Как связать БДДС и БДР или откуда берутся данные

Сразу условимся: в статье мы исходим из того, что организация:

- составляет БДР;

- располагает информацией о том, кому и когда будет платить, от кого и в какой период ждать поступления. Данные о платежах не обязательно должны быть представлены в виде подробных графиков. Подойдут и средние коэффициенты инкассации, рассчитанные по прошлым периодам (об этом – далее).

Такие сведения – залог простого и максимально верного формирования БДДС.

В основе планирования денежных потоков – будущие доходы и расходы. Доходы лягут в основу притоков, а расходы – оттоков

Правда, важно помнить: это совсем не одно и то же. Вот некоторые различия

Таблица 1. Разница между доходами, расходами и денежными потоками

Критерий для сравнения | Доходы и расходы | Денежные потоки |

Какой бюджет формируют | БДР | БДДС |

В какой момент отражаются в бюджете | Когда у компании возникает право или обязанность на их признание. Например:

| Когда осуществляется платеж в пользу контрагента или поступает оплата. Наличный/безналичный характер и валюта расчетов не играют роли. Например:

|

Что включают/не включают | Включают «неденежные» составляющие. В числе доходов – это:

В числе расходов:

Не включают полученные и выданные авансы | Включают:

Не включают «неденежные» доходы и расходы |

Какой итог формируют | Прибыль или убыток | ЧДП |

Как связаны с НДС | Если БДР строится по тому же принципу, что его фактический «собрат» – отчет о финансовых результатах, то в статьях бюджета нет ни НДС к уплате, ни к возмещению | Если бюджет формируется по принципам бухгалтерского отчета о движении денежных средств, то НДС в БДДС «сидит» в строках:

|

К чему ведет различие между доходами, расходами, денежными потоками | К возникновению дебиторской и кредиторской задолженности. Например:

|

Приведенное в таблице определяет в том числе суть разницы между БДР и БДДС.

Как составить бддс и бдр и чем они отличаются

Однако в этом случае задолженности мы не видим, соответственно теряется часть важной управленческой информации. Некоторые компании желающие упростить ситуацию, переходят на кассовый метод, но по факту оказывается, что это не выход, а тупик

На одной из конференций я выступал с докладом, тема очень простая – «Чем кассовый метод отличается от метода начислений». После этого подходили генеральные директора и собственники, благодарили, при этом говоря – «Спасибо! Десять лет в бизнесе, но даже не подозревали, что так нельзя считать».

На отдельных рынках компания получает основные средства в начале года, а затем потоки практически равны нулю, но присутствует обслуживание обязательств. Одним из таких, является рынок фитнес услуг. В одном из Фитнес клубов, произошла следующая история.

Компания в сентябре продаёт абонементы на посещение до конца года.

Бюджетный процесс

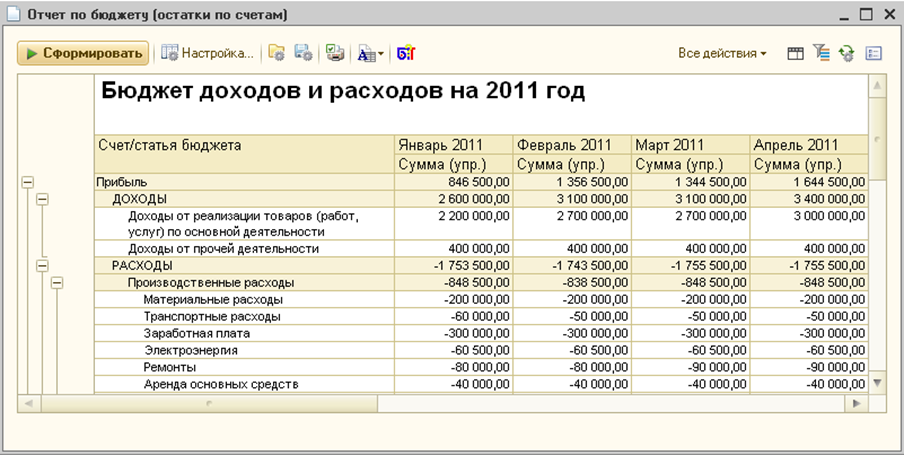

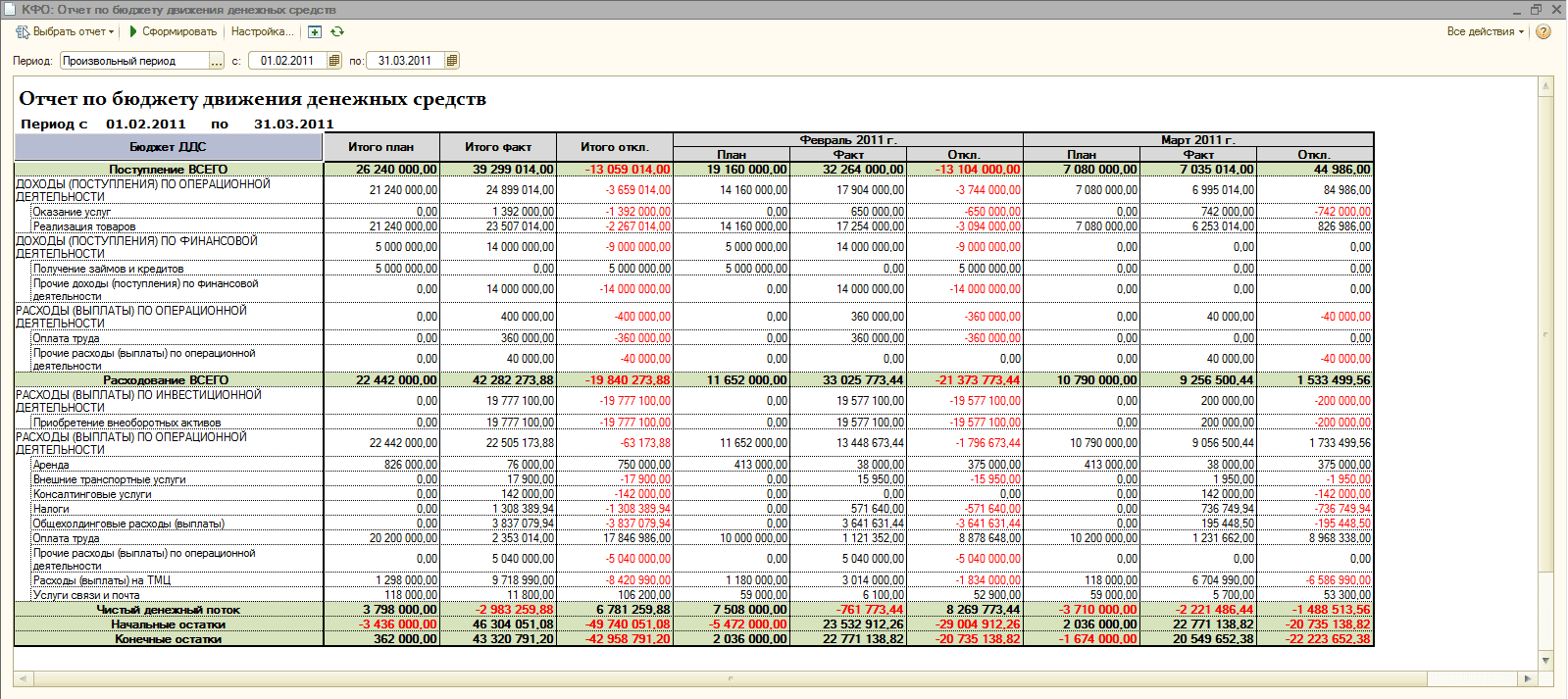

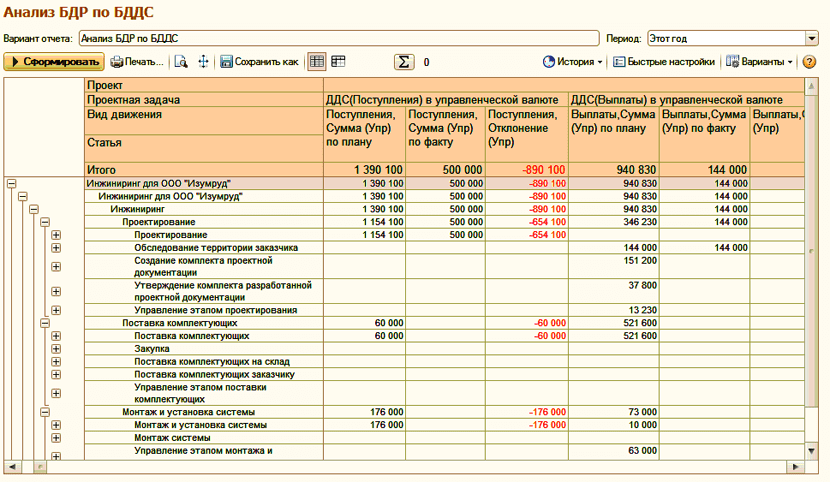

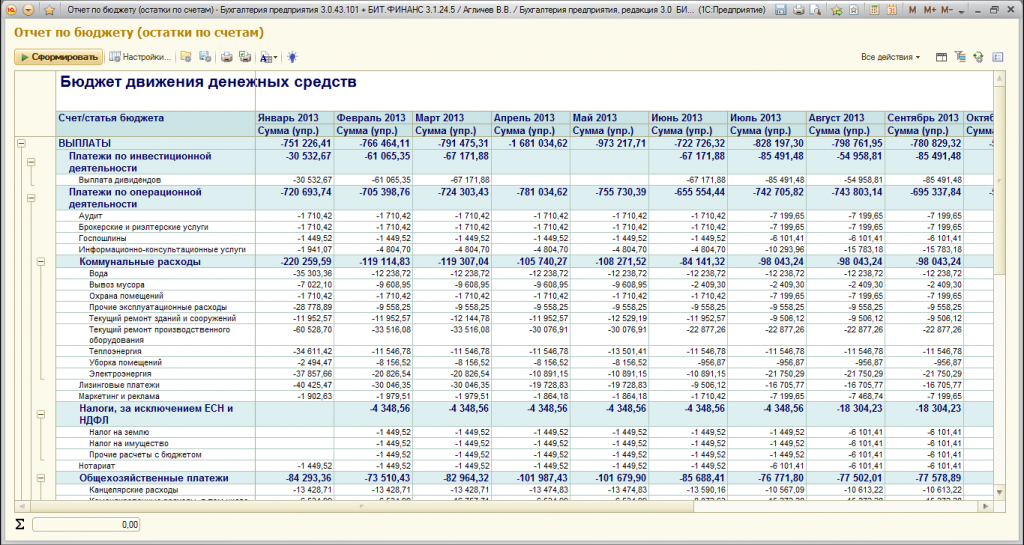

Старт бюджетной компании можно отразить в программе «1С». К примеру, «1С:ERP» позволяет составить план

бюджетного процесса, разбить его на этапы, а этапы, в свою очередь, на задачи с последующим контролем

исполнения.

Бюджетный процесс включает:

- монитор бюджетных задач – рабочее место, выполненное в формате диаграммы Ганта, позволяет

контролировать исполнения бюджетных задач в рамках бюджетного процесса. На основании документа можно

сделать выводы о длительности выполнения этапов, а при необходимости даже скорректировать и создать

новые бюджетные задачи. Благодаря удобной форме и цветовому обозначению состояния задач, даже

визуально очень легко сориентироваться в информации и принять нужные управленческие

решения; - процессы подготовки бюджета – документ, который предназначен для заполнения этапов и задач

по бюджетному регламенту в случае ручного запуска бюджетного процесса. Если бюджетный процесс

запускается автоматически, то документ применяется для пересмотра бюджетного процесса; - журнал «Мои бюджетные задачи» – отражает список задач, сформированных в рамках бюджетного

процесса. В задаче указывается плановое и фактическое время исполнения, а также ссылка на документ

или отчет, который нужно заполнить данными (рис.20).

Рис.20.Процесс подготовки

Подведем итоги

В статье подробно рассмотрели, как реализована подсистема «Бюджетирование» в программах «1С» на примере двух

флагманских продуктов – «1С:Управление холдингом» и «1С:ERP Управление предприятием». Рассказали о различиях

систем, продемонстрировали примеры составления БДР и БДДС на практике.

Как выбрать подходящую систему?

При выборе между БДР и БДДС следует учитывать ряд факторов.

1. Цели и области применения: определите, для чего вам нужна система и в какой сфере вы планируете ее использовать. Разные системы могут быть специализированы для различных сфер деятельности.

2. Функциональность: изучите список возможностей, предлагаемых каждой системой. Убедитесь, что они соответствуют вашим потребностям и позволяют решать задачи, которые вам важны.

3. Интерфейс пользователя: оцените удобство и понятность интерфейса. Лучше выбрать систему с интуитивно понятным интерфейсом, чтобы сократить время на обучение пользователей и повысить эффективность работы.

4

Надежность и безопасность: обратите внимание на уровень защиты данных и гарантии сохранности информации. Обсудите этот вопрос с поставщиком системы и изучите отзывы других пользователей

5. Технические требования: проверьте, соответствует ли система вашим техническим возможностям. Убедитесь, что у вас есть необходимые ресурсы для ее установки и поддержки.

6. Стоимость: оцените ценовую политику каждой системы и сравните ее с вашим бюджетом

Обратите внимание на лимиты и дополнительные расходы, которые могут возникнуть при использовании системы

Используя эти рекомендации, вы сможете выбрать подходящую систему для своих потребностей и повысить эффективность работы вашей организации или проекта.

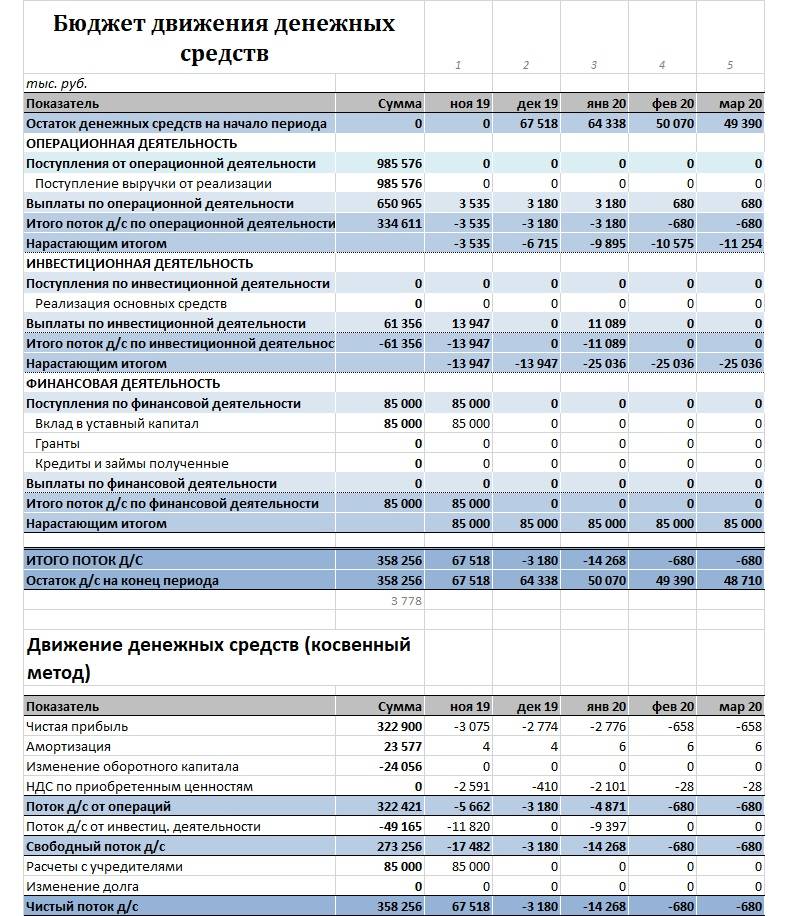

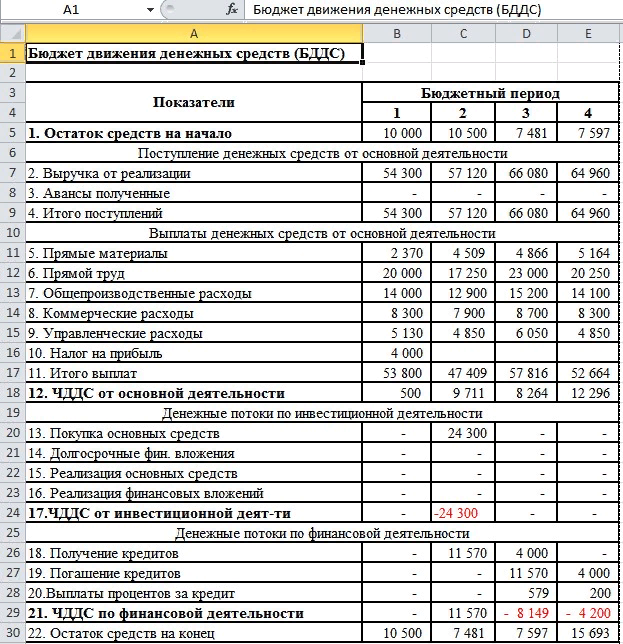

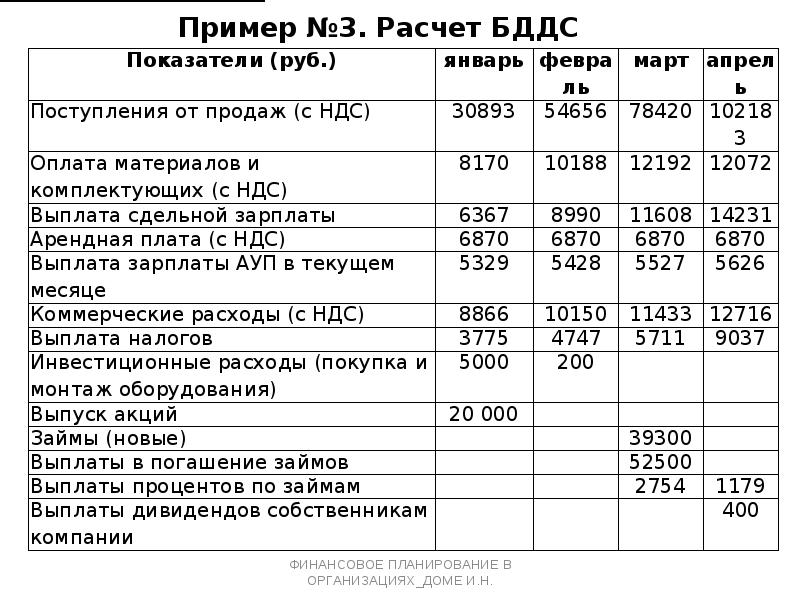

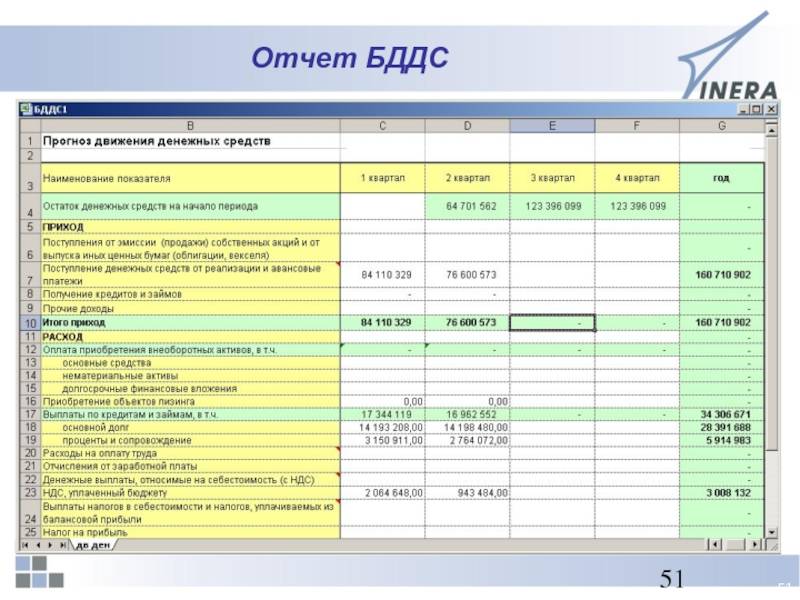

Формирование БДДС: пошаговая инструкция

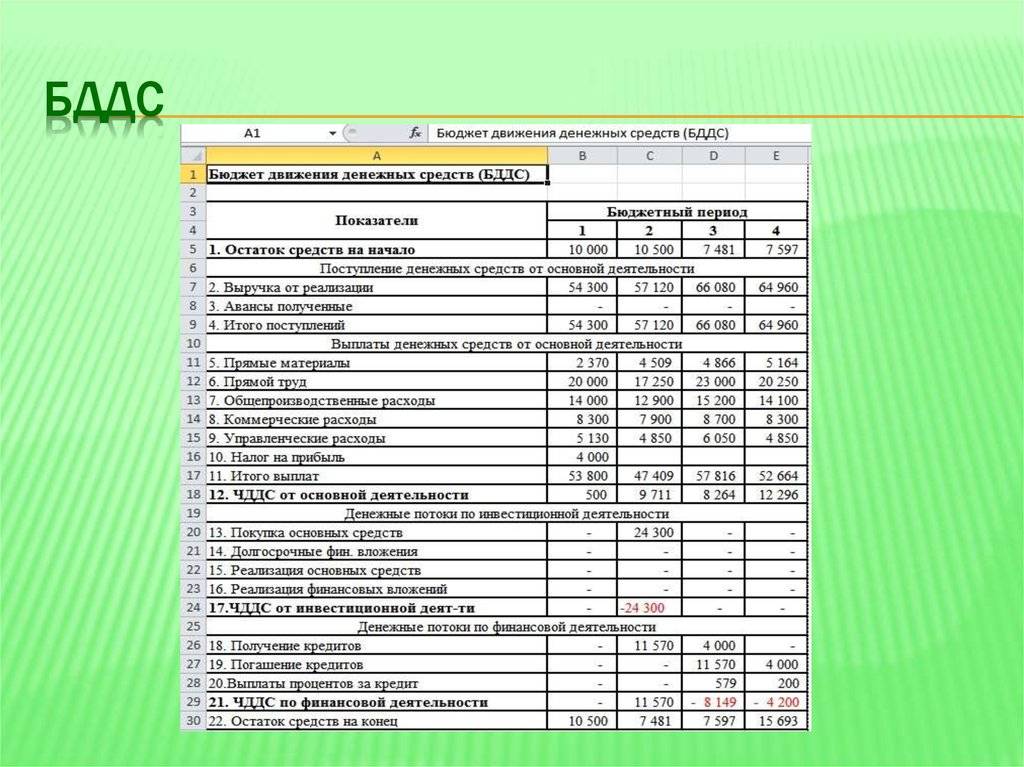

Итак, БДДС отвечает за контроль фактических финансовых потоков. В отчёт вносятся все поступления средств, а также их перечисления. Несмотря на различия целей отчётов, структура БДР и БДДС похожа, однако во втором случае учитываются только денежные передвижения.

Шаг 1. Устанавливаем остаток средств.

Теория предлагает первым делом обратить внимание на остаток по счёту на конец периода. То есть, обозначить «конечное сальдо», которое рассчитывается по формуле: остаток на начала периода + оборот по кредиту — оборот по дебету

Однако, на практике делается иначе. Сначала устанавливается остаток на начало периода, потом доходы и расходы за конкретный период, затем выводится остаток на конец периода. Далее следует проанализировать сумму остатка — больше она или меньше и сопоставить с расходами на следующий период.

Если остаток значительно меньше, то следует проанализировать факторы, которые повлияли на такое положение дел: какие расходы можно уменьшить, а какие доходы следует увеличить. После чего принимается соответствующее решение, а по итогам периода данные вновь подвергаются анализу.

Шаг 2. Определяем доходы.

Учитывая, что структура отчётов имеет схожие пункты, этот шаг можно сделать в БДДС на основе БДР (при условии, что предприятие уже ведёт данный документ).

Как из БДР сделать БДДС? Достаточно перевести данные из первого документа в денежный эквивалент, используя графики платежей или коэффициенты инкассаций.

Вот какие пункты будут относиться к доходам:

- бюджет продаж;

- сумма поступлений от инвестиций;

- суммы дивидендов и процентов.

Есть два способа сбора данной информации:

- «Снизу вверх». Подразделения предприятия по отдельности подают план финансовых поступлений, после чего все данные сводятся в один документ.

- «Сверху вниз». ЦФУ утверждает план финансовых поступлений, после чего информация распределяется по отделам и подразделениям компании.

Шаг 3. Собираем данные о расходах.

Основу расходной части составляют:

- Зарплата.

- Сырьё.

- Накладные.

- Производственные расходы.

- Общехозяйственные расходы.

- Инвестиции.

- Возврат займов/кредитов.

- Выплата дивидендов.

Шаг 4. Рассчитываем чистый финансовый поток.

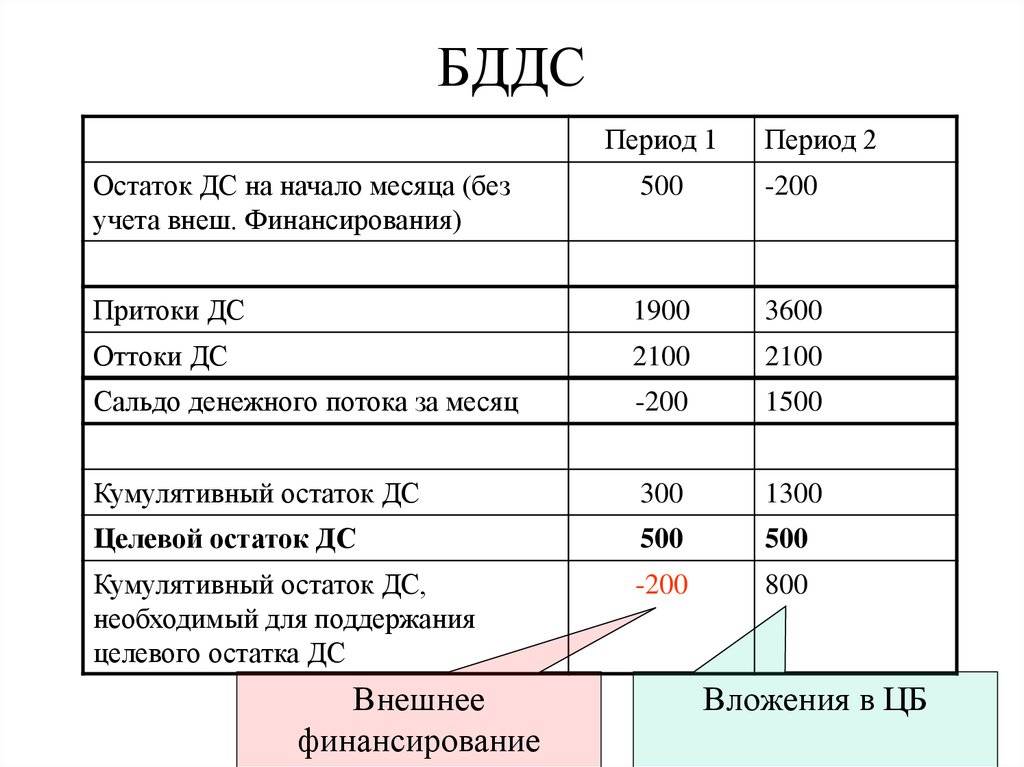

Под чистым финансовым потоком в экономике подразумевают разницу между положительными и отрицательными потоками на определённый период. Данный показатель отражает финансовый статус предприятия и показывает, в каком направлении движется компания.

Так, ситуация, когда доходы ниже расходов, определяется как «кассовый разрыв». При выявлении такого показателя руководство компании должно принять соответствующие меры: урезать расходы или взять кредит.

Если предприятие не сможет устранить «кассовый разрыв» в течение долгого времени, его ждёт банкротство.

Шаг 5. Корректируем отчёт и отдаём его на утверждение.

Сформированный БДДС корректируется исходя из реальных экономических обстоятельств, в которых находится компания. Итоговый документ отправляется на стол к руководству предприятия, а после распределяется по всем отделам и подразделениям, поскольку именно этим отчётом должен руководствоваться персонал, в частности, руководители ЦФО.

Объекты и задачи

Основным объектом БДР является население, его размер, состав и динамика. Анализируя демографические показатели, такие как рождаемость, смертность и миграция, БДР помогает определить возможные изменения в населении и прогнозировать его будущее развитие. Основная задача БДР заключается в разработке мер, направленных на решение демографических проблем и улучшение демографической ситуации в целом.

В отличие от БДР, главными объектами БДДС являются финансовые ресурсы и социально-экономическое развитие региона или страны. БДДС анализирует данные о доходах, расходах и вложениях государственного и местных бюджетов, а также информацию о социально-экономическом состоянии региона. Задачей БДДС является эффективное распределение бюджетных ресурсов для обеспечения устойчивого социально-экономического развития.

| БДР | БДДС |

|---|---|

| Объект: Население | Объект: Финансовые ресурсы и социально-экономическое развитие |

| Задача: Прогнозирование и улучшение демографической ситуации | Задача: Эффективное распределение бюджетных ресурсов |

Таким образом, БДР и БДДС имеют разные объекты и задачи, но вместе они образуют комплексный подход к управлению социально-экономическим развитием и обеспечению благоприятной демографической ситуации в регионе или стране.

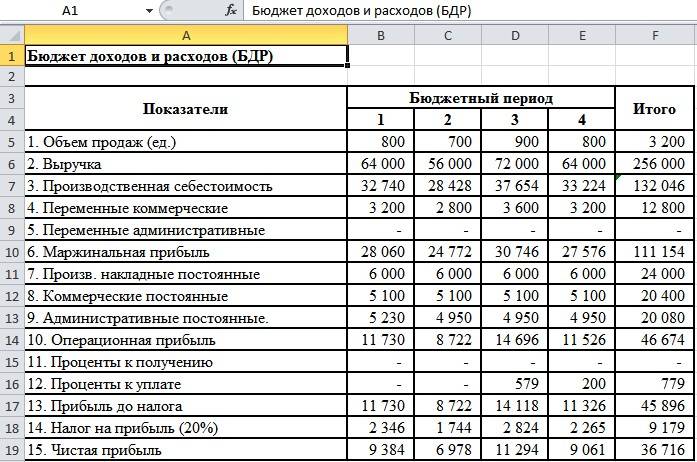

Основная суть бюджетов БДР и БДДС

Для успешного управления финансами любой организации необходимо осуществлять текущее управленческое бюджетирование. Бюджет организации является важным инструментом управления ее хозяйственной деятельностью и перераспределения ресурсов. Грамотное бюджетирование помогает достичь более высоких показателей эффективности деятельности организации и повысить прибыль.

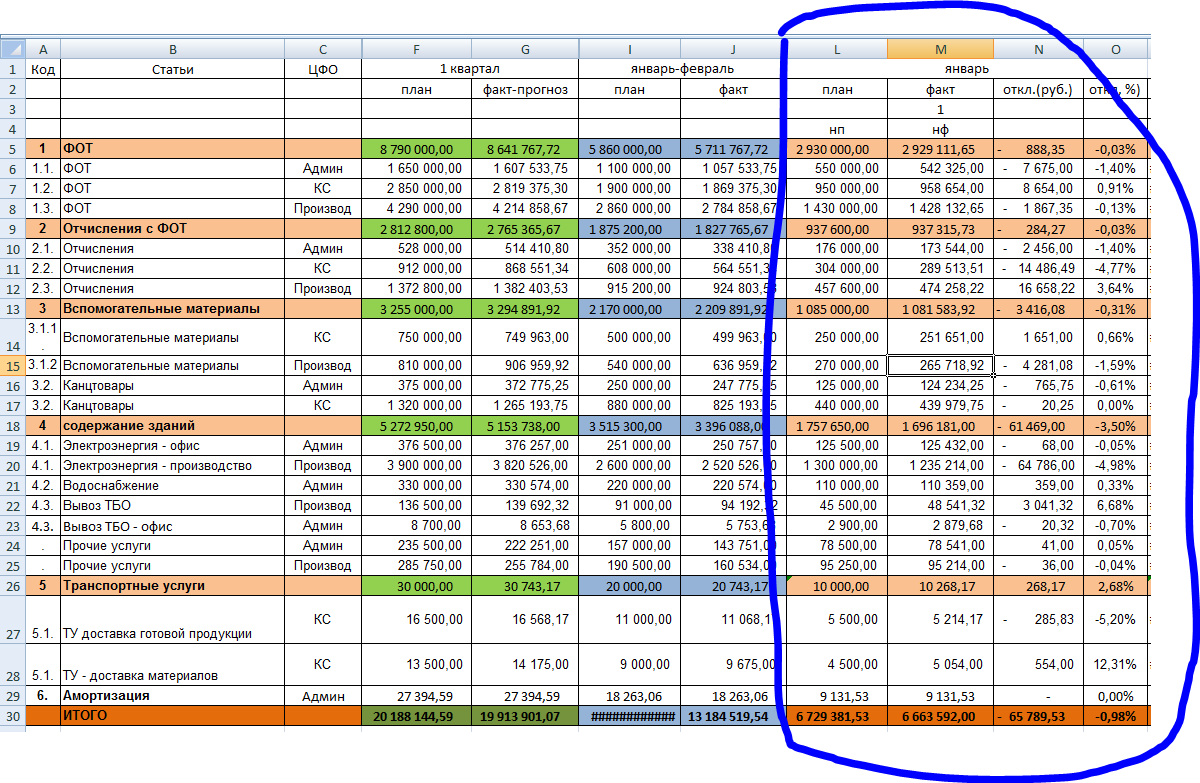

Обычно бюджетирование осуществляется в нескольких аналитических разрезах. Наиболее полную финансовую информацию дают бюджет доходов и расходов и бюджет движения денежных средств. Они содержат все основные показатели, характеризующие текущее поступление и расходование финансовых ресурсов в фирме.

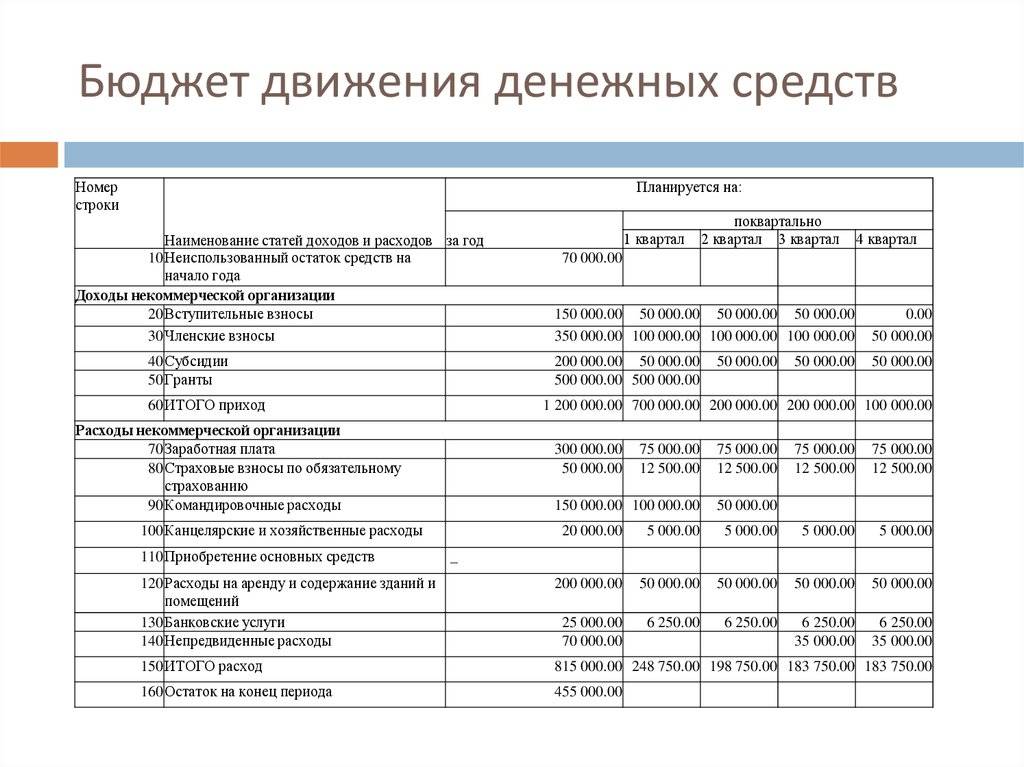

Такие бюджеты обычно составляются на месяц, год, квартал. Некоторые организация составляют еще агрегированный управленческий баланс.

Такие формы управленческой отчетности имеют гибкую структуру, они не перегружены данными и потому очень наглядные, их легко анализировать.

БДДС – этот бюджет, отражающий движение денежных потоков внутри организации, он составляется на основе банковских выписок и расчётных кассовых ордеров, которые отражают весь приход и расход денежных средств организации. Основной принцип записи движения денежных потоков в этом бюджете аналогичен Отчету о движении денежных средств, который является стандартной формой отчётности.

БДР – этот бюджет отражает стоимостное выражение операций, формирующих прибыль и убыток фирмы за рассматриваемый период. На основании данного бюджета рассчитывается себестоимость и рентабельность производства продукции. Такие бюджеты формируются на основании первичных документов таких, как акты выполненных работ/ оказанных услуг, актов передачи материальных ценностей организации. В этот бюджет включается также стоимостные показатели переоценки материальных ценностей, нематериальных активов и прочие операции. По принципу формирования этот бюджет похож на стандартную форму отчётности Отчета о прибылях и убытках.

Эти управленческие бюджеты обычно формируются с помощью управленческих учетных программ SAP или 1С, их также можно сформировать в виде простой таблицы в Excel.

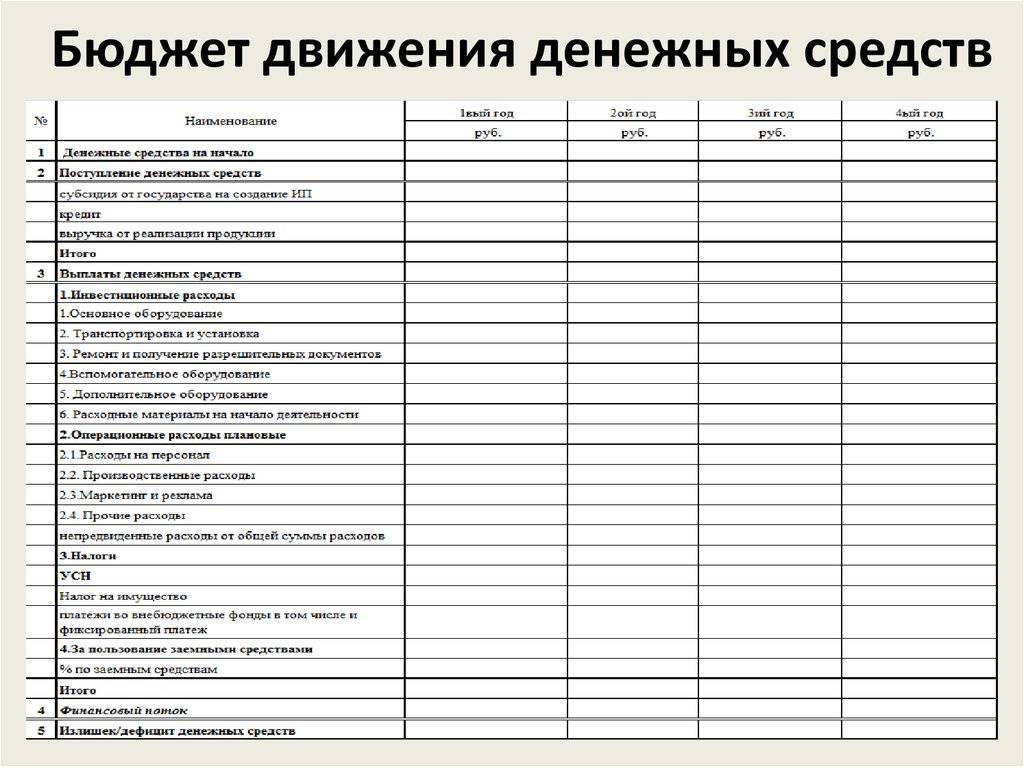

Принципы построения бюджетов

Чаще всего составление БДР предшествует составлению бюджета движения денежных средств. Это вызвано тем, что этот бюджет носит более «укрупненный» характер.

В бюджет доходов и расходов традиционно включаются три группы показателей: доходы, расходы и прибыль. Доходы и расходы отражаются по принципу начисления (в момент их возникновения).

Доходы можно разделить по принципу их источника:

- от основной деятельности (реализация продукции и услуг, связанных с основным «профилем» компании);

- от прочей деятельности (доходы от нерегулярно производимой продукции или оказываемых услуг, от сдачи в аренду активов);

- внереализационные доходы (доходы, не связанные с операционной деятельностью: проценты, дивиденды, курсовые разницы).

Расходы детализируются по группам:

- себестоимость реализованной продукции;

- прямые расходы (сопряжены с транспортировкой и хранением материальных ценностей, страхованием, рекламой);

- общехозяйственные расходы (оплата труда АУП, амортизация, аренда, коммунальные платежи);

- прочие расходы (штрафы, пени, курсовые разницы).

Прибыль рассчитывается как валовая, операционная, прибыль до налогообложения и чистая прибыль.

Иногда отдельно составляются БДР по различным направлениям деятельности.

Единой формы, применяющейся при составлении БДДС, не существует, но можно выделить четыре универсальные раздела этого документа:

- начальный остаток денежных средств;

- поступление денежных средств от контрагентов;

- расход денежных средств;

- «чистый денежный поток» — разница между поступлениями и выбытиями денежных средств.

Иногда отдельно указываются платежи, связанные с операциями с заемными средствами (получение и погашение кредитов).

Процесс построения БДДС проходит в несколько последовательных этапов.

В первую очередь устанавливается обязательный минимальный остаток денежных средств. Этот показатель зависит от характера деятельности предприятия и вероятности возникновения различных непредвиденных обстоятельств.

После этого определяется доходная часть БДДС. Для этого используется план продаж, график погашения дебиторской задолженности и предполагаемые поступления от финансовой деятельности (полученные проценты, дивиденды).

Расходная часть БДДС составляется на основе плана прямых затрат (оплата труда, затраты на сырье и материалы), предполагаемых накладных расходов (общехозяйственные и общецеховые расходы, зарплата АУП), бюджета инвестиций (приобретение основных средств) и планируемых финансовых расходов (погашение кредитов, выплата дивидендов).

На последнем этапе рассчитывается чистый денежный поток, анализируется возможность возникновения «кассовых разрывов», при необходимости БДДС корректируется.

Существует два основных способа сбора информации для планирования БДДС:

В первом случае планы поступлений и выплат исходят от подразделений и после утверждения сводятся в единый документ. Во втором случае БДДС составляется финансовой службой, а планы расходов и поступлений денежных средств доводятся до руководителей подразделений.

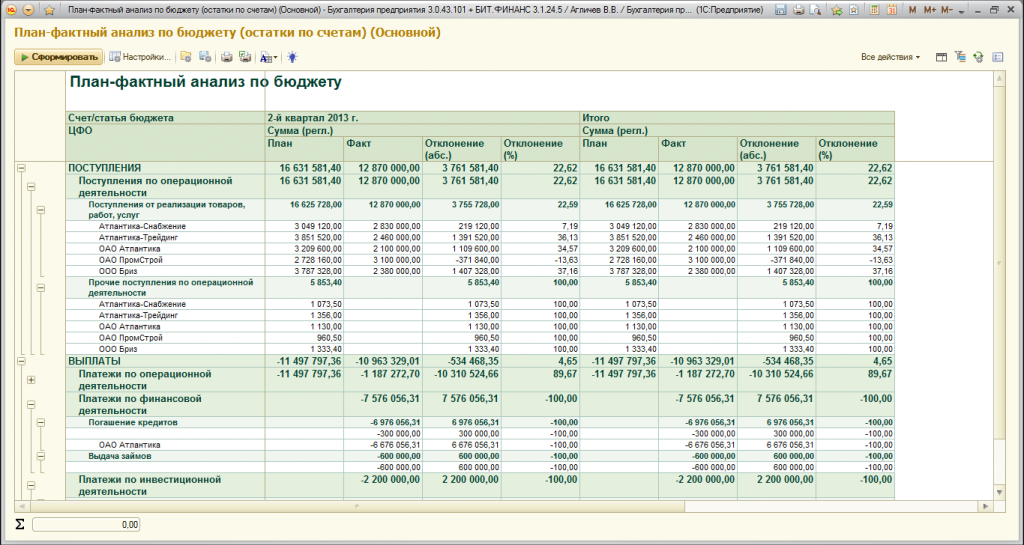

При составлении фактических БДР и БДДС и анализе отклонений от плановых показателей важно выявить причины отклонений. Они делятся на две основные группы:

- те, которые находились вне зоны влияния руководителей центров финансовой ответственности (как правило, обусловлены рыночной конъюнктурой);

- те, которые обусловлены допущенными ошибками в планировании или при осуществлении хозяйственной деятельности.

По результатам такого анализа к лицам, ответственным за составление и исполнение БДР и БДДС, применяются меры взыскания или поощрения, а сама процедура формирования этих бюджетов может быть скорректирована.

Пример взаимного дополнения бюджетов

Можно рассмотреть ситуацию, при которой компания в обычном рабочем режиме (определенных производственных мощностях, регулярном выпуске продукции из одних и тех же материалов, периодических закупках материалов, имеющихся в наличии у постоянного поставщика) испытал определенные трудности из-за выхода из строя оборудования.

Авария была устранена в оперативном режиме, но в результате простоя несколько тонн исходных материалов осталось неиспользованными. Сырьё было израсходовано и закуплено дополнительно в необходимом количестве, но уже в текущем месяце. Но так как заводом были недополучены прибыли из-за производственного простоя, то недостающее количество сырья закупалось в долг (возникновение кредиторской задолженности). Такие затраты не должны быть отражены в бюджете производства по отдельным статьям для того, чтобы их легко было выялять и анализировать.

Кроме того, за текущий месяц была реализована не вся, а лишь 80% готовой продукции. Часть этой выручки получалась денежными средствами (прибыль), а какой-то процент был представлен покупателям в кредит (возникновение дебиторской задолженности).

В итоге образовались следующие показатели:

- прибыль;

- дебиторские задолженности;

- кредиторские задолженности;

- денежный поток;

- остаток на складах.

Все эти показатели группируются следующим образом.

- Учет платежей.

- Расчет прибылей.

- Фиксация задолженностей и складских остатков.

Вся информация, сгруппированная по этим показателям, отображена в соответствующих отчетных документах. А их составление и планирование в свою очередь и называется: бюджетирование. В процессе такой работы составляется множество отчетов. В итоге они образуют основные бюджеты. Самыми главными из них считаются следующие:

- БДДС с планами платежей;

- БДР с планами прибылей;

- ББЛ с предоставлением информации о задолженностях, стоимости ТМЦ, и другими данными.

Все отчетные балансовые документы отражены в балансе и взаимосвязаны, хотя они могут и не затрагивать документацию о движении денег или финансовых показателях (за исключением БДДС). В нем перемещение денег всегда отражено в балансе.

Связи между БДДС и БДР, не являющиеся абсолютными, отображаются в соответствующих бухгалтерских схемах. Например, это следующие взаимодействия:

- выручка из БДР связана с притоком из БДДС;

- себестоимость от реализации товара связана с оттоком бюджета, зафиксированного в БДДС;

- наличие взаимосвязей между задолженностями по долгам и выплатам;

- прочие взаимосвязи.

Но существует взаимосвязь, которая считаются абсолютной:

- денежные остатки на начало периода (данная сумма отражается и в балансе, и в БДДС);

- изменение денежных средств (само количество денег изменяется, но остается там же);

- размер чистой прибыли за указанный в БДР отрезок времени (по окончанию периода он попадет в пассив баланса, но впоследствии произойдет корректировка за счет вновь полученных прибылей и/или понесенных убытков).

Так, БДР отображает планируемые прибыли (именно с них собственники получат свои проценты). А БДДС показывает суммы предстоящих платежей и дает информацию о возможностях и источниках кассовых разрывов. Только все документы одновременно (вместе с бюджетом ББЛ) дают представление о работе фирм и контроле за исполнением управленческих решений.

Алгоритм составления БДДС

БДДС (бюджет движения денежных средств) — это план всех поступлений и платежей денежных средств, которые осуществляются в течение нужного вам периода времени. Бюджет, как правило, составляется на месяц, но иногда может формироваться БДДС на год с обязательной разбивкой по месяцам. При составлении БДДС рассматриваются только денежные потоки, то есть в нем отражаются операции, имеющие денежное выражение. Другими словами, БДДС представляет собой план, отражающий все источники поступления и направления использования денежных средств.

Руководители обычно разрабатывают БДДС после того, как бюджеты на продажи, закупки и капитальные затраты уже сделаны. Эти бюджеты должны быть составлены до формирования БДДС , чтобы точно оценить, как будут использованы денежные средства за временной промежуток.

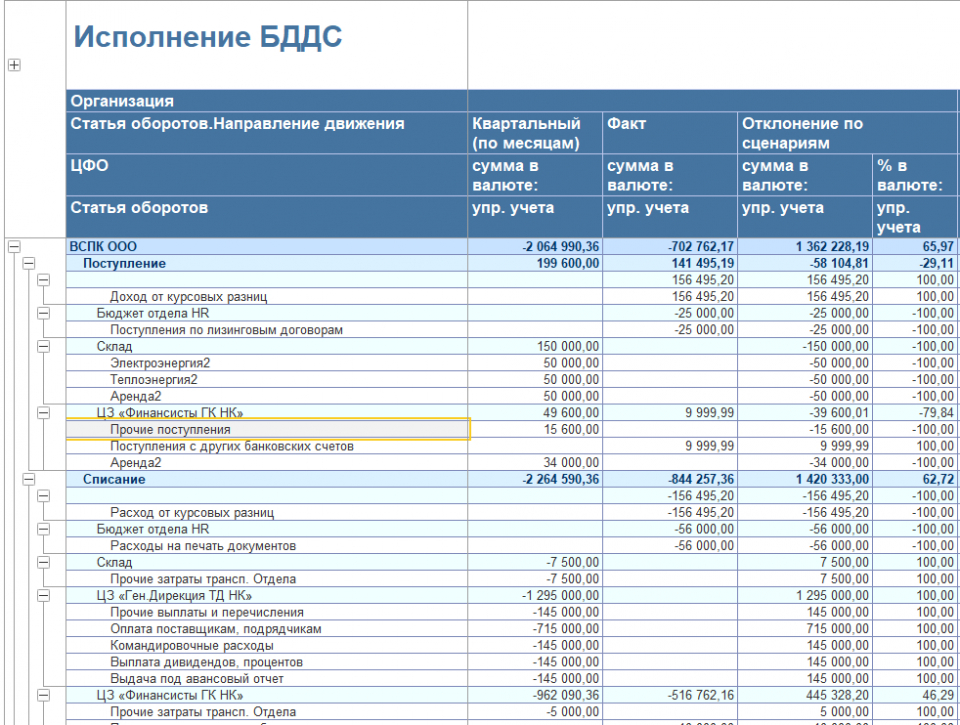

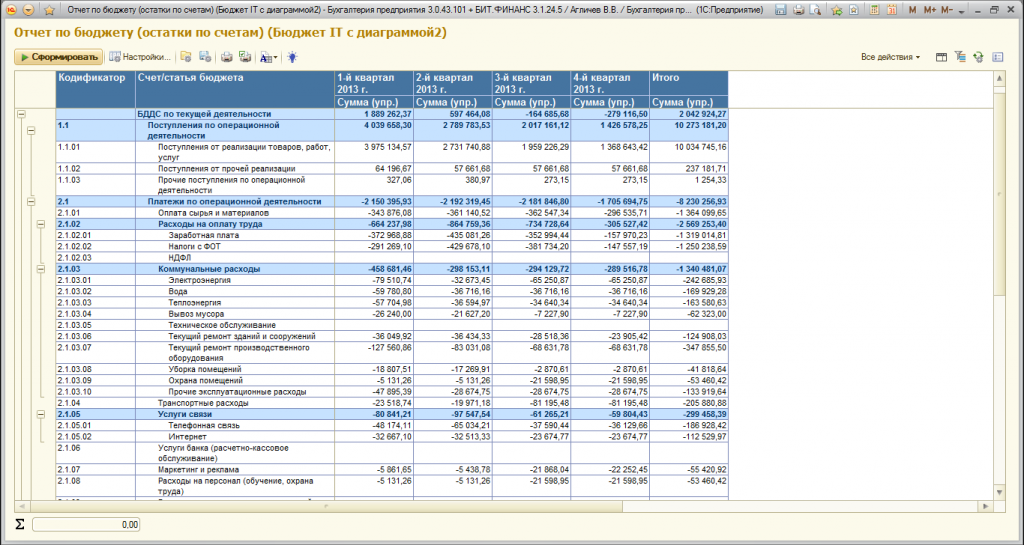

БИТ.ФИНАНС – БДДС в вашей 1С

- Вся финансовая отчётность — БДДС, БДР, прогнозный баланс и др.;

- Консолидация;

- План-факт, анализ отклонений плановых и фактических данных;

- Казначейство — контроля текущих платежей в соответствии с лимитами бюджетов.

Зачем составлять БДДС?

Руководители составляют БДДС для управления финансовыми потоками компании. Руководство должно удостовериться, что у фирмы будет достаточно финансов для оплаты необходимых счетов при их очередном поступлении. Например, заработная плата должна выплачиваться каждые две недели, а счета за коммунальные услуги оплачиваются каждый месяц. БДДС позволяет руководству прогнозировать уменьшение остатка денежных средств фирмы и исправить проблему, до наступления очередного срока платежа.

БДДС также полезен для прогнозирования больших сумм, наличие которых на счетах не является идеальным для компаний. Лучше вложить эти деньги, чтобы они приносили проценты. Избыточные денежные средства также можно использовать для расширения фирмы и развития новых операций, чем оставлять их бездействовать на счете компании. БДДС позволяет руководству прогнозировать уровни денежных средств и корректировать их по мере необходимости.

Бюджет движения денежных средств представляется важным финансовым инструментом управления, поскольку он:

- заставляет вас распределять свои финансы на месяц или год;

- показывает эффективность или неэффективность финансовых стратегий ведения бизнеса;

- прогнозирует, какой объем кредита вам понадобится и когда он может быть погашен;

- позволяет сравнивать запланированные показатели по движению денежных потоков с фактически полученными.

Ваша компания может быть прибыльной сейчас, но будет ли она получать прибыль через шесть месяцев? Важно тщательно отслеживать, сколько денег получает ваша компания и сколько ей нужно в будущем для покрытия своих расходов. Отслеживание бюджета движения денежных средств поможет понять, когда в компании будут средства на оплату текущих расходов, а когда их будет недостаточно

По отчету о прибылях и убытках может быть видно, что компания имеет прибыль, но фактически у нее нет свободных денег. Этот момент связан с тем, что отчет составляется по методу начисления. В этом случае учет доходов и расходов не связан с фактическим движением денежных средств.

Этапы составления БДДС

- Найдите правильный инструмент. Если вы еще не нашли инструмент бюджетирования или программное обеспечение, которое поможет в составлении БДДС, то простой отправной точкой является шаблон Excel.

- Установите временные рамки. Зачастую БДДС составляют на шесть месяцев или на целый год вперед. Установите временные рамки и будьте готовы собрать всю необходимую информацию за этот период. Многие компании прогнозируют месячные временные рамки, а некоторым может понадобиться узнать о движении денежных средств на более регулярной основе — еженедельно или раз в две недели.

- Подготовьте прогноз продаж. Какой доход вы ожидаете получать в течение каждого месяца? Вы можете основываться на результатах прошлых месяцев, годах или прогнозируемых продажах. Затем наметьте ожидаемый прогноз продаж для каждого месяца года. Помните, что будут колебания, основанные на фактических продажах и изменениях на рынке, а также новых клиентах, добавленных в ваш клиентский список.

Пример прогноза продаж: “Х” владеет магазином по продаже товаров для рыбалки. “Х” будет использовать прошлогодние суммы продаж, чтобы подготовить свой бюджет движения денежных средств на следующие два квартала. Вот информация о продажах за первые шесть месяцев прошлого года: