Где брать данные

Мы разобрались, что такое прибыль, доход, выручка и в чем отличия одного показателя от другого

Отслеживать их динамику критически важно любому руководителю и владельцу бизнеса

Но где же их взять? В отчете о финансовых результатах, если компания подает бухгалтерскую отчетность в полной, а не в упрощенной форме. Выручка и все виды прибыли уже рассчитаны. Общий доход можно вычислить, если к выручке прибавить прочие виды доходов, которые есть в отчете.

Тем же, кто бухотчетность не сдает (а это все ИП) или применяет упрощенный вариант отчета о финансовых результатах, не будет лишним посчитать эти показатели по данным внутреннего учета.

В чем разница между доходом и выручкой?

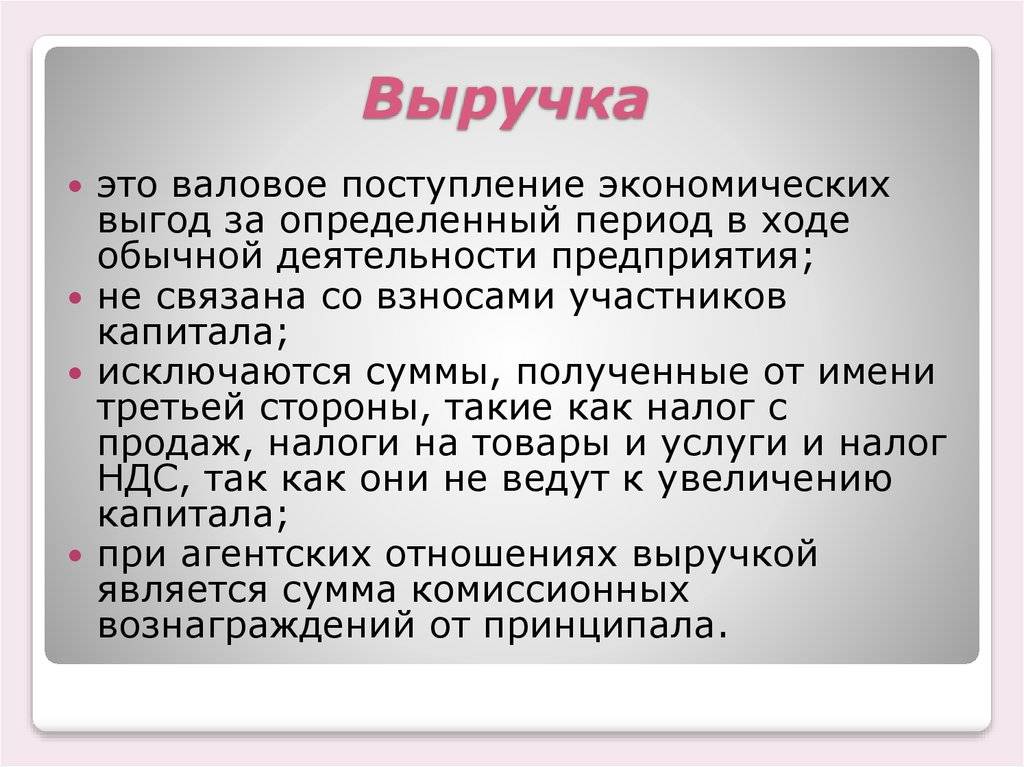

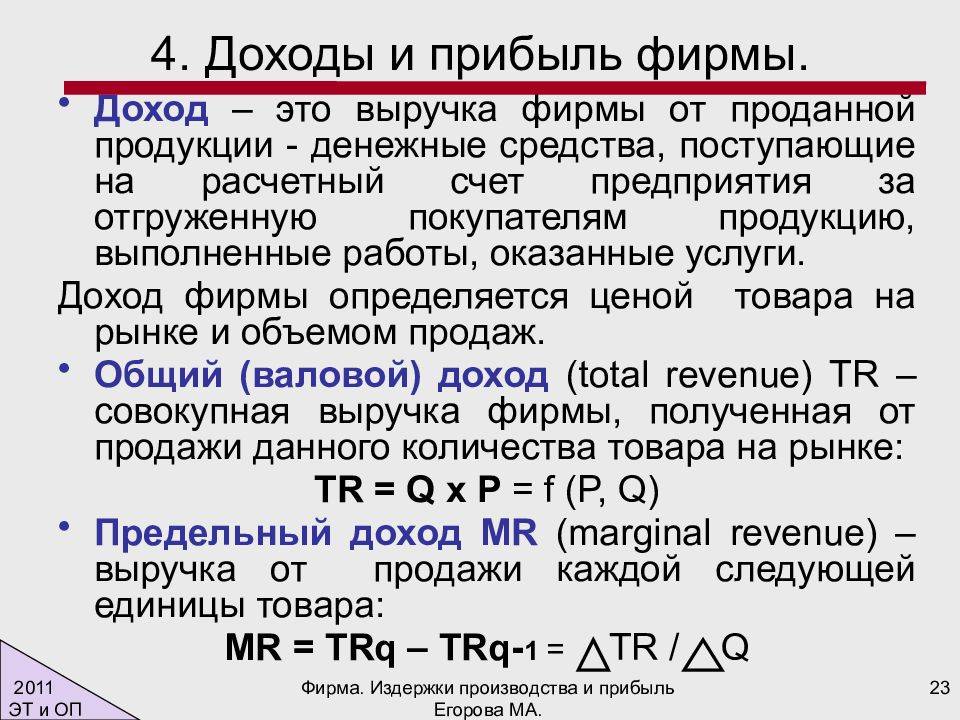

Понятие “выручка ” ограничено отношением к поступлениям от реализации товаров или оказанных услуг, выполненных работ.

“Доход” имеет более широкие рамки.

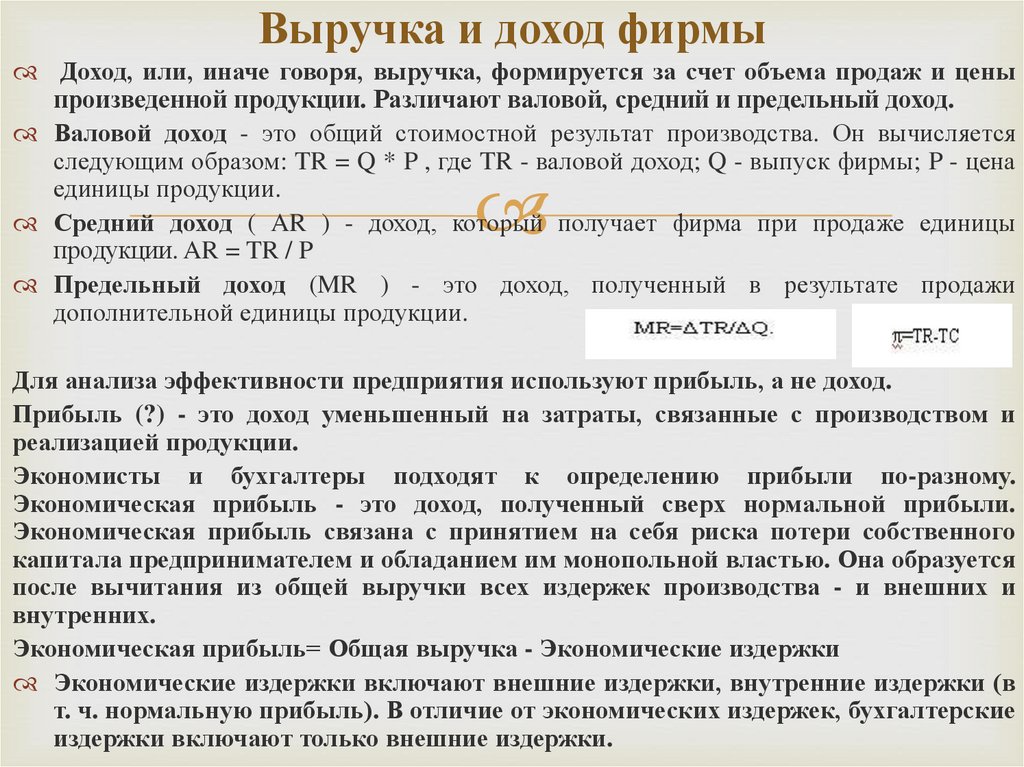

Под валовым доходом понимаются все виды доходов, указанные в предыдущем разделе.

В розничной торговле сумма выручки определяется по поступлениям в кассы компании, фирмы, а чистый доход определяется по сумме реализованных наценок на проданный товар и полученных торговых скидок от поставщиков.

Доходы от финансовой, инвестиционной деятельности также не определяются по сумме средств фактически поступающие на текущий счет, а рассчитываются как окончательный результат операций с финансовым или инвестиционным активом.

В чем отличия

Другим важным отличием понятий выручка и доход является методика их определения. Пример. Списана признанная безнадежной кредиторская задолженность в сумме 50 тысяч рублей. Эта сумма отнесена в состав внереализационного дохода предприятия.

В результате этой хозяйственной операции предприятие не получило материальных благ в виде поступления денежных или материальных средств, что характерно для получения выручки. Основанием для включения этой суммы в доход стало уменьшение обязательств перед поставщиками.

Именно доходы в соотношении с расходами хозяйствующих субъектов по отдельным видам их деятельности и в целом по предприятию, корпорации дают возможность определить ее конечный финансовый результат – обобщающий показатель, больше всего интересующий собственников и пользователей официальной статистической отчетности.

Поэтому правильность понимания и расчета выручки и дохода компании, фирмы, организации и точный ответ на вопрос : «доход и выручка, в чём разница?», имеет первостепенное значение.

Напишите свой вопрос в форму ниже

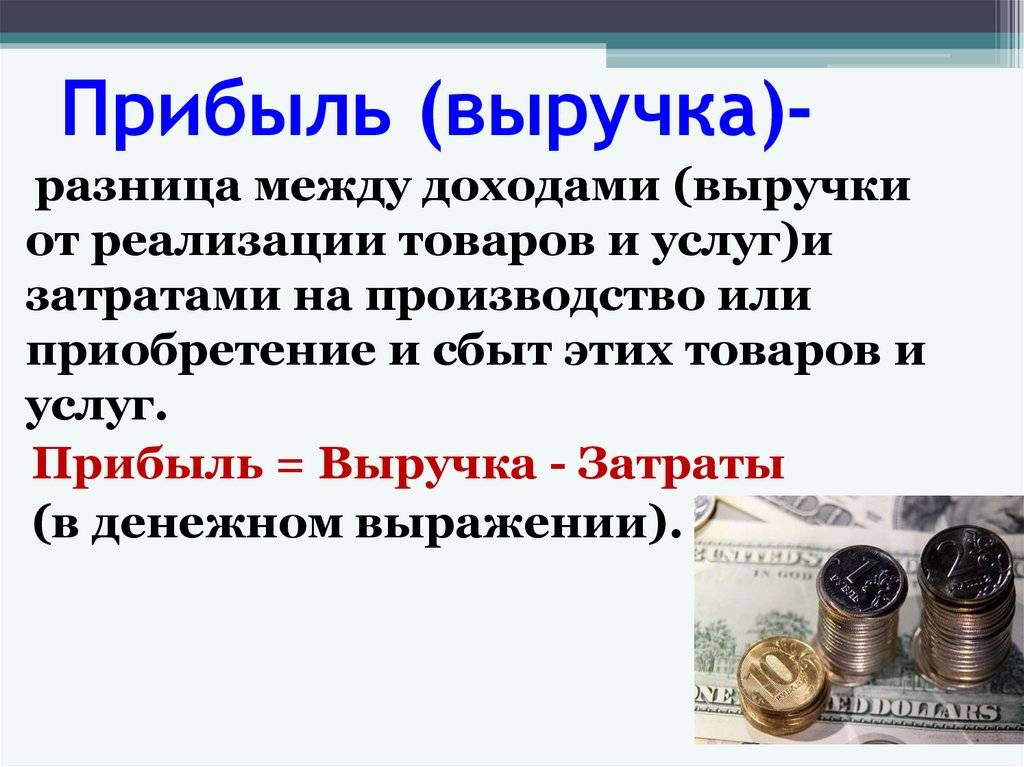

Основная разница между понятиями прибыль и выручка

Для того чтобы лучше понимать отличия рассматриваемых экономических показателей друг от друга, необходимо ознакомиться с их значением. Умение разбираться в тонкостях экономики позволяет предпринимателю построить успешный бизнес.

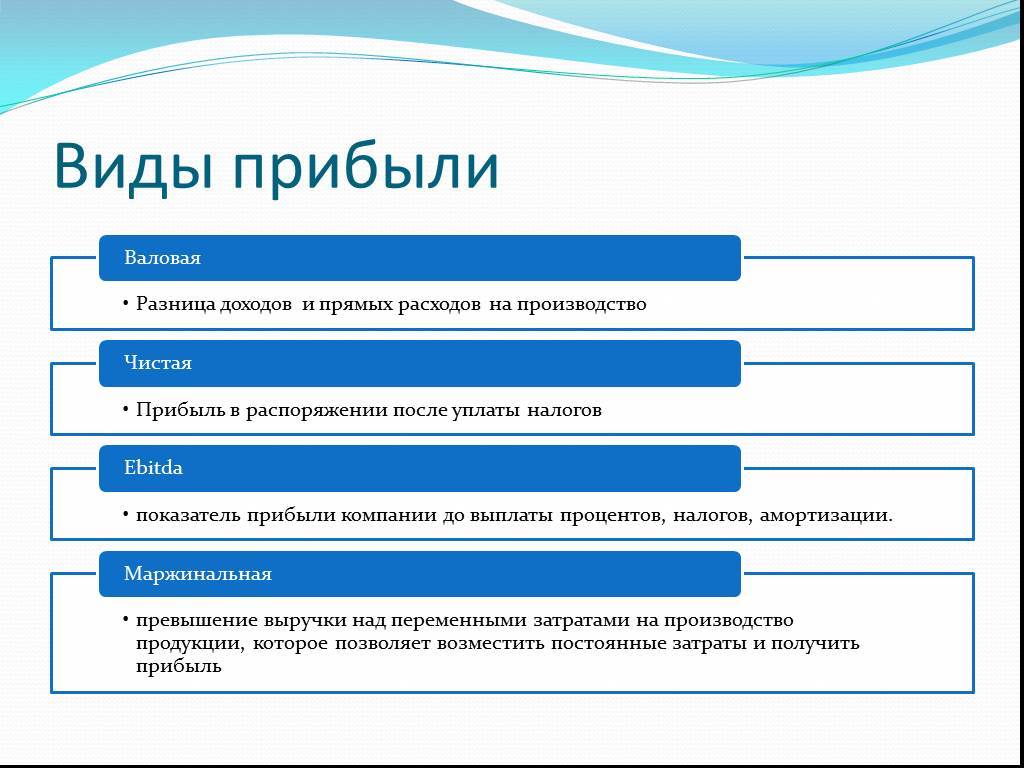

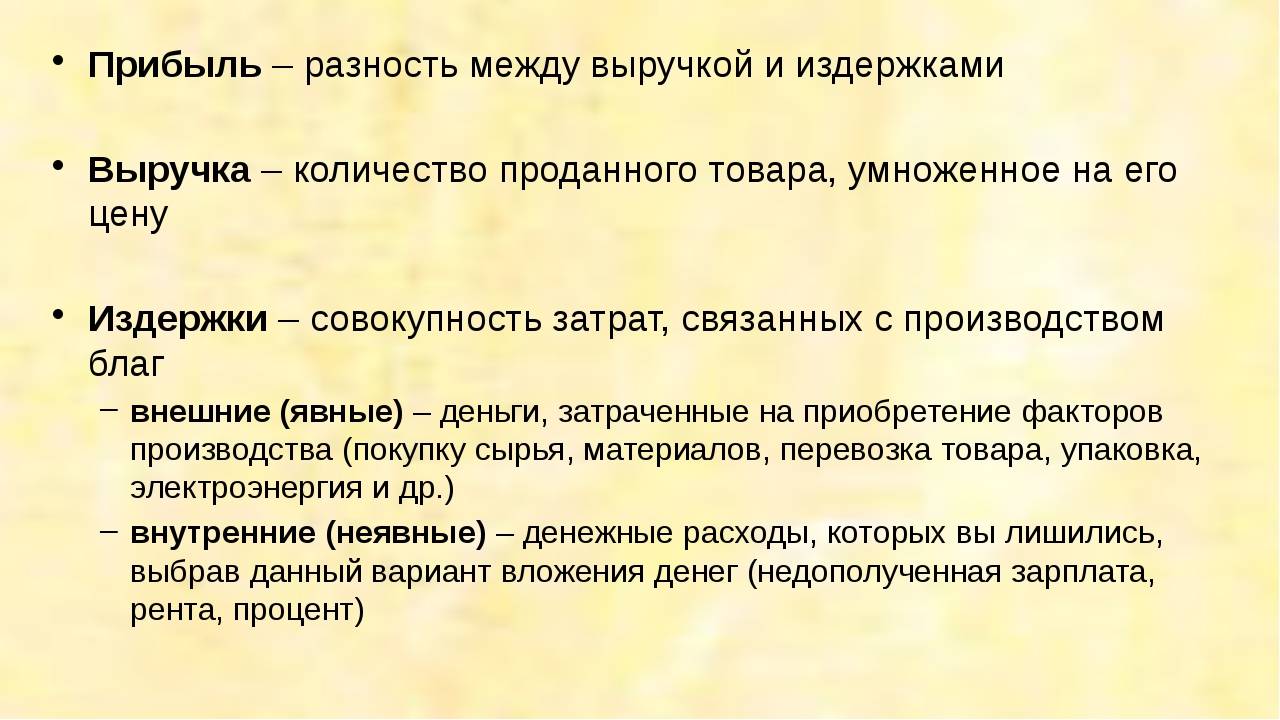

Что такое прибыль, ее основные виды

Деятельность каждой компании направлена на получение дохода. Данный экономический показатель отражает общую сумму денежных средств, полученных благодаря основному и дополнительному направлению деятельности фирмы. Прибыль представляет собой разницу между этим показателем и статьей сопутствующих затрат. К последней статье относятся все производственные издержки, оплата труда сотрудников и налоговые выплаты.

Далеко не все производственные компании и коммерческие структуры получают положительную прибыль. В некоторых случаях даже при получении крупного дохода, прибыль компании приравнивается к нулевой отметке. Гораздо хуже, когда данный показатель имеет отрицательное значение. Как уже было сказано выше, основным источником прибыли является доход компании, из которого вычитают все затраты, связанные с ведением бизнеса. Однако в экономической теории приводится информация о факторах, которые формируют дополнительные источники прибыли. К таким факторам можно отнести:

- Уникальность предложения компании.

- Умение владельца фирмы адаптироваться к изменению экономических условий.

- Уровень финансовых вложений в производственный процесс.

- Уровень занятости выбранной ниши.

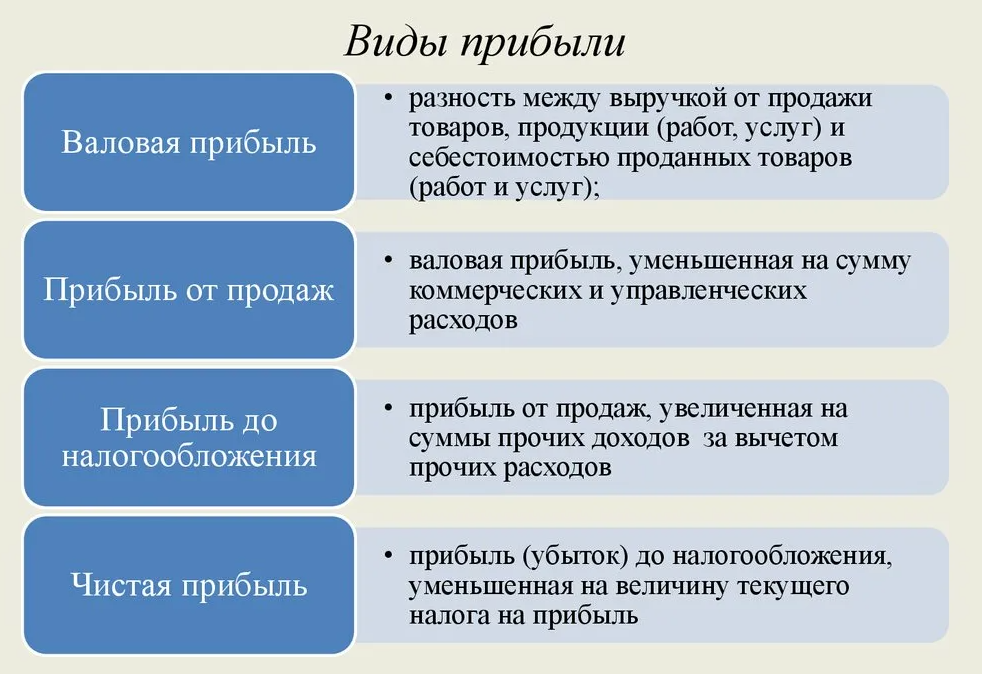

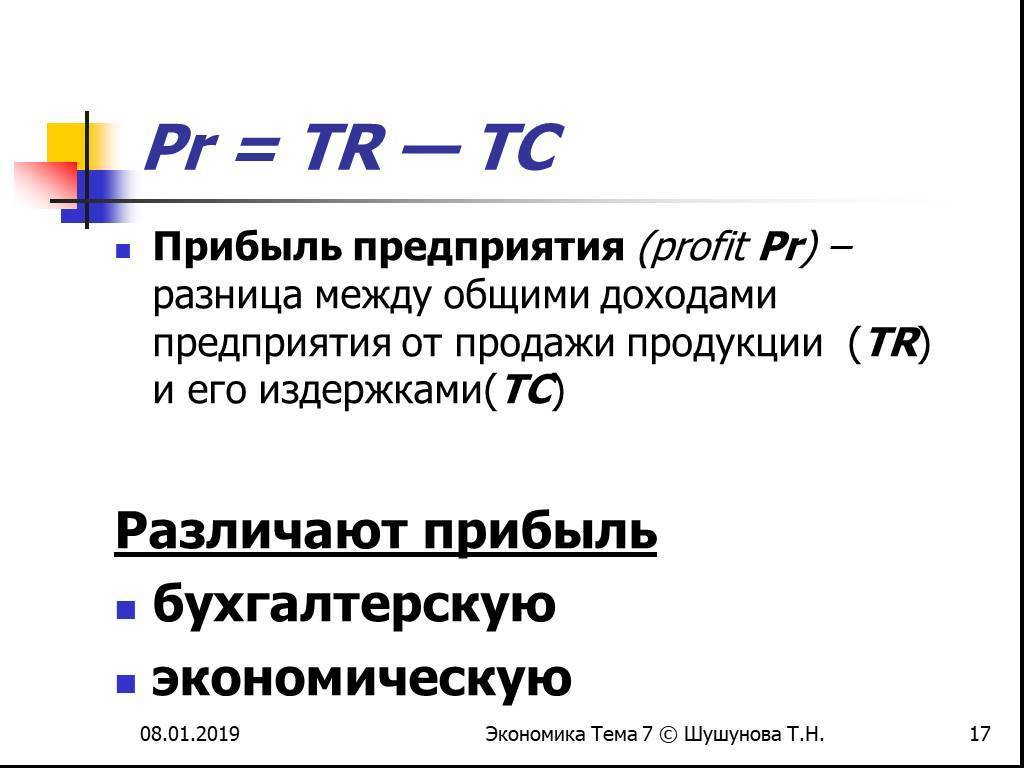

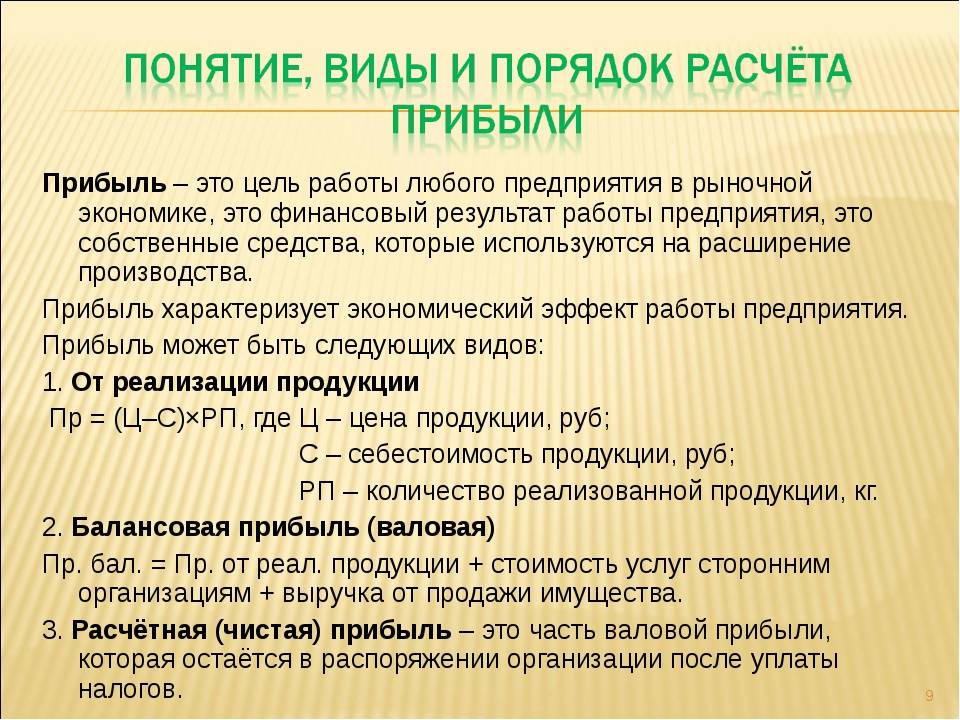

Разница между выручкой и прибылью заключается в том, что последний показатель включает в себя не только основные, но и дополнительные финансовые источники. Специалисты в сфере экономического анализа выделяют пять основных видов прибыли. Бухгалтерская форма показателя используется исключительно при составлении финансовых отчетов. Данный вид прибыли часто применяется при расчете величины налоговых платежей. Для того чтобы определить величину этого показателя, необходимо от общей суммы выручки компании отнять все прямые затраты на производство. Расчет экономической прибыли несколько отличается от бухгалтерской формы этого экономического инструмента. В данном случае учитываются как прямые, так и косвенные затраты, связанные с рабочей деятельностью.

Арифметический вид прибыли также имеет уникальную специфику. При расчете этой величины используется валовый доход компании. Четвертым видом данного показателя является хозяйственная прибыль. Для того чтобы найти эту величину, необходимо сложить между собой экономическую и нормальную прибыль. Как правило, такие расчеты составляют для того, чтобы принять решение о том, как потратить денежные средства, поступившие в бюджет. Последним видом прибыли является «стандартный» показатель, величина которого зависит от дохода фирмы.

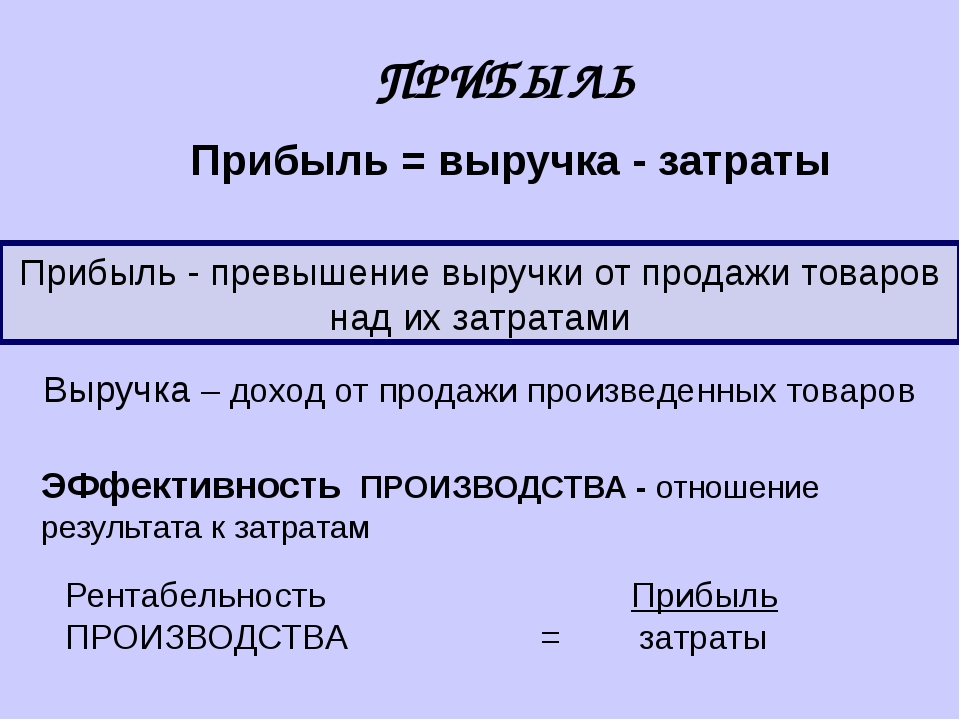

Прибыль – это разница между выручкой предприятия и затратами на её получение

Прибыль – это разница между выручкой предприятия и затратами на её получение

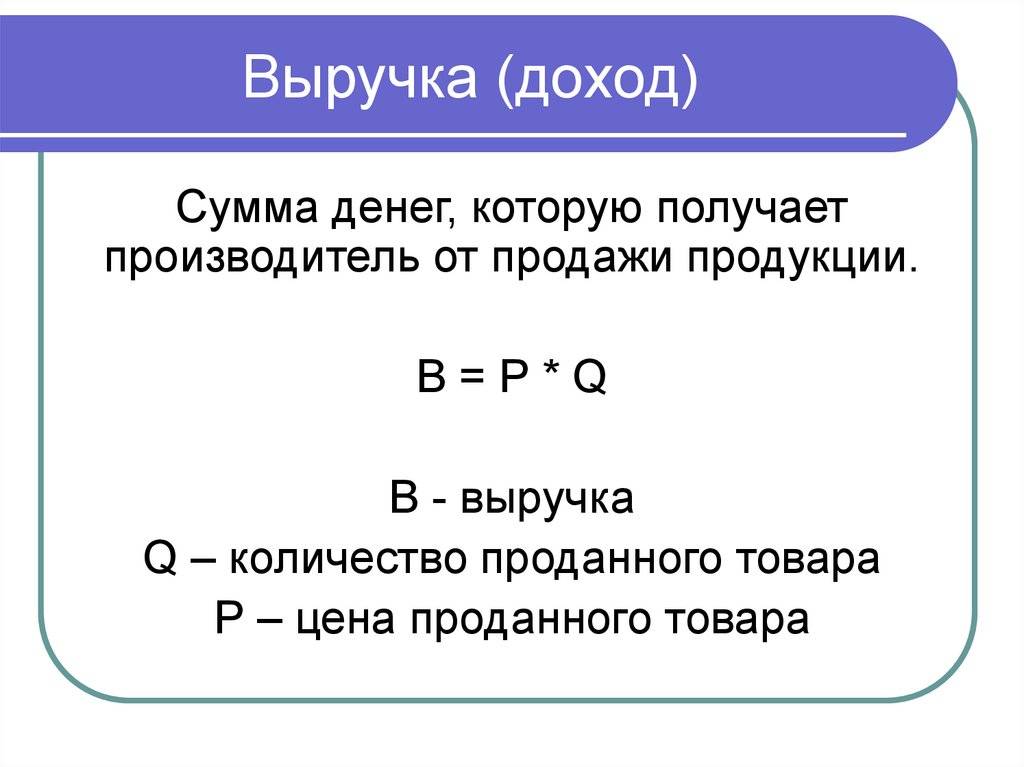

Что такое выручка (или оборот)

Понятие выручка отсутствует в экономической теории. В сфере предпринимательства и коммерции этот инструмент используется для отображения величины заработка, полученного от основной деятельности фирмы. На основе этой величины дается оценка эффективности хозяйственной деятельности. Также нужно отметить, что именно выручка используется при составлении отчетов.

На сегодняшний день существует два основных способа подсчета величины выручки компании. При использовании кассового метода учитываются все денежные средства, полученные компанией. В том случае, когда компания предоставляет своим контрагентам рассрочку, то кассовая выручка рассчитывается после получения денежных средств. Начисленный метод позволяет учитывать в расчетах как уже полученные денежные средства, так и те финансовые ресурсы, что будут получены после того, как контрагенты реализуют отправленный товар.

В предпринимательской сфере используется два вида выручки. Валовая выручка фирмы – это денежные средства, полученные благодаря продаже товарной продукции или оказанию услуг. Чистая выручка используется лишь при составлении бухгалтерской отчетности. Для того чтобы определить данное значение, необходимо от валовой прибыли отнять затраты на оплату акцизов, налоговых пошлин и косвенных налогов.

Понятие валовой прибыли

Под валовой прибылью понимается разница между поступлениями от продажи организацией продукции, товаров, работ либо услуг и издержками на их производство или покупку. Главное назначение показателя валовой прибыли – определение рациональности расходования трудовых, материальных и прочих ресурсов юридического лица.

Как правило, отчетным периодом для определения величины валовой прибыли является месяц, квартал, полугодие и год. Но для внутреннего экономического анализа и ведения управленческого учета в зависимости от целей компании валовую прибыль можно рассчитывать за более короткий период – неделю, 10 дней, декаду.

Из чего состоит прибыль фирмы

Прибыль – это не такое простое явление, как может показаться на первый взгляд.

Данное определение включает в себя такие основные компоненты, как:

- чистая прибыль;

- валовая;

- балансовая;

- маржинальная.

Все разновидности термина имеют свои отличительные особенности, и обычно бухгалтерская практика рассматривает их отдельно.

Прибыль является конечной целью деятельности любого заведения, если только это не государственная организация. Состоит она из всех финансовых и, возможно, нефинансовых, а других материальных поступлений, которые стали собственностью компании.

Чтобы получить конкретное число данной величины, необходимо от всех поступлений в бюджет компании вычесть совершенные издержки: на сырье и материалы, зарплаты, налоги, топливо на транспорт, выплаты процентов по кредитам и т. п.

Полученная сумма в конечном итоге равняется чистой прибыли фирмы.

Что такое выручка и какой она может быть?

Самым распространенным заблуждением является то, что под выручкой понимаются все денежные поступления продавцам на рынках и торговых точках, в кассы и на расчетные счета. Ведь на расчетный счет могут прийти и другие поступления, например:

Выручка

- возврат авансов, излишних предварительных оплат, ранее перечисленных предприятием поставщикам

- благотворительные средства, не связанные с хозяйственной деятельностью

- кредиты, займы, ссуды по договорам, заключенным с банковскими и другими финансовыми учреждениями

- суммы фонда социального страхования по начисленным больничным листам

В кассы также иногда поступают денежные средства, не связанные с продажей, например:

- полученные в банке средства на выплату заработной

- платы, погашение авансовых отчетов, полученных займов

- полученные дивиденды для выплаты учредителям компании, фирмы

- возмещение материального ущерба, нанесенного работником предприятию

Другой типичной ошибкой является понимание выручки как поступления средств, исключительно в денежной форме. Но на практике нередки случаи, когда за отгруженную продукцию, выполненные услуги покупатель расплачивается встречной поставкой.

Задача. Компания по договору поставки отгрузила частной фирме товары на сумму 100 тысяч рублей. Фирма оказала компании транспортные услуги на сумму 20 тысяч рублей, а 80 тысяч рублей перечислила на расчетный счет компании. Какую выручку от этих сделок получила компания?

Ответ. 20 + 80 = 100 тысяч рублей.

Исходя из приведенных фактов, точным определением следует признать следующее:

Прибыль

Прибылью называется разница суммарной доходности и общих расходов (в том числе налогов). Другими словами, это сумма денежных средств, которую в повседневной жизни можно отложить или положить в копилку. При расчёте прибыли суммируются любые приходящие средства и из полученной суммы вычитаются все издержки. Прибыль от предпринимательской деятельности даже при большой доходности, но неблагополучном раскладе, может быть нулевой или даже иметь отрицательное значение.

Прибыль бывает:

- бухгалтерской, применяемой в бухучёте. В соответствии с нею составляется бухгалтерская отчётность, и рассчитываются налоги. Для расчёта этого вида прибыли от суммарной выручки вычитают обоснованные расходы;

- экономической (сверхприбылью). Является более объективным показателем прибыли, так как, рассчитывая её, учитывают любые экономические издержки, которые допускались в производственном процессе;

- арифметической. Рассчитывается как разница валового дохода и различных издержек;

- нормальной, то есть необходимой прибылью в деятельности предприятия, на размер которой влияет упущенная выгода;

- хозяйственной, состоящей из суммы экономической и нормальной прибыли. На основании данного показателя решается, как лучше использовать полученную компанией прибыль. Похожа на бухгалтерскую, но расчёт производится иначе.

Отличия дохода от прибыли наглядно показывает пример из розничной торговли. Магазин получил в течение месяца от продажи товаров 60 т. р. Ошибочно считать эту сумму прибылью. Для расчёта прибыли из дохода вычитаются основные расходы. Несколько из возможных статей расхода:

- закупочная цена товара;

- аренда помещения для торговли;

- оплата налогов;

- выплата заработной платы сотрудникам;

- расходы на транспорт и связь, РКО, канцелярские товары;

- выплата процентов по кредиту за оборудование.

Следовательно, доходом являются средства, которые получил предприниматель и может тратить на своё усмотрение. Прибылью считается остаток денежных средств после вычета всех издержек. Оба показателя можно прогнозировать, учитывая выручку прошлых периодов работы, а также переменные и постоянные затраты.

Формула расчета бухгалтерской прибыли

Величина бухгалтерской прибыли рассчитывается как разница между выручкой от реализации продукции, товаров или услуг и внешними издержками предприятия. Введем обозначения:

БП = В – ВИ, где

БП – бухгалтерская прибыль;

В – выручка от реализации;

ВИ – внешние издержки.

Внешние (явные) издержки – это оплата за ресурсы, которые не являются собственностью предприятия. Сюда можно отнести затраты по оплате труда наемных работников, на закупку сырья и материалов, оплата за арендованные помещения, за амортизацию основных средств и коммунальные услуги.

Экономическая прибыль, отличается от бухгалтерской. Она рассчитывается, как разница между выручкой от реализации всей продукции и экономическими издержками, которые состоят из явных и неявных (внешних и внутренних) издержек.

ЭП = В – ЭИ, где

ЭП – экономическая прибыль;

В – выручка от реализации;

ЭИ – экономические издержки.

Внутренние (неявные) издержки – это затраты, связанные с использованием всех ресурсов, находящихся в собственности предприятия. Этот показатель связан с упущенной выгодой. Для руководителя предприятия – это расходы, произведенные на оплату труда персонала, обслуживающего производство. В том случае, если работодатель мог бы сам выполнять всю работу, не требовалось бы делать такие расходы.

Собственники капитала вкладывают свои средства в развитие бизнеса, тем самым получают определенные потери. Если, например, свободные денежные средства инвестировать под проценты, то они начнут приносить доход. Финансовые потери здесь рассчитываются, как недополученный процент от инвестиций. Для предпринимателей, в собственности которых есть недвижимость, издержками является плата за аренду.

Прибыль

Прибыль — это доход минус расход. То есть, это сумма, которая осталась после вычета всех затрат на производство и продвижение.

Пример. Организация «ГлавПример» за месяц получила доход в размере 500 000 ₽ — это выручка + внереализационный доход.

Также за месяц расходы составили:

- На производство — 300 000 ₽.

- На продвижение — 150 000 ₽.

Считаем прибыль: 500 000 ₽ – 300 000 ₽ – 150 000 ₽ = 50 000 ₽.

Бывает и так, что после вычета всех расходов прибыль имеет отрицательный показатель — это уже убыток.

Прибыль бывает следующей:

| Маржинальная прибыльиспользуется в управленческой отчётности | = выручка – переменные расходы (затраты).Переменные расходы растут в зависимости от объёма производства. Например, организация «ГлавПример» производит доски. Чем больше будет их производить, тем больше будет тратить на закупку сырья — это и есть переменные расходы.К постоянным расходам можно отнести: аренду оборудования для производства, аренду площадки, грузового автомобиля, крана и другое. |

| Валовая прибыльв отчёте о финансовых результатах отображается в строке 2100 | = выручка – себестоимость продукции (услуги).То есть, если все расходы на производство товара (услуги) сложить и вычесть из полученной выручки, то получится валовая прибыль.Например, «ГлавПример» производит доски. За месяц заработала 2 000 000 ₽, но на сырье, зарплату, электроэнергию, обслуживание станков, комплектующие, амортизацию и другое (всё, что относится к производству) потратила 1 500 000 ₽. Тогда валовая прибыль — 500 000 ₽ |

| Операционная прибыльв отчёте о финансовых результатах отображается в строке 2200 | = выручка – операционные расходы (себестоимость + коммерческие расходы + управленческие расходы).То есть, при расчёте из выручки вычитают все затраты на производство и реализацию товара (услуги) без учёта налогообложения и прочих расходов. Ещё операционную прибыль можно рассчитать так = маржинальная прибыль – постоянные расходы.А ещё так = выручка – переменные расходы – постоянные расходы |

| Прибыль до налогообложенияв отчёте о финансовых результатах отображается в строке 2300 | = выручка + внереализационные доходы – переменные расходы – постоянные расходы – прочие расходы.Это прибыль от продаж плюс прочие доходы минус прочие расходы.Прибыль до налогообложения показывает результат деятельности компании, учитывая все доходы и все расходы |

| Чистая прибыльв отчёте о финансовых результатах отображается в строке 2400 | = выручка + внереализационные доходы – переменные расходы – постоянные расходы – прочие расходы – налоги.Чистая прибыль получается из разницы всех доходов и расходов за определённый период, включая налоги.Обычно, когда в быту говорят о «прибыли» имеют в виду «чистую прибыль», которая является главным показателем результата деятельности бизнеса |

| Нераспределённая прибыльв бухбалансе отображается в строке 1370 | Остатки чистой прибыли, которая не была распределена между акционерами и не использовалась для иных целей организации |

Также отметим, что выручку отражают в отчёте о финансовых результатах в строке 2110, а прочие доходы (внереализационные) в строках 2310, 2320 и 2340.

Ещё есть показатели «EBIT» и «EBITDA». Их тоже можно отнести к разновидности прибыли, но их используют только в управленческой отчётности:

- EBIT — чистая прибыль, увеличенная на сумму налогов и процентов по кредитам.

- EBITDA — чистая прибыль, увеличенная на сумму налогов, процентов по кредитам и амортизации.

То есть, в отличие от чистой прибыли при их расчёте не включают расходы на налоги и проценты по кредитам, а также амортизацию.

Показатели, участвующие в определении валовой прибыли

Показатели, принимаемые во внимание при определении валовой прибыли, будут немного отличаться в зависимости от вида деятельности экономического субъекта

| Показатель | Производственное предприятие | Торговое предприятие |

| Выручка от реализации | Продукции | Товаров и платных услуг |

| Основных фондов и нематериальных активов | ||

| Продукции, товаров, услуг структурных подразделений | Ценных бумаг | |

| Ценных бумаг | ||

| Расходы на | Сырье, материалы, инструменты | Покупку товара |

| Транспортировку товара | ||

| Административные расходы | Зарплату и отчисления в фонды | |

| Амортизацию | Аренду торговых помещений | |

| Накладные расходы | На рекламу и хранение товара | |

| Транспортировку продукции | Прочие статьи |

Чем выручка отличается от прибыли?

Выручка представляет собой совокупность средств, полученных от деятельности. Расходы предприятия данное значение не учитывает. Прибыль – это разница между выручкой и расходами. Под расходами понимаются затраты на обеспечение деятельности предприятия. Рассмотрим все отличия:

- Исчисление. Размер выручки может быть нулевым или положительным. Прибыль может принимать негативные значения.

- Состав. Для получения сведений о выручке достаточно знать все доходы предприятия от его деятельности. Для вычисления прибыли необходимо знать не только о размере доходов, но и о сумме расходов.

- Реальное выражение. Выручка может быть потенциальной. К примеру, предприятие предоставляет клиентам возможность оформить рассрочку. Средств на счету компании может не быть, но есть гарантия их появления. Прибыль «виртуальной» быть не может. Она рассчитывается на основании фактических значений.

- Выражение. Выручка – определение, которое можно истолковывать в единственном значении. Прибыль же может подразделяться на две формы: валовая и чистая. Чистая прибыль обозначает размер дохода, полученный после уплаты всех налоговых сборов.

Прибыль и выручка значительно отличаются между собой по ключевому ряду признаков.

Пример

Компания занимается продажей телефонов по 1 000 рублей. В месяц удается продать 500 телефонов. Выручка составляет 500 000 рублей. Та же компания тратит на свою деятельность определенные средства. Они уходят на оплату аренды помещения. В месяц арендные отчисления составляют 50 000 рублей. Также компании приходится выплачивать зарплату своим сотрудникам. В совокупности, заработная плата будет составлять 100 000 рублей.

Требуется, во-первых, сложить все расходы. Они составят 150 000 рублей. Из выручки вычитаются все расходы. Прибыль составит 350 000 рублей.

Послесловие

Стоит знать, что видов и подходов к расчету выручки, дохода и прибыли больше, чем было описано. Но, они не указаны в тексте, так как многие из них либо специфичны (нужны в определенных ситуациях), либо требуют весьма детального описания.

Однако, даже понимание этих базовых понятий обычно позволяет решить массу проблем. Так, например, некоторые люди путают выручку с прибылью и из-за этого результат оказывается невпечатляющим – деньги вроде и есть, а реально их нет.

Так что, если вы еще только начинаете, то советую вести при расчетах сразу три колонки – выручка, доход и прибыль. С таким подходом будет проще понимать общую ситуацию и оценивать эффективность, стабильность, рациональность и прочие аспекты.

Что такое выручка

Чем же отличается выручка от дохода, если говорить простыми словами? Выручка меньше дохода на сумму поступлений, которые не связаны с обычной деятельностью компании.

Для ООО «Одуванчик» в 2022 году выручкой будет являться лишь 5 млн рублей, которые компания получила от реализации своей продукции.

Состав выручки раскрыт в статье 249 НК РФ. В нее входит:

- выручка от реализации ТРУ собственного производства. То есть от продажи того, что компания производит сама;

- выручка от перепродажи ранее приобретенных ТРУ;

- выручка от реализации имущественных прав, например, компьютерных программ.

Внереализационный доход бывает не всегда. Соответственно, иногда выручка не отличается от дохода. Если бы ООО из примера решило не сдавать в аренду свои площади, а контрагент не перечислил штраф, то доход компании за год был бы равен выручке.

Прибыль

Для всякого предприятия это тот показатель, который определяет результативность его работы и определяется как разница между доходом и затратами на его получение. Прибыль существует двух видов, экономическая и бухгалтерская:

- Первая – это общий доход предприятия минус любые издержки; возможно распределение между учредителями.

- Вторая – это совокупный доход минус явные издержки; используется для отчисления налогов.

Также предпринимателю нужно отличать прибыль валовую и чистую.

Первая получается, когда из всех полученных доходов (как от основной, так и вспомогательной деятельности) вычитаются затраты, связанные с его получением. А вторая – когда из доходов предприятия вычесть все его расходы: платежи по кредитам и за аренду офисов, налоги и штрафы и др.

Но затраты могут превысить доход предприятия, и тогда прибыль окажется отрицательной. Именно в этом выручка, главным образом, отличается от прибыли. Она с «минусом» быть не может.

Всякий предприниматель работает с основной целью – увеличить доход

А чтобы рост его был постоянным, очень важно знать и понимать, что собой представляет и от чего зависит выручка. Предприятие тогда станет успешным и приносить владельцу своему заслуженную прибыль, если предприниматель возьмет за правило постоянный анализ финансовых показателей и разработку прогнозов

Сравнение

Итак, выручка – величина положительная, которая лишь в редких случаях может быть равна нулю. Поступления складываются между собой, формируя определённую величину. Доход может быть отрицательным, когда полученная выручка не покрывает затрат на её получение. Выручка формируется за счёт основной деятельности предприятия: производство (продажа) продукции либо оказание услуг. Доход может быть получен за счёт активов компании (сдача в аренду площадей, депозит, привлечение инвестиций), а также за счёт основной деятельности (реализация товаров и услуг).

При этом выручка – атрибут субъекта, ведущего активную работу в экономическом секторе. Доход может быть у лица, которое по тем или иным причинам не занимается общественно-полезной деятельностью (студент, инвалид, пенсионер, безработный). Данные денежные средства, как правило, не облагаются подоходным налогом. В редких случаях выручка может быть равна прибыли. Это происходит в тех случаях, когда при её получении отсутствует расходная часть (оказание определённого перечня услуг). Тем не менее, чаще всего именно выручка превосходит доход по объёму.

Почему не все траты можно признать расходами?

По российским законам, все компании обязаны уплачивать налог на прибыль: при общей системе налогообложения его ставка составляет 20%. Естественно, мало кому хочется отдавать государству пятую часть своей прибыли – и тут у владельца бизнеса возникает соблазн списать на расходы максимально возможные суммы. Например, выписать самому себе крупное денежное вознаграждение.

Чтобы таких злоупотреблений не возникало, налоговый кодекс четко определяет, что можно относить к расходам. В примере с вознаграждением оно может быть отнесено к расходам, только если возможность его начисления прописана в трудовом договоре, положении о премировании либо в иных локальных нормативных актах. В противном случае с этой суммы также придется заплатить налог.

Общие требования к расходам приведены в ст. 252 НК РФ. Их два:

- Расходы должны быть обоснованными, т.е. все траты должны быть экономически оправданы. Конечно же, владелец бизнеса может тратить деньги так, как ему хочется, но налоговые органы не примут к вычету такие траты, и налог на них будет начислен.

- Расходы должны быть документально подтверждены, а их цена должна соответствовать рыночной. Например, если компания заплатила за ремонт помещения 300 тыс. рублей, а средняя цена такого ремонта составляет 100 тыс., то у налоговой могут возникнуть вопросы.

Что нельзя считать расходами?

В статье 270 НК РФ приведен перечень расходов, не учитываемых при расчете налогооблагаемой прибыли. Она не запрещает совершать данные траты, однако на величину налога они не повлияют. К таким расходам относятся, например:

- Дивиденды, выплачиваемые акционерам.

- Штрафы, перечисляемые в бюджет.

- Приобретение акций других компаний.

- Безвозмездная передача имущества.

- Расходы на создание либо приобретение имущества, подлежащего амортизации.

- Взносы в общественные организации и профсоюзы.

- Материальная помощь и иные вознаграждения сотрудников, не предусмотренные в трудовых договорах.

Доход: определение и сущность

В экономической теории термин «доход» используется для описания роста экономических показателей за счет получения новых активов либо денежных средств, что увеличивают капитал коммерческой структуре. Говоря простым языком, размер дохода приравнивается к величине, на которую увеличивается уставной фонд организации

Важно отметить, что взносы учредительского совета в уставной фонд компании не являются доходом. По словам финансовых специалистов, основным источником дохода является хозяйственная деятельность предприятия

Простая форма дохода является разницей между валовой прибылью и затратами на производство.

Важно отметить, что размер выручки может не совпадать с величиной дохода. Данная разница объясняется тем, что каждая фирма может заниматься несколькими видами хозяйственной деятельности, каждая из которых будет формировать собственный источник дохода

Доход компании может формироваться за счет штрафов, начисленных на контрагентов, не выполнивших условия договора или процентных отчислений по вкладам в финансовые структуры. При составлении бухгалтерских отчетов учитываются разные источники доходов предприятия. К таким источникам относятся:

- Денежные средства, полученные за счет продажи товарной продукции либо выполнения услуг.

- Ресурсы, полученные благодаря совершенным финансовым операциям.

- Финансовые средства, полученные благодаря инвестиционной деятельности.

- Средства, полученные внереализационным методом.

К последней категории относятся все штрафы, пени и проценты, начисленные в отношении дебиторов и контрагентов, которые не выполнили свои контрактные обязательства. К этой же категории можно отнести денежные средства, которые были инвестированы в уставной фонд компании третьими лицами.

В некоторых случаях доходом могут быть признаны излишки ТМЦ, выявленные во время инвентаризации активов предприятия. Как правило, такие товарно-материальные ценности являются результатом форс-мажорных обстоятельств. В качестве примера приведем ситуацию, в которой пожар уничтожил один из производственных цехов. В этой ситуации данный актив списывается в убыток. Разбирая сгоревший цех, работники компании откладывают кирпичи, которые могут быть использованы для постройки нового сооружения или перепродажи. Денежные средства, полученные от продажи подобных объектов, относятся к категории дохода от чрезвычайных происшествий.

Выручка – величина положительная, которая лишь в редких случаях может быть равна нулю

Выручка – величина положительная, которая лишь в редких случаях может быть равна нулю