Лизинг

2

Автолизингом принято называть особый вид арендных отношений, при котором транспортное средство передается клиенту во временное владение и пользование с целью его дальнейшего выкупа. Это удобный способ поэтапного приобретения имущества – в нашем случае машины – для юридических и физических лиц. От аренды лизинг отличается тем, что по прошествии определенного времени транспортное средство становится собственностью арендатора, а не возвращается к старому владельцу. Рассмотрим все особенности, достоинства и недостатки этой разновидности финансовых услуг.

Схема автолизинга

- Клиент выбирает автомобиль – новый или подержанный. При этом продавцом транспортного средства должно быть физическое лицо, работающее с НДС.

- Затем он обращается в лизинговую компанию, которая выкупает выбранное авто у дилера.

- Все та же организация регистрирует машину в ГИБДД, оформляет страховку и проходит ТО, если на то есть необходимость.

- После этого лизингодатель передает авто клиенту в пользование на срок от 1 до 3 лет (в редких случаях договор заключается на 5 лет). Ежемесячные платежи включают в себя разницу между общей стоимостью автомобиля с учетом всех дополнительных затрат и той суммой, которую лизингополучатель должен выплатить по завершении срока договора. Собственником транспортного средства на весь этот период остается лизинговая компания.

- По окончании договора клиент выплачивает организации остаточную (выкупную) стоимость машины и становится ее полноправным владельцем. Размер этой выплаты фиксируется в договоре и не может быть изменен.

- Иногда лизингодатель предусматривает возможность отказать от выкупа транспортного средства. В этом случае по завершении срока договора клиент просто возвращает авто компании.

Программы лизинга автомобилей

Многие агентства предлагают особые программы приобретения имущества в лизинг. Как правило, они имеют ряд важных преимуществ для клиентов. Вот несколько выгодных предложений от современных лизингодателей:

Автолизинг без первоначального взноса

Такие программы предлагаются, как правило, официальными дилерами определенных марок авто или предприятиями, сотрудничающими с производителями транспортных средств. При этом в лизинг выдаются только машины определенной марки и модели.

Автолизинг с нулевым удорожанием

В этом случае общая стоимость транспортного средства – с учетом ежемесячных платежей и остаточной выплаты − равна его цене в автосалоне. Такие программы предлагают компании, имеющие существенные скидки у производителей техники. Кроме того, рассрочку может финансировать сам автозавод.

Автолизинг без оценки финансового состояния клиента

В этом случае процентная ставка будет несколько выше, чем при стандартном автолизинге. Это связано с тем, что компании необходимо заранее покрыть расходы, которые неизбежно возникнут в том случае, если пользователь окажется не в состоянии делать ежемесячные взносы.

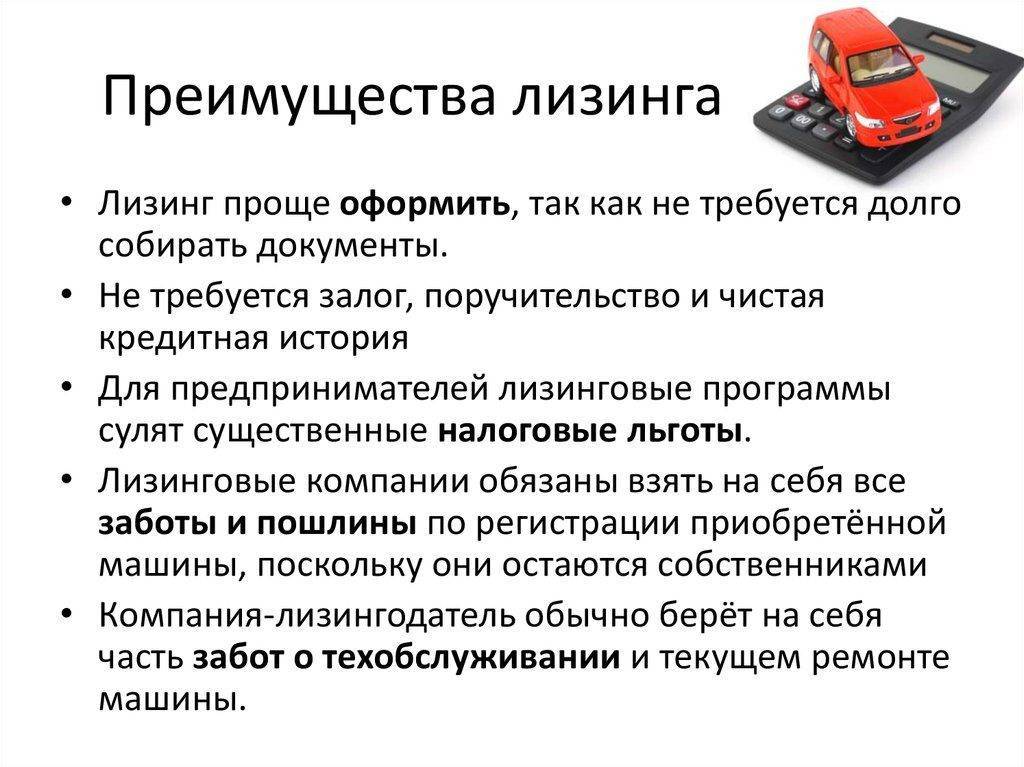

Плюсы лизинга транспортных средств

- Для оформления договора автолизинга необходим минимум документов – паспорт и еще один документ с фотографией, а также справки, подтверждающие источник и сумму доходов.

- Вам не придется вносить залог: в случае автолизинга в качестве обеспечения выступает само транспортное средство.

- Заявки на получение транспортного средства рассматриваются в минимальные сроки. Зачастую решение принимается в течение 2-3 часов.

- При автолизинге переплата по процентам либо отсутствует вообще, либо существует, но в минимальном размере. Кроме того, клиенты не выплачивают лизингодателям никаких дополнительных пошлин или комиссий.

- В случае ДТП все расходы ложатся на плечи лизинговой компании.

- Такие сделки можно оформлять без получения согласия супруга. При разводе авто остается в собственности лизингополучателя.

- Стоимость ТО арендуемого транспорта ниже, чем кредитного.

- Многие лизинговые компании предоставляют услугу продажи старой машины клиента, чтобы тот мог максимально быстро и легко обновить свой автопарк.

- По завершении договора лизинга вы можете выкупить авто, а можете вернуть его лизингодателю, ориентируясь на собственные финансовые возможности и планы.

- Главным недостатком таких сделок является то, что транспортное средство остается в собственности компании-лизингодателя. При малейшей задолженности по платежам его могут изъять, и вы останетесь без авто, даже если раньше исправно делали ежемесячные взносы.

- Физические лица не имеют налоговых льгот на лизинг авто. А вот юридические, как правило, такими льготами пользуются.

- Кроме того, лизинговое транспортное средство нельзя сдать в субаренду.

- Для ТС, взятых в аренду с возможностью последующего выкупа, есть ограничения по пробегу – до 25 000 км в год.

Как взять лизинг

Лизинг в банке ― это особый вид сделки. Нюансы зависят от типа имущества или оборудования.

Как оформить лизинг в банке:

- Определить объект сделки, выбрать продавца и лизингодателя;

- Заполнить заявку и собрать необходимые документы;

- Пройти оценку возможности заключения сделки;

- Заключить договор;

- Внести первый платеж;

- Получить предмет лизинга с комплектом документов, включая техническую документацию;

- Зарегистрировать объект лизинга.

По истечении срока действия договора право собственности может быть передано автоматически, однако в некоторых случаях требуется внесение дополнительного платежа.

Для заключения договора юридические лица обязаны предоставить юридические и финансовые документы. К ним относятся:

- Правоустанавливающие документы: устав, учредительный договор и другие;

- Расчетные счета, долговые обязательства и другие документы, на основании которых банк может составить впечатление о платежеспособности заявителя.

Что означает купить в лизинг? ООО или ИП выбирают объект сделки и обращаются в банк, который выступает в качестве посредника. Расчеты с продавцом осуществляются без участия лизингополучателя.

Определение лизинга

Схема лизинг довольно простая, клиент выбирает автомобиль, вносит за него первоначальный взнос и пользуется им по своему усмотрению на протяжении срока действия договора, после, он имеет возможность либо приобрести его по остаточной стоимости, либо вернуть. То есть, по сути, здесь речь идет о финансовой аренде имущества, в основном он распространяется на покупку движимого имущества, причем у физических лиц также имеется возможность взять авто в лизинг, поэтому именно для них стоит основной вопрос, что выгоднее кредит или лизинг.

Хотя стоит отметить, что у банковского займа и лизинга есть схожие черты, то есть лизингополучатель также обязан регулярно платить ежемесячные платежи по договору аренды. При этом стоит отметить, что переплата по договору лизинга довольно внушительная.

Каковы минусы лизинга для юрлиц?

Не всякому бизнесу условия покупки техники в лизинг окажутся выгодными или удобными. Так, в очень редких случаях лизингодатель соглашается на досрочное погашение всех платежей либо короткий срок возвратного лизинга (на таком клиенте он ничего не заработает). Среди прочих минусов:

- Авансовый платеж, который по условиям договора может требоваться в размере до 50% от стоимости автомобиля.

- Обязательное страхование, которое лизингодатель осуществляет сам, либо по условиям договора обязывает делать это в «своей» страховой компании. Расходы на страховку несет лизингополучатель.

- Высокие риски лишиться техники за неуплату или просрочку платежей, причем, без каких-либо компенсаций или частичного возврата уже внесенных платежей. Тот же результат теоретически возможен, если лизинговая компания банкротится, и ее имущество, в том числе лизинговые автомобили, начинают продаваться «с молотка».

Лизинг

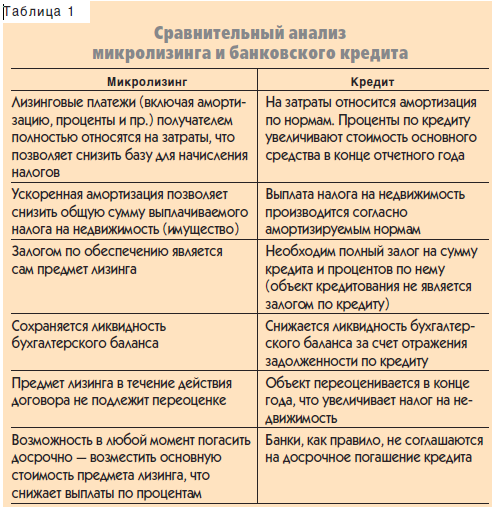

Финансовый лизинг – это такая схема финансирования, при которой лизинговая компания приобретает для вас необходимое имущество и передает его вам на условиях долгосрочной аренды. Лизинговый платеж покрывает часть стоимости имущества (амортизацию) и включает проценты лизинговой компании за ее услуги. В конце срока лизинга предмет лизинга выкупается как правило по минимальной стоимости (одна или несколько тысяч рублей). В некоторых случаях предусмотрен большой выкупной платеж (до 40% от стоимости лизингового имущества) для уменьшения месячного лизингового платежа.

По сути, это тот же кредит, только имущество находится в собственности лизинговой компании и его нельзя продать до полного погашения лизинга.

Залог при стандартном лизинге не требуется в виду того, что приобретаемое имущество является собственностью лизинговой компании, оно и покрывает убытки в случае дефолта сделки.

Документы для оформления лизинга

Для оформления лизинга лизинговая компания запросит у вас пакет документов, который подтвердит вашу платежеспособность. Процесс принятия решения сходен с банковским для получения кредита, но несколько упрощен в виду того, что лизинговая деятельность не регулируется Центробанком. Если Ваша компания имеет небольшие обороты и нет имущества, лизинг вполне возможно получить. Существуют специальные программы, которые не предусматривают оценку финансового состояния потенциального лизингополучателя.

Вы как лизингополучатель можете выбрать любое имущество (если его можно принять как основное средство), будь то автотранспорт, оборудование, недвижимость, подвижной состав и т.д. Поставщик так же может быть любым, если он устроит лизинговую компанию. Как правило, это должен быть плательщик НДС, срок существования не менее года, т.е. нормальный работающий поставщик.

Для снижения рисков лизинговая компания требует внести аванс после заключения договора лизинга. Размер аванс зависит от вида приобретаемого имущества. Минимальный аванс, вплоть до нулевого, берется при лизинге легкового автотранспорта. В случае лизинга оборудования потребуется минимум 20% от стоимости имущества.

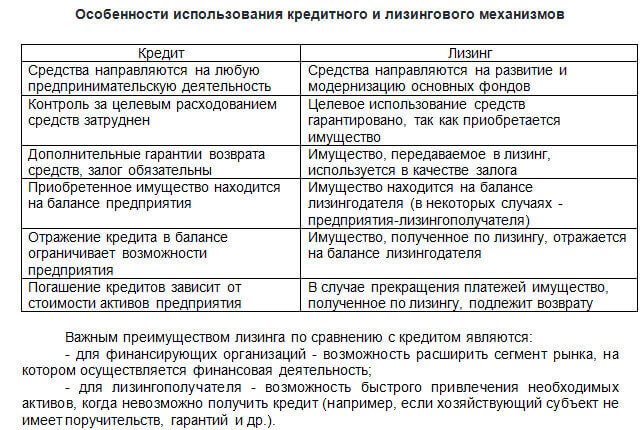

Что выгодней предприятиям и физическим лицам

Если разбираться в вопросе что выгодней предприятиям кредит или лизинг, ответ будет очевидным: конечно лизинг. Предприятие может арендовать любое необходимое оборудование или нужный для производственных целей транспорт. При этом выплаты производятся в режиме, наиболее удобном для предприятия. Выплаты можно проводить в качестве расходных операций и включать в баланс. Так можно минимизировать налогообложение. К окончанию срока лизинга, когда полностью спишется амортизация имущества, им станет владеть лизингополучатель.

Ответ на вопрос что более выгодно для физического лица лизинг или кредит неоднозначен. Например, заёмщик может оформить автокредит с довольно лояльными условиями кредитования. Он сразу станет собственником автомобиля, только не сможет продать его, пока не погасит кредит. Часто, в кредит можно приобрести только новое транспортное средство.

В случае, когда транспортное средство берётся в лизинг, предоставляется возможность арендовать даже подержанный автомобиль с дальнейшим его выкупом. Составляется график платежей и расчёт амортизации. Главным минусом этого варианта являются высокие налоги для физических лиц и то, что юридически человек не считается собственником имущества.

Прежде чем сделать окончательный выбор, следует учесть множество факторов. То, что является оптимальным решением для одного человека, может не подойти другому. Необходимо учитывать:

- Состояние кредитной истории;

- Характеристики имущества (новое или б/у, стоимость, сроки эксплуатации и пр.);

- Процентные ставки;

- Кредитоспособность и статус заёмщика (является юридическим или физическим лицом, платит НДС или нет);

- Сроки рассмотрения заявки;

- Сроки погашения задолженности.

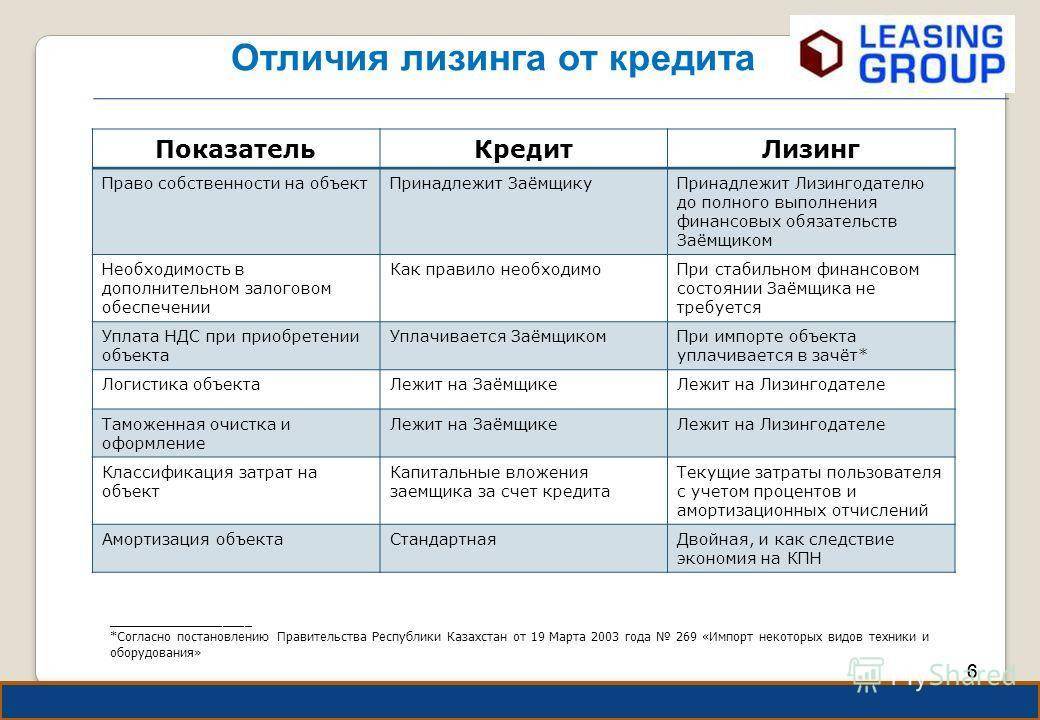

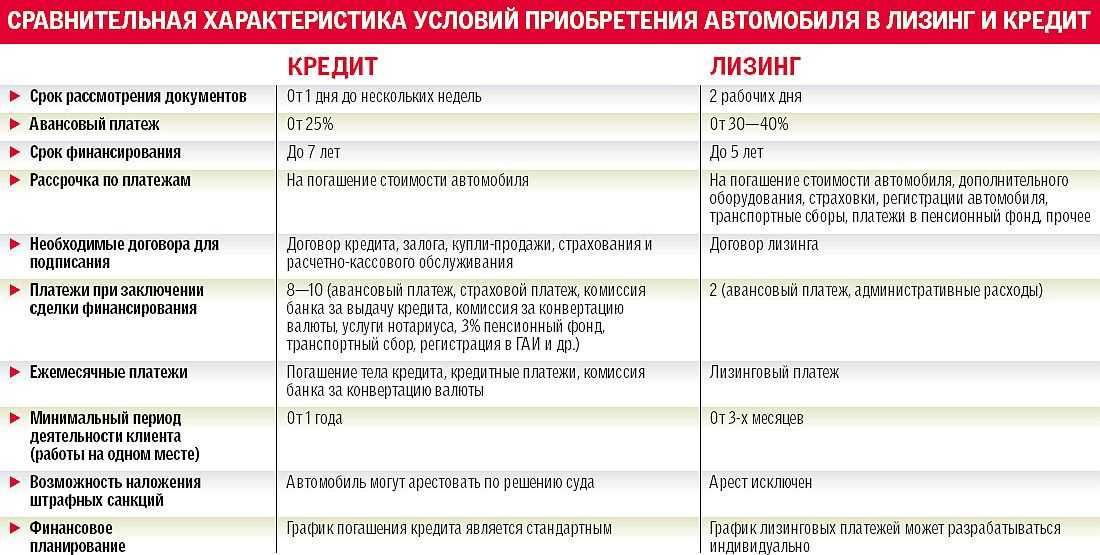

Чем отличается лизинг от кредита простым языком?

Хотя каждый из этих продуктов имеет одну и ту же цель, существует несколько принципиальных отличий. В ряде случаев автомобиль и другую технику выгоднее взять в кредит, а иногда — в лизинг. Рассмотрим основные различия между этими услугами.

Цели

Кредит — более широкое понятие. Полученные у банка средства можно использовать на разные нужды:

- увеличение оборотных средств компании;

- приобретение оборудования и спецтехники для бизнеса;

- покупку недвижимого имущества;

- погашение уже имеющихся займов и т.д.

Лизинг — более ограниченный в целях финансовый продукт. Он может использоваться только для приобретения транспортных средств, оборудования и техники.

Переход в собственность

Задаваясь вопросом, что выгоднее: кредит или лизинг, важно учитывать, что в первом случае имущество сразу переходит в собственность получателя. Во втором же оно продолжает числиться на балансе лизингодателя

Компании-лизингополучателю оно передается только после завершения срока действия договора.

Первоначальный взнос

Банки, предоставляющие кредит, не всегда требуют такой взнос. Как правило, в данном случае речь идет о нецелевом финансировании. Лизингодатель всегда требует первоначальный взнос. При этом процент может быть не фиксированным, что иногда более выгодно.

Дополнительные услуги

При приобретении техники в кредит банк не оказывает помощи при выборе и настройке оборудования. Лизингодатель же предоставляет комплекс сопутствующих услуг. К примеру, при приобретении транспортного средства он осуществляет техобслуживание. Также оказывается всесторонняя помощь при введении техники в эксплуатацию.

Период получения

Кредит предоставляется на продолжительный срок. В зависимости от условий, в банке можно получить средства на период до нескольких десятилетий. Лизингодатель предлагает более скромные условия. Средний период выплат составляет 1-3 года. В некоторых случаях срок может быть увеличен до пяти лет.

Последствия невыплаты долга

Если юрлицо испытывает сложности с погашением задолженности, в большинстве случаев и с банком, и с лизингодателем можно найти альтернативное решение. Банк может предоставить возможность реструктуризации долга или рефинансирования кредита. Банкротство клиента финансовым компаниям невыгодно.

Лизингодатель также может предоставить индивидуальные условия погашения задолженности

Однако важно учитывать, что в данном случае имущество числится на его балансе. Таким образом, помогать справиться с финансовой несостоятельностью клиента лизингодателю менее выгодно

В статье мы простыми словами рассказали, чем лизинг отличается от кредита. Для лучшего понимания особенностей этих финансовых продуктов выделим преимущества и недостатки каждого из них.

Чем же плох?

- Первоначальный взнос всегда выше, как и ставки. Если минимальные ставки по разным видам автокредитов колеблются в пределах 11-14%, то по лизингу это 13-18%.

- Госпошлина у нотариуса за договор обойдется дороже.

- Автомобиль не является вашей собственностью пока договор не завершится и вы его не выкупите за остаток стоимости.

- Срок также меньше – в среднем 3 года, максимум 5 лет.

- Нельзя проезжать больше 25 тыс. км в год.

- Для выезда за границу на данном автомобиле нужно обязательно получать официальное согласие лизинговой компании.

- Нельзя использовать машину для работы в такси, тюнинговать или модернизировать иным образом, оставлять не на платной стоянке или сдавать в аренду и т.д.

Если вас интересуют автокредиты и лизинг, рекомендуем также прочитать про «Кредит под залог: что можно заложить и где?».

Размер первоначального взноса

При выборе между лизингом и автокредитом важно учесть размер первоначального взноса. В случае автокредита, физическое лицо обязано внести определенную сумму в качестве первого взноса при покупке автомобиля

Размер первоначального взноса может составлять от 10% до 50% от стоимости автомобиля, в зависимости от условий банка или кредитной организации. Чем больше первоначальный взнос, тем меньше сумма кредита и меньше сумма процентов, которые будут уплачены за весь период кредитования.

В случае лизинга первоначальный взнос является обязательным платежом, который также может варьироваться в зависимости от условий лизинговой компании. Однако в отличие от автокредита, при лизинге первоначальный взнос не влияет на сумму кредита. Он является лишь одним из составляющих платежей, которые выплачиваются в ходе лизингового периода.

В целом, при выборе финансирования необходимо принять во внимание свои финансовые возможности и цели приобретения автомобиля. Если на данный момент нет возможности внести большой первоначальный взнос, то лизинг может быть предпочтительнее, так как позволяет распределить платежи на более длительный период

Однако, стоит учесть, что общая стоимость автомобиля в итоге может быть выше из-за выплат лизинговых платежей.

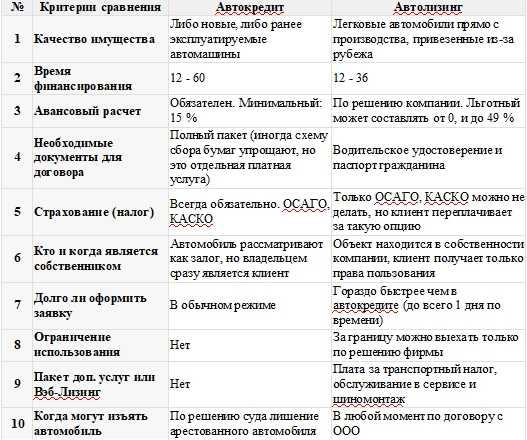

Разбираемся с терминами – автокредит и лизинг авто

Ключевая разница между ними заложена еще в терминах, поэтому важно понимать, что есть что. Итак, автокредит – это когда банк или другое кредитное учреждение финансирует покупку вами машины

Автолизинг – это когда финансируют не покупку, а пользование автомобилем, предоставляя вам возможность выкупить авто в конце срока за остаток средств.

При выборе автокредита или лизинга важно определиться со своими целями, так как лизинг, например, идеально подходит тем, кому нужно не просто машину купить, но ездить на ней уже сейчас и иметь возможность достаточно быстро менять машину, а автокредиты удобны заемщикам, которым нужен более долгосрочный вариант кредитования. Впрочем, рассмотрим оба способа приобретения машины, дабы составить полную картину и определиться, что и кому в действительности удобнее и выгоднее в России

Впрочем, рассмотрим оба способа приобретения машины, дабы составить полную картину и определиться, что и кому в действительности удобнее и выгоднее в России.

На каких условиях сейчас оформляют лизинг

В России работает достаточно много лизинговых компаний, часть из них связана с крупными банками (Газпромбанк, Сбербанк, Альфа-Банк, ВТБ и т.д.). То есть, лизинг – это своего рода «продолжение» банковского бизнеса. Но есть и независимые компании, и даже специализированная государственная компания (ГТЛК – она занимается крупными проектами вроде поставок воздушного транспорта или массовых поставок пассажирских автобусов в города).

Условия и процедура оформления лизинга на автомобиль мало чем отличается от оформления автомобильного или иного кредита – нужно точно так же собрать определенный пакет документов, подать заявку в лизинговую компанию, компания примет решение, после чего будет оформлена поставка оборудования.

Но важно обратить внимание на некоторые пункты, которые с точки зрения лизинга будут важны:

обязанность по уплате транспортного налога. Уведомление ФНС присылает по адресу регистрации транспортного средства, но кто будет непосредственно платить налог – определяется условиями договора лизинга. Даже если эта обязанность возложена на лизинговую компанию, она просто перенесет эту сумму в платеж по лизингу – но в этом случае клиент хотя бы не получит штрафных санкций за неоплату налога;

обязанность по оплате полисов каско и ОСАГО. Скорее всего, страховка будет обязательным условием договора лизинга – потому что это позволит лизинговой компании вернуть все свои деньги, даже если авто попадет в ДТП. Но нужно заранее оценить все условия страхования – кто платит премию по договору и на какой срок оформляется полис;

сумма выкупа. Это сумма, по которой лизингополучатель сможет выкупить имущество в конце срока договора

Это может быть как символическая сумма (1000 рублей), так и более существенная – и на это нужно обратить внимание;

вид платежа. Погашение стоимости автомобиля может происходить по-разному – аннуитетными или регрессными платежами

В первом случае будет меняться соотношение погашения стоимости ТС и лизинговой платой (в начале проценты всегда больше), во втором – сумма платежа будет уменьшаться за счет снижения суммы лизинговой платы. Второй вариант выгоднее, но не всегда у компании есть возможность платить больше в начале срока;

возможность досрочно выкупить автомобиль. Как правило, досрочный выкуп допускается, когда с начала действия договора прошел определенный срок (обычно – 12 месяцев, но может быть и 1 месяц, и 24 месяца). Будет лучше, если прямо в договоре будет указан график изменения выкупной суммы – то есть, стоимость авто для полного выкупа в каждый момент срока договора.

Что же касается конкретных условий лизинга, они определяются каждым лизингодателем в индивидуальном порядке. Можно выбрать любую компанию, желательно – их числа крупнейших, потому что они более надежны (нельзя забывать, что автомобиль остается в собственности лизингодателя). Лучше ориентироваться на рейтинги – так, недавно агентство «Эксперт РА» составило Топ-10 компаний рынка автолизинга в России, и туда вошли крупнейшие фирмы – в том числе «Газпромбанк Автолизинг», занявший 9 строчку рейтинга (что соответствует почти 8,5 тысячам сделок).

Чтобы понять примерный порядок цифр, мы просчитали ежемесячный платеж в нескольких лизинговых компаниях при условии оформления договора на автомобиль стоимостью 1,5 миллиона рублей, с первоначальным взносом в 500 тысяч рублей, на срок в 36 месяцев. Цифры мы затем сравнили с приблизительными суммами платежей по автокредитам с теми же условиями:

| Компания | Сумма платежа | Общая сумма по договору |

|---|---|---|

Автолизинг | ||

| Европлан | 37 678 | 1 806 408 |

| Major Leasing | 38 780 | 1 892 062 |

| Сбербанк Лизинг | 35 724 | 1 782 081 |

| ВТБ Лизинг | 34 560 | 1 745 167 |

| Балтийский лизинг | 37 247 | н.д. |

| Газпромбанк Автолизинг | 35 963 | н.д. |

Автокредиты | ||

| Тинькофф банк | 31 500 | – |

| Газпромбанк | 32 083 | – |

| Совкомбанк | 32 764 | – |

Как видно, за счет ряда условий лизинг все же предполагает чуть большие платежи, чем автокредиты. Но учитывая, что лизинговая компания берет на себя часть обязательств, разница по итогу будет не очень большой. А если учесть налоговую выгоду, лизинг для компании окажется намного выгоднее, чем автокредит для частного лица.

Но есть еще один очень весомый плюс – государство с некоторых пор активно поддерживает лизинг.

Финансовый и оперативный лизинг

Также разделяют:

- финансовый лизинг;

- оперативный лизинг.

Финансовый (капитальный) лизинг характеризуется длительным сроком использования имущества, которые могут составлять 15 лет и более.

Финансовый лизинг

Как правило, длительный срок совпадает с нормами срока службы и периодом полной амортизации. При этом, за счет платежей, лизингодатель полностью окупает свои затраты на покупку имущества.

Для такой формы договора характерна передача в полную стоимость оборудования, уже по его остаточной стоимости по окончанию действия договора.

Оперативный лизинг отличается меньшим сроком действия договора и, как правило, срок договора заканчивается раньше, чем заканчивается нормативный срок службы оборудования. Поэтому к такому варианту сделки прибегают при передаче оборудования с высокими темпами морального старения.

Аренда

Характерными чертами такой формы аренды является частичная амортизация передаваемого имущества, что не позволяет полностью его окупить. Лизингодатель в данном случае вынужден многократно предоставлять товар во временное пользование различным лизингополучателям, чтобы произошла полная окупаемость.

Но, учитывая быстрый моральный износ такого имущества, лизингодатель идет на определенный риск. Он может не суметь возместить все затраты на приобретение имущества, поскольку со временем спрос на него может сократиться. Это обуславливает высокую стоимость передаваемого оборудования и большие платежи.

Характерными чертами оперативного лизинга являются:

- многократная сдача имущества;

- небольшой срок действия лизингового договора;

- лизинговая компания берет на себя все обязательства по техническому обслуживанию имущества;

- превышение нормативного срока службы над сроком действия договора;

- лизинговая компания сдает оборудование, которое уже у нее находится в наличие, не приобретая специально его для получателя;

- высокий размер платежей (гораздо выше по сравнению с финансовым лизингом);

- риск утраты и порчи имущества лежит на лизингодателе.

Такой вариант операций целесообразно проводить тогда, когда лизинговая компания предлагает в аренду уже бывшее в употреблении имущество.

Оформление договора

Или же в том случае, если лизингополучатель не уверен в сроке договора и в том, что он сможет регулярно выплачивать ренту, достаточную для полного погашения большей части первоначальной стоимости имущества.

Плюсы и минусы лизинга

Приобретение имущества в лизинг пользуется большой популярностью у предпринимателей, так как у этого инструмента есть несколько важных преимуществ.

Плюсы и минусы лизинга таковы:

| Достоинства | Недостатки |

|---|---|

|

|

Помимо этого, плюсом является то, что клиент фактически ничем не рискует. При неоплате он только теряет имущество, которым пользуется по договору аренды.

Если же речь идет о кредите, то с клиентом при неуплате будут общаться приставы, он получит арестованные счета, имущество и запрет на выезд за пределы РФ.

Выбор между лизингом и автокредитом

Чтобы сделать правильный выбор между лизингом и автокредитом, необходимо учитывать несколько ключевых факторов. Каждый из этих факторов может оказать влияние на вашу способность платить за автомобиль и вашу финансовую гибкость.

При выборе между лизингом и автокредитом следует учесть следующие аспекты:

| Тип сделки | Лизинг | Автокредит |

| Собственность | Автомобиль принадлежит лизинговой компании, но вы можете использовать его | Автомобиль принадлежит вам |

| Платежи | Месячные платежи, которые включают арендную плату и возможные дополнительные услуги | Выплата ежемесячных платежей на протяжении срока кредита |

| Гибкость | Есть возможность установить гибкие условия лизинга, такие как срок и размер арендной платы | Труднее изменить условия кредита после его оформления |

| Опции по окончании сделки | Можно вернуть автомобиль, продлить лизинг или выкупить его по остаточной стоимости | После погашения кредита автомобиль полностью принадлежит вам |

Выбор между лизингом и автокредитом зависит от ваших индивидуальных финансовых потребностей и предпочтений. Лизинг может быть более подходящим вариантом, если вы хотите иметь доступ к новому автомобилю с минимальными вложениями и гибкими условиями сделки. Автокредит может быть предпочтительным, если вы хотите полностью владеть автомобилем и не ограничиваться определенными условиями сделки.

На что обратить внимание при оформлении

На рынке финансовых услуг есть достаточно много компаний, которые предлагают оформить имущество в лизинг. Но торопиться и обращаться в первую компанию, думая, что условия везде одинаковые, не стоит: условия могут отличаться достаточно сильно.

И вот на что следует обратить внимание при выборе компании и оформлении сделки:

Статус компании

Нужно изучить информацию о компании

Важно уточнить:

сколько лет она находится на рынке;

кто является партнерами;

насколько много у нее клиентов;

какие источники финансирования;

насколько развита филиальная сеть.

Предпочтение лучше отдать крупной и стабильной компании, о которой можно найти много положительных отзывов в интернете.

Условия договора

Перед подписанием договора следует обратить внимание на:

процентную ставку;

условия досрочного выкупа автомобиля;

износ;

кто оплачивает страхование и сервисное обслуживание;

учитывается ли выкупной платеж в договоре лизинга.

Штрафные санкции

По договору необходимо вносить оплату. Важно уточнить, какие санкции предусмотрены за нарушение сроков оплаты

Следует знать, после какого срока неуплаты лизингодатель может запросить возврат техники и взыскать штрафные санкции.

Условия досрочного выкупа

Если в договоре отсутствует данный пункт, нелишним будет его включить и обсудить условия для досрочного выкупа техники.

Непредвиденные обстоятельства

В течение срока действия могут возникнуть форс-мажорные обстоятельства

Необходимо прописать, как решаются спорные моменты. Лучше всего, это по соглашению сторон, путем составления дополнительного соглашения. Еще в этом разделе можно прописать ситуации, при наступлении которых клиент освобождается от оплаты штрафных санкций, за нарушение условий договора (как правило, при неуплате взноса в срок).

Страховой случай по страховке

Поскольку техника находится на балансе лизинговой компании, то именно он является выгодоприобретатем по страховке. Важно обговорить, как будет возмещаться ущерб:

проведением ремонтных работ;

в денежной форме.

В последнем случае потребуется четко прописать, перечислит компания клиенту деньги на ремонт после их получения от страховщика или оставит себе, в счет погашения будущих взносов по договору.

Авансовые платежи по договору

Надо уточнить, аванс оплачивается при подписании договора или вносится равными долями в течение всего срока действия соглашения. Первый вариант будет выгоднее клиенту, поскольку с суммы авансового платежа государство компенсирует 10% в виде субсидии. Документы для ее оформления подаются в течение одного года, после того как был произведен платеж. При платежах равными долями потребуется подавать документы поквартально.

Итоговая переплата

Не все компании оформляют лизинг без начисления процентов. Важно уточнить, сколько потребуется выплатить по договору. Если имущество оформляется с правом выкупа, то учитывается его стоимость. Если сумма имущества окажется существенно завышена, от сделки лучше отказаться. Дополнительно можно учесть затраты на обслуживание имущества, такие как страховка, сервисное обслуживание, стоянка (если это автомобиль).