Когда целесообразнее не переходить на УСН, а остаться на ОСНО

Даже если запретов для организации нет, не всегда упрощенная система – лучший вариант.

Приведем самые распространенные случаи, когда лучше остаться на общей системе.

Ситуация 1: основная часть ваших контрагентов – плательщики НДС

Такие контрагенты выбирают поставщиков на общей системе, потому что им это выгоднее.

Пример:

Вы купили сырье. Заплатили поставщику 118 тысяч рублей. Из них 100 тысяч – стоимость сырья, а 18 тысяч – НДС. Эти 18 тысяч вы не возместите, т.к. не являетесь плательщиком НДС.

Из этого сырья вы изготовили продукцию и продаете ее покупателю за 200 тысяч рублей. Вы не плательщик НДС, поэтому не можете в счете-фактуре выделить НДС.

Если ваш покупатель – физлицо, ИП или ООО на упрощенке, им это неважно. Но если контрагент на общем режиме, он не сможет из этих 200 тысяч выделить НДС и сделать вычет

Значит, вся продукция, которую он приобрел у вас, обойдется ему в 200 тысяч

Но если контрагент на общем режиме, он не сможет из этих 200 тысяч выделить НДС и сделать вычет. Значит, вся продукция, которую он приобрел у вас, обойдется ему в 200 тысяч.

Ваш расход – 118 000 рублей.

Ваш доход – 200 000 рублей.

Прибыль – 82 000.

(Для простоты примера не берем в расчет другие расходы и налоги).

Расход покупателя – 200 000 рублей.

А теперь посчитаем, что будет, если ваш контрагент приобретет продукцию у другой компании, которая применяет общий режим и платит НДС.

Допустим, ваш конкурент тоже приобрел сырье на 118 тысяч рублей.

Если конкурент будет продавать свою продукцию за ту же цену, что и вы, он выставит покупателю счет-фактуру на 200 тысяч рублей, плюс НДС 36 тысяч, итого на 236 тысяч рублей. Поставщик НДС примет к вычету, и продукция обойдется ему в 200 тысяч.

Продавец 36 тысяч НДС должен будет перечислить в бюджет. Но эту сумму он может уменьшить на НДС, который заплатил поставщику, т.е. на 18 тысяч. К уплате останется 18 тысяч.

Расход конкурента – 118 000.

Доход конкурента – 236 000.

НДС к уплате – (36 000 – 18 000) = 18 000.

Прибыль – 100 000.

Расход покупателя – 200 000 (т.к. НДС он примет к вычету).

Как видите, при одних и тех же расходах покупателя и продавца, ваша прибыль будет меньше, чем прибыль конкурента. И конкурент будет иметь больше возможностей маневра с ценами, чтобы привлечь покупателя.

Посмотрим, что будет, если конкурент снизит цену и отдаст покупателю продукцию за 220 тысяч рублей вместе с НДС. Т.е. в счете-фактуре будет стоимость продукции 186 441 рубль, а НДС 33 559.

Расход конкурента – 118 000.

Доход конкурента – 220 000.

НДС к уплате (33 559 – 18 000) = 15 559 тысяч рублей.

Прибыль – 86 441 рубль.

Расход покупателя – 186 441 рубль (т.к. НДС он примет к вычету).

Естественно, что покупатель предпочтет работать с вашим конкурентом, т.к. так у него будет меньше расходов.

Чтобы обойти конкурента, вы можете предложить покупателю скидку на сумму НДС, но это невыгодно уже вам, т.к. прибыль существенно снижается.

Рассчитать налоги и сдать отчётность по ОСНО

По всем налогам и сборам сервис формирует платёжки автоматически

Узнать подробнее

Ситуация 2: вы импортируете товары

При ввозе товаров на территорию РФ по закону НДС должны платить все, даже упрощенцы.

Но если плательщики НДС могут принять этот налог к вычету, то на УСН такой возможности у вас не будет. Значит, себестоимость таких товаров для вас будет выше, чем для компании на общем режиме.

Если существенная часть ваших закупок – это импорт, общая система вам подойдет больше.

Ситуация 3: вы подпадаете под льготы по налогу на прибыль

Такие льготы имеют образовательные и медицинские организации, сельхозпредприятия, организации сферы социального обслуживания, участники особых экономических зон.

Если вы из числа льготников, надо считать: ОСН вам может оказаться выгоднее, чем упрощенка.

Пример расчета налога для ООО

Учредители общества с ограниченной ответственностью “Колобок” решили с нуля создать собственный магазин хлебобулочных изделий. На момент открытия имеются следующие данные:

- планируемый товарооборот – 750 000 руб./мес., без НДС;

- предполагаемые расходы на приобретение сырья, аренду, выплату заработной платы, страхование и т. д. – 425 000 руб./мес.;

- суммарная площадь торгового зала – 33 кв. м.;

- количество сотрудников по найму – 4 человека;

- величина страховых взносов за них – 12 000 руб./мес.

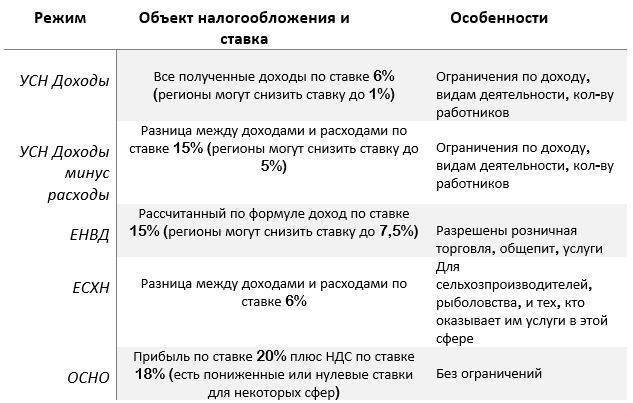

Какую систему налогообложения стоит предпочесть в этом случае? Проведем расчеты, сравнив допустимые для использования в данном случае налоговые режимы – ОСН и УСН.

УСН

Рассмотрим сначала вариант с налоговой базой – доходы. Берется 6% от доходов (750 000 руб. * 12 мес.), получается сумма в год, равная 540 000 рублей. Она также может быть сокращена на страховые взносы и пособия за сотрудников, которые были выплачены организацией, однако не больше, чем наполовину. В итоге от полученной величины отнимаем 144 000 рублей – такова сумма страховых взносов в год. Получаем 396 000 рублей. Чем больше сотрудников, тем выше величина страховых взносов. Но крайний ее лимит в этом случае – 270 000 рублей.

Если считать по принципу “доходы – расходы”, то получится: 9 000 000 рублей (поступления за год) минус 5 100 000 рублей (издержки за год) = 3 900 000 рублей – налогооблагаемая база. Ее необходимо умножить на ставку, равную 15%, в итоге получится 585 000 рублей налога к уплате в год. В том случае, когда расходы больше суммы доходов, необходимо оплатить налог в размере 1% от прибыли (у нас это 90 000 рублей).

ОСНО

При использовании этой системы налогообложения берется доход за год в размере 9 000 000 руб. – 5 100 000 руб. расходы за год, и получается прибыль, составляющая 3 900 000 рублей, умножается на 20%, выходит 780 000 рублей. К этой сумме следует добавить НДС, составляющий 20% от суммы реализованных товарных позиций, 9 000 000 * 20% = 1 800 000 рублей. Но при условии, что большая часть этой величины может быть возвращена из бюджета, общая величина сократится.

Как можно заметить, целесообразнее всего данному обществу остановиться на “упрощенке”.

Что лучше выбрать: ИП или ООО?

Регистрируете ИП или ООО? Скачайте все документы быстро, бесплатно и без ошибок

Не тратьте время на поиск бланков. Полный пакет регистрационных документов можно скачать на нашем сайте. При необходимости вы получите также заявление на УСН и квитанцию на оплату госпошлины. Останется скачать или отправить онлайн документы. Мы приложим инструкцию по подаче.

Документы для ИПДокументы для ООО

Документы для ИПДокументы для ООО

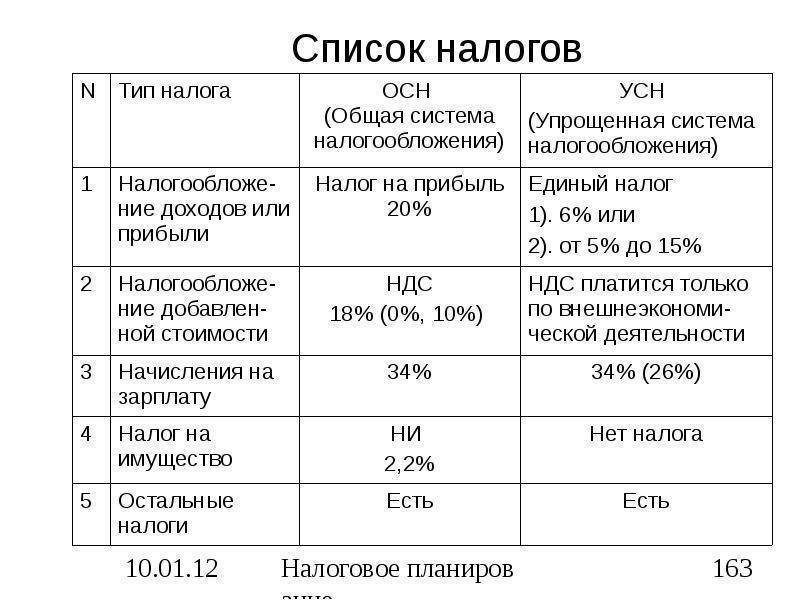

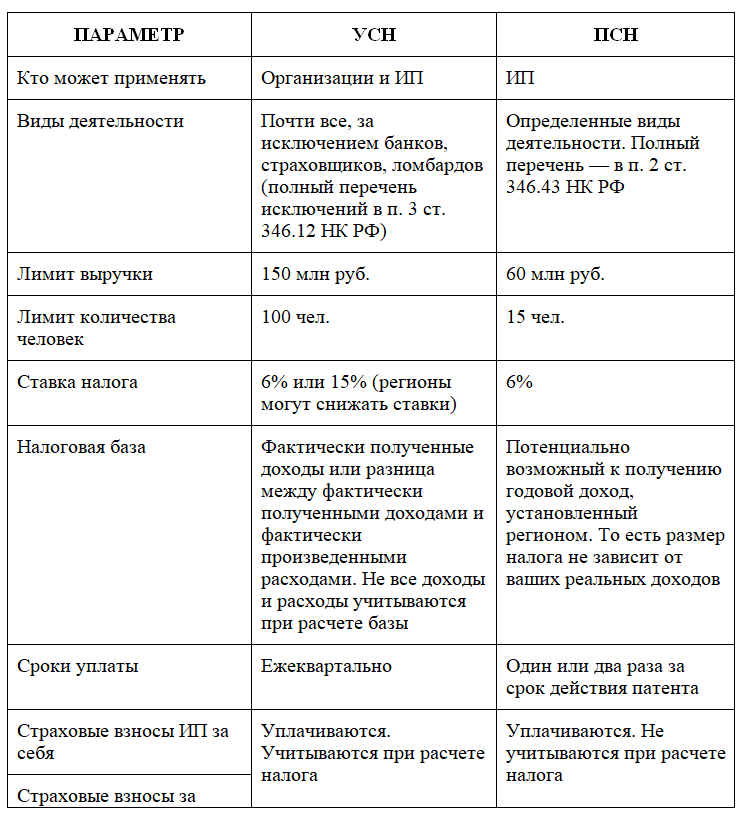

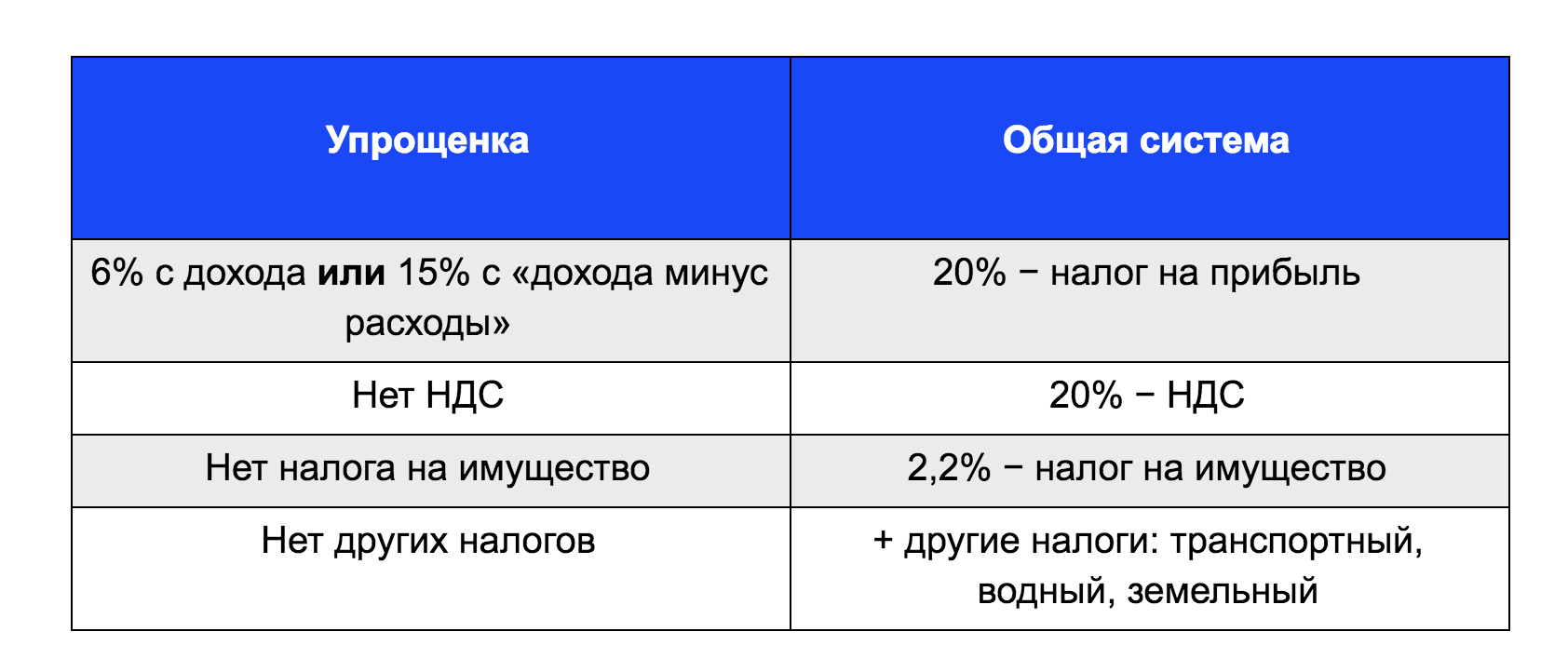

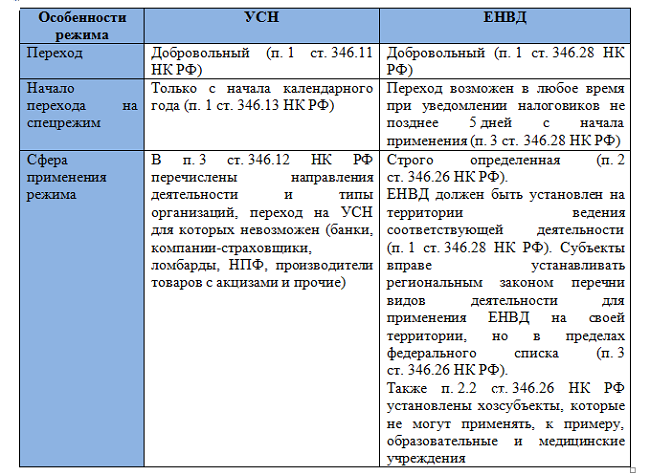

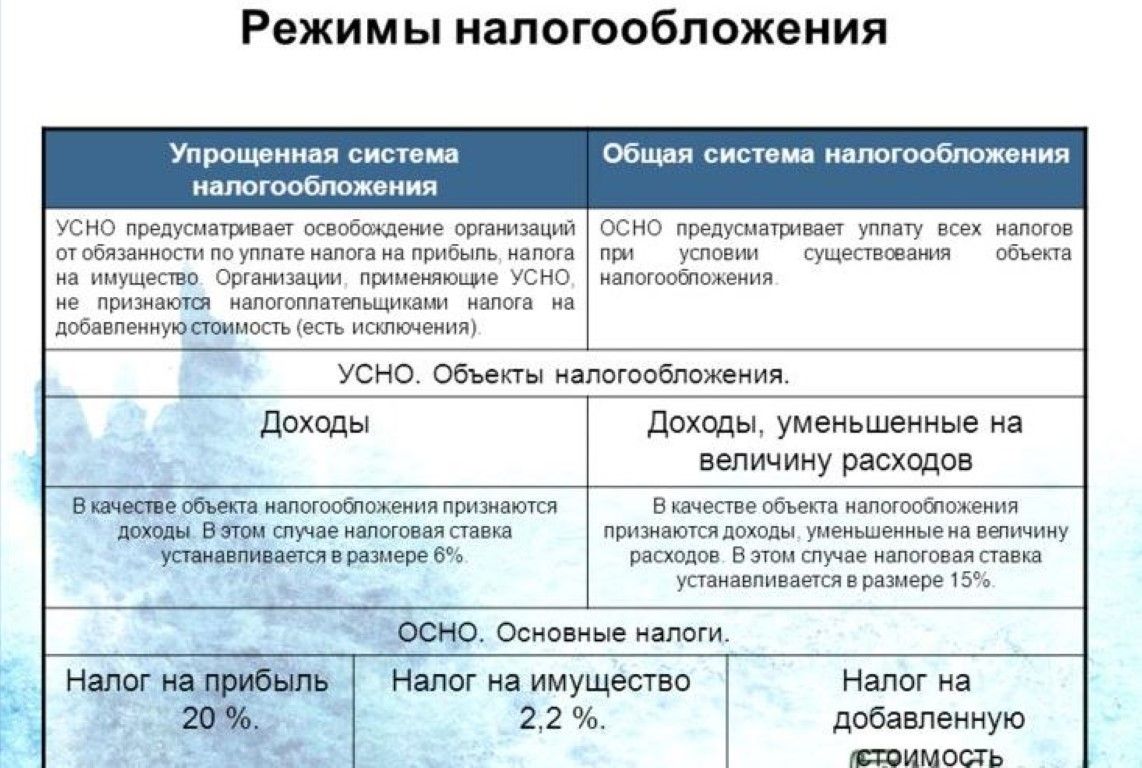

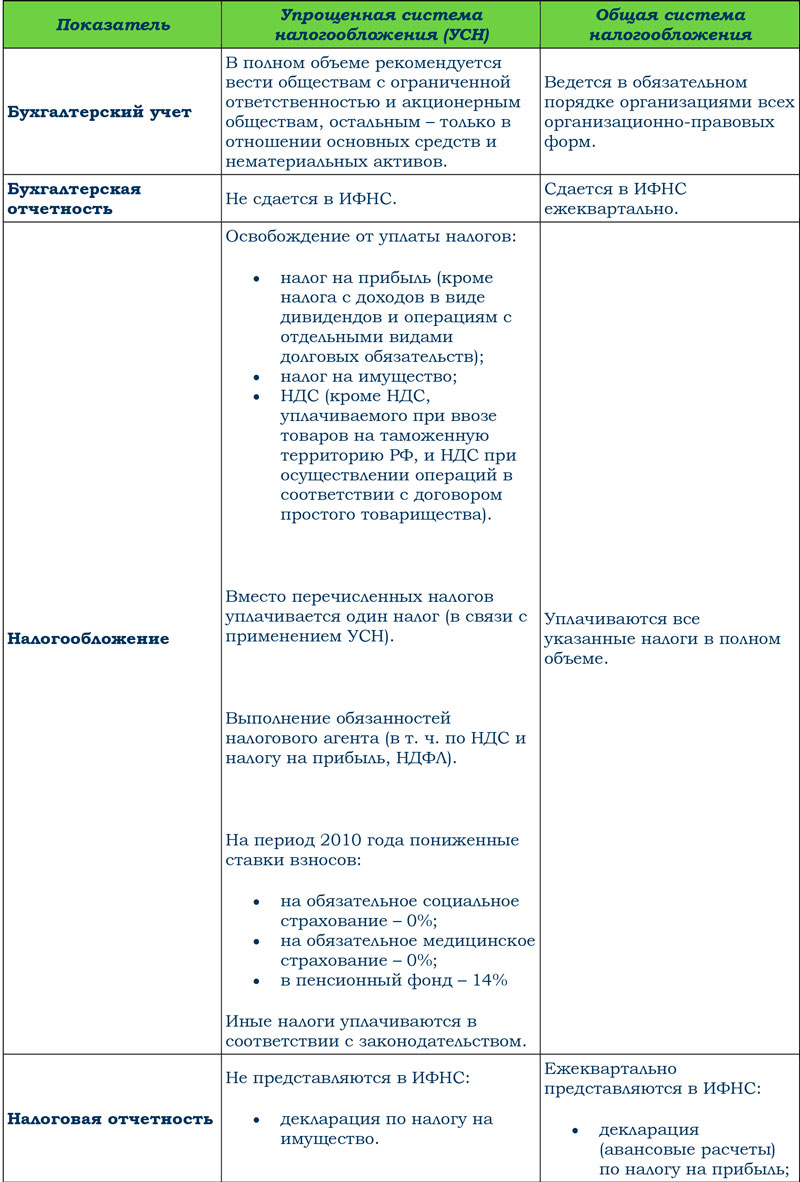

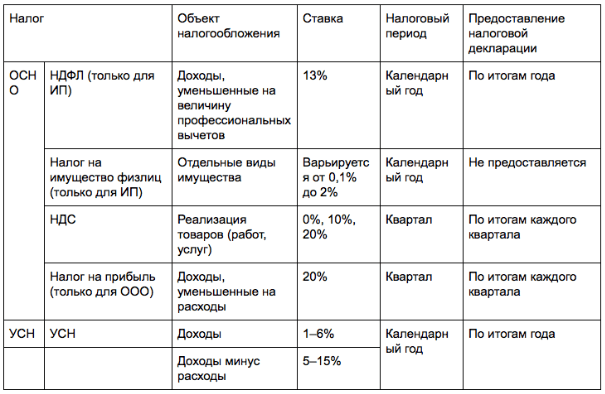

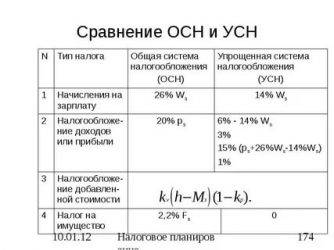

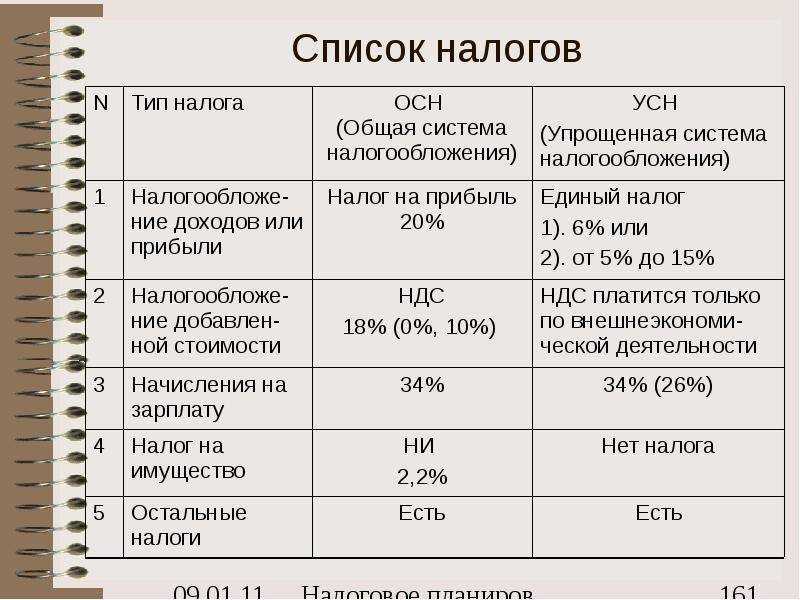

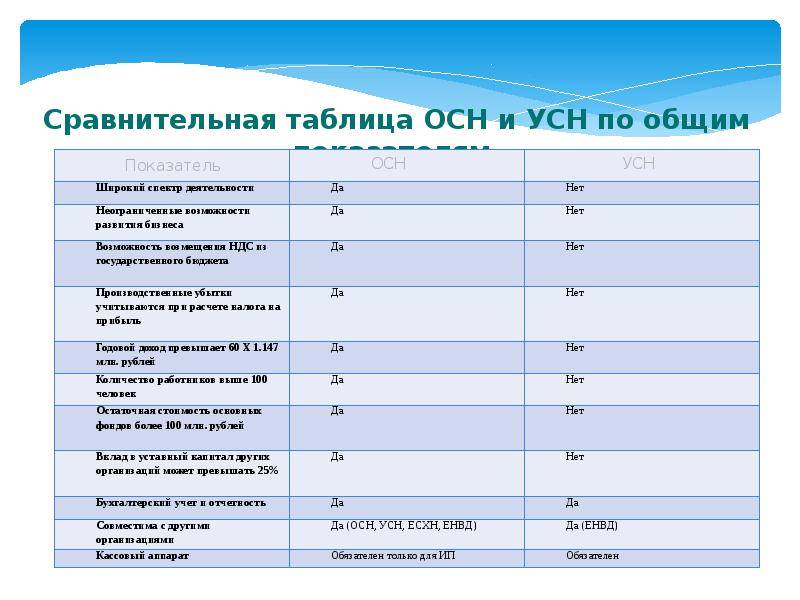

Сводная таблица и критерии для выбора системы

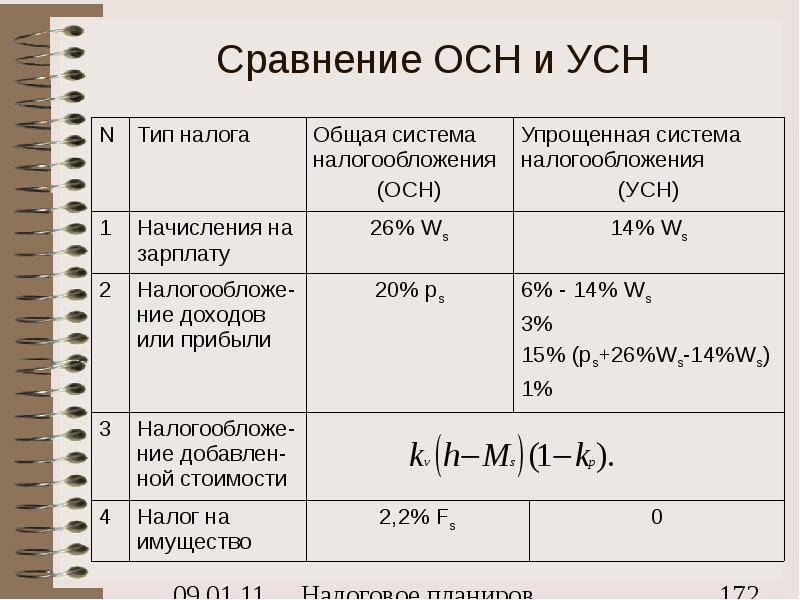

Чтобы понять, что лучше выбрать: УСН или ОСНО, сведем информацию в таблицу:

Количество налогов на УСН меньше, ставка для аналогичного налога ниже (15% против 20% при ОСНО)

При УСН можно не вести книги покупок и продаж, вместо налогового учета по прибыли ведется книга учета доходов и расходов

При УСН можно не вести книги покупок и продаж, вместо налогового учета по НДФЛ ведется книга учета доходов и расходов

При УСН отчеты сдаются реже и в меньшем объеме

При УСН можно вести по упрощенной схеме

Можно не вести при обоих налоговых режимах, если ведется налоговый учет

При УСН сдается в упрощенном формате

Можно не сдавать при обоих налоговых режимах

Увидев, чем отличается УСН от ОСНО в таблице, легко понять, что практически по всем параметрам упрощенка комфортнее для бизнесмена, чем ОСНО. Однако у нее есть и недостатки:

- Закрытый перечень расходов. Повышается риск споров с налоговиками по поводу использования затрат для уменьшения налоговой базы.

- Отсутствие НДС. Для самой компании это, конечно, плюс, но покупатели ее продукции не могут возместить этот налог. Поэтому есть риск, что при прочих равных условиях они выберут конкурентов, работающих на ОСНО.

При упрощенке несколько основных налогов заменяются одним. Переход на нее связан с рядом ограничений: по составу учредителей, направлению деятельности и масштабу бизнеса. В чем отличие УСН от ОСНО существенно зависит от формы ведения бизнеса (юридическое лицо или ИП).

Но в любом случае использование УСН снижает налоговую нагрузку и затраты на ведение учета. Поэтому для большинства бизнесменов, подпадающих под критерии упрощенки, ее применение выгодно.

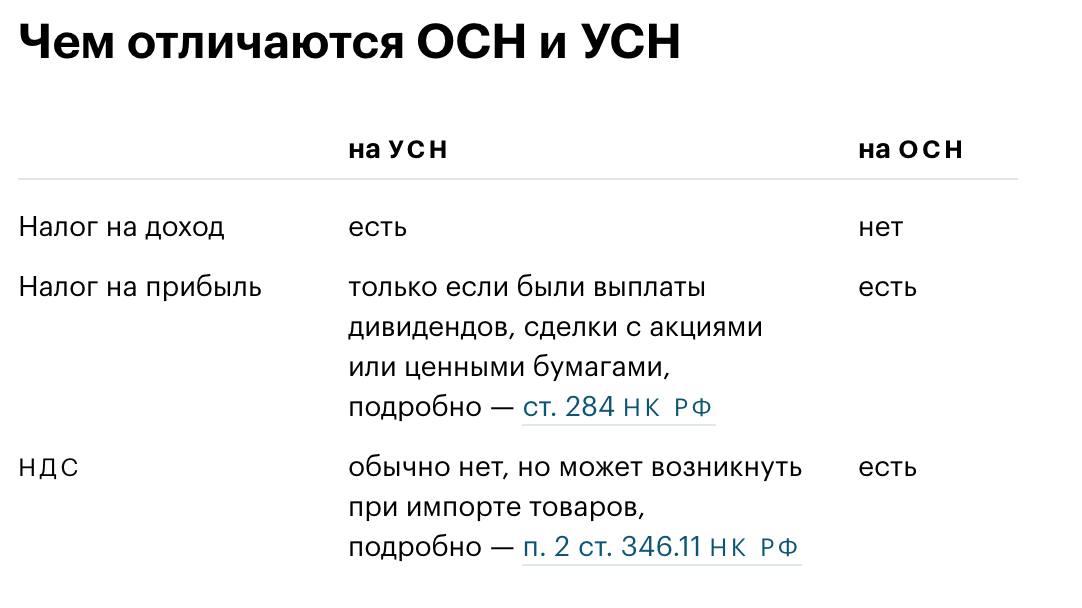

В чем отличия УСН и ОСНО

Исходя из этих соображений, для того, чтобы сохранить клиентов, даже небольшие компании вынуждены применять общую систему налогообложения.

Кроме того, значительным преимуществом ОСНО является возможность выплачивать налоги только в том случае, если компания получила прибыль в текущем периоде. Если деятельность соответствующего календарного года оказалась убыточной, то налог на прибыль не уплачивается, а полученный отрицательный финансовый результат может уменьшить налоговую базу последующих периодов.

Ограничения в части штатной численности персонала, объема выручки, остаточной стоимости основных средств и прочих критериев, свойственных для УСН, для общей системы налогообложения не предусмотрены.

Бухгалтерский учет УСН и ОСНО

В части ведения бухгалтерского учета существенных различий между компаниями, применяющими рассматриваемые налоговые режимы, не установлено.

От обязанности вести бухгалтерский учет освобождены только индивидуальные предприниматели – плательщики единого налога. На юридических лиц данная льгота не распространяется.

В связи с этим общая система налогообложения является более трудоемкой – помимо ведения бухгалтерского учета в полном объеме, необходим контроль за корректностью расчета налогов, своевременностью их уплаты в бюджет, соблюдением периодичности сдачи налоговых деклараций.

Общая система считается самой сложной системой налогообложения. Соответственно, требуется определенный профессионализм и высокая квалификация бухгалтера, ведущего бухгалтерский и налоговый учет.

С этой точки зрения применение УСН является менее трудоемким и предъявляет меньше требований к квалификации бухгалтера. Специальный налоговый режим более доступен для понимания человеком, не имеющим специального образования.

Однако необходимо учитывать, что в течение года менять системы налогообложения нельзя, соответственно, необходимо заранее определиться с тем, какой режим подходит компании в большей степени, поскольку чтобы его поменять, придется дождаться следующего года.

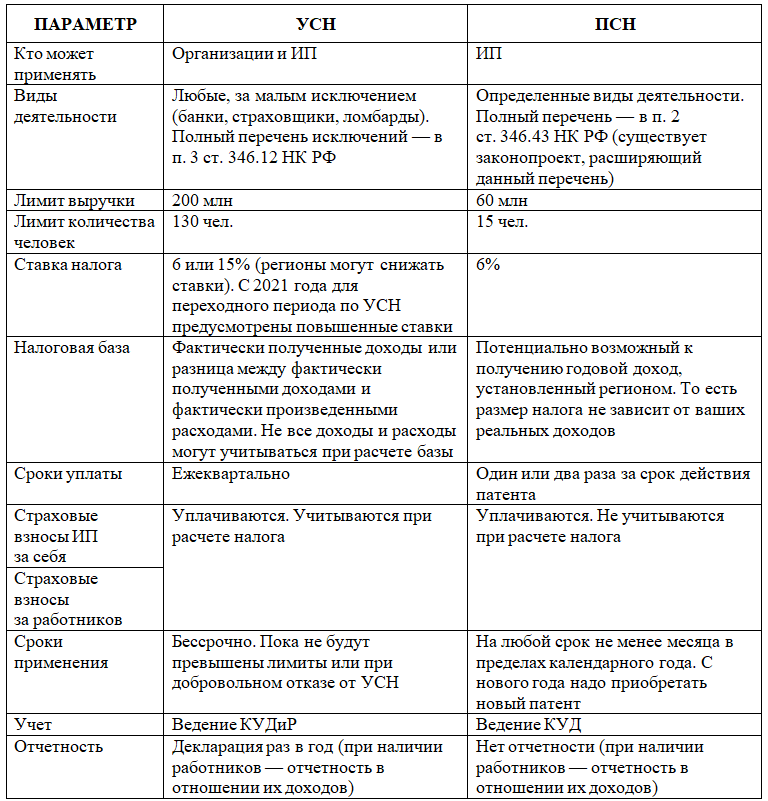

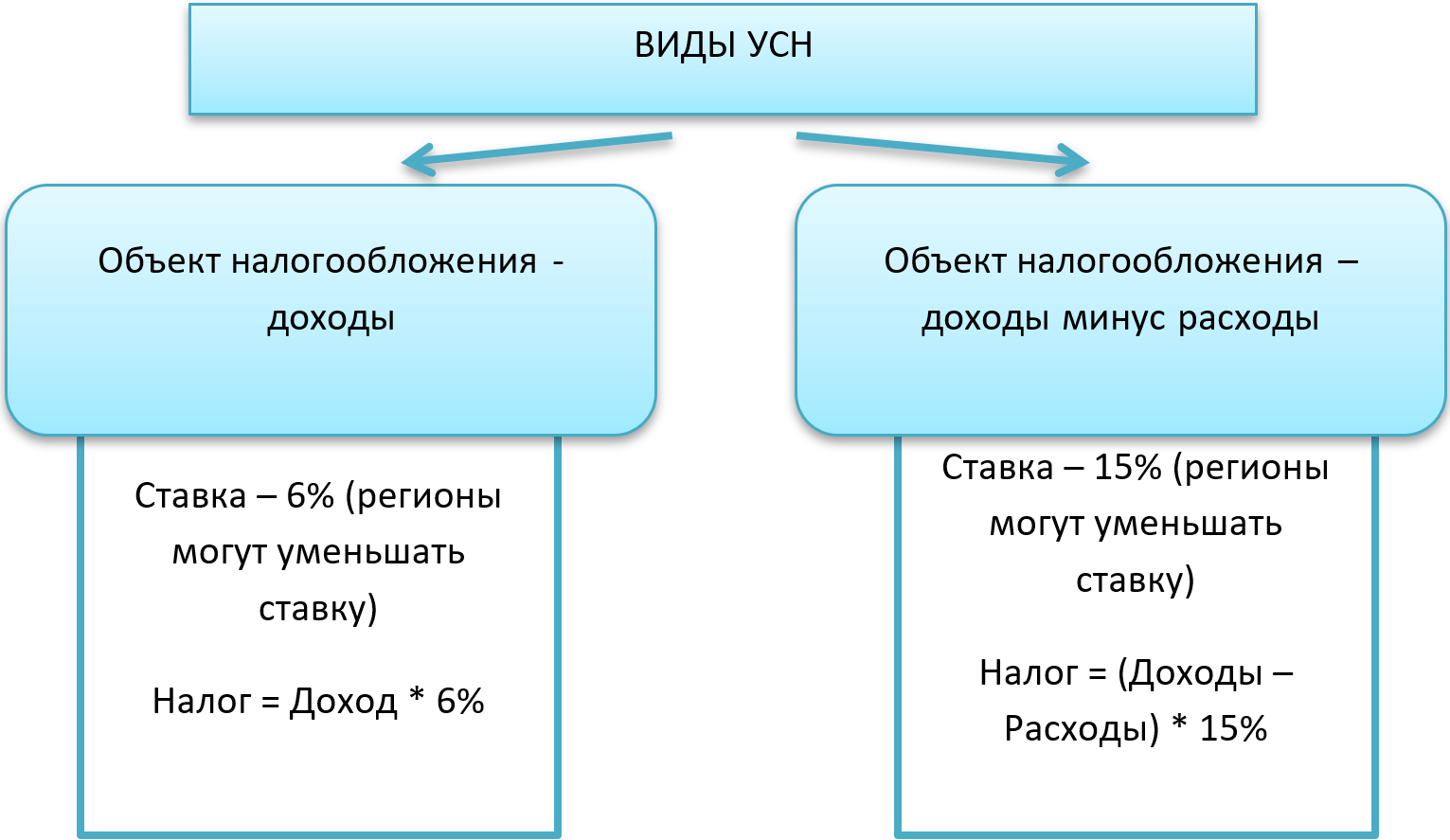

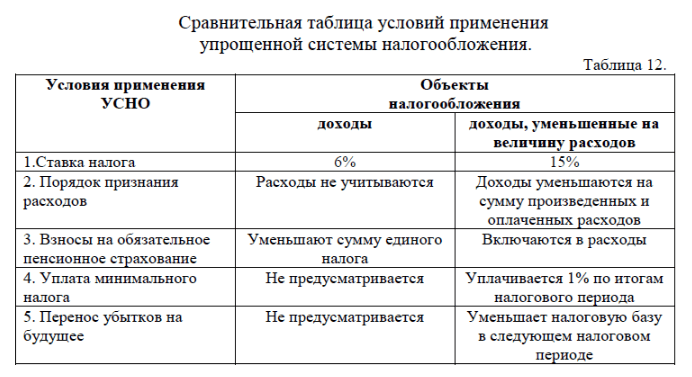

УСН по ставке 6% или 15%?

При выборе объекта налогообложения УСН следует учитывать, что применение объекта «доходы» наиболее актуально для компаний, имеющих небольшой объем расходов, либо при наличии сложности документального подтверждения произведенных расходов.

Если разница между доходами и расходами предприятия невелика и все расходы организации можно подтвердить документально, целесообразно выбрать систему налогообложения с объектом «доходы минус расходы».

Безусловно наиболее простой методикой расчета является применение объекта «доходы». В этом случае нет необходимости вести учет расходов, документальное оформление и экономическая обоснованность которых может быть поставлена под сомнение при налоговой проверке.

Вся выручка, полученная в кассу, на расчетный либо валютный счета в банках, умножается на ставку налога 6%. Указанная сумма выручки может быть уменьшена на сумму взносов в Пенсионный фонд РФ и пособий по листкам нетрудоспособности. При такой системе налогового учета возникновение споров с налоговыми органами сводится к минимуму.

Использование объекта налогообложения «доходы минус расходы» несомненно более трудоемко. Кроме того, уменьшить выручку можно не на все расходы, а на затраты, предусмотренные закрытым перечнем.

Необходимо четко определить момент возникновения расхода, обеспечить правильное оформление первичного документа.

Помимо этого даже если предприятие получит убыток, оно должно будет уплатить минимальный налог в размере 1% от выручки. При этом компания должна предварительно рассчитать разницу между доходами и расходами, умножить ее на ставку налога 15% и сравнить полученный результат с 1% от выручки. Та сумма, которая будет больше, должна быть уплачена в бюджет.

Это обстоятельство является существенным минусом упрощенной системы налогообложения. Действительно, независимо от финансового результата придется заплатить тот самый минимальный налог.

Важным фактом является также необходимость восстановить НДС, ранее принятый к вычету, при переходе компании на УСН.

Исходя из вышеизложенного, каждая компания и индивидуальный предприниматель должны учитывать, что универсальных рекомендаций относительно выбора той или иной системы налогообложения не существует, для этого необходимо руководствоваться индивидуальными показателями деятельности хозяйствующего субъекта.

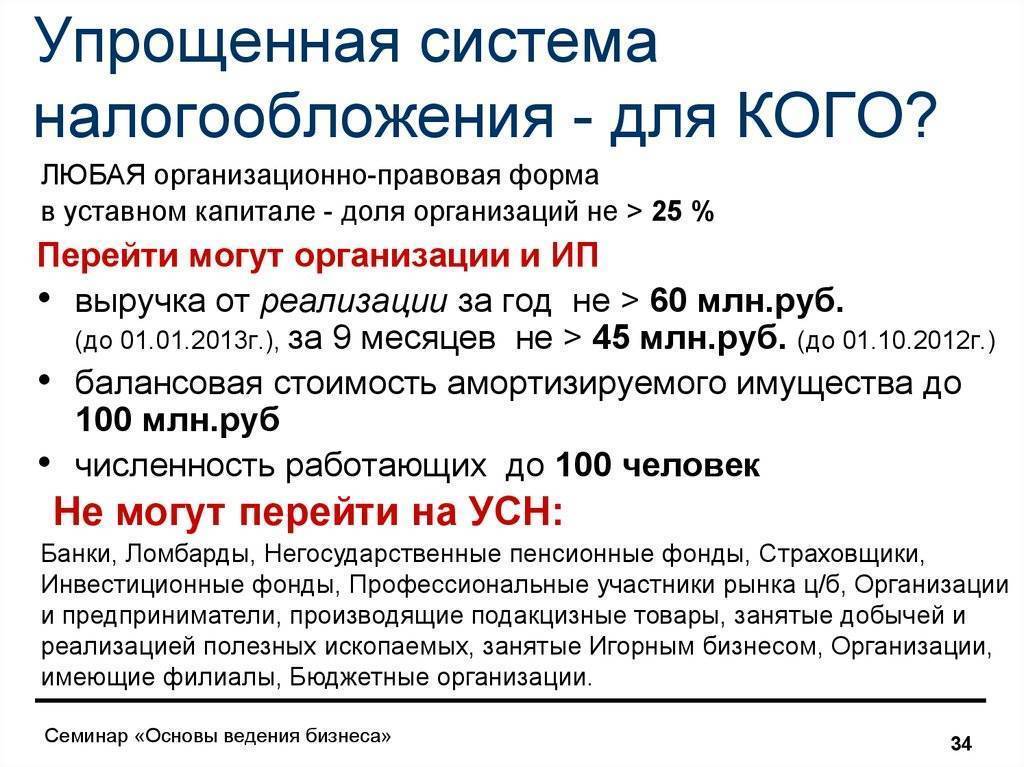

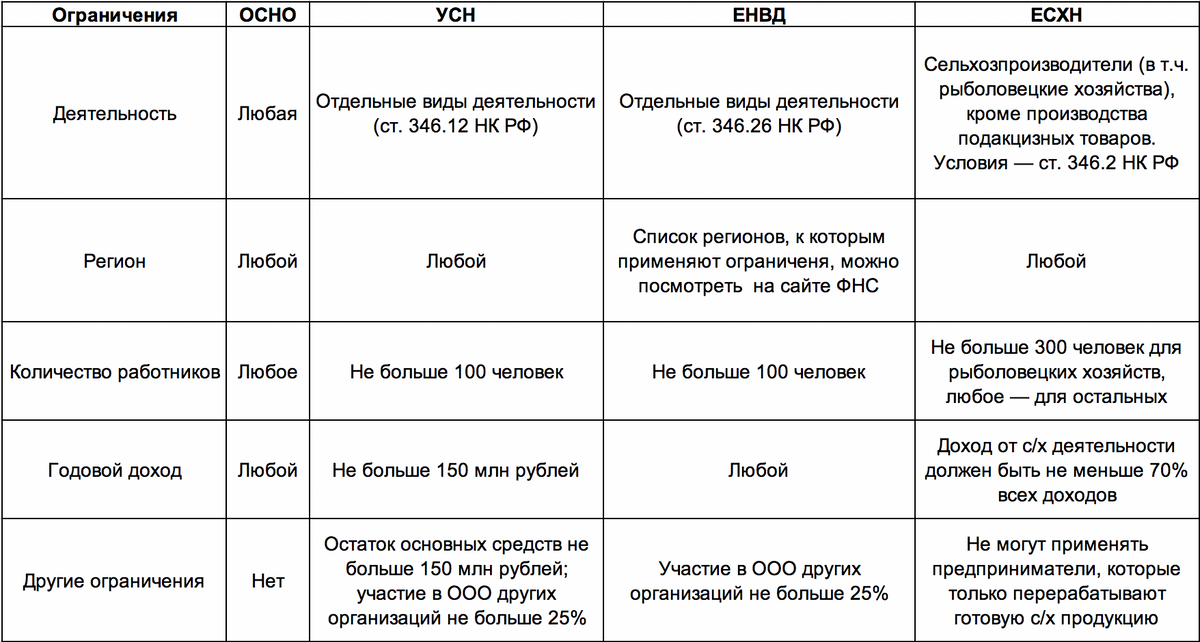

Условия применения УСН

Ст. 346.12 НК РФ предусматривает ряд ограничений для тех бизнесменов, которые имеют желание перейти на УСН:

- Вид деятельности. Не имеют права перейти на упрощенку хозсубъекты, работающие в следующих областях:

- финансовая сфера (банки, страховщики, микрофинансовые компании и т. п.);

- добыча и реализация полезных ископаемых (кроме общедоступных);

- производители подакцизных товаров;

- предприятия игорного бизнеса;

- агентства по трудоустройству, занимающиеся аутсорсингом персонала;

- нотариусы, адвокаты.

Юридический статус. Не могут работать на УСН:

- компании, зарегистрированные за пределами РФ;

- бюджетные и казенные учреждения.

Организационная структура. Не могут работать на упрощенке организации, имеющие филиалы.

Совмещение с другими спецрежимами. Нельзя применять УСН одновременно с единым сельхозналогом или соглашением о разделе продукции. А вот индивидуальные предприниматели на ПСН, могут использовать упрощенку для видов деятельности, не подпадающих под патент.

Структура собственности. Использование упрощенки не разрешено для юридических лиц, уставный капитал которых более чем на четверть состоит из вкладов других организаций. Здесь законом предусмотрено исключение для НКО, общественных организаций инвалидов и компаний, работающих в сфере высоких технологий.

Масштаб бизнеса. НК РФ устанавливает следующие лимиты, при превышении которых переход на УСН невозможен:

- выручка по итогам девяти месяцев не должна превышать 112,5 млн руб. без учета НДС;

- среднесписочная численность работников не должна превышать 100 человек. С 2021 г. хозяйствующие субъекты не слетят с УСН при превышении численности до 130 человек, однако ставка единого налога будет увеличена;

- остаточная стоимость основных средств не должна быть более 150 млн руб.

Обращаем ваше внимание, что существуют также лимиты применения УСН. Пределы численности сотрудников и остаточной стоимости ОС равны лимитам для перехода на спецрежим, озвученным выше, а вот предел дохода не должен превышать 150 млн руб

за год. Однако с 2021 года законодатель поднял критерий дохода до 200 млн руб., при этом ставка, по которой будет исчисляться налог достигнет для упрощенца максимального размера.

Рассмотрим, чем же УСН отличается от ОСНО по налоговой нагрузке.

Как перейти на ЕНВД?

Переход на выбранную систему налогообложения происходит так же, как и в случае с УСН. Для перехода на ЕНВД юридическим лицам необходимо соответствовать нескольким требованиям:

- Предприятие не относится к категории крупнейших.

- Максимальная доля участников юридических лиц не более 25%.

- Количество сотрудников не превышает 100 человек.

- Предприятие не занимается сдачей в аренду автозаправочных станций.

- Режим ЕНВД введен на территории субъекта РФ.

- В местном официальном документе указан необходимый вид деятельности.

- Деятельность не осуществляется на основе доверительного договора или простого товарищества.

Кроме того, предприятие не должно относиться к категории образовательных и социальных, к учреждениям здравоохранения, не должно оказывать услуги по организации общественного питания.

Что касается индивидуальных предпринимателей, то для них список требований уменьшен, применяются все пункты кроме первых двух, что вполне очевидно.

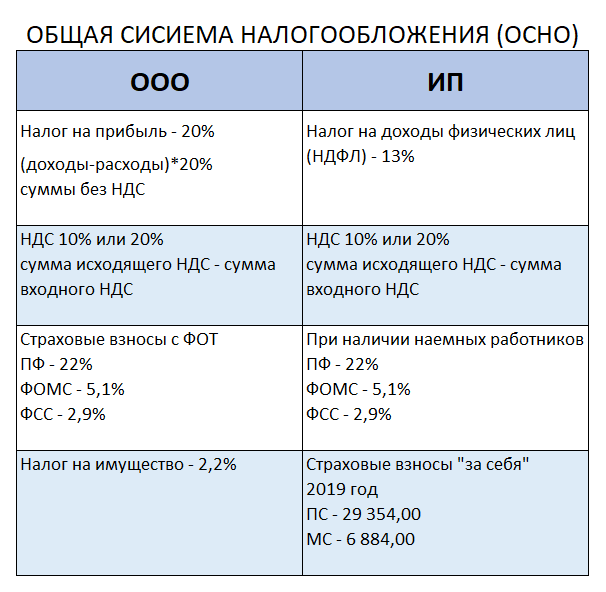

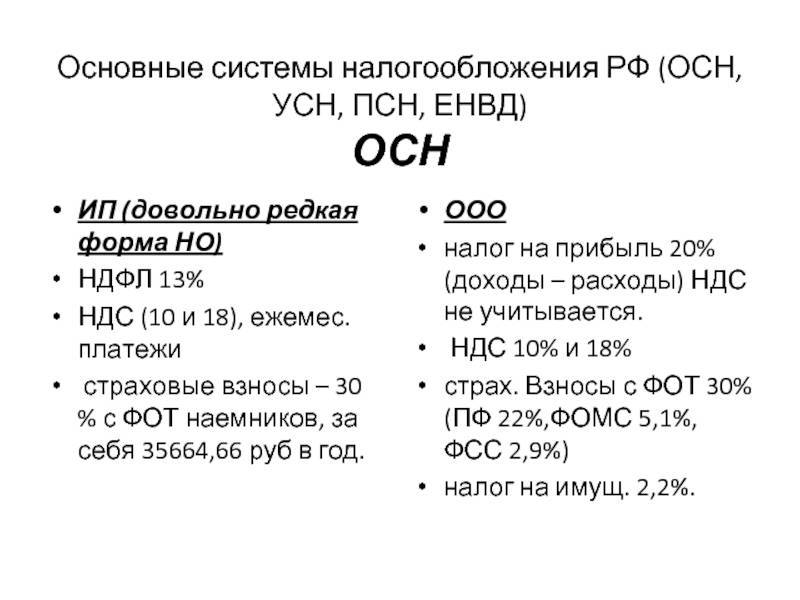

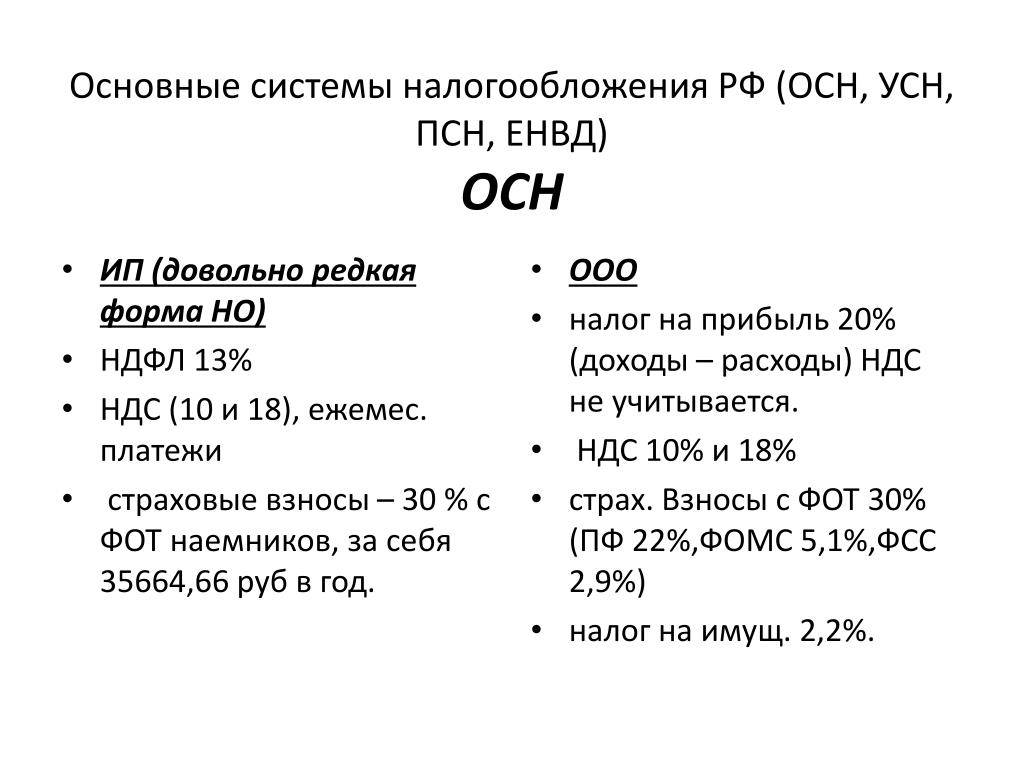

Общая Система налогообложения (ОСН)

Основные характеристики ОСН:

- Уплата налога на прибыль — основного налога, устанавливается налоговым кодексом и зависит от величины полученной прибыли компании.

- Возможность вычета из налоговой базы некоторых расходов, связанных с деятельностью предприятия, таких как зарплата сотрудников, аренда помещения, закупка необходимого оборудования и материалов.

- Необходимость ведения бухгалтерского учета с полным соблюдением требований законодательства.

- Возможность участия в государственных закупках, так как наличие ОСН является обязательным условием для участия в них.

- Возврат НДС по налоговым вычетам, которые компания имеет право оформить.

Выбор ОСН обладает своими преимуществами и недостатками и требует тщательного анализа деятельности компании и ее финансовых показателей.

Налоговая отчётность

Под сдачей налоговой отчётности подразумеваются подготовка и передача в налоговый орган документов, содержащих сведения об уплате и исчислении налогов. Налоговую отчётность сдают организации и индивидуальные предприниматели. К ней принято относить налоговую декларацию и расчёт авансового платежа.

Состав налоговой отчётности зависит от системы налогообложения, которую применяет ИП или ООО, а также от конкретных видов деятельности. Например, плательщики транспортного налога обязаны отчитываться по нему в соответствующей декларации.

Рассмотрим перечень отчётной документации, которую сдают налогоплательщики, в зависимости от применяемого спецрежима.

На общей системе налогообложения (ОСНО) предприятия и ИП платят подоходный налог (ООО — налог на прибыль, ИП — налог на доход физических лиц) и НДС, поэтому приходится сдавать несколько деклараций.

Отчётность по налогу на доход физических лиц сдаётся по форме 3-НДФЛ не позднее 30 апреля года, следующего за истёкшим налоговым периодом (п. 1 ст. 229 НК РФ). Срок сдачи декларации по налогу на прибыль зависит от того, с какой периодичностью ООО платит налог. Если это происходит ежеквартально, организация сдаёт промежуточные декларации. Срок сдачи — не позднее 28 числа месяца, который следует за отчётным кварталом (п. 3 ст. 289 НК РФ). Если налог рассчитывается по результатам фактической прибыли, декларацию сдают ежемесячно, не позднее 28 числа месяца, следующего за отчётным.

Годовую отчётность юридические лица обязаны сдавать не позднее 28 марта года, который наступил после отчётного (п. 4 ст. 289 НК РФ). При этом нет разницы, с какой периодичностью уплачивается налог.

Декларация по НДС сдаётся ежеквартально до 25 числа месяца, следующего за отчётным кварталом (ст. 5 174 НК РФ)

До 31 марта ежегодно должны также отчитываться и плательщики ЕСХН. Если предприятие больше не работает сфере сельского хозяйства, сдать декларацию нужно не позднее 25 числа месяца, следующего после прекращения сельскохозяйственной деятельностью.

Если налогоплательщик применяет ПСН, отчитываться в налоговый орган не нужно. Налоговая декларация на патентной системе не сдаётся, поскольку сумма налога к уплате известна заранее. Расходы тоже не учитываются.

Отчётность по сотрудникам

Кроме отчётной документации, состав которой зависит от применяемого спецрежима, есть ещё один вид отчётности, которую юридические лица и индивидуальные предприниматели обязаны сдавать в налоговую. Это отчётность по сотрудникам.

В число отчётных документов по сотрудникам входят:

- Ежегодные данные о среднесписочной численности сотрудников. Этот документ необходимо представлять в налоговый орган раз в год не позднее 20 января следующего года.

- Расчёт по форме 6-НДФЛ. В отчёте отражаются данные о выплатах работникам и сумме НДФЛ, исчисленной из этих выплат. Сдаётся поквартально. Срок — не позднее последнего числа месяца, следующего за отчётным периодом. Отражение данных о доходах физлиц, которое ранее осуществлялось в отчёте по форме 2-НДФЛ, с 1 января 2021 года перенесено в приложение 1 к расчёту 6-НДФЛ. Это приложение работодатели должны заполнять только в годовом отчёте 6-НДФЛ, который сдаётся до 1 апреля следующего года.

Специализированная налоговая отчётность

Помимо декларации по доходу, в ФНС сдают отчёты по:

- налогу на имущество;

- земельному налогу;

- налогу на транспорт;

- водному налогу;

- налогу на добычу ископаемых;

- налогу на игорный бизнес;

- подакцизному налогу.

Отчитываться в налоговый орган необходимо также при работе с биоресурсами и объектами животного и водного мира.

Налоги за сотрудников и страховые взносы: какие бывают и кто платит

Компании и индивидуальные предприниматели, у которых есть сотрудники, обязаны удерживать НДФЛ со всех доходов, которые им выплачивают. Кроме того, за всех сотрудников работодатели должны перечислять страховые взносы.

НДФЛ за сотрудников. Налоговая база для подоходного налога — сумма дохода работника за месяц.

Работодатель удерживает налог из доходов работника (который является налогоплательщиком) и уплачивает его в бюджет. Срок уплаты — не позднее рабочего дня, который следует за днём выплаты дохода.

Ставки налога:

- 30% — в случае выплат налоговым нерезидентам РФ;

- 15% — с дохода, который с начала года превысил 5 млн рублей;

- 13% — во всех остальных случаях.

Страховые взносы. Их платят все компании и индивидуальные предприниматели. Компании платят взносы за работников, а ИП — за работников и за себя.

Страховые взносы бывают двух видов:

- взносы за себя — фиксированные и дополнительные;

- взносы за своих сотрудников.

Взносы за себя платят все ИП. Исключение — ИП на НПД.

В фиксированные взносы входят взносы на обязательное пенсионное (ОПС) и обязательное медицинское страхование (ОМС). Размер взносов один для всех, его устанавливает государство. Актуальные суммы приведены в статье 430 НК РФ. При АУСН тариф устанавливает статья 18 №17-ФЗ от 25.02.2022.

Дополнительные страховые взносы на ОПС платят в случае, если доход ИП превысил 300 тысяч рублей за год. Ставка — 1% от суммы превышения.

Срок уплаты фиксированных взносов за 2022 год — не позже 9 января 2023 года. Дополнительных — не позже 3 июля 2023 года.

К страховым взносам за сотрудников относятся: ОМС, ОПС, взносы на страхование от временной нетрудоспособности и в связи с материнством и взносы на травматизм. Тарифы страховых взносов на сотрудников устанавливает закон.

Страховые взносы за сотрудников платят ежемесячно, не позднее 15 числа месяца, следующего за периодом выплаты дохода сотруднику.

Когда целесообразнее не переходить на УСН, а остаться на ОСНО

Даже если запретов для организации нет, не всегда упрощенная система – лучший вариант.

Приведем самые распространенные случаи, когда лучше остаться на общей системе.

Ситуация 1: основная часть ваших контрагентов – плательщики НДС

Такие контрагенты выбирают поставщиков на общей системе, потому что им это выгоднее.

Вы купили сырье. Заплатили поставщику 118 тысяч рублей. Из них 100 тысяч – стоимость сырья, а 18 тысяч – НДС. Эти 18 тысяч вы не возместите, т.к. не являетесь плательщиком НДС.

Из этого сырья вы изготовили продукцию и продаете ее покупателю за 200 тысяч рублей. Вы не плательщик НДС, поэтому не можете в счете-фактуре выделить НДС.

Если ваш покупатель – физлицо, ИП или ООО на упрощенке, им это неважно. Но если контрагент на общем режиме, он не сможет из этих 200 тысяч выделить НДС и сделать вычет. Значит, вся продукция, которую он приобрел у вас, обойдется ему в 200 тысяч

Значит, вся продукция, которую он приобрел у вас, обойдется ему в 200 тысяч

Но если контрагент на общем режиме, он не сможет из этих 200 тысяч выделить НДС и сделать вычет. Значит, вся продукция, которую он приобрел у вас, обойдется ему в 200 тысяч.

Ваш расход – 118 000 рублей.

Ваш доход – 200 000 рублей.

Прибыль – 82 000.

(Для простоты примера не берем в расчет другие расходы и налоги).

Расход покупателя – 200 000 рублей.

А теперь посчитаем, что будет, если ваш контрагент приобретет продукцию у другой компании, которая применяет общий режим и платит НДС.

Допустим, ваш конкурент тоже приобрел сырье на 118 тысяч рублей.

Если конкурент будет продавать свою продукцию за ту же цену, что и вы, он выставит покупателю счет-фактуру на 200 тысяч рублей, плюс НДС 36 тысяч, итого на 236 тысяч рублей. Поставщик НДС примет к вычету, и продукция обойдется ему в 200 тысяч.

Продавец 36 тысяч НДС должен будет перечислить в бюджет. Но эту сумму он может уменьшить на НДС, который заплатил поставщику, т.е. на 18 тысяч. К уплате останется 18 тысяч.

Расход конкурента – 118 000.

Доход конкурента – 236 000.

НДС к уплате – (36 000 – 18 000) = 18 000.

Прибыль – 100 000.

Расход покупателя – 200 000 (т.к. НДС он примет к вычету).

Как видите, при одних и тех же расходах покупателя и продавца, ваша прибыль будет меньше, чем прибыль конкурента. И конкурент будет иметь больше возможностей маневра с ценами, чтобы привлечь покупателя.

Посмотрим, что будет, если конкурент снизит цену и отдаст покупателю продукцию за 220 тысяч рублей вместе с НДС. Т.е. в счете-фактуре будет стоимость продукции 186 441 рубль, а НДС 33 559.

Расход конкурента – 118 000.

Доход конкурента – 220 000.

НДС к уплате (33 559 — 18 000) = 15 559 тысяч рублей.

Прибыль – 86 441 рубль.

Расход покупателя – 186 441 рубль (т.к. НДС он примет к вычету).

Естественно, что покупатель предпочтет работать с вашим конкурентом, т.к. так у него будет меньше расходов.

Чтобы обойти конкурента, вы можете предложить покупателю скидку на сумму НДС, но это невыгодно уже вам, т.к. прибыль существенно снижается.

Ситуация 2: вы импортируете товары

При ввозе товаров на территорию РФ по закону НДС должны платить все, даже упрощенцы.

Но если плательщики НДС могут принять этот налог к вычету, то на УСН такой возможности у вас не будет. Значит, себестоимость таких товаров для вас будет выше, чем для компании на общем режиме.

Если существенная часть ваших закупок – это импорт, общая система вам подойдет больше.

Ситуация 3: вы подпадаете под льготы по налогу на прибыль

Такие льготы имеют образовательные и медицинские организации, сельхозпредприятия, организации сферы социального обслуживания, участники особых экономических зон.

Если вы из числа льготников, надо считать: ОСН вам может оказаться выгоднее, чем упрощенка.

Можно ли совмещать УСН и ОСНО: последствия совмещения

Однако организация на УСН обязана исчислять и уплачивать НДС:

- при ввозе товаров в РФ (п. 2 ст. 346.11 НК РФ);

- выполнении обязанностей налоговых агентов (ст. 161 НК РФ);

- восстановлении НДС;

- по деятельности простого товарищества или доверительного управления (ст. 174.1 НК РФ);

- в случае если ею выставлен покупателю счет-фактура с выделением НДС (п. 5 ст. 173 НК РФ).

Кроме того, налогоплательщик обязан восстановить в полном объеме налоговый учет и налогообложение по ОСН с того квартала года, когда он утратил право на применение УСН.

Итак, каждая из систем налогообложения имеет свои особенности. Несомненные преимущества УСН недоступны крупным организациям, однако может быть выгодна и ОСН. Например, при большой численности работников и возможности начислять большие суммы амортизации.