Разница между прибылью и выручкой

Не следует смешивать понятия выручки и прибыли: разница между ними заключается не только в определениях, но и в выполняемых экономических функциях. Так, выручка представляется основой существования организации, главным источником средств для удовлетворения производственных и социальных потребностей. Получение выручки — это первый этап в цепочке финансовых операций компании, за которым следуют покупка сырья для нового цикла производства, арендные и коммунальные платежи, начисление зарплаты рабочим и руководителям.

С другой стороны, большая сумма выручки совсем не означает, что предприятие работает успешно. Если расходы на содержание производства и обеспечение сбыта столь велики, что полученные от продаж деньги их не покрывают, то компания находится на пути к банкротству. Понять, является ли избранный вид бизнеса целесообразным и выгодным, а бизнес-модель организации оптимальной, можно только путем расчета прибыли — конечного результата в анализе работы организации.

Наконец, появление выручки обусловлено основной деятельностью компании — реализацией товаров, оказанием услуг, проведением работ. В то же время источниками прибыли могут стать и сопутствующие финансовые, инвестиционные или торговые операции, являющиеся для данного предприятия непрофильными.

Чтобы составить более полное представление о том, что такое прибыль и выручка, следует сравнить их по нескольким критериям:

- Выручка всегда положительна, за исключением тех случаев, когда предприятие ничего не продало. В то же время превышение затрат над поступлениями приводит к возникновению отрицательной прибыли;

- Чтобы вычислить выручку, достаточно умножить цену единицы продукции на количество проданных изделий. При расчете прибыли приходится внимательно анализировать все возможные доходы и издержки предприятия;

- Если товар отгружен, а деньги еще не получены, выручка может быть виртуальной. Прибыль определяется по факту, когда все операции со средствами уже проведены;

- Выручка и прибыль непрерывно превращаются друг в друга в процессе производства. Так, появление выручки приводит к формированию прибыли, а прибыль, в свою очередь, становится основой для роста производства и увеличения выручки.

Как рассчитать чистую прибыль

Найти чистую прибыль организации можно с помощью специальных методик. Могут применяться разные формулы, но итог должен быть одинаковым. Бухгалтер рассчитывает показатель, поэтапно внося сведения в отчет о финансовых результатах и выводя чистую прибыль в итоговой строчке.

Формула чистой прибыли

Законодательство не содержит официально утвержденных методик расчета показателя, но сама схема есть в форме отчета о финансовых результатах. Классическая формула чистой прибыли такая:

Посчитать чистую прибыль можно и по другой схеме:

В данном случае переменные затраты – это затраты на производство, постоянные – на управление и увеличение объема продаж, а внереализационные – это остальные расходы (например, на оплату кредитов, судебные издержки, и т. д.).

Также чистую прибыль можно рассчитать и по другим формулам:

Дальше на примерах выясним, как посчитать чистую прибыль правильно.

Примеры расчета чистой прибыли

Чистая прибыль, как сказано выше, может рассчитываться разными способами. И главное – при любом подходе результат должен быть один и тот же.

Пример 1. Организация изготавливает мебель, за 2022 год общая выручка 900 000 руб. При этом себестоимость изделий была 600 000 руб. Невостребованного оборудования было реализовано на 40 000 руб., расходы составили 80 000 руб.

Подсчет будет такой:

- общий доход равен 900000 + 40 000 = 940 000 рублей;

- общие расходы равны 600 000 + 80 000 = 680 000 рублей;

- прибыль до налогообложения равна разнице 940 000 – 680 000 = 260 000 рублей;

- ставка налога на прибыль составляет 20%, следовательно, налог равен 260 000 * 0,2 = 52 000 рублей;

- и в итоге чистая прибыль будет равна 260 000 – 52 000 = 208 000 рублей.

Пример 2. Ателье реализовало за месяц продукцию на 11 млн руб., также был получен доход в 500 тыс. от продажи складского помещения. При этом была проведена акция для постоянных покупателей, которая обошлась в 400 тыс. руб. Себестоимость продаж составила 5 млн руб. На оплату налогов, управленческие расходы и другие обязательные платежи ушло 3,5 млн руб.

Расчет чистой прибыли:

- суммируем доходы: 11 000 000 + 500 000 = 11 500 000 рублей;

- суммируем расходы: 5 000 000 + 400 000 + 3 500 000 = 8 900 000 рублей;

- считаем чистую прибыль: 11 500 000 – 8 900 000 = 2 600 000 рублей.

Пример 3. Точка фастфуда в месяц имеет выручку 535 тыс. руб., постоянные расходы определены на уровне 120 тыс. руб., переменные равны 170 тыс. руб. Было выплачено 65 тыс. налогов, платеж по кредиту составил 15 тыс. руб. Амортизация составила 7 тыс. руб.

Расчет:

- посчитаем все расходы: 120 000 + 170 000 + 65 000 + 15 000 + 7 000 = 377 000 рублей

- посчитаем чистую прибыль: 535 000 – 377 000 = 158 000 рублей

Однако стоит учитывать, что чистая прибыль должна отображаться в отчетности, поэтому ее стоит рассчитывать согласно требованиям стандартов бухучета.

Расчет по бухгалтерскому балансу

Приказом Минфина утверждена форма отчета о финансовых результатах деятельности юрлица. В ней чистая прибыль рассчитывается по строкам отчета:

Пример расчета. По фирме имеется следующая информация:

| Показатель | Значение, руб. | Строка |

|---|---|---|

| Выручка | 650 000 | 2110 |

| Себестоимость продаж | 300 000 | 2120 |

| Коммерческие расходы | 40 000 | 2210 |

| Управленческие расходы | 80 000 | 2220 |

| Иные доходы | 5 700 | 2340 |

| Иные расходы | 7 000 | 2350 |

| Налог на прибыль (20%) | 45 740 | 2410 |

Следовательно, расчет будет такой:

- прибыль до налогообложения равна: 650 000 – 300 000 + 5 700 – 40 000 – 80 000 – 7 000 = 228 700 рублей

- чистая прибыль равна: 228 700 – 45 740 = 182 960 рублей

При этом важно понимать, что в балансе чистая прибыль не отображается

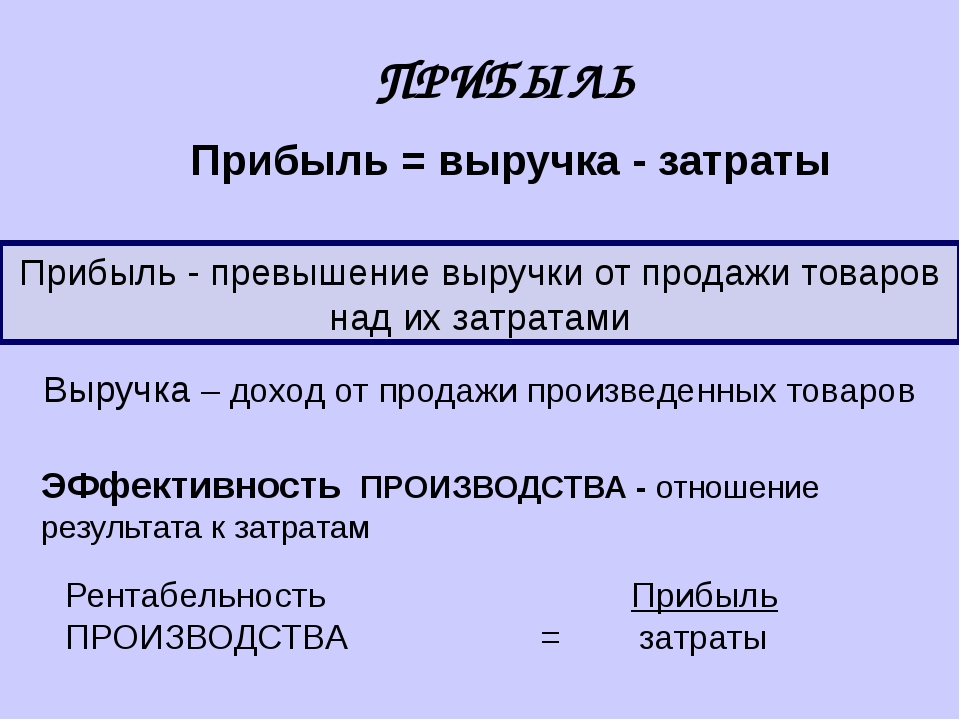

Расчет рентабельности по чистой прибыли

Рентабельность – это относительный (процентный) показатель того, насколько эффективно предприятие использует свои ресурсы. А благодаря расчету рентабельности чистой прибыли можно выяснить долю прибыли в выручке организации:

К примеру, выручка фирмы в прошлом году составила 800 тыс. руб., в том числе 200 тыс. руб. чистой прибыли.

Рентабельность будет рассчитываться так: 200 000 / 800 000 * 100% = 25%.

Это означает, что каждый рубль выручки приносит 25 копеек чистой прибыли.

Какие еще показатели можно рассчитать на основе ЧП

Для оценки прибыльности используют не только чистую прибыль. Зная ее, можно установить:

- размер чистых активов – это собственный капитал, которым располагает юрлицо, по его размеру определяют надежность и устойчивость компании;

- выручку без НДС, показывающую результативность деятельности по изготовлению и продаже продукции.

В анализе финансово-хозяйственной деятельности изучается взаимосвязь всех показателей.

Чем отличается выручка от прибыли

Рассматриваемые понятия перекликаются между собой достаточно сильно, но они не тождественны. Даже у крупных корпораций может быть огромный оборот товара и миллиардная выручка, и при этом вполне реальная опасность оказаться в статусе банкрота.

В торговле достаточно много различных экономических терминов, которыми часто даже манипулируют, вводя людей в непонимание и неспособность понять реальную экономическую ситуацию. Но если для простого гражданина это еще простительно и не опасно, то для бизнесмена незнание – это недопустимо.

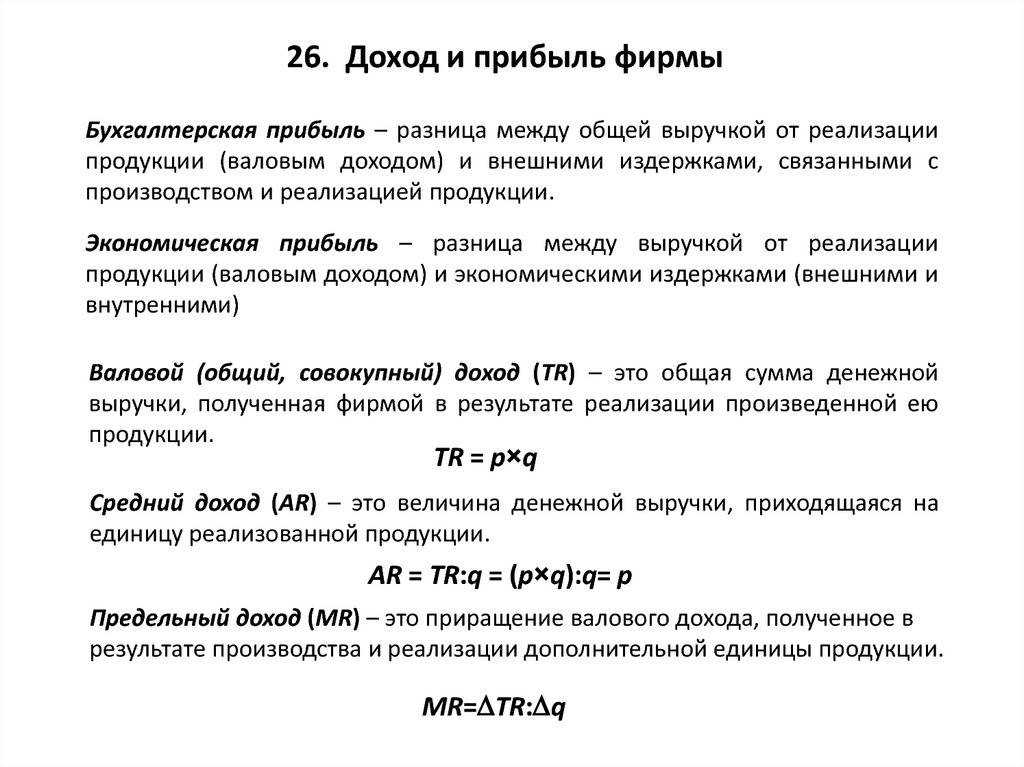

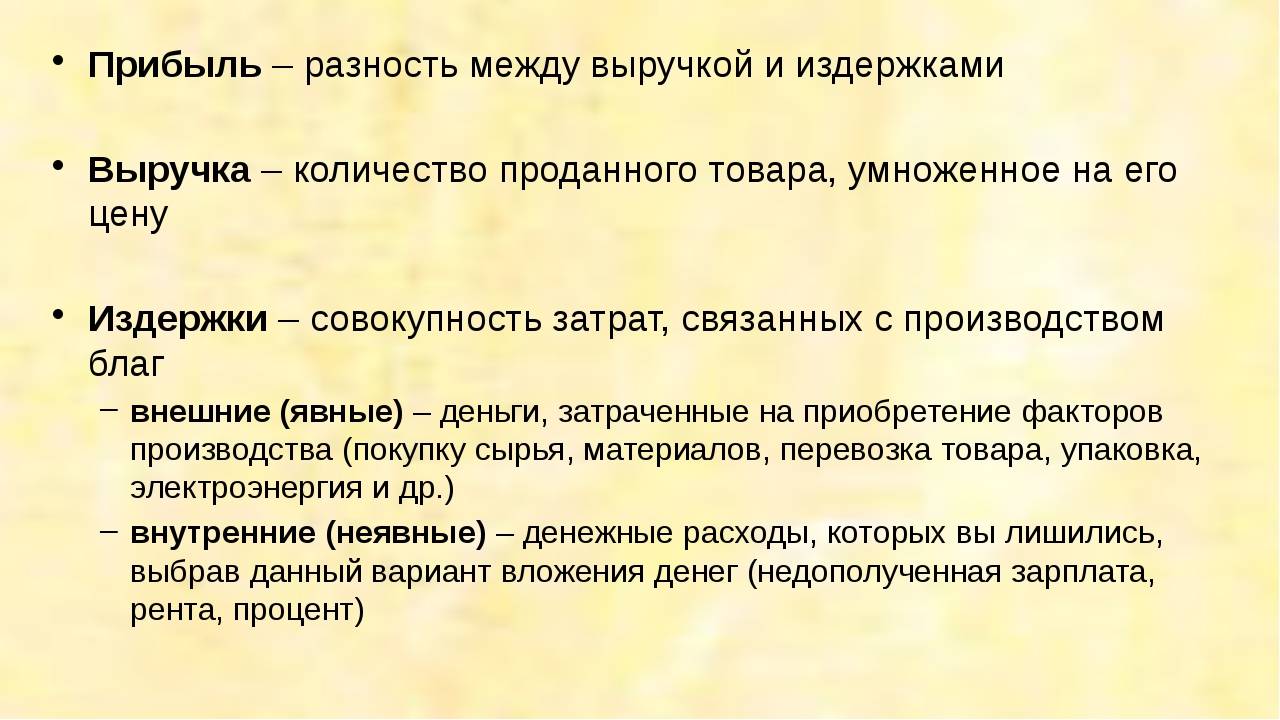

Прибыльность любого дела описывается величиной прибыли, которую оно дает – разницей между общей полученной компанией выручкой и теми затратами, которые приходится совершать для ее получения.

Проще говоря, прибыль – это полный доход фирмы минус все необходимые расходы (закупки товаров и материалов, уплата налогов, заработных плат и т. п.).

Выручка же определяется как сумма всех доходов, которые получает предприятие после реализации товаров и услуг, без учета каких-либо расходов и затрат.

Как видно из этих понятий, отличие между ними и правда очень существенное. Каждый бизнесмен стремится увеличить не сколько выручку, а чистую прибыль, ведь именно ради нее и заваривается все дело.

Важно понимать: предельная результативность любого дела всегда упирается в его доходность.

Разница между ЧП и нераспределённой прибылью

Под чистой прибылью часто понимают нераспределённую, но это отдельные категории средств. У них разные формулы расчёта и принципы отражения в бухгалтерской отчётности.

В отчёте о финансовых результатах чистую прибыль фиксируют в строке 2400. Организации рассчитывают этот показатель по итогам каждого отчётного периода. Если в одном из них с прибылью дела шли плохо, в отчёте отражаются убытки.

Между ЧП и нераспределённой прибылью, действительно, разница небольшая — формально, в каждую из них входят нераспределённые средства, которые остались после уплаты издержек и налогов. Но в отличие от чистой прибыли, в учёт нераспределённой включают не только доходы в текущем отчётном периоде (как правило, году), но и за предыдущие тоже.

Нераспределённую прибыль отражают в одноимённой строке раздела «Пассивы» бухбаланса.

Посмотрим на примере. Допустим, в отчётности компании «Рассвет» на 1 января значится 2,6 млн рублей непраспределённой прибыли. ЧП за тот же год составила 800 тысяч рублей. Выходит:

- непраспределённая прибыль на начало года — 2,6 млн р.;

- чистая прибыль за год — 800 тыс. р.;

- нераспределённая прибыль за год — 3,4 млн р.

Проще говоря, разница между прибылями — в периоде. Чистую прибыль определяют за конкретный год, нераспределённую — за время с начала работы предприятия до текущего момента.

Под чистой прибылью могут подразумевать другие формы доходов. Рассмотрим общую разницу между ними:

| Вид прибыли | Из чего складывается |

|---|---|

| Выручка | Под такой прибылью понимают все доходы от реализации товаров и услуг, которые компания получила за определённый период. Рассчитывая выручку, издержки не учитывают.Разница между выручкой и чистой прибылью также в том, что первая не может быть отрицательной. |

| Валовая | Определяя валовую прибыль, пользуются простой формулой: из всех суммарных доходов вычитают себестоимость. Общий принцип такой же, как в случае с чистой прибылью — доходы минус расходы. Но валовую считают для основного направления деятельности, включая в доходную часть соответствующие поступления. |

| Операционная прибыль | С чистой прибылью операционную роднит то, что она также отражает рентабельность предприятия. Для расчёта используют не только себестоимость, но ещё коммерческие и управленческие расходы. Показатель операционной прибыли считают для основного направления работы компании. |

| Маржа | Маржа также характеризует эффективность и рентабельность компании. Её определяют как разницу между себестоимостью товара/услуги и стоимостью его возможной реализации. Формула расчёта очень напоминает тот, что используют для валовой прибыли, но это разные показатели. И маржу обычно рассчитывают в процентах. |

| Чистые активы | Показывает стоимость всех собственных средств предприятия после покрытия издержек. В показатель включают чистую прибыль за весь период работы компании (или ту самую нераспределённую прибыль), уставной капитал, резервные и дополнительные фонды и т.д. |

Выручка от реализации — что это

Выручкой от реализации какого-либо товара или услуги называется обычный доход от ее продажи.

Получение такой выручки очень наглядно и ее оценка не должна вызывать совершенно никаких затруднений.

Стоимость товара всегда фигурирует в любой сделке или договоре, поэтому подсчитать рассматриваемый параметр не составляет труда.

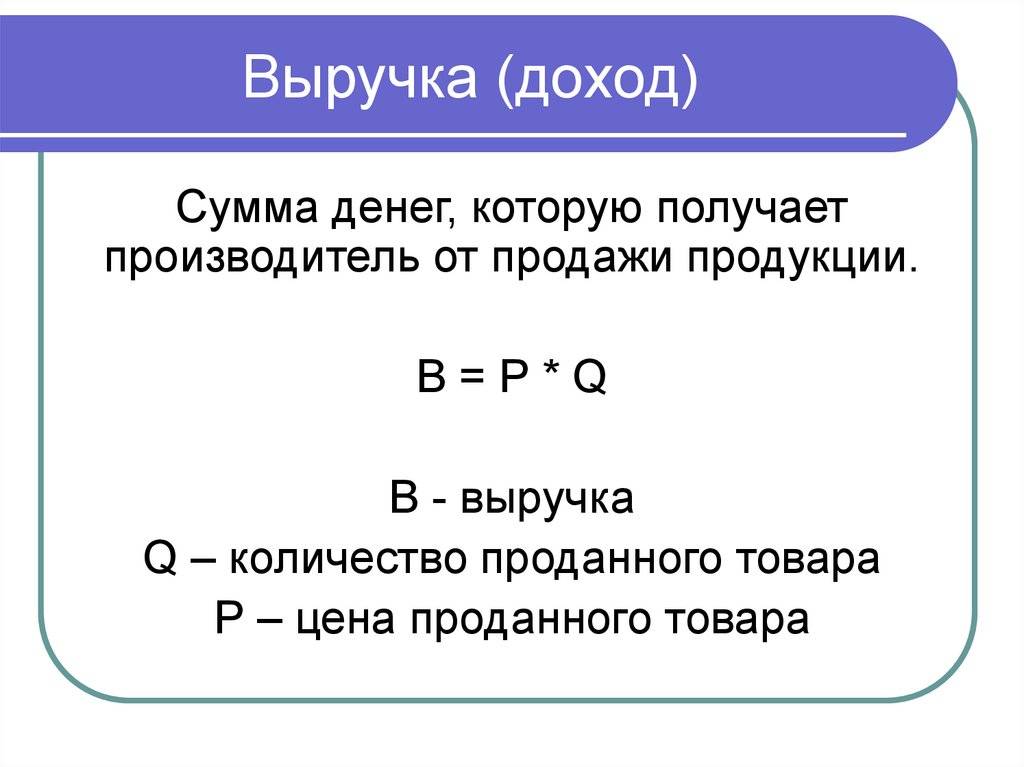

Выручка от реализации (В) равна:

В = количество проданного товара * его стоимость

Средняя цена здесь фигурировать может, но и результат оценки будет приблизительным, что в некоторых случаях вполне допустимо.

В качестве заключения стоит отметить, что предпринимательская деятельность представляет собой довольно интересный, но в то же время сложный процесс, который постоянно нужно контролировать и оценивать.

Необходимая каждому бизнесу прибыль не должна спутываться в понимании людей с обычной выручкой. Она складывается из многих рассмотренных выше факторов, и максимальная результативность бизнеса оценивается именно по ее размеру.

Что такое выручка?

Чтобы понять, чем прибыль отличается от выручки, нужно рассмотреть экономическую сущность этих понятий. Так, выручка представляет собой оплату, полученную предпринимателем за поставленный товар либо оказанную услугу в рамках деятельности, которая в уставе предприятия названа основной. Согласно правилам бухгалтерского учета, все прочие поступления считаются доходами.

Перечень важнейших функций выручки возглавляет компенсация затрат, связанных с производством или закупкой продукции. Благодаря регулярному поступлению денег обеспечивается стабильность и непрерывность работы предприятия, удовлетворение потребностей его работников и собственников. Выручка используется для оплаты счетов поставщиков, начисления заработной платы, покупки сырья и материалов.

Выручка от основной деятельности — это:

В = Ц х ОП + ДЗ, где

- Ц — цена изделия;

- ОП — объем продаж, штук;

- ДЗ — дебиторская задолженность.

В процессе освоения и распределения предприятием полученных средств выручка принимает одну из следующих форм:

Валовая выручка включает абсолютно все деньги, поступившие от продажи товара или оказания услуг. Предпринимателю эта сумма интересна лишь теоретически, поскольку она содержит долю средств, подлежащих возврату в казну государства — НДС, акцизов, пошлин.

Итогом выполнения всех обязательных отчислений становится чистая выручка. Именно этот показатель используют при расчете остальных экономических параметров — доходов, прибыли и рентабельности.

В соответствии с видами деятельности, заявленными компанией в качестве основных, источник появления выручки будет изменяться. Так:

- Выручка производственного предприятия формируется при продаже собственной продукции, выполнении работ;

- Выручка торгового предприятия поступает от перепродажи товаров, оказания платных сопутствующих услуг;

- Выручка компании, зарабатывающей на аренде или лизинге, состоит из соответствующих платежей арендаторов.

Чистая прибыль

Иногда бывает и такая прибыль

Иногда бывает и такая прибыль

Это прибыль, оставшаяся на руках после вычета расходов и налоговых платежей, которые бизнес платит в соответствии с выбранным налоговым режимом. Речь идет именно о налоге на прибыль. Другие платежи (налог на недвижимость, транспорт и т.д) уже значатся в составе расходов.

Приведу пример. ИП Петров применяет УСН «Доходы» и платит в бюджет 6%. Сумма налога будет рассчитываться по формуле: прибыль до уплаты налогов * 6%.

Если в марте он заработал 100 000 рублей, то сумма налога будет такой: 100 000 * 6% = 6 000 рублей. Чистая прибыль предпринимателя составит: 100 000 – 6 000 = 94 000 рублей.

Что такое выручка

Чем же отличается выручка от дохода, если говорить простыми словами? Выручка меньше дохода на сумму поступлений, которые не связаны с обычной деятельностью компании.

Для ООО «Одуванчик» в 2022 году выручкой будет являться лишь 5 млн рублей, которые компания получила от реализации своей продукции.

Состав выручки раскрыт в статье 249 НК РФ. В нее входит:

- выручка от реализации ТРУ собственного производства. То есть от продажи того, что компания производит сама;

- выручка от перепродажи ранее приобретенных ТРУ;

- выручка от реализации имущественных прав, например, компьютерных программ.

Внереализационный доход бывает не всегда. Соответственно, иногда выручка не отличается от дохода. Если бы ООО из примера решило не сдавать в аренду свои площади, а контрагент не перечислил штраф, то доход компании за год был бы равен выручке.

Как учитывается выручка?

Есть 2 метода бухгалтерского учета выручки. Если под ней подразумеваются фактически поступившие на счет предприятия суммы денег, применяется непосредственно кассовый метод учета данного показателя — сколько в кассе есть, таков и ее размер.

Например, компания может предоставить товар покупателю, предоставив рассрочку платежа. Пока средства не поступят на расчетный счет, к выручке эта потенциальная сумма отнесена не будет. Сюда же относится признание в таком качестве всех денежных поступлений в виде авансов.

Более распространен (в основном, в более крупных организациях) обратный метод — учет в таком качестве абсолютно всех потенциальных средств (сумм рассрочек, отсроченных платежей и так далее).

От того, сколько средств вы сможете выручить при осуществлении своей предпринимательской деятельности, будет зависеть, сможет ли бизнес оставаться на плаву и развиваться. Хорошая выручка + небольшие расходы = прибыль, которую вы сможете пустить на расширение ассортимента, модернизацию производства, привлечение более квалифицированных специалистов, рекламу и другое.

Выручка на предприятии: чем отличается от дохода и прибыли

Предпринимательская деятельность неизбежно связана с оттоком и притоком капитала. Получение прибыли — цель такой деятельности. Однако не каждый может разграничить понятия выручки, дохода и прибыли. Чтобы лучше понять, что такое выручка, ее нужно рассматривать на фоне двух других понятий.

Выручка — один из источников дохода. Доход — деньги (наличные и безналичные), поступающие на счет фирмы, индивидуального предпринимателя. Выручка — деньги, поступающие от реализации основной деятельности: проданных товаров, выполненных услуг, сделанных работ. Наряду с выручкой, источниками дохода может быть, например, получение процентов по кредитам, выданным работникам и внешним лицам.

Есть мнение, что выручка должна рассматриваться в узком и широком смысле. В узком смысле это то, что мы описали выше, а в широком — общая выручка предпринимателя складывается из денежных поступлений от основной деятельности и инвестиционной выручки — продажи ценных бумаг (акций и других).

Также есть несколько нюансов касательно ее признания налоговой. Правила учета доходов изложены в статье 271 Налогового кодекса

К моментам, на которые стоит обратить внимание при расчете и занесении в документацию показателя вырученных средств, относятся следующие:

- организация должна иметь законное разрешение на получение такой выручки;

- сумму можно определить конкретно;

- дату получения денежных средств можно с точностью определить (как это сделать, описано в указанной статье НК).

Формула расчета этого показателя предельно проста. Если это сфера торговли, то выручка соответствует произведению стоимости одной единицы товара и количества реализованных единиц: чем выше цена и больше продано, тем выше выручка.

Виды выручки

Выручка на примере проданного товара: себестоимость реализованной продукции + добавленная стоимость. На последнюю, как мы знаем, начисляется налог — НДС.

Зная это, мы можем говорить о том, что выручка бывает валовой и чистой. Валовая — все, что получено от осуществления основной деятельности. Чистая — за вычетом того же НДС, других налогов, акцизов. Второй вид выручки используется при ведении бухгалтерского учета. На фоне этого валовый доход — валовая выручка за вычетом себестоимости товара.

А вот прибыль — это все имеющиеся денежные поступления за вычетом себестоимости, налогов, акцизов, фонда оплаты труда (если есть наемные работники), прочих расходов на обслуживание деятельности. С нее в акционерных и обществах с ограниченной ответственностью можно распределять дивиденды.

Как понимание отличий выручки от прибыли поможет в развитии бизнеса

Владельцу предприятия жизненно необходимо понимать, чем выручка отличается от прибыли, и уметь считать оба показателя. Благодаря этому он сможет:

- оценить окупаемость бизнеса;

- рассчитать период, после которого предприятие станет прибыльным;

- рассчитать текущие и будущие затраты на продукцию и оплату труда работников;

- определить рентабельность отдела или направления;

- установить величину спроса на свой продукт;

- измерить объем производства или запас товара на складе.

Хороший руководитель всегда знает разницу между выручкой и прибылью. Деньги, которые хранятся на счетах компании, не являются прибылью, поскольку еще до окончания расчетного периода могут быть истрачены на различные расходы, налоги, внезапные платежи.

После подведения итогов за выбранный срок становится понятно, сколько свободных средств доступно фирме. Их можно потратить на расширение компании, премии сотрудникам, пополнение накопительного счета, выплату кредитов, покупку нового оборудования. Подсчитав чистую прибыль, грамотный управленец сумеет построить реалистичный и эффективный план развития бизнеса.

Разница между выручкой и прибылью – основа, на которой строится деятельность любой компании. Несмотря на то, что оба эти понятия относятся к области экономики, суть их можно применить и для крупного бизнеса, и для маленькой частной организации, и даже для составления семейного бюджета.

Из чего складывается доход

Под доходом понимают увеличение капитала компании в результате поступления денег, имущества или уменьшения ее обязательств. Он складывается из двух частей:

- из дохода от обычной деятельности – это выручка. К ней мы вернемся позже;

- из побочного или дополнительного дохода, его еще называют внереализационным.

В нашем примере поступление от продажи продукции – это доход в сумме 5 млн рублей от обычной деятельности компании, то есть от производства и реализации упаковки из пластика. Также к доходам относятся арендная плата в сумме 500 тыс. рублей и полученный штраф в сумме 20 000 рублей, но они не связаны с реализацией и составляют внереализационные доходы.

Вот из чего сложился общий доход ООО «Одуванчик» за 2022 год:

5 000 000 + 500 000 + 20 000 = 5 520 000 рублей.

Возникает вопрос: можно ли считать доходом все деньги, поступившие в компанию? Нет, это не так. С позиции Налогового кодекса доходом является то, что подлежит обложению налогом на прибыль. Например, в доход не включают налоги, поступившие в составе платы за товары и услуги (НДС, акцизы), поскольку они компании не принадлежат – их нужно перечислить в бюджет. Также в доход не включают возращенные компании займы, ведь их поступление не увеличивает ее активы, а лишь восстанавливает их. А вот проценты, полученные по таким займам, включаются в доход. Полный список того, что не считается доходом, есть в статье 251 НК РФ.

Рост дохода – позитивное изменение

Однако важно рассматривать и их структуру. Так, в нашем примере на одноразовые операции, не связанные с выпуском и продажей продукции, пришлось (520 000 / 5 520 000) х 100% = 9,4% годового дохода

Это немало. В следующем году доход может снизиться, если только компания не планирует ежегодно распродавать свое имущество.

Частые вопросы о доходах, выручке и прибыли

| Отвечает Никита Дрожжев, финдиректор компании «Нескучные финансы», частный инвестор и предприниматель ↓ |

Зачем отдельно считать доход компании?

Доход компании нужно знать, чтобы правильно посчитать чистую прибыль и определить налогооблагаемую базу. Частая проблема на практике: если предприниматель признает доход раньше, чем выполнил свои обязательства, он попадает в кассовый разрыв. Если брать не доход, а только выручку — без учета внереализационных доходов — итоговые цифры могут быть сильно искажены.

* * *

Как считать доход компании?

Чтобы узнать доход бизнеса, нужно к выручке прибавить внереализационные доходы

При этом тут важно точно понимать, что считается выручкой, а что — внереализационными доходами

Выручка — это деньги, которые компания заработала на своих товарах и услугах при условии, что права на них уже перешли клиенту. Если компания получила деньги, но клиент не подписал акт о выполненных работах, не принял работу хотя бы на словах, эти деньги выручкой не считаются.

Внереализационные доходы — это иные поступления. Например, банковские проценты по депозитам, доходы от сдачи имущества в аренду, выплаты пеней.

Если сложить выручку и внереализационные доходы, вы получите полную сумму денег, которую компания заработала, — без учетов расходов.

* * *

Что не считается доходом?

В целом к доходам не относятся все те поступления, которые не увеличивают капитал бизнеса. Например, компания «Томат» взяла кредит, банк перечислил эти деньги на счет, но доходом они не будут.

Чем выручка отличается от прибыли?

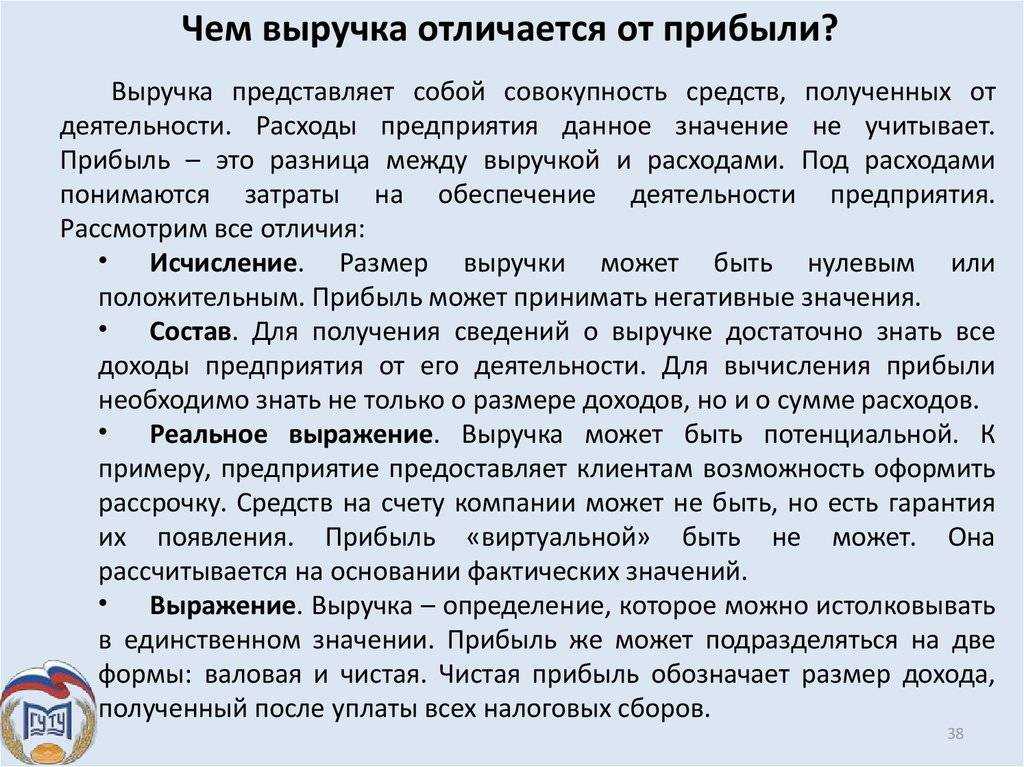

Выручка представляет собой совокупность средств, полученных от деятельности. Расходы предприятия данное значение не учитывает. Прибыль – это разница между выручкой и расходами. Под расходами понимаются затраты на обеспечение деятельности предприятия. Рассмотрим все отличия:

- Исчисление. Размер выручки может быть нулевым или положительным. Прибыль может принимать негативные значения.

- Состав. Для получения сведений о выручке достаточно знать все доходы предприятия от его деятельности. Для вычисления прибыли необходимо знать не только о размере доходов, но и о сумме расходов.

- Реальное выражение. Выручка может быть потенциальной. К примеру, предприятие предоставляет клиентам возможность оформить рассрочку. Средств на счету компании может не быть, но есть гарантия их появления. Прибыль «виртуальной» быть не может. Она рассчитывается на основании фактических значений.

- Выражение. Выручка – определение, которое можно истолковывать в единственном значении. Прибыль же может подразделяться на две формы: валовая и чистая. Чистая прибыль обозначает размер дохода, полученный после уплаты всех налоговых сборов.

Прибыль и выручка значительно отличаются между собой по ключевому ряду признаков.

Пример

Компания занимается продажей телефонов по 1 000 рублей. В месяц удается продать 500 телефонов. Выручка составляет 500 000 рублей. Та же компания тратит на свою деятельность определенные средства. Они уходят на оплату аренды помещения. В месяц арендные отчисления составляют 50 000 рублей. Также компании приходится выплачивать зарплату своим сотрудникам. В совокупности, заработная плата будет составлять 100 000 рублей.

Требуется, во-первых, сложить все расходы. Они составят 150 000 рублей. Из выручки вычитаются все расходы. Прибыль составит 350 000 рублей.

Что такое прибыль от продаж

Это понятие обозначает сумму полученных денег от реализации товаров компании.

Чтобы оценить эту величину, необходимо знать такие данные:

- Какой товар будет продаваться, его особенности и популярность на рынке.

- Стоимость продаваемых товаров, конкретно та, по которой будут реализовываться товары в данной фирме.

- Также прибыль от продаж рассчитывается с учетом объемов успешно реализованного товара.

Чтобы оценить, сколько денег получит предприятие еще до продажи всего запланированного объема продукции, учитывается такая экономическая единица, как рентабельность. Для этого бывает полезно изучить данные прошлых периодов деятельности и провести подсчет по такой формуле:

Прибыль от продаж = объемы проданных товаров * средняя цена * рентабельность прошедшего периода торговли

Чтобы оценить рассматриваемый параметр еще более точно, можно использовать массу существующих методов анализа и финансовые программы.

Стоит отметить: существует еще номинальная прибыль – она не учитывает роста цен и инфляцию, а также ряд других довольно существенных параметров.

Заключение

Теперь, после разбора трех терминов, становится понятно, что они хоть и похожи, но имеют существенные различия и как бы вытекают один из другого. Финансовый круговорот бизнеса начинается с поступления доходов, из которых появляется выручка в виде выгод для компании.

После получения выручки из нее вычитают затраты, в результате чего мы видим чистую прибыль за конкретный период и понимаем, насколько хорошо работает бизнес.

Больше полезных статей для бизнеса:

- Критерии для малого предприятия для признания субъектом МСП;

- Возврат части инвестиций за привлечение капитала для субъектов МСП;

- С чего начать малому бизнесу в процедуре госзакупок;

- Процедура закрытия ИП в 2023 году;

- Как проводится встречная налоговая проверка;

- Особенности внеплановых проверок бизнеса;

- Все о процедуре банкротства для самозанятых граждан;

- Правила аккредитации ИТ компаний в 2023 году.

- Точка безубыточности как показатель эффективности бизнеса.

- Метод вертикального и горизонтального анализа финансовых результатов;

- Как найти коэффициент восстановления и утраты платежеспособности;

- Характеристика и расчет коэффициентов абсолютной, быстрой и текущей ликвидности;

- Вероятность банкротства по моделям Таффлера и Альтмана.