Виды прибыли

Главный бухгалтер определил финансовый результат в виде прибыли. Но руководителю необходимо понимать, что прибыль бывает разная. В управленческом учете существуют несколько видов прибыли, каждая из которых несет разную смысловую нагрузку, по-разному рассчитывается и применяется для расчета различных экономических показателей деятельности. Поговорим о самых важных из них.

Валовая прибыль

Валовая прибыль или Gross Profit – показывает результат только от основного вида деятельности. Помимо выручки от реализации товаров, работ и услуг, она учитывает издержки, которые сформировали себестоимость реализованного продукта.

Валовая прибыль = Выручка без НДС – Себестоимость

Также применяется формула валовой прибыли по сведениям из бухгалтерской отчетности. Она имеет вид:

Валовая прибыль = Строка 2110 (Выручка) – Строка 2120 (Себестоимость)

Если валовая прибыль низкая и стремится к нулю, значит, основная деятельность не приносит ожидаемых результатов. Необходимо пересматривать производственный процесс, менять ассортимент выпускаемого товара, сокращать убыточные производства или же менять направление деятельности. Наихудшим вариантом, которого все стремятся избежать, является закрытие производства.

Прибыль от продаж

Прибыль от продаж или Operation Income – это показатель валовой прибыли, скорректированный на величину коммерческих и управленческих расходов.

Формула расчета имеет вид:

Прибыль от продаж = Валовая прибыль – Коммерческие расходы – Управленческие расходы

В отчетности прибыль от продаж можно увидеть по одноименной строке 2200, при этом итоговая сумма складывается из:

Прибыль от продаж = Строка 2100 (Валовая прибыль) – строка 2210 (Коммерческие расходы) – строка 2220 (Управленческие расходы)

Значимость показателя для топ-менеджмента велика – сведения о полученной прибыли от продаж необходимы при расчете рентабельности компании, активов и капитала и позволяют руководителям принимать управленческие решения, касающиеся перспективности ведения бизнеса и дальнейшего инвестирования средств.

Прибыль до уплаты налогов

Показатель должен учитывать доходы и расходы от ведения прочей, дополнительной деятельности. Так, для производственного предприятия прочей деятельностью может быть выдача займов с целью получения процентов, операции с валютой с целью получения выгоды в виде положительных курсовых разниц, благотворительность и т.д.

При расчете необходимо учитывать вышеприведенные формулы:

Прибыль до уплаты налогов = Прибыль от продаж + Прочие доходы – Прочие расходы

В бухгалтерской отчетности этот вид прибыли можно найти по строке 2300. Чтобы получить эти сведения, необходимо поработать со следующими строками отчетности:

Прибыль до налогообложения = Строка 2200 (Прибыль от продаж) + Строка 2310 (Доходы от участия в других организациях) + Строка 2320 (Проценты к получению) – Строка 2330 (Проценты к уплате) + Строка 2340 (Прочие доходы) – Строка 2350 (Прочие расходы)

Прочие доходы и расходы не связаны с основной деятельностью, но в некоторых компаниях эти значения могут превышать финансовые результаты от основного бизнес-направления. В этом случае необходимо принимать решения о смене вида деятельности и о перестройке всех бизнес-процессов.

Чистая прибыль

Чистая прибыль должна учесть абсолютно все доходы и расходы компании за определенный период, включая налоги, взимаемые с прибыли пени и штрафные санкции.

Формула расчета имеет вид:

Чистая прибыль = Прибыль до уплаты налогов – Текущий налог с прибыли

Используя показатели строк отчетности, перестроим формулу:

Чистая прибыль = Строка 2400 (Прибыль до налогообложения) – Строка 2410 (Налог на прибыль)

Необходимо различать понятие чистой и нераспределенной прибыли.

Нераспределенная прибыль включает в себя чистую прибыль текущего года, включая прибыль прошлых лет, не использованную собственниками на выплату дивидендов, пополнение резервного капитала, погашение убытков и на иные цели.

В МСФО и в управленческом учете принято определять также иные результаты финансовой деятельности – EBIT, EBITDA, которые в бухгалтерском учете не нашли применения.

Выручка (оборот)

Для начала, выручка помогает нам оценить финансовые результаты деятельности предприятия без учета издержек. Например, мы можем рассчитать выручку за определенный период, например, за месяц, и сравнить ее с предыдущими периодами, чтобы понять, какие изменения произошли в бизнесе.

Пример:

| Товар | Количество | Цена | Выручка |

|---|---|---|---|

| Телефоны | 100 | 20000 | 2000000 |

| Ноутбуки | 50 | 40000 | 2000000 |

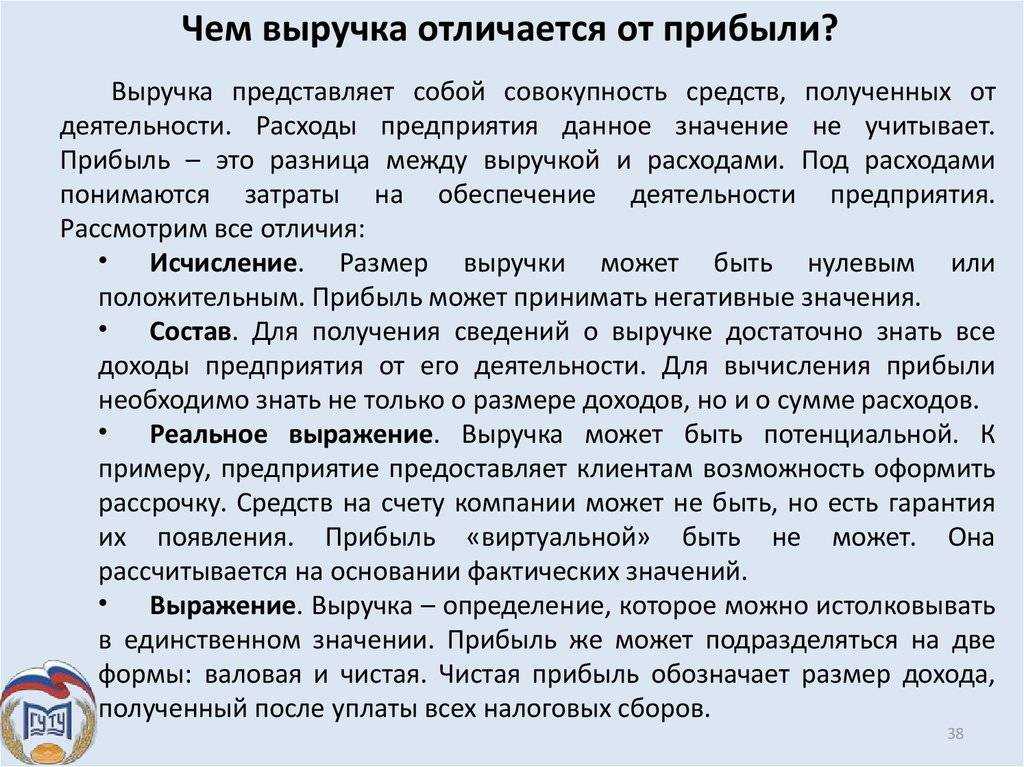

Итак, что отличает выручку от прибыли? Прибыль — это денежные средства, оставшиеся после вычета всех издержек (затрат на производство, административные расходы и т. д.) от выручки. Прибыль является фактическим доходом, который получает предприятие.

Что такое доход?

Доход – это полученная выгода или прирост капитала. Стоит отметить, что доходы не обязательно связаны с прямой деятельностью. Дело в том, что многие люди стараются придерживаться идеи диверсификации. Например, вы можете получать деньги в виде дивидендов, а не только с реализации товаров и услуг. Или если вы студент, то можете заниматься какой-то деятельностью и при этом получать стипендию.

Однако, стоит понимать, что доход подразумевает прирост, то есть в нем так же учитываются расходы, связанные с приобретением или созданием товара. Базовая формула расчета такова:

Доход = Выручка – Расходы (себестоимость)

Например, если вы продали 100 ручек по 10 рублей, а купили их по 5 рублей, то выручка составит 100 * 10 = 1 000 рублей, а доход составит 100 * (10 – 5) = 500 рублей.

В более общем смысле, доход нередко применяется для оценки эффективности (иначе именуемой маржой). Рассмотрим тот же пример с едой и антиквариатом. Продукты питания продаются с небольшими наценками и там большой доход складывается за счет большого оборота (выручки). К примеру, с каждых 100 рублей получить 20 рублей. А в случае с коллекционными вещами, большой доход происходит из-за большой наценки. Например, с тех же 100 рублей получить 80 рублей.

Для чего нужны подобные оценки. Тут все просто. Представьте, что вы можете продать одинаковое количество единиц еды и старинных статуй, что из них будет эффективнее в плане роста капитала? Естественно, при одинаковом количестве, продажа статуй.

Тем не менее, учитывайте один важный момент, доход это не всегда те деньги, которые вы можете использовать полностью по своему усмотрению. Таким образом, перехожу к следующему термину.

Основные отличия между понятиями дохода и прибыли

Между прибылью и доходом существует огромная разница. Рассмотрим отличительные черты данных терминов.

В чем отличие

- Доход всегда имеет показатель больше, чем собственно прибыль.

- Для определения рентабельности предпринимательской деятельности основным понятием является именно прибыль.

- Зная величину дохода, нельзя ничего сказать о том, насколько оправданным является бизнес.

Для того, чтобы более наглядно разобраться с разницей между понятиями дохода и прибыли, рассмотрим пример.

Физическое лицо решило заняться предпринимательством. Гражданин открыл магазин одежды. Для этого он взял офис в аренду, нанял 3 работников, закупил товар. За первый месяц работы был получен доход в размере 100 тысяч рублей. После первого месяца работы он решил определить прибыль. Для того, чтобы узнать ее, нужно осуществить ряд платежей:

- арендная плата за помещение

- заработная плата сотрудникам

- плата за товар

- амортизация

- страховые платежи

- затраты на приобретение новой партии товара для осуществления дальнейшей деятельности

- коммунальные платежи и расходы на транспорт

- если изначально был взят кредит, то вычесть нужно будет и проценты по нему

- налоги, сборы и пошлины

Составляющие выручки и прибыли и разница между ними

Совокупная выручка организации складывается из поступлений от основной, инвестиционной и финансовой деятельности. Для расчета выручки необходимо определить сумму всех средств, которые организация получила за определенный период времени и (или) сумму дебиторской задолженности. При этом в расчете прибыли учитываются поступившие средства и издержки. Например, в случае продажи товаров для определения прибыли от полученного дохода вычитается себестоимость или закупочная стоимость данных товаров. В этом также заключается существующая между выручкой и прибылью разница.

Для расчета чистой прибыли помимо себестоимости необходимо вычесть из дохода все возможные издержки и расходы организации. Это такие расходы, как:

- погашение полученных в банке кредитов и процентов;

- плата за аренду офиса, склада;

- уплата налогов;

- уплата штрафов и др.

Таким образом, имеющаяся между выручкой и прибылью разница состоит в том, что для расчета прибыли необходимо от общей выручки отнять общие издержки или расходы организации.

Понятие дохода

Существует несколько видов понятия «доход»:

- Для государства. Формируется как из налогов, так и из неналоговых средств (госпошлин, иностранных кредитов и зарубежной финансовой помощи, платежей, затрагивающих внешнеторговые операции). Они направляются на реализацию госфункций. Показатель отражает общее экономическое благосостояние страны.

- Для компаний (юридических лиц). Экономическая выгода, которую получила фирма и которая стала причиной увеличения её капитала. Её размер определяется путём отъёма от прибыли, полученной при осуществлении производства и продажи продукции, доли, представляющей собой личный доход предпринимателя.

- Для физических лиц. В это понятие входит зарплата, пенсии и пособия, стипендии и т.д. Эти суммы денежных средств могут облагаться налогом, либо представлять собой те деньги, которые остались уже после списания необходимых выплат.

Состав дохода фирмы

Формирование доходы фирмы включает в себя выручку от реализации продуктов и внереализационные доходы.

Выручка – это сумма материальных ценностей, которые были получены определённый промежуток времени в процессе осуществления предпринимательской деятельности.

Если рассматривать понятие выручки с точки зрения кассового метода, то оно будет использоваться для обозначения тех денежных средств, которые были получены в момент реализации товара.

То есть фиксация выручки возможна, но только когда продавец уже получил деньги. Значит, при продаже в рассрочку выручку вы получите с задержкой (в тот момент, когда деньги поступят на расчетный счет).

В соответствии с другим методом учёта (по начислению/отгрузке) вы признаёте наличие выручки сразу после того как был передан товар или подписан договор. То есть учитываете объём продаж без оценки того, насколько полно будет возмещена стоимость товара.

Выручку нельзя использовать для определения эффективности функционирования фирмы, но она определяет, какую долю компания занимает на рынке.

Величина этого параметра в отличие от дохода (который изначально обозначался англоязычным термином revenue) всегда строго планируется.

Понятие валовой прибыли

Под валовой прибылью понимается разница между поступлениями от продажи организацией продукции, товаров, работ либо услуг и издержками на их производство или покупку. Главное назначение показателя валовой прибыли – определение рациональности расходования трудовых, материальных и прочих ресурсов юридического лица.

Как правило, отчетным периодом для определения величины валовой прибыли является месяц, квартал, полугодие и год. Но для внутреннего экономического анализа и ведения управленческого учета в зависимости от целей компании валовую прибыль можно рассчитывать за более короткий период – неделю, 10 дней, декаду.

Что такое выручка?

Чтобы понять, чем прибыль отличается от выручки, нужно рассмотреть экономическую сущность этих понятий. Так, выручка представляет собой оплату, полученную предпринимателем за поставленный товар либо оказанную услугу в рамках деятельности, которая в уставе предприятия названа основной. Согласно правилам бухгалтерского учета, все прочие поступления считаются доходами.

Перечень важнейших функций выручки возглавляет компенсация затрат, связанных с производством или закупкой продукции. Благодаря регулярному поступлению денег обеспечивается стабильность и непрерывность работы предприятия, удовлетворение потребностей его работников и собственников. Выручка используется для оплаты счетов поставщиков, начисления заработной платы, покупки сырья и материалов.

Выручка от основной деятельности — это:

В = Ц х ОП + ДЗ, где

- Ц — цена изделия;

- ОП — объем продаж, штук;

- ДЗ — дебиторская задолженность.

В процессе освоения и распределения предприятием полученных средств выручка принимает одну из следующих форм:

Валовая выручка включает абсолютно все деньги, поступившие от продажи товара или оказания услуг. Предпринимателю эта сумма интересна лишь теоретически, поскольку она содержит долю средств, подлежащих возврату в казну государства — НДС, акцизов, пошлин.

Итогом выполнения всех обязательных отчислений становится чистая выручка. Именно этот показатель используют при расчете остальных экономических параметров — доходов, прибыли и рентабельности.

В соответствии с видами деятельности, заявленными компанией в качестве основных, источник появления выручки будет изменяться. Так:

- Выручка производственного предприятия формируется при продаже собственной продукции, выполнении работ;

- Выручка торгового предприятия поступает от перепродажи товаров, оказания платных сопутствующих услуг;

- Выручка компании, зарабатывающей на аренде или лизинге, состоит из соответствующих платежей арендаторов.

Что такое выручка

Чем же отличается выручка от дохода, если говорить простыми словами? Выручка меньше дохода на сумму поступлений, которые не связаны с обычной деятельностью компании.

Для ООО «Одуванчик» в 2022 году выручкой будет являться лишь 5 млн рублей, которые компания получила от реализации своей продукции.

Состав выручки раскрыт в статье 249 НК РФ. В нее входит:

- выручка от реализации ТРУ собственного производства. То есть от продажи того, что компания производит сама;

- выручка от перепродажи ранее приобретенных ТРУ;

- выручка от реализации имущественных прав, например, компьютерных программ.

Внереализационный доход бывает не всегда. Соответственно, иногда выручка не отличается от дохода. Если бы ООО из примера решило не сдавать в аренду свои площади, а контрагент не перечислил штраф, то доход компании за год был бы равен выручке.

Полезности по теме статьи

Подпишитесь на мою рассылку. Скоро выйдет еще много статей по финансовой грамотности и инвестированию, я думаю, они вас заинтересуют.

Посмотрите другие статьи о деньгах, которые я уже опубликовал:

- Что такое личные финансы.

- Денежный поток.

- Финансовые активы и пассивы.

- Диверсификация в инвестировании.

Советую вам курс «Финансовая грамотность» от онлайн-университета Скиллбокс. Там вам расскажут обо всем, что должен знать взрослый человек о мире денег. Курс очень жизненный, в нем уделяется много внимания тому, как выбирать вклады в банке, как расплачиваться с кредитами, как поступить, если, например, кредит платить нечем. Я надеюсь, эта программа избавит вас от многих проблем в жизни.

Еще один хороший материал – курс «Личные финансы и инвестиции». Он о том, как создать хороший капитал к старости и перестать зависеть от пенсии. Преподаватель объяснит вам понятным языком суть разных инвестиционных инструментов, научит создавать портфели, правильно делать капиталовложения.

Если вы пока не готовы вкладывать деньги в свое финансовое образование – прочитайте вот эти три книги от Города Инвесторов. Они о пассивном доходе и инвестициях. Книги бесплатные, скачивайте и читайте.

- Как достичь финансовой независимости через 1 год.

- 5 способов эффективно инвестировать 1000+ рублей.

- 6 шагов к финансовой безопасности.

Вот, как-то так. Думаю, что-то полезное для себя вы точно найдете.

Как анализировать прибыль

Анализ позволяет установить причины колебания экономических показателей деятельности предприятия, оценить, насколько эффективно ведётся бизнес и как вложения влияют на результат.

Существует несколько вариантов выполнения расчётов:

- персоналом компании;

- независимыми аудиторами;

- полностью по компании;

- по отдельным видам деятельности или конкретным подразделениям;

- за отдельно взятый период;

- за весь срок существования компании;

- другими методами.

Факт дохода не говорит о том, что бизнес ведётся эффективно. Поэтому проводится анализ по нескольким критериям.

Размер и динамика

Анализ показывает изменение показателей в динамике. В основе метода лежит определение темпа роста доходов и сопоставление с предыдущими периодами. Формула выглядит так:

Если результат более единицы, то показатель растёт, если меньше — убывает. При анализе важную роль играет изучение динамики на протяжении нескольких периодов, а также сравнение роста разных видов доходности между собой. Например, если балансовая растёт быстрее операционной, то структура не сбалансирована.

Структура

Метод структурного анализа позволяет оценить соотношение между отдельными составляющими, влияющими на доходность, определить величину их воздействия. Например, определить доли, приходящиеся на основной вид деятельности компании и на прочие виды.

Структурный метод показывает причины, по котором происходит изменение доходности. Так, увеличение доходности от прочих видов деятельности и снижения от основных говорит о том, что происходит перекос в эффективности ведения бизнеса.

Метод определяет долю, приходящуюся на определённый товар или товарную группу в общей структуре — доходность филиалов, долгосрочных контрактов и единичных сделок, определённых клиентов.

Рентабельность

Рентабельность — ключевой показатель оценки экономической деятельности предприятия, показывающий отношение прибыльности к затраченным ресурсам. Это относительная величина, характеризующая доходность компании, отдачу от вложенного капитала или ресурсов, показывающая, сколько получает компания с каждого вложенного рубля.

Обобщённая формула рентабельности:

Значения рентабельности помогают оценить соотношение вложений в бизнес и полученного результата, проанализировать динамику развития компании, сравнить показатели — свои и конкурентов.

Экономические расчёты финансовой деятельности предприятий необходимы для понимания, насколько успешно развивается бизнес, какие перспективы имеет, что более рентабельно, требует изменений или дополнительных вложений.

Заполнить заявку

Частые вопросы о доходах, выручке и прибыли

| Отвечает Никита Дрожжев, финдиректор компании «Нескучные финансы», частный инвестор и предприниматель ↓ |

Зачем отдельно считать доход компании?

Доход компании нужно знать, чтобы правильно посчитать чистую прибыль и определить налогооблагаемую базу. Частая проблема на практике: если предприниматель признает доход раньше, чем выполнил свои обязательства, он попадает в кассовый разрыв. Если брать не доход, а только выручку — без учета внереализационных доходов — итоговые цифры могут быть сильно искажены.

* * *

Как считать доход компании?

Чтобы узнать доход бизнеса, нужно к выручке прибавить внереализационные доходы

При этом тут важно точно понимать, что считается выручкой, а что — внереализационными доходами

Выручка — это деньги, которые компания заработала на своих товарах и услугах при условии, что права на них уже перешли клиенту. Если компания получила деньги, но клиент не подписал акт о выполненных работах, не принял работу хотя бы на словах, эти деньги выручкой не считаются.

Внереализационные доходы — это иные поступления. Например, банковские проценты по депозитам, доходы от сдачи имущества в аренду, выплаты пеней.

Если сложить выручку и внереализационные доходы, вы получите полную сумму денег, которую компания заработала, — без учетов расходов.

* * *

Что не считается доходом?

В целом к доходам не относятся все те поступления, которые не увеличивают капитал бизнеса. Например, компания «Томат» взяла кредит, банк перечислил эти деньги на счет, но доходом они не будут.

Выручка фирмы и прибыль. Принцип максимизации прибыли

Прибыль и выручка — два разных понятия, но они сопровождают деятельность любой фирмы постоянно. Их значения довольно близки друг к другу, так как зачастую используются в одном контексте. Но разница между ними есть.

Выручка компании – денежное поступление от реализации товара, услуги или работы на рынке. Она представляет собой результат деятельности всей компании за определённый период времени. По-другому, выручку называют валовым доходом компании.

Выручка отражается в

бухгалтерском учёте по счёту 90 «Выручка», служит для определения суммы налога,

который уплачивают компании, работающие на упрощённом режиме налогообложения.

Выручка – самый общий показатель деятельности компании. Однако не всё можно считать выручкой. Как правило, это поступления от основного вида деятельности. При составлении бухгалтерского баланса, выручка учитывается за минусом косвенных налогов, в частности НДС, который фактически удерживается с покупателя.

Выручку можно

спрогнозировать. Основываясь на данных предыдущих объёмов продаж и поступления

денежных средств, бухгалтер может спрогнозировать ожидаемую выручку в следующем

отчётном периоде. Общая выручка предприятия за отчётный период складывается из:

Выручки от основной

деятельности (продажа товаров, оказание различных услуг или выполнения работ);

Выручка от

инвестиционной деятельности (финансовый результат от продажи внеоборотных

активов или реализации каких-либо ценных бумаг, которые принадлежат компании на

правах собственности);

Выручка от финансовой

деятельности компании.

Прибыль – это важный показатель деятельности компании. Она бывает экономической и бухгалтерской.

Экономическая прибыль –

разница между совокупным доходом предприятия и издержками (явными и неявными).

Этот показатель показывает, насколько эффективно компания работала в

определённый период времени. Экономическую прибыль можно распределять между

учредителями. Бухгалтерская прибыль – прибыль, используемая для целей

бухгалтерского учёта. С неё отчисляются налоги, и она отражается в «Отчёте о финансовых

результатах». Она равна разнице между совокупным доходом и явными издержками

предприятия.

Основная прибыль организации складывается из показателей:

Прибыли (или убытка) от

основной деятельности (реализации продукции, оказания услуг или выполнения

работ);

Прибыль (или убыток) от

вспомогательной деятельности (например, прибыль от сдачи склада в аренду или

выполнения дополнительных работ по договору подряда).

Взаимосвязь прибыли и

выручки в том, что прибыль является разницей между общей выручкой и общими

затратами предприятия. Прибыль может быть минусовой (убыток), в то время как

выручка — нет.

Основываясь на

показателях прошлых периодов, бухгалтер может спрогнозировать будущую прибыль.

Для составления такого прогноза, необходимо учитывать не только ожидаемые

доходы (будущую выручку), но и ожидаемые расходы, а также конъюнктуру рынка и

прогнозируемые изменения на рынке.

Принцип максимизации прибыли состоит в том, что фирмы планируют свою деятельность на предстоящий период, стараясь максимизировать размер прибыли в этом периоде, или по меньшей мере минимизировать убытки. Определение оптимального, с точки зрения наибольшей прибыли, объема производства осуществляется с помощью двух методов — метода сопоставления валовых показателей и метода сопоставления предельных показателей. Применение этих методов предполагает допущения о том, что оптимизируются только цена реализации продукции и объем производства (все остальные параметры остаются неизменными) в рассматриваемый период равен объему реализации.

Особенности формирования прибыли

В ПБУ 4/99 изложен процесс образования прибыли и описаны пять основных ее показателей.

Валовая прибыль является прибылью от основной деятельности организации и вычисляется как разница между выручкой (за вычетом косвенных налогов) и себестоимостью, включая расходы на оплату труда производственного персонала. Валовая прибыль показывает, насколько эффективно сработали производственные подразделения.

Прибыль от продаж вычисляется как разница между валовой прибылью и коммерческими и управленческими расходами. Коммерческие расходы — это затраты на перевозку и упаковку реализуемой продукции. Управленческие расходы — это затраты, не связанные с производством, в них входит оплата труда управленческого персонала, отопления, освещения и др.

Прибыль до налогообложения складывается из сумм прибыли от продаж и от прочей деятельности.

Данный показатель позволяет определить эффективность работы всей организации.

Чистая прибыль – это прибыль, которая остается в распоряжении предприятия и рассчитывается как результат от уменьшения прибыли до налогообложения на налог на прибыль. Налог на прибыль также включает отложенные налоговые обязательства и отложенные налоговые активы.

Иногда бывает так, что человек, принявший решение об открытии собственного бизнеса, недостаточно хорошо разбирается в основах и тонкостях теории экономики. Прежде всего, следует разобраться в значении таких экономических категорий, как выручка, прибыль и доход. На первый взгляд вроде бы одно и то же. На самом же деле, это совсем не так. Для успешного начала собственного бизнеса каждый предприниматель должен четко понимать различие между выручкой, прибылью и доходом.

Ошибка заключается в том, что многие начинающие предприниматели под выручкой понимают все, поступившее в кассу. В розничной продаже, когда покупатель при получении товара сразу же его и оплачивает, так и бывает. Но когда речь идет о взаиморасчетах, производящихся между предприятиями-контрагентами, выявляется ощутимая разница между оплатой товара и получением его покупателем. В этих случаях выручка определяется вне зависимости от того, оплачен товар или определенная услуга, именно на момент оказания данной услуги или отгрузки самого товара.

Итак, что такое выручка? Выручка – совокупность денежных средств, которые получены за реализованные товары, услуги или продукцию и которые должны быть гарантировано получены субъектом хозяйственной деятельности.

Как рассчитать чистую прибыль

Найти чистую прибыль организации можно с помощью специальных методик. Могут применяться разные формулы, но итог должен быть одинаковым. Бухгалтер рассчитывает показатель, поэтапно внося сведения в отчет о финансовых результатах и выводя чистую прибыль в итоговой строчке.

Формула чистой прибыли

Законодательство не содержит официально утвержденных методик расчета показателя, но сама схема есть в форме отчета о финансовых результатах. Классическая формула чистой прибыли такая:

Посчитать чистую прибыль можно и по другой схеме:

В данном случае переменные затраты – это затраты на производство, постоянные – на управление и увеличение объема продаж, а внереализационные – это остальные расходы (например, на оплату кредитов, судебные издержки, и т. д.).

Также чистую прибыль можно рассчитать и по другим формулам:

Дальше на примерах выясним, как посчитать чистую прибыль правильно.

Примеры расчета чистой прибыли

Чистая прибыль, как сказано выше, может рассчитываться разными способами. И главное – при любом подходе результат должен быть один и тот же.

Пример 1. Организация изготавливает мебель, за 2022 год общая выручка 900 000 руб. При этом себестоимость изделий была 600 000 руб. Невостребованного оборудования было реализовано на 40 000 руб., расходы составили 80 000 руб.

Подсчет будет такой:

- общий доход равен 900000 + 40 000 = 940 000 рублей;

- общие расходы равны 600 000 + 80 000 = 680 000 рублей;

- прибыль до налогообложения равна разнице 940 000 – 680 000 = 260 000 рублей;

- ставка налога на прибыль составляет 20%, следовательно, налог равен 260 000 * 0,2 = 52 000 рублей;

- и в итоге чистая прибыль будет равна 260 000 – 52 000 = 208 000 рублей.

Пример 2. Ателье реализовало за месяц продукцию на 11 млн руб., также был получен доход в 500 тыс. от продажи складского помещения. При этом была проведена акция для постоянных покупателей, которая обошлась в 400 тыс. руб. Себестоимость продаж составила 5 млн руб. На оплату налогов, управленческие расходы и другие обязательные платежи ушло 3,5 млн руб.

Расчет чистой прибыли:

- суммируем доходы: 11 000 000 + 500 000 = 11 500 000 рублей;

- суммируем расходы: 5 000 000 + 400 000 + 3 500 000 = 8 900 000 рублей;

- считаем чистую прибыль: 11 500 000 – 8 900 000 = 2 600 000 рублей.

Пример 3. Точка фастфуда в месяц имеет выручку 535 тыс. руб., постоянные расходы определены на уровне 120 тыс. руб., переменные равны 170 тыс. руб. Было выплачено 65 тыс. налогов, платеж по кредиту составил 15 тыс. руб. Амортизация составила 7 тыс. руб.

Расчет:

- посчитаем все расходы: 120 000 + 170 000 + 65 000 + 15 000 + 7 000 = 377 000 рублей

- посчитаем чистую прибыль: 535 000 – 377 000 = 158 000 рублей

Однако стоит учитывать, что чистая прибыль должна отображаться в отчетности, поэтому ее стоит рассчитывать согласно требованиям стандартов бухучета.

Расчет по бухгалтерскому балансу

Приказом Минфина утверждена форма отчета о финансовых результатах деятельности юрлица. В ней чистая прибыль рассчитывается по строкам отчета:

Пример расчета. По фирме имеется следующая информация:

| Показатель | Значение, руб. | Строка |

|---|---|---|

| Выручка | 650 000 | 2110 |

| Себестоимость продаж | 300 000 | 2120 |

| Коммерческие расходы | 40 000 | 2210 |

| Управленческие расходы | 80 000 | 2220 |

| Иные доходы | 5 700 | 2340 |

| Иные расходы | 7 000 | 2350 |

| Налог на прибыль (20%) | 45 740 | 2410 |

Следовательно, расчет будет такой:

- прибыль до налогообложения равна: 650 000 – 300 000 + 5 700 – 40 000 – 80 000 – 7 000 = 228 700 рублей

- чистая прибыль равна: 228 700 – 45 740 = 182 960 рублей

При этом важно понимать, что в балансе чистая прибыль не отображается

Расчет рентабельности по чистой прибыли

Рентабельность – это относительный (процентный) показатель того, насколько эффективно предприятие использует свои ресурсы. А благодаря расчету рентабельности чистой прибыли можно выяснить долю прибыли в выручке организации:

К примеру, выручка фирмы в прошлом году составила 800 тыс. руб., в том числе 200 тыс. руб. чистой прибыли.

Рентабельность будет рассчитываться так: 200 000 / 800 000 * 100% = 25%.

Это означает, что каждый рубль выручки приносит 25 копеек чистой прибыли.

Какие еще показатели можно рассчитать на основе ЧП

Для оценки прибыльности используют не только чистую прибыль. Зная ее, можно установить:

- размер чистых активов – это собственный капитал, которым располагает юрлицо, по его размеру определяют надежность и устойчивость компании;

- выручку без НДС, показывающую результативность деятельности по изготовлению и продаже продукции.

В анализе финансово-хозяйственной деятельности изучается взаимосвязь всех показателей.

Выручка – просто и понятно

Выручка упомянута как одна из форм дохода предприятия. Это более простое по сравнению с доходом экономическое понятие.

Выручка – это денежные средства, получаемые в качестве оплаты за реализованный товар или предоставленную услугу. Если не учитывать обязательные вычеты из нее в виде налогов, акцизов, пошлин, уже включенных в цену товара, такую выручку считают валовой. Средства, их которых все эти показатели уже извлечены, составят чистую выручку. Именно ее нужно будет указать в отчетных бухгалтерских документах.

Деньги, полученные предприятием, не обязательно сразу считаются выручкой. Момент, в который она признается таковой, имеет ключевое значение и зависит от выбранного метода учета.

- Кассовый учет. Выручка равна оплате. За товар или услугу деньги поступили в кассу, что зафиксировано кассовым аппаратом или бланком строгой отчетности. При этом способе выручкой будут считаться авансы и задатки, но не сразу войдут в нее отсроченные платежи.

- Выручка по начислению. Средства признаются выручкой, когда товар передается покупателю или подписывается акт об оказанных услугах. При этом не имеет значения, когда деньги реально поступят в кассу, формально они уже считаются принадлежащими организации. При таких раскладах аванс в выручку не войдет.

Доход

Доход — это все деньги, которые были заработаны в ходе предпринимательской деятельности. Также доходом можно считать: повышение стоимости имущества, положительная разница между валютными курсами и снижение обязательств компании.

Делят доход на два вида:

- Реализационный — от основной деятельности.

- Внереализационный — не связан с основной деятельностью и поступает периодически (прочие доходы).

Пример. Организация «Моё Дело» предоставляет услуги по бухгалтерскому обслуживанию и внедрению управленческого учёта. Доход с этих направлений будет считаться реализационным.

Если, например, у компании вырастет стоимость имущества к 2024 году, то это уже будет внереализационный доход.

Также если организация решит взять кредит и получит на счёт 1 млн ₽, то это не будет считаться доходом. Его можно будет признать, если кредитор решит списать долг, и такой доход будет внереализационным.

Заключение

Рассматривая разницу между доходом и прибылью, можно заключить, что эти экономические понятия являются взаимосвязанными, но не идентичными. Доход представляет собой прирост собственных активов организации в финансовой либо натуральной форме, а прибыль — сумму, которая остается в собственности компании после погашения всех затрат, связанных с ведением деятельности. Также:

- Доход, формируемый из поступлений на счет предприятия, не может быть меньше нуля, тогда как прибыль при убыточной деятельности становится отрицательной;

- С точки зрения законодательства, прибыль является целью коммерческих компаний. Некоммерческие не имеют права ее получать, а муниципальные субсидируются для достижения безубыточности. В то же время получение дохода допускается для всех.