Классификация налогов и их виды

Классификация налогов по их видам производится по целому ряду различных критериев, затрагивающих их сущность и признаки, объекты обложения налогом и т.д. Так как единой классификации налогов не существует, приведем основные из них:

1. В соответствии со способом изъятия:

- прямые;

- косвенные.

Например, налог на добавленную стоимость. Подробно о налоге на добавленную стоимость, как о ярком примере косвенных налогов, говорится в НК РФ. Определяется круг плательщиков налога на добавленную стоимость, объект обложения налогом на добавленную стоимость, операции, не подлежащие обложению налогом на добавленную стоимость и некоторые особенности налога на добавленную стоимость.

2. В соответствии с воздействием:

- пропорциональные (ставка в виде зафиксированного процента);

- прогрессивные (ставка растет с увеличением стоимости объекта);

- регрессивные (ставка падает с увеличением стоимости объекта);

- твердые (ставка в абсолютной сумме).

3. В соответствии с назначением:

- общие (не закрепленные за каким-либо направлением);

- маркированные (закреплены по целевому назначению).

4. В соответствии с субъектом:

- с физических лиц;

- с юридических лиц;

- смешанные.

5. В соответствии с уровнем установления (закреплена в НК):

- федеральные (на всей территории Российской Федерации);

- региональные (на территории определенных региональных частей федерации);

- местные (устанавливаются местным самоуправлением в соответствии с кодексом и прочим законодательством РФ).

Определенным налогам соответствуют данные уровни установления. Так, например, транспортный налог и налог на имущество организаций устанавливается на региональном уровне. Единый социальный налог, налог на добавленную стоимость, налог на доходы физических лиц и на прибыль организаций — на федеральном. Налог на имущество физических лиц – на местном.

Понятие транспортного налога, как и единого социального, налога на добавленную стоимость, имущество физических лиц, а также других федеральных региональных и местных, определяется в соответствующих главах Налогового кодекса РФ, а также соответствующем законодательстве региональных единиц.

Оплата налогов

Способов оплаты налогов существует множество. Использовать можно любой из них, поскольку средства все равно будут зачислены. У каждого предприятия есть специальный счет, который будет служить для обязательных платежей. Если наблюдается задержка, то происходит начисление пени. Тогда оплата производится с помощью судебных приставов.

Что это значит для меня сейчас? Шансы на то, что вердикт будет положительным, неплохие. Может потребоваться еще два года, чтобы получить решение от Федерального конституционного суда, но это ретроактивно! Кроме того, существует нормативное положение, которое позволяет на короткое время, а не на четыре года, как обычно, но даже на семь лет ретроактивно требовать затраты на учебу.

И – с небольшим терпением, налоговая декларация может окупиться – после учебы. Стоимость пересылки, брокерский сбор, двойная аренда – движение может быть довольно неплохим. Хорошо знать, что налоговая служба участвует в расходах. Потому что вы можете утверждать их в налоговой декларации. «Важнейшим вопросом является вопрос о том, идет ли речь о профессиональных или частных причинах», – объясняет Бернхард Лаушер из Объединенной налоговой помощи по заработной плате. Расходы – это расходы на рекламу, если компания движется.

Физическим лицам уведомления об оплате налогов поступают по месту регистрации. Гражданин может и самостоятельно обратиться в налоговую службу для получения необходимой информации. Оплата может выполняться с помощью любого банка, почтой, интернет-сервисами.

Характеристика терминов

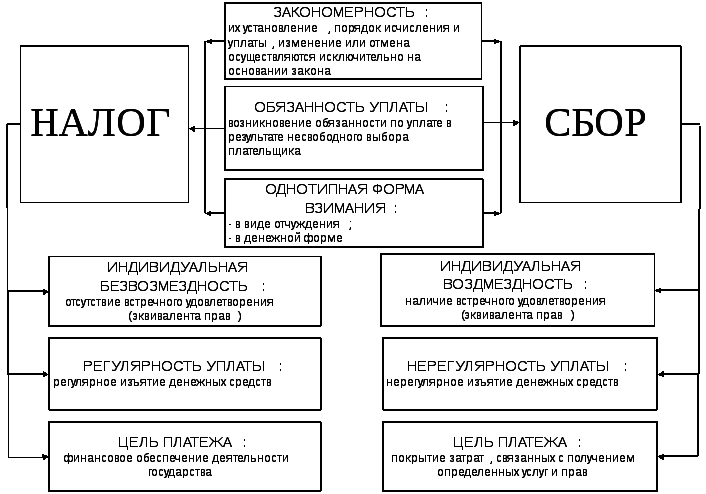

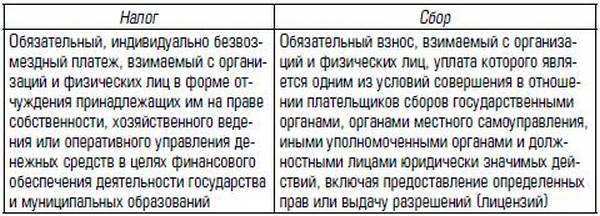

Налогом считается совершаемый организацией или физическим лицом обязательный платеж в государственную казну. Сумма взноса варьируется от дохода предприятия или частного предпринимателя. Налоги формируют основной доход страны. Кроме налоговых платежей бюджет державы состоит из других поступлений:

- Доходов от сдачи в аренду государственного или муниципального жилья.

- Доходов от передачи государственной или муниципальной собственности иному лицу путем заключения сделки о купле-продаже.

- Доходов от осуществления платных услуг местными органами самоуправления.

- Взимания штрафов и компенсаций.

Налогу присущи такие признаки:

- Обязательность совершения платежа.

- Безвозмездность взноса.

- Оплата только в денежном выражении.

Цель налогообложения – обеспечение финансовой стабильности государства и муниципалитетов. Налоги обязаны оплачивать не только организации, но и граждане. Благодаря налогообложению государство формирует социальную защиту населения.

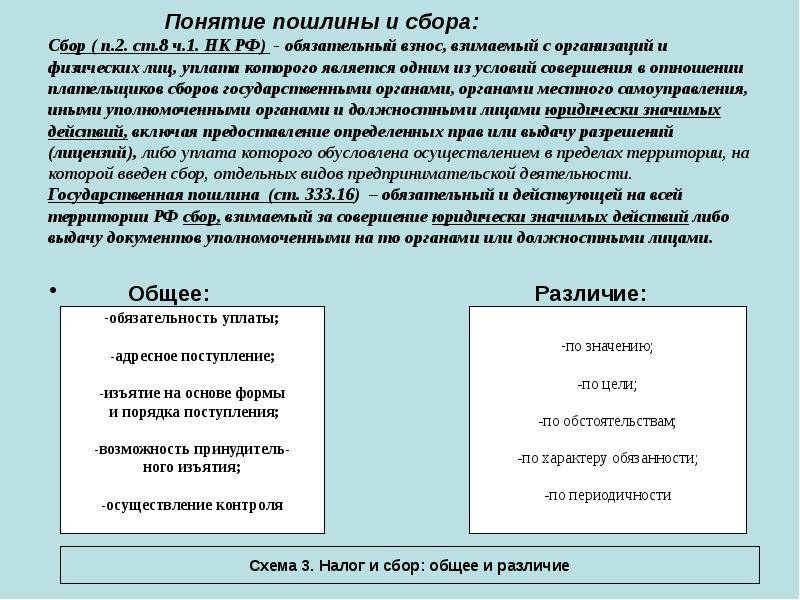

Сбором является осуществление обязательного платежа гражданами или организациями за совершение конкретных действий государственных органов. Сбор имеет с налогом следующие общие признаки: обязательность осуществления платежа и денежную форму взноса. Отличительным нюансом является возмездность оплаты. Сбор взимается за предоставление государством конкретной услуги для граждан или предприятий. Поэтому, у сбора другая цель – покрыть расходы на работу государственных органов и структур, которые задействованы в оказании административных услуг.

Понятие и признаки сбора

Понятие «сбор» определяется в статье 8 НК. Федеральный кодекс определяет его как обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенного права или выдачу разрешений (лицензий).

Сбор имеет 8 основных признаков. Эти признаки частично совпадают с признаками налога:

- индивидуальная безвозмездность;

- свобода выбора;

- компенсационный характер;

- состав элементов ограничен;

- разовый характер;

- предварительный характер уплаты;

- соответствие с размером оказанных публичных услуг;

- отсутствие штрафов.

Земельный налог: примеры расчета

Разница между земельным налогом и другими налогами заключается в том, что он начисляется на использование конкретного земельного участка, а не на доход или имущество. Земельный налог зависит от таких факторов, как площадь земельного участка, его категория и рыночная стоимость.

Примеры расчета земельного налога:

- Условно, пусть у владельца земельного участка площадью 1000 квадратных метров категория земли — сельскохозяйственные угодья. Установленный коэффициент для данной категории земли составляет 0,3. Рыночная стоимость квадратного метра земли — 1000 рублей. Тогда расчет земельного налога будет следующим: площадь участка (1000) * коэффициент (0,3) * стоимость (1000) = 300 000 рублей.

- Допустим, у владельца земельного участка площадью 500 квадратных метров категория земли — земли населенных пунктов. Установленный коэффициент для данной категории земли составляет 0,5. Рыночная стоимость квадратного метра земли — 2000 рублей. Тогда расчет земельного налога будет следующим: площадь участка (500) * коэффициент (0,5) * стоимость (2000) = 500 000 рублей.

Таким образом, расчет земельного налога включает площадь земельного участка, коэффициент для его категории и рыночную стоимость земли. Результат расчета позволяет определить сумму налогового платежа, который необходимо уплатить в местный бюджет.

Разновидности платежей

В законодательной базе РФ налоги подразделяются на такие виды:

- Федерального назначения, которые состоят из НДС, НДФЛ, единого социального, на прибыль предприятий и акцизных сборов.

- Регионального назначения, включает в себя налог на имущественные ценности организаций.

- Местного назначения, состоят из налога на собственность физических лиц, на рекламу, на землю и прочее.

Налоги имеют прямую форму распределения и косвенную. Прямая форма поступления в бюджет непосредственно связана с получением предприятием прибыли от собственной деятельности. Косвенная форма предполагает платежи от реализации товаров и услуг.

Пополнение бюджета тоже происходит по определенному принципу. Таможенные сборы распределяются только в федеральную казну. Регулирующие платежи пропорционально накапливаются в бюджетах различных уровней: государственном, областном, местном.

Отдельные виды платежей могут быть предназначены только для оплаты юридическими или физическими лицами. Некоторыми налогами облагаются представители различных организационно-правовых форм собственности. Со всеми видами платежей предприниматель или юридическое лицо может ознакомиться у налогового инспектора.

Сравнивая оба определения, можно сделать вывод, что они предусмотрены законодательством РФ для того, чтобы поддерживать финансовую деятельность государства и обеспечивать содержание необходимых органов и структур. Стоит отметить, что налог является обязательным платежом, а сбор взимается только в случае необходимости предприятия или частного лица в получении нужной информации.

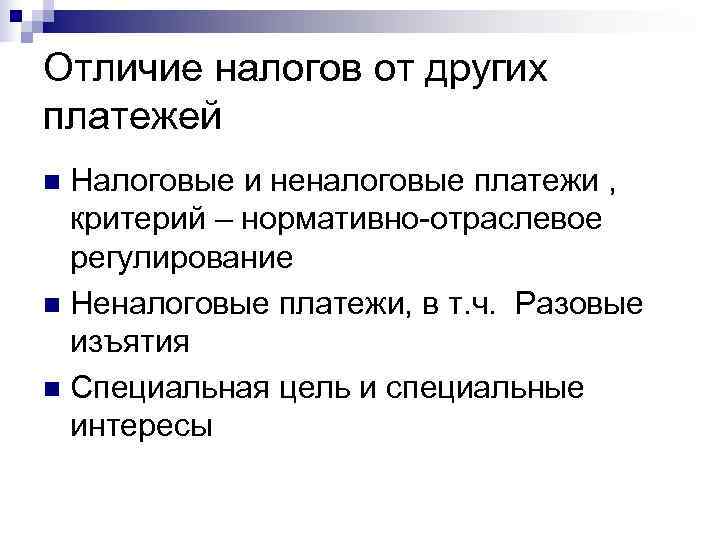

Отличия от прямого налога

На объектах налогообложения налоги разделены на следующие группы:

налоги на доход (доход, прибыль, зарплата, процент, дивиденды, аренда); налоги на добавленную стоимость продуктов, работ, услуг; налоги на имущество (предприятия и граждане); налоги на определенные типы деятельности и операций (например, сделки с ценными бумагами); налоги для природных ресурсов использования.

Принимающие во внимание различия в формирующихся налогах механизма делятся на два типа: прямые и косвенные налоги. Прямой налог представляет прямое снятие от дохода или стоимости имущества. Налоги на прибыль, налоги на прибыль, сборы в фондах социального страхования, налогах на имущество (земельный налог, налог на здания, на прирост капитала), на операции с ценными бумагами, на наследовании и пожертвовании касаются ему

Косвенный налог представляет скрытое снятие дохода посредством его включения в цены проданных товаров. Рассматривайте этот тип: налог на добавленную стоимость, акцизы, таможенные пошлины, налог на покупки и продажи. Косвенный налог, таким образом, появляется как фактор ценообразования

Налоги на прибыль, налоги на прибыль, сборы в фондах социального страхования, налогах на имущество (земельный налог, налог на здания, на прирост капитала), на операции с ценными бумагами, на наследовании и пожертвовании касаются ему. Косвенный налог представляет скрытое снятие дохода посредством его включения в цены проданных товаров. Рассматривайте этот тип: налог на добавленную стоимость, акцизы, таможенные пошлины, налог на покупки и продажи. Косвенный налог, таким образом, появляется как фактор ценообразования

Прямой налог представляет прямое снятие от дохода или стоимости имущества. Налоги на прибыль, налоги на прибыль, сборы в фондах социального страхования, налогах на имущество (земельный налог, налог на здания, на прирост капитала), на операции с ценными бумагами, на наследовании и пожертвовании касаются ему. Косвенный налог представляет скрытое снятие дохода посредством его включения в цены проданных товаров. Рассматривайте этот тип: налог на добавленную стоимость, акцизы, таможенные пошлины, налог на покупки и продажи. Косвенный налог, таким образом, появляется как фактор ценообразования.

У каждого из этих типов налога есть достоинства и недостатки с точки зрения как государство, заинтересованное получением налогов и обслуживанием экономической и социальной стабильности в обществе и плательщиках, которые не чувствуют специального удовольствия от уплаты налогов.

Главное преимущество прямых налогов состоит в том, что они предоставляют довольно стабильные поступления в государственном бюджете. Кроме того, они весьма эффективны как средства целеустремленного влияния на совокупный спрос и как фактор перераспределения дохода и обеспечения социальной стабильности.

Недостатки прямых налогов связаны с их открытостью. Плательщики хорошо видят акцию и размер дохода, снятого от них и если сумма значительна, стремитесь избегать так или иначе его включая укрывательством дохода.

Чем обусловлено отличие налога от сбора

Определения указанных терминов содержатся в ст. 8 НК РФ . Налоги – это денежные средства, взимаемые для целей поддержки функционирования государственного аппарата, как федерального, так и местного уровня. Это обязательные платежи для всех граждан и предприятий.

Сбор же обеспечивает совершение каких-либо конкретных действий в пользу гражданина или организации со стороны чиновников и государственных органов, в частности, выдачу лицензий или иных разрешений, данная сумма, по сути, оплата какого-либо действия. Необходимость оплатить сбор обусловлена конкретной ситуацией и является добровольной.

Также в ст. 8 НК РФ упоминаются страховые взносы – это платежи, уплачиваемые на медицинское и пенсионное обеспечение.

Эксперты выделяют дополнительные функции налогов, помимо пополнения бюджета страны:

- Регулирующую

– позволяет поддержать какую-либо категорию граждан или отрасль путем введения льгот по налогообложению. - Контрольную

, суть которой заключается в оценке политики страны по вопросам финансов через контроль деятельности граждан и юридических лиц. - Социальную

: путем получения налоговых платежей происходит перераспределение денежного потока, который является источником финансов для реализации государственных программ социального назначения, к примеру, поддержки малообеспеченных граждан.

Налоги

При исчислении и уплате каждого налога используются следующие составляющие:

- объект налогообложения;

- налоговая база;

- налоговый период;

- отчетный период;

- налоговая ставка;

- порядок исчисления;

- сроки и порядок уплаты.

Рассмотрим все перечисленные выше элементы на примере НДФЛ. Объект

– это доходы, полученные физическими лицами в России и за ее границей (для налоговых резидентов РФ). Налоговые ставки (зависят от типа дохода) – 9%, 13%, 15%, 30% и 35%. Налоговый период

– календарный год. Это значит, что в отчетности сумма налоговой базы рассчитывается за этот период, если положены льготы (вычеты), они также берутся за год. Отчетный период

по НДФЛ также составляет год. В некоторых случаях (по другим налогам) налоговый период может включать несколько отчетных периодов, это значит, что в эти сроки сдается промежуточная декларация.

Определен также порядок исчисления денежных средств к уплате: размер базы умножается на соответствующую ставку.

Для расчета налоговой базы необходимо от доходов, подлежащих налогообложению, отнять сумму вычетов.

Если произвести оплату в бюджет должен налоговый агент (в случае с НДФЛ может выступать работодатель), сумма рассчитывается в день получения этого дохода и перечисляется не позднее следующего дня. Описанный процесс – это порядок уплаты.

Сборы

Основная отличительная особенность сбора – это то, что он связан с возможностью использовать тот или иной объект или осуществлять определенную деятельность на конкретной территории, где он введен.

Рассмотрим примеры сборов:

- торговый

– уплачивается за использование объекта недвижимости для осуществления торговли в определенных регионах страны; - за пользование объектами природного мира и за пользование объектами водных биологических ресурсов

– производится при необходимости получения разрешения на добычу указанных объектов.

Суммы сборов предназначены для финансирования именно тех учреждений, в ведении которых находятся объекты или услуги, которые явились поводом для его уплаты. В этом они отличаются от налогов, так как последние не имеют конкретного целевого назначения.

Оплата сбора является компенсацией в пользу определенного учреждения. Налоговые платежи, перечисление которых обязательно и независимо от нужд плательщика и которые не влекут за собой обязанность совершить какие-либо действия в его пользу.

Понятие и признаки сбора

Понятие «сбор» определяется в статье 8 НК. Федеральный кодекс определяет его как обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенного права или выдачу разрешений (лицензий).

Сбор имеет 8 основных признаков. Эти признаки частично совпадают с признаками налога:

- индивидуальная безвозмездность;

- свобода выбора;

- компенсационный характер;

- состав элементов ограничен;

- разовый характер;

- предварительный характер уплаты;

- соответствие с размером оказанных публичных услуг;

- отсутствие штрафов.

Законодательство РФ о налогах и сборах

Основой налогового законодательства в России является Налоговый Кодекс. Однако, это не единственный акт, регулирующий налоговую сферу. В дополнение к федеральному законодательству, региональные и местные органы власти также имеют свои акты, регулирующие данную сферу.

Федеральная власть прямо предусматривает возможность региональных и местных властей устанавливать какие-то особенности налогообложения на своей территории, о чём говорит Налоговый Кодекс РФ. Однако, есть условие — местные законы не должны противоречить Федеральному законодательству.

По сути, федеральное законодательство содержит виды налогов и сборов, а местное конкретизирует нормы, касающиеся исполнения данного законодательства. Даже региональные и местные законы закреплены в Налоговом кодексе, не регион или муниципальное образование их устанавливает.

Если рассмотреть конкретнее, то виды налогов и сборов закрепляются в 12 статье Налогового Кодекса РФ, которая устанавливает трёхступенчатую налоговую систему, включая налоги:

- местные;

- региональные;

- федеральные.

Тип налога зависит именно от бюджета, в который они уплачиваются. Тоже можно сказать и про сборы, которые также установлены кодексом и имеют такую же иерархию.

Любой местный или региональный налог определён в кодексе, при этом субъект или муниципалитет также имеют законодательный акт, регулирующий их взыскание, имея некоторые особенности.

Например, Федеральным законодательством может быть установлен верхний предел ставки, тогда как муниципалитет имеет право установить меньшую. При этом нарушать верхний предел запрещено.

Устанавливает местный или региональный налог или сбор законодательный орган муниципального образования (или региона). Он издаёт соответствующий законодательный акт.

На определённой территории может быть введёт специальный налоговый режим, который заключается в каком-либо послаблении, либо, наоборот, введении на данной территории дополнительных сборов. Однако, возможность установления такого режима есть только у Федеральной власти.

Система налогообложения в России представляет собой иерархию, включающую ступени разных уровней, такие как федеральные налоги, региональные и местные. При этом закон чётко определяет возможность установления основ законодательства о налогах и сборах только Федеральной властью. Кроме того, законодательство РФ содержит общие черты и различия налогов, сборов и пошлин, что позволяет последовательно выстроить налоговую структуру.

Государственная пошлина

— это процедура взимания денежных средств определёнными учреждениями, которые являются уполномоченными в данной сфере, за факт совершения действий, проведенных в интересах организаций и предприятий. Госпошлина взимается также при выдаче документов, имеющих определённую юридическую ценность.

В большинстве случаев государственная пошлина включается в общенациональную налоговую систему. Её можно смело позиционировать в качестве отдельного налогового платежа, что обусловлено обязательностью уплаты в бюджет и распространении общих условий установления, которые предполагают идентификацию плательщика и дополнительных элементов налогообложения.

Судебная практика вокруг одного из положений ст. 8 НК РФ

Судебная практика вокруг данного положения статьи 8 НК РФ является обширной и разнообразной. Конституционный Суд Российской Федерации выносил решения, которые уточняли и разъясняли данное положение. Ниже представлены некоторые примеры решений судов в отношении данного положения:

1. Конституционный Суд РФ, постановление № 5-П от 15 мая 2008 года.

В данном решении Конституционный Суд пояснил, что требование об отсутствии налогоплательщика в двух налоговых системах одновременно не должно приводить к ограничению налогоплательщиков в праве свободно выбирать систему налогообложения. Таким образом, налогоплательщику должна быть предоставлена возможность выбора налоговой системы, которая ему наиболее выгодна.

Суд указал на то, что налоговые органы обязаны руководствоваться принципом предоставления налогоплательщику возможности выбора налоговой системы. В случае нарушения этого принципа, решение налоговых органов может быть признано недействительным.

Примеры судебных решений

Решение суда

Дата

Постановление Конституционного Суда РФ

15 мая 2008 г.

Постановление Высшего Арбитражного Суда РФ

22 ноября 2011 г.

Решение Федерального арбитражного суда Московского округа

25 ноября 2019 г.

Судебная практика вокруг положения статьи 8 НК РФ подтверждает необходимость соблюдения принципа возможности выбора налоговой системы для налогоплательщика. Это позволяет обеспечить равные условия для всех налогоплательщиков и предотвратить двойное налогообложение.

Понятие и сущность

Налог – это обязательный, индивидуально безвозмездный платеж, который должны уплачивать в денежной форме организации и физические лица

для обеспечения нормального функционирования государства. Его основные функции:

- Фискальная.

Она заключается в формировании бюджета государства и государственных образований. Налоги являются финансовой основой деятельности практически любой страны, обеспечивая работу всех государственных организаций: от органов управления и армии до музеев и школ. - Регулирующая.

Данные взносы дают возможность государству влиять на уровень производства и потребления самых разных видов товаров и услуг. Как это работает? Например, в стране в силу разных причин пришло в упадок сельское хозяйство, и продуктов его производства стало не хватать для удовлетворения нужд населения. Для исправления положения правительство наряду с другими мероприятиями принимает закон о льготном налогообложении для предпринимателей данной сферы. В результате доходность этого вида деятельности повышается, появляется больше производителей, и, как следствие, увеличиваются объёмы конечного продукта. - Контрольная.

Её сущность – в осуществлении проверки финансовой деятельности граждан и предприятий на предмет её законности, прозрачности, количественных и качественных показателей. Это необходимо для оценки эффективности налоговой и бюджетной политики государства. - Социальная

выражается в перераспределении денежных потоков из сферы производства в социальную сферу. За счёт поступающих средств финансируются различные программы по поддержке наименее защищённых слоёв населения.

Главные признаки налогообложения – обязательность и определённость. Все граждане должны уплачивать установленные законом налоги, причём о порядке, размере и сроке этих выплат они должны быть оповещены заблаговременно. Кроме того, одним из признаков можно назвать денежный характер платежей.

Современное законодательство предусматривает уплату налогов только в денежной форме, а отчуждение в пользу государства товаров и услуг в качестве погашения задолженности не допускается.

Сбор же – это обязательный взнос, уплачиваемый юридическими и физическими лицами в качестве условия для совершения государством в отношении их каких-либо юридических действий

, например, предоставление особых прав и выдача лицензий.

Его основная функция – это компенсация затрат, понесённых государственными органами и учреждениями, которые возникли в результате совершения каких-либо действий для юридического или физического лица.

Подробнее о сущности налогов и сборов вы можете узнать из следующего видео: