Как оценивать платежеспособность компании

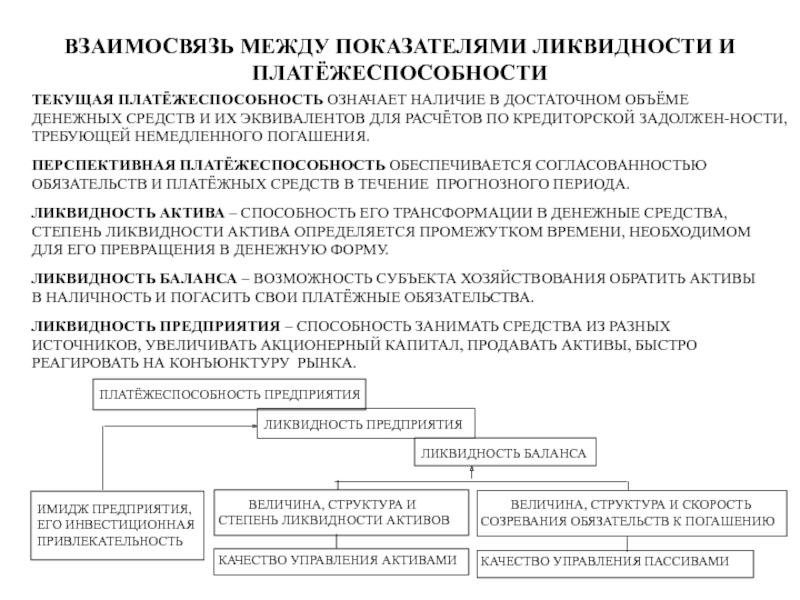

Хоть мы и обсудили показатели платежеспособности выше, но ориентироваться только на них нельзя. Платежеспособность отражает лишь наличие активов, но не их качество, поэтому ее нужно оценивать в связке с ликвидностью.

Например, в моменте у компании нет нужного количества денег, чтобы покрыть долги, — платежеспособность низкая. Но если есть активы, которые можно быстро продать, то по факту она справится: рассчитается с кредиторами.

И наоборот тоже бывает: вроде в недвижке и оборудовании закопаны миллиарды, но только превратить их обратно в деньги не выходит — ликвидность ужасная.

Чтобы понимать, как на самом деле обстоят дела с деньгами, платежеспособность и ликвидность всегда оценивают в комплексе.

Определение

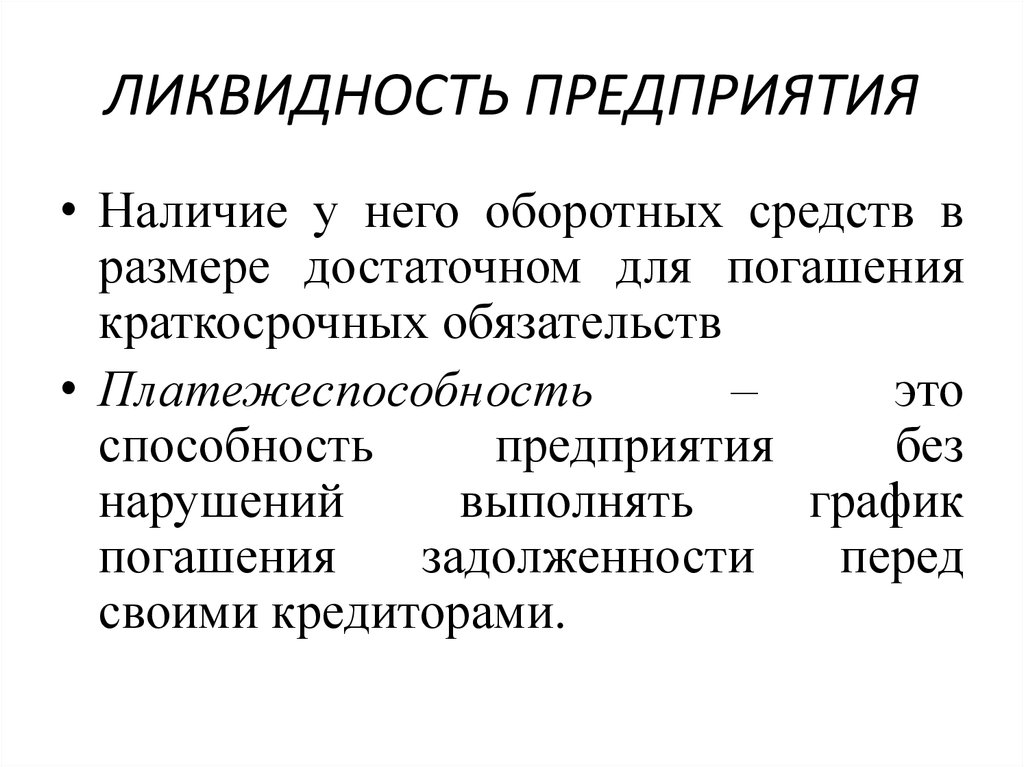

Ликвидность – способность имеющихся на предприятии активов быстро обращаться в денежные средства, то есть они должны быть в кратчайшие сроки реализованы, причем их цена продажи должна быть приблизительно равна либо выше рыночной стоимости. В связи с этим по степени быстроты оборачиваемости в деньги выделяют несколько типов активов – неликвидные, низколиквидные, среднеликвидные и высоколиквидные.

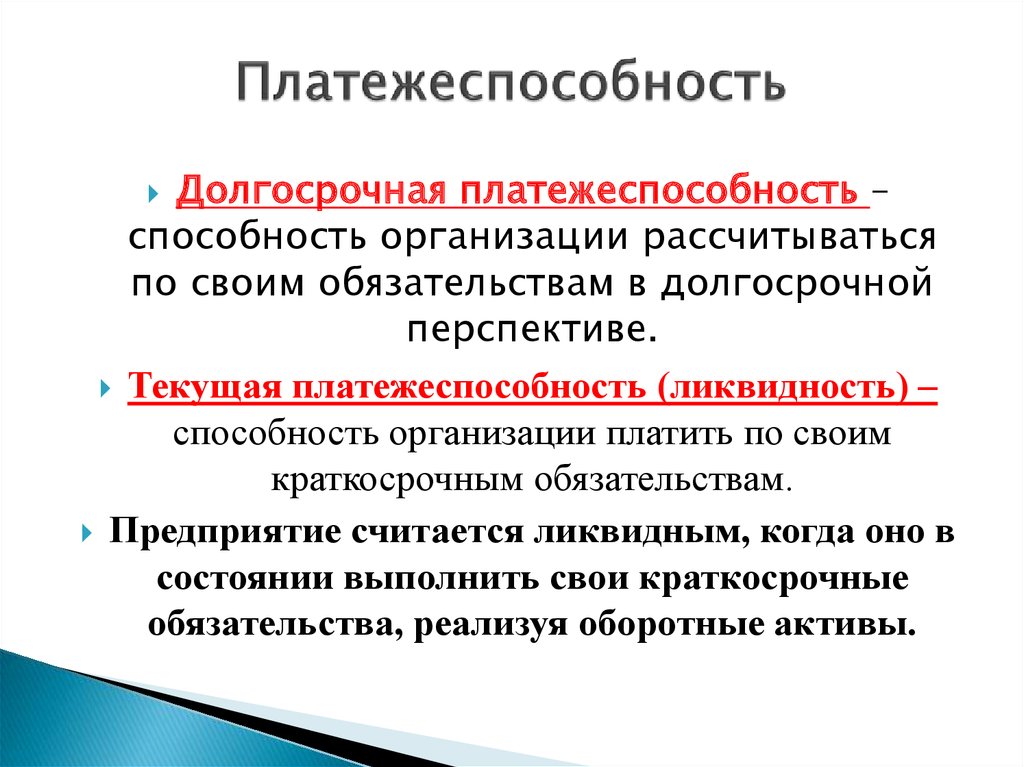

Платежеспособность подразумевает под собой способность предприятия рассчитываться по своим долгам и обязательствам за счет имеющихся у него денежных средств. Если показатель платежеспособности компании находится на достаточно высоком уровне, можно говорить о том, что оно является финансово устойчивым, то есть у него низкая вероятность обанкротиться.

Платежеспособность – слово, отражающее возможность

Платежеспособность, в определении В.В. Ковалева и Вит. В. Ковалева, «означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) отсутствие просроченной кредиторской задолженности; б) наличие в достаточном объеме средств на расчетном счете» (, стр. 265). Несколько иной трактовки обсуждаемых нами понятий придерживается А.Д. Шеремет. Им термины «ликвидность» и «платежеспособность» фактически используются как синонимы. В его работе мы можем прочесть о том, что «для оценки платежеспособности организации используются три относительных показателя ликвидности, различающиеся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств» (, стр. 347). Используя вводимое А.Д. Шереметом понятие ликвидности баланса, это утверждение можно изложить следующим образом: показатели ликвидности баланса фирмы рассчитываются для вынесения суждения об ее платежеспособности.

Далее, А.Д. Шеремет пишет, что «мгновенную ликвидность (платежеспособность) предприятия характеризует коэффициент абсолютной ликвидности» (, стр. 347). Таким образом, здесь между понятиями «ликвидность» и «платежеспособность» ставится знак равенства.

Говоря о методике оценки способности компаний погашать свои обязательства, А.Д. Шеремет обособленно рассматривает «финансовые коэффициенты ликвидности баланса организации» и «финансовые коэффициенты платежеспособности». Здесь, таким образом, коэффициенты ликвидности (баланса) – это лишь один из подходов к оценке платежеспособности. Также о «коэффициентах ликвидности и платежеспособности» пишут и В.В. Ковалев и Вит. В. Ковалев (, стр. 263).

Таким образом, обобщая приведенный «калейдоскоп цитат», мы можем отметить, что

большинство авторов относительно способности имущества компании (и/или ее иных активов) трансформироваться в деньги употребляют термин ликвидность. Относительно же способности фирм погашать свои обязательства и методов оценки такой способности, используются термины: ликвидность, ликвидность фирмы, ликвидность баланса, показатели (финансовые коэффициенты) ликвидности, платежеспособность, показатели (финансовые коэффициенты) платежеспособности и т. п.

Что такое платежеспособность

Начнем с платежеспособности, и определение этого термина легко понять. Это относится к способности человека или компании платить кредиторам. Другими словами, если у вас есть соответствующая сумма, чтобы иметь возможность покрыть образовавшиеся долги и, следовательно, оплатить их.

Если эта способность превышает общую сумму долга, то лицо или компания считаются очень платежеспособными. Напротив, когда способность платить по долгам не может быть удовлетворена, то человек является неплатежеспособным.

Сейчас часто думают, что платежеспособность существует только на уровне наличных денег. На самом деле, чтобы узнать, является ли компания или человек платежеспособным, вам необходимо не только иметь эти деньги, но также наличие текущих счетов, недвижимости, оборудования, прав на взыскание долгов…

Для чего нужен показатель

Оценивать ликвидность предприятия — это важно перед принятием решения о покупке или в начале сотрудничества с компанией, бизнесом, объектом. Это помогает провести финансовый анализ и понять уровень риска будущей сделки

Наличие счетов с солидным объёмом денежных средств, больших запасов ликвидных товаров, недвижимости, оборудования на балансе предприятия отражает его способность быстро продать активы и рассчитаться по долгам в случае необходимости. Если единственным активом является полуразрушенное помещение, которое не подходит для срочной продажи и на счетах пусто, это показывает, что в случае банкротства погасить краткосрочные, долгосрочные займы компания не сможет даже по решению суда. Продавать ей нечего.

Аналогичная ситуация при покупке акций на рынке ценных бумаг. Приобретая акции, которые считаются высоколиквидными, инвестор уверен, что он сможет их мгновенно продать по текущей рыночной цене. Владея низколиквидными акциями, облигациями, выставляя заявку на их продажу, инвестор не знает, когда может состояться сделка и будет ли она вообще.

Особые соображения

Есть ключевые моменты, которые следует учитывать при использовании коэффициентов платежеспособности и ликвидности. Это включает использование обоих наборов коэффициентов — ликвидности и платежеспособности — для получения полной картины финансового состояния компании; проведение такой оценки на основе только одного набора коэффициентов может дать неверное представление о его финансах.

Также необходимо сравнивать яблоки с яблоками. Эти коэффициенты сильно различаются от отрасли к отрасли. Сравнение финансовых коэффициентов двух или более компаний будет иметь смысл только в том случае, если они работают в одной отрасли.

Наконец, необходимо оценить тенденции. Анализ динамики этих соотношений с течением времени позволит вам увидеть, улучшается или ухудшается положение компании

Обратите особое внимание на отрицательные выбросы, чтобы проверить, являются ли они результатом разового события или указывают на ухудшение основных показателей компании

Платежеспособность и ликвидность одинаково важны, и здоровые компании являются платежеспособными и обладают достаточной ликвидностью. Для оценки финансового состояния компании используется ряд коэффициентов ликвидности и платежеспособности, наиболее распространенные из которых обсуждаются ниже.

Процедура и правила оценки платежеспособности предприятия

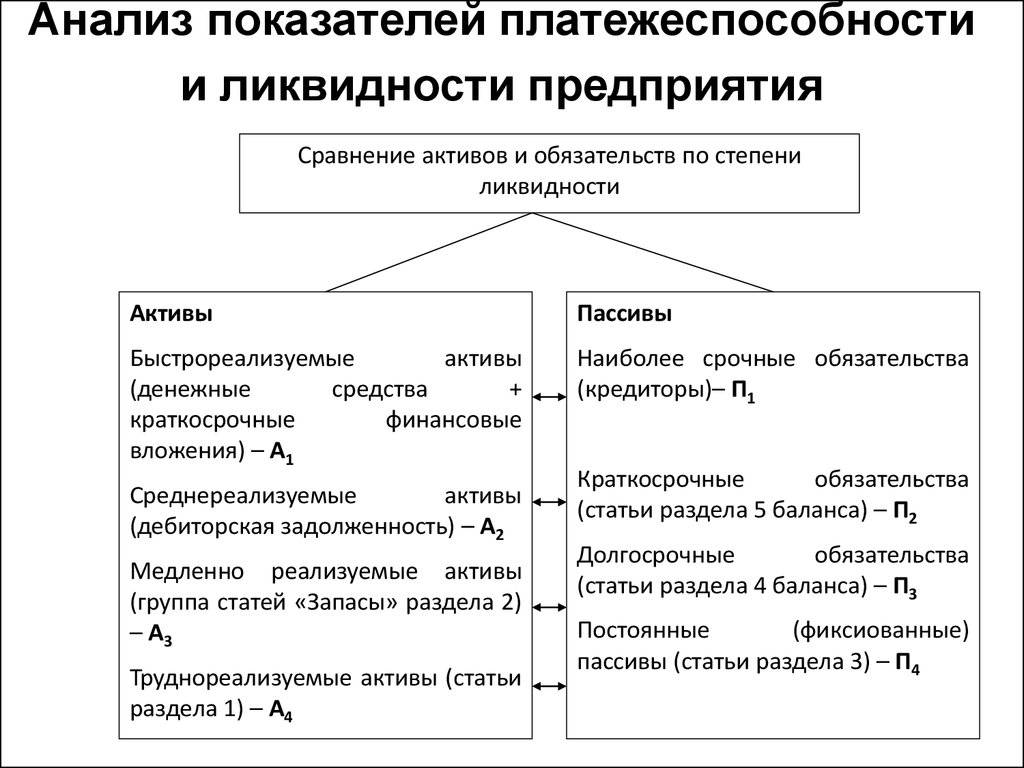

Оценка платежеспособности начинается с анализа ликвидности баланса

. То есть в существующем балансе предприятия оценивают активы, которые есть на предприятии и как быстро они смогут превратиться в деньги. Также сравнивают активы и пассивы.

Все активы предприятия классифицируют таким образом:

- Наиболее ликвидные;

- Быстро реализуемые;

- Медленно реализуемые;

- Трудно реализуемые.

Стоит иметь в виду, что первые три группы имеют такое свойство, как во время рабочего периода меняться и становится более ликвидными.

Также на группы делят и пассив баланса:

Также на группы делят и пассив баланса:

- Наиболее срочные;

- Краткосрочные;

- Долгосрочные;

- Постоянные.

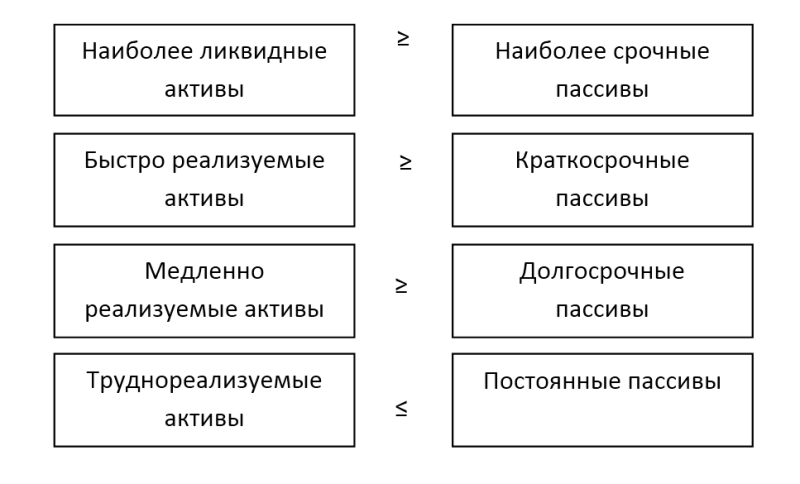

Чтобы можно было правильно определить ликвидность баланса, рекомендуется активы и пассивы правильно сопоставить. Таким образом, изобразим схему соотношения:

Исходя из первых трех , если они будут встречаться на предприятии, можно увидеть, что предприятие сможет покрыть свои должностные обязательства. А если, учитывать четвертое соотношение, то это говорит о том, что у предприятия низкая платежеспособность.

Практика показывает, что в наше время существует несколько методов, чтобы оценить платежеспособность предприятия. К ним относят:

Практика показывает, что в наше время существует несколько методов, чтобы оценить платежеспособность предприятия. К ним относят:

- Анализ денежных потоков.

- Оценка платежеспособности через ликвидность и ее показатели.

- Метод анализа ликвидных денежных потоков.

Показатели платежеспособности: два коэффициента и один мультипликатор

Есть несколько коэффициентов, которые позволяют оценить платежеспособность бизнеса под разными углами. Разберемся с каждым из них.

Коэффициент общей платежеспособности показывает, способна ли компания покрыть активами все свои обязательства.

Чтобы рассчитать коэффициент общей платежеспособности, нужно взять все активы компании — это деньги, запасы, дебиторская задолженность и основные средства — и разделить на все обязательства.

В идеале коэффициент общей платежеспособности должен быть больше 1. Если так, значит, бизнес может покрыть все долги, если продаст все активы.

Если коэффициент общей платежеспособности меньше 1, то, скорее всего, у компании большая закредитованность и дыра в собственном капитале. Так и до банкротства недалеко.

Коэффициент платежеспособности по текущим обязательствам показывает, сколько потребуется времени, чтобы покрыть выручкой все долги. Считают так:

Если коэффициент платежеспособности по текущим обязательствам равен 6 месяцам или меньше — всё хорошо, компания генерирует достаточно выручки, чтобы расплачиваться с долгами из нее.

Если получается больше 6 месяцев — нужно думать, как нарастить выручку или уменьшить долги.

* * *

Обычно финдирам недостаточно этих двух коэффициентов, потому что важно не только отдать долги, но и продолжить работу: платить зарплаты, аренду и так далее. Понять, выйдет ли у компании такой фокус, помогает мультипликатор долга к EBITDA ↓. Мультипликатор долга к EBITDA показывает, сколько потребуется времени, чтобы покрыть все долги, продолжая вести текущую деятельность: платить зарплату людям, что-то производить, тратить деньги на коммуналку, интернет и так далее.

Мультипликатор долга к EBITDA показывает, сколько потребуется времени, чтобы покрыть все долги, продолжая вести текущую деятельность: платить зарплату людям, что-то производить, тратить деньги на коммуналку, интернет и так далее.

Чтобы рассчитать мультипликатор долга к EBITDA, нужно очистить выручку от всех расходов и оценить соотношение двух показателей: операционной прибыли и суммы всех долгов.

Норма мультипликатора долга к EBITDA — до 2 лет. Если компания в течение этого срока может операционной прибылью погасить все долги — окей, всё в порядке, она способна платить, продолжая работать в обычном режиме.

Если получается более 2 лет — у компании либо слишком много долгов, либо она мало зарабатывает. Надо учиться генерировать больше прибыли или постараться уменьшить долги.

Коэффициенты ликвидности

В экономике используются три важных показателя для анализа работы компаний. Рассмотрим, с учётом каких данных определяется ликвидность бизнеса.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности (Current Ratio) помогает понять, насколько бизнес готов к погашению краткосрочных долгов в течение года. Зачастую показатель называют коэффициентом покрытия. Формула расчёта коэффициента Current Ratio:

CR = ОА : КО, где:

- ОА — оборотные активы (данные можно взять из бухгалтерского баланса, строка 1200);

- КО — краткосрочные обязательства (1500, кроме 1530).

Чем выше текущая ликвидность компании, тем больше вероятность своевременного расчёта по долгам. Для собственника бизнеса коэффициент отражает данные о том, готов ли он в плановом порядке рассчитаться по взятым на себя обязательствам. Ликвидность активов, получившая оценку в диапазоне от 1,5 до 2, считается нормальной.

Когда CR ниже 1,5, возрастает риск срыва погашения краткосрочных кредитов (до года) и других обязательств. Например, CR, равный единице, показывает, что для оплаты текущих расходов компания должна продать все ОА. Это равносильно остановке бизнеса.

Высокие значения CR показывают, что ОА слишком много. Такая ситуация возможна, если склады забиты готовой продукцией, которая по разным причинам не реализуется своевременно. В этом случае необходимо пересмотреть порядок работы, увеличить рекламную активность, искать новых клиентов.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности (Cash Asset Ratio) характеризует платёжеспособность бизнеса в данный момент. Он показывает, какая часть обязательств возможна для погашения, если одновременно все кредиторы потребуют возврат долга (кроме долгосрочной дебиторской задолженности). Рассчитывается показатели Cash Asset Ratio по формуле:

CAR = (ДС + КФВ): КО, где:

- ДС — денежные средства компании (бухгалтерский баланс, строка 1250);

- КФВ — краткосрочные финансовые вложения (1240);

- КО — краткосрочные обязательства (1500, кроме 1530).

Чем выше CAR, тем больше у компании ликвидных инструментов, она быстрее может погасить краткосрочную дебиторскую задолженность. Нормальные значения — от 0,2 до 0,5.

При низком показателе компания не способна погашать долги. Если эти цифры выше, то получается, что более 50% заёмных средств компания не использует, а хранит на счетах. Если деньги не работают, бизнес плохо структурирован. Есть смысл вернуть долги и не брать лишних кредитов.

Могут быть ситуации, когда даже CAR 0,6 недостаточен для нормальной работы. Например, компания имеет задолженность по кредиту на сумму 300 тысяч рублей и долги по зарплате 700 тысяч рублей. Её CAR — 0,6. Этого недостаточно, чтобы выплатить зарплату, поэтому высока вероятность банкротства.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности (Quick Ratio) показывает, какую часть срочных и других обязательств компания сможет погасить при плановой оплате долгов. Рассчитать коэффициент срочной ликвидности можно по формуле:

QR = (ОА – З): КО, где:

- ОА — оборотные активы (бухгалтерский баланс, строка 1050);

- З — запасы (1210);

- КО — краткосрочные обязательства (1500, кроме 1530).

Экономический показатель QR зачастую используют банки, когда проводится оценка потенциального заёмщика и принимается решение о выдаче ему кредита. Нормальное значение QR — от 0,8 до 1. Если показатель низкий, появляется риск, что компания не может своевременно погашать долги. При слишком высоком финансовом показателе становится очевидно, что капитализация ОА излишне большая, а она могла бы приносить прибыль.

Диапазон всех коэффициентов — условный. Его величина измеряется для каждой компании, нормальным он может быть при разных значениях. Всё зависит от структуры ОА и краткосрочных обязательств.

Коэффициенты платежеспособности и ликвидности: обзор

Платежеспособность и ликвидность — это термины, которые относятся к финансовому состоянию предприятия, но с некоторыми заметными различиями.

Платежеспособность означает способность предприятия выполнять свои долгосрочные финансовые обязательства. Ликвидность относится к способности предприятия погашать краткосрочные обязательства — этот термин также относится к способности компании быстро продавать активы для получения денежных средств.

Ключевые выводы

- Платежеспособность и ликвидность важны как для финансового здоровья компании, так и для способности предприятия выполнять свои обязательства.

- Под ликвидностью понимается как способность предприятия оплачивать краткосрочные счета и долги, так и способность компании быстро продавать активы для получения денежных средств.

- Платежеспособность означает способность компании погашать долгосрочные долги и продолжать работать в будущем.

Зачем нужна оценка этого показателя

Анализ ликвидности организации необходим, чтобы понять, насколько организация платежеспособна, способна своевременно погасить имеющееся задолженности и надежна. Если говорить о конкретных целях, то расчет нужен:

- При покупке ценных бумаг и других вариантах инвестирования: если приобрести акции неликвидного предприятия или вложить деньги в фирму с низкой ликвидностью, то можно потерять средства.

- На старте сотрудничества с новыми контрагентами: оценка ликвидности поможет понять уровень платежеспособности предприятия. Если она низкая, то с ним не рекомендуется сотрудничать и поставлять товар, продукцию или оказывать услуги без предоплаты.

- При принятии решения о выдаче кредита: компании с высокой ликвидностью могут оформлять выгодные кредиты в разных банках, так как финансовые учреждения лояльно относятся к таким организациям.

Для анализа показателя необходимо изучить баланс, сравнить активы и пассивы организации. Согласно российскому законодательству, бухгалтерская отчетность – открытая информация, с которой могут ознакомится партнеры, банки и другие заинтересованные лица (а для акционерных обществ она даже публикуется в открытом доступе).

Основные различия между ликвидностью и платежеспособностью

Точки, приведенные ниже, подробно описывают разницу между ликвидностью и платежеспособностью:

- Ликвидность означает получение денег в момент необходимости, т. Е. Способность компании в короткие сроки покрыть свои финансовые обязательства. Платежеспособность относится к способности фирмы иметь достаточно активов для погашения своих долгов по мере наступления срока платежа.

- Ликвидность – это потенциал фирмы для исполнения своих краткосрочных обязательств. С другой стороны, платежеспособность – это готовность фирмы погасить свои долгосрочные долги.

- Ликвидность – это то, как легко активы можно конвертировать в наличные. И наоборот, платежеспособность – это то, насколько хорошо фирма поддерживает себя в течение длительного времени.

- Коэффициенты, которые измеряют ликвидность фирмы, известны как коэффициенты ликвидности, которые представляют собой коэффициент текущей ликвидности, коэффициент кислотного тестирования, коэффициент быстрой ликвидности и т. Д. В отличие от этого, платежеспособность фирмы определяется коэффициентами платежеспособности, такими как отношение долга к собственному капиталу, покрытие процентов отношение основного капитала к собственному капиталу.

- Риск ликвидности может повлиять на кредитоспособность компании. В отличие от этого, риск платежеспособности может привести компанию к банкротству.

Анализ ликвидности предприятия

Оценка показателей ликвидности играет приоритетную роль при определении финансового состояния. Для проведения анализа изучается баланс компании, его активы и пассивы, которые делятся на группы. На основе данных отчетности рассчитываются коэффициенты.

Как проводится анализ:

- Сначала нужно распределить активы на четыре группы (таблица № 1). Активы из первых трех групп относятся к оборотным.

- Также следует распределить пассивы или обязательства организации на четыре группы (таблица № 2).

- Дальше нужно сопоставить цифры из баланса и на основании результатов сделать выводы:

- Если A1 ≥ П1, то на данный момент организация платежеспособна, наблюдается текущая ликвидность.

- Предприятие в ближайшее время платежеспособно при выполнении соотношения A2 ≥ П2, если дебиторы погасят задолженность в срок, наблюдается текущая ликвидность.

- Если A3 ≥ ПЗ, то организация будет платежеспособной и через 12 месяцев при отсутствии перебоев в реализации товаров и услуг, достигнута перспективная ликвидность.

- Если выполняется соотношение A4 ≤ П4, то баланс компании ликвиден и организация отличается финансовой стабильностью. Последнее неравенство автоматически исполняется при выполнении остальных.

- Рассчитать коэффициент текущей ликвидности. Если он составляет от 1 до 2,5, то финансовое положение предприятия устойчивое. Если значение менее 1 – это свидетельствует о большой закредитованности или низкой эффективности предпринимательской деятельности.

- Рассчитать коэффициент быстрой ликвидности. Цифра менее 0,7 свидетельствует, что существует большой риск неоплаты обязательств в срок: выплата зарплаты, погашение кредиторской задолженности и т. д. Предприятие будет вынуждено оформлять новые кредиты, что понизить его ликвидность. Высокий показатель свидетельствует, что много средств капитализируются в оборотных активах, а не приносят прибыль.

- Рассчитать коэффициент абсолютной ликвидности. Если результат больше 0,8, то компания неэффективно использует денежные средства и не вкладывает их в развитие предпринимательской деятельности.

Таким образом, низкие значения коэффициентов свидетельствуют о высоких рисках, неспособности погашать задолженности, высокие – о неэффективном использовании активов.

Анализируем ликвидность предприятия с помощью относительных показателей

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают и относительные показатели:

1. Коэффициент абсолютной ликвидности (норма денежных резервов; Кабс) определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ДС — денежные средства (стр. 1250 ф. 1);

ФВ — финансовые вложения (стр. 1170 ф. 1);

КО — краткосрочные обязательства (стр. 1500 ф. 1).

Показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативное значение данного коэффициента — > 0,1–0,2 (т. е. ежедневно подлежат погашению 10–20 % краткосрочных обязательств).

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность (стр. 1230 ф. 1).

Характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы (стр. 1200 ф. 1).

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Нормативное значение — > 1.

Результаты расчетов коэффициентов ликвидности ООО «Альфа» за 2013–2016 гг. представлены в табл. 4.

Таблица 4

Расчет коэффициентов ликвидности ООО «Альфа»

Показатель | 2013 г. | 2014 г. | 2015 г. | 2016 г. | Нормативное значение показателя |

Коэффициент абсолютной ликвидности | 0,02 | 0,09 | 0,10 | 0,71 | > 0,1–0,2 |

Коэффициент быстрой (срочной) ликвидности | 0,81 | 0,29 | 0,74 | 1,34 | > 0,7–0,8 |

Коэффициент текущей ликвидности | 1,07 | 1,10 | 1,16 | 1,35 | > 1 |

Вывод

Коэффициент абсолютной ликвидности в 2013–2016 гг. непрерывно растет, что говорит о хорошей тенденции развития предприятия.

Отметим при этом, что значения показателей в 2013 и 2014 гг. не удовлетворяли нормативному значению, т. е. предприятие не могло сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. А в 2015 и 2016 гг. значения показателей абсолютной ликвидности достигли нормативного значения.

В 2015 г. ежедневно подлежали погашению 10 % краткосрочных обязательств, а в 2016 — 70 %, что является очень хорошим показателем.

Значение коэффициента быстрой ликвидности в 2013 г. — 0,81 (соответствует нормативному значению), а в 2014 — 0,29 (снизился за счет сокращения размера дебиторской задолженности). Зато в 2015 г. предприятию вновь удалось достичь нормативного значения, а в 2016 г. — увеличить его до 1,34. Это свидетельствует о том, что предприятие способно погашать краткосрочные обязательства за счет быстрореализуемых активов.

На протяжении всего исследуемого периода растет значение коэффициента текущей ликвидности (показывает превышение оборотных активов над краткосрочными финансовыми обязательствами, которое обеспечивает резервный запас для компенсации убытков — на данном предприятии этого запаса достаточно для покрытия убытков).

Выводы

Анализ платежеспособности позволяет ответить на главный вопрос: достаточно ли у предприятия свободных денежных средств?.

Платежеспособность оценивается в несколько этапов.

Во-первых, анализируется ликвидность баланса, рассчитывается соотношение между активами и пассивами предприятия, чтобы выяснить, может ли предприятие рассчитываться по своим обязательствам с помощью активов.

Анализ ликвидности баланса ООО «Альфа» показал, что предприятие испытывает недостаток в наиболее ликвидных активах, но наблюдается рост текущих активов наравне с сокращением краткосрочных обязательств, т. е. в целом платежеспособность предприятия растет.

Во-вторых, анализируются источники формирования запасов и затрат.

Так, в период с 2013 по 2015 гг. финансовое состояние ООО «Альфа» было неустойчивым, предприятие испытывало недостаток собственных средств и излишек общей величины основных источников формирования запасов, ежегодно увеличивались размеры собственных оборотных средств и запасов.

Но в 2016 г., сократив запасы более чем в 20 раз и увеличив размер собственных средств в 2,5 раза за счет нераспределенной прибыли, предприятие смогло достичь состояния финансовой устойчивости.

В-третьих, анализируется платежеспособность предприятия с помощью относительных показателей.

По результатам такого анализа установлено, что в 2013 г. финансовое состояние ООО «Альфа» было кризисным, предприятие находилось на грани банкротства. Но в период с 2014 по 2016 гг. финансовое состояние улучшалось.

Анализ платежеспособности с помощью финансовых коэффициентов на 2016 г. показал, что предприятие обладает достаточной платежеспособностью, т. е. частично способно наличными денежными ресурсами своевременно погашать свои платежные обязательства.

И наконец, немаловажно постоянно мониторить показатели платежеспособности. Представленные ранее отчеты помогут оценить возможности предприятия рассчитываться по своим обязательствам в зависимости от поступления платежей и остатков денежных средств на счетах

Такой комплексный анализ позволяет следить за платежеспособностью предприятия в разрезе разных отчетных периодов — день, несколько дней, месяц и год, оперативно и своевременно реагировать на любые изменения.

Версия для печати