Требования к коммерческим банкам

Коммерческие банки в Российской Федерации подвергаются строгому регулированию и контролю со стороны Центрального банка РФ. Существуют определенные требования, которым должны соответствовать эти финансовые учреждения. Вот основные из них:

- Лицензия. Чтобы действовать на рынке, коммерческий банк должен получить лицензию от Центрального банка. Лицензирование проводится в соответствии с определенными правилами и требованиями.

- Капитал. У коммерческого банка должен быть достаточный уровень капитализации. Центральный банк устанавливает требования к минимальному размеру капитала, который должен быть у банка.

- Управление рисками. Коммерческий банк обязан иметь механизмы для управления различными видами рисков, такими как кредитный, операционный и рыночный риски. Банк также должен соблюдать определенные требования по управлению ликвидностью.

- Финансовая отчетность. Банк должен вести финансовую отчетность в соответствии с установленными стандартами. Отчетность должна быть точной и своевременной.

- Прозрачность и информированность. Банк обязан предоставлять информацию о своей деятельности и услугах, а также быть прозрачным в своих операциях. Клиенты должны иметь возможность получать информацию о состоянии своих счетов и операциях.

- Соблюдение законодательства и нормативных актов. Коммерческий банк должен строго соблюдать законодательство и нормативные акты, установленные Центральным банком и другими регуляторами.

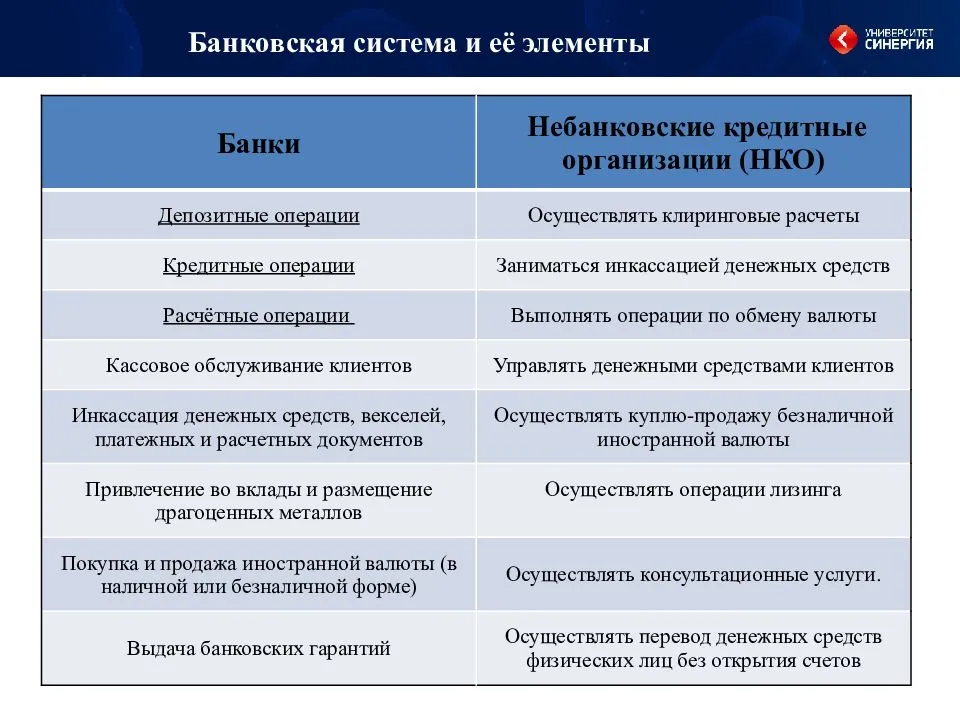

Банковские операции

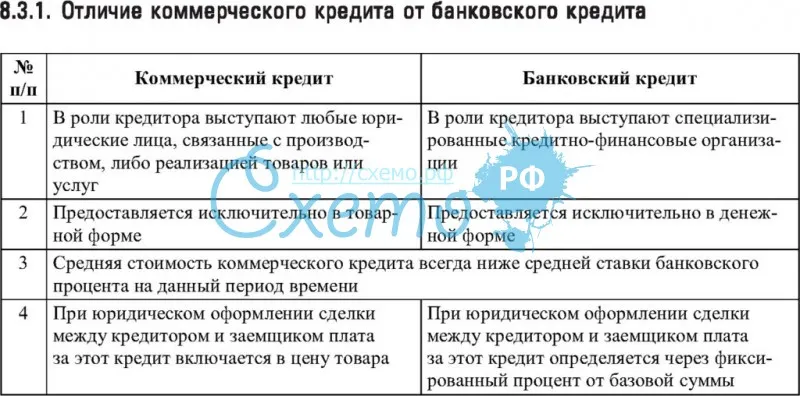

Банк – это кредитная организация, которая должна осуществлять банковские операции.

Согласно законодательству, к банковским операциям относят следующие:

- Активные. Для размещения собственных средств;

- Пассивные. Для формирования собственных ресурсов;

- Активно-пассивные. К таким операциям относят выполнение банком поручений клиентов за их счет и за определенное комиссионное вознаграждение.

В свою очередь, данные операции классифицируются следующим образом:

Активные:

- Кредитование клиентов коммерческого банка;

- Инвестиции в ценные бумаги;

- Факторинг. Данная услуга представляет собой комплекс операций, который направлен на отношения между покупателем и продавцом.

- Депозитные операции самого банка. Т.е. это размещение собственных временно свободных денежных средств на депозитных счетах либо Центрального банка, либо других кредитных организаций.

Пассивные:

- Прием денежных средств клиентов во вклады;

- Операции по открытию и ведению счетов клиентов;

- Межбанковское кредитование (получение кредитов);

- Эмиссия собственных ценных бумаг.

Активно-пассивные:

- Брокерские услуги;

- Кассовые операции;

- Доверительные;

- Сейфовые;

- Информационно-консалтинговые.

Функции банка в экономике

Все процессы, связанные с накоплением и перемещением денег, имеют важнейшее значение для экономической системы государства. Однако функции банка в экономике не ограничиваются аккумуляцией и перераспределением. Помимо них, такие компании также стимулируют финансовые накопления в хозяйственной сфере, что напрямую отражается на состоянии экономики страны. Не менее значимым компонентом можно назвать рынок ценных бумаг (фондовый рынок), также тесно связанный с банковской деятельностью по посредничеству в операциях, осуществляемых с акциями, облигациями и прочими бумагами.

Основные функции коммерческого банка

Привлечение и использование денежных средств и обращение их в капитал

Привлекая деньги, банки формируют основной капитал. Вкладчики выбирают банки с хорошей репутацией и повышенными ставками. Чем больше клиентов, тем больше у банка возможностей приумножить капитал. Становясь заемщиками, банки аккумулируют денежные средства, вкладывают их в ценные бумаги, в выгодные инвестиционные проекты, в развитие бизнеса. Банки заставляют деньги работать.

Выдавая кредиты, банки способствуют экономическому подъему, росту потребительского спроса. Потребительские кредиты, повышают уровень жизни населения, помогают решать социальные проблемы. Банк можно сравнить с магазином денег. Он продает деньги по повышенной цене и получает прибыль. Если у банка появляется неплательщик, его наказывают штрафами, запрещением выезда за границу, конфискацией имущества.

Расчеты и платежи при хозяйственных расчетах

Все платежи организации осуществляют через банки. Как правило, это безналичные расчеты. Банки ведут денежные операции по поручению клиентов. Выступают гарантами получения денег. Почти все наши платежи проходят через банковскую систему: оплата за коммунальные услуги, получение пенсии, заработной платы. Даже услуги таксиста мы часто оплачиваем через мобильный банк.

Создание дополнительных платежных средств

Создание других платежных средств приводят к сокращению эмиссии банкнот. К ним относятся:

- кредитные карты;

- депозитные карты;

- зарплатные карты;

- чеки;

- электронные переводы;

- векселя.

Все это — безналичные расчеты, которые считаются самыми безопасными. Электронные платежные системы значительно сокращают время платежей и улучшают банковское обслуживание клиентов. «Цифровые деньги» приходят на счет за несколько минут. Банк гарантирует, что платежи пройдут быстро и безопасно.

Выпуск и продажа акций и других ценных бумаг

Ценные бумаги продолжают кредитную систему и поддерживают темп роста экономики. Каждый человек, имеющий свободные средства, может стать инвестором или трейдером на фондовых рынках. Разобравшись в этой системе, возможно получать прибыль от акций.

Акции дают право получать часть дохода в виде дивидендов. Продажа выросших в цене акций по курсу также дает доход. К ценным бумагам относятся облигации — долговые ценные бумаги. Это надежный инвестиционный инструмент, тк. доход по ним заранее известен. К менее надежным можно отнести фьючерсы, опционы.

Консультационные услуги

Выполнение консультационных услуг касается вопросов грамотного размещения наличных денег, кредитования, использования карточек, депозитов. В любом офисе банка можно встретить консультанта, который поможет воспользоваться банкоматом, посоветует специалиста для подробной консультации. Чаще всего клиенты обращаются за получением кредита. Консультируя, сотрудник банка выясняет благонадежность клиента, смотрит его кредитную историю, ищет информацию о клиенте по банковским базам.

Функции коммерческих банков постоянно расширяются, перечень функций увеличивается. Вводятся новые системы расчетов, новые условия кредитования.

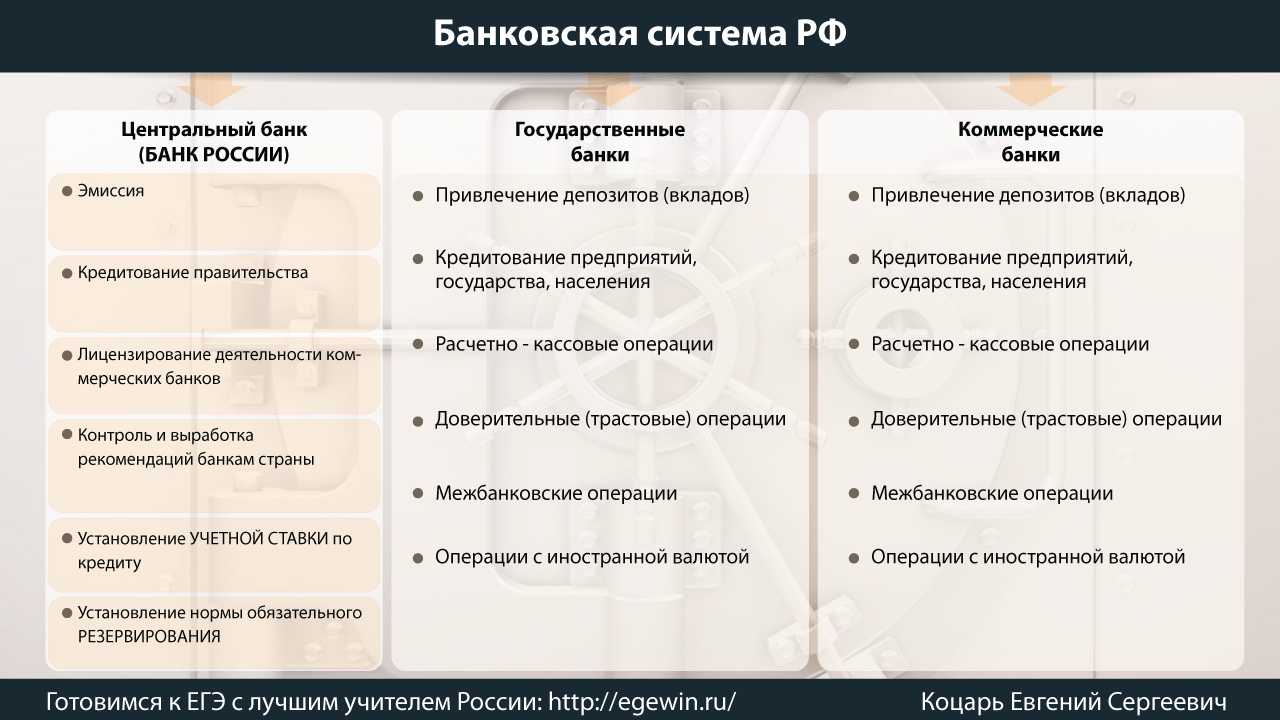

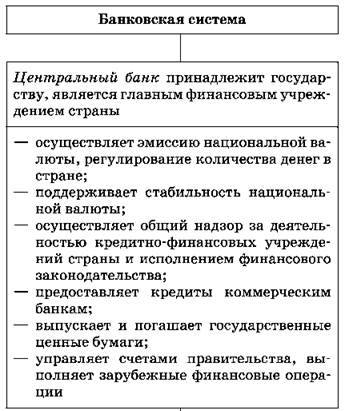

Двухуровневая банковская система

Двухуровневая банковская система сложилась в странах с наиболее развитой рыночной экономикой. При этом верхний уровень системы – это центральный банк. На нижнем уровне расположены коммерческие банки, как универсальные, так и специальные, например ипотечные или сберегательные. Также на втором уровне расположены и небанковские кредитно-финансовые учреждения. К таким относятся:

- пенсионные фонды;

- ломбарды;

- инвестиционные фонды и компании;

- страховщики;

- трастовые организации.

Только слаженная работа всех элементов структуры может обеспечить стабильность экономики.

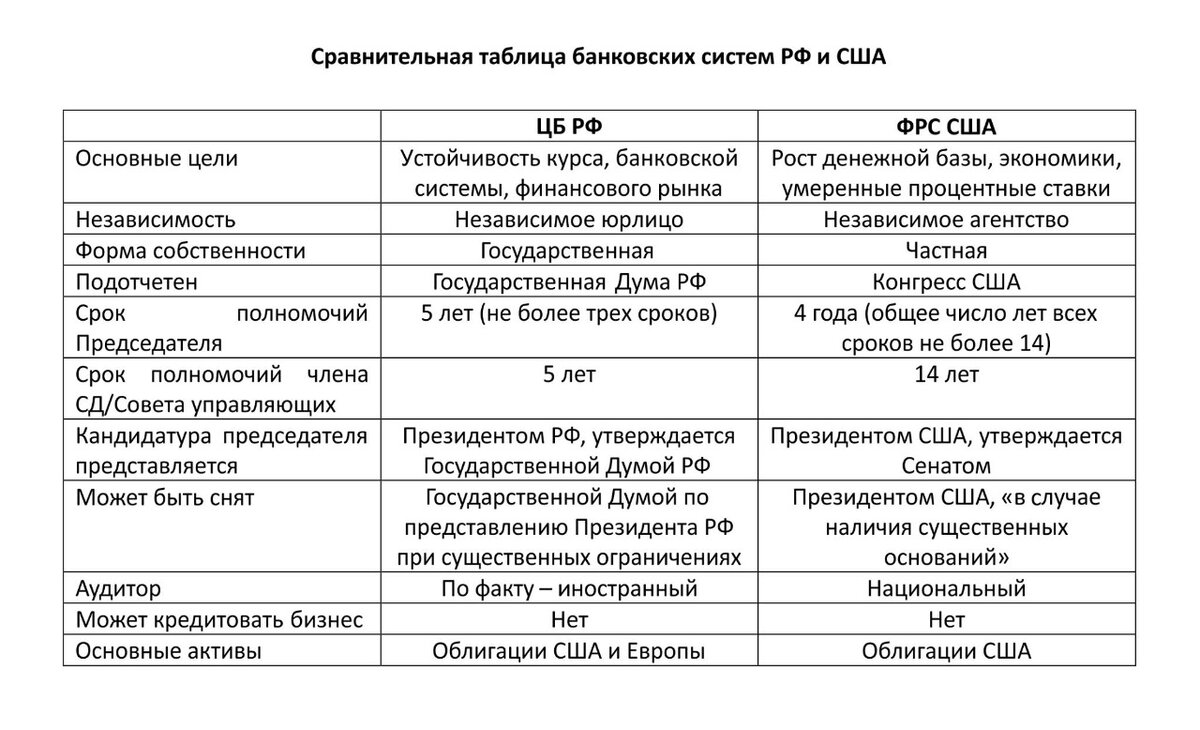

Банковская система России

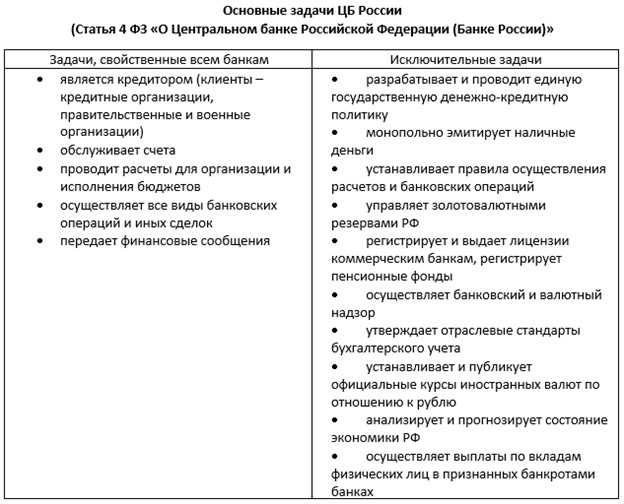

Как и в большинстве стран мира, в России действует вышеописанная двухуровневая банковская система. На первом уровне – Центральный банк России (ЦБ РФ). Его деятельность регулируется Федеральным законом от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

В данном документе прописаны все функции, возможности и запреты, а также подробные указания по всем видам деятельности данного учреждения. ЦБ РФ, в свою очередь, регулирует деятельность второго уровня системы, в который входят все коммерческие банки, оказывающие различные услуги как гражданам, так и организациям. Все виды банковской деятельности прописаны в отдельном ФЗ № 395-1.

Банковские системы зарубежных стран

У каждого зарубежного государства есть своя банковская система, и они имеют особенности функционирования:

- Англия. Также отличается двухуровневой системой, во главе которой стоит Банк Англии. На втором уровне расположены депозитные банки и те, кто выдает краткосрочные ссуды, торговые банки, банки Содружества. Вся банковская система Англии существует с начала 20 века и практически за это время не поменялась.

- Германия. Также работают два уровня: Федеральный (центральный) банк и различные банковские структуры: коммерческие, сберегательные, кооперативные банки. Германская система, по сравнению с английской, считается более стабильной.

- Франция. Здесь главными звеньями цепи является Банк Франции, а на нижней ступеньке депозитные банки, деловые и кредитные банки. Центральный (эмиссионный) банк учрежден в 1800 году. Практически все государственные или полугосударственные банки Франции универсальны.

- Основу банковской системы Японии составляют общенациональные банки. Банковская система Японии считается крупнейшей в мире, несмотря на кризис 1995 года.

- Кредитная система США состоит из непосредственно банковской системы, а также небанковских кредитных институтов. Функции Центробанка взяла на себя Федеральная резервная система США. Банки – члены этой системы.

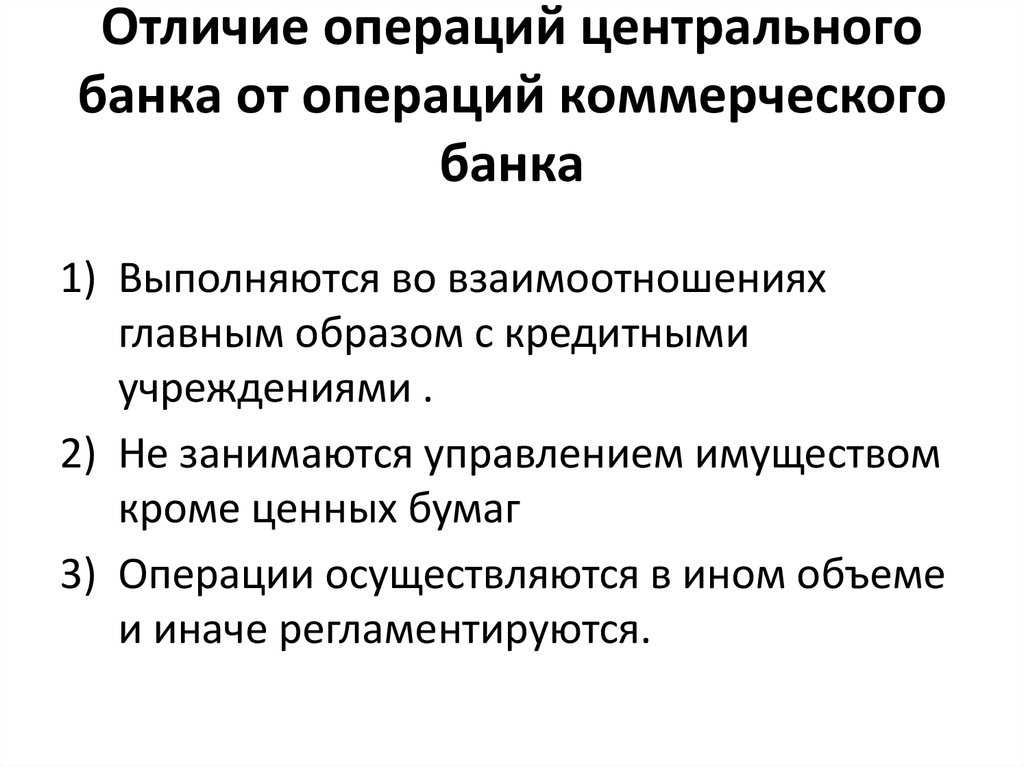

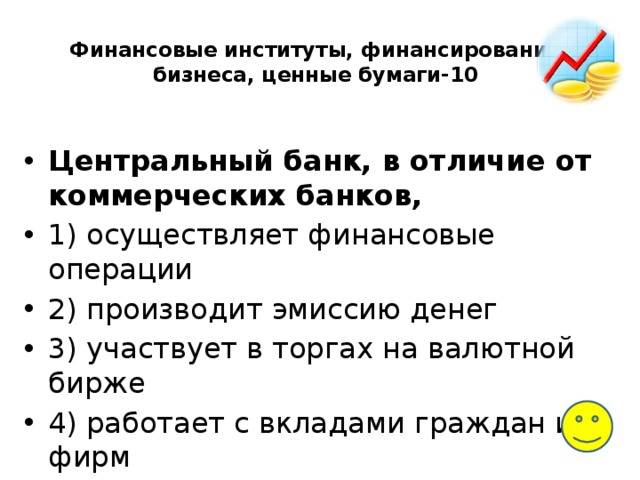

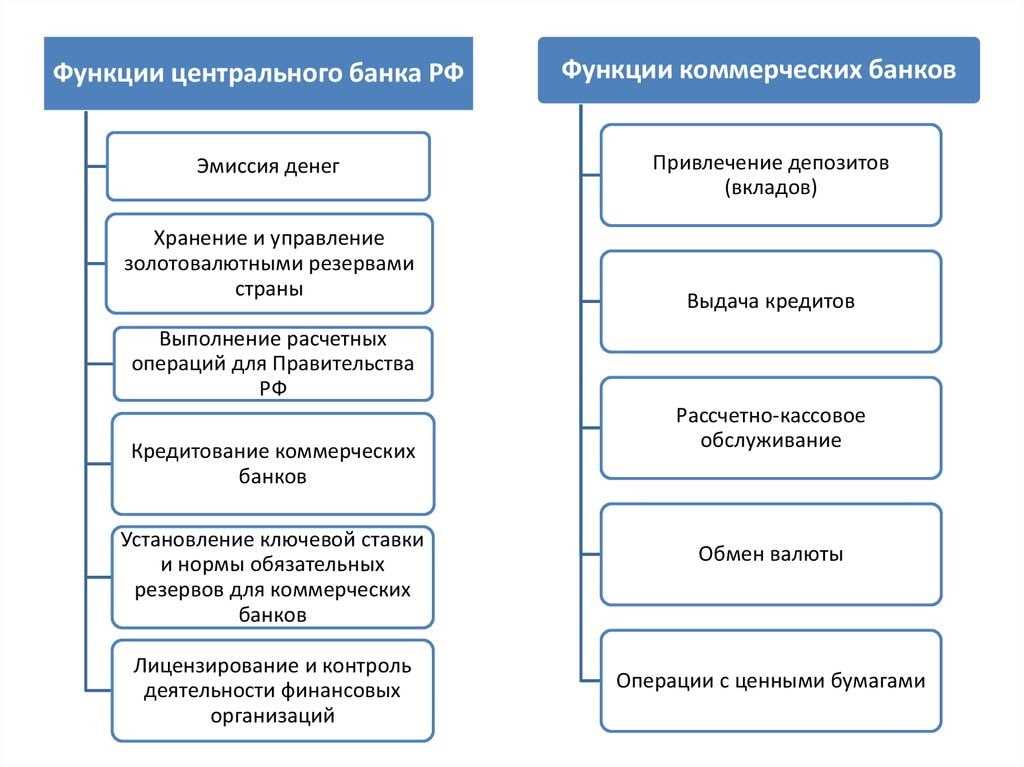

Чем отличается центральный банк от коммерческих?

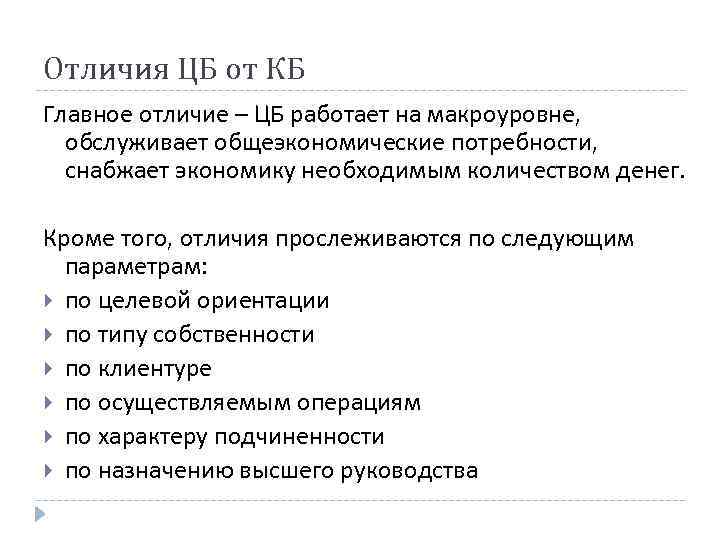

Как указывалось выше, главным отличием центрального банка – это его монопольное право на выпуск денежных знаков. Что же касается остальных функций, то тут тоже имеется масса различий. Имея общие признаки, эти банки значительно отличаются по наделённым полномочиям и своим статусом в денежно-кредитной системе. Коммерческие банки находятся под полным руководством центральных банков. Они могут их кредитовать, полностью контролировать их деятельность, проверять.

Центральный банк со всей своей сущностью верховенства достигает более важные и масштабные цели на уровне макроэкономики страны: осуществляет денежную политику страны, полностью обслуживает бюджет государства, хранит валютный и золотой запасы страны, регулирует экономическую сторону жизни общества.

Центральный банк России

Функции коммерческого банка определяет сфера его деятельности – работа с физическими лицами и организациями. Аккумулируя (накапливая) денежные средства за счет денег других экономических объектов, они открывают вклады на условиях выплаты процентов, предоставляют кредиты, обеспечивают бесперебойное функционирование платежной системы с помощью операций по переводу денег, создают платежные средства.

Еще одно отличие можно увидеть, проанализировав цели этих банков. Главной целью коммерческого банка всегда будет получение прибыли путем проведения денежных операций и удовлетворения потребностей общества. Центральный банк же обеспечивает укрепление банковской системы, ее развитие, обеспечивает эффективное развитие и функционирование платежной системы. Таким образом, перед ним не стоит основной задачи – извлечение прибыли от своей деятельности.

ЦБ имеет право на издание нормативных актов, обязательных для государственных органов. Размер уставного капитала центрального банка во много раз превышает капиталы коммерческих банков. Имеются существенные различия в структуре банков.

Центральный банк всегда обеспечен главным коллегиальным органом. В Российской Федерации, например, это Национальный банковский совет, состоящий из 12 членов. Они направляются Президентом РФ, Правительством РФ, Федеральным Собранием РФ. Такой совет имеет своего председателя, избираемого из самих участников. ЦБ РФ имеет собственную печать с изображением герба и наименованием.

Вся отчетность коммерческих банков составляется на основании положений, разрабатываемых центральными банками. Они же ведут их расчетные счета

Чаще всего, центральные банки могут иметь двойственную природу с точки зрения права. С одной стороны ЦБ может являться государственным органом, имеющим специальные полномочия по управлению всей денежной политикой страны. С другой стороны – это простое юридическое лицо, которое занимается хозяйственной деятельностью, вступает в различные отношения с кредитными учреждениями.

Центральный банк в отличие от остальных обеспечивает укрепление и развитие банковской системы, нормальное функционирование и бесперебойную работу платежной системы, является последней инстанцией при кредитовании для коммерческих банков.

Участники и клиенты

Центральный банк и коммерческий банк отличаются не только по своим прямым функциям, но и по кругу участников и клиентов, с которыми они взаимодействуют.

Центральный банк является главным банком страны и его деятельность направлена на обеспечение стабильности и развития национальной экономики. Основными участниками взаимодействия с центральным банком являются:

- Правительство — центральный банк сотрудничает с правительством и выполняет различные функции, такие как управление государственным долгом и осуществление монетарной политики.

- Коммерческие банки — центральный банк является банком для коммерческих банков и предоставляет им доступ к ресурсам и кредитам, регулирует их деятельность.

- Финансовые институты — центральный банк регулирует деятельность финансовых институтов, таких как страховые компании и пенсионные фонды.

- Население — центральный банк обслуживает население страны через коммерческие банки, предоставляя им доступ к услугам платежной системы и обеспечивая стабильность национальной валюты.

Коммерческий банк является банком, предназначенным для финансового обслуживания предприятий и населения. Основными участниками и клиентами коммерческого банка являются:

- Предприятия и организации — коммерческий банк предоставляет предприятиям и организациям кредиты, счета и другие банковские услуги для обеспечения их финансовых потребностей.

- Частные лица — коммерческий банк обслуживает частных клиентов, предоставляя им услуги по открытию и ведению счетов, выдаче кредитов и кредитных карт, оказанию финансовых консультаций и т.д.

- Центральный банк — коммерческий банк взаимодействует с центральным банком, передающий и получая от него ресурсы, совместно участвуя в регулировании экономики страны.

- Другие коммерческие банки — коммерческие банки также могут быть клиентами других коммерческих банков, например, для проведения межбанковских операций и обеспечения ликвидности.

Таким образом, центральный банк взаимодействует с разнообразными участниками, включая правительство, коммерческие банки и население, в то время как коммерческий банк фокусируется на обслуживании предприятий и частных лиц.

Title

Главная›Полезно знать›Аудит в коммерческом и государственном банке

Аудит в коммерческом и государственном банке – отличия и сходства

В настоящее время законодательство об аудиторской деятельности в большей части ориентировано на проверку деятельности коммерческих банков. Связано это прежде всего с тем, что именно они составляют основную долю банковской структуры России. Коммерческим банком является кредитная организация, выполняющая банковские операции по договорам с физическими и юридическими лица на возмездной основе. Уставной капитал такого банка образуется за счет вкладов организаций и граждан. Главной целью функционирования банков в частном секторе экономики считается получение прибыли.

Государственными банками признаются кредитные организации, на принятие решение которых значительное влияние оказывает государство в лице компетентных органов. Уставной капитал банков государственного сектора формируется за счёт целевых бюджетных средств и направление на выполнение задач государства в финансовой, социальной, промышленной и других важных сфер. Примером банка, созданного полностью за счет государственных средств для выполнения надзорных и распорядительных полномочий в банковской сфере и осуществляющего общий контроль за состоянием экономических показателей в стране – Центральный Банк России.

Исходя из различий в происхождении уставного капитала коммерческих и государственных банков можно определить особенности проведения в них аудиторских проверок.

Сходства

Единой целью аудиторской деятельности для коммерческих банков и кредитных организацийгосударственного сектора является проведение проверок организаций независимым оценщиком на предмет соответствия бухгалтерской (финансовой) отчетности требованиям российского законодательства, отраслевым стандартам Банка России.

Для выполнения указанной задачи аудиторы применяют те же методы контроля:

– изучение первичной документации,

– анализ регистров учета проводок на расчетных счетах, кассовых операций,

– оценка эффективности работы управленческого звена в работе банка,

– рекомендация проведения мер по улучшению показателей деятельности, устранение недочетов.

Как в коммерческих, так и в государственных банках внутренний аудит проводится на основании правоустанавливающих документов организации. Внешний – независимым оценщиком, имеющим соответствующую аккредитацию.

Различия

Правовое регулирование

В отношении коммерческих и государственных банков порядок проведения аудита урегулирован Федеральными законами “О банках и банковской деятельности” №395-1 от 02.12.1990г., “Об аудиторской деятельности” №307-ФЗ от 30.12.2008г. Осуществляет проверку коммерческой банковской деятельности и выражает мнение о соответствии финансовой отчетности организаций на соответствие нормам бухгалтерского учета, стандартам Центрального банка России независимый оценщик.

Целью аудита коммерческого банка является определение значений прибыльности кредитного учреждения и определение отсутствия нарушений с целью получения разрешения на осуществление банковских операций Центробанком.

В отношении кредитных учреждений, основная доля капитала в которых принадлежит государству, методика выдачи аудиторского заключения регламентируется законодательством о надзоре за расходованием бюджетных средств. На основании Протокола №31К (668) от 09.06.2009г. Счетной Палатой России были утверждены Правила проведение аудита эффективности использования государственных средств. Функциями аудитора в отношении бюджетных средств банков наделена Счетная палата РФ.

Целями аудита в госбанках является проверка исполнения целевого бюджета. В задачи уполномоченного должностного лица, направляемого в банк для аудита расходования бюджета, входит выявление эффективности использования средств для целей выполнения социально-экономических государств, стоящих перед государством.

Контроль движения средств бюджета осуществляется уполномоченными должностными лицами – представителями учреждений государственной структуры.

В ходе аудита государственных банков выясняется соотношение между результатом финансовой деятельности в части расходования бюджета и статьей затрат. Он основывается на анализе таких характеристик деятельности государственного банковского учреждения, как экономичность, результативность, продуктивность использования бюджетных средств.

У вас остались вопросы?

Звоните нам по телефону: +7 (812) 498 65 80

Чем занимается Центральный банк, основные функции

Согласно Статье 3 ФЗ «О Центральном банке Российской Федерации (Банке России)», перед Банком России стоит 5 основных целей.

- Защита и обеспечение устойчивости рубля.

- Развитие и укрепление банковской системы Российской Федерации.

- Обеспечение стабильности и развитие национальной платежной системы.

- Развитие финансового рынка Российской Федерации.

- Обеспечение стабильности финансового рынка Российской Федерации.

Таким образом, Центробанк работает на макроуровне, в отличие от коммерческих. Его клиентами являются не граждане, а коммерческие банки, правительственные и военные органы. В рамках этого направления ЦБ выполняет следующие функции:

- эмиссия платежных средств;

- управление золотовалютными резервами страны;

- анализ и прогнозирование состояния национальной экономики;

- надзор и контроль в области экономики.

Помимо этого, ЦБ выполняет функции, свойственные всем банкам:

- проводит операции по кредитованию клиентов;

- организовывает счета в наличной и безналичной формах;

- хранит денежные средства клиентов.

Контроль деятельности коммерческих банков

ЦБ выступает основным проводником кредитного регулирования экономики и занимается обслуживанием коммерческих банков. Через Центробанк государство воздействует на операции:

- изменяет процентную ставку по операциям ЦБ;

- изменяет нормы обязательных резервов коммерческих банков;

- производит операции купли-продажи на открытом рынке векселей, государственных облигаций и других ценных бумаг;

- регламентирует экономические и бухгалтерские нормы для банков.

Также ЦБ является заемщиком последней инстанции. Если кредитно-банковская организация испытывает финансовые трудности, она может обратиться в ЦБ государства для получения займа.

Установление ключевой ставки

Определение

Ключевая ставка — процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора.

Ключевая ставка является основным индикатором денежно-кредитной политики. Была введена в 2013 году, чтобы сохранить уровень годовой инфляции приблизительно на уровне 4% в год.

Исключительное право устанавливать ключевую ставку закреплено за Советом директоров Банка России. Назначение уровня ставки происходит восемь раз в год по определенному графику.

Регулирование валютного курса

В разных государствах ЦБ имеет разную степень полномочий в проведении валютной политики. В Италии Центральный банк разрабатывает и реализует ее совместно с особым ведомством — Итальянским валютным бюро. В России Центробанк делит полномочия с Правительством РФ.

Определение

Валютная политика — комплекс мероприятий, направленных на уравновешение платежного баланса и устойчивости курса национальной валюты с целью улучшения внешнеэкономических позиций государства.

Валютная политика включает в себя ряд элементов.

- Регулирование и контроль курса валют. К инструментам относят механизмы установления и поддержки его уровня.

- Управление официальными золотовалютными резервами государства.

- Международное валютное сотрудничество (в том числе в рамках международных валютно-финансовых организаций).

В большинстве развитых странах понятия валютной и денежно-кредитной политики являются синонимичными.

Эмиссия банкнот

На протяжении истории эмиссия денежных средств долгое время зависела от драгоценных металлов. К примеру, в большинстве европейских стран была распространена система золотого стандарта, в которой количество денег в обращении зависит от определенного стандартизированного количества золота. Однако в процессе эволюции экономических систем многие страны отказались от золотого стандарта.

В современных развитых странах выпуск банкнот полностью фидуциарен, то есть, не обеспечен золотом и другими драгоценными металлами. В основе эмиссии лежат активы самого Центробанка: кредиты коммерческих банков и государства, размеры золотовалютных резервов.

Функции Центрального Банка

1. Эмиссионная функция

Одной из основных функций Центрального Банка является эмиссионная функция. Центральный Банк имеет исключительное право на эмиссию национальной валюты, то есть выпуск денежных знаков и монет. При этом Центральный Банк контролирует количество выпущенных денежных единиц и обеспечивает их стабильность и надежность. Эмиссионная функция помогает управлять денежной массой в обращении и контролировать инфляцию.

2. Регулирование и контроль финансовой системы

Центральный Банк выполняет функцию регулирования и контроля финансовой системы. Он устанавливает правила и нормы, которым должны соответствовать коммерческие банки, а также осуществляет их лицензирование. Центральный Банк проводит надзор за банками, проверяет их деятельность, анализирует их финансовые показатели и защищает интересы депозиторов, обеспечивая финансовую стабильность в стране.

3. Управление денежным рынком

Центральный Банк осуществляет управление денежным рынком. Он контролирует ставки процента, регулирует объем и структуру кредитования, а также участвует в проведении операций на открытом рынке. Центральный Банк использует свои инструменты для влияния на денежное предложение, обеспечения ликвидности банковской системы и стабильности финансового рынка.

4. Проведение валютных операций

Центральный Банк проводит валютные операции для поддержания стабильности национальной валюты. Он контролирует курс обмена национальной валюты и проводит операции на валютном рынке для поддержания необходимого уровня валютных резервов. Центральный Банк также может участвовать в международных валютных операциях и контролировать движение капитала.

5. Развитие и поддержка экономики

Центральный Банк выполняет функцию развития и поддержки экономики. Он предоставляет кредиты коммерческим банкам и государству, устанавливает условия кредитования и контролирует их исполнение. Центральный Банк также проводит монетарную политику, направленную на достижение стабильного роста экономики, снижение инфляции и обеспечение финансовой устойчивости страны.

В результате исполнения данных функций Центральный Банк играет важную роль в стабилизации экономики, обеспечении финансовой безопасности и поддержке устойчивого развития страны.

Функции управления банком

Ключевые функции управления банком возложены на особый орган – общее собрание акционеров. В него входят участники-акционеры, владеющие именными акциями компании. В некоторых случаях состав органа также включает владельцев так называемых привилегированных акций. Собранию подчиняются две другие управляющие структуры: ревизионная комиссия и совет директоров, формулирующий и воплощающий в жизнь внутреннюю политику. Роль основного исполнительного органа играет правление, в подавляющем большинстве случаев формируемое из числа ключевых акционеров организации.

Существуют разнообразные виды банков. Классификация этих финансовых структур осуществляется по ряду признаков:

- Виды банков в России

- Основные виды банков

- Типы банков

- Коммерческие банки и их операции

- Центральный банк и его функции

- Характеристика Центрального банка

- Сберегательный банк

- Инвестиционное финансовое учреждение

- Основные функции банков

- Иностранные банки

- по форме собственности – государственные и коммерческие;

- по сфере деятельности – универсальные, специализированные;

- по размеру активов – крупнейшие, крупные, средние, мелкие.

Отдельно ведется классификация по специализации:

- сберегательные;

- инвестиционные;

- расчетные;

- ипотечные.

В нашей стране универсальных банков значительно больше, чем специализированных. Нужно отметить, что специализированные финансовые структуры могут осуществлять и иные процедуры вне своей специализации.