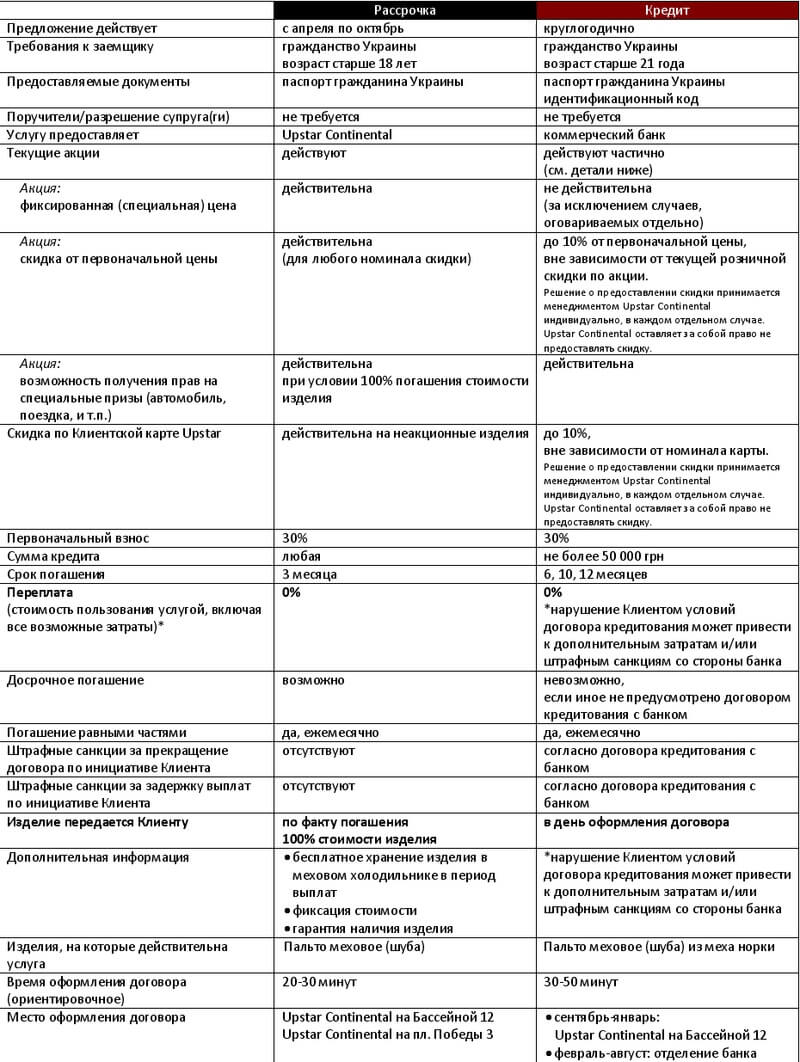

Сравнение кредита и рассрочки

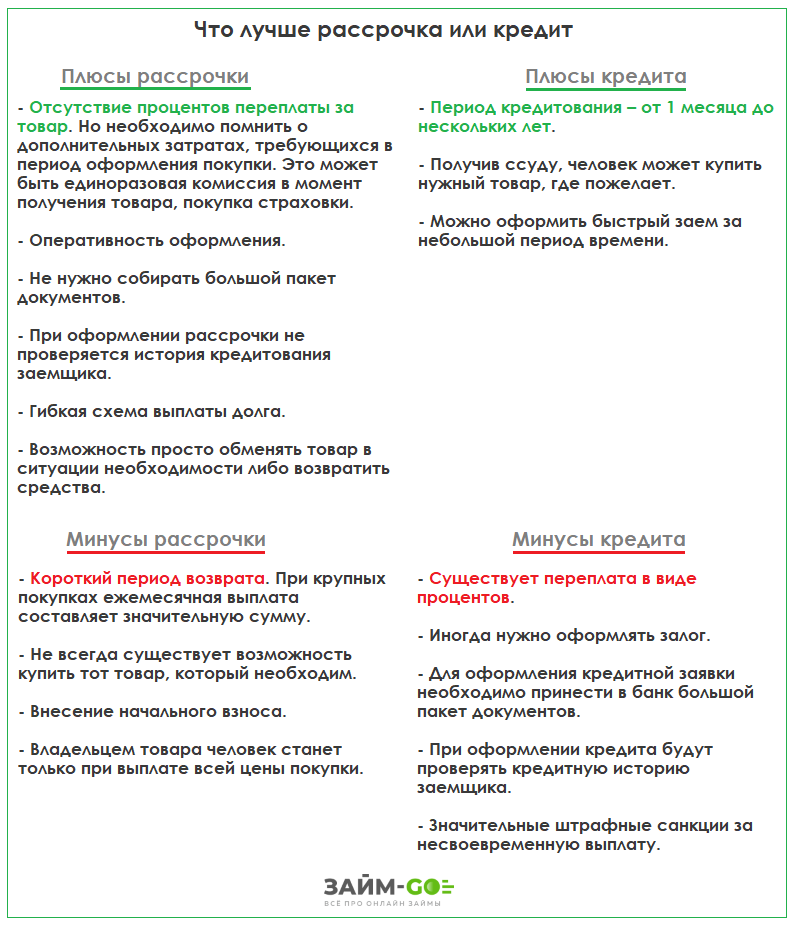

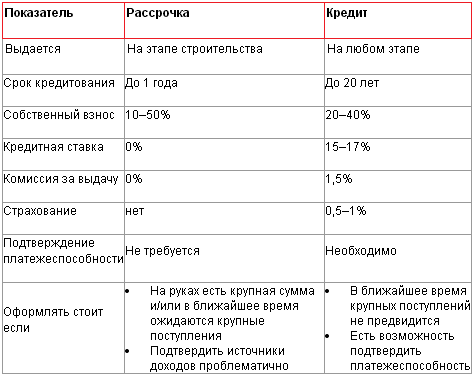

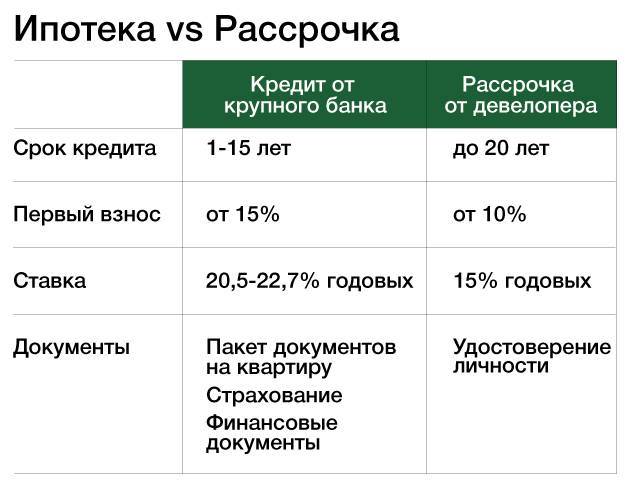

Итак, чем отличается рассрочка от кредита в магазине? Резюмируя ту информацию, что мы указали пунктами выше, можно найти ряд отличий между, казалось бы, похожими предложениями — кредитом и рассрочкой; для удобства приведем данные в таблице.

| Рассрочка | Кредит | |

|---|---|---|

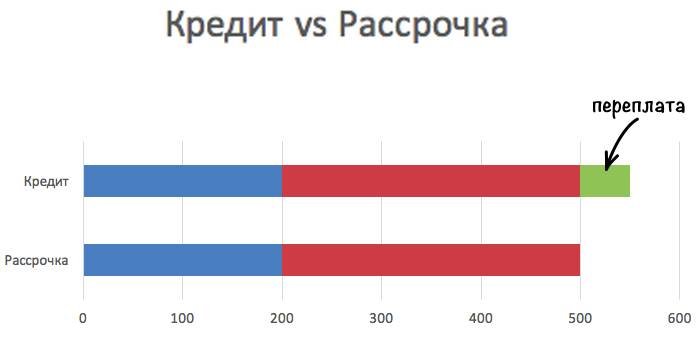

| Переплата | Полностью отсутствует | 5-50% от изначальной стоимости товара |

| Первоначальный взнос | 20-50% от стоимости товара | Отсутствует |

| Срок действия договора | 2-6 мес. | 2-36 мес. |

| Что будет в случае нарушения соглашения? | Магазин может потребовать вернуть товар | Увеличение переплаты из-за пеня, неустоек и прочего |

| Бумажная волокита и шанс отказа | Минимум бумаг, одобрение производится даже при плохой КИ | Требуются документы (вплоть до справок о доходах), шанс отказа присутствует |

| Размер ежемесячного платежа | Относительно большой | Относительно маленький |

Как видно из таблицы, главные отличия между тем и другим финансовым инструментом заключаются в сумме переплаты и сроке действия договора

Если для клиента принципиальной важностью является отсутствие переплаты, ему идеально подойдет рассрочка. Если же небольшие суммы в счет процентов не пугают заемщика, и ему при этом нужно растянуть оплату товара по крайней мере на 6 месяцев, то подойдет кредит

Что выгоднее?

Думая над тем, что лучше — рассрочка или кредит, нужно сразу обозначить одно важное обстоятельство: с точки зрения переплаты ничего выгоднее рассрочки быть не может. А если дополнительно учесть инфляцию, которая в России составляет в среднем около 6-7% в год, то рассрочку и вовсе можно считать своеобразной скидкой

Однако, не все так однозначно. Процент по кредиту порой только кажется существенным: если кредит оформлен на срок 6 месяцев по ставке 23% годовых на товар стоимостью 25 000 рублей, итоговая переплата по займу едва ли превысит 3000 рублей — отнюдь не самые большие деньги.

Зато клиент получает возможность максимально уменьшить размер ежемесячного платежа, увеличив срок кредитования; кроме того, для кредита не требуется даже перечислять банку первоначальный взнос.

В связи с этим можно уверенно сказать: если для человека очень важен фактор переплаты, выгоднее всего оформить рассрочку, если на первом месте по приоритетности у клиента стоит вовсе не буквальная материальная выгода, кредит может оказаться более выгодным вариантом.

Что такое рассрочка

Рассрочку может предоставлять как магазин, в котором приобретается товар, так и банк. При этом покупателю чаще всего предлагают сделать первоначальный взнос, а оставшуюся сумму выплачивать частями.

Деньги в размере первоначального взноса вносятся непосредственно в кассу магазина. Если рассрочка была оформлена силами торговой точки, то все последующие платежи также будут вноситься в кассу магазина. В ситуации, когда процедурой оформления занимался банк, ежемесячные платежи необходимо будет выплачивать данной кредитной организации способами, указанными в договоре.

Если необходимая сумма не поступает в оговоренные сроки, продавец может потребовать вернуть товар обратно, в случае если процедурой выдачи денег занимался магазин.

Среди основных характеристик рассрочки можно выделить следующие:

- Процентная ставка для клиента как таковая отсутствует, что предполагает отсутствие переплаты. Вернуть частями необходимо будет лишь стоимость товара.

- Предоставляется на короткий срок, как правило, на год или два.

- Если договор заключается между продавцом и покупателем без участия третьих лиц, приобретаемый товар остается в залоге до тех пор, пока задолженность полностью не будет погашена.

- Досрочное погашение возможно только в том случае, если это прописано в договоре.

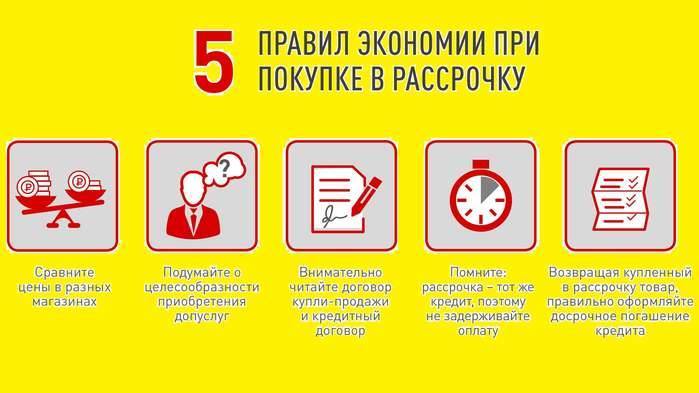

При оформлении рассрочки внимательно прочитайте договор перед тем, как ставить на бумаге свою подпись. Многие продавцы вписывают в него плату за страховку. После подписания документа оспорить этот пункт будет крайне сложно.

Если рассрочка оформляется банком, то в договоре этот займ отражен как кредит с установленной процентной ставкой. В то же время покупатель не выплачивает ничего сверх той стоимости товара, которая была указана на ценнике в магазине. То есть для клиента нет никакой разницы, приобретал бы он товар за наличные по этой цене или в кредит.

Откуда же берется процентная ставка, и какая выгода для банка от участия в этой сделке? Дело в том, что проценты банку в этом случае платит не клиент, а сам магазин.

Например, если товар стоит 10 000 рублей при покупке за наличные, то, оформляя рассрочку, клиент 9 000 из них выплачивает магазину за стоимость товара, а оставшаяся 1000 рублей идут банку в качестве оплаты за услуги. Таким образом, на практике для клиента никакой переплаты нет. Он выплачивает ровно ту же сумму, что отдал бы при покупке товара за наличный расчет.

Что такое рассрочка и в чем ее особенности

В соответствии с Гражданским кодексом, рассрочка — это сделка, при которой определяются особые условия оплаты, а именно — сумма покупки разбивается на несколько платежей и переносится на определенное время. При этом товар или услуга предоставляется клиенту по факту свершения сделки. Особенности рассрочки:

- Предметом договора может быть любой товар, но чаще всего это дорогостоящее имущество.

- Продажа товара в рассрочку не подразумевает никаких дополнительных начислений. Однако продавец может незначительно увеличить стоимость товара на случай инфляции.

- Условия сделки оговариваются между продавцом и покупателем и могут изменяться по общему согласию уже после заключения договора.

- Покупка товара таким способом предполагает внесение первоначального взноса в размере 20-30% от суммы покупки.

Для защиты интересов участников сделки используется официальный документ — договор рассрочки. Помимо условий и срока возврата денежных средств, в нем описываются и другие аспекты сделки. Например, порядок возврата товара, если в изделии обнаружен брак. Законодательных требований к такому типу отношений нет, и заключается он больше в интересах продавца, поскольку покупатель в таком случае ничем не рискует. Условия договора рассрочки:

- При заключении сделки залогом будет выступать товар, приобретаемый по договору.

- До того момента, пока клиент не выплатит последнюю сумму долга, он является пользователем, а не владельцем купленной собственности.

- Если к обозначенному сроку долг не погашен или прекратились промежуточные платежи, продавец может изъять предмет.

- Если выплаты прекратились после того, как внесено больше 50% от общей стоимости, то стороны решают между собой, каким именно образом будет возвращаться оставшаяся сумма долга.

Что нужно для рассрочки? Продавец имеет право самостоятельно определять условия для предоставления рассрочки покупателю. Поэтому в одном случае достаточно предъявить только паспорт, а в другом необходимо подготовить целый список документов, подтверждающих порядочность и благонадежность клиента. Наиболее распространенный набор документов включает справку с места работы и справку НДФЛ, подтверждающую платежеспособность.

Скидка при досрочном погашении рассрочки

Банку нет разница, заплатите вы по кредиту досрочно или будете пользоваться заёмными деньгами в течение всего срока

Действительно, одним из плюсов рассрочки является возможность погасить долг досрочно и получить скидку. Ту самую, которую магазин предоставляет вам, чтобы итоговая цена товара с учётом переплаты по кредиту осталась на первоначальном уровне. Многие думают, что такая манипуляция портит кредитную историю, потому что в этом случае вы якобы обманываете систему. Но и это ошибка.

Во-первых, скидка, которую вы получили, и так принадлежит вам, независимо от того, когда вы погасили долг. Во-вторых, банкам бесспорно невыгодно, чтобы вы не заплатили процентов по кредиту. Но им ещё более невыгодно, если вы не выплатите заёмные деньги. В-третьих, проценты начисляются только в том случае, если вы пользуетесь займом. А если не пользуетесь, то и платить, в общем-то, не за что. Ведь вы не переживаете, что Сбербанк занесёт вас в чёрный список, если вы вдруг решите погасить ипотеку досрочно?

Главные отличия

Рассрочка оформляется только между продавцом и покупателем, в качестве подтверждения выступает договор купли-продажи. В этом документе указаны условия передачи товара в пользование, точная стоимость, сроки погашения задолженности. Обычно от покупателя требуется предоставить только паспорт.

Если магазин предоставляет товар в рассрочку, он имеет право устанавливать штрафные санкции, а также увеличивать сумму платежей, если на товар повысилась цена. Если вдруг прекращаются выплаты ежемесячных взносов, продавец имеет право изъять товар, то есть он фактически является залогом. В соответствии с условиями предоставления рассрочки, пока покупатель не выплатит всю стоимость покупки, он считается не собственником, а пользователем.

Зачастую рассрочка является выгодной, поскольку она предполагает приобретение товара без переплаты в виде процентов по кредиту. Например, за товар нужно будет выплатить 10 000 рублей. Если рассрочка оформлена на 5 месяцев, то достаточно будет вносить равные платежи в размере 2000 рублей. Эта сумма увеличится только в случае подорожания или начисления штрафов за просрочку.

При оформлении рассрочки магазин может попросить оплатить расходы на оформление документов. Зачастую эта сумма не превышает 300 – 800 рублей, а иногда она уже включена в стоимость приобретаемого товара. Продавец также может потребовать внести первоначальный взнос в размере 30 – 40% от стоимости покупки.

Обычно в рассрочку продают товары высокой ценовой категории, например, бытовую технику, электронику, ювелирные, меховые изделия, мебель. Причем срок сделки составляет в среднем до 12 месяцев.

В случае с кредитом банк выступает посредником между магазином и клиентом, поскольку именно он предоставляет деньги на покупку товара. Разница для покупателя состоит в том, что он должен будет выплатить в конечном итоге сумму, значительно превышающую цену товара, поскольку любой кредит выдается под определенный процент. Оформляется кредитный договор, в котором указана процентная ставка по кредиту, сроки погашения, штрафные санкции, права и обязанности сторон, то есть банка-кредитора и покупателя, который становится заемщиком.

Клиент получает статус кредитного заемщика, а вся информация о сделке попадает в Бюро кредитных историй. Невыплаченный кредит может стать серьезным препятствием для получения другого кредита в случае, если клиент будет признан неплатежеспособным. Когда человек берет кредит, он должен быть готов к тому, что банк устанавливает свои правила вплоть до увеличения процентной ставки в процессе погашения долга. После погашения задолженности необходимо будет закрывать кредит, чтобы избежать проблем с банком.

Что выгодней?

Однозначного ответа на этот вопрос быть не может. Все зависит от того, что важнее для заемщика. Если вы хотите приобрести товар быстро и не собирать никаких документов, лучше воспользоваться услугами продавца. Для оформления будет достаточно предъявить только паспорт. Весь процесс займет не более получаса. В то время как при оформлении кредита от вас, кроме паспорта, потребуют и другие документы. Условия у разных банков могут отличаться. Одним достаточно двух документов, подтверждающих личность. Другие просят предоставить справку о заработной плате и копию трудовой книжки.

Различие в способах погашения также говорит о выгодности рассрочки. Достаточно просто вносить платеж в кассу магазина. Здесь с вас не возьмут никаких дополнительных комиссий. Если вы не можете вовремя погасить задолженность, попросите продавца изменить график платежей. В большинстве случаев магазины идут навстречу своим клиентам. Впрочем, банки предлагают больше вариантов оплаты ежемесячных взносов, например, через интернет или банкомат. Комиссии чаще всего также не взимаются.

Если вы решили сделать выбор в пользу услуг самого магазина, будьте внимательны. Сегодня многие продавцы маскируют под этим понятием невыгодные кредиты

Обращайте внимание на ценники в магазине. Очень часто на них указано две цены: одна при условии 100% оплаты, а другая — при оплате по частям

Разница между этими суммами может быть колоссальной. Подсчитайте процент такой переплаты. Вполне вероятно, что кредит окажется гораздо выгодней. Все современные банки так или иначе находятся под контролем государства, а вот деятельность торговых организаций в сфере финансовых услуг никто не регулирует.

Обращаясь за кредитом в банк, вы получаете комплексную информацию о займе. В договоре будут четко прописаны полная сумма переплаты и процентная ставка. Вы получаете возможность сравнить предложения от различных банков и выбрать наиболее выгодное для себя. В случае рассрочки продавец может не предоставить вам столь детальных расчетов.

Сегодня трудно найти магазин, который предоставляет отсрочку платежа собственными силами. Поэтому перед тем, как прибегать к подобной услуге, внимательно ознакомьтесь с условиями. Чаще всего рассрочка — это всего лишь рекламная акция, под которой маскируется кредит в определенном банке на конкретных условиях. Перед подписанием договора внимательно его изучите. Не торопитесь. Если какие-то пункты документа остались для вас непонятными, попросите специалиста разъяснить их вам.

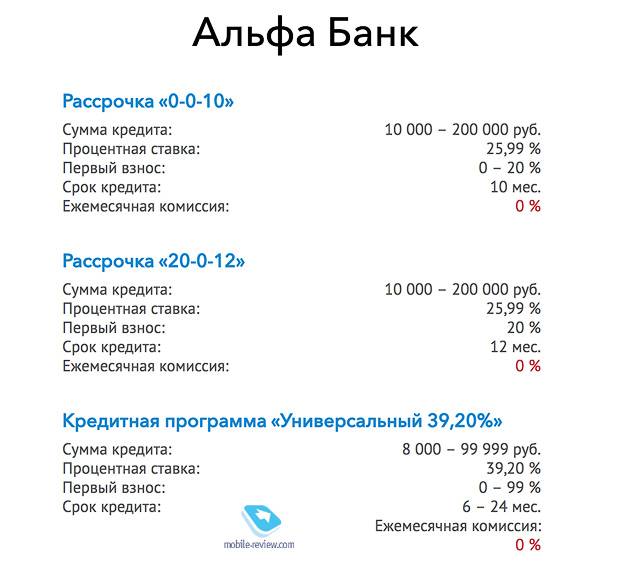

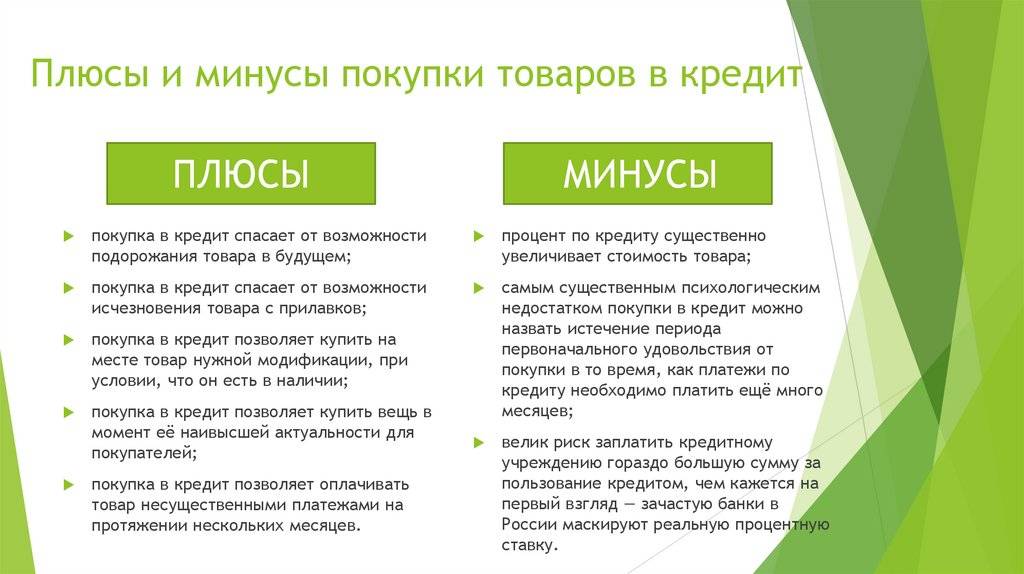

Преимущества и недостатки кредита и рассрочки

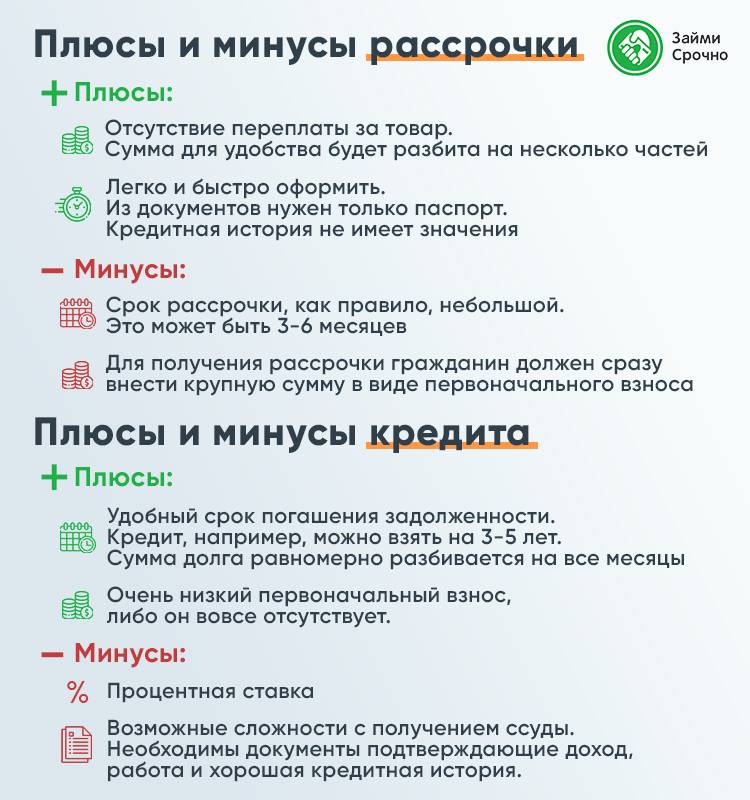

Если вы не знаете, что выгоднее – кредитование или рассрочка, изучите все достоинства приобретения товаров в рассрочку перед кредитованием, а также минусы этих способов приобретения товаров.

Достоинства рассрочки:

- Отсутствие процентов переплаты за товар. Если смотреть на эту характеристику, рассрочка оказывается выгоднее, чем кредит. Но необходимо помнить о дополнительных затратах, требующихся в период оформления покупки. Это может быть единоразовая комиссия в момент получения товара, покупка страховки.

- Оперативность оформления.

- Не нужно собирать большой пакет документов.

- При оформлении рассрочки не проверяется история кредитования заемщика.

- Гибкая схема выплаты долга.

- Возможность просто обменять товар в ситуации необходимости либо возвратить средства.

Недостатки рассрочки:

- Короткий период возвращения. При крупных покупках ежемесячная выплата составляет значительную сумму.

- Не всегда существует возможность купить тот товар, который необходим.

- Внесение начального взноса.

- Владельцем товара человек станет только при выплате всей цены покупки.

Преимущества кредита:

- Период кредитования – от 1 месяца до нескольких десятков лет.

- Получив ссуду, человек может купить нужный товар, где пожелает.

- Можно оформить быстрый заем за небольшой период времени.

Недостатки кредита:

- Существует переплата в виде процентов.

- Иногда нужно оформлять залог.

- Для оформления кредитной заявки необходимо принести в банк большой пакет документов.

- При оформлении кредита будут проверять кредитную историю заемщика.

- Значительные штрафные санкции за несвоевременную выплату.

В любом случае, перед оформлением сделки, необходимо изучить условия соглашения, чтобы в будущем избежать переплат и штрафных санкций.

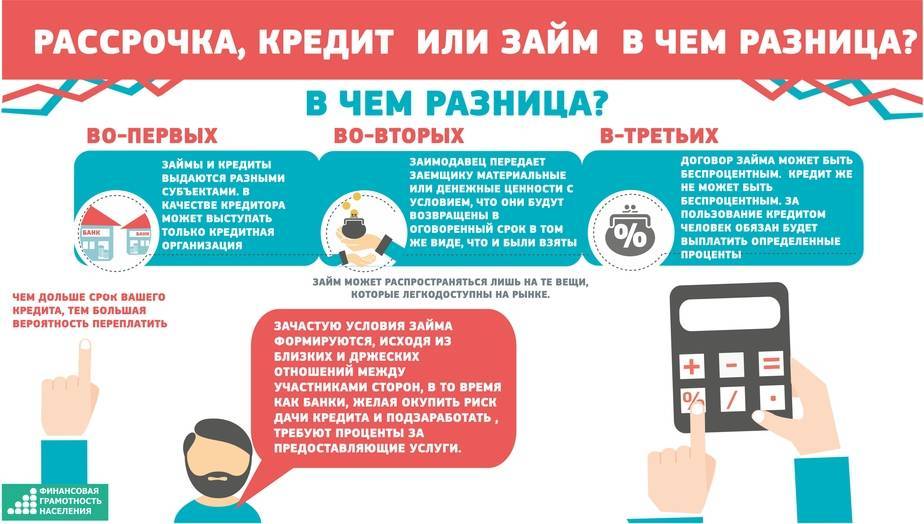

Сходства и отличия

Кредиты и возможность купить что-то в рассрочку очень выручают в различных ситуациях – в этом их сходство, а в чем же разница?

Основное отличие рассрочки от кредита в том, что первый вариант не бывает с переплатой. Также ее нельзя получить в банке, так как это будет идти в разрез с правилами банка.

Если договор на куплю-продажу заключается с участием банка, то это может быть только кредитный договор. Рассрочка, в отличие от кредита может предоставляться на относительно небольшой промежуток времени – от 3 месяцев до года, реже – 2 года.

Какие еще есть отличия между ними? При оформлении рассрочки договор составляется с продавцом товара и в случае возникновения претензий обращаться нужно будет именно к нему. Стоимость купленного товара каждый месяц равными частями надо погашать, часто в договоре предусматривается выплата какой-то стоимость товара сразу в виде начального взноса (как правило, не меньше 30%).

Что надо знать о кредите

Они бывают:

- потребительскими;

- коммерческими;

- автокредитами.

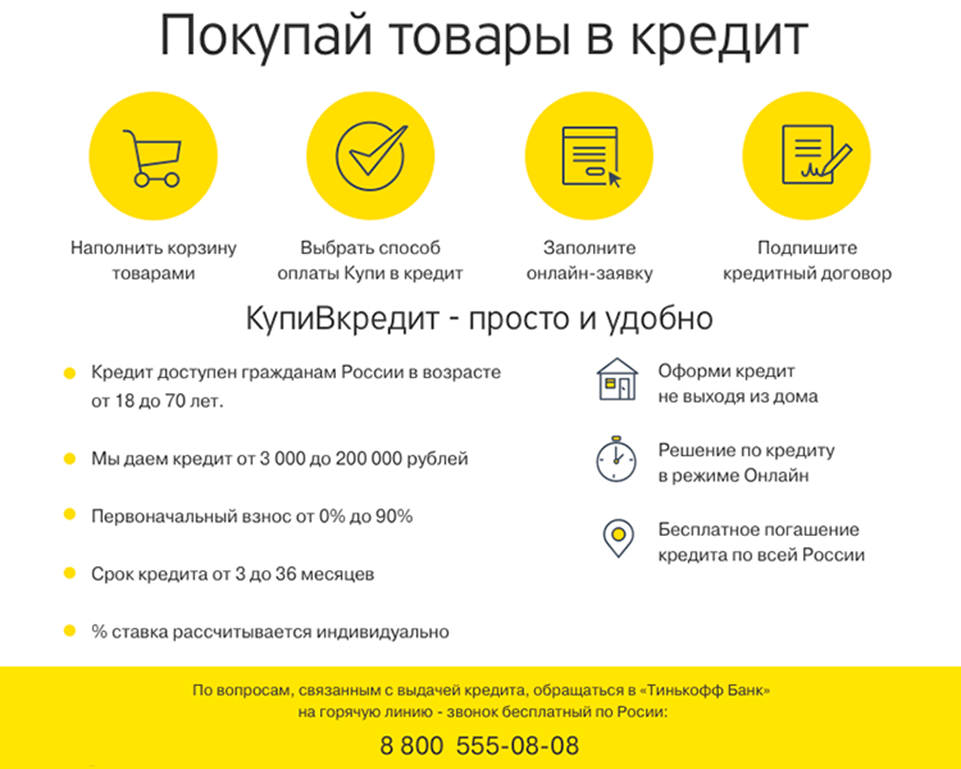

В роли заемщиков могут быть юридические и физические лица. Саму ссуду можно взять в банке или в торговой точке (на покупку товара). Ссуда всегда выдается под определенные проценты и на различные сроки — выплачивать денежные средства можно довольно долго — 3-5 лет. Кредит не может быть целевым (исключение — автокредит), это потребительский кредит на неотложные нужды, ипотеку и т.д. Получение средств (денег) может осуществляться как наличными, так и на карту, но получить их в любом случае удаться не сразу, а только через несколько дней, после рассмотрения вашего финансового «досье» и принятия решения о выдаче. Всем ли его дают? Если ваша финансовая история оставляет желать лучшего, значит, мечты взять кредит лучше оставить сразу.

Подробнее о рассрочке

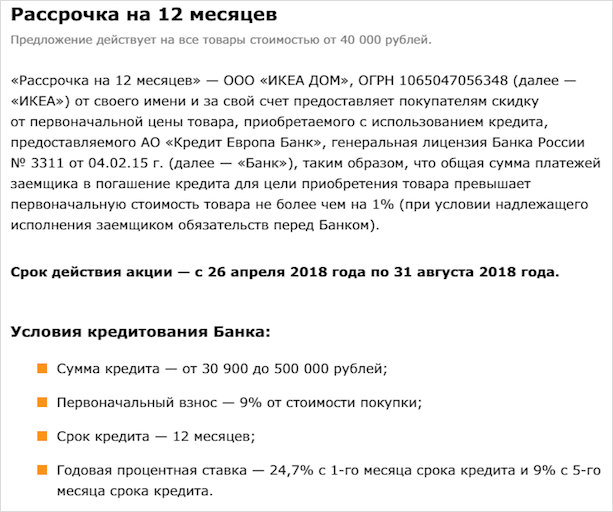

Есть два вида рассрочки. В первом случае, услуга представляет собой своеобразный кредит. При таком варианте договор купли-продажи заключается с магазином (торговой точкой), а договор подписывается с банком. Заключая такой вид сделки, продавец получает деньги за товар от банка, покупатель получает товар и обязанность рассчитаться за этот товар с банком в течение определенного времени, каждый месяц внося оговоренную договором сумму. Напоминает кредит, но суть такого трехстороннего договора в том, что вы не переплачиваете за товар. Как такое возможно?

Дело в том, что в сумму ежемесячного платежа банку уже включены эти самые его проценты. Но почему же не растет цена на товар, и где выгода банка? Для того чтобы клиенту предоставить 0 % годовых, магазин дает скидку на товар, а кредитная организация своими процентами ее накручивает. По сути, вы покупаете товар без скидки, но и не переплачиваете за него.

Второй вариант более привычен – когда рассрочку дает непосредственно магазин, где вы покупаете товар. Это «истинная» рассрочка, когда договор заключается непосредственно сами продавцом. Следовательно, никакие переплаты, дополнительные проценты и комиссионные сборы здесь не предусмотрены. Единственными доплатами здесь могут быть сами расходы на оформление бумаг, но часто эта сумма включается в сумму рассрочки.

Бывает ли настоящая рассрочка в магазинах?

Россиян так часто обманывали банки, торговые сети и просто реклама, что они уже не верят тому, что им обещают. И если в рекламе большими буквами написано: «Рассрочка 0% переплаты», то без переплаты там все-таки не обойдется.

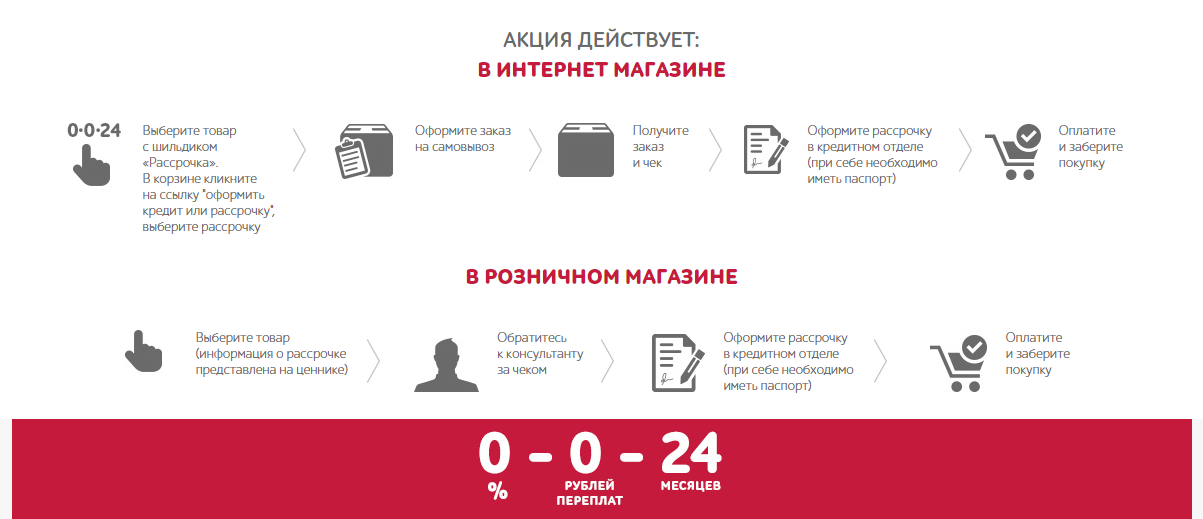

С другой стороны, в реальности рассрочка в магазинах бывает – и не так редко, как может показаться. Все дело в том, как построены отношения между магазином и банком, обычно все сводится к такой схеме:

- на ценнике на товар заранее указано, на сколько платежей можно разбить его стоимость;

- клиент оформляет рассрочку – но не у магазина, а подписывает договор с банком (хотя сотрудник магазина может быть агентом банка и распечатывать договор на кредит – рассрочку);

- в графике платежей нет никакого обмана – если их сложить, получится ровно стоимость товара;

- проценты, которые получает банк, оформлены как скидка на товар.

Другими словами, магазин заранее прибавляет к цене товара определенную часть, которую затем отдаст банку в виде процентов. Именно поэтому рассрочку обычно нельзя взять на акционные товары с самыми большими скидками – просто потому, что магазин не сможет отдать часть цены товара в виде вознаграждения банку. По таким товарам продавцы-консультанты обычно советуют оформить кредит или выбрать другой товар.

С другой стороны, иногда можно взять в рассрочку даже товар, который продается по нижней границе рыночной цены. Например, один журналист рассказывал, как купил Apple MacBook на площадке TMall (подразделение AliExpress) в рассрочку от Тинькофф Банка. При цене товара около 94 тысяч рублей банк выдал кредит на 83,5 тысячи рублей, а почти 11 тысяч рублей было оформлено как скидка и одновременно проценты банка. При желании кредит можно вернуть досрочно, получив неплохую скидку с цены.

Примерно по такой же схеме работает рассрочка и в других российских магазинах.

Иногда рассрочку на свои товары дают и сами производители – но это касается далеко не всех товаров. Обычно рассрочку можно получить от производителей мебели или окон, однако и они под видом рассрочки могут предложить кредит от банка.

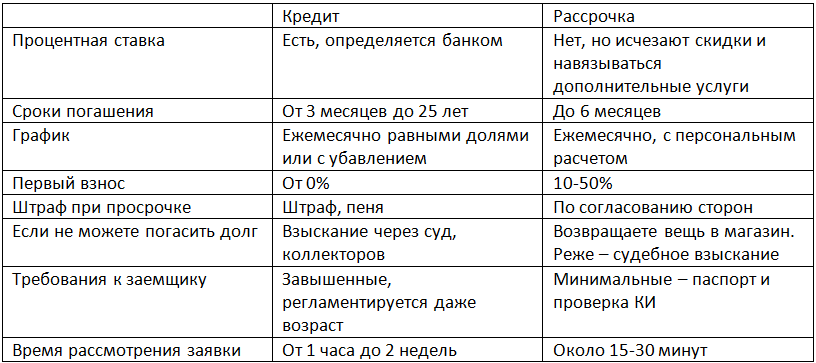

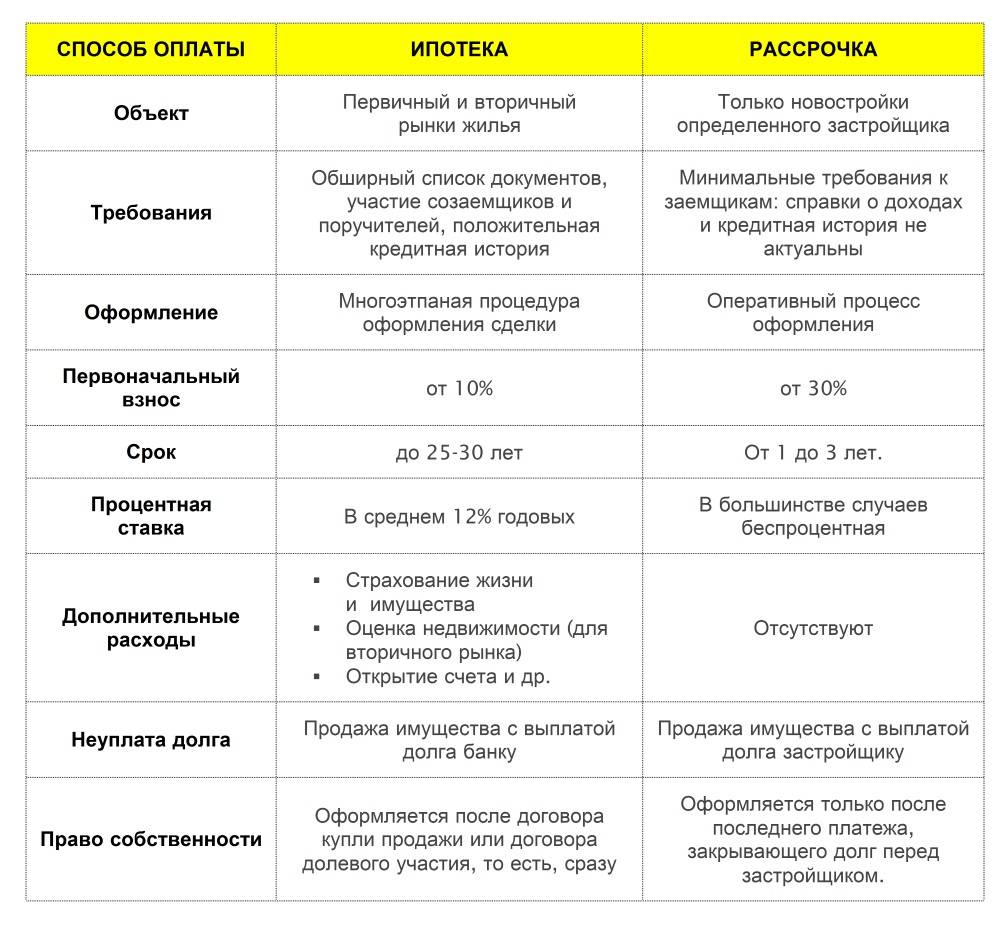

В чем разница для покупателя?

Не все граждане понимают, чем рассрочка отличается от кредита в магазине. Это приводит к тому, что человек выбирает неподходящий вариант покупки и сталкивается с рядом проблем. Отличие рассрочки от кредита на товар приведены ниже в таблице.

| Критерий сравнения | Кредит | Рассрочка |

| Стороны соглашения | Банковская организация и заемщик. | Покупатель и продавец. |

| Форма, цель выдачи денег | Человеку выдаются наличные деньги, которые он может тратить по своему усмотрению. | Не выражается в наличных средствах. Предоставляется на покупку конкретного товара. |

| Отношение к кредитной истории. | Влияет на возможность получения в долг денег. | Кредитная история не анализируется магазином при оформлении рассрочки. |

| Предоплата | Отсутствует. | Есть. Как правило, варьируется в пределах от 10 до 50%. |

| Комиссия за оказание услуги | Взимается. Составляет около 1,5%. | Не предусмотрена. |

| Срок погашения долга | Может быть достаточно долгим, от 5 до 20 лет. | Срок погашения относительно короткий. Обычно не превышает года. |

| Когда купленный товар становится собственностью клиента | Сразу после приобретения. | Полные права на товар человек получает после погашения задолженности. |

| Предмет залога | Это может быть уже имеющееся движимое и недвижимое имущество заемщика. | Залогом выступает приобретаемый товар. |

| Необходимость уплаты процента | Взятые деньги в долг возвращаются банку с процентом. Как правило, переплата составляет 5-50% от первоначальной стоимости товара. | Процент не предусмотрен. После первоначального взноса оставшаяся сумма денег возвращается в течение определенного периода равными долями, но цена приобретенного товара, как правило, значительно превышает рыночную. |

| Наказание в случае нарушения сроков погашения задолженности | За неустойку предусмотрена пеня. Это увеличивает сумму переплаты. | Магазин может потребовать клиента вернуть товар. |

| Вероятность отказа | Достаточно высокая при неплатежеспособности и плохой кредитной истории. | Минимальная. |

| Бумажная волокита при оформлении договора | Требуется немалый пакет документов, среди которых справка о доходах, копия трудовой книжки. | Для оформления рассрочки нужен минимальный комплект документов. |

| Периодичность внесения платежей | Каждый месяц. | Ежемесячно. |

| Величина ежемесячного платежа | Относительно маленькая. | Большая. |

Мнение эксперта

Мария Локшина

Эксперт по семейному праву с 2010 года

Некоторые моменты, которые невыгодны для заемщика, могут быть не оглашены второй стороной (банком либо магазином). Выявить их можно лишь путем внимательного изучения договора.

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

Что такое рассрочка и чем она отличается от кредита?

Многие интересуются вопросом, рассрочка это кредит или нет, на самом деле это маркетинговый ход торговых точек, которые хотят привлечь больше покупателей. Некоторые предлагают купить товар оплачивая частями, другие повышают цену на него и предлагают приобрести вещь получая прибыль.

Чтобы узнать есть ли разница между кредитом и рассрочкой важно проанализировать два варианта и понять чем они отличаються. Разница между кредитом и рассрочкой заметна сразу, придя в маркет техники, мебели или украшений, человек может приобрести ассортимент, оформить на него покупку по частям не выходя из него. . Узнав все преимущества покупки вещи по частям, можно рассмотреть разницу между ссудой в банке:

Узнав все преимущества покупки вещи по частям, можно рассмотреть разницу между ссудой в банке:

- Если в банке важна кредитная история, то в магазине никто не спросит ее, как и другие документы с места работы о платежеспособности;

- В магазине могут предложить первоначальный взнос за товар, но при оформлении займа могут потребовать не только большой взнос, но и невыгодные условия;

- Если в маркете предлагают покупку товара на несколько месяцев (максимум до года), то финансовые компании могут предложить ссуду до 5 и даже до 10 лет, что может повлечь финансовые трудности;

- В магазинах не потребуют от клиента поручителей или залога, в банке нужно предоставить все, чтобы учреждение убедилось в ответственности клиента и имело страховку в случае неуплаты;

- При оформлении покупки по частям, клиент получает товар на правах пользователя и оплачивает его, при займе — человек получает деньги, покупает на них вещь и только тогда оплачивает ее с процентной ставкой.

Магазины привлекают банки для большего товарооборота, позволяя покупателю подойти к банковскому работнику на месте. Если маркет продает ассортимент по оптовой цене, а банк не предлагает проценты, человек приобретает вещь не переплачивая за него. Бывают ситуации когда рассрочку можно получить в торговой точке, ассортимент могут выдать по стандартной цене и человек не переплатит лишние деньги.

Плюсы и минусы

Рассрочка – коммерческое предложение, оформление которого выгодно, как для потребителя, так и для продавца. Какие плюсы есть и существуют ли «подводные камни» данного вида взаимоотношений с коммерческой организацией?

Преимущества:

- Как правило, для оформления необходимо предоставить минимальный пакет документов;

- Оперативность оформления покупки;

- Возможность приобрести товары разных групп и стоимости в рассрочку;

- Существует возможность обмена товара при обнаружении брака или неисправности;

- Отсутствие переплат в виде процентов, которые подразумевает любой кредитный займ.

Недостатки:

- Сегодня большинство магазинов реализуют товары только при оформлении страховки. Таким образом, в диалоге принимают участие третьи лица (страховые компании) и клиент вынужден заключать ненужный ему договор;

- Наличие так называемых «скрытых» требований, которые продавец не озвучивает сразу;

- В зависимости от наименования товара и его цены может быть предоставлен маленький срок для выплаты средств;

- Необходимость внести обязательный платёж, часто он может достигать 50%.

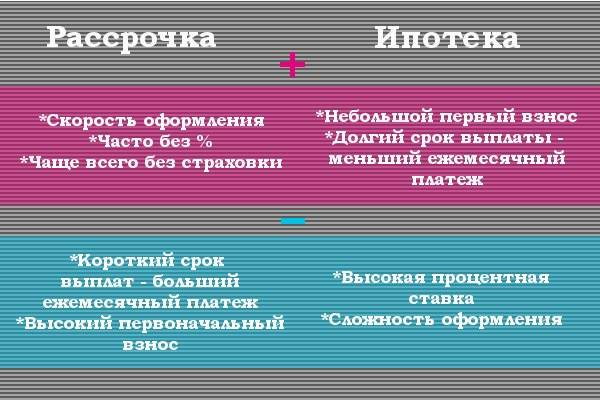

Банковская рассрочка

Хотя по закону банкам и не разрешается предоставлять услугу рассрочки в чистом виде, все чаще можно заметить рекламные объявления с подобными предложениями. В них описаны условия банковской рассрочки с нулевой предоплатой и отсутствием процентной ставки. Причем и сроки погашения долга могут быть больше, чем в магазине.

После консультации банковского сотрудника сомнений в правдивости информации — нет, и дополнительных платежей тоже. Однако на деле это тот же кредит, только проценты в этом случае выплачивает не клиент, а магазин, который скорее всего уже вложил эту сумму в стоимость товара. Получается, что в любом случае расходы на себя берет клиент, как бы красиво этот факт ни был завуалирован.

Таким способом магазин повышает свои продажи, ведь продать товар в рассрочку легче, чем за полную стоимость. Банк в этом случае тоже не упустит возможность заработать, и может попытаться продать клиенту дорогую страховку.

Плюсы и минусы рассрочки

Плюсы | Минусы |

Можно получить товар или услугу сразу, а оплачивать частями | Короткий срок погашения |

Обычно не начисляются проценты | При оформлении рассрочки продавцы обычно не дают скидку |

Не учитывается кредитная история заемщика | Штрафы за просрочку |

Для оформления нужен только паспорт | Большой первоначальный взнос |

Не нужны поручители и залог | Товар становится собственностью покупателя после полной выплаты его стоимости |

Существует тип рассрочки, при которой между продавцом и покупателем есть посредник — банк. Работает это так: клиент заключает кредитный договор, в котором прописана стоимость товара и сумма с учетом начисленных процентов. Но эту переплату берет на себя магазин.

Еще есть карты рассрочки. Банки выдают их клиентам на покупку товаров в магазинах-партнерах.

Главные отличительные черты

Если рассматривать теоретический аспект разницы между рассрочкой и кредитом, то она есть. Но на практике, очень многое зависит от условий банка, акционных предложений и приобретаемой категории товаров. Сказать однозначно, что есть определенные, строго выраженные отличия, нельзя.

Отличительные черты:

Срок действия

При рассрочке банк или магазин ограничивает срок, на который возможно оформить услугу. Как правило, это несколько месяцев. Продолжительность использования продукта зависит и от приобретаемого товара. На товары, пользующиеся спросом, предоставляют рассрочку на пару месяцев, на менее популярные категории товаров — на несколько лет. При займе клиент получает право выбрать наиболее оптимальные условия.

Стоимость товара

Товар в кредит предоставляется по той же цене, которая установлена и в других магазинах, то есть она соответствует рыночной цене. Договор безпроцентного пользования часто предполагает предоставление продукции клиенту по завышенной цене. Поэтому перед тем, как оформлять ее, необходимо провести мониторинг цен на продукцию на рынке;

Статус кредитора

Если акции проводит крупная розничная сеть, то именно она может выступать кредитором. По кредиту магазин-продавец почти никогда не является таким субъектом;

Общая стоимость услуги

Рассрочка для клиента должна быть дешевле, чем кредит. И это обусловлено отсутствием процентных платежей. Поэтому, если какой-то банк предлагает услугу беспроцентного погашения долга, но при этом взимает ежемесячно комиссию за обслуживание долга, это является тем же самым кредитом.

Это основные отличия, которые и определяют, какой продукт предоставлен клиенту: потребительский кредит или рассрочка.

Кроме того, что эти продукты имеют явные отличительные черты, они имеют явные сходства.