В каких случаях он нужен?

Ипотека может быть оформлена без поручительства третьих лиц. Но в некоторых ситуациях обойтись без них не получится.

Например, поручитель понадобится, если вы:

- младше 21 года или, наоборот, достигли пенсионного возраста;

- не соответствуете некоторым требованиям банка, например, опыт работы у текущего работодателя — меньше полугода;

- имеете негативные сведения в кредитной истории, например, просрочки.

Банк может запросить поручительство третьего лица и в других случаях. Например, часто оно необходимо при получении кредита на строительство дома на период, пока не будет зарегистрировано право собственности на недвижимость.

Альфа-Банк

от 6,5%

ставка в год

Перейти

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Подробнее

Газпромбанк

от 7,5%

ставка в год

Перейти

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 7,5%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

Транскапиталбанк

от 7,99%

ставка в год

Перейти

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

Подробнее

Росбанк

от 7,39%

ставка в год

Перейти

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

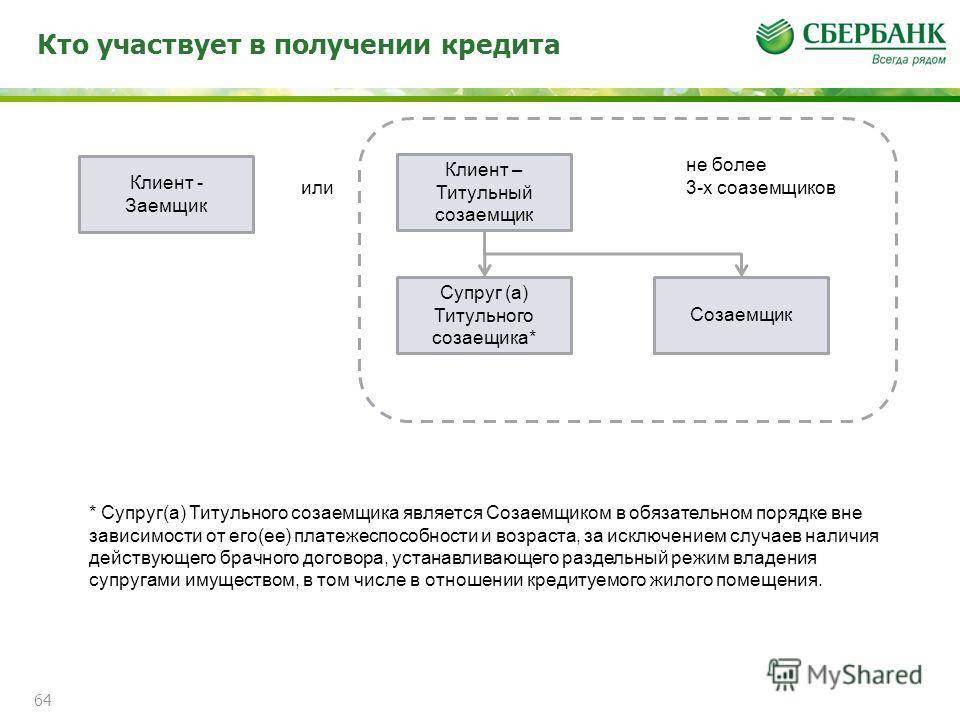

- Можно привлечь 3 созаемщиков.

Подробнее

Как выйти из созаемщиков по ипотеке?

Ответственность созаемщика по ипотеке длится до тех пор, пока договор не будет закрыт. Если возникло желание избавиться от этого статуса, необходимо направиться в банк и написать соответствующее заявление.

Получить такое разрешение сложно, ведь при выдаче ипотеки банк учитывал совокупный доход, а при новых условиях, если у одного заемщика недостаточно высокий доход, банк попадает в зону риска.

Оправданным решением для разрыва договора является развод или переезд. Чтобы обезопасить себя, банк может предложить привести другого созаемщика, но следует быть готовым к тому, что его также тщательно проверят. Но в любом случае, окончательное решение остается за банком и точного алгоритма «как вывести созаемщика из ипотеки» – нет.

Становиться ли созаемщиком – решение сложное, требующее должного осмысления. Ответственность созаемщика по ипотеке достаточно велика, и если появятся непредвиденные обстоятельства, выплата ляжет на вас. Поэтому, если вы хотите помочь человеку – будьте уверены в его добросовестности и платежеспособности.

Как найти поручителя

– Обратиться к родственникам или знакомым.

Но они могут отказать — см. выше.

– Нанять профессиональных поручителей за плату.

Реклама подобных услуг есть в интернете, но тут нужно учесть нюансы.

Во-первых, сопоставить, сколько придётся заплатить за такое поручительство, а во сколько обойдётся кредит по более высокой ставке, но без поручителей. Возможно, второе окажется выгоднее и точно надёжнее.

Во-вторых, не нарваться на мошенников. Лже-поручители могут взять предоплату и скрыться с ней в неизвестном направлении

Поэтому важно заключать договор, проверив предварительно наличие регистрации юрлица или ИП, стаж работы, отзывы и т. п

– Предприниматели могут обратиться в региональные гарантийные фонды.

Эти организации созданы специально для поддержки малого и среднего бизнеса. Подобные фонды берут комиссию за предоставленное поручительство, в среднем 0,5−1,5% годовых единовременно или в рассрочку.

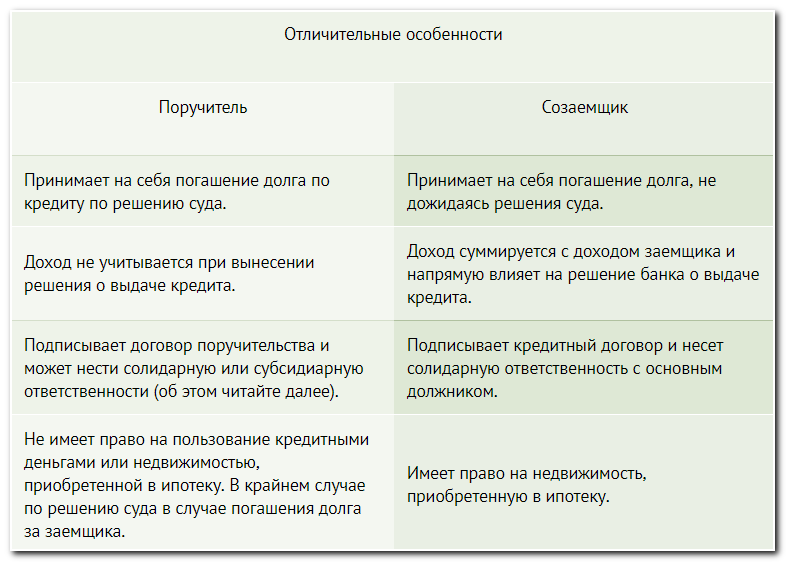

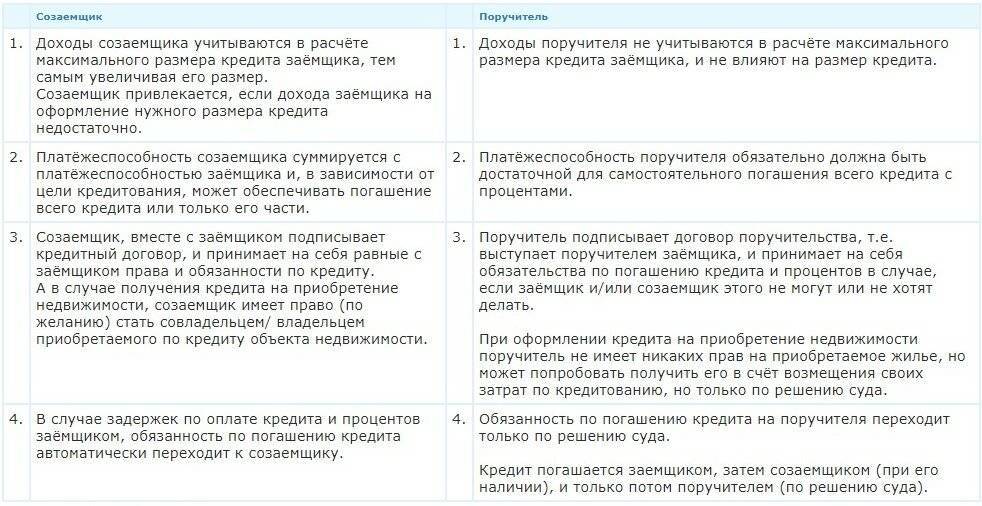

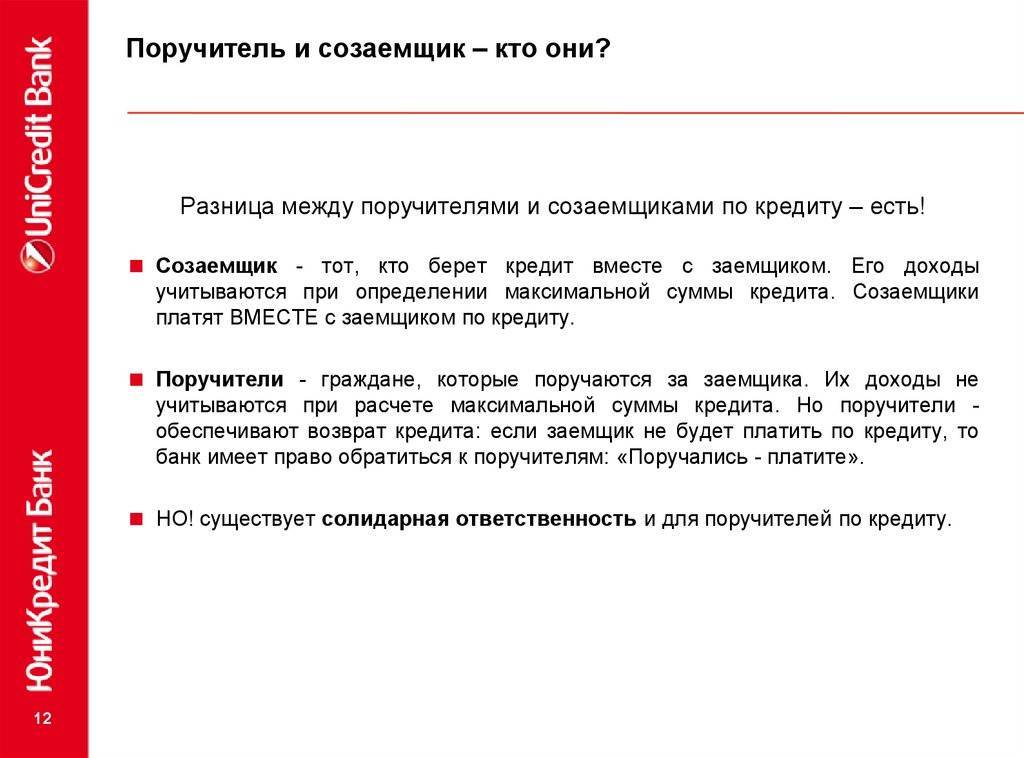

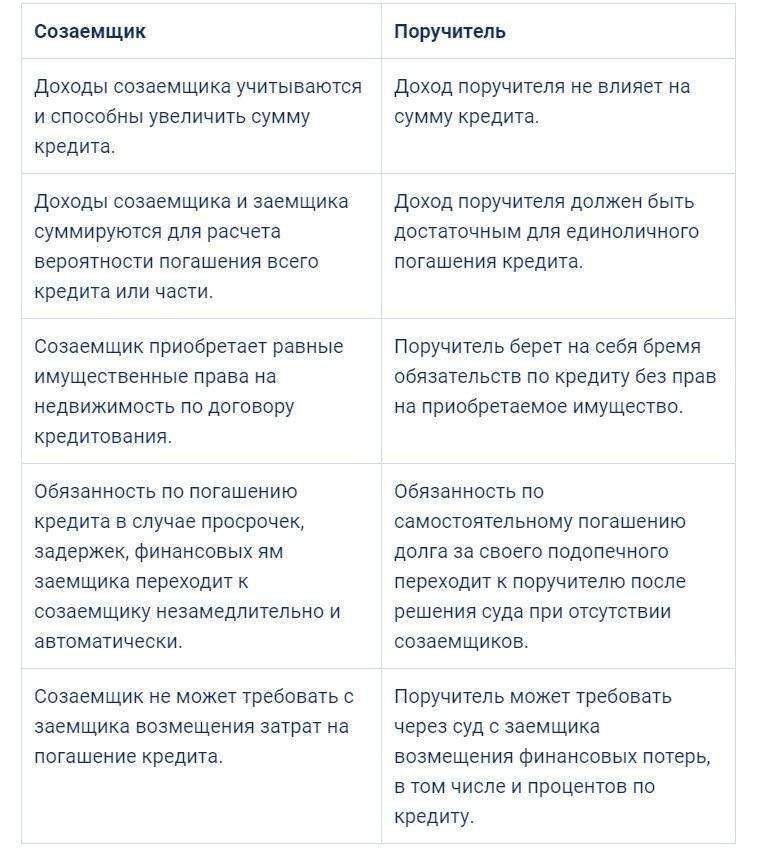

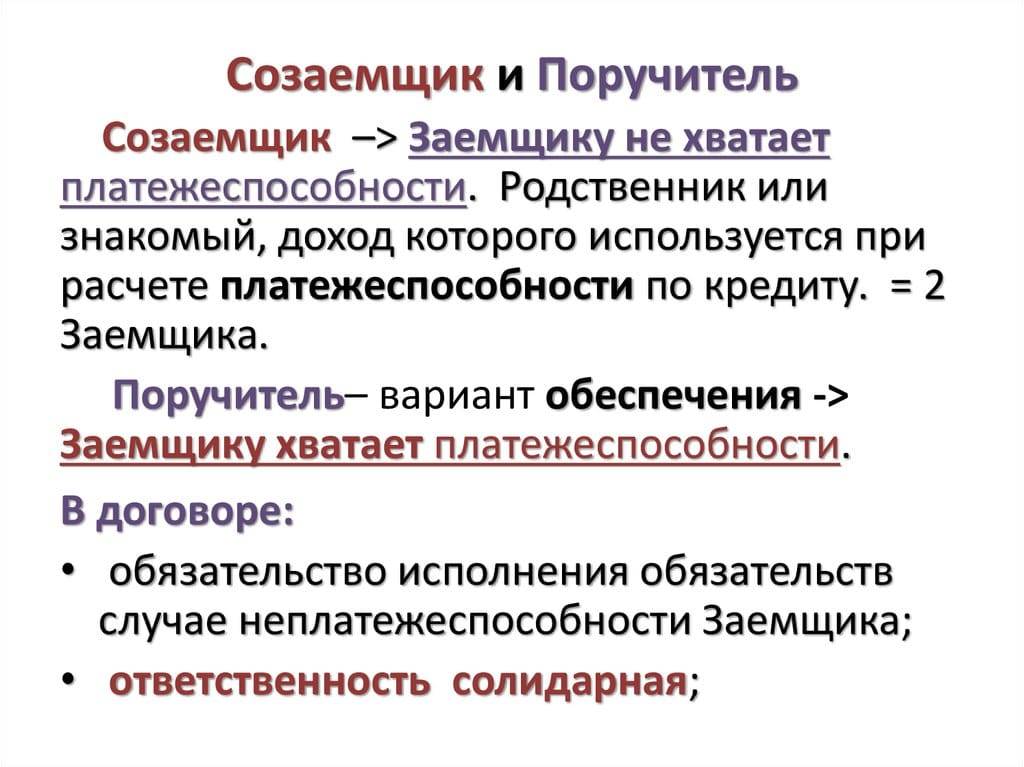

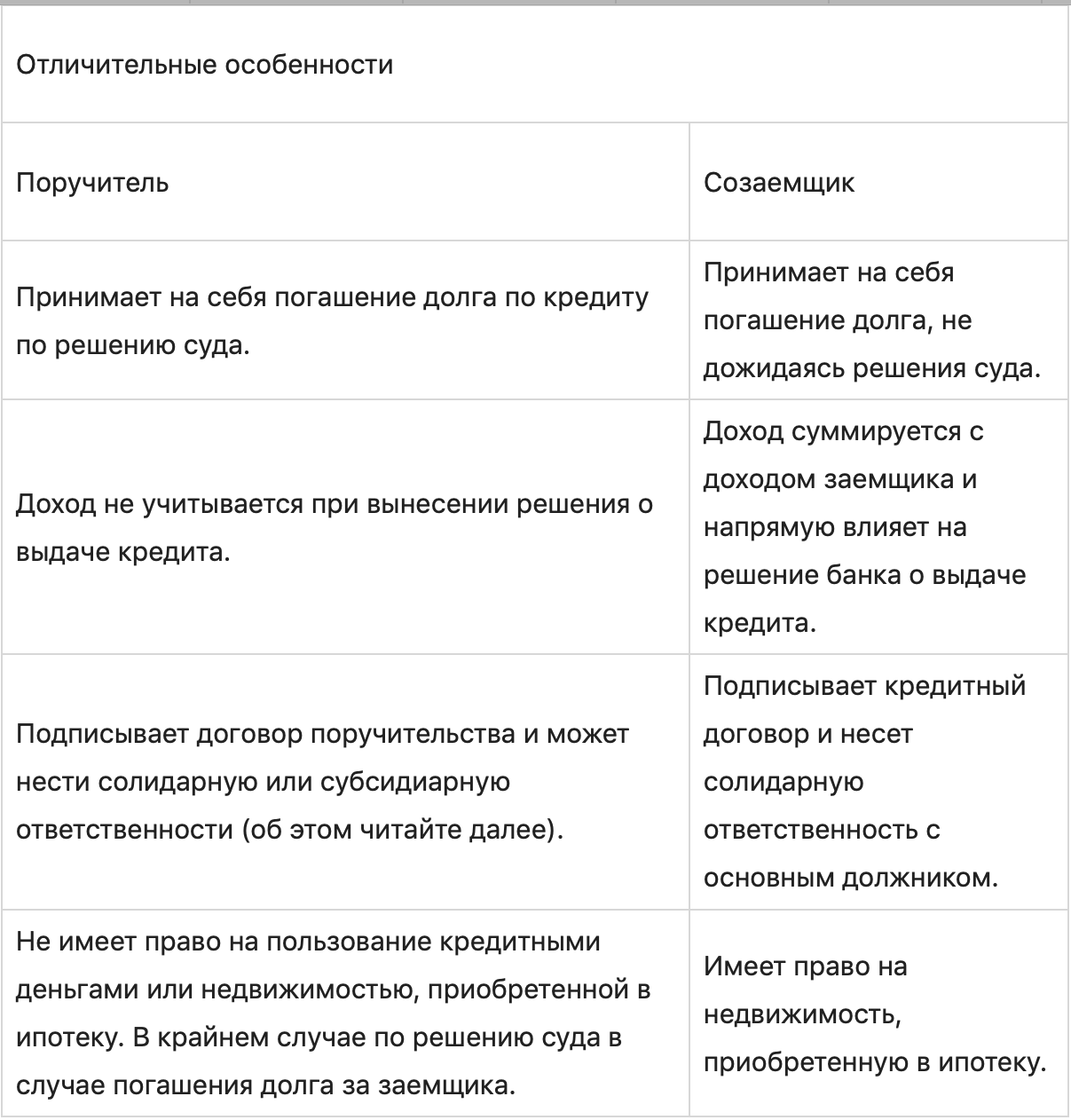

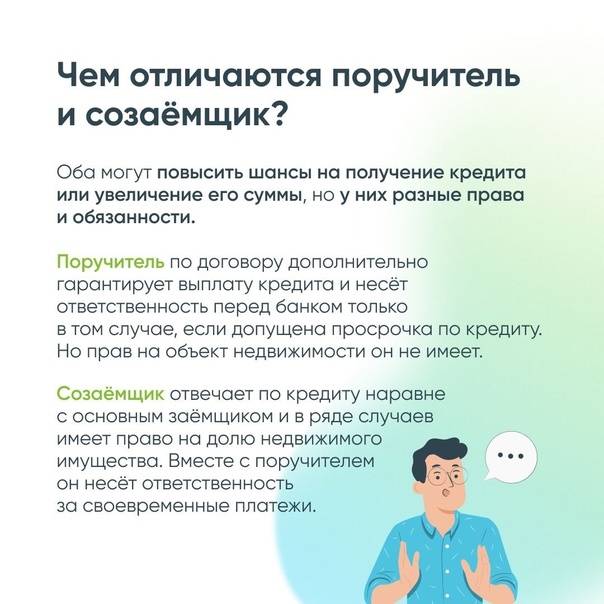

Поручитель и созаёмщик — в чём разница

Созаёмщик тоже требуется, когда нужно получить кредит на крупную сумму. Как и поручитель, он тоже будет расплачиваться, если основной должник не сможет или не захочет этого сделать.

Но между ними есть ряд отличий:

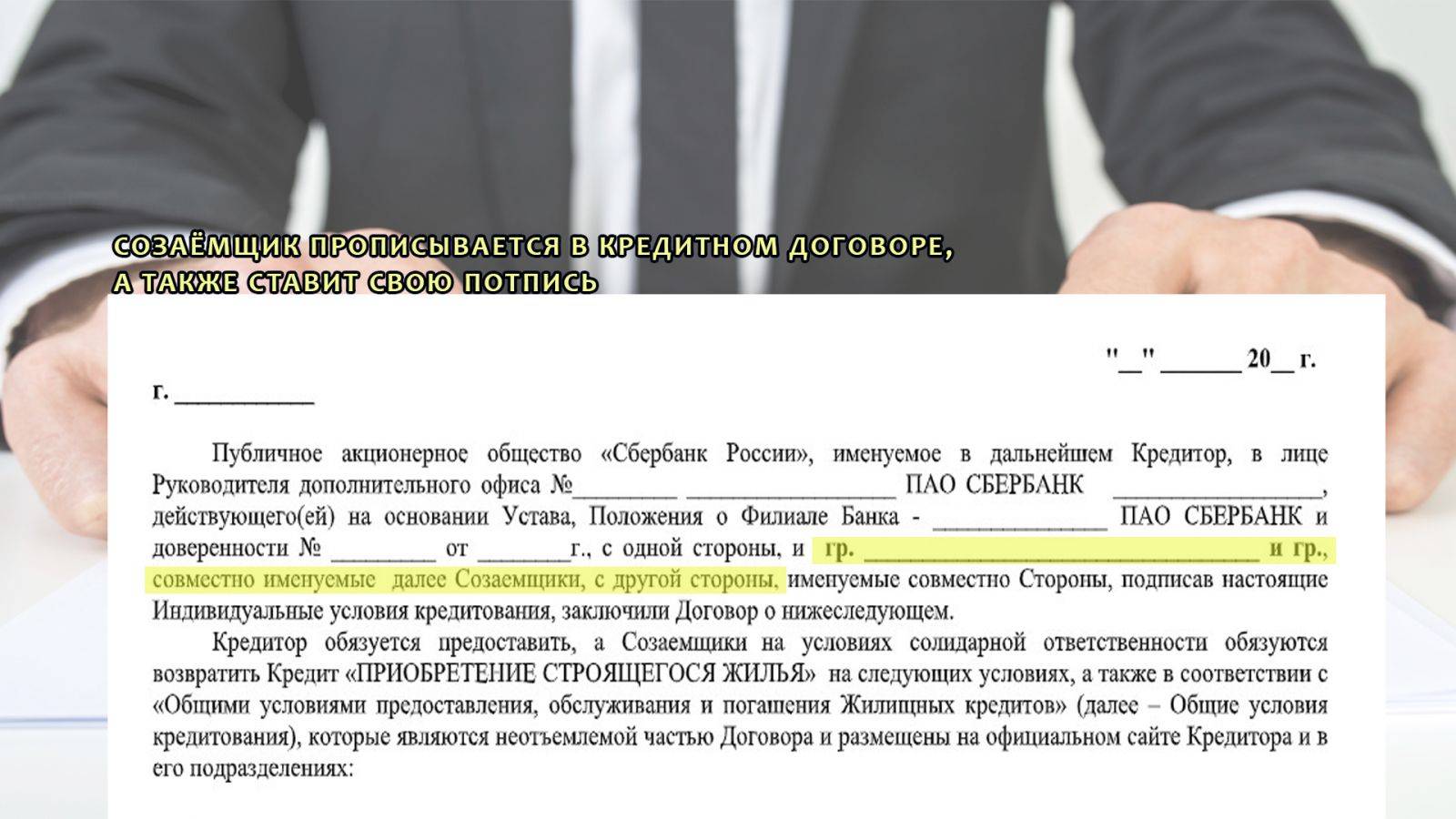

– Созаёмщик подписывает кредитный договор наравне с основным заёмщиком, для поручителя действует отдельный договор поручительства. У созаёмщика кредит отображается в личном кабинете банка, учитывается в кредитной истории, у него может быть специальный счёт, с которого он гасит кредит. Поручитель не имеет доступа к информации о погашении кредита и не может по собственному желанию вносить платежи.

– В кредитном договоре можно прописать условия и права для созаёмщиков. Например, платят они поровну или платит основной заёмщик, а созаёмщик только в случае, если первый перестает платить. Поручитель всегда платит по требованию банка только в случае проблем с заёмщиком.

– Если есть и созаемщик, и поручитель, в случае просрочки банк всегда сперва обращается к созаёмщику, а только потом к поручителю — если не платит и созаёмщик тоже.

– Созаёмщик может влиять на условия кредитного договора, оформлять ипотечные каникулы и т. п. При этом основной заёмщик не имеет права изменять условия по кредиту без согласия созаёмщика. Поручитель таких преимуществ не имеет, но если условия договора были изменены без его согласия, он продолжает нести первоначальную ответственность, если в договоре не указано иное.

Если кратко, то поручитель — это для банка гарант того, что деньги будут возвращены в полном объёме. А созаемщик — это не только гарант, но и клиент — такой же заёмщик.

Судебная практика – как работает поручительство

Фактически, вы можете даже не знать, что друг не платит по ипотеке, кредиту на авто, потребительскому займу. В это время кредитор обращается в суд, тот открывает дело, и вы получаете повестку на заседание, как главный ответчик. Судебный механизм отточен до мелочей и в случае, если лицо которое оформляло заем не в силе его покрыть, за дело берутся судебные приставы. В этом случае поручитель в банке, подписывая договор, должен осознавать возможные последствия. Составляется график выплат и как правило, предлагаются такие варианты решения:

- Удержание процента из зарплаты.

- Арест собственных счетов.

- Принудительный аукцион для реализации собственности.

Часто с судебным разбирательством сталкиваются и владельцы маленького пакета ценных бумаг акционерного общества миноритарии, в частности, когда владельцы контрольного пакета принимают спорные решения, например, отказ от выплат дивидендов.

Как правило, банк подает в суд и привлекает поручителя спустя 3-6 месяцев просрочки.

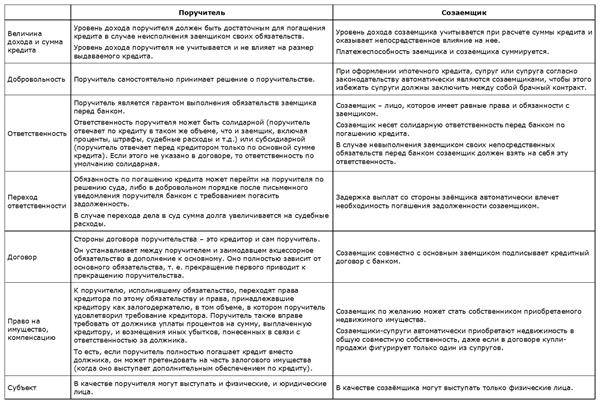

Права и обязанности созаемщиков и поручителей

В правах и обязанностях кроется отличие поручителей от созаемщиков. Несмотря на то, что обязательства возлагаются на обе стороны, требования к ним кредитных организаций в корне различаются.

При оформлении договора ипотечного кредитования с привлечением созаемщика в обязательном порядке учитывается его платежеспособность. Доходы поручителя для расчета максимальной суммы кредита банк не рассматривает.

Созаемщик наравне с титульным заемщиком имеет право на недвижимость, купленную за счет кредитных средств. Возможность претендовать на жилье и величина доли оговаривается в договоре ипотеки или соглашении купли-продажи вне зависимости от количества участников сделки. Поручитель не имеет прав на объект.

Ответственность созаемщика наступает сразу после вступления кредитного договора в силу. Он должен наравне с титульным заемщиком контролировать соблюдение сроков внесения ежемесячных платежей. Поручитель обязан выполнить обязательства только при утрате кредитополучателя платежеспособности.

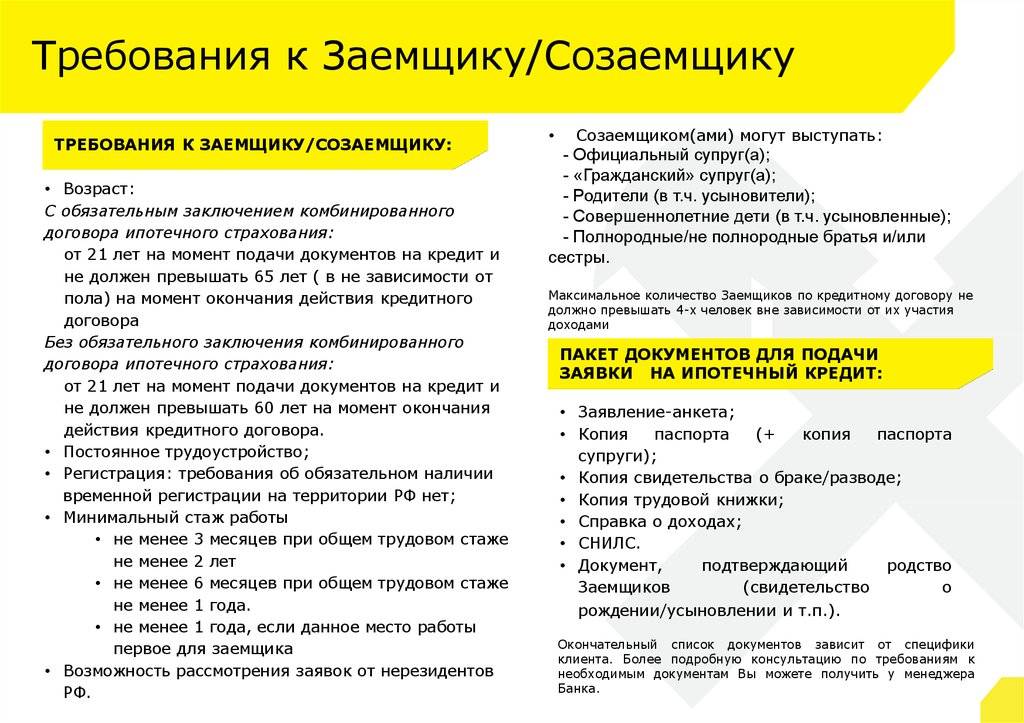

Перечень документов для созаемщиков и титульных заемщиков практически идентичен. С полным пакетом вы можете ознакомиться здесь. Также участникам сделки следует оформить страхование имущества и, при желании, жизни и здоровья. Поручителю достаточно предоставить паспорт, справку о доходах и копию трудовой книжки. При необходимости банк запросит дополнительные бумаги.

Еще одно отличие созаемщика от поручителя в ипотеке — процедура оформления договора. Первый подписывает документы вместе с кредитополучателем. При этом нередки ситуации, когда он не вправе отказаться от сделки, например если титульным заемщиком является супруг(а). Расторгнуть договор можно в случае развода, смены места жительства или невозможности исполнения кредитных обязательств. Поручитель заключает с кредитором отдельное соглашение на добровольной основе. Однако после подписания отказаться от обязательств вряд ли удастся. Поручительство прекращается при погашении ипотечного кредита, истечении срока действия соглашения с банком, изменении условий кредитования без согласия поручителя, привлечении заемщиком другого доверенного лица с равным уровнем платежеспособности.

Все, что нужно знать о поручителе по ипотеке

Поручитель по ипотеке — это гражданин РФ, который берет на себя все обязательства по кредитному договору заемщика перед банком. Становясь поручителем, вы должны понимать: если заемщик не выплатит кредит, отдавать долг банку придется вам.

Кто может стать поручителем при ипотечном кредитовании

Взять на себя ответственность поручителя может физическое или юридическое лицо. Чаще всего заемщик просит стать его гарантом перед банком своих кровных родственников: сестер, братьев, родителей и т. п.

Кто еще может стать поручителем:

– супруг, супруга;

– друзья, соседи, коллеги;

– юридические лица, например, организация-работодатель.

Лояльнее всего банки относятся к поручительству юридических лиц. Если вы решили оформить ипотеку с поручителем, то попробуйте обратиться к руководству своей компании. Кредитор быстрее одобрит такого гаранта.

Требования банка к поручителю

Условия, которые банки выдвигают к ипотечному заемщику, весьма жесткие. Требования к поручителям не менее строгие.

Идеальный поручитель для банка должен соответствовать следующим условиям:

– возраст от 21 года до 75 лет;

– гражданство РФ с постоянной регистрацией на территории страны;

– постоянный официальный доход, подтвержденный документально;

– возможность ежемесячно выплачивать ипотечный платеж;

– безупречная кредитная история.

Обязанность и ответственность поручителя

Основная обязанность поручителя по одноименному договору — полная выплата ипотечного кредита с процентами, пенями и другими начислениями, если этого не может сделать заемщик.

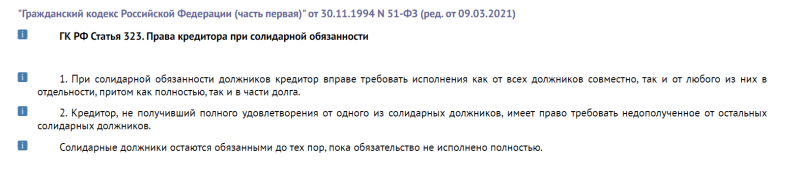

Нарушая свои обязательства, поручитель несет ответственность перед кредитной организацией. Это имущественная ответственность, которая может быть полной (солидарной) или дополнительной (субсидиарной).

Какая бывает ответственность поручителя:

1. Солидарная. Банк обращается к поручителю с требованием оплаты кредита сразу после того, как заемщик перестает вносить платежи. Кредитная организация связывается с поручителем и заемщиком одновременно.

2. Субсидиарная. Банк обращается к поручителю только после того, как обращение к заемщику не привело к погашению задолженности. Если кредитор не смог связаться с заемщиком, то он не может требовать от поручителя оплаты кредита.

Если поручительство было оформлено на несколько человек, имущественная ответственность не делится. Каждый из поручителей обязан выполнить требования банка по договору поручительства.

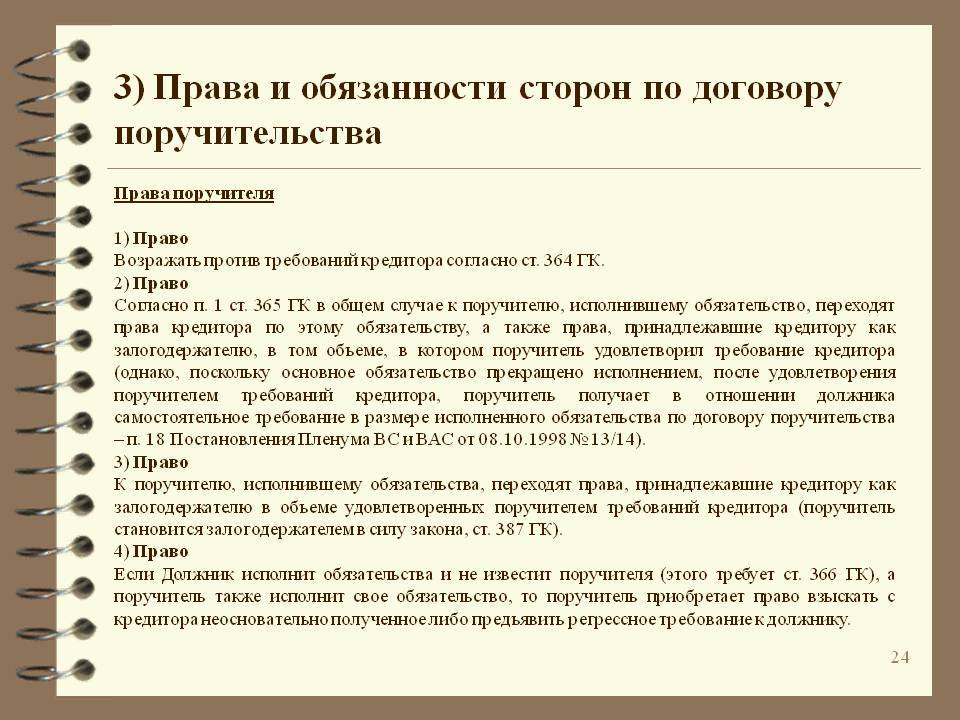

Права поручителя

Поручительство в ипотеке предусматривает переход права кредитора от банка к поручителю. То есть если вы, как поручитель, погасили кредит заемщика, то становитесь залогодержателем его недвижимости или другого имущества.

Документы, удостоверяющие ваше право, нужно получить в банке. Это кредитный договор, договор поручительства, справка из банка о погашении долга, договор уступки права требования, платежные документы (квитанции об оплате платежей).

Чтобы реализовать право кредитора, проще говоря, вернуть свои деньги, сперва нужно обратиться к заемщику письменно. В обращении укажите полную сумму долга, включая все платежи, штрафы, пени и проценты по кредиту.

Не забудьте написать в документе о сроках и условиях возврата долга, а также проинформируйте заемщика, что при невозврате вы будете вынуждены решать вопрос через судебные органы. Если заемщик проигнорировал ваше обращение, то идите в суд.

Когда суд вынесет решение в вашу пользу, что вероятнее всего в сложившейся ситуации, вам придется обратиться к судебным приставам. Их обязанность — взыскание с заемщика его имущества. И только когда квартира или другая собственность заемщика будет продана, вы сможете вернуть свои деньги.

Сроки поручительства

Поручительство можно оформить на краткий или долговременный срок. В первом случае поручителя привлекают до того момента, пока заемщик не передаст банку в залог квартиру, дом или другую недвижимость. После этого поручитель документально выводится из кредитного договора.

Если поручительство оформляется на весь срок действия ипотечного договора, то в этот период можно заменить одного поручителя на другого. Но это можно сделать только с согласия банка. Стоит отметить, что поручитель не может в одностороннем порядке выйти из договора поручительства.

Может ли пенсионер быть созаемщиком по ипотеке?

По условиям, предлагаемым большинством банков, пенсионер не может быть полноценным созаемщиком. Этот запрет объясняется тем, что дополнительным плательщиком должно являться лицо, имеющее работу – это позволит ему в случае необходимости выплатить кредит. Однако, в отдельных случаях такой вариант возможен. Например, если человек вышел на пенсию в возрасте 45 лет и имеет дополнительный доход, тогда решение может быть положительным.

В отдельных случаях созаемщиком может стать пенсионер от 60-65 лет и старше, но при этом в наличии у него должно быть недвижимое имущество, которое он может заложить.

Больше шансов у пенсионера стать созаемщиком по ипотеке в Сбербанке, так как максимальный возраст внесения платежей в банке – 75 лет. Но такие решения следует тщательно обдумывать, ведь часто люди в возрасте сами нуждаются в финансовой помощи, а так еще появляется риск потерять собственное жилье, если вовремя не выплатить кредит.

Что обязан делать поручитель и на что вправе претендовать

Права и обязанности поручителя определены и ограничены не только законом, но и положениями кредитного соглашения. При этом процесс реализации его обязанностей напрямую связан с невозможностью исполнения заемщиком обязательств. Это означает, что кредитор не имеет права автоматически переложить обязательства заемщика на поручителя после допущения последним просрочки по выплате ипотеки.

Тем не менее, поручитель обязан по условиям кредитного соглашения исполнить обязательства заемщика, если тот в определенный момент не сможет сделать это самостоятельно. В таком случае процедуре переложения обязательств на другого участника соглашения будет предшествовать процедура досудебного и судебного урегулирования конфликта.

В результате кредитор, исходя из условий договора с учетом вида ответственности, которая может быть применена к поручителю (солидарная или субсидиарная), вправе потребовать от него:

- выплаты штрафных санкций;

- погашения суммы основной задолженности и начисленных на нее процентов;

- оплаты судебных расходов.

Кроме того, при наличии судебного акта о возложении обязательств заемщика на поручителя, кредитор вправе инициировать процедуру принудительного взыскания средств, в том числе за счет имущества должника.

Важно понимать, что последствием судебного разрешения конфликта будет испорченная кредитная история участника сделки, так как сам факт судебного урегулирования спора ставит под сомнение репутацию поручителя.

Что касается прав, таковыми поручитель наделяется после того, как исполнит обязательства заемщика. Согласно положениям статьи 365 ГК РФ кредитор обязан передать свои права поручителю, исполнившему обязательства заемщика, в том числе права, которыми он наделяется как залогодержатель.

В результате поручитель, погасивший кредит, вправе потребовать от заемщика компенсации понесенных им расходов в порядке регресса. А при благоприятном исходе дела не исключено, что выплативший ипотеку гражданин отсудит у заемщика часть принадлежащего ему имущества, например, долю в ипотечной недвижимости, соразмерную по стоимости величине понесенных убытков.

Возможно будет интересно!

Созаемщик по ипотеке какие его права и обязанности

В качестве поручителя может выступать как физическое, так и юридическое лицо, отвечающее требованиям кредитора и обладающее соответствующим уровнем платежеспособности. При этом поручитель в отличие от заемщика не может рассчитывать на предоставление налогового вычета, так как лишен права претендовать на приобретенный за счет средств займа объект.

Однако, поручитель имеет право на освобождение от возложенных на него кредитным договором обязательств, если:

- Заемщик скончается. В таких случаях долг умершего гражданина, равно как и его имущество, переходит к преемникам по закону либо по завещанию;

- Юридическое лицо, выступающее в качестве заемщика, ликвидируется;

- Банк внесет изменения в содержание кредитного соглашения без согласования с поручителем;

- Истечет период действия договора поручительства;

- Обязательство будет переведено на иное лицо без согласия поручителя.

Важно отметить еще один момент. Если поручитель скончается, его обязательства по кредитному договору переходят к наследникам в объеме, не превышающем объем унаследованного ими имущества.

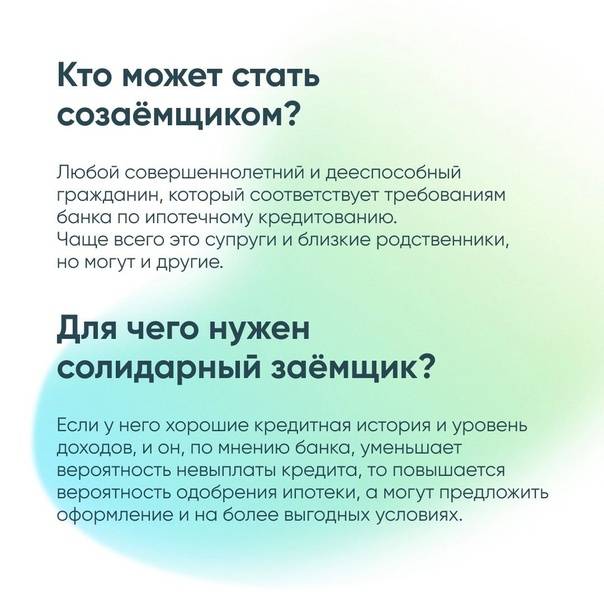

Кто такой созаемщик по ипотеке?

Созаемщик – это лицо в кредитном договоре, которое исполняет обязательства наравне с титульным заемщиком по ипотеке. По сути, кредит с созаемщиком – это договор, по которому получают деньги сразу несколько лиц, которые обязуются их вернуть.

В результате этого созаемщик обладает такими же правами и обязанностями по ипотечному договору, что и титульный заемщик (основной).

Статьей 323 ГК РФ предусмотрено, что созаемщик несет по кредиту солидарную ответственность. Это значит, что он отвечает по обязательствам, согласно установленной доле. Процент доли (или уровень ответственности) всегда прописывается в кредитном договоре.

Созаемщик привлекается в том случае, когда у титульного заемщика не хватает официального дохода для получения запрошенной суммы. Рассмотрим на примере принцип погашения долга.

Принцип работы ипотечного кредита с привлечением созаемщика:

- Заемщик запрашивает сумму, при которой взнос по ипотеке составит 50 000 р. При этом официальный доход заемщика составляет 55 000 р. Вычитая размер прожиточного минимума и обязательные платежи, банк выносит решение, что взнос для клиента высокий и предлагает снизить сумму по договору или привлечь созаемщика.

- Клиент привлекает платежеспособного созаемщика, с официальной з/п 60 000 р. Банк суммирует з/п и условно делит платеж 50 000 р. на двух участников сделки.

- Заключается договор, в котором прописаны два участника сделки, которые обязаны вернуть долг.

При этом неважно, будет реально созаемщик вносить оплату или нет. Главное, чтобы доходов хватило на получение запрошенной суммы и взносы поступали в срок

На практике созаемщиком всегда выступает супруг(а) или иной близкий родственник.

Меня просят стать поручителем по кредиту, это опасно?

С одной стороны нет, но с другой да, поскольку берете на себя ответственность за финансовые возможности другого человека

По сути, для банка важно, чтобы деньги в полном объеме были возвращены

Отвечая на вопрос, кто может быть поручителем по ипотеке, сразу обозначу, что только гражданин РФ, у которого есть стабильный подтвержденный доход и для его подтверждения нужна официальная справка. Если же человек не выплачивает средства, у него в истории часто наблюдаются опоздания выплат, то служба безопасности финансовой организации будет «налегать» на вас. В самой плохой ситуации, если кредит не будет погашен, тогда ответственность перекладывается на ваши плечи и кошелек.

Ответственность поручителя

Ответственность наступает в судебном порядке, хотя иногда банки или микрокредитные организации идут против закона, начиная «активизировать» третье лицо при первой же просрочке. Весь спектр ответственности прописан в документах на кредит

Также важно изучить, какие виды поручительства существуют и их принципиальные особенности

Права и обязанности поручителя регламентируются Гражданским Кодексом РФ статьей 553. Ответственность может быть солидарной, когда банк требует выплату как от заемщика, так и поручителя, так и субсидиарной, что наступает в случае, если у заемщика нет денег на погашение долга.

Выделяют поручительство по договору (прямое), ограниченное сроком (гарантируете возврат, но на определенное время), аваль, делькредере. Аваль – поручительство по чеку или векселю. Делькредере – ручательство за исполнение сделки. За заключение такого договора поручитель получает вознаграждение.

Права поручителя

Изначально стоит понимать: поручитель по кредиту несет такую же ответственность в случае невыплаты, как и заемщик, и по сути даже больше, если заемщика признают банкротом или недееспособным. На плечи будут переложены все издержки, и долг (не ваш) придется выплатить. При этом у поручителя остается право изменить свою роль – стать кредитором того человека, чей долг он покрыл. Получить свои деньги можно в судебном порядке, но процесс мягко говоря длительный. Усложняет ситуацию тот факт, что у лица, которое оформляло займ, просто не будет активов и не будет с чего изымать.

Кто такой поручитель

Человек, который в случае невыплаты кредита основным заемщиком, обязан погасить задолженность по кредитному договору, именуется поручителем. Банковские учреждения требуют наличие такого «дублера» заемщика в двух случаях:

- если доходов заемщика недостаточно для получения желаемой кредитной суммы;

- если заемщик на последнем месте работы проработал слишком короткий срок.

Важно! Доходы поручителя не принимаются во внимание при расчете максимально доступной потенциальному заемщику суммы кредита. Действующие кредиты поручителя учитываются при выполнении скоринговой оценки заемщика, но не играют решающей роли

По закону поручителем может выступать не только физическое лицо, но и юридическое. Поэтому потенциальный заемщик может в качестве поручителя привлечь владельцев фирмы, в которой он работает, руководство предприятия. В таком случае одобрение кредита банк выдает каждому – поручительство юридического лица-работодателя означает, что заемщик не будет уволен в период действия кредитного договора и заемные средства будут возвращены в полном объеме.

Поручитель может нести два вида ответственности:

- полная (солидарная);

- частичная (субсидарная).

Чаще всего банки накладывают на поручителя полную (солидарную) ответственность – к нему обращаются после просрочки уже первого платежа по кредитному договору. При субсидарной ответственности (частичная) претензии к поручителю в виде требований погасить задолженность по кредиту можно предъявить только в том случае, если в судебном порядке будет доказана неплатежеспособность основного заемщика.

Чаще всего банки накладывают на поручителя полную (солидарную) ответственность – к нему обращаются после просрочки уже первого платежа по кредитному договору. При субсидарной ответственности (частичная) претензии к поручителю в виде требований погасить задолженность по кредиту можно предъявить только в том случае, если в судебном порядке будет доказана неплатежеспособность основного заемщика.

Если был оформлен ипотечный кредитный договор, но основной заемщик не в состоянии его выплатить, то это обязан сделать поручитель. Отметим, что даже при выплате ипотечного кредита к поручителю права на недвижимость (залоговое имущество) не переходят. Но у поручителя есть возможность после полного погашения задолженности по кредиту в судебном порядке взыскать деньги с основного заемщика.

Обратите внимание: если при оформлении ипотечного кредита были задействованы и созаемщик, и поручитель, то обязанности по выплате средств ложатся сначала на созаемщика, а уже потом на поручителя. Созаемщик и поручитель – два разных понятия, которые нужно четко разграничивать

В таком случае составление кредитного договора будет проходить в рамках понимания кто и за что несет ответственность

Созаемщик и поручитель – два разных понятия, которые нужно четко разграничивать. В таком случае составление кредитного договора будет проходить в рамках понимания кто и за что несет ответственность.

Когда может потребоваться помощь?

Перед тем как предоставить кредит человеку, сотрудники финансовой организации тщательно изучают кредитную историю обратившегося за помощью клиента. Решение по уровню платежеспособности банк принимает на основании множества факторов, изучив их по отдельности и одновременно несколько основных из них. Среди самых основных можно выделить:

- Величина получаемой официальной з/п.

- Общая продолжительность занятости на последнем месте трудоустройства.

Если человек работает на предприятии менее полугода, рассчитывать на серьезную сумму не стоит. Финансовое учреждение сможет пойти на определенные уступки только при привлечении к оформлению займа поручителя или созаемщика.

В качестве официального поручителя можно приглашать не только физическое лицо, но также юридическое. Это также может быть организация, в которой работает заявитель. Оформление займа с поручителем выгодно не только для банка, но также для самого заемщика. Вот две главные выгоды, которые получает человек от оформления кредита с поручителем:

- Гарантия, что до даты полной отдачи кредита заемщика не уволят.

- Возможность получения довольно крупной суммы.