Как правильно оформить вексель

Хотите, чтобы документ оставаться правомерным и выполнял возложенные обязательства, составляйте его соответствующим образом. Базовые рекомендации помогут упростить получение денег в дальнейшем и обезопасят две стороны от возможных проблем. Среди них выделяют такие:

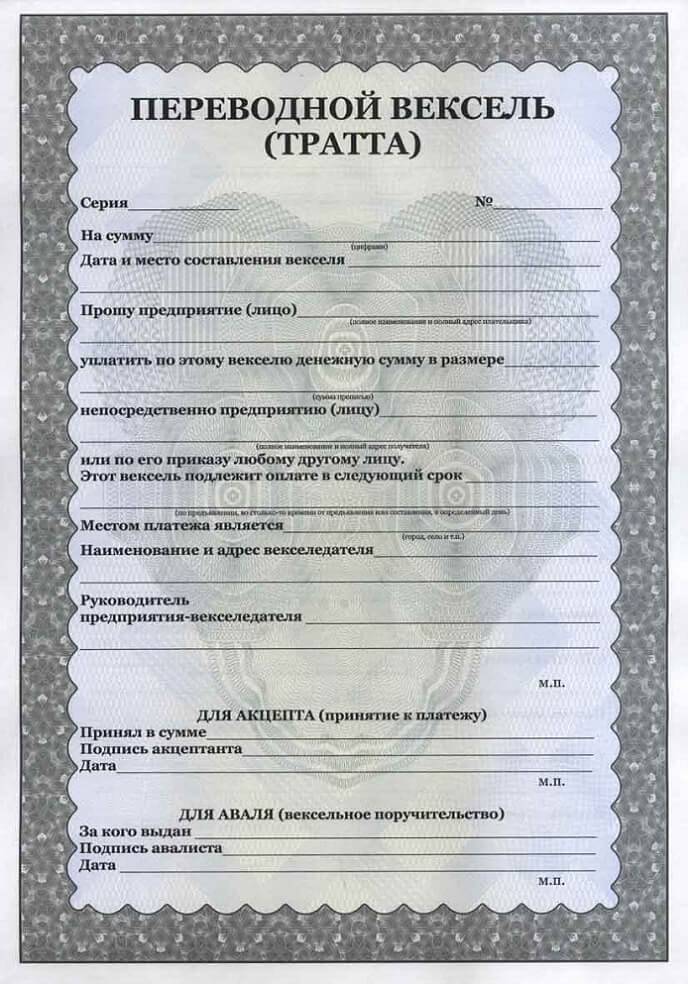

- Как правило, заголовок содержит слово «вексель», не отказываются от него и в самом тексте.

- Отсутствие каких-либо строгих условий, поскольку документ простой и ничем не обусловленный.

- Дубляж цифрового значения суммы прописью. Если показатели разные – ориентируются на прописной вариант.

Определяем дату выплат

В документе должны быть указана конкретный день, месяц и год, либо же уточнено, что выплата производится по предъявлению. Часто стороны договариваются прописать момент «не ранее определенного числа». Если же нет четкой установки по дате – за финальную точку расчета принимается 1 год с момента оформления.

Важные юридические тонкости:

- Указать место расчета, как правило, банковская организация;

- Детальная информация о векселедателе;

- Печать организации, подпись директора и главного бухгалтера, если эмитент – юридическое лицо.

Уточню, что в последнее время вовсе отказываются от украшений листа – рамок и вензелей, чтобы не закрыть важную часть самого текста

Господа, внимание к сути, а не к оформлению!. Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

Особенности векселя

Уникальные признаки вексельной бумаги заключаются в таких моментах при составлении:

- Абстрактность ценной бумаги. Простыми словами – взаимоотношения между сторонами имеют исключительно денежное выражение и никак не связываются с прямыми обязательствами участников (например, в договоре поставки);

- Такой документ можно передать третьему лицу без специфического документирования или уведомления контрагента;

- Бесспорность финансового документа. Требования по нему должны выполняться беспрекословно и не должны иметь отклонений.

- Солидарность ответственность – за невыполнение или несвоевременную оплату все лица, причастные к его выдаче отвечают в равных долях.

- Документарная форма. Вексель формируется в виде стандартного бланка бумажной формы с указанными в законе реквизитами.

- Если векселедатель не уплатил средства – можно даже не доходить до судебного разбирательства. В такой ситуации вам поможет нотариальный протест (составленный нотариусом акт, подтверждающий о принудительном взимании средств по векселю с векселедержателя).

Терминология

Ниже представлен список наиболее часто встречающихся терминов при работе с векселем.

Акцепт

Акцепт – это принятие условий соглашения по векселю.

Часто можно услышать фразу «акцептовать переводной вексель». Это значит, что третье лицо посредством акцепта (т. е. приняв условия соглашения) готово принять в свою пользу обязательство должника (векселедателя) уплатить векселедержателю долг. При этом срок принятия условий ограничен. Если в назначенную дату акцепта третья сторона не приняла решение по условиям договора, то сделку следует аннулировать.

Акцептант

Акцептант – это лицо, которому предлагают принять условия соглашения по векселю. Наличие акцептанта переводного векселя обязательно для замены должника по сделке.

Трассат

Трассат – это лицо, которое является плательщиком переводного векселя. Это и есть то самое третье лицо, кому переходят все или частичные обязательства основного должника.

Ремитент

Ремитент (векселедержатель) – лицо, которое получает переводной вексель и имеет право требовать возврат долга с третьего лица (трассата).

Трассант

Трассант (векселедатель) – лицо, которое подписало и выдало вексель.

Индоссамент

Переход всех или части прав по векселю другому лицу требует проставления обязательной отметки на документе. Такая гарантийная надпись на векселе называется индоссаментом. Она проставляется на оборотной стороне или на вспомогательном листе (аллонж).

Одного проставления индоссамента недостаточно. Требуется еще и подпись индоссанта (лицо, передающее свои права по векселю).

Случаи совершения индоссаментов в российской вексельной практике нередки и выражаются письменной фразой «платите приказу такого-то» или «вместо меня уплатите такому-то».

Индоссант

Индоссант – это физическое или юридическое лицо, передающее свои права по векселю другому лицу посредством индоссамента, т. е. с помощью гарантийной надписи на векселе.

Аллонж

Аллонж – дополнительный лист бумаги, на котором проставляется передаточная надпись (индоссамент).

Аваль

Вексельным поручительством или авалем называется гарантия по оплате долга, которую берет на себя третье лицо (авалист) в случае прекращения выплат со стороны основного должника. По российскому законодательству аваль по векселю равнозначен поручительству.

Авалист

Авалист – это физическое или юридическое лицо, взявшее на себя поручительство (аваль) по векселю. Авалистом не может быть сам плательщик (векселедатель).

Отличительные особенности векселя и его обязательные реквизиты

В отличие от других схожих финансовых инструментов (например, от долговых расписок), векселя обладают следующим рядом отличительных особенностей:

- Его нельзя оформить в свободной форме, вексель должен содержать в себе ряд обязательных реквизитов (подробнее о них чуть ниже), без которых он будет считаться недействительным;

- Вексель предусматривает солидарную ответственность. То есть, все лица принимающие непосредственное участие в его обороте (чьи подписи на нём проставлены), несут солидарную ответственнось за его исполнение;

- Данный документ представляет собой финансовый инструмент международного уровня (все отношения по нему регулируются положениям Женевской конвенции);

- Обязательства плательщика возникающие из векселя являются бесспорными. То есть, они не требуют доказательства в суде;

- Его можно свободно передавать третьим лицам (с сохранение всех прав по нему) либо без документального фиксирования передачи (в случае векселя на предъявителя), либо с документальным оформлением передачи прямо на бланке векселя в виде простой передаточной надписи — индоссамента.

Для того чтобы считаться полноценным финансовым документом, вексель должен удовлетворять определённым условиям (содержать в себе следующие обязательные реквизиты):

- Он должен иметь наименование «Вексель»;

- В нем должно содержаться обязательство выплатить определённую сумму денег;

- В обязательном порядке должны быть указаны имена плательщика и первого векселедержателя;

- Должен быть указан адрес плательщика и срок исполнения векселя (дата платежа);

- Он должен быть заверен подписью векселедателя;

- Ну и наконец должна быть указана дата составления векселя.

Кроме этого, могут быть указаны такие реквизиты, как:

- Место составления векселя (если оно не указано, то таковым считается адрес векселедателя);

- Место совершения платежа (если не указано, то по умолчанию им считается адрес плательщика).

Есть ли риски?

Риски от владения векселем всегда существуют. И, как правило, это приводит к убыткам и денежным потерям компаний, банков и физических лиц, которые принимали вексель к оплате.

К основным рискам можно отнести:

- мошенничество,

- несвоевременное погашение векселя,

- неправильно оформленный договор,

- банкротство должника.

В целом, обращение векселей на российском рынке только развивается. В России пока отсутствует биржевой рынок векселей и единая информационная система, которая собирала бы данные по всем векселям в общую базу и гарантировала бы безопасность сделки и финансовую надежность эмитента ценных бумаг.

Мошенничество с векселями – самая частая причина потери денег. Проблема состоит в том, что финансовый инструмент должен быть заключен только в бумажной версии. Проверка подлинности составления документа – довольно сложная и долгая процедура. Лучшее решение в таком случае – отдать вексель на проверку юристам.

Сфера использования

Рассматриваемый документ имеет высокую распространенность в сфере кредитования финансовых организаций, компаний и рядовых граждан. Долговые обязательства, полученные согласно данному документу, имеют большую силу в сравнении с обычным договором. Также довольно часто векселя используются в сфере коммерческой деятельности. Составление данного документа позволяет покупателю получить отсрочку платежа за полученную продукцию. Нужно отметить, что при составлении этого документа долг не подлежит начислению процентов. Помимо этого, следует сказать о том, что векселедержатель имеет законное право продать данный документ как частным лицам, так и банковской организации. Передача бланка подразумевает передачу долга третьим лицам.

В банковском деле, использование векселей позволяет привлечь дополнительные денежные ресурсы. Этот же метод используется крупными компаниями с целью увеличения уставного фонда. Специалисты в области инвестиционной деятельности отмечают выгодность применения векселей. Использование данных ценных бумаг сопровождается минимальными рисками потери денежных средств.

Вексель – это долговая бумага, удостоверяющая право держателя требовать определенную сумму долга спустя определенное время в оговоренном месте у лица, выдавшего вексель

Вексель – это долговая бумага, удостоверяющая право держателя требовать определенную сумму долга спустя определенное время в оговоренном месте у лица, выдавшего вексель

Передача прав

Для того чтобы передать третьему лицу данную ценную бумагу, необходимо внести новую информацию на обратную сторону бланка или добавочный лист. Для того чтобы передать все права, связанные с требованием долговых обязательств, следует указать реквизиты нового векселедержателя. Факт передачи должен быть заверен личной подписью текущего владельца бумаги. Нужно отметить, что частичная передача долговых обязательств не допустима. При необходимости фиксации факта о том, что данный документ не подлежит передаче данным лицам, вносится отметка «не по приказу».

Отдельного внимания заслуживает процедура поручительства по ценным бумагам или аваль векселя. Авалирование векселя обозначает добровольное возложение денежных обязательств на физическое лицо или организацию

Важно обратить внимание, что данный документ не может быть оформлен на лица, несогласных нести финансовую ответственность. Для того чтобы документ получил законную силу, необходимо внести ряд дополнительных сведений

Платеж

Срок действия данного документа начинается с момента составления бланка и заканчивается днем полного покрытия долговых обязательств. Порядок погашения займа и срок, отведенный для этой цели, указываются в самом акте

При составлении бланка очень важно указать порядок возврата денежных средств. Это может быть как окончание определенного периода, так и конкретный день

Отсутствие отметки о сроках покрытия долговых обязательств позволяет векселедержателю в любой момент востребовать возврат кредита.

Важно обратить внимание на то, что данная финансовая операция может стать источником дополнительного дохода. Приобретение таких бумаг до окончания срока платежа получило название «Учет векселя». Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга

Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга.

Протест

При невыполнении обязательств со стороны векселедателя, держатель документа может обратиться к нотариусу для инициации процедуры протеста. Инициировать эту процедуру можно спустя сутки после того как окончится срок, указанный в документах. Обращение к нотариусу позволит грамотно составить требования к дебитору. В случае отказа оплатить долг, составляется специальный акт, а в сам документ вносится дополнительная информация.

Далее данные документы передаются в судебные органы для открытия соответствующего дела

Важно обратить внимание, что в случае с вексельными сделками, у суда отсутствует необходимость в проведении дополнительного расследования. При неуплате долга, суд обязывает векселедателя вернуть денежные средства вместе с процентами, за каждый день просрочки

Обратите внимание, что вексель – это не кредитный договор и не долговая расписка в том плане, что документ не привязан к займу или иной сделке

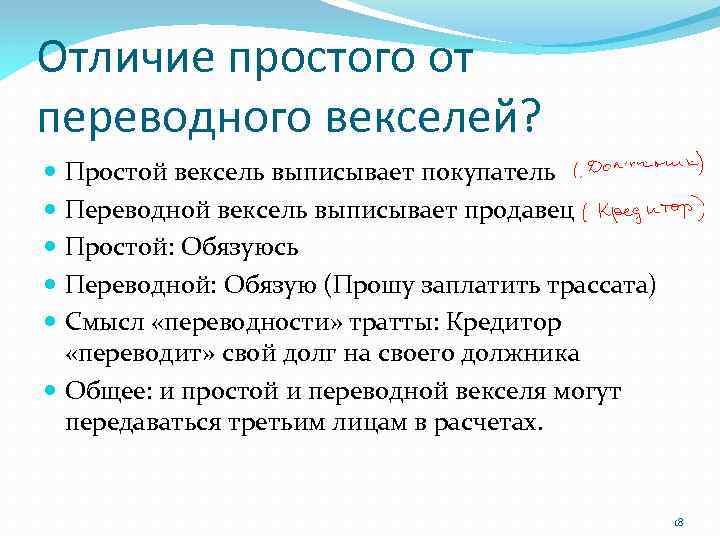

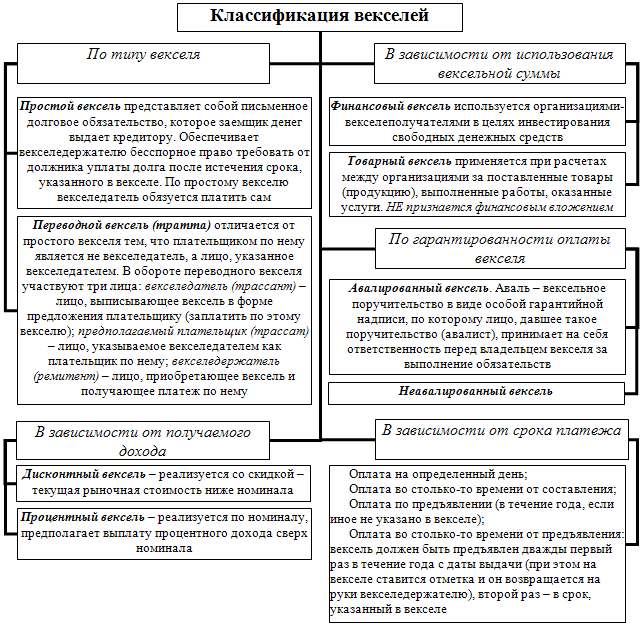

Разновидности векселей

Кроме классификации векселей по видам дополнительно они могут быть разделены по формам:

Коммерческие (товарные) — документы, предназначенные для обеспечения сделок продавцов и покупателей.

Финансовые — позволяют предприятиям получать ссуды и кредиты от других предприятий.

Бланковые — документы для торговых сделок, когда цена на товар или услуги еще не установлена или может измениться. В этом случае покупатель, полностью доверяя продавцу, заверяет своей подписью незаполненный бланк, который будет заполнен позже последним.

Дружеские — векселя, которые выдаются только тем, кто заслуживает безусловного доверия.

Бронзовые — документы без реального обеспечения, выписанные на вымышленные лица или предприятия. Такие векселя нередко используются просто для банковского учета или искусственного увеличения долгов у банкрота.

Обеспечительные — векселя, выдаваемые для обеспечения ссуды или кредита заведомо ненадежного заемщика. Такой документ обычно хранится на депонированном счету у должника и не предназначен для оборота. По осуществлении расчета по кредиту вексель погашается.

Ректа-вексель (именной) — ценная бумага, у которой векселедатель отнял его основное свойство: передачу другому лицу.

Вексель: понятие

Простыми словами вексель — это ценная бумага, высоко ценящаяся в коммерческой сфере. Вексель является документальным подтверждением факта наличия долговых обязательств лица, выдавшего вексель, перед владельцем ценной бумаги. После предъявления данного документа, сторона имеющая задолженность, обязуется закрыть все кредиты в течение определенного промежутка времени, который оговаривается заранее

Следует обратить внимание на то, что векселедержатель имеет право передать ценные бумаги третьим лицам, не ставя в известность дебитора. В такой ситуации, денежные средства, полученные путем займа, возвращаются не самому кредитору, а новому держателю векселя

По мнению историков, вексель является прародителем всех ценных бумаг. Именно на основе этого документа создавались акции, фьючерсы и другие платежные средства. В тридцатые года прошлого века, в Женеве был принят Единый закон, регулирующий порядок использования простых и переводных векселей. Необходимость принятия данного закона объяснялась частым применением платежных средств в качестве кредитных договоров

Нужно обратить внимание на то, что данный закон лег в основу внутренних нормативов многих стран. На территории России, регламентом, регулирующим порядок применения векселей, является «Закон о простом и переводном векселе»

Первый закон, регулирующий порядок применения подобных документов, был выпущен более ста пятидесяти лет назад в Великобритании. Этот закон лег в основу текущего регламента многих европейских стран. На сегодняшний день существует три основных нормы вексельного обращения. Первая группа норм действует на территории России и стран СНГ. Вторая группа используется многими европейскими странами, включая Америку и Канаду. Третья норма вексельного обращения используется в Тайване, Египте и других Азиатских странах.

Как и большинство платежных обязательств, которые применяются в ходе коммерческой деятельности, векселя обладают своими особенностями. Среди отличительных черт рассматриваемого типа ценных бумаг следует выделить:

- Абстрактность – вексель является прямым денежным эквивалентом, что говорит об отсутствии прямой связи между этой ценной бумагой и конкретными обязательствами, которые предшествовали её выдаче.

- Бесспорность – лицо, выдающее вексель, обязуется исполнить все требования кредитора в установленном объеме в течение определенного промежутка времени, после предъявления документа.

- Солидарность – каждое лицо, участвующее в обороте данных активов, несет финансовую ответственность.

- Защищенность – вексель является бумажным бланком, относящимся к категории документов строгой отчетности. Каждый бланк, относящийся к этой категории, имеет несколько степеней защиты.

Использование такого документа позволяет гарантированно получить деньги за поставленные товарно-материальные ценности или оказанные услуги. Использование таких бланков позволяет избежать необходимости внесения авансовых платежей. Довольно часто, векселя используются в качестве платежных средств между обычными гражданами и организациями. Также следует отметить, что обсуждаемый акт может применяться как залоговое имущество.

Лицо, выдавшее вексель, называется векселедателем, владеющее векселем – векселедержателем

Отличительные особенности векселя

Отличительные особенности векселя заключаются в следующем:

Абстрактность векселя. То есть обязательства по векселю имеют только денежное выражение и напрямую никак не связаны с конкретными обязательствами векселедателя.

Возможность передачи сторонним третьим лицам без документального фиксирования такой операции;

Бесспорность векселя. То есть требования по векселю являются безусловными к исполнению и реализуются в полном объеме.

Солидарность векселя. То есть ответственность по векселю несут все лица, участвующие в исполнении и обороте векселя.

Документарность векселя. То есть вексель оформляется в виде бланка строгой отчетности в бумажной форме.

В случае неуплаты задолженности в предусмотренный срок не требуется никаких судебных разбирательств. В этом случае достаточно совершить нотариальный протест.

Примеры использования

Несколько примеров использования векселей.

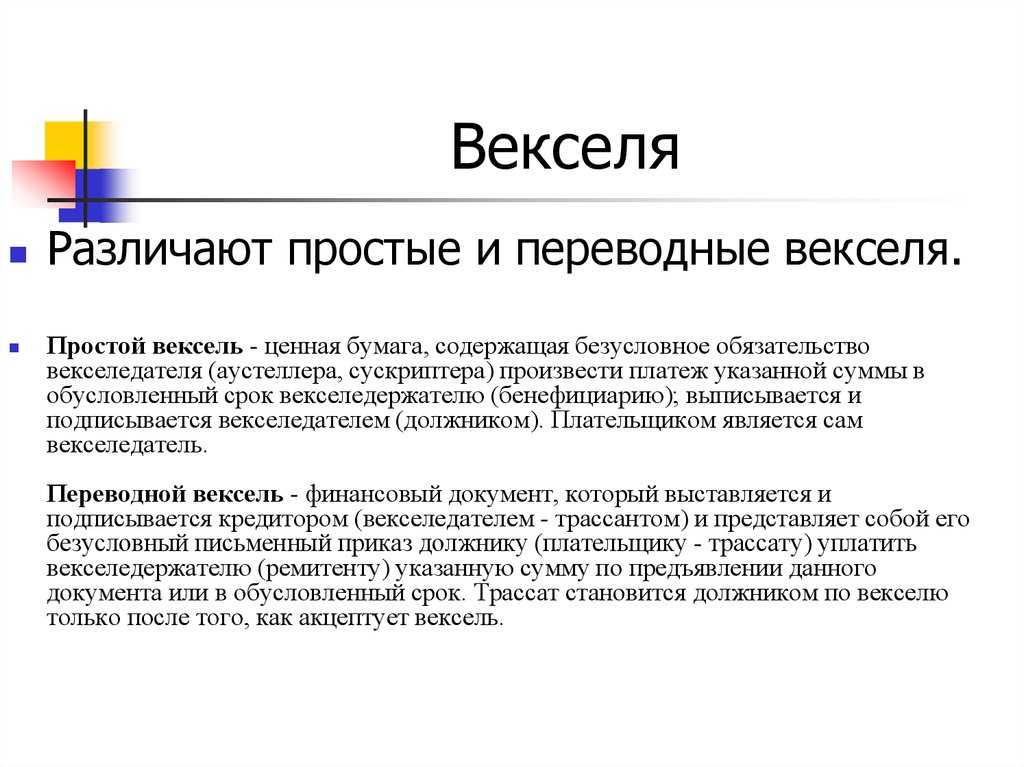

Простой вексель

Компания покупает у поставщика партию товаров на 100 000 руб. Фирма платит сразу 20 000 руб., а остальные 80 000 руб. через 3 месяца. В таком случае фирма выписывает бумагу с пометкой, что вернёт оставшиеся 80 000 руб. через 3 месяца.

Переводной вексель

Михаилу необходимо срочно привлечь дополнительный капитал в свой бизнес. Он обращается к Ивану с просьбой одолжить 100 000 руб. Иван соглашается, и Михаил выписывает вексель, но в качестве плательщика по долгу указывает не себя, а своего брата Андрея. При этом предварительно Андрей должен дать согласие на выплату денежных обязательств Михаила. Таким образом, когда наступает дата погашения, Иван требует долг уже не с Михаила, которому одалживал денежные средства, а с Андрея.

Процентный вексель

Похож по своему принципу работы на простой вексель. Единственное отличие состоит в том, что процентный вексель подразумевает под собой возврат денег в большем размере, чем был выдан ранее. Проще говоря, компания берет в долг 100 000 руб., а через 3 месяца должна вернуть уже 120 000 руб. Разница в суммах (начисленный процент) – это и будет доходом векселедержателя.

Вексельные расчеты

Прежде всего, если вы пользуетесь услугами банка, то за инкассирование финансовое учреждение потребует определенную комиссию, как правило, от 1 до 3% от заявленной суммы. Домицилиат, в нашем случае банк, выполняет платежные поручения своего клиента. Как правило, тогда в самом векселе указывается, что будет происходить платеж именно в банке.

Постсоветское пространство практически не использует выплату по векселям через банковские отделения. Как и многие мои коллеги, я считаю, что гораздо популярней соло-векселя, которые оплачиваются теми же юридическими и физическими лицами, которые их выписали.

Как наращивают капитал все участники рынка

Рано или поздно банк принимает решение провести эмиссию – выпустить одноразовую партию векселей для реализации с целью дальнейшего выкупа у клиентов. Подобная практика хороша для финансовой организации – помогает оперативно привлечь большой объем денежных средств. Используют в странах с высокой оперативностью операций и достаточно неустоявшимся законодательным полем фьючерс на казначейский вексель, что предусматривает выход на рынок вновь эмитированного векселя, разумеется, с дисконтной процентной ставкой.

Вспомните былые 90-е; многие именно на такой схеме хотели «сколотить» миллионы, но, к глубокому сожалению, как правило, только приобрели нервные расстройства. Сегодня ситуация вышла в белое поле и стала намного оптимистичней.

Рассматривая финансовые инструменты, которые в приоритете работы венчурных фондов, остановлюсь на векселях или закладных документах. Средний показатель их доли в чистых активах таких организаций – не менее 30%.

На сегодня правила расчета по векселям строго регламентируются такими документами:

- Конвенция ООН о международных простых и переводных векселях;

- ФЗ «О переводном и простом векселе»;

- Ряд нормативных положений и постановлений Правительства РФ.

Типы векселей

Вовсе не надо быть дипломированным финансистом, чтобы разобраться в тонкостях и принципиальных различиях этих ценных бумаг. Все просто -различаются они между собой способом взыскания. Вместе с этим большим удивлением может стать тот факт, что официально признается и дружеский вексель. Хоть он и имеет в основе реальную операцию и подписывают документы близкие люди, доверяющие друг другу, получить по нему выплату все же возможно. Представьте, руководитель фирмы выдал всем своим сотрудникам вексель на одинаковую сумму, который заканчивается в один и тот же срок. Ситуация слегка напоминает сюжет фантастического фильма, но вполне может иметь место. Вместе с этим чаще встречаются ордерные, именные и на предъявителя.

Именные

Указывается имя конкретного лица, которое имеет право потребовать долг. Таким документом «пользовались» (думаю, что сегодня тоже не брезгуют возможностью) неудачные картежники, проигрывая все в блэк-джек или преферанс. Ректа-документ оформляется быстро, содержит все нюансы о кредиторе, указывает, когда можно требовать долг, а также может содержать и дополнительный пункт о процентах. Кстати, иногда проводится цессия – операция по смене владельца.

Ордерные

Ордерный вексель указывает не получателя долга, а самого должника. Как правило, такой способ используется в случае длительного обихода документа. Такие бумаги смело можно передавать по индоссаменту, то есть менять фактического держателя. Этот подход (что вполне разумно) предусматривает одинаковую, я бы даже сказала солидарную ответственность. Встретить в обиходе подобные документы сложно, что, прежде всего, продиктовано финансовой нестабильностью и высоким чувством недоверия.

На предъявителя

Разгадывая кроссворды, мы часто встречаем вопрос: «Вексель на предъявителя». Подходящее слово – ависта. Этот документ для денежных расчетов, подразумевающий оплату долга на имя человека, который непосредственно предъявляет документ, а не на то имя, которое указано в тексте ценной бумаги.

Преимущества векселя на предъявителя:

- Сокращение времени получения долга;

- Упрощение юридических процедур, особенно в случае смерти кредитора или вступления в права собственности его наследника.

И, разумеется, достаточно часто, благодаря литературе и некоторым художественным фильмам описывается понятие «бронзового векселя». Означает оно, что документ не несет под собой никакой материальной основы, что получение долга фактически нереальное.

Где применяются векселя

В рыночной экономике вексель – это долговой финансовый инструмент, который можно менять, продавать и покупать. Иначе говоря, его можно полноценно использовать как средство платежа по аналогии с деньгами.

При безусловном обязательстве уплатить долг вексель как долговой инструмент получил широкое распространение во многих сферах.

Осуществление вексельных операций не ограничивается исключительно применением в товарных сделках. Оплата векселем может быть удобна и в банковских операциях. Например, для финансирования проектов в виде привлечения нового капитала или реструктуризации коммерческого кредита, то есть оформления кредитных обязательств по сниженной процентной ставке.

Функции векселя

Вексель является важнейшим финансовым инструментом, выполняющим определенные функции:

Вексель в первую очередь является средством для получения кредита. С помощью векселя можно оплатить приобретенный товар или услуги, вернуть полученную ссуду, предоставить кредит. Для кредиторов являются привлекательными формальная и материальная строгость векселя, его легкая передаваемость и быстрота взыскания долгов.

Еще одна функция векселя – возможность его использования в качестве обеспечения сделок. Иными словами, держатель векселя имеет право получить деньги по векселю ранее установленного в нем срока двумя путями: посредством учета векселя в банке или путем получения кредита под залог имеющейся у него ценной бумаги.

Вексель служит инструментом денежных расчетов. Кроме того, он способен ускорять расчеты, поскольку до момента оплаты вексель проходит нескольких держателей, гасит их обязательства и тем самым уменьшает потребность в реальных деньгах.

Заключение

В настоящее время векселя широко используются в экономике Российской федерации, их годовой оборот составляет сумму порядка одного триллиона рублей. Основными причинами такой популярности являются:

- Простота оформления векселя. Предприятию эмитенту для того, чтобы получить заёмные средства не требуется дополнительных регистраций и издержек (как например при проведении IPO в случае выпуска акций).

- Выпуская векселя, предприятие тем самым уменьшает свои налоги. Это обусловлено тем, что дисконты по векселям относятся к затратам и каждый выписанный вексель уменьшает налогооблагаемую базу предприятия.

Также векселя, выпущенные крупными компаниями получают всё большее распространение в качестве объектов инвестиций (имеются в виду в первую очередь векселя с оговоренной процентной ставкой дохода). Инвестирование в подобного рода инструменты приносит стабильный доход при минимуме риска и кроме того не требует специальных знаний и навыков (как при работе с такими объектами инвестиций как например акции, облигации и пр.).

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.