Что общего между прибылью и чистой прибылью

Изучив оба понятия, можно сделать вывод о том, что они очень похожи. Ведь чистая прибыль – это разновидность прибыли. По сути одно понятие просто дополняет другое. Поэтому остается обобщить материал, представленный выше. Итак:

- Прибыль вне зависимости от того, к какому виду она относится, показывает насколько успешно работает предприятие.

- Чем больше размер общей прибыли, тем больше чистая прибыль, соответственно и заработок у собственников выше.

- Чистая прибыль направляется на различные нужды как для работников, так и для развития предприятия в целом.

- Общий размер прибыли, вне зависимости от ее вида, распределяется таким образом того, чтобы оставалась некоторая часть денег в запасе. иначе предприятие покроет лишь расходы или вовсе окажется в убытке.

- От этих показателей зависит текучка кадров на предприятии. так как мало, кто захочет работать за копейки и без соответствующего карьерного роста.

- Благодаря прибыли можно увеличить объем производства товаров путем закупа мощного оборудования. следовательно увеличится и чистая прибыль.

Факторы, влияющие на прибыль от продаж

Чтобы иметь возможность увеличивать прибыль, необходим ее постоянный анализ. Это дает понимание внешних условий, которые влияют на финансовую эффективность компании. Растут или падают доходы? Как посчитать прибыль от продаж? Какие внутренние и внешние факторы играют роль?

Внутренние:

- выручка от продаж;

- стоимость товара;

- объем реализованной продукции (услуг);

- себестоимость проданных товаров (услуг);

- расходы на продвижение (маркетинг, реклама, т.д.);

- расходы на реализацию товара;

- расходы, прямо не относящиеся к продажам, например на обеспечение административного ресурса.

Важно понимать, что выгоднее продавать рентабельный товар. Так можно обеспечить компании получение более высокой прибыли

Реализация нерентабельного товара даже в больших количествах в финансовом плане эффективной не будет.

Как вариант, можно увеличить долю рентабельных товаров в общем ассортиментном ряду. Неходовая продукция может привести к убыткам, если она занимает большую часть товарной линейки вашего предприятия.

Каждый владелец бизнеса должен представлять, как посчитать прибыль от продаж. Если в магазине представлены в большем объеме товары с высокой себестоимостью, то, соответственно, прибыль, получаемая от их продажи, будет ниже. Поэтому стремление к минимизации себестоимости, например, за счет косвенных затрат на производство такого товара, положительно скажется на финансовом результате компании.

Понятно, что и корректировка цены на товары будет влиять на прибыль. Чем выше цена, тем больше выручка. Снижение цен при условии, что другие факторы не менялись, приведет к падению прибыли.

Таким образом, предприниматель может влиять на условия формирования своих доходов внутри компании. Внешние же факторы, как правило, не поддаются изменениям. Что именно к ним относится? Наиболее распространенные факторы:

- траты на амортизацию;

- стоимость сырья для производства продукции;

- ставки налогообложения;

- ставки по кредитам в банках;

- форс-мажорные обстоятельства (например, природные);

- деятельность конкурентов.

Показатели прибыли зависят от этих факторов косвенно, так как они влияют на себестоимость товаров. Поэтому будет корреляция и с окончательной доходностью предприятия.

Что такое выручка?

Чтобы понять, чем прибыль отличается от выручки, нужно рассмотреть экономическую сущность этих понятий. Так, выручка представляет собой оплату, полученную предпринимателем за поставленный товар либо оказанную услугу в рамках деятельности, которая в уставе предприятия названа основной. Согласно правилам бухгалтерского учета, все прочие поступления считаются доходами.

Перечень важнейших функций выручки возглавляет компенсация затрат, связанных с производством или закупкой продукции. Благодаря регулярному поступлению денег обеспечивается стабильность и непрерывность работы предприятия, удовлетворение потребностей его работников и собственников. Выручка используется для оплаты счетов поставщиков, начисления заработной платы, покупки сырья и материалов.

Выручка от основной деятельности – это:

- Ц – цена изделия;

- ОП – объем продаж, штук;

- ДЗ – дебиторская задолженность.

В процессе освоения и распределения предприятием полученных средств выручка принимает одну из следующих форм:

Валовая выручка включает абсолютно все деньги, поступившие от продажи товара или оказания услуг. Предпринимателю эта сумма интересна лишь теоретически, поскольку она содержит долю средств, подлежащих возврату в казну государства – НДС, акцизов, пошлин.

Итогом выполнения всех обязательных отчислений становится чистая выручка. Именно этот показатель используют при расчете остальных экономических параметров – доходов, прибыли и рентабельности.

В соответствии с видами деятельности, заявленными компанией в качестве основных, источник появления выручки будет изменяться. Так:

- Выручка производственного предприятия формируется при продаже собственной продукции, выполнении работ;

- Выручка торгового предприятия поступает от перепродажи товаров, оказания платных сопутствующих услуг;

- Выручка компании, зарабатывающей на аренде или лизинге, состоит из соответствующих платежей арендаторов.

Другие варианты расчета чистой прибыли

Возможно применение других формул для расчета. Например, следующая:

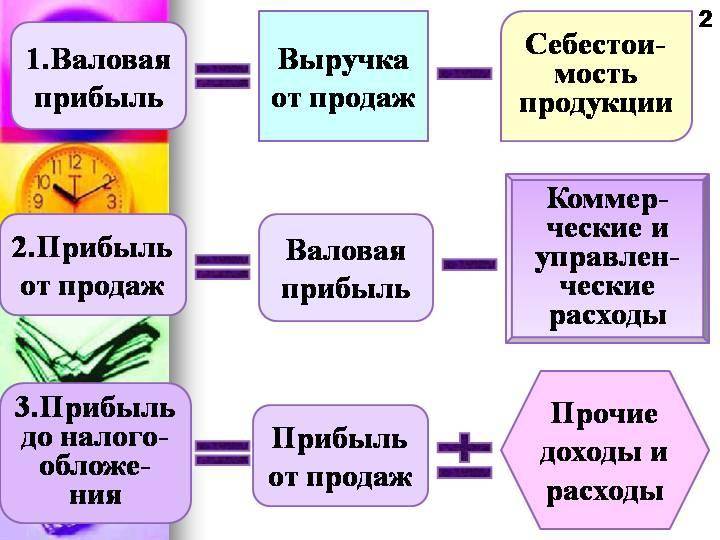

ЧП = ФП + ОП + ВП – Н,

где ЧП – чистая прибыль;

ФП – финансовая прибыль (финансовые доходы фирмы за вычетом финансовых расходов);

ОП – операционная прибыль (операционные доходы за вычетом операционных расходов);

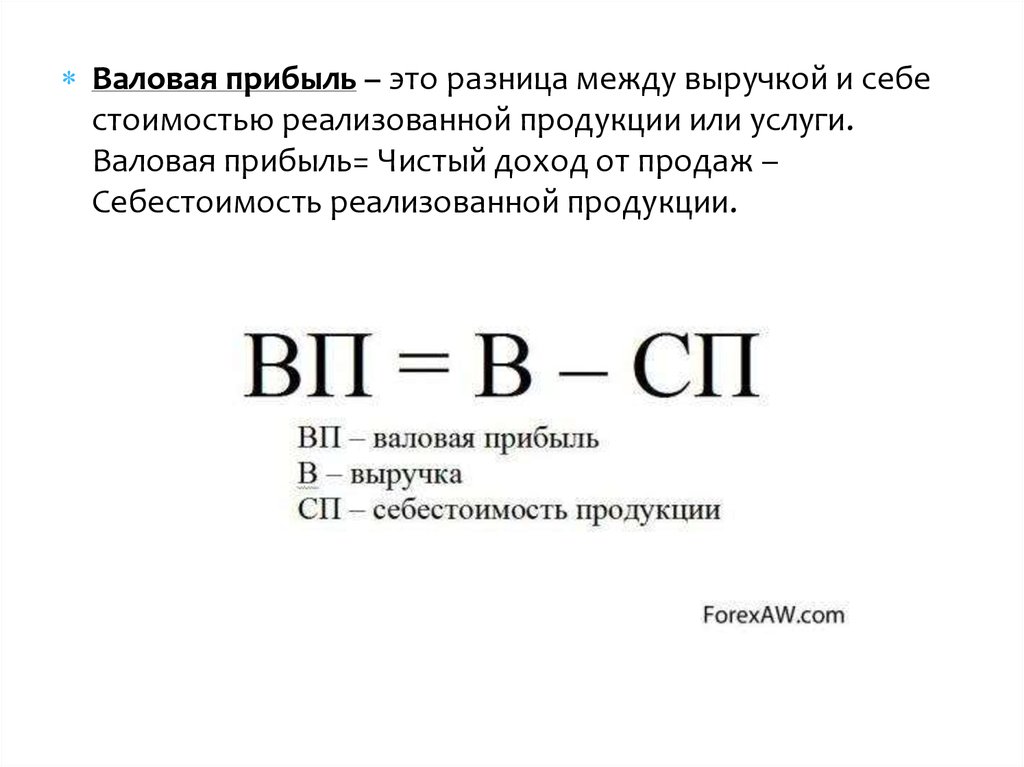

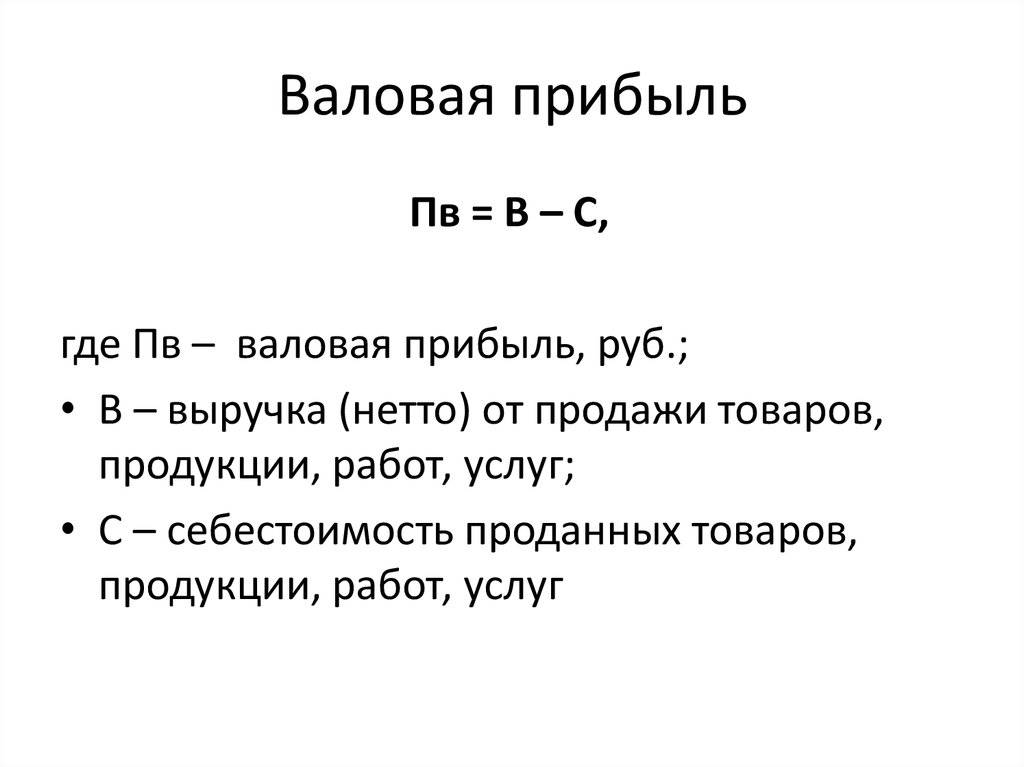

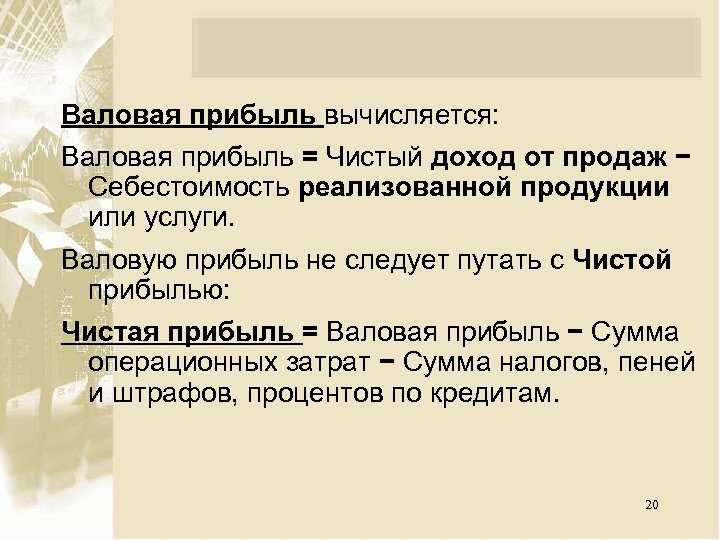

ВП – валовая прибыль (выручка от продаж – затраты);

Н – сумма налогов.

Приведем пример расчета по данной формуле.

Исходные данные для расчета чистой прибыли.

Показатель | Значение |

Реализация | 1 000 000 |

Себестоимость | 500 000 |

Сдача в аренду площадей | 250 000 |

Финансовые вложения | 15000 |

Доходы от ценных бумаг | 22000 |

Прочие затраты | 145 000 |

Рассчитываем валовую прибыль:

1 000 000 – 500 000 = 500 000.

Рассчитываем финансовую прибыль:

22000 – 15000 = 7 000.

Рассчитываем операционную прибыль:

250 000 – 145 000 = 105 000.

Рассчитываем сумму налогов:

(7000 + 500 000) * 0,2 = 101 400.

Итоговая ЧП:

500 000 + 7000 – 101 400 = 398 600.

Рассмотрим вариант расчеты чистой прибыли и формулы по балансу.

Для расчета используем форму отчетности «Отчет о финансовых результатах». В рамках данного отчета расчет можно представить следующим образом:

Строка 2400 = Строка 2110 – (строка 2120 + строка 2210 +строка 2220) + строка 2340 – строка 2350 – строка 2410,

где стр. 2400 – сумма ЧП;

стр. 2110 – сумма выручки;

(стр. 2120 + стр. 2210 + стр. 2220) – общая себестоимость;

стр. 2340 – сумма прочих доходов;

стр. 2350 – сумма прочих расходов;

стр. 2410 – сумма налоговых выплат.

При использовании показателя балансовой прибыли чистая прибыль и формула ее расчета выглядят так:

Строка 2400 = строка 2300 – строка 2410,

где стр. 2400- сумма ЧП;

стр. 2300 – балансовая прибыль;

стр. 2410- сумма налоговых выплат.

Очень часто предприятия используют эту формулу.

Как найти чистую прибыль, нам поможет следующая таблица.

Показатель | Строка | 2016 год | 2017 год |

Выручка | 2110 | 550 000 | 650 000 |

Затраты | 2120 | 345 000 | 378 000 |

Коммерческие затраты | 2210 | 8500 | 9677 |

Управленческие расходы | 2220 | 12300 | 15678 |

Сумма прочих доходов | 2340 | 10700 | 15000 |

Сумма прочих расходов | 2350 | 13780 | 17800 |

Балансовая прибыль | 2300 | 181 120 | 243 845 |

Налоговые отчисления | 2410 | 36224 | 48769 |

Чистая прибыль может быть рассчитана следующим образом:

2016 год: 550 000 – 345 000 – 8500 – 12300 + 10700 – 13780 – 181 120 * 0,2 = 144 896 тыс. рублей.

2017 год: 650 000 – 378 000 – 9677 – 15678 + 15000 – 17800 – 243 845 * 0,2 = 195 076 тыс. рублей.

Как определить чистую прибыль, поможет другой вариант расчета:

2016 год: 181 120 – 181 120 * 0,2 = 144 896 тыс. рублей.

2017 год: 243845 – 243845 * 0,2 = 195076 тыс. рублей.

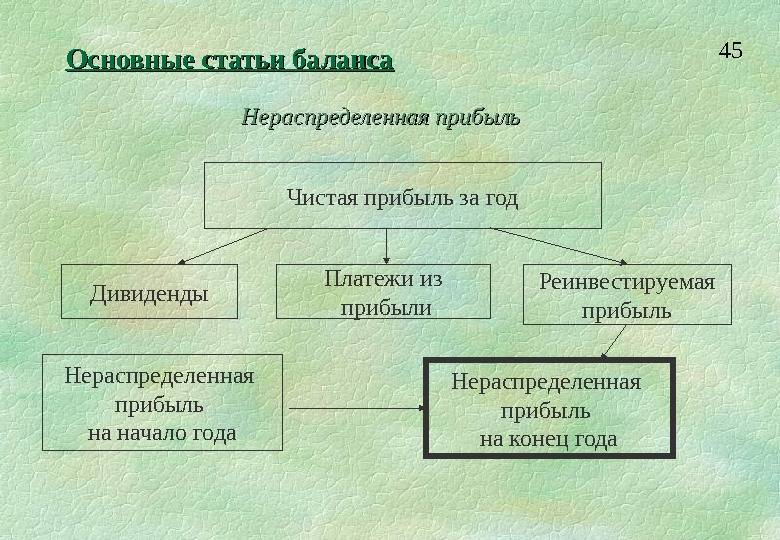

Необходимо заметить отличия чистой прибыли от понятия нераспределенной прибыли. Последняя учитывается в балансе по коду строки 1370 и представляет собой только суммы выплаты дивидендов. Если к сумме выплаченных дивидендов акционерного общества прибавить отложенные налоговые обязательства, то получим чистую прибыль.

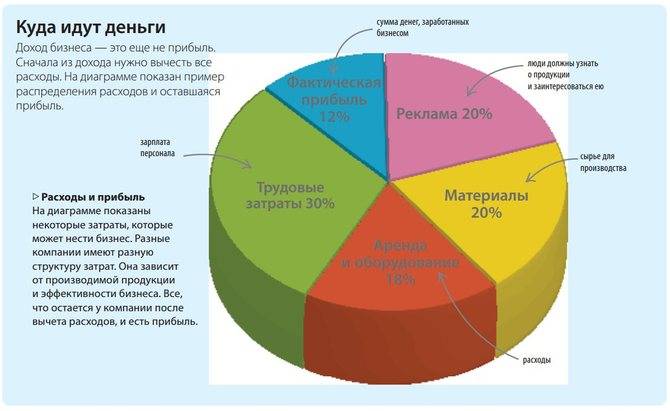

Разница между прибылью и доходом

Итак, вернемся к определениям. Доход – это все деньги, полученные предпринимателем/предприятием за какой-либо период времени. Прибыль – это разница между выручкой (т.е. доходом) и всеми возможными расходами.

Доход – это все денежные средства, вырученные вследствие продаж товаров/услуг, в то время как прибыль – это то, что остается от выручки, если из нее вычесть затраты на изготовление (покупку) и реализацию продукции, а также налоги (если речь идет о чистой прибыли).

Для наглядности приведем пример: некий молодой человек решил заняться коммерцией, арендовал маленький офис и открыл магазин. В течение месяца в его кассу поступило 600 000 рублей. Они являются доходом за первый месяц торговли. Но, зная только сумму дохода, мы ничего не можем сказать о рентабельности данного бизнеса. Чтобы определить, есть ли у него перспективы, нужно вычесть из этих 600 000 рублей:

- все налоговые сборы;

- расходы на аренду офиса;

- расходы на зарплату сотрудникам;

- расходы на коммунальные платежи;

- расходы на транспорт;

- расходы на покупку товаров (ведь владелец магазина не сам производит то, что продает);

- проценты по кредиту (если коммерсант воспользовался таковым для открытия и продвижения своего дела).

Нужно заметить, что здесь перечислены далеко не все статьи расходов.

Итак, расчеты произведены. Далее возможны три варианта развития событий:

- 1. В первом случае от 600 000 рублей ничего не остается, и бизнесмен, чтобы погасить все обязательства, вынужден воспользоваться собственными сбережениями. Это значит, что бизнес оказался убыточным, и от него, возможно, стоит отказаться.

- 2. Второй вариант: прибыль отсутствует, но и доплачивать ничего не нужно. В таких случаях говорят, что прибыль нулевая. Предприниматель достиг точки безубыточности – сработал без убытков.

- 3. Наиболее благоприятный исход: оплатив все счета, владелец магазина обнаруживает, что у него есть еще 200 000 рублей – это прибыль, которая может быть использована для развития бизнеса (например, для ремонта офиса). Впрочем, предприниматель может потратить ее, как ему вздумается, если он сам себе хозяин. Наличие прибыли свидетельствует о рентабельности бизнеса.

Подведем итоги. Прибыль – это не доход. Она всегда меньше дохода, причем значительно. Но для бизнеса прибыль имеет большее значение, чем доход. Предпринимателю следует стремиться не столько к высокому доходу, сколько к стабильной (или же растущей) прибыли.

Наши группы:

Примеры

Рассмотрим две гипотетические компании, работающие в России, чтобы проиллюстрировать разницу между валовой прибылью и чистым доходом. Компания А генерирует выручку в размере 1 000 000 долларов и несет расходы в размере 500 000 долларов. После вычета расходов на СОГ валовая прибыль компании А составляет $500 000. Однако у нее также есть $300 000 на операционные расходы, $100 000 на выплату процентов и $50 000 на налоги. После вычета этих расходов из валовой прибыли чистый доход компании A составляет $50 000.

Компания B, напротив, получает ту же выручку в размере 1 000 000 долларов, но имеет более высокие СОХ в размере 700 000 долларов. После вычета COGS валовая прибыль компании B уменьшается на $300 000. Однако у нее меньше операционные расходы — $200 000, нет процентных платежей и $30 000 в виде налогов. После вычета этих расходов чистый доход компании B составляет $70 000.

Эти примеры демонстрируют, как две компании с одинаковой выручкой могут иметь разную валовую прибыль и чистую прибыль в зависимости от себестоимости и операционных расходов.

Теории прибыли

Существуют следующие базовые теории прибыли:

- Прибыль как доход от экономических ресурсов. Здесь, прибыль является следствием того, что каждый фактор производства приносит факторный доход, и прибыль является разницей между валовым факторным доходом и издержками от использования факторов производства.

- Инновационная теория прибыли. Она рассматривает прибыль в качестве компенсации предпринимателю за его деятельность. Такая прибыль включает в себя плату за трудовую деятельность по организации и управлению деятельности компании и плату за риск предпринимателя, действующего в условиях неопределенности.

- Теория монопольной прибыли. Она рассматривает прибыль как доход монополии, т. е. компании, занимающей лидирующие позиции на рынке, в его определенном сегменте, контролирующей ценообразование и, получающей сверхприбыли. На рынок не могут проникнуть другие компании из-за естественных и искусственных барьеров, что стимулирует рост влияния монополии и получение ею высоких прибылей.

Доход

Это наиболее «спорная» величина, так как все определяют ее по-разному. Кто-то приравнивает доход к чистой выручке, кто-то к прибыли, однако такой подход не совсем верен. Доход – это не средства, полученные определенным путем, а величина, на которую изменился капитал предприятия (вырос либо уменьшился).

В розничной торговле доход действительно равняется выручке, однако такая ситуация – скорее исключение, чем правило. В крупном бизнесе доходы формируются под воздействием множества факторов: необходимо учитывать себестоимость товара, налоги, оплату слуг персонала и посредников, и так далее.

Так как эта величина в-основном формируется из чистой выручки, эти два понятия нередко смешивают. Однако прирост капитала может происходить не только за счет выручки. К доходам относят такие поступления как, например, выплата неустойки, поступления с инвестиций, начисление процентов по депозитам и так далее.

Выручкой они не являются, так как не получены при обмене услуг или товаров, однако приросту капитала способствуют, соответственно, считаются доходами. Чтобы не спутать доход с выручкой, всегда держите в голове тот фактор, что выручка – это понятие, относящееся исключительно к физическим и юридическим лицам, ведущим коммерческую деятельность.

А вот доходом можно назвать, например, и стипендиальную выплату у студента, а также пособия и материальную помощь – но никакой коммерческой деятельности здесь нет.

Смотрите видео о том, что такое доход:

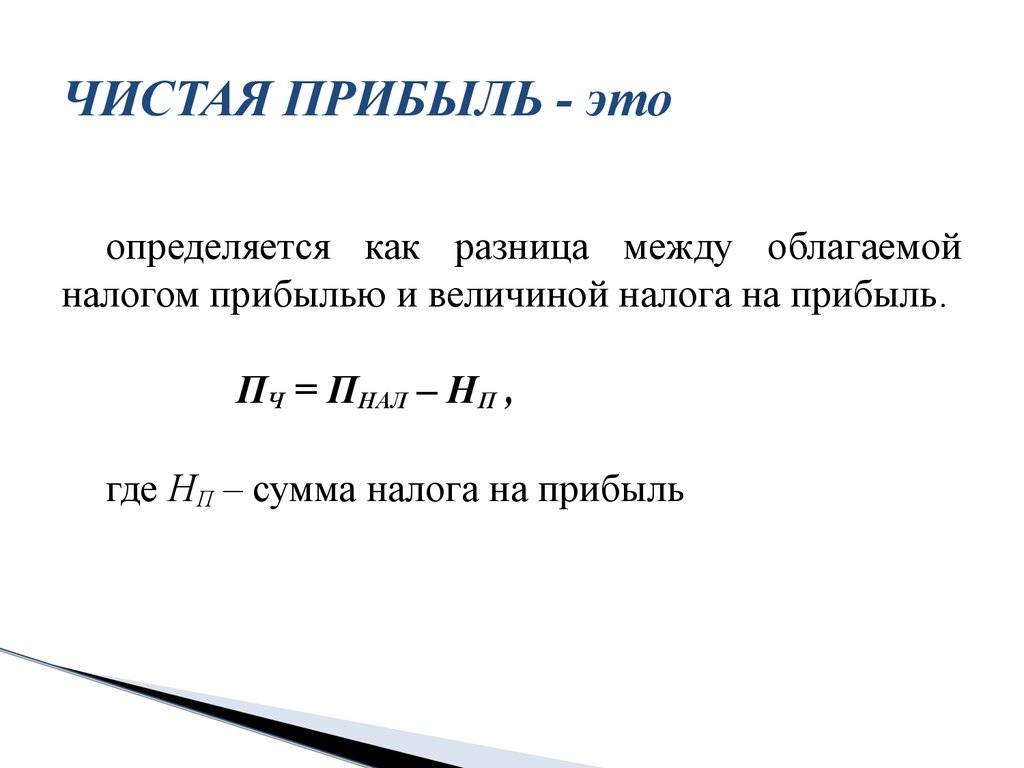

Что такое чистая прибыль

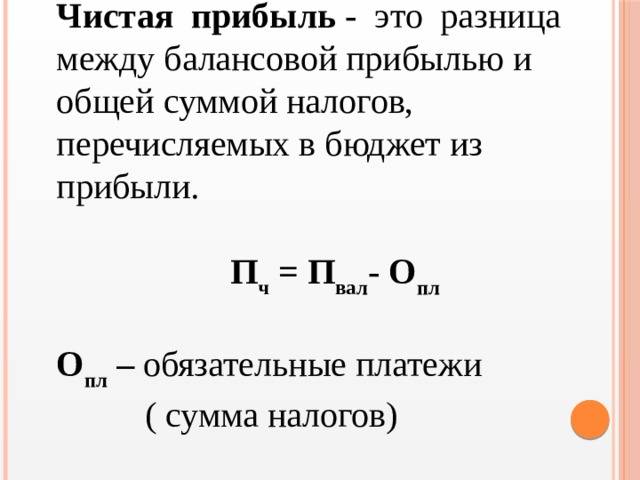

Чистая прибыль (net profit) — это прибыль на балансе предприятия, остающаяся после покрытия всех расходов, включая себестоимость продукции, налоги, зарплаты сотрудникам, сборы и другие платежи.

️

Говоря простым языком, это разница между доходом компании от реализованной продукции и расходами на ее производство.

Чистая прибыль отражает рентабельность бизнеса. Она показывает, насколько эффективным является то или иное дело: стоит ли продолжать заниматься конкретным бизнесом или более выгодным решением будет его закрытие или смена сферы деятельности.

Также резкое падение показателя чистой прибыли может указывать на необходимость проведения аудита предприятия с целью сокращения возможных расходов и издержек.

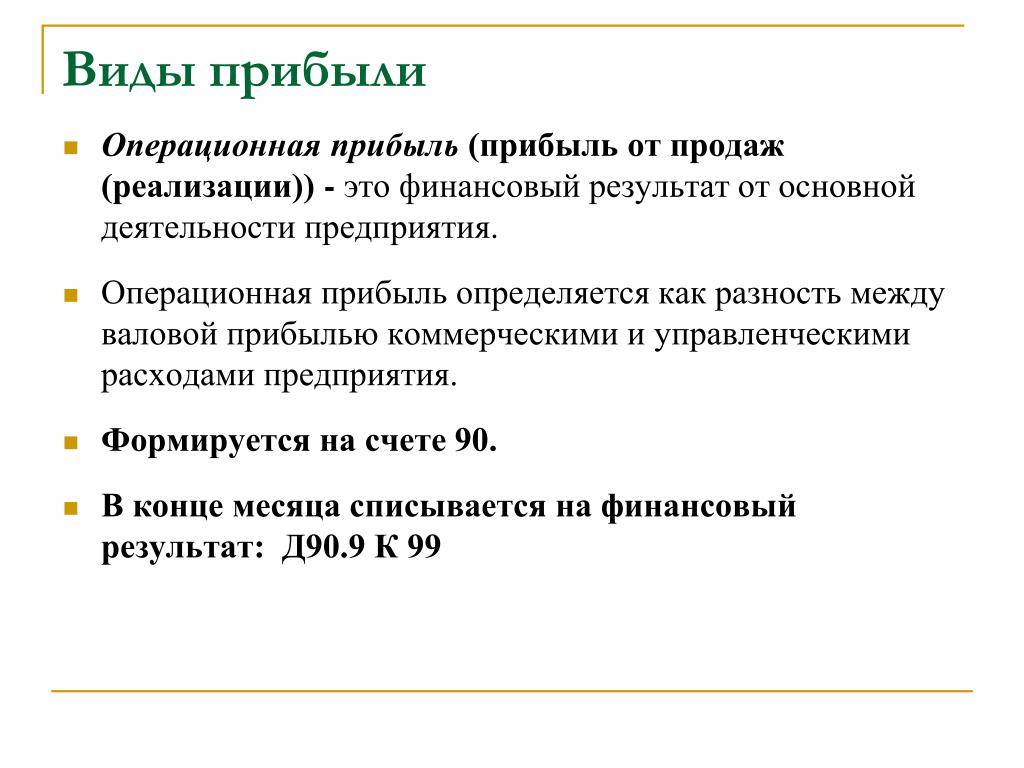

Чистая операционная прибыль

Чистая операционная прибыль (net operating profit less adjusted taxes) — это посленалоговая прибыль, или операционная прибыль после отчисления всех видов налогов. Этот показатель позволяет определить ту часть денежных средств, которая останется после вычета расходов на производство продукции и уплаты всех налогов.

Чистая операционная прибыль определяется по следующей формуле:

NOPLAT = EBIT – НП + (УП х (1-t)),

где

- EBIT — прибыль до вычета налогов и процентов;

- НП — налог на прибыль;

- УП — уплаченные проценты;

- t — ставка налога на прибыль.

Чистая прибыль в балансе

Чистая прибыль в балансе — это значение, которое отображает сумму нераспределенной прибыли, частью которой также является чистая прибыль за текущий период.

️

Отражается в строке 1370 разделе III «Капитал и резервы».

Строка позволяет рассчитать чистую прибыль. Для этого используется следующая формула:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года),

где

- ЧП — чистая прибыль;

- НП — нераспределенная прибыль.

Приведенная выше формула используется, если компания не выплачивала дивиденды в текущем периоде, в противном случае чистая прибыль будет рассчитываться по немного более сложной формуле:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года) + Д,

где

- ЧП — чистая прибыль;

- НП — нераспределенная прибыль;

- Д — размер дивидендов.

Также есть другой способ получить данные о чистой прибыли в балансе. Для этого используются данные строки 2400 «Чистая прибыль (убыток)».

Чистая прибыль предприятия

Чистая прибыль предприятия — это один из самых главных показателей эффективности и рентабельности его работы. Он отражает, насколько результативно компания ведет деятельность, распоряжается имеющимися активами, насколько быстрый и стабильный ее рост и повышение привлекательности для инвесторов.

Важно различать понятие чистой прибыли и дохода. Если доход отражает всю денежную массу, задействованную в производстве, то чистая прибыль — это та сумма, которую компания получила после вычета всех издержек и расходов

Т.е. можно сказать, что чистая прибыль — это одна из составляющих дохода. На приведенной ниже диаграмме это изображено очень наглядно:

После получения чистая прибыль может быть использована в четырех направлениях:

- Смета расходов при дальнейшем производстве или увеличения его объемов.

- Фонд накопления (для модернизации производства, фонд социального развития, резервный фонд).

- Фонд потребления (премии сотрудникам, улучшение условий труда).

- Выплата дивидендов акционерам.

Функции прибыли

Основная ее функция – денежное выражение экономического результата деятельности организации. Дополнительно прибыль имеет несколько функций:

- контрольную – благодаря показателю отслеживают рентабельность и вносят корректировки в систему управления;

- оценочную, так как по показателю можно сделать выводы о текущем состоянии фирмы;

- стимулирующую – побуждает улучшать финансовые результаты за счет новых технологий, расширения ассортимента, повышения зарплаты и выплаты дивидендов;

- воспроизводительную, так как получение прибыли означает покрытие расходов доходами;

- фискальную, потому что за счет прибыли пополняются региональный и федеральный бюджеты, а также фонды предприятия.

То есть, прибыль важна как с точки зрения конкретного бизнеса, потому что выражает его финансовый результат, так и с точки зрения всей экономики.

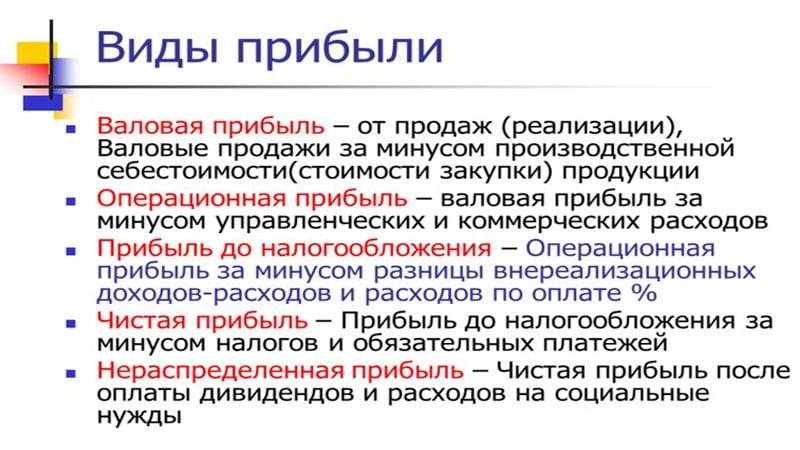

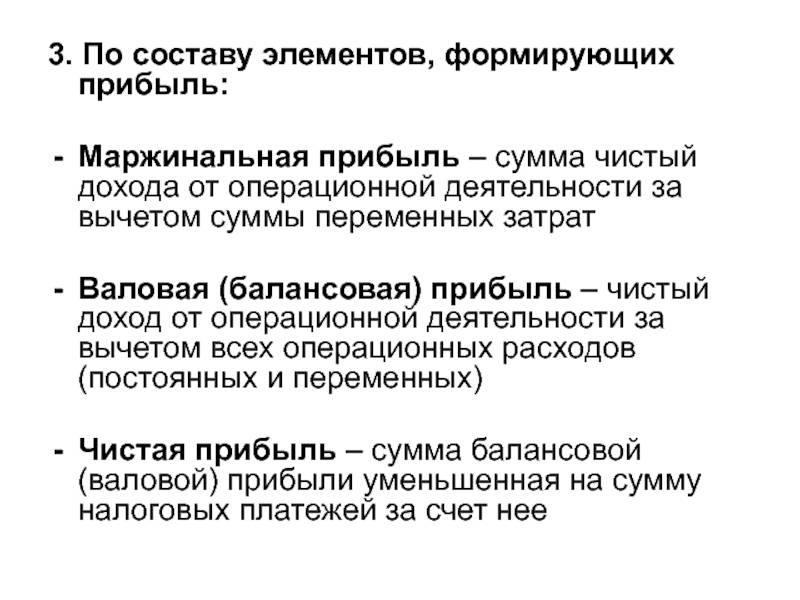

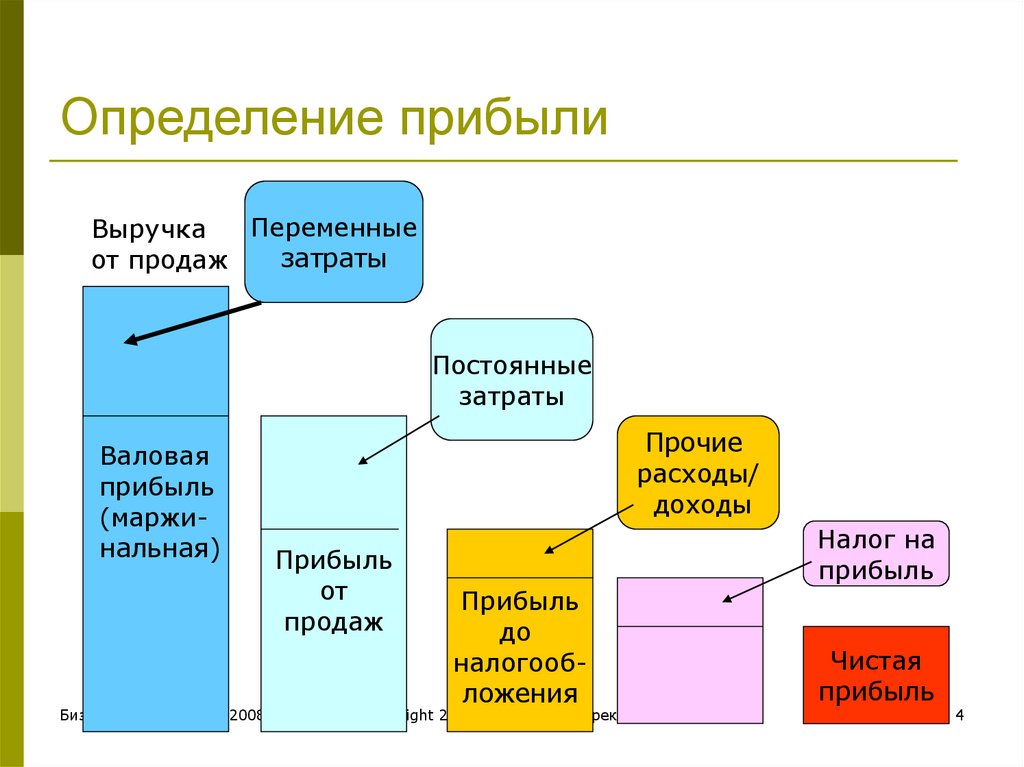

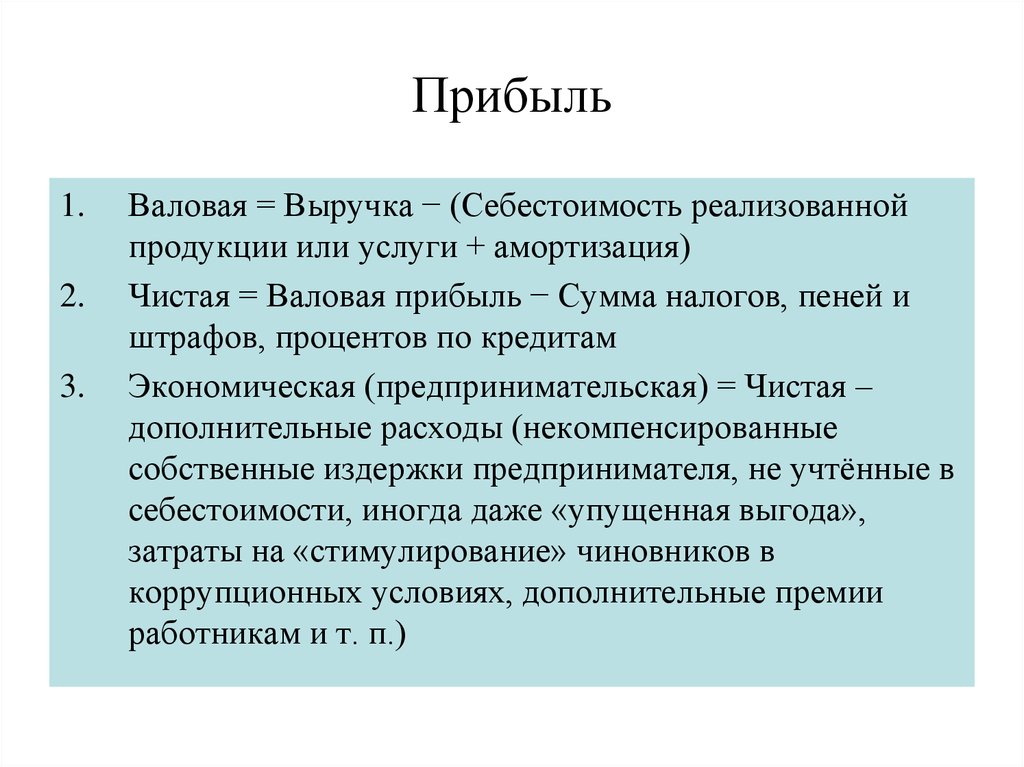

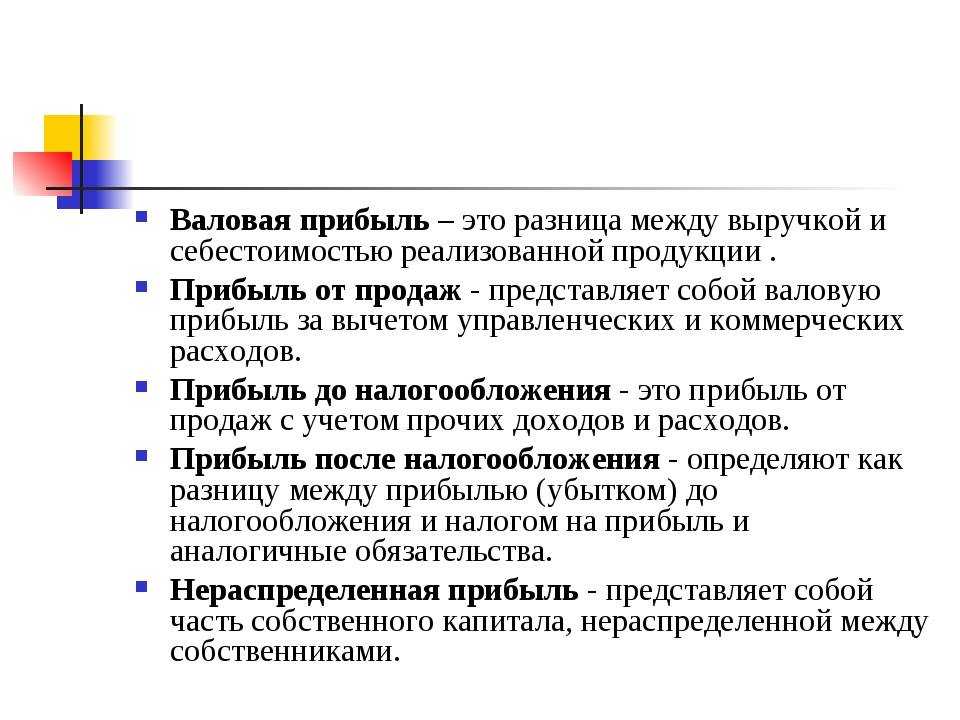

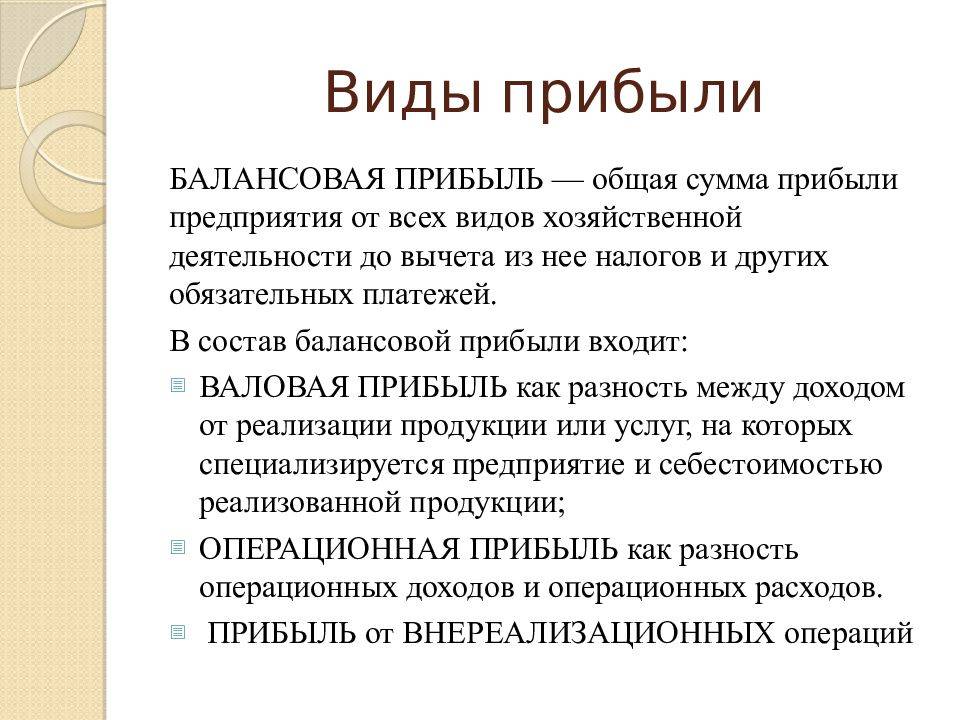

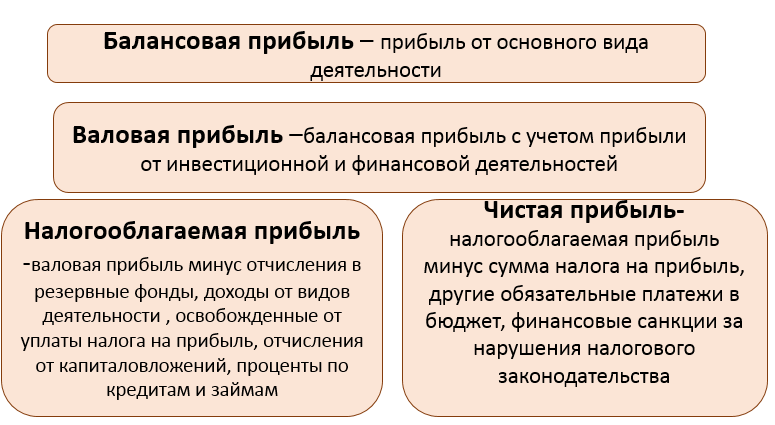

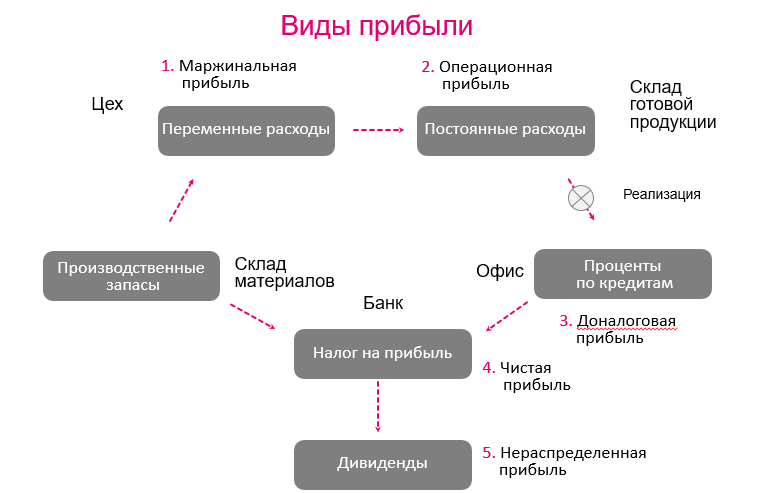

Какая бывает прибыль

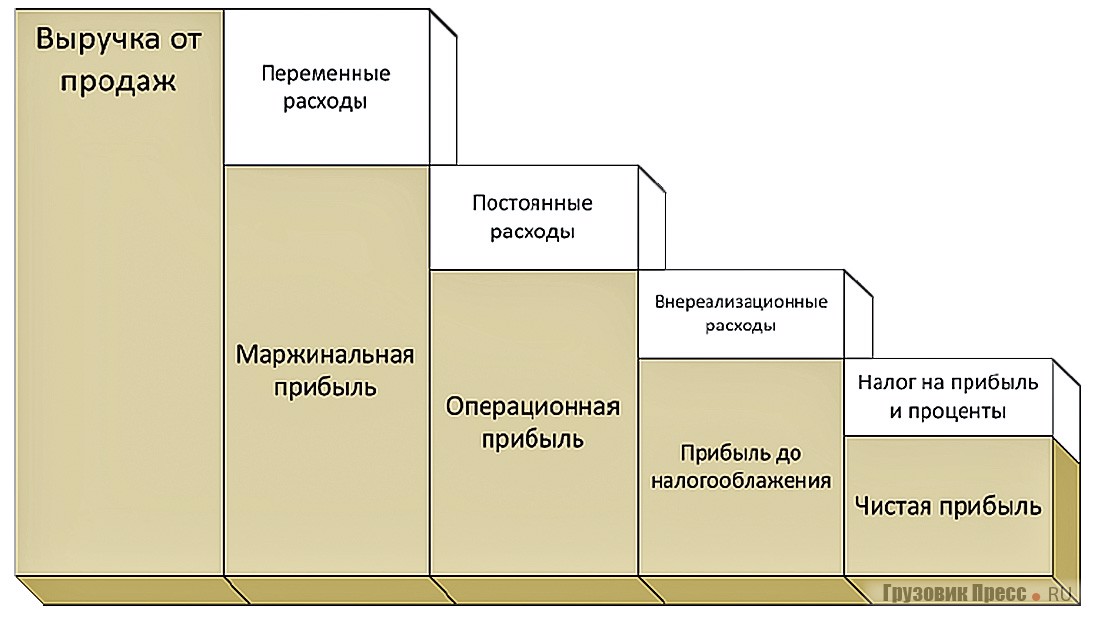

Смотрит предприниматель в отчет о прибылях и убытках ― именно в нем собирается информация о том, сколько заработала компания ― и видит там четыре показателя прибыли вместо одного: маржинальную, валовую, операционную и чистую. Зачем так много?

Бывают четыре вида прибыли ― маржинальная, валовая операционная и чистая. В этом отчете о прибылях и убытках они выделены красным

Дело в том, что между выручкой и чистой прибылью много статей расходов. Трудно вот так с наскока анализировать их влияние на деньги, которые компания заработала честным трудом. Поэтому, кроме чистой прибыли, ввели еще маржинальную, валовую и операционную. Они помогают понять, продуктивно ли работает компания и толково ли на это тратятся деньги.

Давайте разберемся с каждым видом прибыли.Маржинальная прибыль. Это выручка минус переменные расходы. Переменные — это те, которые напрямую зависят от выручки. Например, проценты менеджерам продаж: они изменяются прямо пропорционально выручке. Растет выручка — растут проценты, снижается выручка — снижаются проценты.

Маржинальная прибыль позволяет оценить эффективность переменных расходов. Например, компания выручила 500 тысяч, а переменных расходов у нее 490 тысяч, это значит, что деньги на переменные расходы потратили непродуктивно: купили товар втридорога или не продумали ограничения в системе мотивации у отдела продаж.

Чтобы получить маржинальную прибыль, вычитаем из выручки все переменные расходы

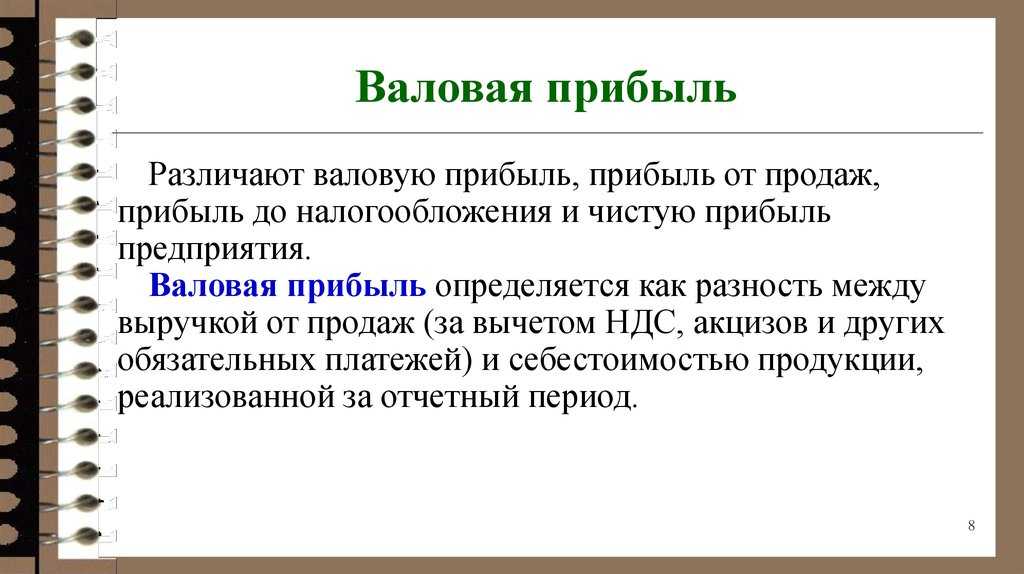

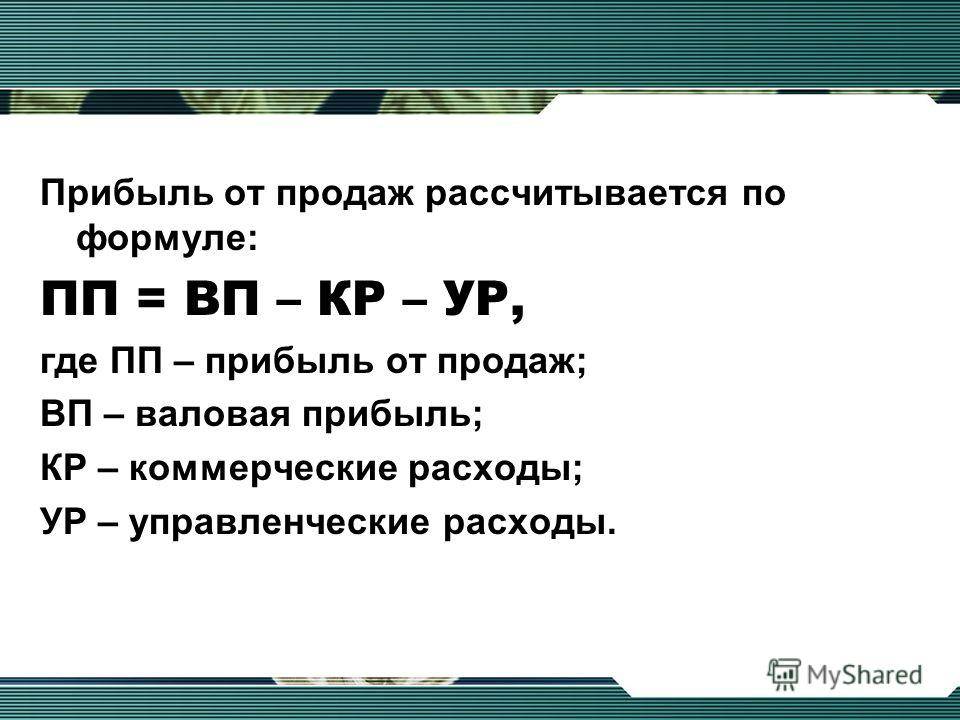

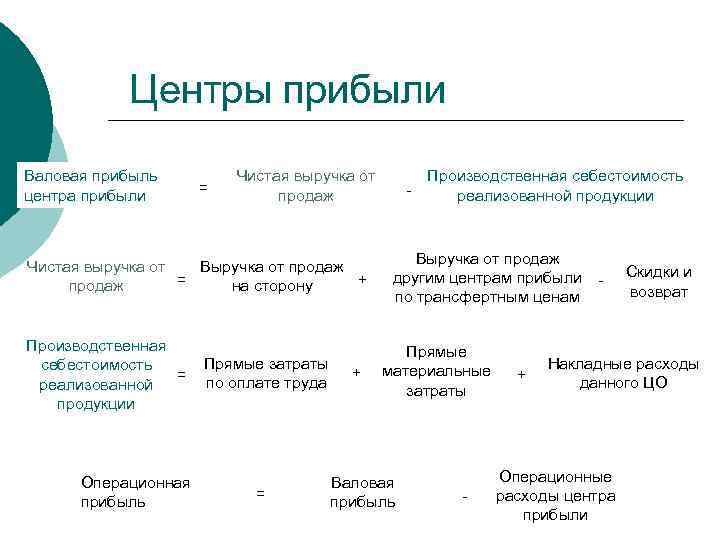

Валовая прибыль. По ней мы оцениваем, сколько зарабатываем на отдельных направлениях бизнеса. Это позволяет нам оценивать не только «общий котел» бизнеса, а еще и его отдельные составляющие. Нескольким нашим клиентам валовая прибыль помогла принять решение о закрытии направлений в компании — они увидели, что результат они получают за счет других направлений, а эти только тянут бизнес вниз.

Чтобы посчитать валовую прибыль, нужно взять выручку по направлению и вычесть из нее расходы, которые можно отнести конкретно к этому направлению. Этими расходами будут переменные и общепроизводственные. Переменные мы разобрали выше, а общепроизводственные — это те, которые относятся к конкретному направлению бизнеса, но не зависят от выручки. Например, у «Альфы» по направлению ноутбуков работают закупщики на окладе — они трудятся только для ноутбучного направления, но их зарплата не зависит от продаж.

Расчет валовой прибыли может показать, в какое направление компания вкладывается сильнее и на чем зарабатывает больше

Операционная прибыль. Она показывает, зарабатывает ли компания по своей основной деятельности, хватает ли у нее денег, чтобы покрыть проценты по кредитам, амортизацию и вывозит ли она налоговую нагрузку.Чтобы получить операционную прибыль, из выручки вычитают переменные, общепроизводственные и косвенные расходы. При этом налоги, кредиты и амортизацию не трогают.У «Альфы» к косвенным расходам относятся затраты на продажу товаров и зарплату административного персонала. Это то, что не получится включить в себестоимость и поделить по направлениям.

Операционная прибыль показывает, продуктивна ли компания по основной деятельности

Чистая прибыль ― это окончательный финансовый результат компании, она покажет, эффективен ли бизнес в целом. Оценивая рентабельность чистой прибыли, собственник видит, приносит ли бизнес деньги, хватит ли на развитие компании и дивиденды для себя.

Чтобы получить чистую прибыль, нужно из выручки вычесть не только все общепроизводственные, косвенные расходы и себестоимость, но и налоги, проценты по кредитам, амортизацию оборудования.

Чистая прибыль ― это деньги, которые собственник может выводить из бизнеса, направлять на улучшение компании или откладывать в качестве финансовой «подушки безопасности»

Мы разобрали виды прибыли. Эти знания потребуются для того, чтобы анализировать отчет о прибылях и убытках. Такой анализ поможет понять хватает ли у компании денег на покрытие текущих расходов и остается ли на развитие бизнеса. Еще анализ поможет, если прибыль упала и вам непонятно почему.

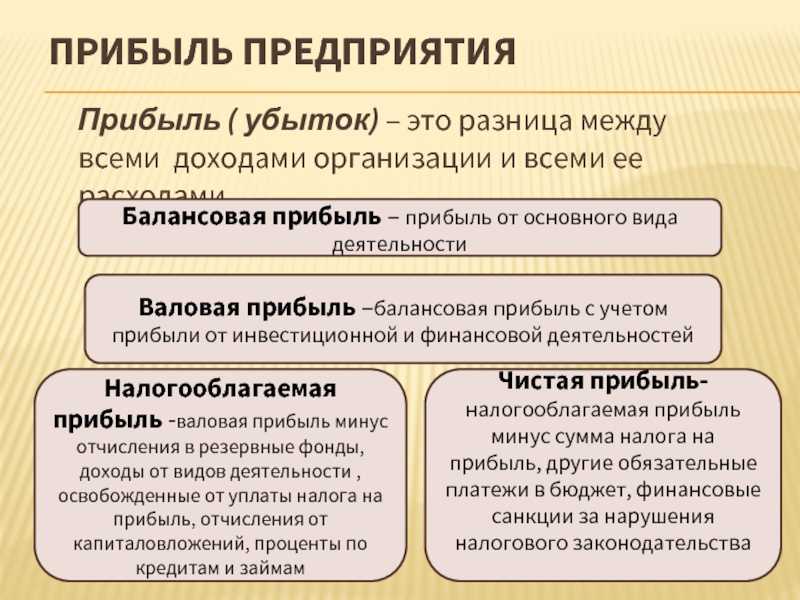

Что такое прибыль простыми словами

Прибыль – это главная цель любой предпринимательской деятельности. Это самый важный показатель, позволяющий оценить эффективность и будущее бизнеса.

В целом в экономике прибыль – это положительная разница между суммарной выручкой, полученной экономическим субъектом от производства и реализации товаров, оказания услуг или выполнения работ, и затратами на осуществление этой деятельности.

Простыми словами, прибыль – это разница между доходами и расходами организации. Их считают по всем видам деятельности компании. При отрицательной разнице фиксируется убыточность бизнеса, а в перспективе вероятно банкротство.

Если говорить о других сферах, в обществознании прибыль – это превышение доходов от реализации товаров и услуг над затратами на их производство и оказание. В широком смысле слова – это разница между полученной выгодой и понесенными при этом затратами, а в узком смысле – доход от реального капитала.

В зависимости от цели расчетов на практике применяется несколько разных показателей прибыли.

Прибыль

Согласно определению М. Н. Кондратьевой: «Прибыль как конечный финансовый результат деятельности предприятия в общем виде представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций».

Следовательно, доход предприятия в целом нельзя назвать прибылью. Необходимо учитывать затраты на производство, а также убытки от хозяйственной деятельности (приобретение материалов, списание комплектующих и т.п.). Поэтому лишь разницу между доходами и затратами можно назвать прибылью.

При расчете прибыли необходимо определить себестоимость продукции. Делается это для того, чтобы определить наценку на продукцию, от которой зависит прибыль. Если себестоимость будет рассчитана неверно, то предприятие может лишь оправдать расходы. Когда устанавливается размер наценки, обязательно учитываются затраты на изготовление продукции, транспортные расходы, брак. Руководители предприятия всегда должны стремиться к максимизации прибыли.

Увеличить прибыль можно расширив ассортимент товаров, внедряя новые технологии, расширяя рынок сбыта, максимально сократив затраты. То есть предприятию необходимо постоянно развиваться, иначе оно рискует потерять своего потребителя.

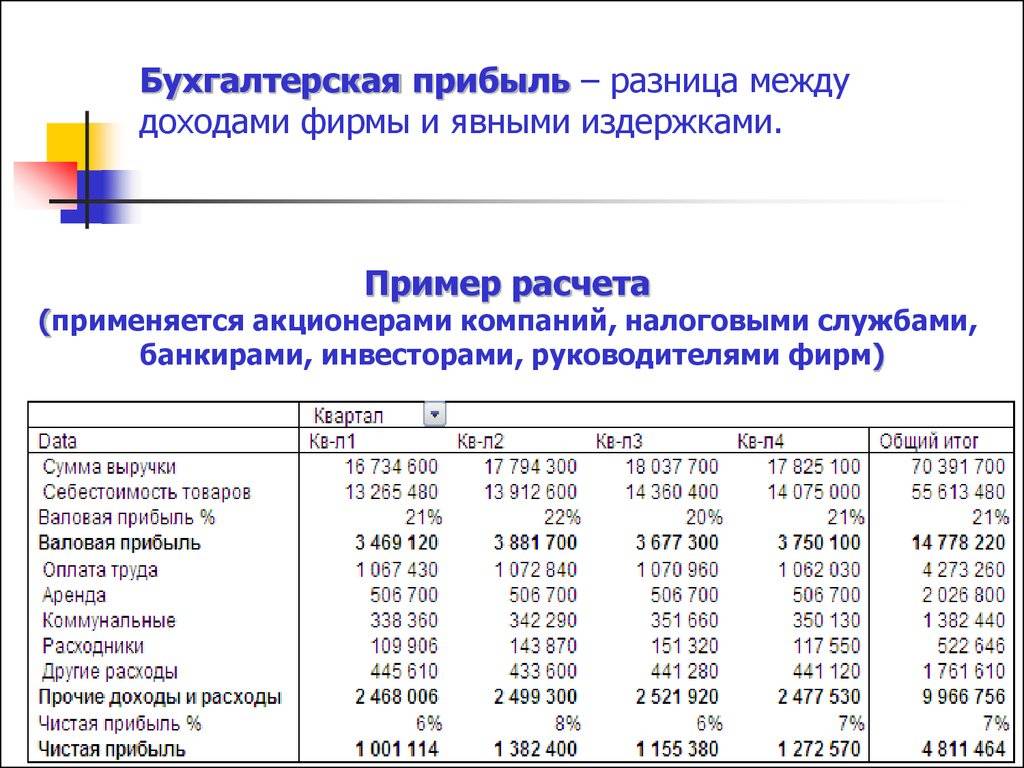

Как рассчитать бухгалтерскую прибыль

В соответствии с «Положением по ведению бухгалтерского учета и отчетности…», бухгалтерская прибыль определяется как разница между доходами и подтвержденными расходами компании. Она определяется на основании данных из регистров бухучета предприятия по всем хозяйственным операциям.

Формула бухгалтерской прибыли в общем виде

Рассчитывается бухгалтерская прибыль просто – как разница валового дохода и явных издержек. Формула бухгалтерской прибыли такая:

БП = Валовый доход — Явные издержки

Нужно учесть, что в структуру валового дохода и явных издержек могут входить десятки и сотни различных видов расходов и доходов, которые зависят от колебаний цен и массы других факторов.

А валовый доход в экономике – это сумма средств, которые организация получает в результате её деятельности. По сути, это стоимость прироста капитала за отчетный период. В его структуру входят поступления от клиентов и контрагентов, штрафы и другие выплаты в пользу компании, финансовые операции, помощь, банковские начисления от депозитов и другие источники поступления средств.

Явные издержки в данном случае включают:

- закупку сырья и материалов;

- оплату коммунальных услуг,

- заработную плату сотрудников,

- расходы на амортизацию,

- оплату по кредитам и задолженностям,

- оплату аренды,

- выплаты по облигациям,

- страховые взносы и прочее.

По сути, из этих издержек складывается себестоимость товаров и услуг, за которые платит потребитель.

Формулы расчета по строкам отчета о финансовых результатах

Второй вариант расчета бухгалтерской прибыли – через строчки отчета о финансовых результатах. Преимущество этого способа в том, что все данные уже посчитаны в отчетности.

Всего есть три схемы:

- начиная с прибыли от продаж: БП = 2200 + 2310 + 2320 – 2330 + 2340 – 2350

- с учетом всех элементов доходов и расходов: БП = 2110 – 2120 – 2210 – 2220 + 2310 + 2320 – 2330 + 2340 – 2350

- с использованием промежуточных результатов: БП = 2100 – 2210 – 2220 + 2310 + 2320 – 2330 + 2340 – 2350

Расшифровка формул и строк отчета о финансовых результатах такая:

То есть, в расчет входят все доходы и расходы, которые фиксируются в бухгалтерии.

Пример расчета

Приведем пример расчета бухгалтерской прибыли по формуле. Компания по результатам 2021 года и 2022 года имеет следующие показатели доходов и расходов. Рассчитаем бухгалтерскую прибыль, а также ее изменение.

| Период | Валовый доход, тыс. руб. | Расходы явные, тыс. руб. | Бухгалтерская прибыль, тыс. руб. |

|---|---|---|---|

| 2021 год | 24 129 | 21 051 | 3 078 |

| 2022 год | 34 242 | 32 578 | 1 664 |

| Изменение показателя | 10 113 | -11 527 | -1 414 |

В результате можно констатировать, что бухгалтерская прибыль для компании по итогам 2022 года является положительной – то есть, компания смогла извлечь выгоду от своей деятельности.

При этом отмечается снижение ее показателя, и несмотря на рост выручки, имеет место существенное увеличение издержек. Рекомендовано оптимизировать расходы, иначе в перспективе фирма уже скоро может стать убыточной.

Отражение в бухгалтерском учете

Бухгалтерская прибыль не отражается в балансе организации, но она учитывается по счету 99 «Прибыли и убытки», а после вычета налога на прибыль данные попадают в отчет о финансовых результатах как чистая прибыль.

Например, основные операции касательно прибыли идут с такими проводками:

- Учтена прибыль от основной деятельности – Дт 90.9 (Прибыль или убыток от продаж) Кт 99. Если получен убыток – проводка обратная.

- Прибыль от прочих доходов и расходов – Дт 91.9 (Сальдо прочих доходов и расходов) Кт 99. По убытку – тоже проводка обратная.

- Прибыль по итогам года – Дт 99; Кт 84 (нераспределенная прибыль).

В конце каждого отчетного года поступившие средства должны быть перенесены на счет 84 (нераспределенная прибыль). Таким образом, бухгалтер закрывает счета за отчетный период. А итоговая формула расчета бухгалтерской прибыли к отчетному периоду будет выглядеть следующим образом:

Грамотный расчет бухгалтерской прибыли важен для составления и контроля данных бухгалтерской отчетности, а также для оптимизированного налогообложения.

Формула расчета бухгалтерской прибыли

Величина бухгалтерской прибыли рассчитывается как разница между выручкой от реализации продукции, товаров или услуг и внешними издержками предприятия. Введем обозначения:

БП = В – ВИ, где

БП – бухгалтерская прибыль;

В – выручка от реализации;

ВИ – внешние издержки.

Внешние (явные) издержки – это оплата за ресурсы, которые не являются собственностью предприятия. Сюда можно отнести затраты по оплате труда наемных работников, на закупку сырья и материалов, оплата за арендованные помещения, за амортизацию основных средств и коммунальные услуги.

Экономическая прибыль, отличается от бухгалтерской. Она рассчитывается, как разница между выручкой от реализации всей продукции и экономическими издержками, которые состоят из явных и неявных (внешних и внутренних) издержек.

ЭП = В – ЭИ, где

ЭП – экономическая прибыль;

В – выручка от реализации;

ЭИ – экономические издержки.

Внутренние (неявные) издержки – это затраты, связанные с использованием всех ресурсов, находящихся в собственности предприятия. Этот показатель связан с упущенной выгодой. Для руководителя предприятия – это расходы, произведенные на оплату труда персонала, обслуживающего производство. В том случае, если работодатель мог бы сам выполнять всю работу, не требовалось бы делать такие расходы.

Собственники капитала вкладывают свои средства в развитие бизнеса, тем самым получают определенные потери. Если, например, свободные денежные средства инвестировать под проценты, то они начнут приносить доход. Финансовые потери здесь рассчитываются, как недополученный процент от инвестиций. Для предпринимателей, в собственности которых есть недвижимость, издержками является плата за аренду.

Вопросы и ответы

В чем разница между валовой прибылью и чистым доходом?

Валовая прибыль представляет собой доход, остающийся после вычитания из выручки производственных затрат (COGS). Чистая прибыль, с другой стороны, отражает прибыль, остающуюся после вычета всех расходов, включая налоги, из выручки. Валовая прибыль фокусируется на эффективности производства и продаж, в то время как чистая прибыль дает более широкое представление об общей рентабельности.

Почему важна валовая прибыль?

Валовая прибыль важна, потому что она помогает инвесторам оценить, насколько эффективно компания управляет своими производственными и трудовыми затратами. Она дает представление о рентабельности, связанной именно с производством и продажей товаров или услуг.

Что показывает чистая прибыль?

Чистая прибыль показывает общую рентабельность компании после вычета всех расходов из выручки. Она отражает эффективность управления компанией и учитывает операционные расходы, налоги, проценты и прочие затраты. Чистая прибыль дает полное представление о финансовых показателях компании.

Каковы ограничения валовой прибыли?

Валовая прибыль имеет свои ограничения, поскольку учитывает только прямые производственные затраты (COGS) и не принимает во внимание операционные расходы. Это означает, что две компании с одинаковой валовой прибылью могут иметь значительно отличающуюся чистую прибыль из-за различий в операционных расходах

Каковы ограничения чистой прибыли?

На чистую прибыль могут влиять такие неоперационные факторы, как процентные платежи и налоги, которые могут неточно отражать основную рентабельность компании. Кроме того, чистая прибыль не учитывает изменения в себестоимости продукции и эффективность управления затратами.

Кто использует валовую прибыль и чистый доход?

Валовая прибыль и чистый доход используются различными заинтересованными сторонами. Инвесторы и акционеры могут ориентироваться на чистый доход, чтобы оценить общую рентабельность компании. Аналитики, заимодавцы и кредиторы могут учитывать оба показателя для оценки способности компании генерировать прибыль и погашать долги. Кроме того, владельцы и руководители предприятий используют эти показатели для контроля финансовых результатов деятельности своих компаний.