Какая маржинальность считается высокой

Все товары и услуги делят на низкомаржинальные, среднемаржинальные и высокомаржинальные.

Низкомаржинальные. К ним относят товары и услуги первой необходимости — например, бытовую химию, гигиенические принадлежности, бакалейные товары, парикмахерские услуги или услуги такси.

В этой сфере высокая конкуренция, поэтому делать большую наценку невыгодно — клиенты уйдут к конкурентам. Маржинальность таких товаров и услуг, как правило, до 30%.

Среднемаржинальные. Это товары второй необходимости — не необходимые, но всё равно нужные людям. Например, бытовая и электронная техника, мебель, стройматериалы, услуги ремонта.

Конкуренция в этой сфере тоже высокая, но такие товары служат дольше, поэтому наценку на них можно сделать чуть выше. Обычно маржинальность таких товаров и услуг находится в пределах 30–50%.

Высокомаржинальные. Товары и услуги этой категории нужны людям по особым случаям — только на праздники или несколько раз в сезон. К высокомаржинальным товарам относят, например, ювелирные украшения, брендовую одежду, услуги фотографов и ведущих.

Конкуренция в этой сфере ниже. За счёт этого на товары и услуги можно делать высокую наценку — она может достигать 300% и более. Маржинальность таких товаров и услуг начинается от 50%.

Что такое маржинальность

Разбирая эту тему, мы будем оперировать несколькими терминами:

- выручка;

- себестоимость;

- маржа;

- прибыль;

- маржинальность.

Рассмотрим определения и различия данных понятий.

Выручка

Это сумма, которую получил продавец от продажи товара. Например, если клиент купил смартфон за 70 000 ₽, то выручка магазина составила 70 000 ₽.

Себестоимость

Это сумма расходов, которые несёт продавец в связи с изготовлением или приобретением продукции. Показывает, сколько денег потрачено для получения товара на реализацию.

Например, если магазин покупает смартфоны у производителя и перепродаёт их конечным потребителям, то себестоимость включает:

- закупочную цену;

- расходы на транспортировку;

- стоимость упаковки.

Если магазин продаёт свою продукцию, то в себестоимость входят затраты на сырьё, производство, логистику.

Иногда в расчёт себестоимости включают затраты на маркетинг, оплату работы персонала и другие переменные расходы. Это стоит делать в случае, если компания торгует продукцией одного вида — например, вы продаёте только смартфоны. Если же ассортимент составлен из разных товарных групп — к примеру, вы продаёте одежду, обувь, аксессуары от разных поставщиков, — то общие расходы лучше учитывать отдельно.

Маржа

Это разница между выручкой и себестоимостью товара. Показывает, сколько денег заработал продавец с продажи продукта.

Например, если магазин продал смартфон за 70 000 ₽, а потратил на его закупку и доставку 30 000 ₽, то маржа составляет 40 000 ₽.

Другой пример: агентство недвижимости выкупило квартиру у собственника за 3 млн ₽, планируя перепродать за 5 млн ₽, то есть выручить 2 млн ₽. Однако из-за падения цен на рынке жилья квартиру удалось продать только за 2,5 млн ₽. Себестоимость превысила выручку, то есть сделка оказалась убыточной, а маржа — отрицательной: минус 500 000 ₽.

Прибыль

Это разница между выручкой и суммарными расходами, которые несёт продавец для организации процесса продажи. Прибыль отражает рентабельность всего бизнеса.

Отличие от маржи в том, что при расчёте прибыли нужно отнимать от выручки не только себестоимость, но и общие расходы компании:

- затраты на рекламу и продвижение;

- стоимость аренды торговых и офисных помещений;

- зарплату продавцов, менеджеров, бухгалтеров и других сотрудников.

Таким образом, прибыль описывает доходы и расходы бизнеса в целом, а маржа относится только к продукту.

Маржинальность

Это процентное отношение маржи к выручке. Показывает эффективность бизнеса при продаже продукта.

Рассчитаем маржинальность на примере продажи смартфона, приведённом выше:

- маржа равна 40 000 ₽, выручка — 70 000 ₽;

- маржинальность — (40 000 ₽ / 70 000 ₽) х 100% = 57%.

Маржинальность нужно анализировать в динамике, то есть сравнивать показатели компании за разные периоды. В идеале должен наблюдаться стабильный рост, но в период распродаж и скидок бизнес может стать менее маржинальным. Это нормально: с уменьшением цены снижается маржа. Однако при этом должна возрасти общая прибыль за счёт привлечения большего числа покупателей и роста заказов. Поэтому при проведении акций важнее следить за увеличением клиентской базы и рентабельностью бизнеса в целом.

Сравнительная таблица

| Основа для сравнения | Поле | наценка |

|---|---|---|

| Смысл | Маржа – это норма прибыли, которая измеряет прибыльность компании, то есть долю дохода, оставшегося в бизнесе, после оплаты себестоимости продукции за счет выручки. | Наценка относится к добавленной стоимости продавца к себестоимости, чтобы покрыть его сопутствующие расходы и прибыль, чтобы прийти к своей цене продажи. |

| Что это такое? | Процент от продажной цены. | Множитель стоимости |

| Функция | Продажи | Стоимость |

| перспективы | продавец | Покупатель |

| формула | (Цена – Стоимость) / Цена | (Цена – Стоимость) / Стоимость |

| отношения | Маржа = 1 – (1 / разметка) | Наценка = 1 / (1 – валовая прибыль) |

Отличия от прибыли и наценки

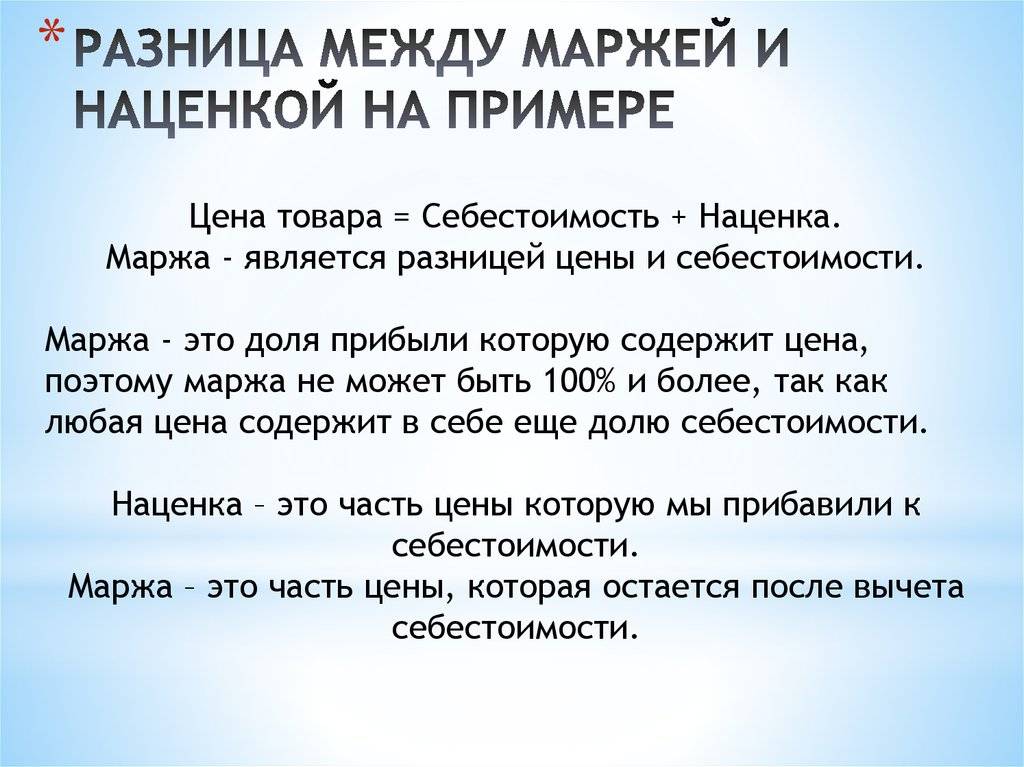

Мы уже говорили ранее о том, что маржа и прибыль – это разные понятия. В чём заключаются основные отличия? Прежде всего, маржа выражается в разнице начальной стоимости товара и его продаже. Иными словами, маржа – чистый доход компании.

Прибыль – результат совокупных операций. Маржу можно смело называть промежуточным результатом, её можно высчитать на разных стадиях ведения бизнеса, в то время, как прибыль является окончательным, суммарным результатом. Маржа может быть высчитана с разных видов деятельности одной фирмы, в то время как прибыль считается общим показателем.

Кроме

того, молодые предприниматели часто путают показатели маржи с наценкой.

Наценкой принято считать отношение начальной цены к цене с учётом «накрутки».

Маржа представляет собой отношение дохода к начальной цене товара.

Давайте

рассмотрим простой пример, где в числах видна разница между маржой и наценкой.

Мы

приобретаем товар стоимостью 200 рублей, а реализуем его за 400 рублей. В этом

случае наценка составит 100%, а маржа определяется следующим способом: (400-200)/400=

50%. Примечателен тот факт, что наценка на разные группы товаров может

колебаться от 100% до 300%, а вот маржа никогда не превысит показатели в 100%.

Как рассчитать наценку в 25%?

Расчет наценки в размере 25% предполагает нахождение разницы между продажной ценой и себестоимостью в процентах от себестоимости.

Чтобы рассчитать наценку в размере 25%, выполните следующие действия:

- Вычтите себестоимость из продажной цены, чтобы найти прибыль.

- Рассчитайте процент наценки, разделив прибыль на себестоимость и умножив на 100.

Например, если стоимость продукта составляет 80 долларов, цена продажи с наценкой 25% будет следующей:

Прибыль = Цена продажи – Стоимость = SP – 80 долларов.

Процент наценки = (Прибыль / Себестоимость) x 100 = 25%

Цена продажи = Стоимость + 25% от стоимости = 80 долларов США + (80 долларов США x 0.25) = 100 долларов США.

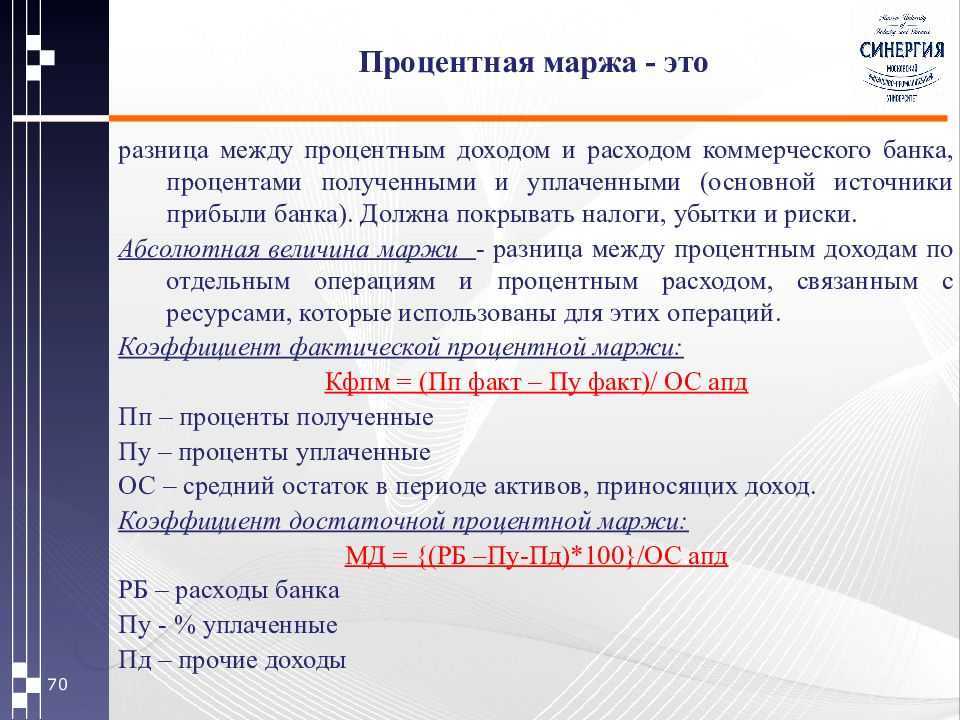

Маржа как финансовый термин

Важно обратить внимание на то, что банковскими организациями используется другое определение термина «маржа». В данном случае, величина параметра зависит от конкретной формулы, которая использовалась в расчетах. Как правило, в этой сфере маржа применяется для определения разницы между процентными выплатами по займам и вкладам

Нужно отметить, что далеко не каждый человек задумывается о том, где кредитные организации берут финансовые средства для выдачи кредитов. Как правило, банки используют в финансовых операциях вклады юридических и физических лиц

Как правило, в этой сфере маржа применяется для определения разницы между процентными выплатами по займам и вкладам. Нужно отметить, что далеко не каждый человек задумывается о том, где кредитные организации берут финансовые средства для выдачи кредитов. Как правило, банки используют в финансовых операциях вклады юридических и физических лиц.

Каждая кредитная организация предоставляет своим клиентам возможность внести собственные средства на депозитный счет. Вложение финансовых средств в финансовое учреждение, позволяет людям получить дополнительный доход, за счет процентов, выплачиваемых банком. На эти деньги кредитные организации выдают займы с учетом процентной ставки. Именно за счет процентной ставки банк получает прибыль. Часть этих денег выплачивается вкладчикам в виде процентов по депозиту. Размер финансовых затрат кредитного учреждения зависит от размера ставки. Как правило, размер процентной ставки рассчитывается на основе следующих критериев:

- Размер ставки рефинансирования Центрального Банка – доход, получаемый за счет займов, полученных от ЦБ.

- Рейтинг – высокий уровень доверия клиентов и экономические показатели позволяют кредитным организациям понижать процент ставки.

- Конкурентоспособность – из-за большого количества конкурентов в данной сфере, кредитные учреждения вынуждены увеличивать размер выплат по депозитным счетам и снижать процентную надбавку к кредитам.

Рассчитать размер ставки по займам довольно сложно. При расчете этого значения следует учитывать затраты организации на обслуживание пользовательских вкладов. В рассматриваемом примере маржа является результатом вычитания между ставкой по займам и депозитам. Именно этот показатель наглядно демонстрирует уровень дохода финансового учреждения.

Также данный термин отражает результат вычитания размера возвращенных средств и суммы, получаемой клиентом по сделке о предоставлении кредита. Разница этих значений позволяет определить уровень прибыли компании с каждой сделки, которая проводится за весь срок работы кредитной организации.

Предельная величина наценки практически ничем не ограничена, а маржа ни при каких условиях не может быть 100% и выше

Предельная величина наценки практически ничем не ограничена, а маржа ни при каких условиях не может быть 100% и выше

Как пользоваться формулой в Excel?

Для начала необходимо создать документ в формате Exc.

Примером расчета станет цена товара в 110 рублей, при этом себестоимость товара составит 80 рублей;

| Цена | Себестоимость | Наценка, % | Маржа, % |

| 110 рублей | 80 рублей |

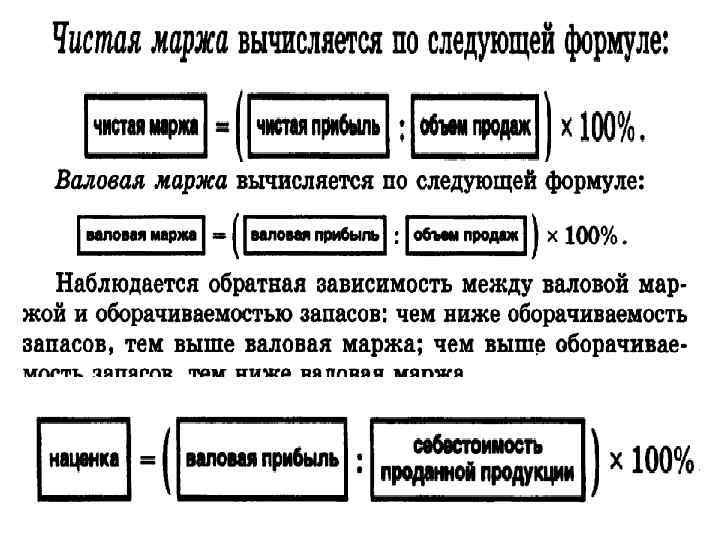

Наценки рассчитываются по формуле:

Н = (ЦП – СС)/СС*100

Где:

- Н – наценка;

- ЦП – цена продажи;

- СС – себестоимость товара;

Маржи рассчитываются по формуле:

М = (ЦП – СС)/ЦП*100;

Где:

- М – маржа;

- ЦП – цена продажи;

- СС – себестоимость;

Приступаем к созданию формул для расчета в таблице.

Перед началом заведения формулы в таблице, вспомним правила из школьного курса математики, одним из которых является необходимость брать выражение в скобки.

Расчет наценки

Выбираем ячейку в таблице, нажимаем на нее.

Пишем без пробела соответствующий формуле знак или активизируем ячейки по следующей формуле (выполнять по инструкции):

=(цена – себестоимость)/ себестоимость * 100 (нажимаем ENTER);

При правильном заполнении в поле наценка должно выйти значение 37,5.

Расчет маржи

=(цена – себестоимость)/ цена * 100 (нажимаем ENTER);

При правильном заполнении формулы должно получиться 27,27.

При получении непонятного значения, например 27, 272727…. Нужно в опции «формат ячеек» в функции «число» выбрать нужное число десятичных знаков.

При проведении расчетов нужно необходимо всегда выбирать значения: «финансовый, числовой или денежный». Если в формате ячеек выбраны другие значения расчет не будет произведен или будет рассчитан некорректно.

100% наценка — это то же самое, что 50% маржи?

Наценка — это процентная разница между стоимостью товара или услуги и ценой ее реализации. Формула расчета наценки:

((Цена – Стоимость) / Стоимость) * 100 =% наценки

Если продукт стоит вам 4 доллара, а вы продаете его за 8 долларов, ваша наценка составляет 100%, потому что цена продажи вдвое превышает себестоимость.

Маржа, с другой стороны, представляет собой процент прибыли по отношению к цене продажи. Формула расчета маржи следующая:

((Цена – Стоимость) / Цена) * 100 = % маржи

Используя тот же пример, если продукт стоит вам 4 доллара, а вы продаете его за 8 долларов, ваша маржа составляет 50 %, поскольку прибыль в 4 доллара составляет 50 % от продажной цены. Таким образом, 100-процентная наценка дает 50-процентную маржу, тогда как 50-процентная наценка дает маржу в 33.3 %.

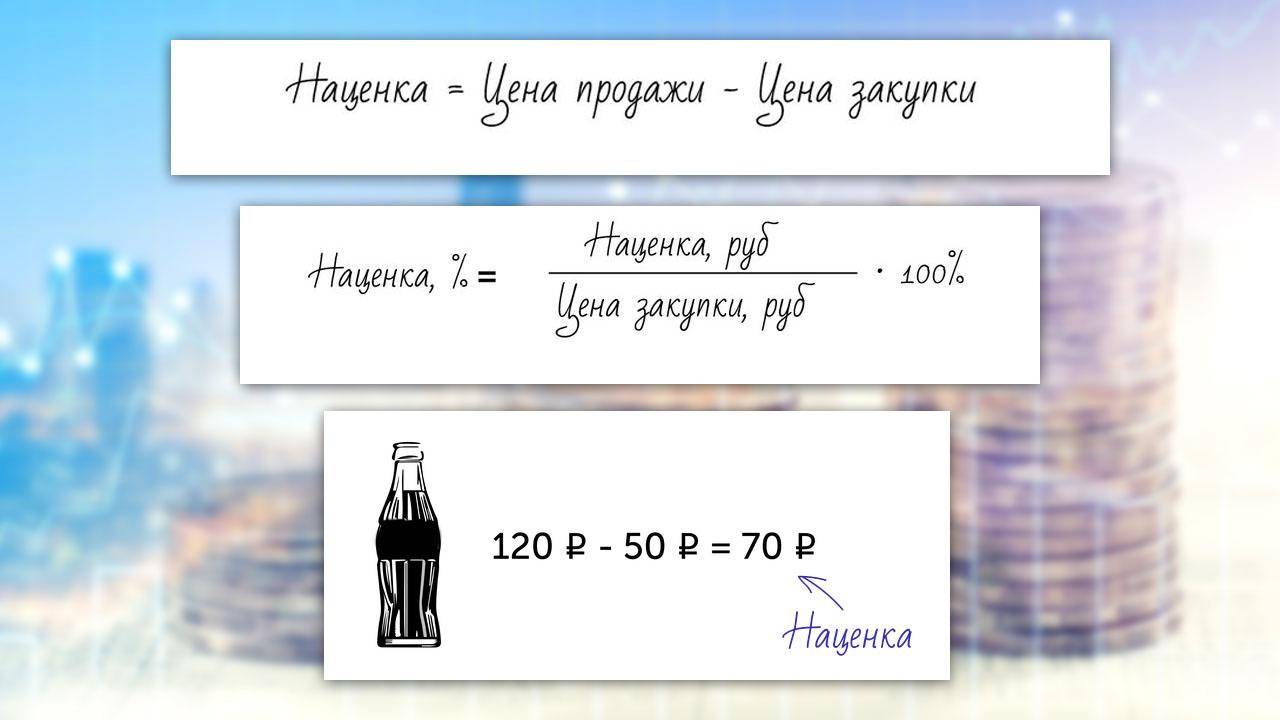

Отличия маржинальности от наценки

Наценка — это добавленная стоимость, то есть разница между конечной ценой продукта и его себестоимостью. Размер определяет продавец: прибавляет к себестоимости определённую сумму в соответствии со спросом, среднерыночными ценами, политикой конкурентов и другими факторами.

Например, себестоимость смартфона равна 30 000 ₽, наценка — 40 000 ₽, или 133%. Розничная цена составляет 70 000 ₽.

Маржа в абсолютном выражении равна наценке. Если продать смартфон с себестоимостью 30 000 ₽ по розничной цене 70 000 ₽, то выручка составит 70 000 ₽, а маржа — 40 000 ₽.

Рассчитаем маржинальность: (40 000 ₽ / 70 000 ₽) х 100% = 57%. Это значит, что рентабельность продажи смартфона составляет всего 57% при добавленной стоимости 133%.

Маржинальность не может превышать 100%. Даже если продукт обошёлся вам в 1 ₽, а продали вы его за 1 млн ₽, то показатель составит 99,99%. Наценка может быть любой, в том числе более 100%.

Маржа (margin) — разница

Существуют различные варианты определений, между какими показателями рассчитывается эта разница.

В торговле и посредничестве:

- между ценой закупки и ценой продажи клиенту партии товара;

- между ценой закупки единицы товара и ценой продажи клиенту единицы товара. (Это уже маржа от продажи товарной единицы. Ведь единицы одинакового товара из одной партии можно распродавать по разным ценам.)

В производстве:

- между отпускной ценой (по которой продали товар) и себестоимостью (затратами на производство, хранение на складе и доставку);

- между общими доходами (выручкой) и общими затратами (всеми издержками: и переменными, и постоянными). Такая маржа называется валовой.

В страховании, на биржах:

- между ценами на продажу и на покупку ценных бумаг;

- аванс или залог, которые получает брокер или дилер от инвестора или человека, играющего на бирже и покупающего фьючерсы;

- маржой также могут называться суммы или даже ценные бумаги, взятые на депозит у биржевого брокера для дальнейшего покрытия возможных убытков у клиента.

В банках:

Таким образом, термином «маржа» в торговле и производстве, а также в страховании, на биржах и в банковской сфере называют разницу (цифровой зазор) между двумя показателями. Но в любом случае такой показатель, как «маржа», отвечает на вопрос «Какова прибыль? Насколько рентабельна отдельная сделка или направление бизнеса?». Ее еще называют Gross profit, или «рентабельностью продаж». Показатель «маржа» дает вам понять степень эффективности вашего бизнеса.

Если опустить все наукообразные объяснения, то в сфере производства и торговли справедливым и понятным будет такое определение:

Маржа — это та же прибыль, которую всего лишь измерили в процентах

В данной статье мы не касаемся особенностей маржи в банках, на бирже и страховой сфере. Это тема для отдельного исследования.

Рассмотрим примеры из малого и среднего бизнеса.

Формулы маржи в производстве и бизнесе

Простая формула маржи выглядит так:

Маржа = Прибыль / Доход × 100

Следовательно, сначала вам нужно выяснить, какова ваша прибыль. Для этого из дохода (или выручки) вы вычитаете расходы (издержки, или себестоимость).

Таким образом, в более сложном виде формула маржи выглядит так:

((Доход — Себестоимость) / Доход) × 100

Пример

Вы продали банку варенья клиенту по цене 130 руб. Купили вы эту банку варенья у производителя за 50 руб. Соответственно, ваша прибыль составила 130 — 50 = 80 руб.

Считаем вашу маржу по формуле:

((130 — 50)/130) × 100 = 61,5%

Маржа этой сделки составляет 61,5%

Какая разница между наценкой и маржей?

Маржа — это отношение между ценой товара на рынке к прибыли от его продажи, основной доход компании после того, как вычтены все расходы, измеряемые в процентном соотношении. Маржа в связи с особенностями расчета не может быть равной 100%.

Наценка – это сумма разницы между себестоимостью товара к его отпускной цене, по которой он отпускается покупателю. Наценка нацелена на покрытие расходов, которые понес продавец или производитель в связи с производством, хранением, реализацией и доставкой товара. Размер наценки формируется рынком, но регулируется административными методами.

Например, товар, который был куплен за 100 рублей, продается за 150 рублей, в этом случае:

- (150-100)/150=0,33, в процентном соотношении 33,3% — маржа;

- (150-100)/100=0,5, в процентном соотношении 50% — наценка;

Из данных примеров следует, что наценка — это всего лишь надбавка к себестоимости товара, а маржа – это общий доход который получит компания после вычета всех обязательных платежей.

Отличия маржи от наценки:

- Предельно допустимый объем – маржа не может быть равна 100%, а наценка может.

- Сущность. Маржа отражает доход после вычета необходимых расходов, а наценка – прибавку к стоимости товара.

- Расчет. Маржа рассчитывается исходя из дохода организации, а наценка исходя из себестоимости товара.

- Соотношение. Если наценка выше, то и маржа будет выше, но второй показатель всегда будет ниже.

Как продавать высокомаржинальные товары

Одна из особенностей маржинальной продукции — нестабильная прибыль. Чем выше стоимость, тем меньше покупателей, причём иногда в привлечение клиентов приходится вкладывать большие суммы.

Из-за этого компании, занимающиеся продажей элитного жилья, предметов роскоши и других высокомаржинальных продуктов, могут несколько месяцев работать в минус, инвестируя в продвижение, укрепление репутации и формирование спроса. Зато даже одна сделка может покрыть все расходы и принести большую прибыль.

Другая особенность в том, что на рынке высокомаржинальных продуктов сложно найти свободную нишу.

Например, частный предприниматель планирует строить бизнес на перепродаже одежды известного дизайнера. Предприниматель покупает продукцию на распродаже или оптом. Дальше нужно сделать наценку, чтобы продать одежду с прибылью. В этом состоит сложность.

Как правило, популярные бренды реализуют свою продукцию через фирменные магазины или большие партнёрские сети. Стать партнёром и купить одежду по цене намного ниже рыночной не получится. Поэтому даже со скидкой себестоимость такой продукции остаётся высокой.

Установить слишком большую цену нельзя, иначе предприниматель проиграет тем же фирменным магазинам, и покупатели уйдут в бутики. Чтобы выдержать конкуренцию, наценку придётся сделать минимальной. Выручка и прибыль также будут невысокими.

Таким образом, занимаясь продажей высокомаржинальных продуктов, нужно учитывать следующие проблемы:

- нестабильный спрос;

- сложности в планировании прибыли;

- невозможность в некоторых нишах установить высокую наценку, покрывающую себестоимость и общие расходы компании.

Решить эти проблемы можно с помощью определённой стратегии продаж:

- сочетайте продукцию разных типов: пока высокомаржинальный продукт ждёт своего покупателя, прибыль будут приносить низко- и среднемаржинальные товары;

- установите высокую цену на эксклюзив — например, на продукцию собственного производства или новинки, которые только появились на рынке и ещё не представлены у конкурентов;

- если из-за большой конкуренции повысить цену нельзя, ищите пути снижения себестоимости. Например, вместо повышения отпускной стоимости найдите поставщика с меньшей закупочной ценой;

- в нишах с высокой конкуренцией усиливайте продвижение и улучшайте уровень сервиса. Для этого можно использовать решения для увеличения конверсии в продажах.

При составлении ассортимента учитывайте особенности вашей аудитории. Проанализируйте рынок:

- насколько широко представлен продукт в вашем регионе;

- по высокой или низкой цене продают его конкуренты;

- есть ли спрос и насколько он стабилен.

Создайте своего чат-бота в удобном конструкторе

Простая настройка чат-бота в личном кабинете Цифровой витрины

Попробовать

Что это такое

Маржа является одним из основных показателей, на которые обращают своё внимание эксперты. Показатели маржи позволяют сделать вывод относительно положения компании, оценить её рыночную стоимость и прочее

Чаще всего понятие связывают с отраслью торговли, при этом каждая из отраслей на рынке имеет свою норму маржи. Для рыночной торговли показатель равен 30%. Если эксперты отмечают высокие показатели маржи, то можно смело делать заключение о том, что перед нами успешная компания с правильно выставленными ценами на товары или услуги.

Примечательно, что термин пришёл к нам из английского языка (Marge), и дословно переводится, как «поля страницы». На первый взгляд значение термина может показаться совершенно далёким от коммерции, но это не так. Представьте себе обыкновенную книгу, где на каждой из страниц текст находится между боковых полей. В этом случае, поля хоть являются частью страницы, но они выполняют совершенно другие обособленные функции.

Начинающие предприниматели, часто задаются вопросом: зачем нужна маржа, не является ли она обыкновенной наценкой на товар. Сразу скажем, что наценка и маржа — совершенно разные понятия. Маржа позволяет рассчитать показатель рентабельности конкретной компании.

Для определения эффективности ведения бизнеса необходимо учитывать показатель маржинальности. В том случае, если он находится на уровне ниже среднего – фирма испытывает кризисный период, получая маленький процент дохода.

Что такое маржа

Маржа, или маржинальная прибыль, — разница между выручкой и переменными расходами. Она показывает, сколько денег бизнес получил от продажи товаров или услуг.

Маржа = Выручка − Переменные расходы

Выручка — все деньги, которые бизнес зарабатывает в результате своей деятельности. Например, деньги, полученные от продажи товаров, выполнения работ или оказания услуг.

Переменные расходы — расходы, которые меняются в зависимости от объёмов продаж, работ или оказанных услуг. К ним относят, например, траты на закупку сырья и материалов, доставку товара покупателям.

Маржу исчисляют в абсолютных значениях в денежном выражении — например, в рублях. По этому показателю нельзя сделать вывод об эффективности бизнеса, но его используют для расчёта других метрик.

Использование расчетов в биржевой деятельности

При продаже фьючерсов на бирже, часто применяется понятие биржевой маржи. Маржей на биржах выступает разница в изменениях котировок. После открытия позиции начинается расчет маржи.

Для того, чтобы было наиболее понятно разберем один пример:

Стоимость фьючерса, который вы приобрели 110000 пунктов на индекс РТС. Буквально через пять минут стоимость возросла до 110100 пунктов.

Итого размер вариационной маржи составил 110000-110100=100 пунктов. Если в рублях – ваша прибыль 67 рублей. При открытой позиции в конце сессии, торговая маржа переместится в накопленный доход. На следующий день все повторится снова по той же схеме.

Итак, подведем общий итог, отличия между данными понятиями существуют. Для человека без экономического образования и работы по такому направлению данные понятия будут идентичны. И все — же теперь мы знаем, что это не так.

Виды

Существует несколько направлений в экономике, где маржа является важным показателем.

Предлагаем рассмотреть основные виды маржи:

- Прибыли. Является показателем чистого дохода со всего объёма получаемой выручки. Часто показатель используется в сравнительных анализах деятельности конкурентов, в одних и тех же отраслях торговли для выявления закономерностей, тенденций и лидеров продаж. Когда одна из компаний имеет высокие показатели прибыльности, это означает, что она более эффективно, чем другие участники рынка, использует свой потенциал;

- Валовая. Является показателем разницы между непостоянными затратами и общим объёмом дохода. Под непостоянными расходами мы подразумеваем затраты на обслуживание, электроэнергию, заработную плату, премии и прочее. В целом данный показатель не даёт исчерпывающую информацию относительно деятельности компании, однако, он позволяет оптимизировать расходы и увеличить прибыль;

- Банковская. Является показателем разницы между ставками по кредитам и вкладам. Банковскую по праву можно считать главным показателем эффективности работы банковской организации. Величина показателей банковской маржи напрямую зависит от выручки, получаемой за счёт кредитов. Чем больше банк выдаёт кредитов, тем выше его суммарный объём прибыли;

- Гарантийная. Минимальное количество денежных средств, необходимое для начала торговой деятельности инвестора. Множество инвесторов осуществляют операции на бирже не только за счёт собственных средств, но и при помощи денег, взятых в долг у брокерских компаний;

- Платёжеспособности. Является показателем отношения активов к обязательствам страховщика. Считается главным показателем при экспертной оценке деятельности страховых организаций. Активами принято называть средства, полученные в процессе страхования, а так же стартовый капитал организации, а обязанностями называют общий объём всех имеющихся договоров;

- Фронт-маржа. Является показателем отношения между доходом и начальной стоимостью реализуемого товара. Эффективный способ подсчитать, какой доход получит продавец от каждого проданного товара. В разных сферах торговли имеются разные показатели фронт-маржи. К примеру, в розничной торговле он варьирует от 10% до 40%;

- Бэк-маржа. Совокупность всех преференций, получаемых компанией от партнёров-поставщиков. Согласно правовым нормам, суммарный показатель бонусов от партнёра не может быть выше 5% от суммы взятых на реализацию товаров;

- Свободная. Деньги, с помощью которых можно торговать, но не использовать в проведении сделок на бирже;

- Вариационная. Прибыль, получаемая трейдером от колебания цены фьючерса на конкретной бирже. Является главным показателем цены фьючерса.