Процедура оформления

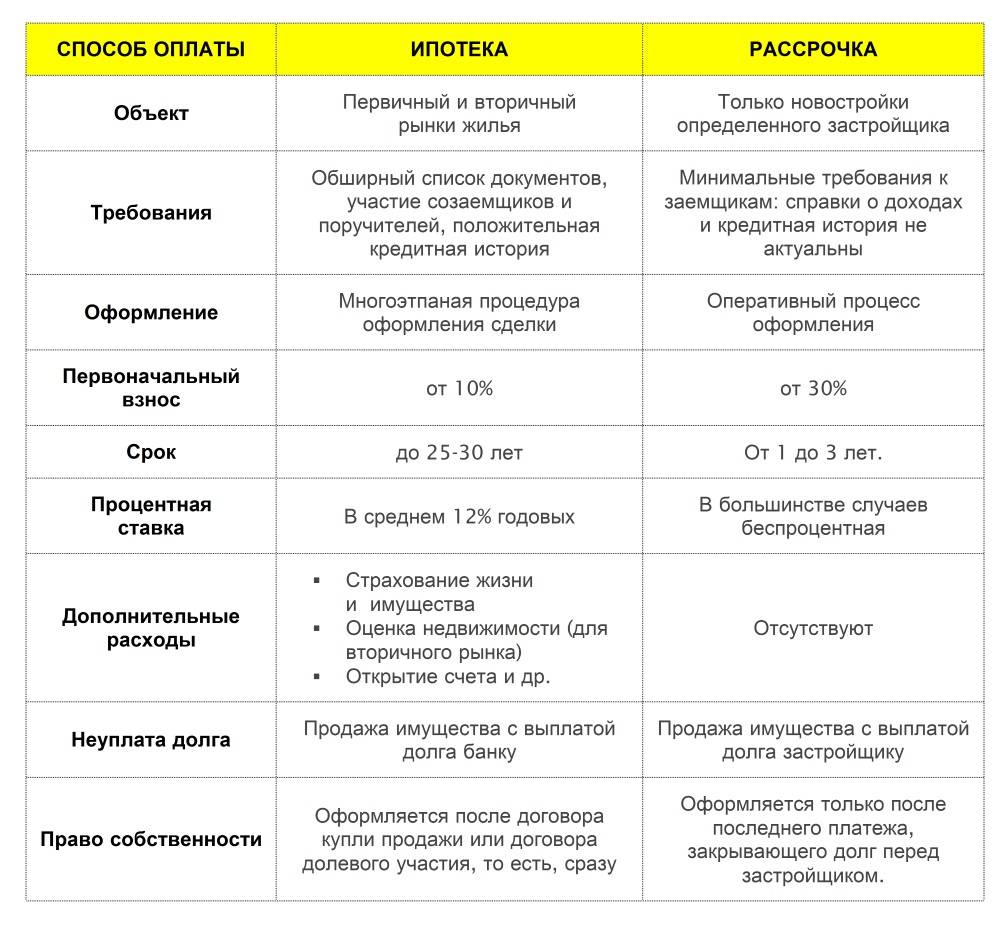

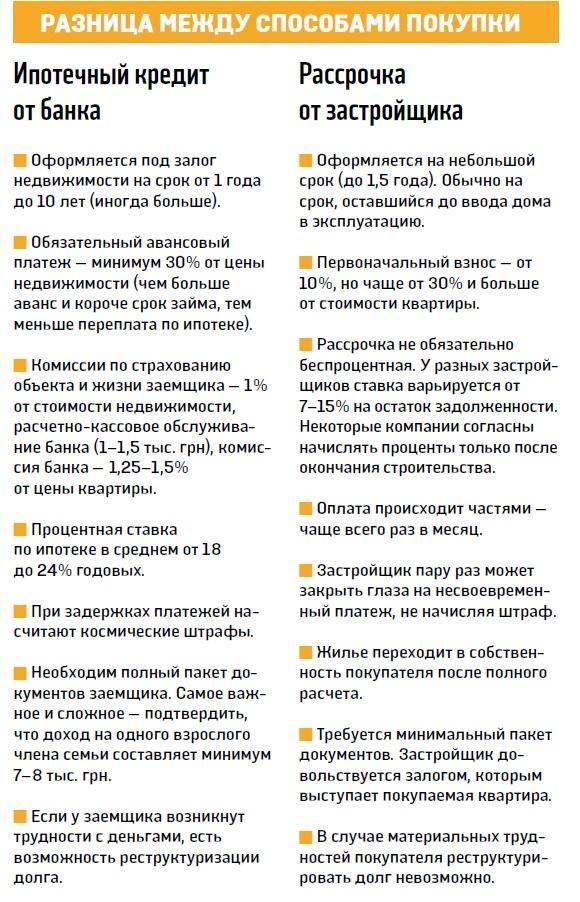

Разница между ипотекой и кредитом заметна уже на первых стадиях оформления. Для получения кредита требуется минимальный пакет документов. Обычно это удостоверение личности, справки с места работы, кредитная история. Заявления на получение рассматриваются быстро и без лишней бумажной волокиты.

Оформление ипотечного кредита займет гораздо больше времени, список документов для его одобрения более обширен. Требуются в том числе и бумаги, подтверждающие трудовые и семейные отношения. К кандидатам предъявляются более серьезные требования, в том числе к возрасту. Заемщику на получение ипотеки не должно быть менее 21 года на момент одобрения и более 75 лет на момент погашения долга.

Кроме того, при получении ипотеки обязательным является страхование жизни физического лица и приобретаемого имущества на весь период выплаты денежных средств.

Первоначальный взнос

Ипотечный кредит невозможно получить без первоначального взноса. Его размер начинается с 15% от общей стоимости приобретаемого жилья. В качестве первоначального взноса часто используется материнский капитал.

Для оформления кредитного займа первоначальный взнос не является обязательным, но желателен. Причем чем он выше, тем выгоднее для заемщика рассчитывается сумма дальнейших выплат. Кроме того, для получения данного вида займа может потребоваться залог.

Залог

Ипотеку можно оформить только под залог приобретаемого жилья. Если заемщик по каким-либо причинам лишится возможности выплачивать положенную сумму, то жилье будет продано, а деньги поделены между ним и банком. Заемщик не может считаться полноправным хозяином приобретаемого жилья до тех пор, пока ипотека не будет полностью выплачена.

Кредит же, в зависимости от банка, возможно оформить и без залога, и тогда заемщик становится хозяином приобретенной жилплощади сразу по оформлении сделки.

Есть также залоговый кредит. В этом случае залогом будет выступать уже имеющаяся у человека собственность.

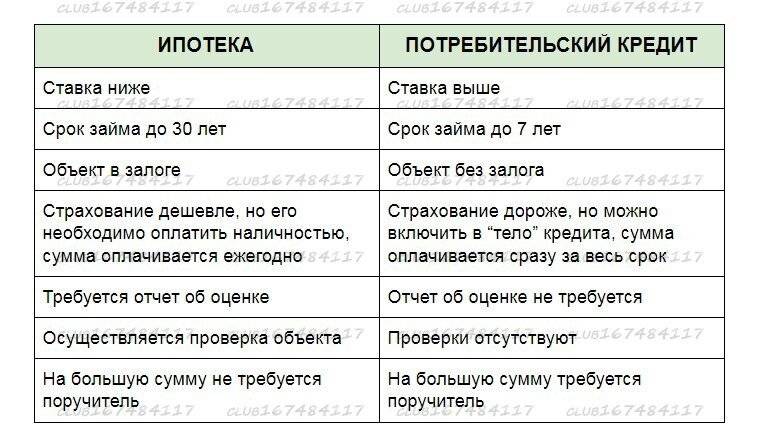

Сроки погашения задолженности и процентная ставка

Жилищный кредит может отличаться от ипотеки и сроками погашения заемщиком задолженности перед банком. Если речь идет о первом варианте займа, то он оформляется на более краткие сроки, нежели ипотека. Максимально возможный срок выплаты — до 10 лет.

Правила оформления ипотеки делают сроки выплат более лояльными. Заемщик имеет право возмещать задолженность банку в срок от 5 до 30 лет в зависимости от суммы и размера ежемесячных взносов.

Процентная ставка также различна. Для кредита она более высока, в разных банках составляет от 20 до 35%. Ипотека, с этой точки зрения, более выгодна, так как при ней процентная ставка составит от 13 до 18%. Есть льготные категории граждан, для которых ставка может быть снижена. Это молодые семьи, военнослужащие, работники бюджетных организаций.

Ипотека или потребительский кредит: что выгоднее?

При выборе между ипотекой и потребительским кредитом необходимо учитывать различные факторы, чтобы определить, что будет выгоднее для вас. Однако, перед тем как сравнивать эти два вид кредитования, стоит понять их разницу и основные преимущества и недостатки каждого из них.

Ипотека:

Ипотека — это долгосрочный кредит, предоставляемый банком для приобретения недвижимости. Главным отличием ипотеки от потребительского кредита является наличие залога — при ипотечном кредите в качестве залога выступает приобретаемая квартира или дом.

Преимущества ипотеки:

- Минусы ипотеки:

- Более низкая ставка по сравнению с потребительским кредитом.

- Возможность получения субсидий и льготных программ для снижения стоимости кредита и ежемесячных платежей.

- Возможность оформить ипотечный кредит на более длительный срок.

- Дополнительные требования и условия, такие как страховка недвижимости и жизни заемщика.

Когда вам может подойти ипотека:

- Вы планируете крупную покупку, такую как покупка жилья?

- У вас есть возможность оформить ипотеку на льготных условиях или получить государственную субсидию?

- Вам нужна более длительного срока для погашения кредита?

Потребительский кредит:

Потребительский кредит — это кредит, который выдают банки для различных целей, таких как покупка товаров, оплата услуг или путешествий. Зач

Ключевые отличия ипотеки от кредита

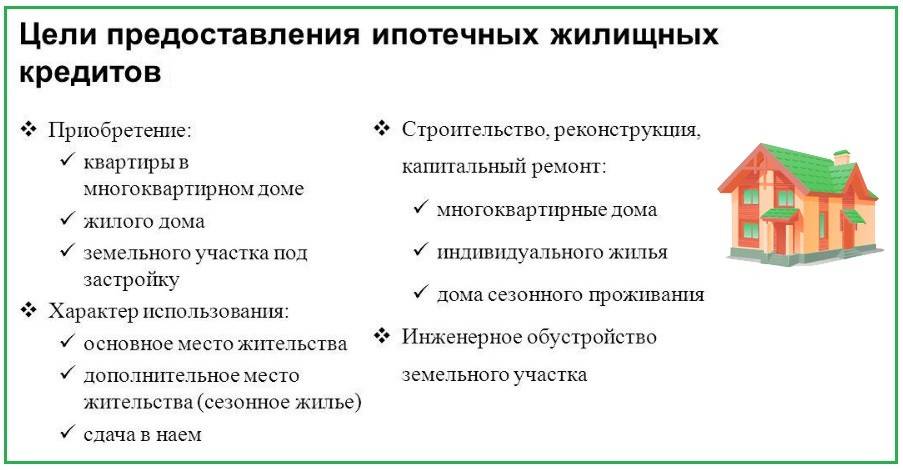

- Целевое назначение. Ипотечный кредит выдается только на приобретение недвижимости, отнесенной к жилому фонду РФ, а также земли для постройки жилого дома. Использовать полученные от банка средства на другие нужды невозможно: это считается нарушением основных условий договора и приводит к его расторжению с возвратом всех полученных средств и штрафом в придачу. Правда, такие случаи редки: сама процедура выдачи займа исключает обман банка. Перевод средств на счет заемщика или продавца жилья происходит только после предоставления документов по недвижимости и предварительного договора купли-продажи.

- Предмет залога. Обеспечением ипотечного договора всегда служит недвижимость. Она может:

уже находиться в собственности заемщика;

принадлежать одному из родственников, созаемщиков;

приобретаться на ссужаемые деньги.

В случае невыплаты кредита заложенное имущество пойдет с молотка, а небольшая сумма, оставшаяся после затрат банка на торги, погашения долга и процентов, вернется к заемщику. С обычным кредитом, на первый взгляд, проще – предметом залога может становиться любое движимое и недвижимое имущество, соответствующее требованиям закона и кредитующего учреждения. Иногда залог может вообще не требоваться – такие кредиты нередко выдаются без залога или под поручительство. Здесь и таится их опасность: при невыплате кредита и других нарушениях договора на покрытие займа и штрафы может уйти все имущество должника.

Сумма кредита. Максимальная сумма, которую можно получить по ипотечному займу, определяется банком индивидуально для каждого заемщика. Некоторые программы ипотечного кредитования (допустим, для военных или для молодой семьи) предусматривают верхнюю планку стоимости приобретаемого жилья. Также этот вопрос регулируется стандартами АИЖК и программами, которые оно поддерживает (по некоторым рефинансируется только жилье эконом-класса). Также сумма может определяться в процентном соотношении от стоимости жилья (например, некоторые ипотечные продукты предполагают повышенную сумму первого взноса для получения большего займа).

А вот потребительский кредит, помимо индивидуальных ограничений для заемщика, выдается большинством банков только на сумму до 1,5 млн. рублей.

Срок кредита – прямо следует из предыдущего. Поскольку сумма ипотечного кредита может превышать годовой доход заемщика в десятки раз, то и срок жилищного кредитования увеличивается пропорционально – и может достигать от года 30 лет. Тогда как потребительские ссуды без указания целевого назначения могут выдаваться на несколько месяцев и редко переваливают 5-летний рубеж.

Проверка платежеспособности. Ввиду значительности ссужаемых сумм банк дотошно изучает кредитную историю, источники дохода и состав его семьи. На решение кредитно-финансовой организации по ипотеке может повлиять даже отрицательная кредитная история у супруга, если он является обязательным созаемщиком. Для оценки плательщика по потребительскому кредиту как благонадежного или нет в банках часто используется система скоринга – присвоение определенного количества баллов за каждый ответ и их конечный подсчет. Не набравшие пороговое число «отсеиваются» автоматически. А вот для ипотеки характерна процедура андеррайтинга – проверки заемщика специалистом. При андеррайтинге вся входящая информация, предоставляемая заемщиком, тщательно проверяется, для этого нередко отправляются запросы в соответствующие органы и организации.

Процентные ставки. Поскольку ипотечный кредит надежнее страхует банк от финансовых потерь (возмещение убытков гарантируется залогом недвижимости), то и кредитная ставка по ипотеке в среднем ниже на 4-5%, чем при потребительском кредитовании.

Обременение имущества. Недвижимость, заложенная для обеспечения ипотечного кредита, не может быть продана или подарена без уведомления об этом банка. Тогда как имущество, приобретенное на деньги нецелевого назначения находится в полной собственности заемщика, который распоряжается им на свое усмотрение без согласования с кредитором.

Также взятие ипотечного кредита обязывает заемщика уведомлять банк о важных изменениях в своей жизни, как то: рождение ребенка, заключение брака или развод, получение инвалидности или появление иждивенца.

Риски по кредиту

Основной риск по ипотечному кредиту для заемщика состоит в том, что он не сможет вносить платежи по графику, установленному кредитным договором.

Это может произойти потому, что его финансовое положение ухудшилось и дохода не хватает на платеж по кредиту. Чтобы снизить этот риск, рекомендуется иметь финансовую «подушку безопасности» – запас средств, равный трем платежам по кредиту (минимум). Это поможет соблюсти платежную дисциплину, пока заемщик не решит свои финансовые проблемы. Можно также обратиться в банк с просьбой об уменьшении суммы платежа путем реструктуризации: срок погашения платежа увеличивается, и за счет этого сумма ежемесячного платежа уменьшается.

Большой проблемой для российских ипотечных заемщиков стал валютный риск. Он возникает, когда заемщик получает доходы в одной валюте, а выплачивает кредит в другой. Профессиональные финансисты категорически возражают против такой практики, однако низкий уровень финансовой грамотности населения сделал тысячи людей жертвами валютного риска.

В 2004–2007 годах многие заемщики брали кредиты в иностранной валюте – долларах, евро, швейцарских франках и японских иенах. С одной стороны, такие кредиты выглядели более выгодными, так как ставки по ним были ниже. С другой стороны, многие были вынуждены брать кредиты в иностранной валюте, так как ежемесячный платеж по кредиту в рублях на ту же сумму был значительно выше за счет более высокой ставки, и заемщикам просто не хватало дохода, чтобы предпочесть его.

При этом большинство клиентов получали доходы в рублях. В кризис 2008–2009 годов из-за девальвации рубля на платеж по кредиту им пришлось тратить на треть больше своих средств, нежели ранее. Заемщики обращались в Банк России с просьбой найти способ снизить долговую нагрузку, но никаких существенных послаблений не получили.

Девальвация рубля в 2014–2015 годах оказалась еще более значительной, и платежи по кредитам в иностранной валюте в рублевом эквиваленте выросли в два с лишним раза. Для многих заемщиков расходы на платеж по кредиту превысили размер ежемесячного дохода, а остаток долга по кредиту стал больше рыночной стоимости приобретенных квартир. При таких обстоятельствах продолжать выплачивать кредит граждане не могли и не хотели.

Многочисленные попытки договориться с банками о переводе кредитов в рубли по курсу, действовавшему на момент выдачи кредита, практически никаких результатов не дали. Банк России и правительство ограничились рекомендациями банкам найти компромиссное решение. В результате проблема остается замороженной. По данным на 2016 год в России насчитывается 25 тыс. ипотечных заемщиков с кредитами в иностранной валюте, и большинство из них испытывает трудности с погашением кредита. Эти люди могут лишиться своего жилья. При этом продажа квартиры в счет долга может и не решить проблему: из-за девальвации рубля и снижения цен на квадратные метры вырученных денег для погашения кредита может и не хватить, несмотря на то, что заемщики уже выплатили немалые суммы. Так что должникам грозит потеря квартиры, всех вложенных в нее денег в виде первоначального взноса и платежей по кредиту, при этом они все равно останутся в долгу у банка.

Проблема ипотеки в иностранной валюте возникала и в других странах. Например, в Венгрии, Хорватии и Польше были широко распространены кредиты в швейцарских франках, они составляли около 80 % всех ипотечных кредитов, чуть меньше половины в Польше и около 40 % в Хорватии. После того, как Швейцария отменила в 2015 году привязку обменного курса франка к евро, он резко поднялся над всеми европейскими валютами. Для хорватских и польских заемщиков платеж по кредиту в национальной валюте вырос примерно вдвое, несколько меньше – для венгров.

Венгрия и Хорватия решили проблему на государственном уровне. Верховный суд Венгрии признал незаконным повышение платы за кредит в связи с ростом рыночного курса иностранной валюты. Банкам было предписано перевести кредиты из франков в местную валюту по фиксированному курсу, ниже рыночного. Позже Центральный банк Венгрии выделил ипотечным банкам в качестве компенсации 3 млрд евро. А хорватский парламент постановил перевести все кредиты из франков в евро по курсу на момент выдачи кредита.

В Польше шел серьезный поиск решения этой проблемы. Польский парламент предлагал перевести кредиты в злотые, рассчитать разницу между платежом на дату выдачи и на дату реструктуризации и позволить заемщикам оплатить только половину этой разницы. Однако это проект не был реализован. В конечном счете в Польше законодательно ограничили уровень предельной кредитной нагрузки.

Отличия ипотеки от потребительского кредита

Особенности ипотеки

Преимущества

- сниженная процентная ставка;

- длительный срок погашения долговых обязательств;

- налоговый вычет для заемщика;

- возможность задействования материнского капитала для первоначального взноса на жилье или уменьшения заемной суммы;

- ряд льготных категорий, для которых условия ипотечного кредитования еще выгоднее;

- юридическая чистота квартиры проверяется экспертами банка и службой безопасности.

Недостатки

- Для оформления ипотеки придется запастись терпением, собрать большой пакет документов, долго ждать решения финансовой организации.

- В обязательном порядке приобретается дорогостоящая страховка как объекта недвижимости, так и жизни и здоровья заемщика. В страховом случае этот недостаток может оказаться очень полезным и перейти в категорию преимуществ.

- Есть ограничение на минимальную сумму займа, обычно она составляет 500 тыс. руб.

- Заемщик не становится полноправным владельцем жилья, пока оно находится в залоге. Невозможно продать квартиру или получить под нее другой заем.

- Банки выдвигают дополнительные требования не только к клиентам, но и к самим объектам недвижимости, что ограничивает выбор.

- Низкая процентная ставка ипотеки в сравнении с обычной ссудой не означает, что дешевле обходиться заем. Разница совокупной переплаты в обоих видах займа отличается в разы. Срок погашения ссуды при улучшении финансового положения всегда можно сократить, уменьшив переплату.

Преимущества

- Меньший срок действия договора значительно уменьшает переплаты по займу.

- Чтобы взять обычную ссуду не нужно собирать кучу необходимой документации.

- Сниженные требования к клиенту.

- Займ оформляется на одного человека, нет ограничений в силу семейного положения.

- Отсутствует первоначальный взнос.

- Даже если долговые обязательства еще не погашены, квартира является собственностью владельца в полной мере.

- Нет обязательной страховки.

- Есть возможность получить потреб кредит наличными или на банковскую карту.

Недостатки

- Маленькие сроки кредитного договора — до 5 лет, соответственно — большие ежемесячные выплаты.

- Высокие годовые проценты.

- Редко выдаются очень крупные суммы, достаточные на приобретение жилья.

Сравнение преимуществ и недостатков

Таблица преимуществ и недостатков целевого и потребительского финансирования

Сравнительные характеристики | Потребительские программы | Ипотека |

цель | на различные потребности | приобретение недвижимости |

выдача средств | на руки | перечисление на счет продавца |

залог | не предусмотрен | предусмотрен |

отношение к недвижимости | возможность самостоятельно распоряжаться квартирой | заемщик не является полноценным владельцем, на операции с объектом требуется согласие кредитора |

первоначальный взнос | не требуется | 15 % |

сроки | 5-10 лет | от 5 до 30 лет |

возраст | отсутствуют ограничения | 21-65 |

обеспечение | требуются поручители | приобретаемая недвижимость |

сумма | 300000-25000000 руб. | 3000000-8000000 руб. |

процентная ставка | 20-35% | от 12% |

В отличие от кредита на жилище, исходя из условий финансирования по ипотеке, можно выбрать программу с льготными условиями при минимальном первоначальном взносе.

Отличия между ипотекой и кредитом заключаются в условиях предоставления финасирования. Если ссуда оформляется под залог недвижимости, находящейся в частной собственности, то обеспечением является заложенная жилищная площадь. При этом в квартире может быть прописан только 1 человек. Право собственности на недвижимость должно принадлежать не более чем 2 лицам.

В отличие от потребительского кредита, финансирование может проводиться в рамках социальной программы, установленной местным муниципалитетом. По кредитам сумма не должна превышать 8 млн руб. Предоставление залога предусмотрено при оформлении займа от 500 тыс. руб.

Для оплаты обязательного первоначального взноса можно воспользоваться материнским сертификатом. Финансовые учреждения предоставляют этот вид займа под различные проценты. Показатель годовой ставки за пользование средствами зависит от множества факторов:

- участия в зарплатном проекте;

- отличной кредитной истории;

- постоянной занятости;

- суммы минимального платежа;

- согласия на подключение услуги страховки.

Льготная годовая процентная ставка для отдельных категорий заемщиков составляет 12,5%. При потребительском финансировании плата за пользование средствами составляет 20-35% в год, а в случае оформления ссуды под залог недвижимости действует ставка 13%.

Плюсы и минусы покупки жилья в ипотеку

Ипотечное кредитование – это реальная возможность приобрести собственное жилье при относительно невысоких доходах. Однако, данный кредитный продукт имеет как достоинства, так и недостатки.

К плюсам покупки жилья в ипотеку относятся:

- Небольшой ежемесячный платеж, который обеспечивается за счет низкой процентной ставки и длительного периода кредитования.

- Размер процентной ставки меньше, чем по другим кредитным продуктам.

- Возможность погашать задолженность перед банком в течение долгого срока, что допускает максимальную рассрочку.

- Банк тщательно проверяет объекты жилой недвижимости, приобретаемые в ипотеку, что минимизирует риск покупателя стать жертвой мошенников.

- Программы государственной поддержки для семей с детьми и семей, в которых растет ребенок-инвалид, позволяющие существенно снизить ставку кредитования.

Недостатками покупки жилья в ипотеку являются:

- Невозможность распоряжаться жильем по своему усмотрению. Купленный в ипотеку объект жилой недвижимости находится в собственности заемщика. Однако, банк накладывает на жилье обременение (заключается договор залога), что исключает продажу, перепланировку, сдачу в аренду, прописку новых лиц без согласования с банком.

- Большая сумма переплаты. Несмотря на то, что ипотека обеспечивает минимальный размер ежемесячного платежа, сумма переплаты за весь период кредитования может превысить тело кредита. К примеру, оформив ипотеку в размере 5 млн. руб. на срок 30 лет под 6 % годовых, заемщик будет обязан платить каждый месяц по 30 тыс. руб. При этом, сумма переплаты за весь период кредитования составит 5,8 млн. руб.

- Страховые платежи, увеличивающие затраты по кредиту. Чтобы исключить риски банка, связанные с порчей и уничтожением залогового имущества, а также невозможностью погашения задолженности по причине смерти и тяжелой болезни, заемщику придется застраховать свою жизнь и ипотечную недвижимость. При этом, воспользоваться самой дешевой страховкой не удастся – выплата, которую получит банк при наступлении страхового случая, должна быть сопоставима с задолженностью по кредиту.

- Возрастные ограничения. Заключение договоров на длительный период (до 30 лет) доступно лишь молодым людям и людям среднего возраста. Максимальный возраст заемщика на момент окончания действия договора не должен превышать 70-75 лет.

- Тщательная проверка платежеспособности заемщика и его семьи на предмет соответствия требованиям банка, которая может занять несколько дней.

- Ограниченный круг объектов недвижимости. Так как приобретаемое жилье выступает в качестве обеспечения кредита, недвижимость должна быть ликвидной, чтобы в случае непогашения задолженности по ипотеке у банка не возникло проблем с ее продажей. Фактически банк должен одобрить покупку выбранного жилья.

- Первоначальный взнос. Заемщик должен иметь на руках сумму, которая покрывает не менее 10% стоимости жилья.

- Возможность запрета на досрочное погашение задолженности. Некоторые банки могут предусматривать в ипотечном договоре штрафные санкции в случае, если заемщик захочет досрочно закрыть кредит.

При покупке жилья в ипотеку заемщику следует учитывать не только собственное финансовое положение, но и экономическую ситуацию в стране. Девальвация национальной валюты и инфляция делают долгосрочное кредитование более выгодным (при условии, если кредит взят в российских рублях). Однако, при покупке жилья в новостройке на начальном этапе строительства ждать квартиру придется несколько лет. Отсутствие стабильности в экономике может обернуться банкротством компании-застройщика. Поэтому, приобретая жилье на первичном рынке, следует помнить, что квартира в доме, строительство которого еще не стартовало, это не только минимальная цена, но и максимальный риск.

Также нужно адекватно оценивать собственные возможности, учитывать риски утраты источника доходов и прочие неприятные события, которые могут произойти в течение длительного срока, на который выдается ипотека. Приостановка выплат на любом этапе погашения задолженности может привести к потере заемщиком жилья.

Отличия кредита от ипотеки при покупке квартиры

Ипотека и кредит – это разновидности займа, выдаваемого банками своим клиентам на определенных условиях. При этом стороны заключают письменный договор, в котором прописываются особенности, включая сумму, сроки, процентную ставку. Главным отличием с точки зрения понятий является то, что ипотека выдается заемщику со строго определенной целью – на покупку квартиры, а потребительский кредит используется клиентом по своему усмотрению, т. е. отчитываться о трате денег перед банком не нужно.

Кроме самой сути этих двух видов займа, у них есть немало и других отличий. Вот наиболее значимые из них:

- Процентная ставка. По ипотеке она ниже, минимум, на 1,5–2% годовых. К тому же, некоторые банки предлагают особые ипотечные программы. Например, в Сбербанке при покупке жилья в новостройке у застройщика, являющегося партнером банка, можно снизить ставку дополнительно еще на 2%, а за долгие годы погашения это может вылиться в ощутимую сумму.

- Срок кредитования. Потребительские кредиты обычно выдают на 5 или 7 лет. Ипотека же предполагает выдачу крупной суммы денег для покупки жилья в долг. Поэтому и сроки возврата увеличены – до 30 и более лет в зависимости от банка.

- Размер кредита. Обе разновидности кредита могут достигать ощутимой суммы, но ипотечный кредит, как правило, позволяет одолжить больше, чем потребительский.

- Сроки оформления. Некоторые банки предлагают оформить потребительский кредит в течение 1 часа, но обычно речь тут идет о небольшом размере займа. Если в долг хочется одолжить ощутимую сумму, срок может увеличиться до 1–3 дней. А вот заявку по ипотеке всегда рассматривают дольше – не менее 1 дня. Дополнительно нужно будет время на оценку жилья, оформление всех документов. А это еще не менее 5 дней. Иногда сроки затягиваются и на дольше.

- Обеспечение. Классическая ипотека всегда подразумевает использование покупаемой недвижимости в качестве залога. А вот потребительский кредит можно оформить и без обременения, но на сумму до 500 000–700 000 руб. Если нужно больше – потребуется залог недвижимости и/или поручительство.

- Дополнительные расходы. В обоих случаях придется прибегнуть к личной страховке (можно отказаться и от нее, но тогда процентная ставка будет выше или банк просто откажет в выдаче займа). Другие расходы при потребительском кредите отсутствуют. А вот ипотека потребует застраховать еще и приобретаемую недвижимость + титул, если речь идет не о приобретении новостройки. Дополнительно нужно быть готовым перед оформлением сделки оплатить оценку недвижимости при покупке вторички.

А вот документы при оформлении ипотеки и потребительского кредита у клиента требуют одинаковые (не считая дополнительного пакета документов, касающегося жилья, нужного для жилищного займа). Перечень бумаг зависит от политики банка и конкретно взятого кредитного продукта. Вариантов тут 2:

- Ипотека по 2 документам. Нужны будут только паспорт и еще 1 документ, подтверждающий личность. Такой продукт предполагает более высокую процентную ставку. При ипотеке также возрастает размер первого взноса до 40–50% от стоимости приобретаемого жилья. При потребительском кредите могут уменьшить сумму займа, особенно без предоставления обеспечения.

- Обычная ипотека. Здесь предоставляется большее количество документов. Кроме паспорта понадобится справка о доходах и копия трудовой.

Важно! Если один из супругов не имеет официального дохода и места работы, а второй получает хорошую «белую» зарплату, шанс одобрения банком потребительского кредита увеличивается, т. к

привлекать супруга в качестве созаемщика необязательно (при ипотеке – всегда, кроме случаев указания иного в брачном договоре).

В чем основное отличие ипотеки от кредита

Разница между ипотекой и кредитом существенна. Она касается процентной ставки и условий кредитования. Кроме того, для некоторых категорий граждан разработаны специальные ипотечные и кредитные программы, увеличивающие выгоду от получения займов от банка.

Условия для выдачи денежных средств

Взять кредит можно на 5-7 лет. Ипотечные займы по кредитному договору берут на 25-50 лет. Кроме того, условием выдачи денежных средств в случае с ипотекой становится оформление залога приобретенной недвижимости. Это обременение действует, пока потребитель не выплатит заем полностью. На протяжении периода выплаты задолженности он не может продавать или дарить квартиру. Любое изменение правового статуса залоговой недвижимости считают незаконным.

Порядок получения и документы

Перечень бумаг, необходимых для оформления кредитов и ипотек:

- Удостоверение личности.

- Справки о доходах.

- Бумаги, подтверждающие состав семьи и возможное поручительство.

Это основной список, который запрашивают банки при рассмотрении любой заявки. Для получения ипотеки потребуется представить доказательства подбора квартиры или дома, которая станет залогом для банка. В этом случае понадобится независимая оценка специалистов.

Исходя из стоимости жилья, будет проведена работа с потенциальными продавцами, которые тоже участвуют в выдаче ипотеки. Именно с этим вопросом у многих клиентов возникают сложности. Не каждый продавец квартиры или дома соглашается брать на себя участие в дополнительных мероприятиях.

Первоначальный взнос

При получении потребкредита такого термина, как «выплата первоначального взноса», не существует. Это правило работает только при ипотечном кредитовании. Чтобы приобрести дом или квартиру с участием банка, понадобится предъявить наличие суммы, равной определенному проценту от стоимости жилья.

Условия банков на этом этапе отличаются. Сумма необходимого первоначального взноса варьируется от 5 до 15 %.

Процентная ставка

Если раньше ипотечное кредитование имело ряд преимуществ в отношении процентной ставки, то теперь потребительская ссуда может быть также выгодна. Оптимальный вариант можно подобрать, исходя из кредитных возможностей заемщика.

Мнение эксперта

Карнаух Екатерина Владимировна

Закончила Национальный университет кораблестроения, специальность “Экономика предприятия”

При условии участия в различных государственных программах процентная ставка ипотеки или потребкредита может варьироваться от 6 до 16 %. Но следует учитывать, что залог недвижимости по-прежнему влияет на снижение процента.

Falling houses with percent symbol on sky background

Сумма и форма получения денежных средств

Современные технологии позволяют получать любые кредитные средства на банковский счет без участия наличных денег. Что касается одобренной суммы, то, скорее всего, размер будет выше у ипотечного займа, чем у потребительского кредита.

Если при покупке квартиры или дома путем оформления ипотеки можно получить кредит до 30 миллионов рублей, то при потребительском кредитовании можно рассчитывать на 3-5 миллионов.

Срок погашения и расходы на оформление

В процессе оформления потребкредита банки настаивают на оформлении страховки. Это несет определенные расходы для плательщика. При ипотечном кредитовании навязанной статьей расходов становится страхование приобретенной недвижимости.

График погашения специалисты банка рассчитывают отдельно в каждом конкретном случае. У плательщика интересуются, какую дату удобнее установить для внесения платежей по задолженности.

Риски клиента

Считается, что ипотека – это более рискованный вид кредитования, чем потребительские займы. Это связано с тем, что после приобретения недвижимость остается в залоге у банка на протяжении долгих лет. За это время может произойти все, что угодно. Если клиент потеряет работу и станет неплатежеспособным, то банк имеет право отозвать свои гарантии. В крайнем случае, банки забирают квартиры для дальнейшей продажи и выплаты задолженности.

В чём минусы ипотеки

Самый неожиданный недостаток ипотечного кредита — его длительный срок, ведь никто не может поручиться за прочность и надёжность своего благосостояния через 10-15, а тем более 20-30 лет. К сожалению, всегда есть риск болезней, потери работы, других обстоятельств, которые способны отразиться на платёжеспособности.

Отчасти эти риски может компенсировать обязательное для ипотечного кредита страхование, однако ответственности с заёмщика оно не снимает. И тут кроется второй минус ипотеки — возможность лишиться жилья в случае задолженности. Как мы помним, приобретённая по ипотечному кредиту квартира находится в залоге у банка, и организация имеет полное право продать её, чтобы вернуть свои деньги, если заёмщик попал в сложную ситуацию и не в состоянии вносить обязательные ежемесячные платежи.

Аналогичная проблема может возникнуть и в том случае, если вы (пусть и по недоразумению) иным способом нарушите условия ипотечного договора. Например, решите сделать перепланировку в новой квартире без согласования с банком, рассудив, что никто ничего не узнает. Но если в договоре было прописано условие обязательного согласования перепланировки, банк вправе расторгнуть сделку досрочно и потребовать полной выплаты задолженности, узнав о «самодеятельности». Если внести деньги вы будете не в состоянии, квартиру можно потерять.

Это ещё один минус ипотеки: на многие действия с недвижимостью потребуется разрешение банка. И пусть это разрешение вам скорее всего дадут — и на перепланировку, и на сдачу в аренду, и даже на продажу, — придётся потратить лишнее время и нервы.

Что такое кредит

Кредит- это денежный заем, который человек может взять у банковской организации под установленный процент.

Получить кредит можно в любом банке, выбрав подходящие условия. В разных банках отличаются процентные ставки, максимальные суммы выдачи кредита, пакет документов, требующийся для рассмотрения заявки, а также срок кредита.

Денежные средства, выданные банком, заемщик может потратить на любые нужды. В случае если человек на полученные деньги покупает недвижимость, то она не будет находиться в залоге у банка, клиент будет единственным владельцем жилья и вправе распоряжаться им по своему усмотрению.

В чем разница и что лучше?

Разница между ипотекой и кредитом

Главное отличие между ипотекой и кредитом заключается в цели, для которой они предоставляются. Ипотека предназначена для приобретения недвижимости, в то время как кредит можно использовать на любые цели, как покупку недвижимости, так и других товаров или услуг.

Также существует разница в процентных ставках. Ипотечные ставки обычно ниже, так как ипотека считается более надежным для банка видом кредитования, чем потребительский кредит.

Преимущества и недостатки ипотеки и кредита

Ипотека имеет свои преимущества:

- Доступность — ипотеку можно взять на длительный срок и сравнительно низкими процентными ставками.

- Простой порядок оформления — банк предоставляет необходимые документы для оформления ипотеки.

- Рефинансирование — возможность перехода на более выгодные условия ипотечного кредитования.

- Ограничения на использование — деньги, полученные в рамках ипотеки, обязательно нужно использовать на покупку недвижимости.

Однако у ипотеки также есть свои недостатки:

- Ограничения и условия — есть определенные требования и ограничения в оформлении ипотеки, например, необходимость предоставления первоначального взноса.

- Долгосрочные обязательства — ипотечный кредит берется на длительный срок, что означает долгие выплаты.

Как выбрать между ипотекой и кредитом?

Выбор между ипотекой и кредитом зависит от ваших финансовых возможностей и целей.

Если у вас есть достаточные средства для первоначального взноса и вы хотите приобрести недвижимость, то ипотека может быть наиболее выгодным вариантом. Однако не забывайте о долгосрочных выплатах.

Если же у вас есть необходимость в гибком кредите для разных целей, то кредит может быть предпочтительнее.

Что такое ипотека

Ипотека- это одна из форм кредита. Особенность ее в том, что выданные денежные средства выдаются исключительно на покупку жилья, именно поэтому суммы займа очень большие и выдаются на длительный срок. По договору, приобретаемая недвижимость передается в залог банку. Жилье находится в залоге весь период возврата денег заемщиком. Таким образом банк страхует себя от невыплат со стороны клиента. Если заемщик окажется в сложной жизненной ситуации и не сможет дальше оплачивать долг, то имущество будет продано и с помощью полученных денег будет оплачена непогашенная часть ипотеки.

Для банков ипотека выгоднее, чем кредит. Так как в случае неплатежеспособности клиента, они не несут убытки, и все равно вернут свою часть.

Но и для клиента есть выгоды сотрудничества с банковскими организациями, покупка жилья с помощью банка, гораздо безопаснее, чем самостоятельное приобретение, банки очень тщательно проверяют все документы на квартиру, это в их интересах.

Если человек берет ипотеку, то он имеет право на налоговый вычет. Но на это могут рассчитывать лишь те, кто получают официальную зарплату. Если же зарплата белая и квартира покупается не у родственников, то покупатель вправе вернуть 13% от стоимости жилья, при условии, что сумма не превышает 2 000 000. Приятное подспорье от государства.

Также, если было принято решение брать ипотеку, стоит подробно узнать о возможности использования государственных программ (таких, как » жилье молодым семьям», «жилье гос.служащим» и т. д.). На данный момент их не так уж и мало, и есть возможность попасть под одну из них. С помощью программ есть возможность вернуть часть выплаченных денег, снизить процентную ставку или же уменьшить цену квадратного метра площади квартиры.

Ну и стоит отметить, что плюсы ипотеки еще и в том, что она не растет вместе с ростом цен на квартиру. Платеж остается таким, какой прописан в договоре, даже через 30 лет.