От чего зависит доходность облигаций

Доходность облигаций зависит от ставки купона, рыночной цены и инфляции.

Ставку купона назначает компания. Ставка зависит от целей бизнеса, его финансового состояния и ключевой ставки ЦБ РФ. Чем ниже ставка, тем меньше купоны, и наоборот, чем выше ставка, тем выше купоны по облигациям.

Рыночная цена зависит от множества факторов. Больший доход приносят облигации, которые торгуются со значительным дисконтом от номинала.

Инфляция влияет на доходность не только облигаций, но и любых других финансовых инструментов. Если инфляция примерно такая же, как купон, то инвестор просто сохраняет деньги, а не зарабатывает.

В среднем доходность облигаций чуть выше, чем у банковских вкладов, — на них зарабатывают 8–11% годовых против 7,5% по вкладам.

Важно: выгоднее всего покупать облигации с высокими купонами по цене ниже номинала. Но чем выше купон и чем больше скидка от номинала, тем выше риски.. Например, номинальная стоимость облигации «Сбера» — 1000 рублей

В 2019 году инвестор купил бумагу за 1030 рублей. Значит, в дату погашения он получит меньше денег, чем отдал за неё, но с учётом выплаченных купонов всё равно получит прибыль.

Например, номинальная стоимость облигации «Сбера» — 1000 рублей. В 2019 году инвестор купил бумагу за 1030 рублей. Значит, в дату погашения он получит меньше денег, чем отдал за неё, но с учётом выплаченных купонов всё равно получит прибыль.

Или наоборот: инвестор купил облигации в 2022 году, когда стоимость бумаги упала до 980 рублей. Получается, владелец облигации заработает на купонах и на разнице между ценой покупки и номиналом.

Доходность и риски, что лучше?

Выбирая куда инвестировать деньги, важно учитывать срок, на который вы вкладываете средства, и уровень риска, который вы готовы принять. От этих факторов, а также от вашего опыта торговли на бирже, зависит что лучше купить, акции или облигации

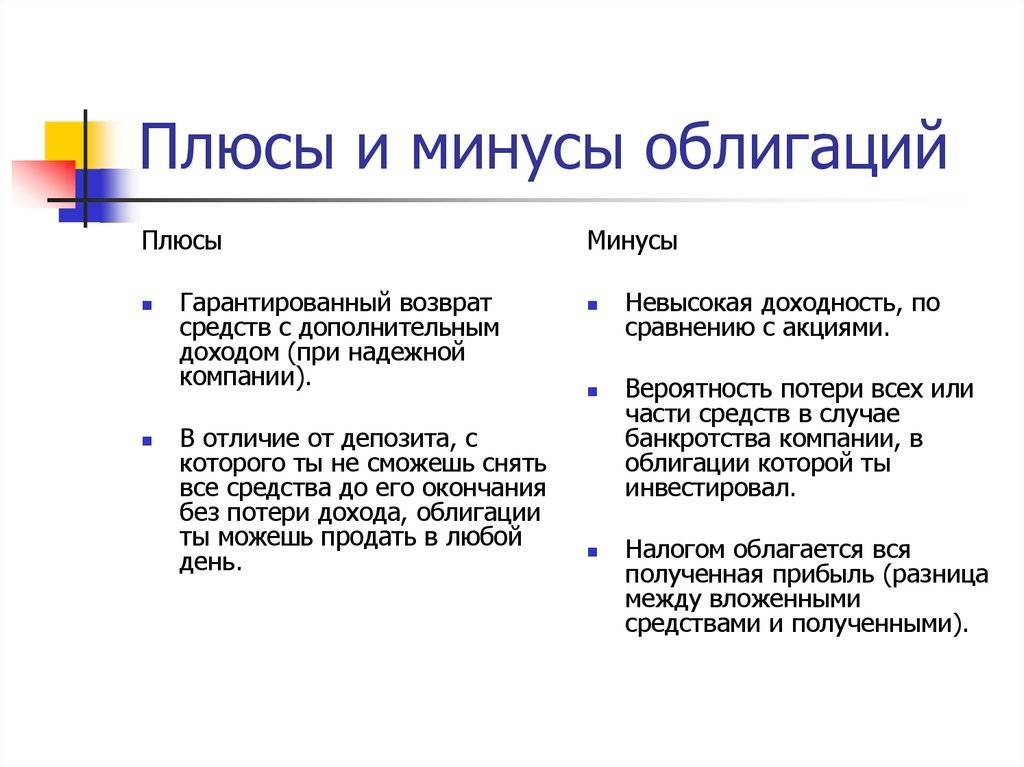

Если вы инвестируете на небольшой срок (до нескольких лет) и не готовы терять деньги, то лучше выбирать облигации, их цены меньше меняются, а доход заранее известен. При этом основной риск заключается в том, что компания не сможет вернуть долг и обанкротится. Следует внимательно выбирать компании для инвестирования, либо покупать ОФЗ

Также важно следить за ключевой ставкой в экономике. При её росте менее выгодно инвестировать в облигации, так как растёт доходность вкладов в банках, из-за этого цена облигаций падает

Аналогично при снижении ставки. Доходность по облигациям на несколько процентов превышает ключевую ставку и инфляцию.

Если вы можете перенести временные потери и инвестируете на долгий срок (более 3 лет), то лучше выбирать акции. Несмотря на сильные колебания цены, которая за год может меняться на десятки процентов в любую сторону, в долгосрочной перспективе акции растут и приносят доход больший, чем облигации. При этом и риски выше, так как предсказать успехи компании в будущем сложнее, чем её способность выплачивать долги. Кроме того, акции можно покупать не только в надежде на рост её стоимости, но и продавать (шортить). Продав акции сегодня, вы можете купить их в будущем, когда они буду стоить дешевле, и заработать на этом.

ВНИМАНИЕ! Если вы начинающий инвестор, выгоднее будет покупать облигации. Так как это избавит от риска потерь и гарантированно принесет прогнозируемый доход выше банковских депозитов

Чтобы снизить риски вы можете покупать акции не одной компании, а индекс акций, в который входит много компаний. В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

Торговля акциями это серьезная деятельность и требует большого количества времени для анализа и психологической выдержки. Конечно, инвестору может просто повезти, но на везение здесь лучше не надеяться, 90% начинающих терпят убытки. Но есть множество стратегий, и, при правильном подходе и выборе компаний, торгуя акциями можно получить значительно большую прибыль, чем от облигаций. Вообще, выгодная торговля акциями сводится к простому принципу:

Принцип «ПОДЕПРОДО»:

ПОкупай ДЕшево, ПРОдавай ДОрого!

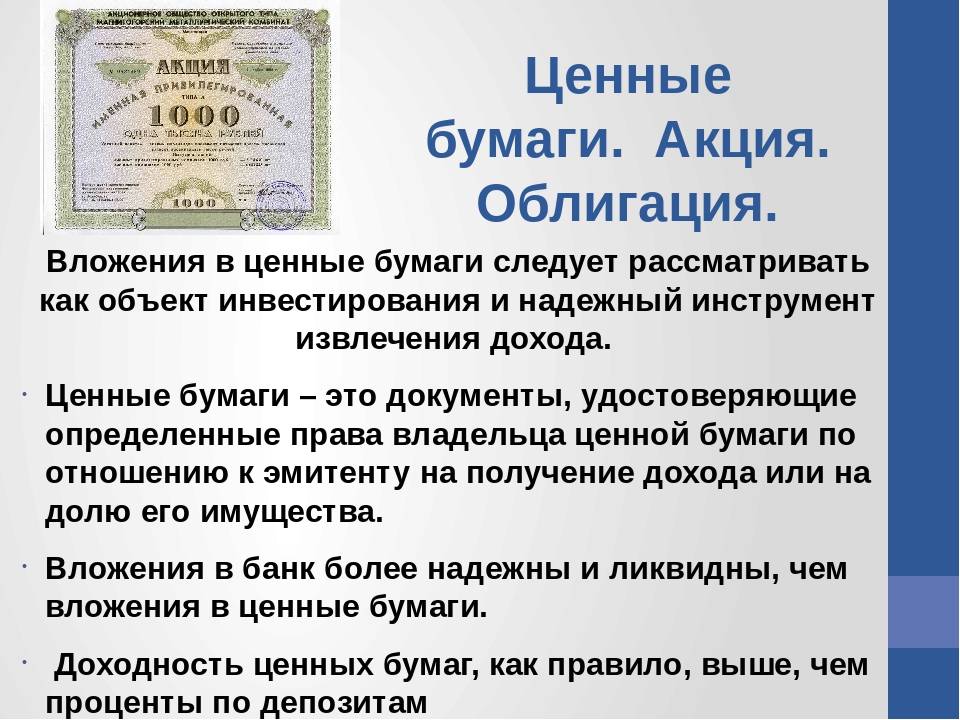

Что такое облигации и зачем их покупать — подробное объяснение

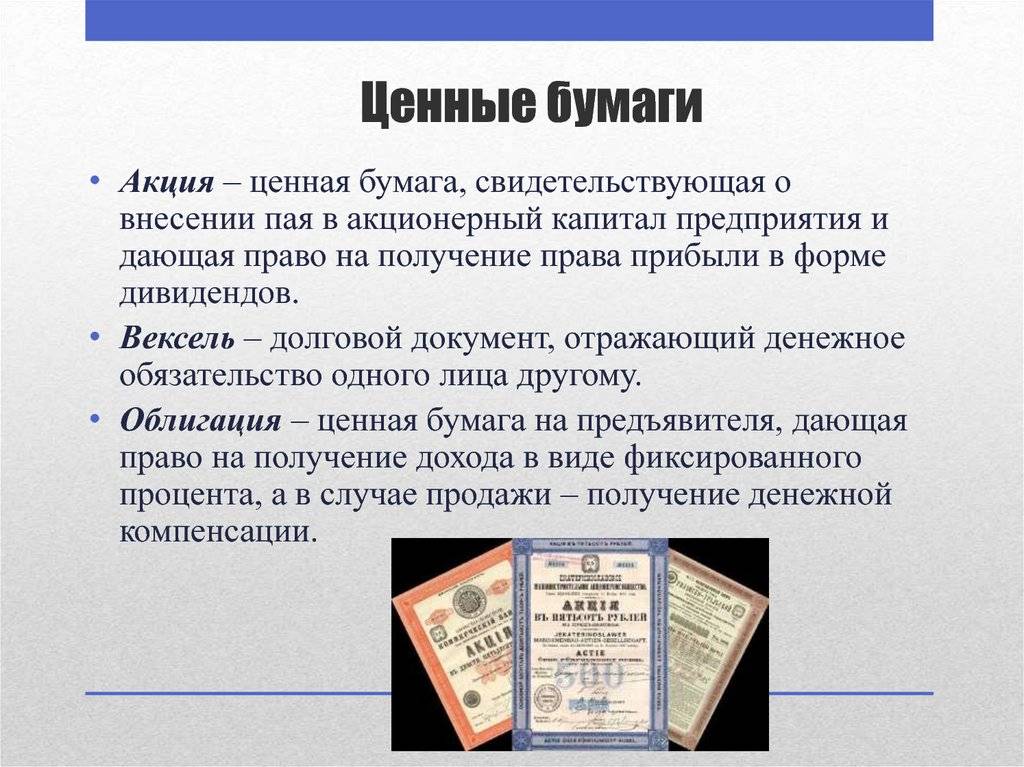

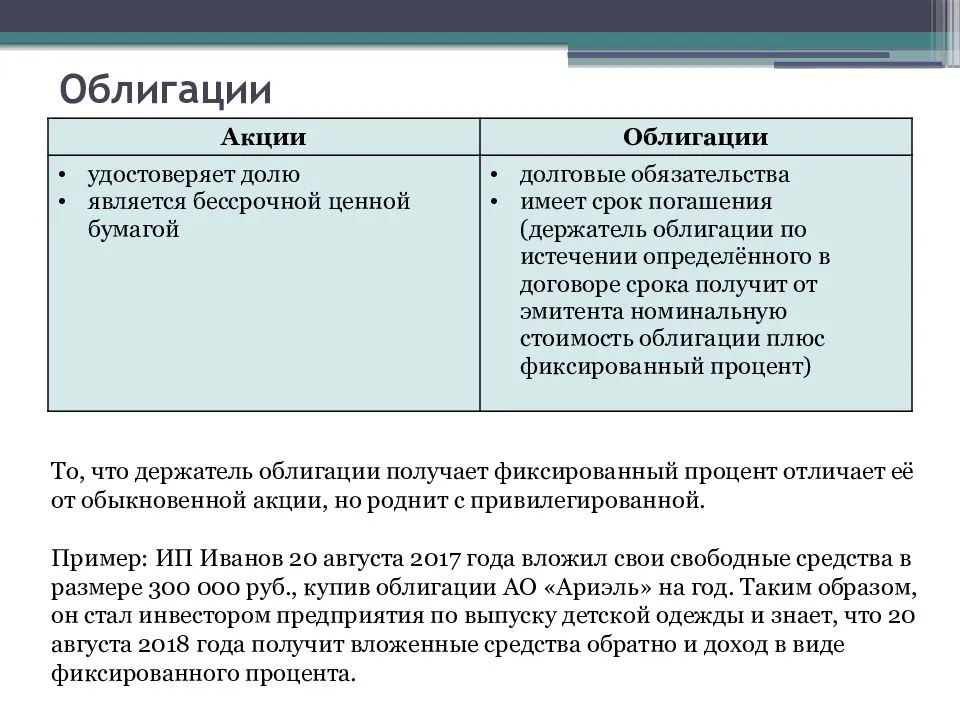

Облигация — это долговая ценная бумага, держатель которой получает постоянный стабильный доход.

Фактически, держатель облигаций является кредитором. За это он получает доход в виде процентов.

Купить облигацию — означает дать в долг эмитенту.

Кто может быть эмитентом облигаций:

- Минфин. Выпускают «Облигации Федерального Займа» (ОФЗ), ещё их называют «государственными» или «гособлигации». Сроки займа от 1 года до 25 лет. Средняя ставка доходности лежит на уровне текущей ключевой ставки ЦБ;

- Компании (коммерческие или корпоративные). Ставка по ним выше, но и риски больше;

- Города и области (муниципальные);

В зависимости от надёжности эмитента, доходность по облигациям разная. Здесь наблюдается прямая зависимость: чем надёжнее эмитент, тем на меньшую прибыль может рассчитывать держатель.

Самыми надёжными облигациями считаются государственные или гособлигации, сокращённо их называют ОФЗ.

Облигации имеют конечный срок обращения. Например, 3 года, 10 лет. При погашении эмитент выкупают весь выпуск по номинальной цене. Момент погашения называют «экспирацией».

В подавляющем большинстве на российским фондовом рынке номинал облигаций составляет 1000 рублей за 1 штуку. В процессе биржевых торгов цена может быть выше или ниже номинала. Во многом стоимость зависит от текущего положения дел эмитента, а также значения ключевой процентной ставки.

Облигации во многом напоминают банковские вклады. Только в отличии от вкладов, держатель может в любой момент продать их на рынке и не потерять накопленный доход.

Облигации слабо волатильны в цене, если речь идёт про выпуски, которые будут скоро погашены (до 2 лет). Их называют «краткосрочными» или «короткими». Долгосрочные выпуски (от 10 лет) могут значительно изменяться в цене в периоды кризисов или панических распродаж.

Список краткосрочных ОФЗ;

Доход по облигациям выплачивается периодически в виде купонного дохода. Говоря простыми словами: вам просто поступают деньги на счёт. Периодичность выплаты можно посмотреть в описании к каждому выпуску. У гособлигаций выплаты осуществляются каждые полгода, у многих корпоративных каждые 3 месяца.

Доходность облигаций ограничена в отличии от акций, но и риски потерь также ограничены.

Во что лучше инвестировать в акции или облигации

Правильного ответа на этот вопрос не существует. Это абсолютно разные инструменты.

Перед вложением средств в ценные бумаги, нужно внимательно изучить риски, определить размер предполагаемого результата от инвестирования.

Преимущества и недостатки каждого способа инвестирования

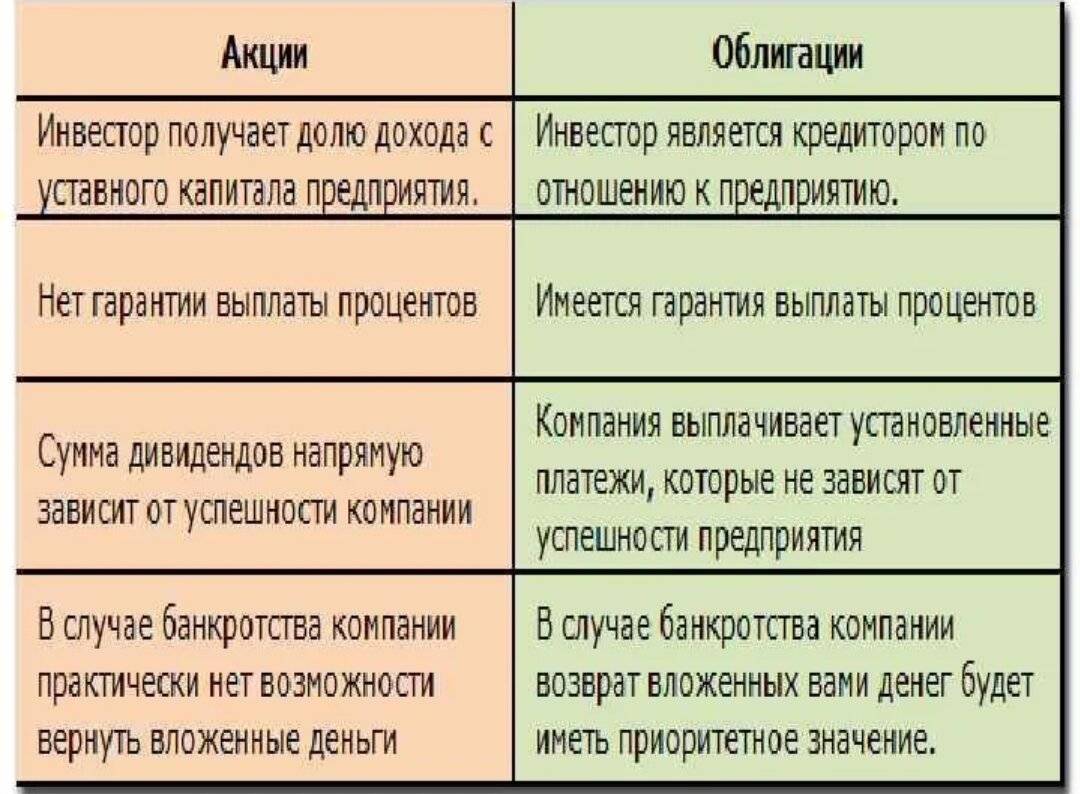

В следующей таблице приведены принципиальные преимущества и недостатки.

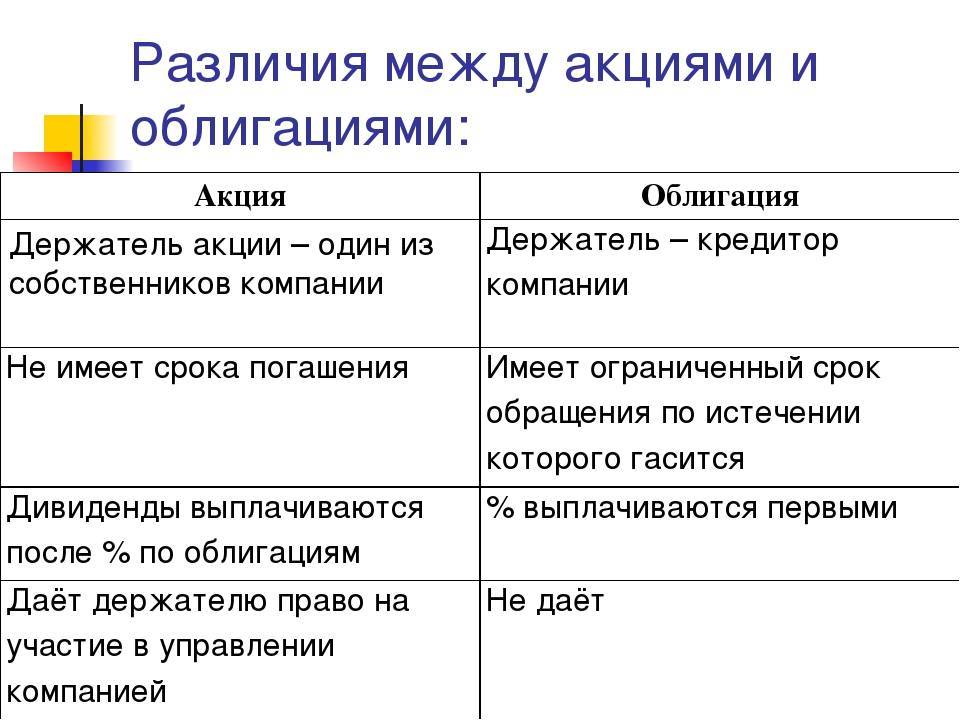

| Сравнительная характеристика | Акции | Облигации |

| Гарантия получения прибыли и возврата вложений | Нет | Да |

| Право на голоса при решении управленческих вопросов о развитии компании | Да | Нет |

| Активность биржевых торгов и изменения стоимости ценных бумаг | Высокая мобильность цены | Низкая мобильность цены |

| Величина рисков при инвестировании | Высокая | Низкая |

| Вероятность увеличения капитала | Высокая | Низкая |

Акции позволяют активно участвовать в биржевых торгах и управленческих решениях компании. Облигации же позволяют получить фиксированный доход с минимальными рисками.

И все же что лучше выбрать

Для инвесторов, которые обладают высокой финансовой грамотностью предпочтительнее остановить свой выбор на приобретении акций. Этот вид ценных бумаг обладает высокой мобильностью в рамках биржевых торгов и может подарить внушительный доход.

Облигации же можно назвать менее рискованным вложением. Они более надежны, но не дадут заоблачных доходов. Приобретение этой ценной бумаги рекомендуется лицам, которые не хотят ввязываться в торги на бирже и процессы управления организацией.

Облигации гарантируют возврат средств и получение небольшого процента к ним в качестве бонуса. Оптимальным выбором можно считать создание портфеля ценных бумаг. Причем выбирать организации необходимо из различных отраслей. Это повысит уровень надежности вложений.

Как их приобрести

Есть несколько способов покупки ценных бумаг:

- Брокерский счет. Предпочтение лучше отдавать надежным брокерам, имеющим небольшие проценты за совершение операций по сделкам.

- Индивидуальный инвестиционный счет. Открыть его можно также через брокера. Он дает существенный бонус в виде возможности вернуть налоговый вычет в размере 13%. Правда для его получения необходимо будет продержать деньги на счету в течение 3 лет. Максимальная сумма на счету может составлять 1 млн. руб. Налоговый вычет можно получить только с 400 тыс. руб. в год.

- Приобрести пай в ПИФе (паевой инвестиционный фонд) через управляющую компанию. ПИФ содержит внушительный портфель из акций и облигаций различных организаций в нескольких отраслях. Доходность вложенных средств будет под присмотром профессионалов. За это придется отдать внушительную комиссию, в размере от 1.5 до 2%. Кроме этого пай можно разместить на индивидуальном инвестиционном счету и получить за него налоговый вычет.

Загрузка …

Каждый из способов имеет свои достоинства и недостатки для покупателя. Определить, что выгоднее, может только сам инвестор. ИИС и брокерские услуги можно рекомендовать лицам, обладающим высокой финансовой грамотностью, способным следить за курсом ценных бумаг. Пай в ПИФе подойдет для лиц, не желающих обременять себя излишней головной болью.

Приобретение облигаций позволяет получить прибыль, превышающую доходность банковских вкладов. В настоящее время можно заработать до 21% годовых на этом типе ценных бумаг. С процессом приобретение придется повозиться, но результат стоит того. Акции же позволяют получить больше, но и не гарантируют возврат вложенных средств.

Повышайте финансовую грамотность вместе со мной, подписывайтесь и делитесь информацией с друзьями, если она оказалась полезной.

Во что инвестировать акции или облигации

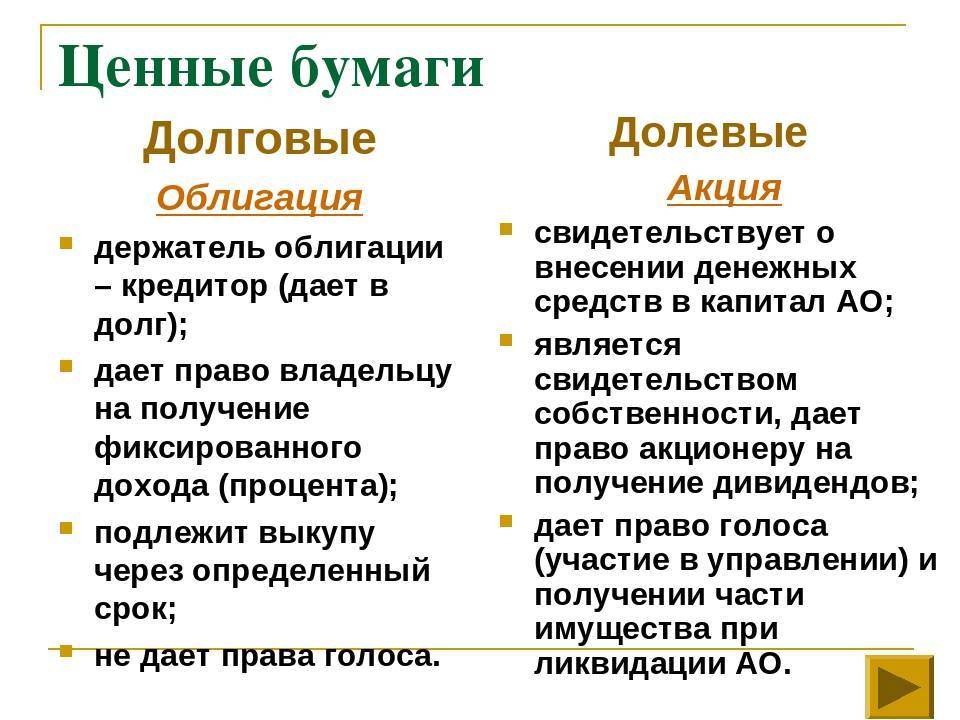

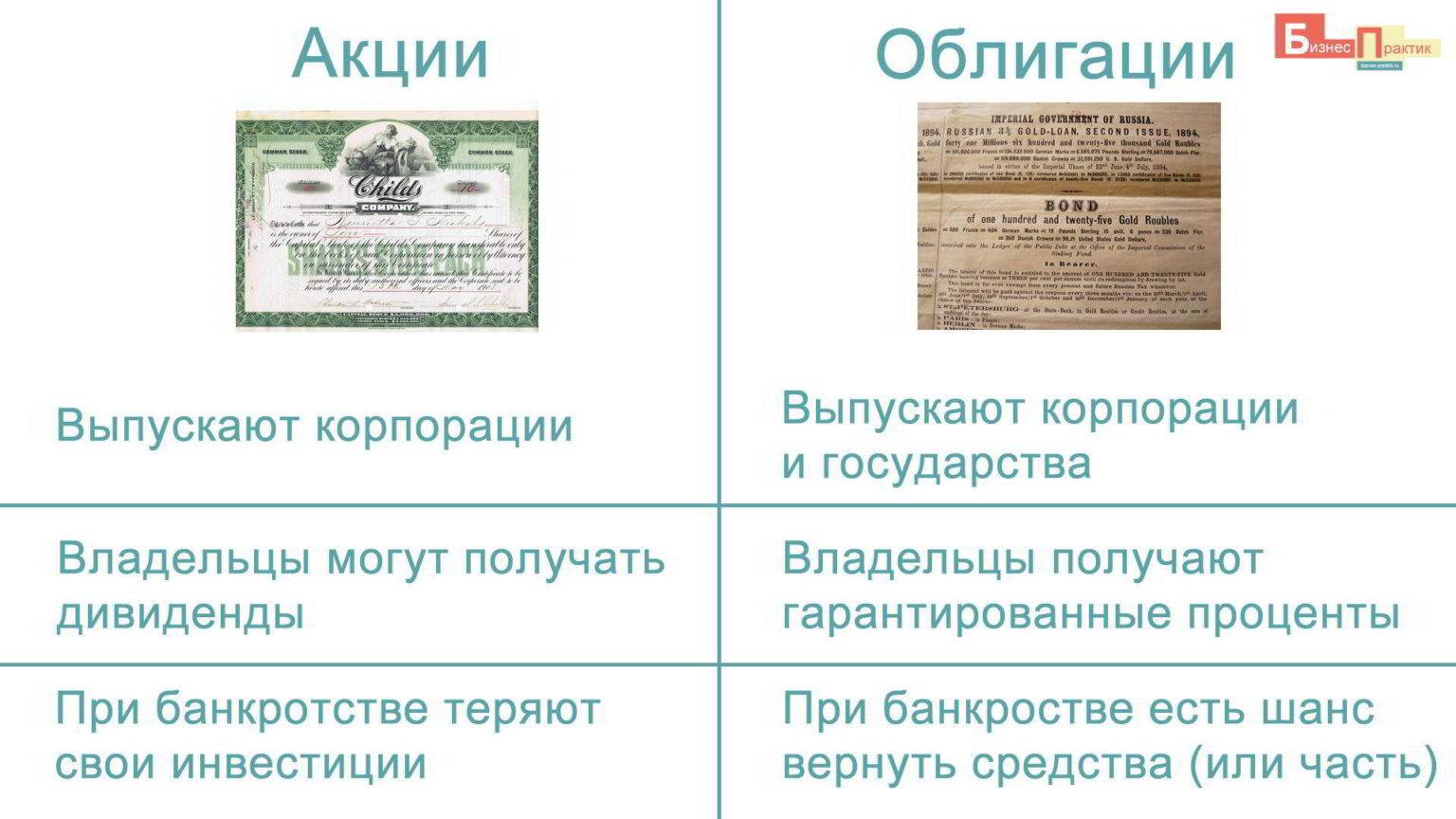

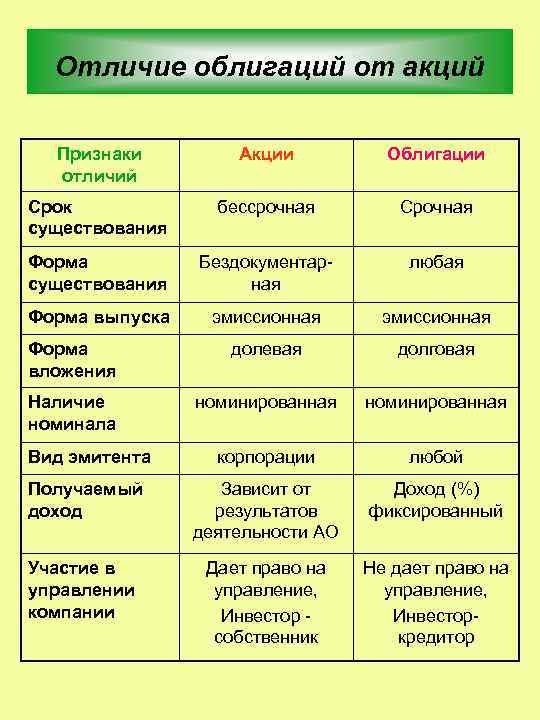

Приведём таблицу сравния долевых и долговых ценных бумаг.

| Акции | Облигации |

|---|---|

| Бессрочны | Имеют срок действия |

| Потенциально более высокая прибыль | Доходность ограничена |

| Высокая волатильность в цене | Слабо колеблются в цене |

| Цена может упасть и не восстановится | В день погашения цена будет составлять номинал |

Главная идея следующая: акции более доходны, волатильны в цене и рискованны. Облигации менее доходны, волатильны в цене и менее рискованны.

В зависимости от характера инвестора каждый самостоятельно решает: в каких пропорциях инвестировать в акции или облигации, готов ли он нести риски, каковы его горизонты инвестирования.

Оптимальным решением является включение обоих типов этих ценных бумаг в свой портфель. Так советовал легендарный инвестор Бенджамин Грэм (автор книги «Разумный инвестор»), основоположник стоимостного инвестирования.

Выбор между акциями и облигациями во многом зависит от срока инвестирования. Если инвестор хочет забрать деньги в ближайшие 1-2 года с рынка, то покупка акций для него будет схожа с лотерей (повезёт или нет). Поскольку в момент снятия денег рынок может быть в сильной коррекции, поэтому для такого короткого срока вложения лучше все деньги вложить в краткосрочные облигации. Если же срок от 2 лет и больше, то имеет смысл включить часть акции в портфель.

Какое должно быть соотношение акций и облигаций;

Акции показывают большую доходность, чем облигации на больших горизонтах инвестирования. В краткосрочной перспективе невозможно предсказать их будущую стоимость.

На графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

Сравнительная таблица особенностей акций и облигаций

Для большей наглядности мы вынесли отличительные черты двух сравниваемых финансовых инструментов в таблицу.

| Характеристика | Акции | Облигации |

| Роль владельца | Долевой участник бизнеса | Кредитор, заимодавец |

| Сущность бумаги | Долевая бумага | Долговая бумага |

| Управленческие полномочия | Предоставляются владельцам простых акций. Предоставляются в значительно ограниченном формате владельцам привилегированных акций. | Не предоставляются |

| Совокупные источники прибыли для инвестора | Прибыль при реализации, дивиденды, курсовая разница | Прибыль при реализации или погашении, купонные выплаты, курсовая разница |

| Колебания котировок | Значительные | Незначительные |

| Рыночная стоимость | Определяется результатами работы компании, перспективами ее развития | Определяется размером процентных ставок на рынке |

| Волатильность | Может быть сильной | Невысокая |

| Размер регулярного дохода (дивиденды или купоны) | Не определен для обладателей простых акций. Частично определен для держателей привилегированных бумаг. | Определен заранее |

| Прибыльность | Итоговая доходность ничем не ограничена. Прибыль может быть высокой. | Доходность умеренная |

| Эмитент | Акционерное общество | Коммерческая организация с любой формой хозяйствования, государственные или муниципальные органы |

| Срок обращения | Не ограничен. Бумаги изымаются из обращения только при делистинге с биржи. | Ограничен сроком погашения бумаги |

| Степень риска | Высокая | Низкая |

Зачем нужны облигации?

Существует несколько способов финансировать развитие компании. Самый простой — это развиваться на собственные ресурсы, которыми являются деньги основателей и прибыль компании. Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации.

Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Таким образом, привлекая деньги под 10%, компания может заработать 20%, и после выплаты долга, получить больше денег. Физическим лицам выгодно покупать облигации, так как проценты по ним выше, чем по вкладам в банках, и они тоже больше зарабатывают.

Как работают облигации

Вот три основных понятия, с которыми вы столкнётесь при работе с облигациями.

Номинал — сумма, которую берут у инвестора в долг. Её выплачивают, когда срок облигации закончится, то есть когда наступит дата погашения.

Купон — это процент по облигациям. Его выплачивают периодически — например, раз в квартал или раз в полгода.

В отличие от срочного банковского вклада, проценты по купонам не сгорают, если продать облигацию досрочно. Инвестор всё равно получит купоны за время пользования бумагой — проценты, которые уже накопились, но ещё не выплачивались. Это называется накопленным купонным доходом.

Рыночная цена — сумма, за которую можно купить облигации на бирже.

Рыночная цена может отличаться от номинала — это зависит от спроса на бумагу. А спрос будет зависеть от ряда условий: интереса инвесторов к компании, состояния экономики и состояния самой компании.

Обычно в первый день обращения облигации рыночная стоимость не отличается от номинальной. Допустим, номинал бумаги — 1000 рублей. В первый день торгов её можно будет купить за 1000 рублей. Дальше стоимость будет меняться.

Например, в 2021 году рейтинговое агентство «Эксперт РА» понизило рейтинг «Роснано» c максимально высокого до среднего уровня надёжности из-за проблем с долгами. Стоимость облигаций компании упала ниже номинальной на 11,24%, и они до сих пор торгуются дешевле номинала.

Стоимость облигаций упала из-за проблем с долгамиСкриншот: Мосбиржа / Skillbox Media

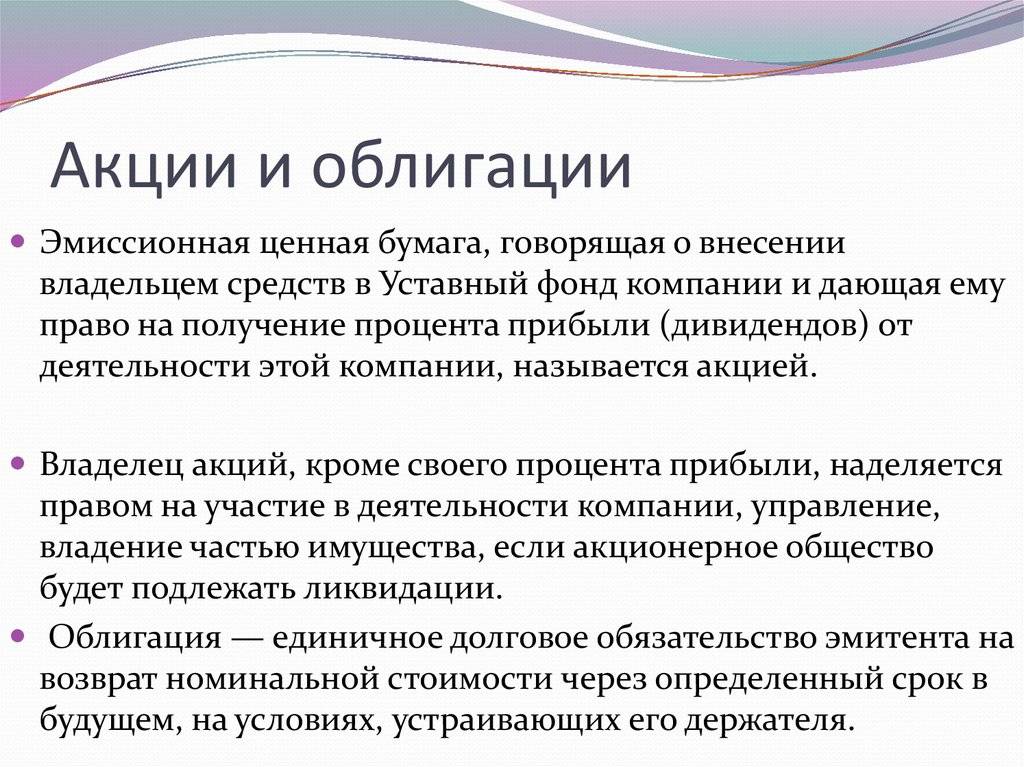

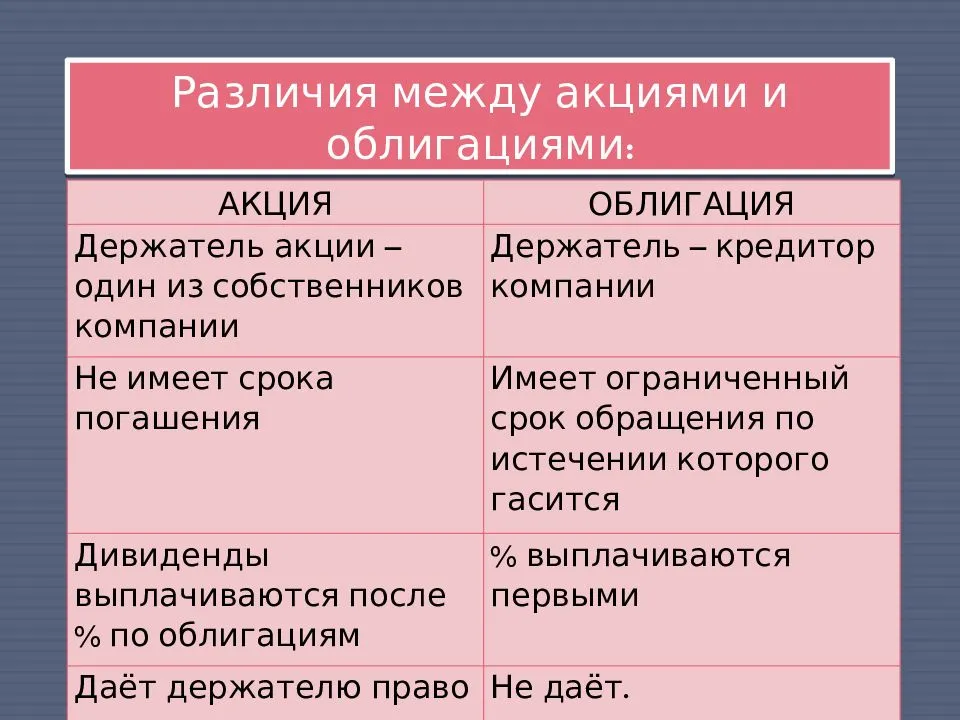

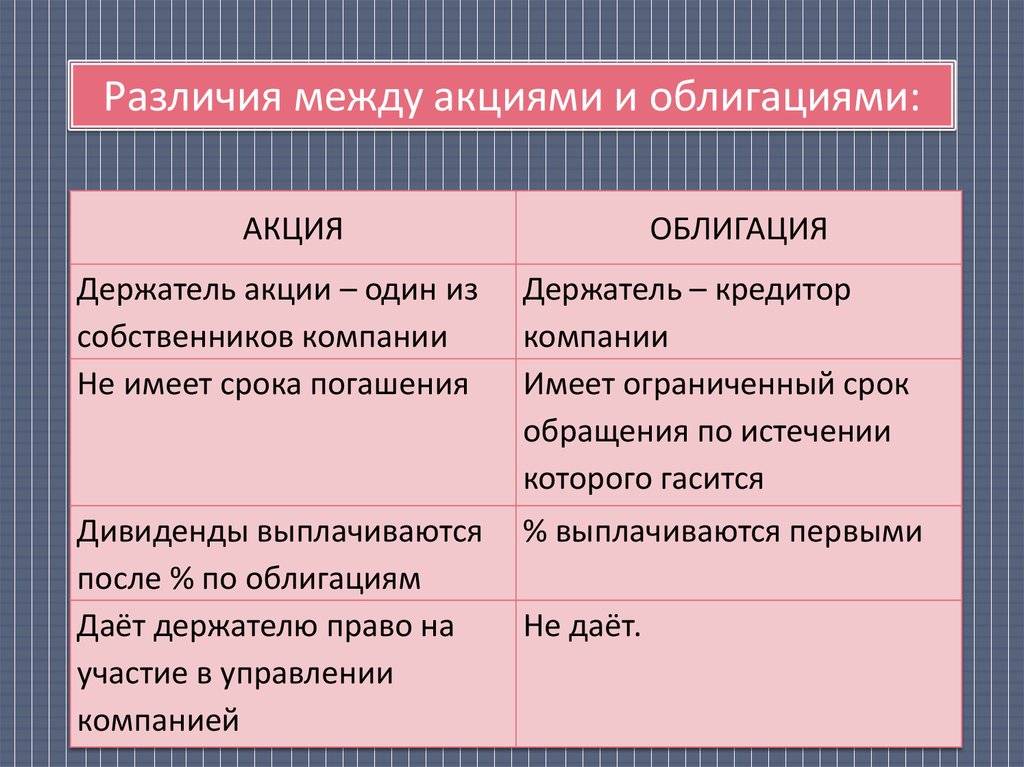

Отличие облигации от акции, механизм действия

Важно понимать при , в чем разница между этими 2 финансовыми инструментами. От этого понимания будет зависеть, ценные бумаги какого рода предпочтет приобретать инвестор и какой уровень прибыли он может получить

Механизм формирования, размер и время извлечения дохода зависят от выбранного вида инвестиций.

Как работают акции

При первичном размещении (IPO) этого вида инвестиционных инструментов на бирже, несмотря на номинал, установленный советом директоров, бывают ситуации, когда цена стремительно возрастает. Это дает предприятию большие средства для реализации их целей. Перед проведением IPO могут использоваться необъективные схемы оценки стоимости активов, что приводит к резкому возрастанию цены на ажиотажном спросе. В дальнейшем цена может упасть.

Но, если мнение участников рынка о хороших перспективах отрасли и предприятия-эмитента подтвердится, цена на бирже вырастет. Или, наоборот, при негативных ожиданиях упадет

При этом возрастает важность определения момента их приобретения

На цену влияет также время выплаты и размеры полученных дивидендов. Таким образом, вложения в акции могут оказаться высокоприбыльным, но рискованным доходом.

Как работают облигации

Эмитент выпускает долговые обязательства с установленным сроком погашения, по истечении этого времени он обязуется возвратить заемные средства с заранее объявленной прибылью. Доход от их приобретения слегка превышает проценты по банковским депозитам. Это вложения с низким уровнем доходности и риска.

Более крупные и надежные эмитенты предлагают меньший купонный доход, меньшие корпорации гарантируют более высокие проценты.

Выпуск этих долговых обязательств

Отличия

Можно объяснить, чем отличается акция от облигации, простыми словами:

- приносят больше прибыли, но риск этого вида инвестиций выше;

- дают право участвовать в руководстве деятельностью эмитента;

- статус совладельца, акционера компании, во втором случае, — кредитора;

- претензии по этим финансовым инструментам удовлетворяются в последнюю очередь.

Во что лучше инвестировать в акции или облигации

Правильного ответа на этот вопрос не существует. Это абсолютно разные инструменты.

Перед вложением средств в ценные бумаги, нужно внимательно изучить риски, определить размер предполагаемого результата от инвестирования.

Преимущества и недостатки каждого способа инвестирования

В следующей таблице приведены принципиальные преимущества и недостатки.

| Сравнительная характеристика | Акции | Облигации |

| Гарантия получения прибыли и возврата вложений | Нет | Да |

| Право на голоса при решении управленческих вопросов о развитии компании | Да | Нет |

| Активность биржевых торгов и изменения стоимости ценных бумаг | Высокая мобильность цены | Низкая мобильность цены |

| Величина рисков при инвестировании | Высокая | Низкая |

| Вероятность увеличения капитала | Высокая | Низкая |

Акции позволяют активно участвовать в биржевых торгах и управленческих решениях компании. Облигации же позволяют получить фиксированный доход с минимальными рисками.

И все же что лучше выбрать

Для инвесторов, которые обладают высокой финансовой грамотностью предпочтительнее остановить свой выбор на приобретении акций. Этот вид ценных бумаг обладает высокой мобильностью в рамках биржевых торгов и может подарить внушительный доход.

Облигации же можно назвать менее рискованным вложением. Они более надежны, но не дадут заоблачных доходов. Приобретение этой ценной бумаги рекомендуется лицам, которые не хотят ввязываться в торги на бирже и процессы управления организацией.

Облигации гарантируют возврат средств и получение небольшого процента к ним в качестве бонуса. Оптимальным выбором можно считать создание портфеля ценных бумаг. Причем выбирать организации необходимо из различных отраслей. Это повысит уровень надежности вложений.

Как их приобрести

Есть несколько способов покупки ценных бумаг:

- Брокерский счет. Предпочтение лучше отдавать надежным брокерам, имеющим небольшие проценты за совершение операций по сделкам.

- Индивидуальный инвестиционный счет. Открыть его можно также через брокера. Он дает существенный бонус в виде возможности вернуть налоговый вычет в размере 13%. Правда для его получения необходимо будет продержать деньги на счету в течение 3 лет. Максимальная сумма на счету может составлять 1 млн. руб. Налоговый вычет можно получить только с 400 тыс. руб. в год.

- Приобрести пай в ПИФе (паевой инвестиционный фонд) через управляющую компанию. ПИФ содержит внушительный портфель из акций и облигаций различных организаций в нескольких отраслях. Доходность вложенных средств будет под присмотром профессионалов. За это придется отдать внушительную комиссию, в размере от 1.5 до 2%. Кроме этого пай можно разместить на индивидуальном инвестиционном счету и получить за него налоговый вычет.

Загрузка …

Каждый из способов имеет свои достоинства и недостатки для покупателя. Определить, что выгоднее, может только сам инвестор. ИИС и брокерские услуги можно рекомендовать лицам, обладающим высокой финансовой грамотностью, способным следить за курсом ценных бумаг. Пай в ПИФе подойдет для лиц, не желающих обременять себя излишней головной болью.

Приобретение облигаций позволяет получить прибыль, превышающую доходность банковских вкладов. В настоящее время можно заработать до 21% годовых на этом типе ценных бумаг. С процессом приобретение придется повозиться, но результат стоит того. Акции же позволяют получить больше, но и не гарантируют возврат вложенных средств.

Повышайте финансовую грамотность вместе со мной, подписывайтесь и делитесь информацией с друзьями, если она оказалась полезной.

Что такое акция

Ценная бумага является документом, подтверждающим определенные имущественные права. Они могут быть:

- срочными (облигации);

- бессрочными (акции).

Акция — бессрочная долевая ценная бумага, выдаваемая инвестору в обмен на полученную от него с целью развития компании денежную сумму и удостоверяющая его права в качестве совладельца имущества и дальнейших доходов предприятия.

То есть, покупая акцию, инвестор может владеть ей до того времени, пока существует предприятие, выпустившее ее. Он вносит свой вклад и получает часть имущества фирмы, поэтому эта ценная бумага является долевой.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

Основная характеристика:

- Долевая ценная бумага. Предполагает, что при ее покупке инвестор приобретает долю в предприятии. Например, приобретая одну акцию Apple, человек становится владельцем данной компании, но её очень небольшой части.

- Происходит передача инвестором денежной суммы. Он передаёт деньги фирме взамен доли в ней.

- Подтверждает правомочие инвестора на определённый доход.

Владелец акций может продать их или получать дивиденды от деятельности компании в размере доли (процента), которой он обладает.

Акция предоставляет право на:

- Получение части прибыли акционерного общества в форме дивидендов.

- Приобретение части имущества либо стоимости этой части при ликвидации общества.

- Продажу акций на рынке ценных бумаг.

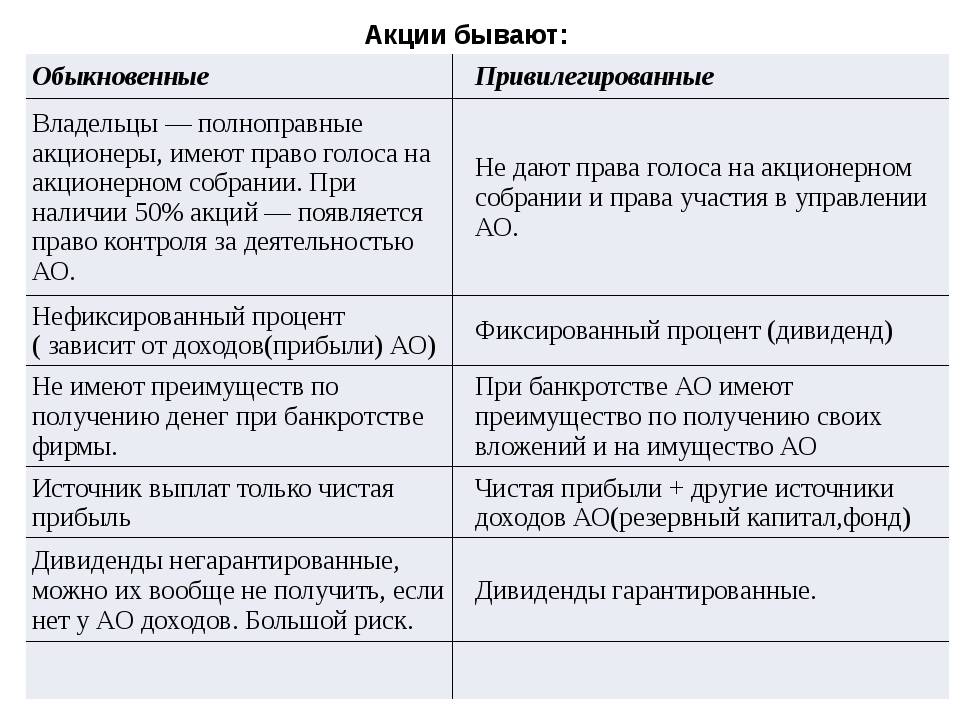

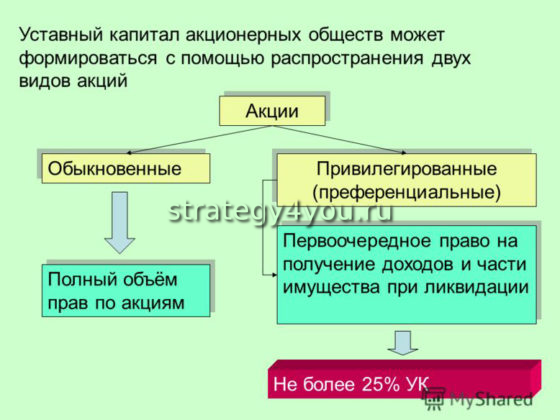

Акции отличаются по объёму предоставляемых прав. Объем правомочий инвестора зависит от вида обладаемой акции. Они бывают:

- Обыкновенными. Предоставляют право голоса на акционерных собраниях по распределению дохода компании, то есть дают возможность принимать участие в ее управлении. Возникает право на получение дивидендов. При этом доход от дивидендов не зафиксирован, а его сумма не ограничена.

- Привилегированными. Возникает право на получение установленной величины дивидендов без учета прибыльности фирмы. Отсутствует возможность управления предприятием (голосовать за распределение доходов компании нет смысла, так как у инвестора уже есть фиксированный доход).

Итак, обыкновенные акции дают:

право голоса;

нефиксированные дивиденды. Сумма дохода по ним не ограничена.

Примечание 1

Покупая обыкновенные акции инвестор может как получить огромную прибыль, так и потерять все вложенные деньги.

У владельцев привилегированных акций нет права голоса на акционерных собраниях, но есть:

- фиксированные дивиденды;

- преимущественное право возврата вложений в случае банкротства компании.

Фирма может как получить прибыль, так и не получить. Выплату дивидендов могут назначить, а могут отменить на определенный год. Если прибыль есть, то акционеры, то есть все владельцы и тех, и других типов акций, получат свой доход (дивиденды). Если же прибыль у предприятия отсутствует, то держатели обыкновенных акций, в отличие от владельцев привилегированных, которым выплачивается фиксированный процент, ничего не получат.

Так же акции бывают именными и на предъявителя.

Механизм получения прибыли

Способ получения дохода у описываемых ценных бумаг отличается. Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным источником дохода является рост цены акций. Когда дела у компании идут хорошо, выручка и прибыль растут, она становится более привлекательной для инвесторов, акции растут в цене, вы зарабатываете, продав дороже. Разница в цене покупки и продажи облагается налогом на доходы физических лиц.

Сущность акций и облигаций

Многие инвесторы прибегают к формированию инвестиционного портфеля, что позволяет соотнести доходность и риск по имеющимся в активе ценным бумагам. Основу портфеля составляют облигации и акции крупных стабильно функционирующих компаний. Облигации так же могут быть выпущены крупными корпорациями или государством.

Облигации представляют собой документально оформленные отношения займа. Эмитент с помощью долговых обязательств привлекает денежные средства и капитал для собственных нужд. Покупатель облигации отдаёт свои финансы в пользование эмитенту. При этом покупатель заранее знает дату, когда ему будут возвращены средства, норму прибыли размер суммы. Эмитент может рассчитать доходность своего инвестиционного проекта для целей возврата денежных средств покупателям.

Доход по облигациям может быть:

- Купонный, рассчитываемый, как процент от номинальной стоимости облигации.

- Дисконтированный доход складывается из разницы цены приобретения облигации, которая устанавливается ниже номинальной и ценой обратного выпуска равной номиналу.

- Плавающий процент привязан к межбанковскому курсу.

- Облигация с амортизацией предполагает регулярные выплаты эмитентом в пользу держателя части номинала и процентной ставки.

Акция – это эмиссионный фондовый инструмент, который предоставляет своему владельцу право на получение определённого дохода, либо право на управление имуществом, либо на получение денежной компенсации в случае ликвидации объекта хозяйствования. Выделяют два вида акций – привилегированные и обыкновенные. Первые предполагают, что владелец имеет преимущественное право на получение дохода, при этом права на управление могут быть урезаны. Дивиденды по таким акциям могут выплачиваться не только из прибыли, но и из других источников, закреплённых уставом.

Замечание 1

Обыкновенные акции дают право на управление. Кроме того, они позволяют владельцу участвовать в распределении прибыли. То есть, дивиденды обыкновенных акций выплачиваются из чистой прибыли.

Связь между премией за риск и ростом затрат

Распределение вашего инвестиционного портфеля между акциями и облигациями, скорее всего, станет решающим фактором для накопления состояния

Однако далеко не все инвесторы знают о критически важной связи между затратами фондов и распределением активов

Дешевый портфель с небольшой долей акций (и, следовательно, меньшим риском) может иметь ту же или даже более высокую чистую доходность, чем портфель с более высокой долей акций (а значит, с более высоким риском).

Это связано исключительно с тем, что затраты на инвестирование в менее рискованный вариант существенно ниже, чем в случае высокорискованной альтернативы.

В этом примере из-за различия затрат портфель с соотношением акций и облигаций 25/75 обходит портфель 75/25. Индексные фонды изменяют общепринятые представления о распределении активов.

Хочу внести ясность: я не предлагаю отказываться от вашего распределения активов, если вы переходите из дорогого активно управляемого фонда в дешевый индексный фонд.

Но я предлагаю вам подумать, если вы держите активно управляемый фонд акций и облигаций, где комиссии гораздо выше, чем в дешевых индексных фондах, что именно принесет более высокую чистую доходность. Просто подсчитайте.

Что такое инвестиционная стратегия

Насколько бы простыми ни казались акции и облигации в понимании принципов их работы, всегда нужно иметь определённый план инвестирования и стараться придерживаться его. Прежде чем начать инвестировать, стоит определиться с целью, сроком и типом инвестиционного портфеля, то есть, другими словами, инвестору необходимо составить инвестиционную стратегию.

Инвестиционная стратегия — это план, следуя которому, мы продаём и покупаем ценные бумаги. Без плана инвестиции превращаются в рискованную игру, в результате которой рыночные котировки часто могут снижаться, а инвестор — испытывать психологическое давление от постоянных убытков.

Для начала инвестору стоит определиться с целью инвестирования. Например, накопить на образование детям, купить новую машину или сформировать финансовую подушку безопасности. Затем необходимо определиться с допустимым уровнем риска или с приемлемой доходностью своего портфеля. Инвестиции в рискованные акции или облигации с низким кредитным рейтингом потенциально могут принести доходность в десятки процентов годовых, но и риск получить огромные убытки будет соответствующим. Поэтому считается, что консервативный инвестиционный портфель, собранный из акций голубых фишек (акции самых крупных и надежных компаний) и облигаций с повышенным рейтингом надёжности, может приносить доходность в 10—12% годовых.

Понятие акций и облигаций — в чем разница

акционерные общества как публичные

Ценные бумаги публичного акционерного общества (ПАО) предоставляют акционеру владеть долями в принадлежащем ПАО имуществе и получать дивиденды, выплачиваемые из прибыли от предпринимательской деятельности организации.

Владение акциями предполагает, что акционер участвует в голосовании на общем собрании выпустившего их эмитента. Какая часть имущества принадлежит акционеру после ликвидации предприятия, определяется пропорционально количеству голосов.

После первичного размещения стоимость финансовых инструментов на бирже может увеличиваться или уменьшаться, в зависимости от состояния инвестиционной атмосферы на рынке. Все риски, связанные с падением стоимости произведенных инвестиций несут акционеры, и их величина ограничиваются суммой потраченных денег на покупку ценных бумаг.

Акции свободно обращаются на бирже, но принесет ли их продажа прибыль или убыток, предсказать невозможно.

Что , можно объяснить простым языком: это долговые договора, выпущенные эмитентом с целью финансирования объектов своей хозяйственной деятельности, которые в перспективе будут приносить прибыль. Эти договора обязывают организацию, выпустившую долговые обязательства, в назначенный срок погасить их.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Облигации могут иметь фиксированную ставку и плавающую, которая может колебаться в зависимости от изменения ставки рефинансирования, ставок межбанка и других финансовых составляющих фондового рынка. Использование плавающей процентной ставки бывает выгодно как заемщику, так и кредитору.

Заемщик получает кредит под меньший процент, чем он заплатил бы банку. При уменьшении индикатора, к которому привязан процентный доход кредитора, уменьшается плата за кредит. В обратной ситуации кредитор получает больший доход, чем тот, на который он рассчитывал первоначально. Около 30% кредитного рынка получает доход от плавающей ставки.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Отличия акции от облигации

Акции и облигации становятся основой многих инвестиционных портфелей. Они используются в различных инвестиционных стратегия, как инструменты, позволяющие распределить риск, и соотнести его с доходностью. И те, и другие инструменты позволяют эмитенту привлекать необходимые финансовые средства для решения экономических задач. Однако, они имеют разные механизмы действия:

- Приобретение акции дает владельцу права на доход или управление предприятием.

- Покупка облигации делает ее держателя кредитором эмитента.

Риск по акциям связан с платёжеспособностью предприятия, его стоимостью и способностью отвечать по своим обязательствам.

Стоит помнить, что рынок не всегда даёт точную информацию о реальном состоянии предприятия. Риск по облигациям несколько ниже. Обе стороны сделки заранее знают сумму, дату платежей и потенциальный доход. Это позволяет эмитенту спланировать свою работу, а покупателю – безопасно разместить собственные финансовые средства.

К главным отличием акций и облигаций относят следующие положения. Владельцы акций получают право участвовать в управлении компанией, а владельцы облигаций – нет. Поэтому акционера можно назвать совладельцем компании, когда покупателя облигации так назвать нельзя. Доходность акций всегда выше доходности облигации, а значит, риск по акциям выше. В случае, если эмитент становится банкротом, то проводятся выплаты по его долговых обязательствам, акционеры же могут ничего не получить.

Облигация является менее поисковым инструментом, при этом менее доходным. Новички на фондовом рынке начинают составление своего портфеля именно с облигаций, тем самым создавая стабильную основу. Покупка и торговля акциям требует от трейдера более высоких навыков и опыта, так как колебание цен на акции зависит от множества экономических и финансовых факторов рынка.

Замечание 2

Таким образом, акции и облигации являются базой для работы инвестора. Однако, они наделяют своего владельца различными правами и обязанностями, что делает их взаимодополняемыми инструментами портфеля.