Как выбрать между обычными и привилегированными акциями

При выборе между обычными и привилегированными акциями Сбербанка необходимо учесть ряд факторов, которые помогут определиться с наиболее подходящим вариантом для инвестирования.

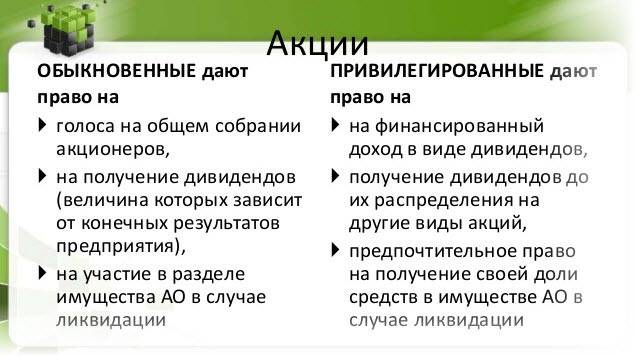

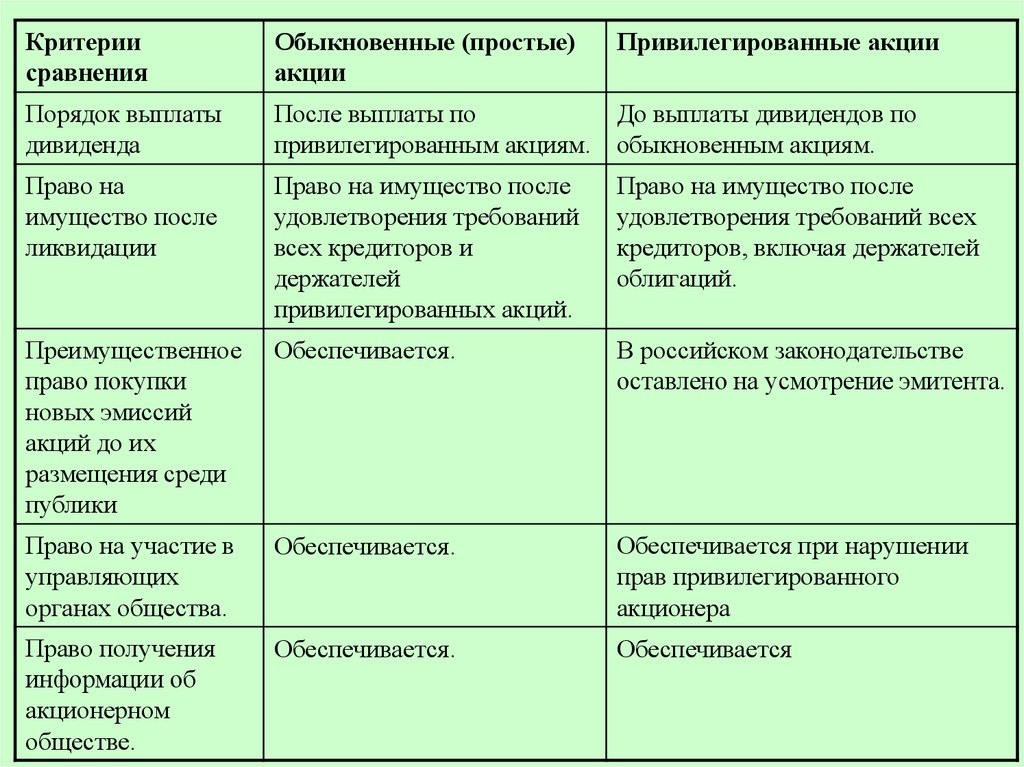

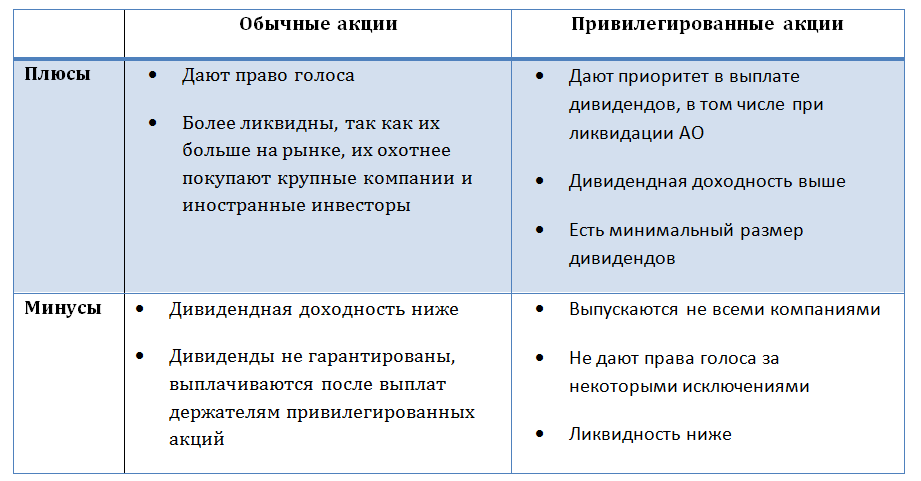

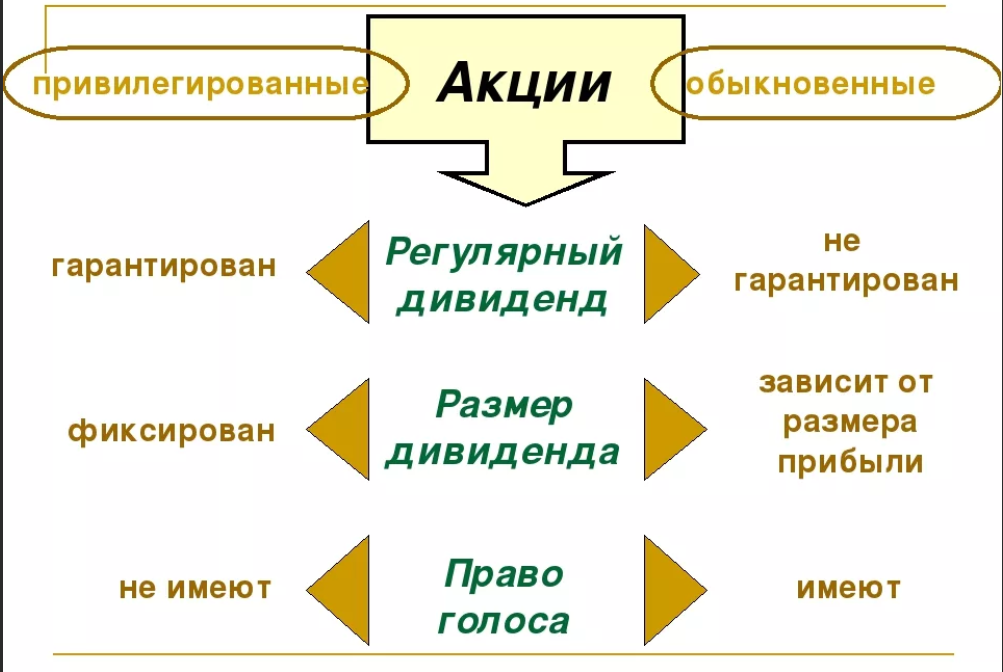

- Уровень приоритетности. Привилегированные акции обладают преимуществом перед обычными акциями в случае получения дивидендов и при ликвидации компании. Однако, это может означать, что обычным акционерам будет начислено меньшее количество дивидендов.

- Прогноз доходности. Обычные акции могут показывать более высокую доходность по сравнению с привилегированными акциями в течение длительного периода времени. Если вы заинтересованы в получении высоких доходов на протяжении нескольких лет, то обычные акции могут быть предпочтительным вариантом.

- Риск. Привилегированные акции могут быть менее подвержены риску, так как обладают определенными привилегиями, например, приоритетным получением дивидендов или правом на приобретение обычных акций в случае увеличения капитала компании.

- Долгосрочные инвестиции или краткосрочная спекуляция. Если вы планируете инвестировать на долгосрочной основе, то обычные акции могут быть более выгодными, так как они имеют потенциал для роста в цене на протяжении нескольких лет. Если же вы ориентированы на краткосрочную спекуляцию, то привилегированные акции могут предоставлять большую стабильность и гарантированные доходы в виде дивидендов.

В целом, выбор между обычными и привилегированными акциями Сбербанка должен быть основан на ваших личных инвестиционных целях, рисковой толерантности и прогнозе доходности. Необходимо также учитывать текущую ситуацию на финансовых рынках и осуществлять свои решения на основе анализа данных и консультаций с финансовыми специалистами.

Насколько вырастут акции Сбербанка в ближайший год

Рассчитать и спрогнозировать дивиденды не особо сложно, особенно если речь идёт о компании, больше половины акций которой принадлежат государству. Берём половину прибыли по МСФО за предыдущий год и делим на количество акций.

По требованию правительства, госкомпании (да-да, Сбер — госкомпания, кто бы что ни говорил) обязаны направлять на дивиденды не меньше 50% от прибыли по МСФО.

Куда сложнее предугадать, насколько вырастут акции в ближайшие 12 месяцев. Здесь никаких точных данных нет. Эксперты могут только предполагать, сколько банк в данном случае может заработать, опираясь на суровую реальность.

Суровая реальность такова: ЦБ ограничивает выдачу кредитов, что обязательно скажется на прибыли Сбербанка, который зарабатывает на процентах.

На прибыль банка будет давить не только замедление выдачи кредитов, но и уменьшение выгоды. Предполагается, что с середины 2024 года ЦБ начнёт снижать ключевую ставку, а значит, банкам придётся делать то же самое с процентами по кредитам. Не стоит забывать, что кредитные организации вынуждены создавать по всем займам резервы, что так же отрицательно отражается на финансовом положении компании. Любой негатив приводит к просяданию котировок акций.

Однако ключевым показателем для инвесторов, по мнению Вадима Сенкевича, является не ситуация с кредитами, а такой показатель как рентабельность капитала. Как ранее объявлял Сбербанк, рентабельность капитала в 2024 году превысит 22%.

То есть важна не столько прибыль, сколько соотношение прибыли к собственным средствам компании. Это и есть рентабельность. Ну а цифра 22% означает, что каждый рубль собственных средства банка принесёт 22 копейки.

Несмотря на ситуацию с кредитованием эксперты настроены оптимистично. В частности, Игорь Додонов считает, что Сбербанк продолжит наращивать прибыль и в 2024 году.

Аналитик прогнозирует рост котировок акций Сбербанка до 311,5 рубля в августе 2024 года. То есть за полгода бумаги подорожают на 13% за полгода.

Елена Царёва ждёт, что в ближайшие 12 месяцев стоимость акций Сбера вырастет до 370 рублей или больше, чем на 30% за год.

Сбербанк: префы или обычка?

Введение

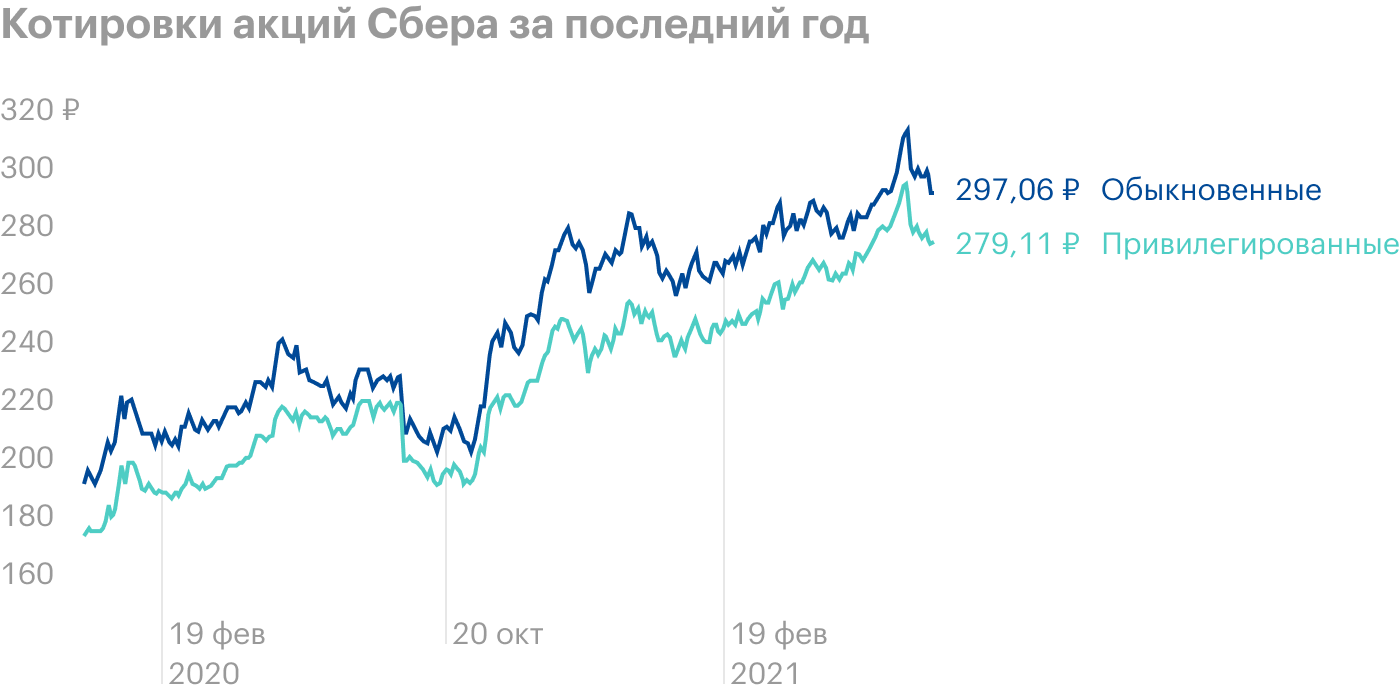

Мне кажется, трудно найти трейдера, который торговал бы на фондовом рынке, и который хотя бы однажды не купил акции Сбербанка. Сбербанк является не только лидером банковского сектора России, но и много лет остается самой ликвидной бумагой нашего фондового рынка. Отличные фундаментальные показатели, максимальная ликвидность и одна из самых больших волатильностей среди всех бумаг – неудивительно, что у Сбербанка так много поклонников не только среди инвесторов, но и среди спекулянтов.

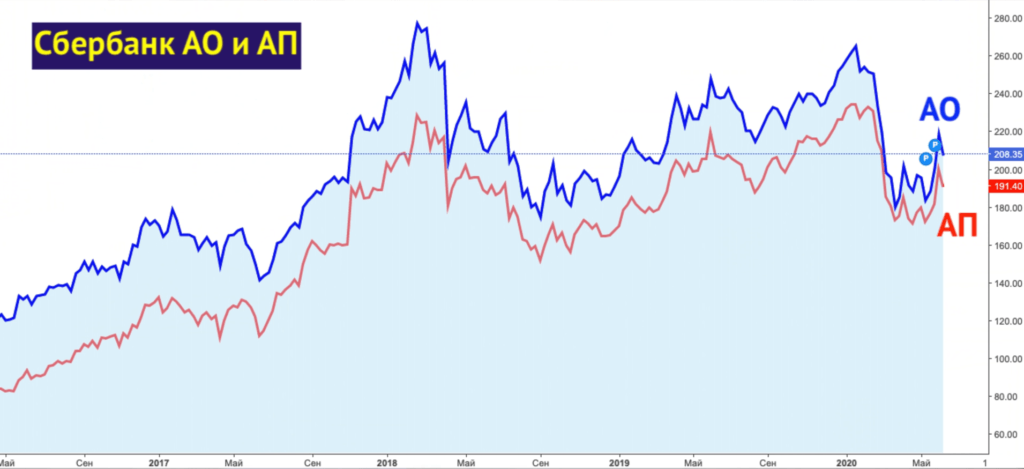

Помимо обыкновенных (обычка) акций Сбербанка (SBER) на МосБирже торгуются также привилегированные (префы) акции этой компании (SBERP). В данной статье я хочу проанализировать, когда и почему стоит предпочесть покупку привилегированных акций Сбербанка, а когда стоит поступить наоборот и выбрать обычку.

Дивиденды, волатильность, объем и изменение курсовой стоимости

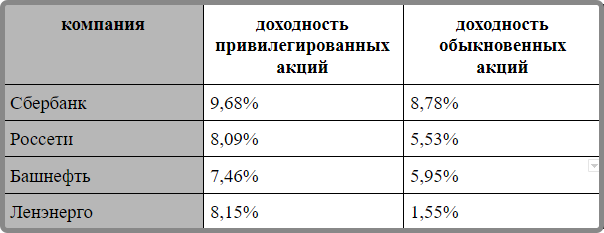

В таблице 1 я проанализировал данные по торговле акций Сбербанка на МосБирже с 01.01.2008 и по 29.12.2018, т.е. за 11 полных лет.

Таблица 1. Статистика для обычки и префов сбера с 01.01.2008 и по 29.12.2018.

Замечания и комментарии к таблице 1:

Плюсы и минусы префов и обычки

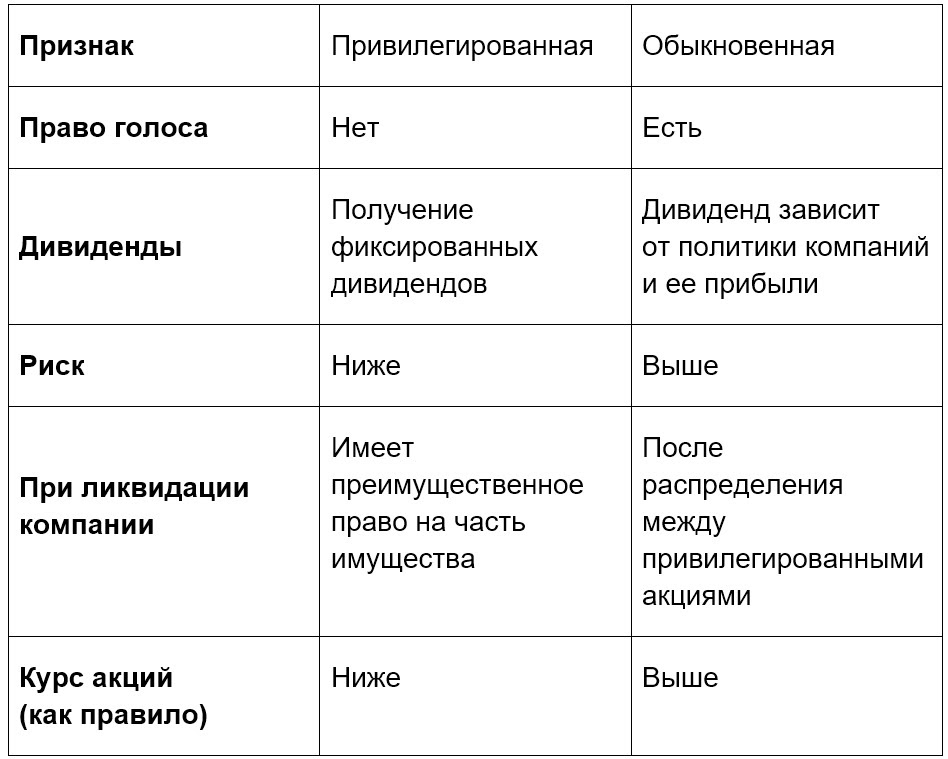

В среде трейдеров распространено мнение, что акции Сбербанка являются одними из наиболее волатильных на нашем фондовом рынке. Это действительно так. Но лично для меня стало некоторой неожиданностью, что префы сбера оказались даже волатильнее обычки. Как вы можете увидеть в таблице 1, по итогам 11 лет акции SBER показали среднюю дневную волатильность равной 3.38%, а акции SBERP продемонстрировали среднюю волатильность аж 3.44%

Преимущества обычки перед префами:

Преимущества префов перед обычкой:

Обратите внимание, что за 11 лет курсовая стоимость префов сбера выросла на 137.53%, в то время, как обычка выросла всего на 82.64%. Если же учесть дивиденды, то преимущество префов будет еще более заметно: SBERP выросли за 11 лет с учетом дивов на 412.04%, а SBER всего на 158.53%

Как говорится, почувствуйте разницу!

Заключение

Не забывайте, что привилегированные акции и обыкновенные акции Сбербанка – это акции одной и той же компании. Соответственно все фундаментальные факторы действуют на эти акции абсолютно одинаково.

Учитывая данные, полученные по результатам проведенного тестирования, можно сделать следующие выводы:

Что касается меня, я не торгую внутри дня и, к сожалению, не оперирую в своей торговле суммами в несколько десятков миллионов рублей, так что, когда передо мной стоит выбор, что купить: префы или обычку, я всегда выбираю префы.

Надеюсь, эта статья поможет и вам сделать правильный, наиболее оптимальный для вас выбор.

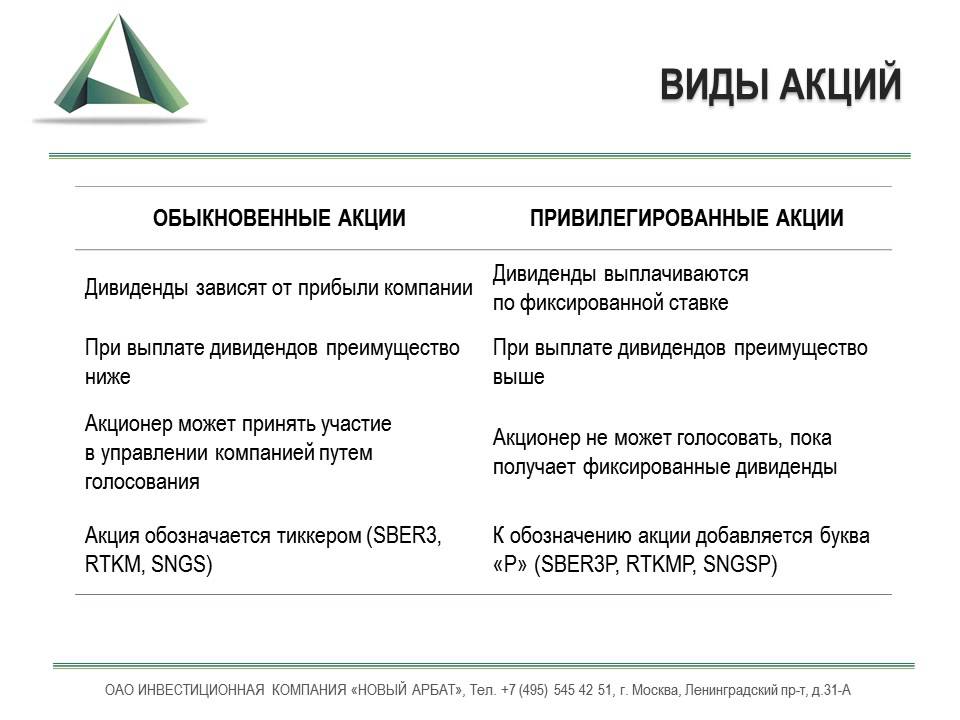

Чем отличаются обыкновенные и привилегированные акции

Различия акций

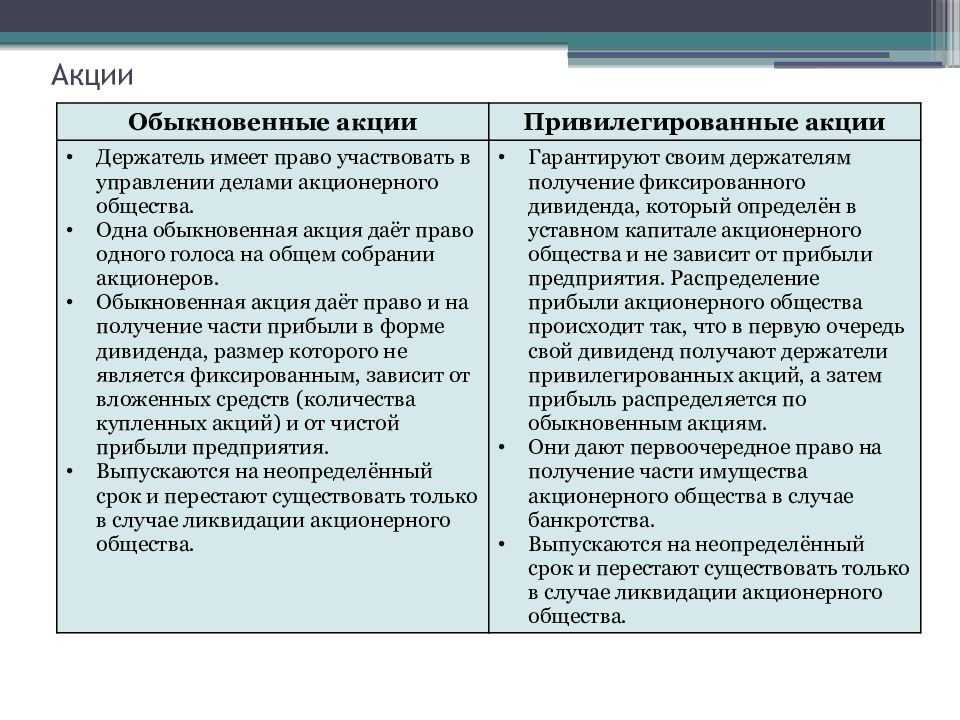

Перед приобретением ценных бумаг инвестор должен определить, какие цели он преследует в момент заключения сделки. Некоторые предприниматели регулярно вкладывают средства в приобретение акций для их последующей перепродажи на пике роста. Это позволяет им получать активную прибыль, однако предполагает то, что они должны ежедневно следить за ситуацией на фондовом рынке.

В любом случае инвесторам рекомендуется обращать внимание на общепринятые признаки, которые позволят отличить обыкновенные акции от привилегированных

- номинальная стоимость;

- наличие право голоса;

- размер доли в уставном капитале;

- сумма дивидендных выплат.

- получение компенсации в случае ликвидации корпорации.

Отличия акций

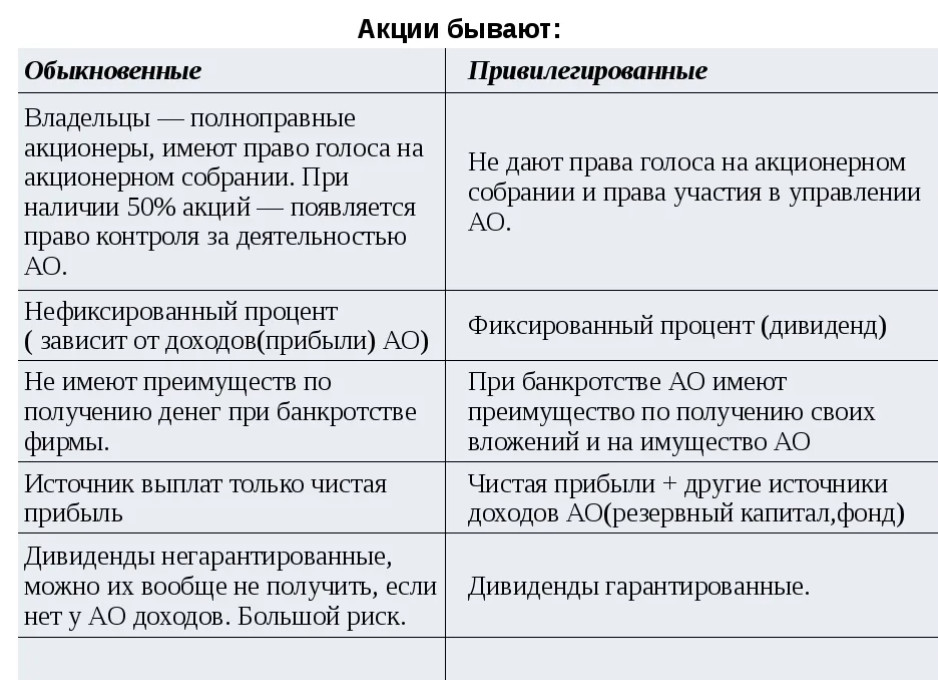

- Обыкновенные акции предлагаются по одинаковой для всех ценных бумаг, выпускаемых одной компанией, цене. Зачастую их стоимость выше той, по которой предлагаются привилегированные ценные бумаги. Акции привилегированного типа могут предлагаться по разной цене, которая зависит от обстоятельств, индивидуально рассматриваемых компанией.

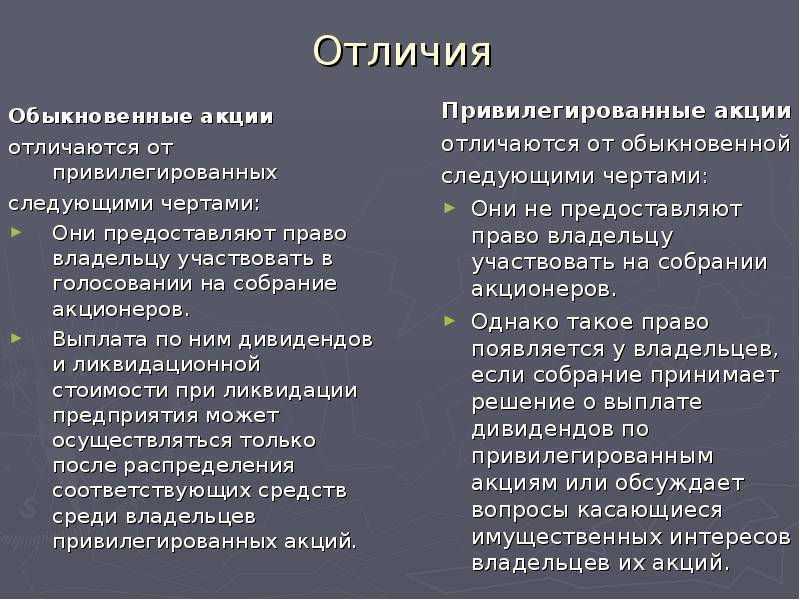

- Владельцы обыкновенных акций могут иметь право голоса и косвенно оказывать влияние на судьбу корпорации. В случае с привилегированными ценными бумагами их владельцы не имеют право голоса.

- Что касается размера доли в уставном капитале компании, владельцы обыкновенных акций могут иметь абсолютно любую долю без ограничений. Держатели привилегированных акций могут иметь не более 25 % от общего размера уставного капитала.

- Сумма дивидендных выплат для держателей обыкновенных акций напрямую зависит от размера прибыли, которую получает организация. Определяется на собрании акционеров путем голосования. Что касается размера дивидендных выплат для владельцев привилегированных акций, то его определяют на момент написания устава.

- В случае если корпорация была ликвидирована, владельцы привилегированных акций гарантированно получают доход, размер которого определен в уставе. Держатели обыкновенных акций получают доход только после выплаты его владельцам привилегированных ценных бумаг. При этом если у компании не будет финансовых средств или имущества для осуществления выплат владельцам обыкновенных акций они их не получат на законных основаниях.

По всей вероятности, это обусловлено тем, что их владельцы имеют право голоса на собрании акционеров, а потому могут влиять на деятельность компании – причем, как показывает практика, не только в положительном ключе.

По этой причине обыкновенные ценные бумаги чаще всего купить сложнее. В то же время привилегированные акции часто продаются с уже уплаченной брокерской комиссией, что является дополнительным инструментом для привлечения внимания со стороны потенциальных инвесторов.

Другие особенности привилегированных акций

Именная привилегированная акция ММК

- Главными особенностями привилегированных ценных бумаг является то, что их держатели гарантированно получают фиксированную прибыль, которая выплачивается в приоритете над владельцами обыкновенных акций.

- Также именно они в первую очередь претендуют на получение компенсации, в случае если компания становится банкротом или ликвидируется по другой причине.

- Благодаря тому, что привилегированные ценные бумаги отличаются низким уровнем волатильности, они являются оптимальным выбором для трейдеров, которые рассчитывают осуществлять долгосрочные инвестиции. Благодаря тому, что их стоимость напрямую связана с процентными ставками, на них практически не оказывает влияние уровень спроса на фондовом рынке.

К примеру, если компания в определенный момент покажет интенсивный финансовый рост, более высокую прибыль получат владельцы обыкновенных ценных бумаг.

Сбербанк

Сбербанк стремится выплачивать половину от чистой прибыли по МСФО, если сохраняется уровень достаточности капитала в 1,25. При этом дивиденды по АО и префам будут равны. Сбербанк совершает выплату дивидендов 1 раз в год.

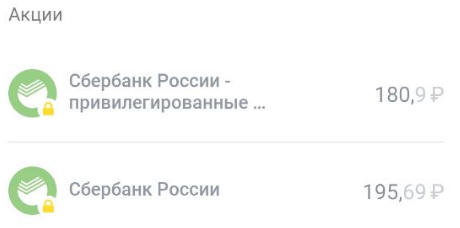

На данный момент по Сбербанку отношение обыкновенных акций к привилегированным составляет 1,09. Вот этот дисконт сокращается в цене последние годы. Префы догоняют обычку. В текущей ситуации Сбербанк с 17 марта порекомендовал утвердить дивиденды в размере 18,7 рублей на одну обычную и на одну привилегированную акцию. Но это пока только рекомендация, и она находится под большим вопросом. Сбербанк вполне может порезать или вообще отменить дивиденды с учётом кризиса. Но если отталкиваться от этих цифр, то получается, что у нас отсечка 14 октября 2020 года. До этой даты нужно купить бумаги, чтобы получить дивиденды.

Одна обыкновенная акция стоит примерно 217 рублей, одна привилегированная акция стоит 198 рублей. С учётом того, что дивиденд равный, у нас получается дивидендная доходность по обычке примерно 8,5%, а по префам доходность почти 9,5%. Именно на длинном горизонте это, конечно, может быть значимой историей.

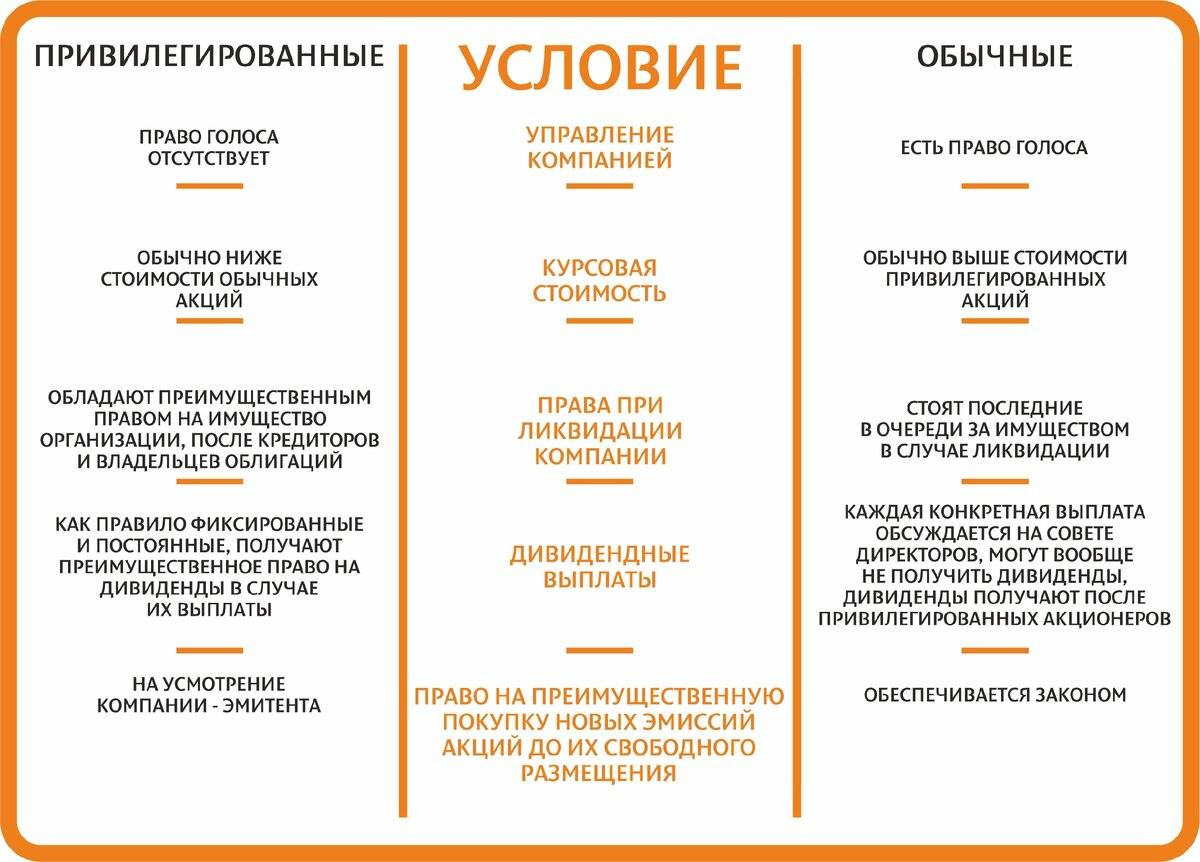

Различия между АО и АП

Так же, как и любая компания, Сбербанк стремится получить прибыль за счет продаж акций. И так же как все акционерные общества он предлагает рынку два вида акций: привилегированные (АП) и обыкновенные (АО или на сленге брокеров обычка). И те, и другие:

- дают право собственности на долю в Сбербанке;

- доступны на основных биржах;

- отличаются хорошей ликвидностью;

- могут стать выгодным капиталовложением.

Ключевое различие между обыкновенными акциями и привилегированными заключается в том, что последние по степени минимизации рисков больше похожи на облигации с установленными дивидендами и ценой выкупа и позволяют получить прибыль уже в ближайшей перспективе. Обычные представляют интерес для крупных инвесторов. Их приобретение дает право голоса и позволяет принимать участие в принятии управленческих решений. Но в случае банкротства они несут большие риски убытков.

Обыкновенные акции

АО представляют собой доли собственности в Сбере и тот вид ценных бумаг, который больше всего интересует средних и крупных инвесторов. Когда обыватели и профессиональные брокеры говорят об акциях, они по умолчанию имеют в виду обычку. Отчасти это обусловлено тем, что подавляющее большинство акций выпускается именно в этой форме.

Акции обычные дают инвесторам право на принятие корпоративных решений на общем собрании акционеров и подтверждают право собственности на соответствующую долю на собственность компании в случае ее ликвидации. Обычка Сбера:

- активно влияет на динамику фондовых бирж;

- больше востребована у крупных инвесторов, так как позволяет влиять на корпоративную политику и вопросы управления и расширения;

- имеет тенденцию превосходить по ликвидности облигации и АП;

- обеспечивает наибольший потенциал для долгосрочной прибыли.

АО в принципе отличаются большей волатильностью. По мере развития и расширения Сбербанка стоимость этих ценных бумаг будут только расти. Но прежде, чем стать держателем обыкновенных акций Группы SBER стоит учитывать, если вдруг банк обанкротится и пойдет речь о дележе активов, то владельцы этих ценных бумаг будут последними в очереди за кредиторами и держателями АП. Также надо быть готовым к тому, что держатели АО в какой-то период в принципе могут не получить дивидендов. Собрание акционеров может принять решение о реинвестировании прибыли обратно в бизнес.

Привилегированные акции

На фондовых торгах АП торгуются дешевле обычных, так как последние более привлекательны для крупных игроков рынка и больше котируются. Зато:

- перед держателями привилегированных акций у Сбербанка есть обязательства по первоочередной выплате дивидендов. Порядок дивидендных выплат по АП обычно зафиксирован в Уставе. На данный момент в уставных документах Сбера не оговорены какие-либо привилегии по дивидендам для префов и по ним выплачиваются такая же прибыль, как и по обычке;

- меньшая цена позволяет купить больше акций и тем самым заложить фундамент для получения хороших дивидендов;

- дивидендная доходность у АП намного выше, чем дивиденды по обычным акциям.

Они не дают права голоса и имеют ограниченный потенциал для прироста капитала. Покупая привилегированные акции Сбербанка стоит понимать, что это фактически и в первую очередь это готовность рядового держателя акций претерпеть убытки в случае банкротства, а при хороших развитиях событий, компенсировать риски убытков получением неплохой прибыли.

Особенности и преимущества АО и АП

| Фактор | АО | АП |

| Потенциал роста | Практически неограничен | Ограничен выкупной стоимостью |

| Риск убытков | Возможно критические снижение стоимости | Возможно падение стоимости, но риски минимизируются выкупными обязательствами Сбербанка |

| Волатильность | Долгосрочные инвестиции | Высокодоходные дивидендные инвестиции |

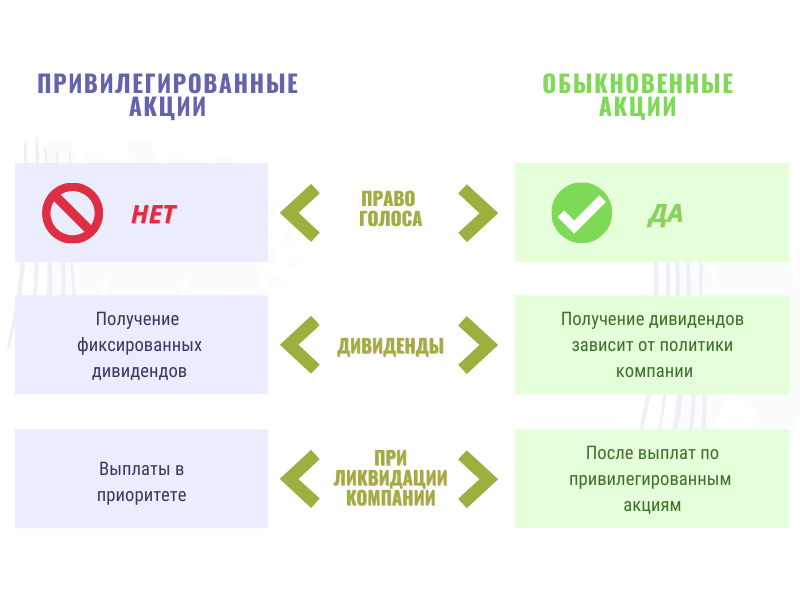

Цифры для наглядности

В теории сложно разобраться и понять какая же фактическая разница в доходности АО и АП. Рассмотрим конкретные цифры. Так, в мае 2021 года обыкновенные акции торговались по 319,97 рубля за штуку, а привилегированные – по 298,73 рубля. Дивиденды по обоим видам ценных бумаг составили 18,70 рублей. Соответственно, доходность составила:

- для АО – 18,70 : 319,97 = 5,84 процента;

- для АП – 18,70 : 298,73 = 6,24 процента.

По соотношению процентов даже дилетант в инвестициях понимает, что держатели префов получили больше прибыли, а доходность обычных акций Сбербанка была ниже, чем у АП.

Какие дивиденды выплатит Сбербанк в 2024 году

С 2021 года заседания совета директоров Сбербанка по дивидендам проходят весной. Дата фиксации реестра акционеров, которым перечислят выплаты, — в мае. Скорее всего, в 2024 году изменений не будет.

Что касается размера дивидендов в 2024 году, то нужно дождаться отчётности банка за 2023 год по МСФО (международные стандарты финансовой отчётности), считает начальник аналитического отдела «РСХБ Управление Активами» Вадим Сенкевич.

Анатик ФГ «Финам» Игорь Додонов назвал более точную цифру:

Старший аналитик «БКС Мир Инвестиций» Елена Царёва ещё более оптимистична. По её оценке, Сбербанка может выплатить в 2024 году дивиденды на уровне 34 рублей за акцию.

Некоторые эксперты считают, что банк в этом году может расщедриться и выплатить до 40 рублей на акцию с учётом недоплаченных в последние два года дивидендов. Но мы будем опираться исключительно на прибыль кредитной организации в 2023 году.

Средний прогноз опрошенных нами экспертов по дивидендам Сбербанка за 2023 год составляет 32 рубля на акцию. При стоимости ценных бумаг на 13 февраля 2024 года (~ 287 рублей) возможная дивидендная доходность составляет 11,2%.

Портфель ценных бумаг Сбера

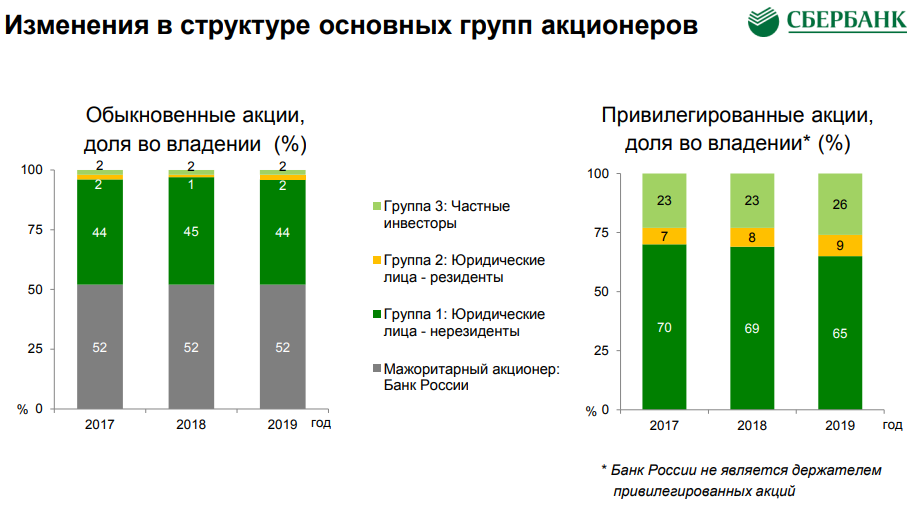

Сбербанк (Сберегательный банк РФ) – ведущая и системообразующая финансово-кредитная организация страны. Его основным учредителем и держателем акций является Центробанк России, которому принадлежит более 50 процентов акций. Уставной капитал банка сформирован из:

- 21 586,948 млн. обыкновенных акций (АО) номиналом 3 рубля (предельное количество объявленных АО составляет 15 000,00 млн.);

- 1 млрд привилегированных акций (АП), каждая из которых имеет номинальную стоимость 3 руб.

Основной удельный вес в совокупном инвестиционном портфеле приходится на облигации и акции, имеющиеся в наличии для продажи. В их структуре, в том числе и долгосрочные вложения, которые банку приносят небольшую прибыль, но и сопряжены с меньшими рисками. Такая особенность наполнения портфеля ценных бумаг демонстрирует консервативную политику Сбербанка и его стремление получить в долгосрочной перспективе определенный уровень дохода с минимальными рисками. В то же время такая тактическая концептуальность обуславливает инвестиционную привлекательность его ценных бумаг и провоцирует естественный вопрос, какие же акции более привлекательные для инвестора – привилегированные (на сленге брокеров профы) или обыкновенные акции Сбербанка?

Начиная с 2012 года, дивиденды выплачиваются от чистой прибыли по МСФО. А рекомендации об их размере и выплате рекомендует Наблюдательный Совет акционерного общества. Так, в 2020 году уровень, при соблюдении ряда условий, дивидендных выплат составил 50 процентов от чистой прибыли Группы SBER.

Почему обычка дороже префов?

Если по привилегированным акциям мы получаем более стабильные и очень часто более высокие дивиденды, то почему тогда привилегированные акции на рынке стоят очень часто дешевле? Тут есть несколько факторов. Но в целом это, конечно, исторически сложившаяся данность, с которой мы живём:

- Обыкновенные акции для крупных инвесторов интереснее, чем привилегированные, потому что они дают право голоса и возможность оказывать влияние на то, что происходит в компании. Хочешь увеличить контроль над компанией — покупай большой пакет обыкновенных акций. Иногда даже сама компания выкупает акции у собственников АО непосредственно

- Обыкновенные акции более ликвидны. Их объёмы торгов очень часто выше, чем по привилегированным акциям. Соответственно, их можно быстрее продать в случае необходимости. В свободном обращении часто находится большая доля префов, чем обыкновенных акций. Это происходит по понятным причинам. Кстати, в составе Индекса Московской Биржи доля обыкновенных акций Сбербанка — почти 13%, а доля привилегированных — чуть более 1%

- Префы обычно не торгуются на зарубежных площадках и не входят в состав глобальных индексов. Это делает их несколько более нишевой историей

Ситуация начинает меняться. И привилегированные акции по многим бумагам в цене начинают приближаться к цене обыкновенных акций. Почему? Потому что за последние несколько лет на рынок пришли достаточно много инвесторов, которые ориентированы на долгосрочные вложения. Это хорошо. Они заинтересованы в получении понятных и достаточно высоких дивидендов. Им с этой точки зрения действительно интереснее очень часто именно привилегированные акции. Поэтому сокращается разница в цене. А в некоторых отдельных случаях уже префы даже стоят дороже, чем обыкновенные акции.

2.3. Разновидности привилегированных акций

Законом «Об акционерных обществах» предусматривается выпуск

одного или нескольких видов привилегированных акций. Закон выделяет два типа

привилегированных акций: кумулятивные и конвертируемые.

Кумулятивные привилегированные акции. Дивиденды могут

по решению общего собрания акционеров не выплачиваться в обычные периоды, если

нет источника (чистая прибыль отсутствует или направлена на цели развития

предприятия). Обязательство по выплате дивидендов сохраняется. Дивиденды

накапливаются и выплачиваются впоследствии, после стабилизации финансового

положения и появления источника для погашения общей задолженности. Владелец

кумулятивной акции получает право голоса на тот период, в течение которого он

не получает дивиденд, и теряет это право с момента выплаты всех накопленных по

указанной акции дивидендов в полном размере.

Конвертируемые привилегированные акции дают право

держателю в течение определенного периода совершить обмен на обыкновенные акции

или другие типы привилегированных акций того же эмитента. При выпуске таких

акций определяются период, пропорциональность и курс обмена.

В зарубежной практике период обмена, как правило, составляет

не менее трех лет. Курс конвертации устанавливается в момент выпуска таких

акций и он обычно не намного выше текущего рыночного курса акций в тот период.

Владелец совершает конвертацию, если в установленный период обмена текущий

рыночный курс обыкновенной акции превысит курс конвертации.

Если срок обмена закончен, а владелец конвертируемой

привилегированной акции не обменял ее, то она признается прямой (простой)

привилегированной акцией.

В зарубежной и отечественной практике получили

распространение другие разновидности привилегированных акций.

Отзывные или погашаемые привилегированные акции могут

быть погашены акционерным обществом через определенный период (или после

специально установленной отзывной даты). Выпуск отзывных ценных бумаг является

для эмитента способом понижения так называемого процентного риска.

Формы отзыва таких акций:

–

выкуп через выкупной фонд, формирование которого дает возможность

ежегодно выкупать через вторичный рынок определенную часть привилегированных

отзывных акций и тем самым способствовать стабилизации рынка своих акций;

–

обеспечение гарантий досрочного выкупа по инициативе держателя за счет

выпуска так называемых ретрективных привилегированных акций. К их выпуску

прибегают тогда, когда у эмитента нет абсолютных гарантий отзыва

привилегированных акций путем погашения с помощью выкупа. При выпуске такого

типа акций инвестор сам устанавливает срок погашения, уведомляя при этом

эмитента.

Участвующие привилегированные акции дают право не

только на фиксированный дивиденд, но и на дополнительный дивиденд, если

дивиденд по обыкновенным акциям по итогам года его превысит.

Обмениваемые привилегированные акции, по решению

эмитента, могут обмениваться на облигации.

Привилегированные акции с регулируемым дивидендом. Ставка

дивиденда устанавливается в пропорции от рыночных процентных ставок.

Гарантированные привилегированные акции, выплаты по

ним гарантируются не эмитентом, а другой компанией. Гарантия вводится с целью

повышения привлекательности акций у инвесторов, снижения их финансовых рисков.

Привилегированные акции с приложенным опционом на продажу,

продаются в пакете с опционом на продажу, позволяющим продать акции эмитенту по

определенной цене.

В ходе приватизации российскими предприятиями выпускались

специфические привилегированные акции типа А и В. Дивиденд по ним фиксируется в

процентах к чистой прибыли акционерного общества.

Акции типа А являются именными, распространяются

среди работников предприятия бесплатно. Держатели имеют право свободной

продажи. По акциям выплачивается фиксированный дивиденд, рассчитываемый

следующим образом.

(2.1)

Акции типа В выпускались в счет доли уставного

капитала, держателем которой является фонд имущества (государственная

собственность). Акции передаются фонду бесплатно с правом свободной продажи,

при которой автоматически конвертируются в обыкновенные акции. По ним платится

фиксированный дивиденд (2.2):

(2.2)

| Предыдущая |

Преимущества

Владельцы привилегированных именных ценных бумаг не вправе участвовать в решении некоторых управленческих и финансовых вопросов организации. Однако в случае прекращения ее деятельности у держателя есть шанс приобрести часть активов. Это подтверждает надежность и серьезность данного вида инвестирования.

Владельцы привилегированных именных ценных бумаг не вправе участвовать в решении некоторых управленческих и финансовых вопросов организации. Однако в случае прекращения ее деятельности у держателя есть шанс приобрести часть активов. Это подтверждает надежность и серьезность данного вида инвестирования.

Кроме того, практически всегда клиент гарантированно получает фиксированный доход, не зависящий от размера прибыли от деятельности организации по результатам года. На величину прибыли инвестора не влияет рост или падение текущей стоимости акции. Например: если за год курс снижается на 3 процента, итоговые выплаты вкладчику останутся неизменными.