Что такое овердрафт

Овердрафт (англ. overdraft — перерасход) — одна из форм кредитования, которая позволяет списывать с банковского счёта больше денег, чем на нём есть в момент платежа.

Это работает так. Банк устанавливает клиенту лимит овердрафта — максимальную сумму, на которую можно «уходить в минус». Когда деньги на банковском счёте заканчиваются, клиент может продолжать проводить платежи в пределах этого лимита.

На потраченную сумму банк начисляет проценты. Когда на банковском счёте клиента появляются собственные деньги, потраченная сумма и начисленные проценты списываются с него автоматически.

Обычно бизнес использует овердрафт для того, чтобы покрыть кассовые разрывы. Например, если компании пора платить зарплату сотрудникам, а у неё нет денег на это — контрагенты заплатят только через неделю, — она может воспользоваться овердрафтом. Когда на счёте появятся деньги, банк спишет этот долг.

Есть ли овердрафт для физических лиц? Да, для физлиц услуга овердрафта тоже доступна, но её подключают редко — более популярны классические кредитные карты. Также овердрафт для физических лиц сейчас предоставляют не все банки. А если предоставляют, то, как правило, только зарплатным клиентам.

Овердрафт

Некоторые путают его с кредитной линией, но для предоставления овердрафта не всегда нужно собирать пакет документов или обращаться непосредственно в отделение. Иногда достаточно обозначить свое желание в онлайн-банке, и овердрафт будет подключен, просто как дополнительная услуга по счету.

Чем же он отличается от предыдущих видов кредитования?

- Предоставляется, когда на счете недостаточно денег для перевода (например, платежка на 100 тысяч, а на расчетном счете всего 95 тысяч рублей).

- Строго ограничивается видами расходов. Обычно – перечисление поставщикам, подрядчикам. Банк четко указывает, по каким видам выплат он не действует.

- Высокая ставка и размер санкций за несвоевременное погашение задолженности.

- Гасится автоматически при поступлении средств на расчетный счет, имеет небольшой лимит.

Полезно пользоваться овердрафтом, если нужно срочно оплатить счет, вам не успели поступить денежные средства от клиентов, но не сегодня-завтра будут. С другой стороны свобода ограничена: нельзя перевести деньги на спецсчет, например, или снять наличные.

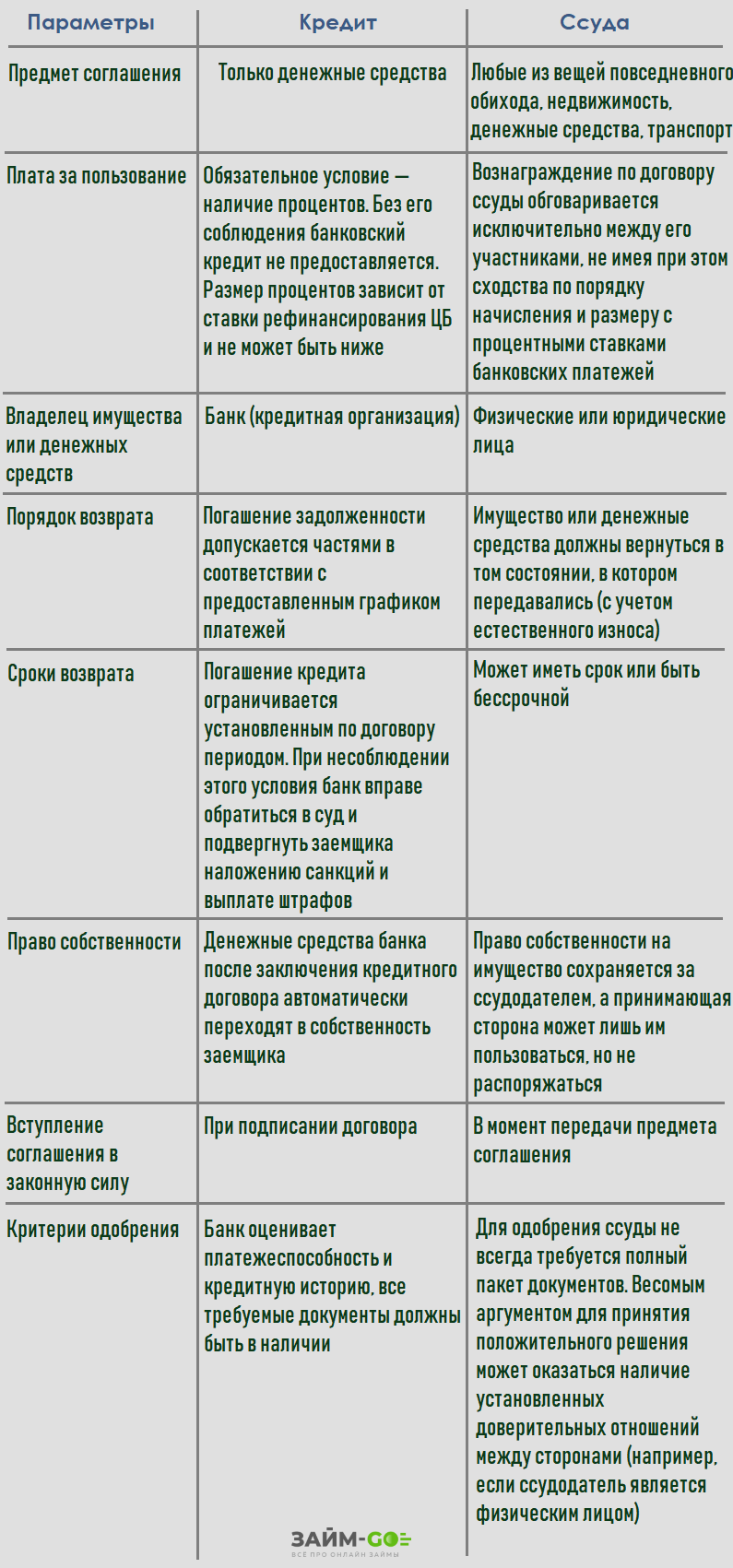

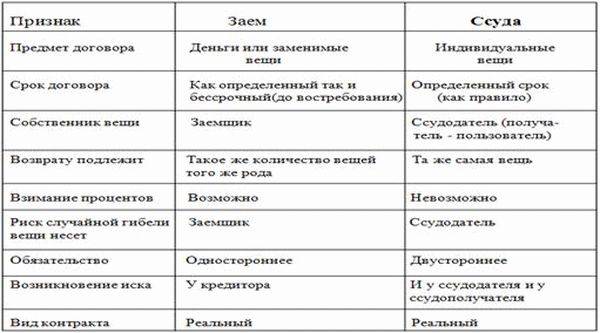

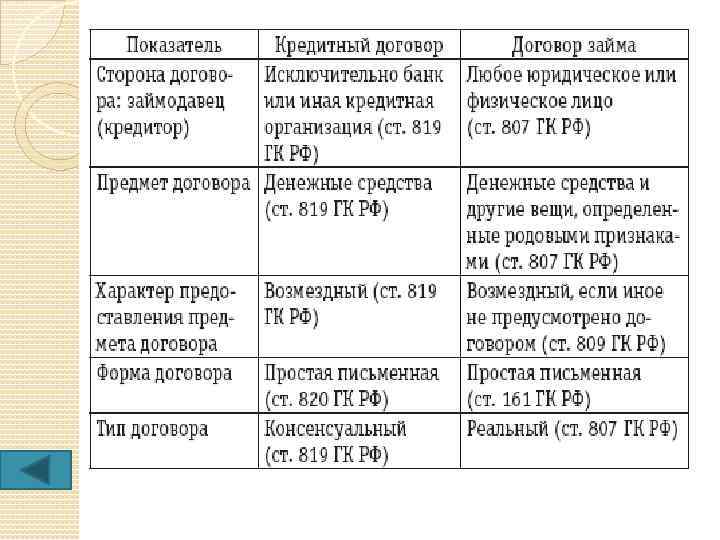

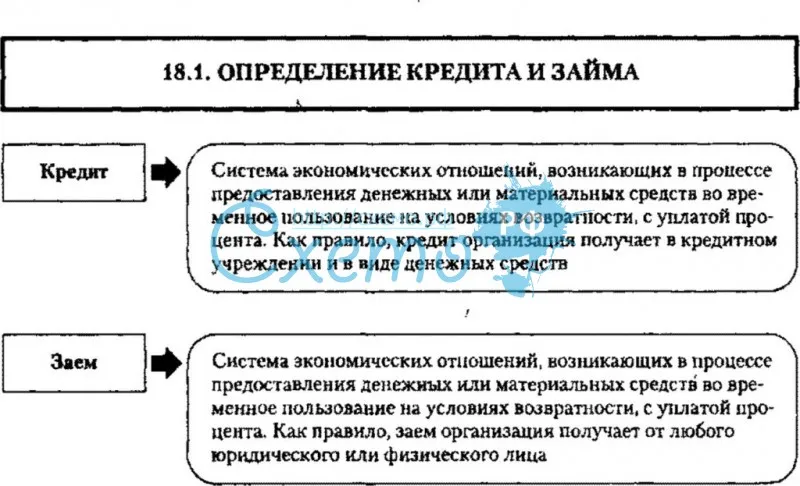

Что означают понятия

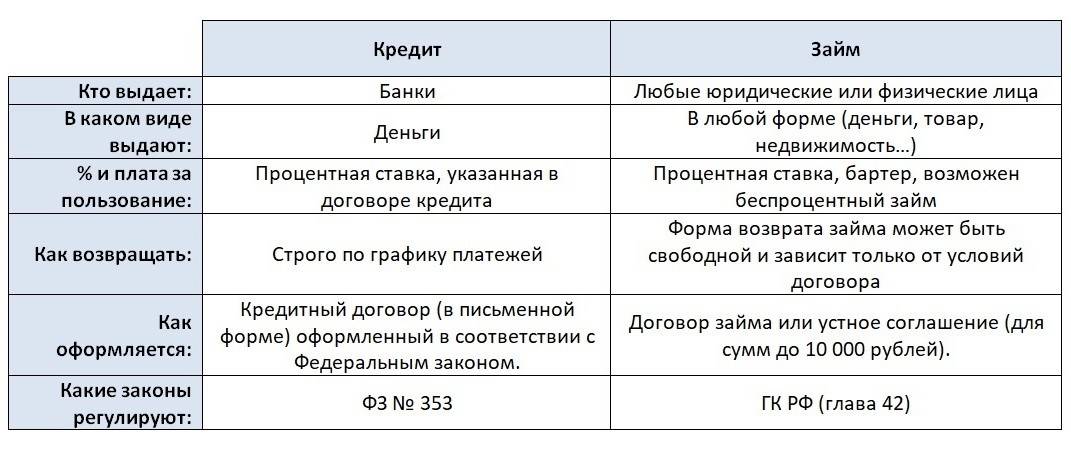

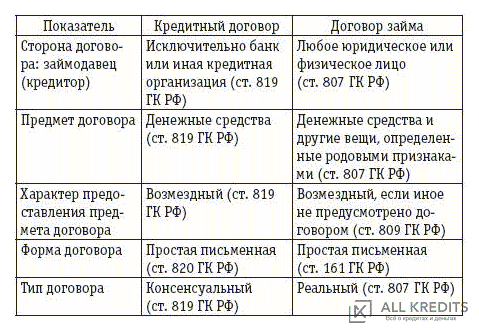

Кредит — это деньги, которые финансовая организация (например, банк) передает заемщику в размере и на условиях, которые предусмотрены кредитным договором. Банковский кредит предоставляется только в денежной форме. Заемщик, в соответствии с кредитным договором, обязан вернуть взятую сумму и выплатить проценты за пользование деньгами, а также выполнить другие финансовые обязательства, если они предусмотрены договором. В качестве кредитора может выступать только финансовая или кредитная организация, которая имеет соответствующую лицензию ЦБ РФ. Кредитный договор всегда заключается в письменном виде.

Займ — это деньги или ценности, переданные в долг одним лицом (займодавцем) другому (заемщику) с условием полного возврата в конце определенного срока. Договор для его оформления не обязателен. Займ может быть, в зависимости от его условий, процентным или беспроцентным. Заемщиками и займодавцами могут выступать как физические, так и юридические лица без специальных разрешений.

Микрозайм — это услуга, которая позволяет получить деньги на некоторое время с условием дальнейшего возврата. В качестве займодавца может выступать МФО и КПК. Между заемщиком и займодавцем, как и при оформлении кредита, заключается договор займа. Микрозайм может быть процентным или беспроцентным, это зависит от условий договора. Срок предоставления микрозайма обычно короче кредитного, долг выплачивается постепенно или единовременно..

Рассрочка — это изменение срока, в течение которого покупатель выплатит полную стоимость товара. При такой сделке заключается договор купли-продажи в кредит с оплатой товара в рассрочку. Уплата процентов при этом не предусматривается. В нем должен быть прописан период рассрочки, стоимость товара, размер каждого из платежей и порядок их внесения. Если что-либо из перечисленного в документе отсутствует, он уже не будет считаться договором рассрочки.

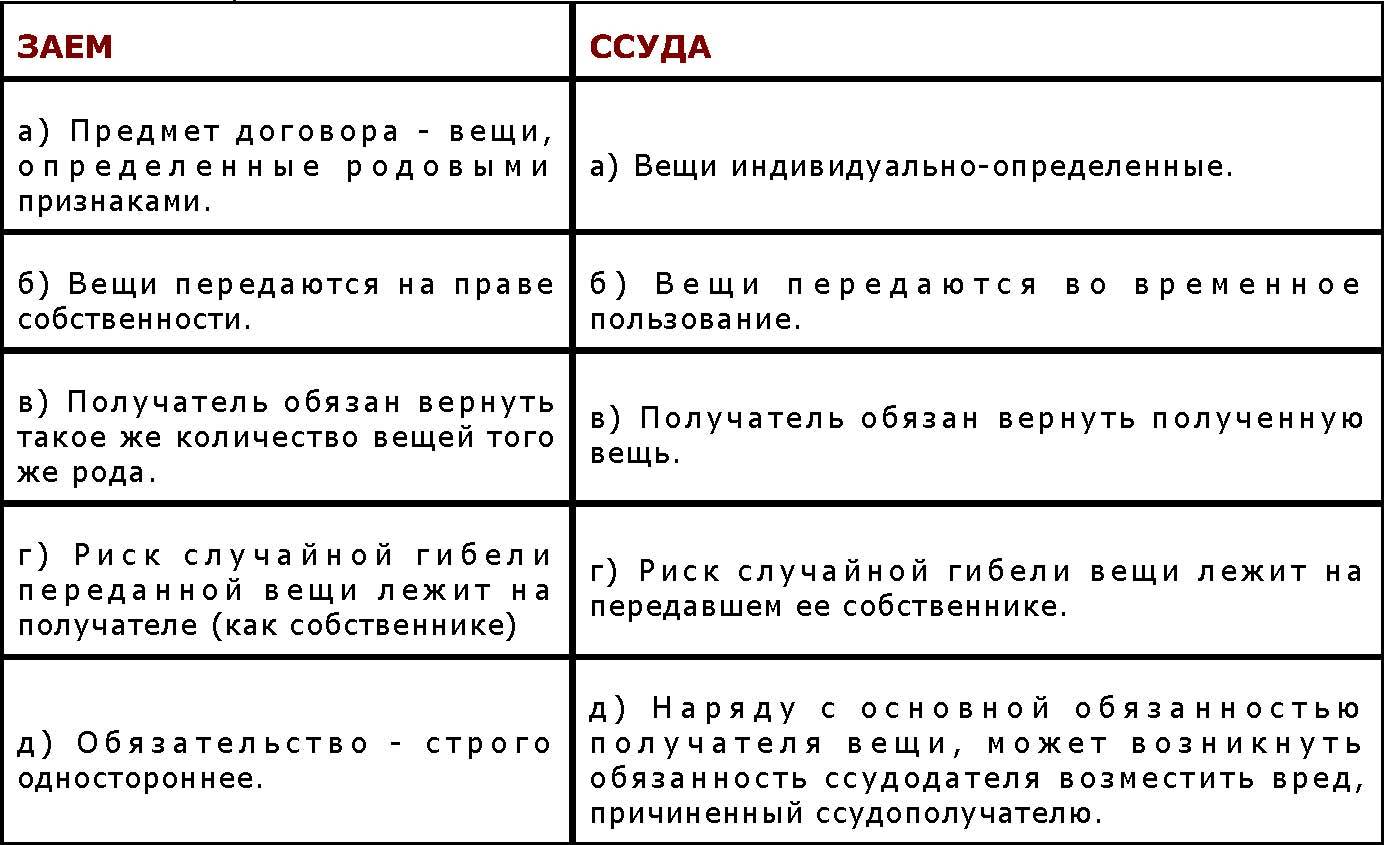

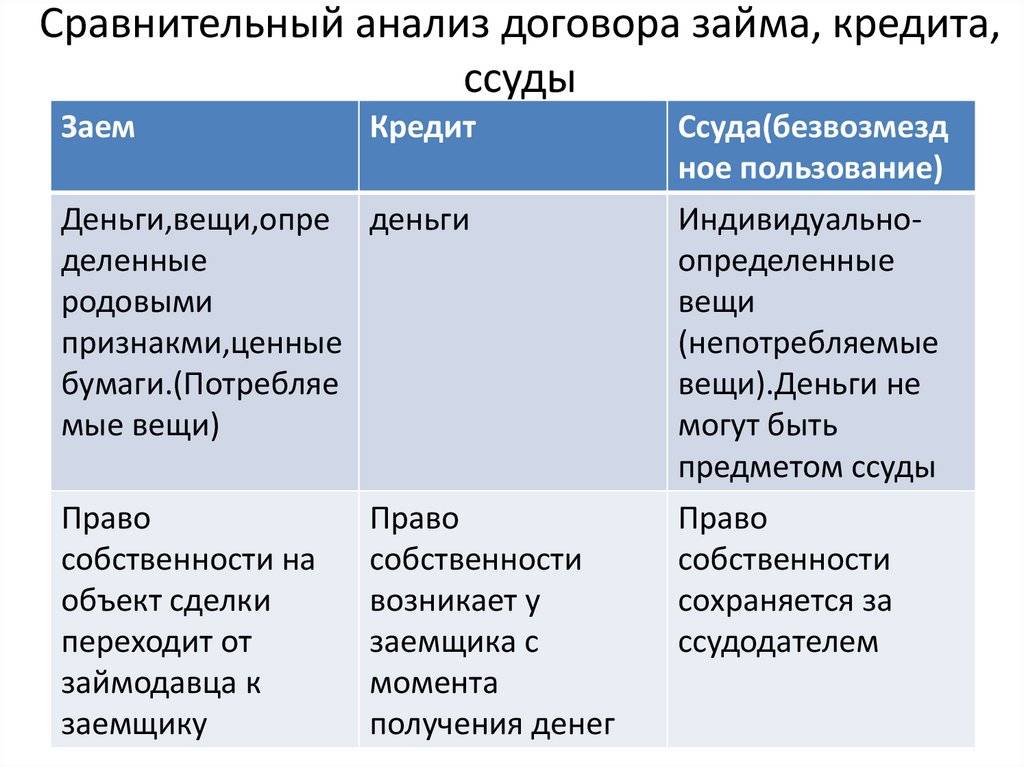

Ссуда — это пользование чужим имуществом на безвозмездной основе. Договор ссуды предусматривает, что одна сторона передает другой какую-то вещь в пользование на определенный срок. Кроме того, в договоре можно указать, в каком состоянии получатель ссуды должен вернуть взятую вещь: в первоначальном или с учетом износа. Понятие ссуды отличается от хранения тем, что ее получатель может использовать взятую вещь.

Закон не разрешает использовать понятие ссуды в отношении займа, несмотря на то, что оно применяется как в банковской, так и в судебной практике.

Ипотека — это вид залога, объектом которого выступает недвижимость. Обычно она является обеспечением по кредитному договору. В течение срока действия ипотечного договора недвижимость остается у заемщика и он может ею пользоваться. Если заемщик не может вернуть долг, то кредитор имеет право выставить предмет залога на продажу, чтобы вернуть свои деньги. Несмотря на то, что ипотекой чаще всего называют жилищные кредиты, любой кредит под залог недвижимости (по договору аренды, купли-продажи или подряда) будет ипотекой.

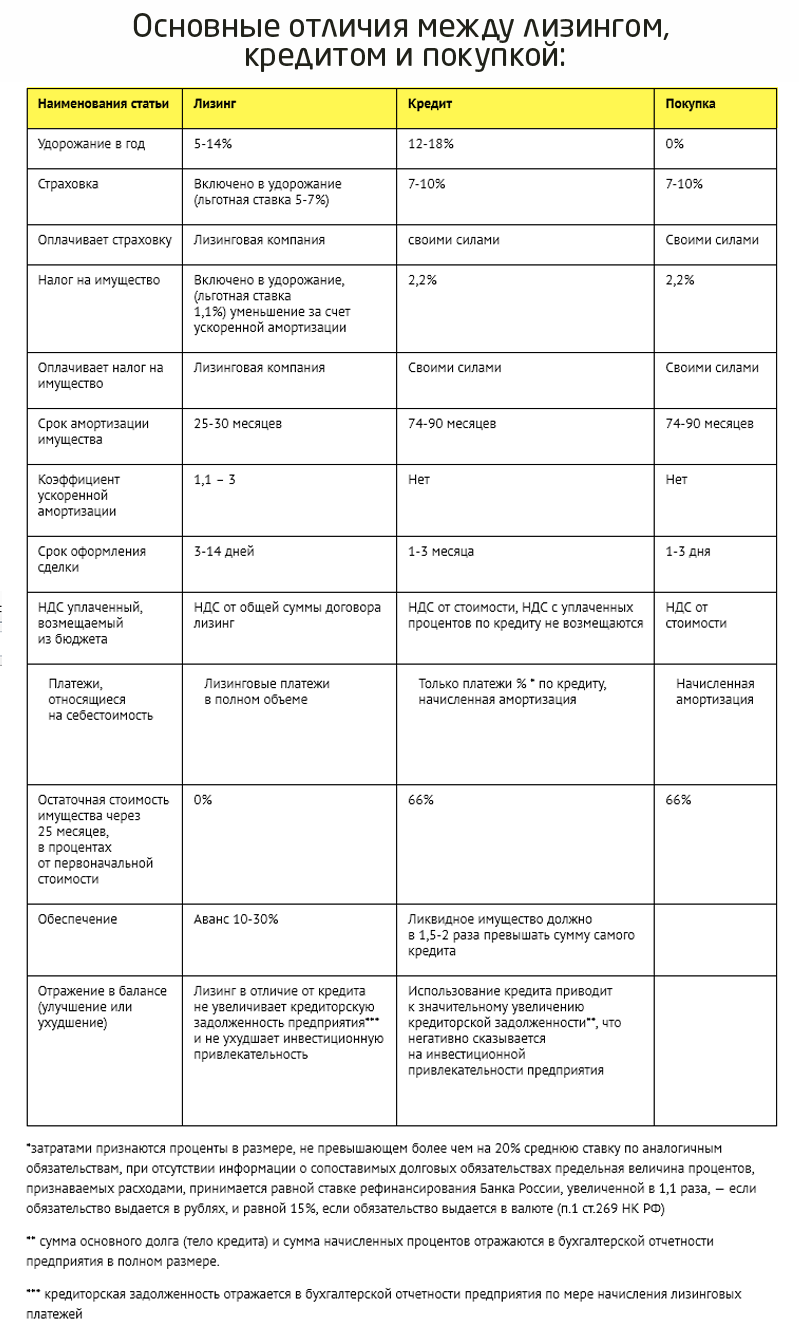

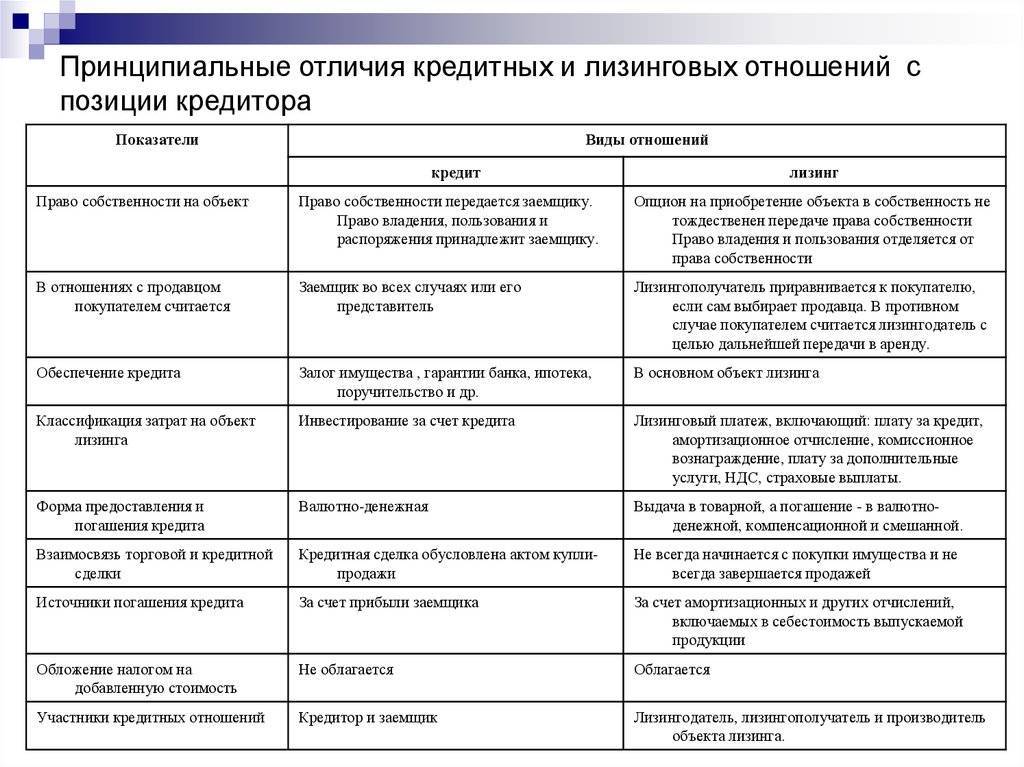

Лизинг — это гибрид кредита и аренды, к которой привлекается третье лицо — лизинговая компания. Она выкупает у продавца товар, который требуется покупателю, и передает ему данное имущество в аренду. Если в дальнейшем покупатель намерен выкупить имущество, то в течение определенного срока каждый месяц он будет вносить лизинговой компании платежи. После того, как истечет срок, указанный в договоре, покупатель может выкупить у лизинговой компании имущество по его остаточной стоимости. Если приобретение не планируется, то имущество передается назад в лизинговую компанию.

Расторжение договора по кредиту

Право требовать досрочное расторжение кредитного договора в равной степени имеют кредитор и заемщик.

Банковское учреждение может потребовать расторгнуть договор кредитования если:

- заемщик отказался предоставить изменившуюся информацию о нем;

- возникли просрочки по платежам и задолженность;

- отсутствует продленная страховка.

Заемщик может в любой момент потребовать расторжение договора кредитования при условии погашения займа в срочном порядке.

Можно ли расторгнуть кредитный договор

Чтобы понять, как расторгнуть кредитный договор, внимательно изучите пункты, где прописаны детали по досрочному расторжению. Согласно законодательству у клиента банка, есть право на частичное или полное досрочное погашение кредита. Штрафных санкций и начисления дополнительных комиссий в случае досрочного погашения долга и расторжения кредитного договора нет.

Заявление о расторжении кредитного договора

Единого бланка образца заявления нет. Бланк можно попросить в отделении банка или скачать на сайте, предоставляющем юридические консультации.

В заявлении нужно указать следующую информацию по договору:

- дату и номер;

- сумму займа;

- сумму остатка по кредиту на момент подачи заявления;

- паспортные данные заявителя;

- причины расторжения.

Заявление о расторжении кредитного договора нужно подать в банковское учреждение. Если кредитная компания не принимает заявление, сохраните копию. Она понадобится для судебного разбирательства.

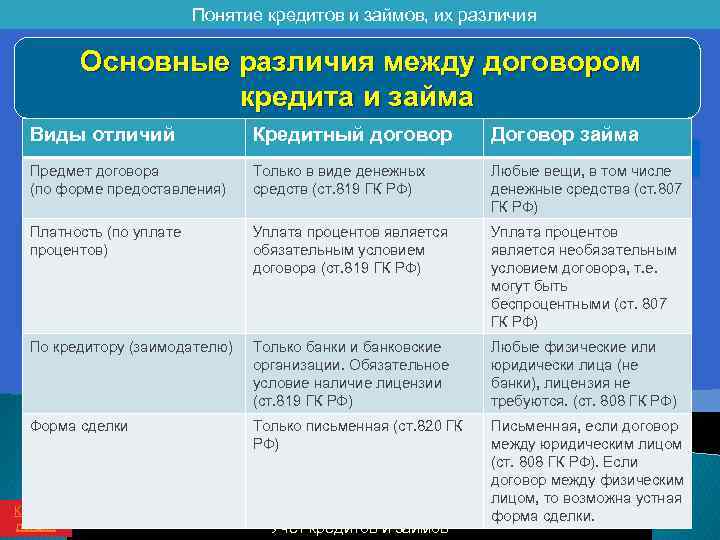

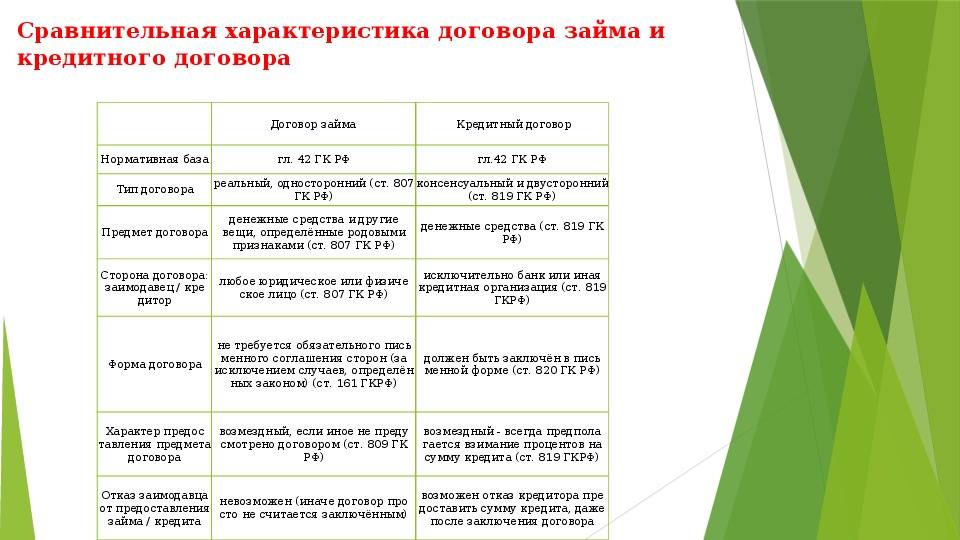

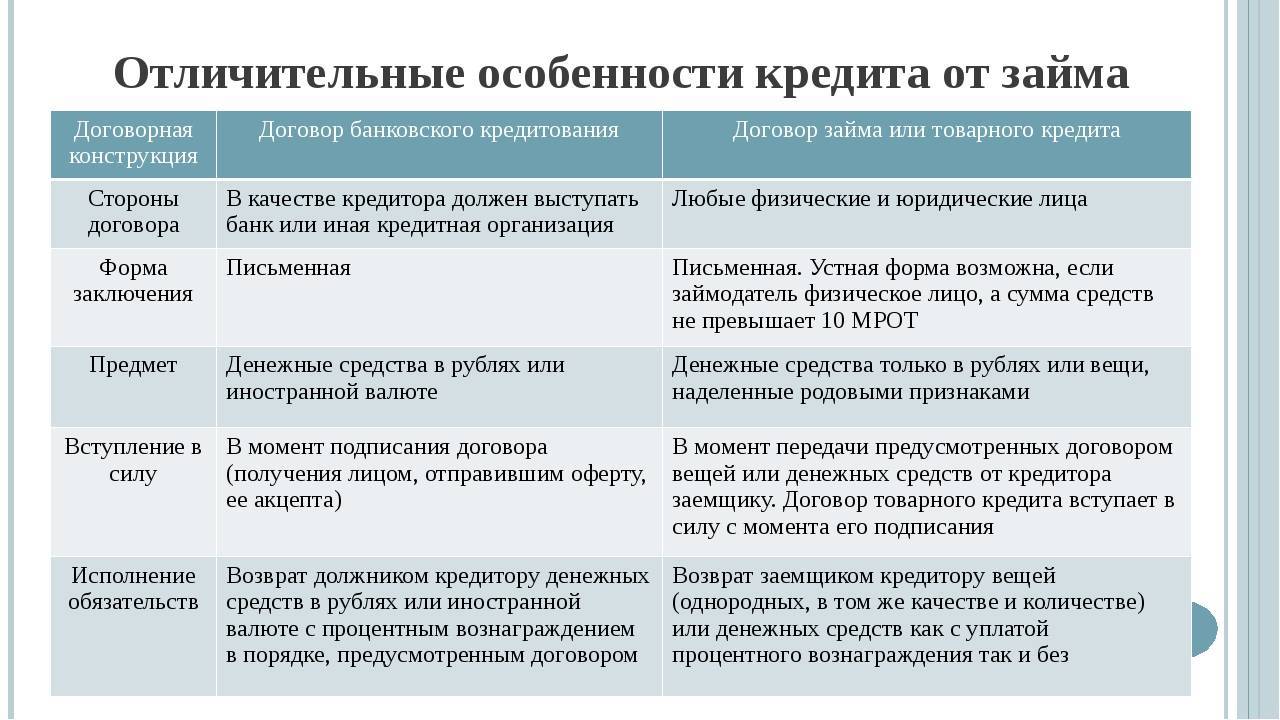

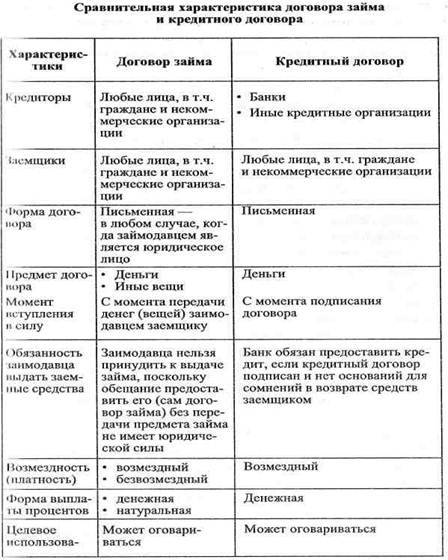

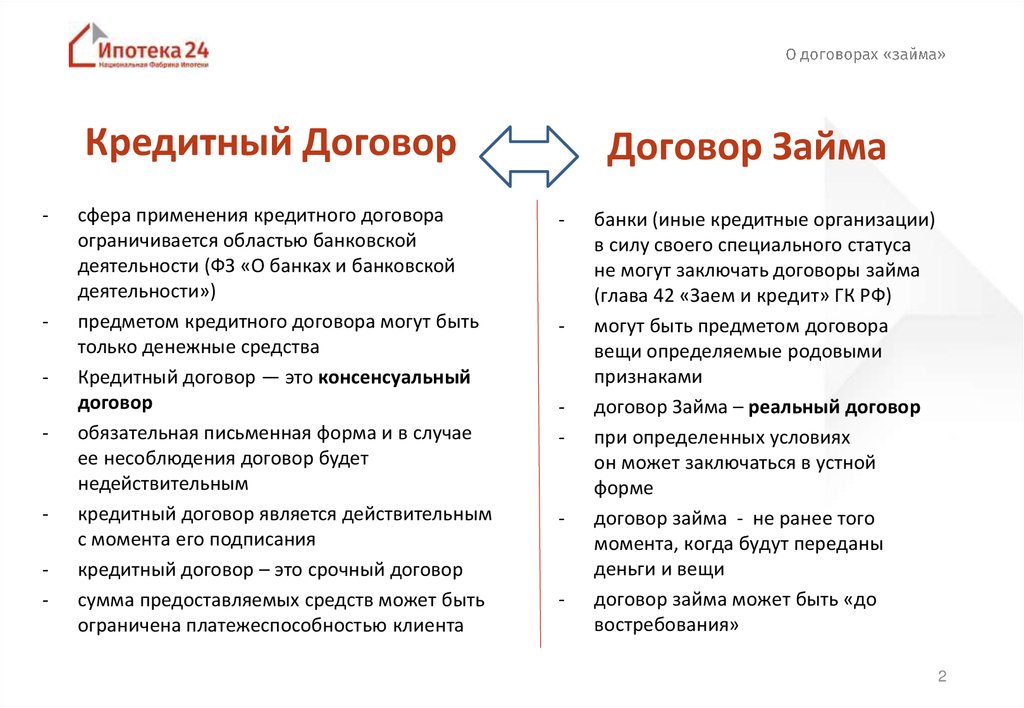

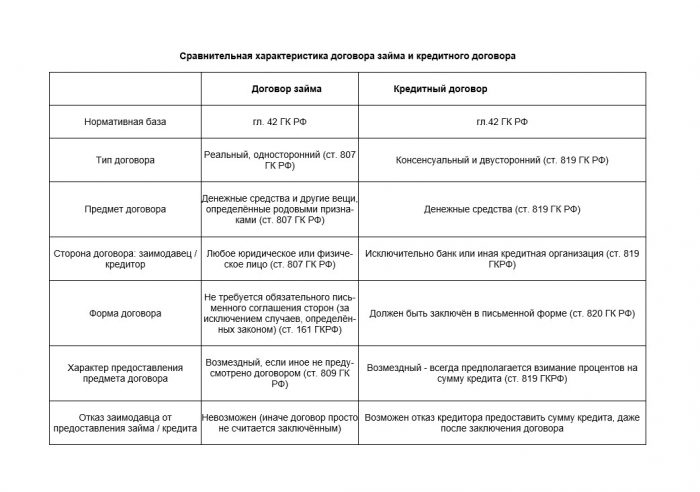

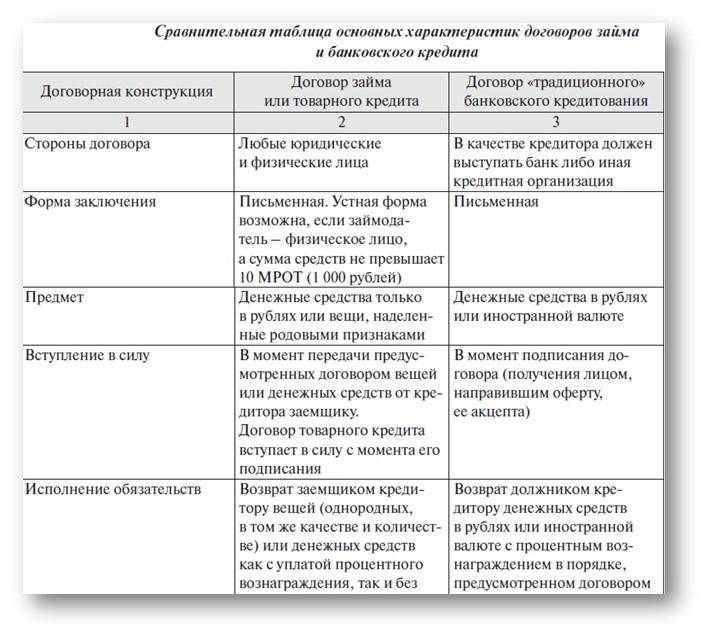

Предмет договоров кредита и займа. Чем отличается форма кредитного договора от формы договора займа?

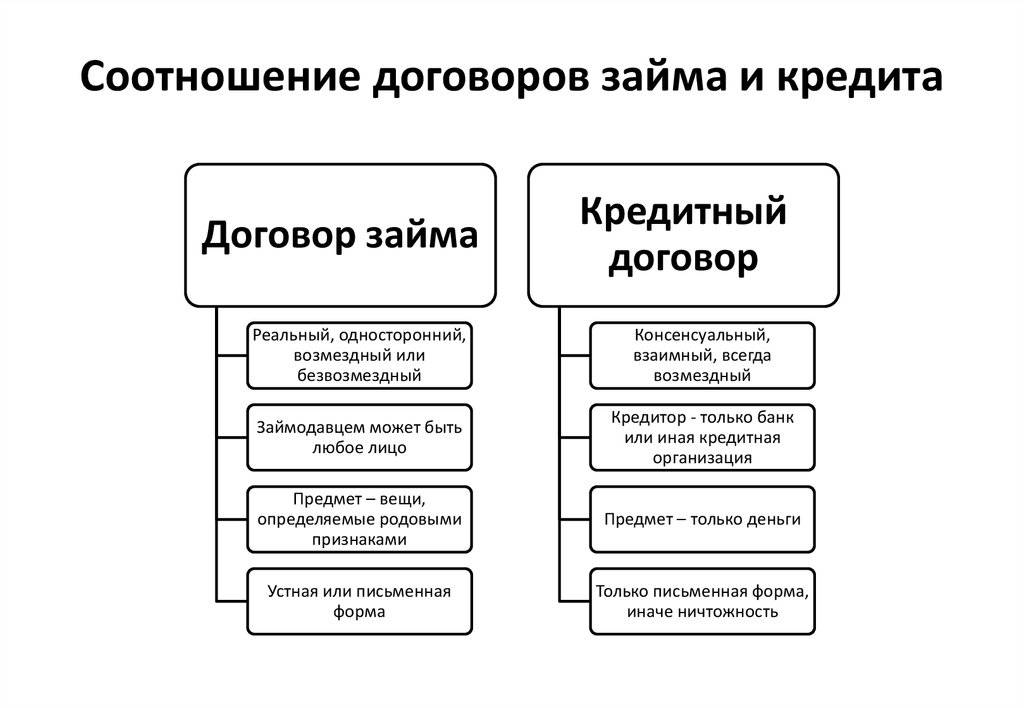

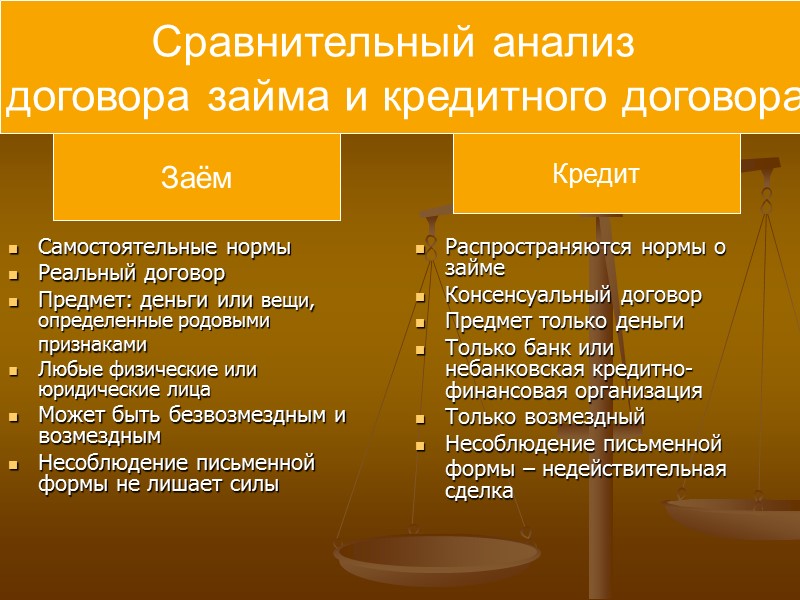

Заем бывает разных видов. Одним из его подвидов является кредитный договор. Это обуславливает наличие общих черт между этими соглашениями.

Так, предмет договора займа и кредитного договорасовпадает, если стороны передают друг другу денежные средства, т. к. по договору кредита могут передаваться только деньги. По договору же займа в долг могут быть переданы и вещи, которые определены единым признаком (например, 1000 литров бензина, 50 килограммов алюминия). Таким образом, предмет договоров может совпадать, но может и быть различным.

Согласно положениям ст. 820 ГК РФ, для кредита возможен только один тип оформления — письменный. При этом договор начинает действовать сразу после того, как каждая из сторон поставит на нем свою подпись. Договор займа, в свою очередь, допускает 2 варианта оформления: устный и письменный.

Второй вариант необходим, если:

- стоимость предмета сделки в 10 раз превышает МРОТ;

- если один из участников сделки — организация.

Факт перехода предмета сделки по договору займа может подтверждаться распиской, подписанной заемщиком, независимо от формы договора.

Классификация

В связи с тем, что природа передачи денег в долг одинакова, классификация ведется по одинаковым параметрам, тем самым различая виды кредитов и займов.

Сумма

У займов обычно отсутствует минимальная сумма выдачи, взять в долг можно и одну, и две тысячи рублей. В банках имеется минимальный порог кредитования. Обычно он составляет 20-25 тыс. рублей (по потребительским ссудам).

В случае, когда требуется незначительная сумма денег на короткий срок, проще обратиться в микрофинансовую организацию. В МФО можно оформить займ в размере от 500-1000 рублей. При этом переплата будет незначительна в виду малой суммы одалживаемых средств и соизмерима сэкономленному времени, которое пришлось бы потратить, обратившись в банк.

Срок

Все займы бывают долгосрочными (более года), среднесрочными (от шести месяцев до года) и краткосрочными (до полугода). При оформлении займов, в отличие от кредитов, деньги в долг можно взять до востребования. Согласно законодательству РФ, погашение долга необходимо произвести в течение 30 дней после направления кредитором требования о возврате.

Процентная ставка

Займы бывают процентные и беспроцентные. К беспроцентным сделкам можно отнести помощь родственников или внесение средств в оборот предприятия его учредителем. Условие беспроцентной сделки оговаривается в обязательном порядке в договоре, иначе по договору будут начислены проценты по ставке рефинансирования.

Процентный частный заем предоставляется инвестором, который вкладывает собственные денежные средства в различные проекты с целью получения прибыли.

Оформление денег в долг между физическими лицами на сумму до 10 МРОТ может быть произведено по устной договоренности, более крупным суммам требуется письменное подтверждение сделки.

Кредит – это процентный заём, он заключается только в письменной форме.

Цель

Ссуды бывают целевыми и без определения цели кредитования. Обычно крупные суммы предоставляются на определенную цель: покупка жилья, автомашины и т. д. Зачастую объект, на приобретение которого был выдан кредит, является залоговым имуществом. И в случае невозврата кредитных средств он взимается заимодателем.

При этом кредитор имеет право проверять целевое использование денежных средств, и накладывать санкции вплоть до досрочного погашения кредита, если выявляются нарушения условий договора. У займов это требование не является обязательным.

Обеспечение

Средства в долг на небольшие суммы могут быть выданы без обеспечения, крупные суммы предоставляются под залог или поручительство. Наличие обеспечения снижает риски выдачи для кредитора, поэтому от него напрямую зависит величина процентной ставки.

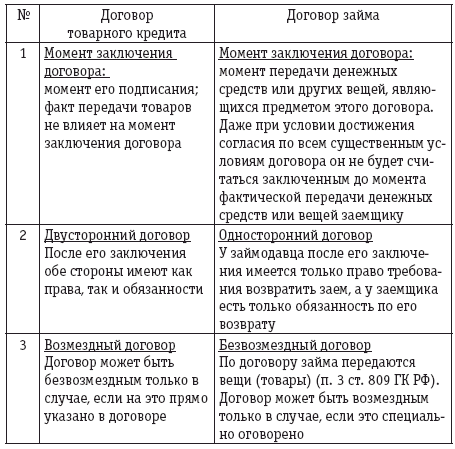

Бухгалтерский учет категорий одинаков. Ссуды, выдаваемые на срок более года, учитываются на счете 67 «расчеты по долгосрочным кредитам и займам». Если же средства предоставлены на срок менее 12 месяцев, их учитывают на счете 66 «расчеты по краткосрочным кредитам и займам».

В чем сходство кредита и займа

Кредит и займ имеют много общего:

- Могут предоставляться на короткий и долгий периоды.

- Могут выдаваться под конкретные цели и их использование контролируется заемщиком. Нецелевые средства используются по своему усмотрению.

- Может быть выбрана плавающая ставка (меняется в зависимости от обстоятельств, которые заранее оговариваются и прописываются в договоре) или фиксированная.

- Могут обеспечиваться залогом, поручительством или быть без обеспечения.

- Могут иметь единовременное погашение, аннуитетное (ежемесячная ставка) дифференцированное погашение (процент).

Перед заключением любой из форм отношений, обязательно ознакомление с договором. Имеют значения только те условия, которые прописаны в письменном виде. Только на них нужно опираться при выполнении условий договора и при обращении в суд.

В данном видео вы узнаете о том, чем отличаются кредит и займ и в чем их сходство:

Напишите свой вопрос юристу в форму ниже:

Виды кредитных договоров по особенностям целевого назначения

Кредитные договора можно подразделить в зависимости от видов целевого назначения кредита. Но прежде чем рассмотреть виды целевых назначений, поговорим о понятии целевой кредит.

Целевой кредит предполагает выдачу банком средств заемщику на покупку или получение конкретного продукта. То есть в таком контракте обязательно указывают, на что конкретно заемщик потратит эти деньги.

Это может быть покупка жилья, приобретение нового авто, бытовой техники, мебели, одежды и пр. Причем в большинстве случаев кредитор переводит средства сразу продавцу, таким образом обеспечивая контроль за исполнением обязательств. Если такого не случается, заемщик обязан предоставить возможность кредитору проконтролировать целевое использование ссуды. Меры контроля также прописываются в контракте.

Потребительский кредит – это вид соглашения, при котором целевое назначение не имеет значения и не влияет на условия предоставления ссуды. При заключении такого контракта заемщик имеет право потратить заемные средства на любые потребности, то есть купить любую потребительскую услугу или товар. Обычно это небольшая сумма на небольшой срок, с упрощенным порядком получения, но с достаточно высокой ставкой кредитования.

Но товары и услуги, приобретаемые на средства банка, в этом случае не должны быть связаны с предпринимательской деятельностью. А также стоит отметить, что к такому договору применяется закон «О защите прав потребителей».

Ипотека – вид кредитования, при котором целевым назначением средств является покупка жилья, улучшение жилищных условий, капитальный ремонт и т. д. Такой вид контракта заключается при условии обеспечения, причем залогом здесь будет объект недвижимости, покупаемый на средства банка. Чтобы получить одобрение банковской организации в получении ипотеки, нужно предоставить информацию не только о себе, но и о приобретаемом имуществе.

Ипотека предполагает внесение заемщиком первоначального взноса, то есть он должен оплатить какую-то часть стоимости объекта. Политика нашей страны регулирует вопрос установления процентных ставок по ипотечному кредитованию, чтобы улучшить жилищные условия граждан. Как правило, ставка по ипотеке ниже, чем у остальных видов кредитов. В связи с высокой стоимостью жилья ипотека выдается на длительный срок, причем чем больше срок договора, тем выше процентная ставка.

Инвестиционный кредит – вид банковской услуги, предполагающий предоставление ссуды на осуществление новых проектов. Чаще всего им пользуются производственные компании, к которым можно отнести строительные организации, сельское хозяйство, инновационные фирмы и т. д. А также этот вид кредитования является инструментом государственной поддержки малого и среднего бизнеса.

Особенностью такого кредита являются льготные условия, заключающиеся в низкой процентной ставке, а также срок погашения долга зависит от срока окупаемости проекта. Здесь, как и при ипотечном кредитовании, оценивают не заемщика, а объект кредита, то есть сам проект.

Рефинансирование – вид контракта, по которому банк предоставляет средства заемщику для выплаты долга другому банку, его также называют перекредитованием. Обычно это делают для улучшения условий кредитования.

Также к этому понятию можно отнести предоставление займов Банком России кредитным организациям. Делается это для того, чтобы поддержать ликвидность банковской системы. Такая ссуда позволяет банковским организациям возобновить потраченные средства для дальнейшей работы. То есть они смогут предоставить свои услуги большему количеству клиентов.

Целевой мелкий кредит – к целям этого вида кредитования можно отнести покупку конкретных бытовых товаров, оплату путевок, займы на лечение, а также кредитные карты, которые работают только в определенном магазине.

Что это такое

Наверняка, многие читатели хотя бы раз в жизни сталкивались с приобретением товаров в рассрочку.

Это вполне удобно, выгодно и оперативно, поэтому не удивительно, что всё большее количество наших соотечественников активно используют эту услугу.

Что из себя представляет понятие с точки зрения экономики?

Рассрочка – это разновидность способов оплаты покупок/услуг, которая производится за счёт дробления суммы на равные части и выплачивается в строго оговоренные сроки.

Рассрочка стала более выгодной опцией в сравнении с

банковским кредитом, поскольку потребитель обязан выплатить полную сумму товара

без переплаты процентов сторонним организациям. Как известно, банки,

предоставляя оформление потребительского кредита, берут немаленький процент за

использование заёмной суммы.

Почему она пользуется огромной популярностью? Всё очень просто: покупатель может не иметь в конкретный день необходимой суммы на оплату товара, в котором он нуждается. Учитывая нестабильность экономики и средний достаток населения, магазины идут навстречу своим клиентам, предоставляя возможность выплачивать сумму по частям. Рассрочка становится настоящим спасением для тех, кто желает в срочном порядке приобрести товар, но не имеет полной суммы, чтобы расплатиться с продавцом.

Удивительно, но рассрочка совершенно не новое изобретение. Впервые подобную схему внедрили в Великобритании более ста лет назад. Идея принадлежала одному из крупных торговых домов, реализовывающих в продажу автомобили. Поскольку покупательская способность населения была на низком уровне, а количество произведённого товара зашкаливало, необходимо было применить совершенно новую схему продаж. Так, автомобили стали продавать в рассрочку, торговый дом заключал договора с покупателями и его дела заметно улучшились.

Прошло более ста лет, а актуальность не только понизилась, она трансформировалась в совершенно новое направление работы банков, торговых центров и супермаркетов.

Рассрочка до сих пор представляет собой взаимоотношения между продавцом и покупателем, прописанные в договоре, где покупатель обязуется выплатить всю сумму в установленный срок.

Договором прописан алгоритм погашения займа, а так

же меры, применяемые в адрес нарушителей договора. Если же в дело вмешивается

сторонняя организация – банк, мы имеем дело уже не с беспроцентной (нулевой)

рассрочкой, а с полноценным кредитом, который умело маскируется под видом

рассрочки. Стоит крайне внимательно ознакомиться со всеми условиями

подписываемого договора, чтобы не оказаться в нелепой ситуации и не переплатить

лишние деньги.

Часто можно увидеть на улицах крупных городов рекламные баннеры, возвещающие о возможности осуществлять покупки без переплат. Это действительно выгодно, и всё больше организаций готовы предоставлять реализацию товара в рассрочку. Для чего это им нужно?

Между продавцом и потребителем реализуемого к продаже товара, возникают кредитные взаимоотношения. То есть, покупатель по условиям договора обязуется в полной мере оплатить покупку. Договор становится для продавца гарантией того, что товар себя окупит. К тому же, это неплохой способ увеличить объёмы продаж, так как рассрочка выглядит крайне заманчиво для клиентов с разным уровнем дохода.

Понятие и правовая природа договоров займа и кредита

Займ и кредит представляют собой долговые обязательства. Обе операции предоставляют возможность получения финансирования на определенный срок при временном недостатке собственных средств.

Определение 1

Кредитный договор является соглашением двух сторон – кредитора и заемщика – по поводу предоставления кредитором денежных средств заемщику на определенный срок на определенных условиях (на обязательных условиях срочности, платности, возвратности).

Иными словами, заемщик берет на себя обязательство вернуть долг в денежной форме в обозначенный в договоре срок, уплатив при этом проценты за пользование кредитом.

Определение 2

Договор займа является соглашением двух сторон – займодавца и заемщика – по поводу предоставления займодавцем денежных средств или вещей на определенный срок на определенных обязательных (срочности, возвратности) и необязательных (платности) условиях.

Статья: Договор займа и кредита

Найди решение своей задачи среди 1 000 000 ответов

То есть заемщик берет на себя обязательство вернуть долг либо в денежной (эквивалентно), либо в вещественной формах (вещи должны соответствовать количеству, роду и качеству ранее взятых) в обозначенный в договоре срок.

Замечание 1

При беспроцентном займе в договоре обязательно должно быть прописано условие о том, что плата за пользование займом не взимается. В противном случае займодавец имеет законное право потребовать уплаты процентов.

Таким образом, кредитный договор является одним из видов договора займа. При этом Гражданский кодекс РФ предусматривает единые правила для договора займа и кредитного договора. Иными словами, заемщик по договору займа и должник по кредитному договору имеют равные права и в равной степени защищены действующим законодательством.

Этап 3. Возврат заемных средств

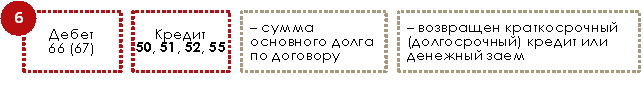

Когда возвращаются деньги, то совершается бухгалтерская запись, прямо противоположная приведенной в первой схеме. Вот такая:

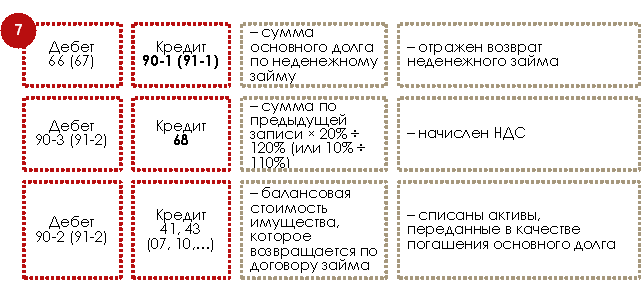

Ситуация усложнится в случае погашения неденежного обязательства. В этом случае опять появится НДС, так как теперь заемщик передает имущество в собственность заимодавца. Операция признается реализацией, значит, попадает под обложение данным налогом.

Схема бухгалтерских записей – аналогична пятой. Изменятся только формулировки.

Рассмотрим два примера.

Пример 1

17.02.2020 организация взяла кредит в банке сроком на три месяца. Сумма – 1 млн руб. Ставка – 12%. Цель – пополнение оборотных средств. По условиям кредитного договора проценты погашаются вместе с основной суммой долга по истечении срока кредитования.

Дата | Дебет | Кредит | Сумма, руб. | Первичный документ | |

17.02 | 51 | 66-01 | 1 000 000 | Получен кредит на расчетный счет | Выписка банка с расчетного счета |

29.02 | 91-2 | 66-02 | 3 934,43 | Начислены проценты за февраль | График платежей, бухгалтерская справка |

1 000 000 × 12% ÷ 366 дн. × 12 дн. | |||||

31.03 | 91-2 | 66-02 | 10 163,93 | Начислены проценты за март | |

1 000 000 × 12% ÷ 366 дн. × 31 дн. | |||||

30.04 | 91-2 | 66-02 | 9 836,07 | Начислены проценты за апрель | |

1 000 000 × 12% ÷ 366 дн. × 30 дн. | |||||

16.05 | 91-2 | 66-02 | 5 245,90 | Начислены проценты за май | |

1 000 000 × 12% ÷ 366 дн. × 16 дн. | |||||

66-02 | 51 | 29 180,33 | Погашены проценты | Выписка банка с расчетного счета | |

3 934,43 + 10 163,93 + 9 836,07 + 5 245,90 | |||||

66-01 | 51 | 1 000 000 | Погашена основная сумма долга |

Пример 2

17.02.2020 организация получила неденежный заем в виде партии товаров. Стоимость товаров без НДС – 1 млн руб. Процент по займу – 12%. По условиям договора займа проценты выплачиваются деньгами на дату окончания каждого календарного месяца и в момент возврата имущества. Стороны договора – плательщики НДС. Ставка НДС по товарам данного вида – 20%.

Дата | Дебет | Кредит | Сумма, руб. | Первичный документ | |

17.02 | 41 | 66-01 | 1 000 000 | Получен неденежный заем товарами | Товарная накладная заимодавца, приходный ордер |

19 | 66-01 | 20 000 | Отражен входной НДС от заимодавца | Счет-фактура заимодавца | |

1 000 000 × 20% | |||||

68 | 19 | 20 000 | НДС предъявлен к вычету | Книга покупок | |

29.02 | 91-2 | 66-02 | 4 013,11 | Начислены проценты за февраль | Бухгалтерская справка |

1 020 000 × 12% ÷ 366 дн. × 12 дн. | |||||

66-02 | 51 | 4 013,11 | Уплачены проценты за февраль | Выписка банка с расчетного счета | |

31.03 | 91-2 | 66-02 | 10 367,21 | Начислены проценты за март | Бухгалтерская справка |

1 020 000 × 12% ÷ 366 дн. × 31 дн. | |||||

66-02 | 51 | 10 367,21 | Уплачены проценты за март | Выписка банка с расчетного счета | |

30.04 | 91-2 | 66-02 | 10 032,79 | Начислены проценты за апрель | Бухгалтерская справка |

1 020 000 × 12% ÷ 366 дн. × 30 дн. | |||||

66-02 | 51 | 10 032,79 | Уплачены проценты за апрель | Выписка банка с расчетного счета | |

16.05 | 91-2 | 66-02 | 5 350,82 | Начислены проценты за май | Бухгалтерская справка |

1 020 000 × 12% ÷ 366 дн. × 16 дн. | |||||

66-02 | 51 | 5 350,82 | Уплачены проценты за май | Выписка банка с расчетного счета | |

66-01 | 90-1 | 1 020 000 | Погашена основная сумма займа | Товарная накладная заемщика | |

90-3 | 68 | 20 000 | Начислен НДС к уплате в бюджет | Счет-фактура заемщика | |

1 020 000 × 20% ÷ 120% | |||||

90-2 | 41 | Балансовая стоимость отданных товаров (в условии не приводилась) | Возвращены товары в связи с истечением срока договора займа | Товарная накладная заемщика | |

Примечание. Для упрощения мы не привели операции по приобретению аналогичных товаров для целей погашения займа |

Заключение: от резвого темпа до долгосрочной гармонии

В заключение рассмотрения различий между займом и кредитом, вырисовывается картина двух разных финансовых стратегий, каждая из которых несет в себе свои особенности и преимущества.Займ, подобно короткому музыкальному аккорду, быстр и эффективен. Это решение на мгновение, ответ на финансовую неотложность. Однако, его высокий темп требует возврата в кратчайшие сроки, и стоит помнить о повышенных процентных ставках.С другой стороны, кредит представляет собой долгосрочную мелодию. Строительство капитала, финансирование крупных проектов, покупка жилья — все эти перспективы открываются при наличии кредита. Однако, на пути к долгосрочному успеху стоят требования по подтверждению доходов и тщательному рассмотрению заявки.Таким образом, выбор между займом и кредитом подобен выбору музыкального жанра: быстрый ритм для одного случая, долгосрочное звучание для другого. Правильно подобранный финансовый инструмент зависит от текущих обстоятельств и будущих планов. Пусть каждая финансовая нота, будь то быстрый займ или долгосрочный кредит, придаст гармонии вашему финансовому путешествию и дальнейшему благополучию.

С вами был ваш надежный финансовый партнер – компания “Манидэй”.Ну а если вам нужно взять займ до зарплаты, смело обращайтесь в нашу организацию. Мы на лучших условиях предоставим вам его. Обращайтесь, мы будем рады вам!