Как рассчитать годовые проценты по вкладу с капитализацией?

Многие клиенты не удовлетворяются данными, которые им показывает калькулятор или озвучивают банковские работники. Для этого может понадобиться знание формулы расчета процентов по вкладу.

Для чего вычислять проценты по вкладу?

- чтобы наверняка знать, какой доход вы можете получить;

- для наглядного сравнения предложений разных кредитных организаций;

- чтобы обезопасить себя от банковских ошибок, в результате которых доход будет начислен неправильно.

(500 000*0,057*30)/365

Зная представленную выше формулу, понять, какой доход принесет капитализированный вклад будет несложно. Разница заключается в том, что проценты накапливаются в течение всего срока вклада и выплачиваются по его окончании все разом.

Расчет дохода за первый месяц будет осуществляться по той же формуле, что и стандартного вклада. Для примера воспользуемся исходными данными из первого случая. В реальности ставка вкладов с капитализацией на порядок выше.

Итак, доход по вкладу за первый месяц составит те же 2342 р.

(502342*0,057*31)/365 = 2431

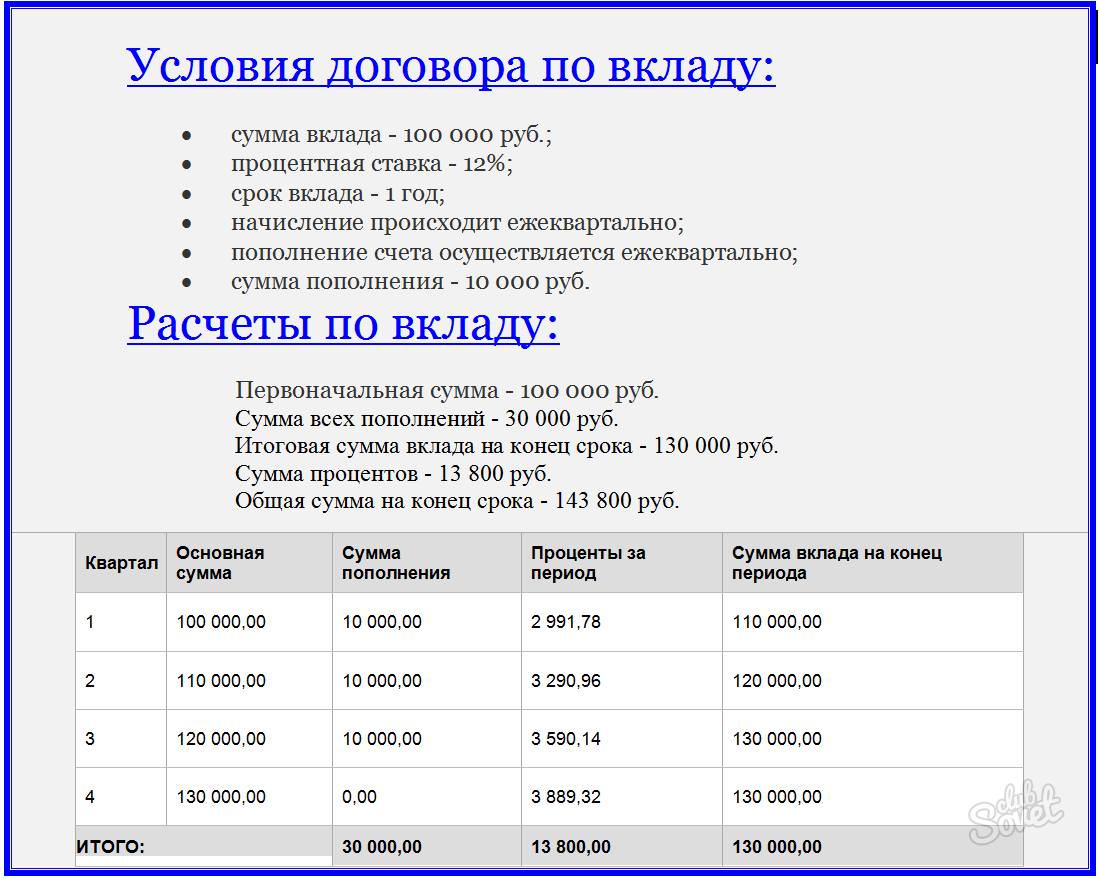

Больше усилий потребуется для расчета прибыли в случае с пополняемыми вкладами. Например, клиент положил на депозит 100 000 р. под 9% годовых, а спустя месяц пополнил счет еще на 20 000. Общий срок вклада 3 месяца.

100 000*0,09*30/365 = 740 р.

Во втором месяце сумма вклада будет составлять 100 000 20 000 = 120 000, а доход с нее составит 120 000*0,09*60/365 = 1775 р. Таким образом, за 3 месяца клиент заработает 740 1775= 2515 р.

Острой необходимости в знании и использовании формул для расчета простых и сложных процентов нет, поскольку банки предлагают автоматизированный алгоритм, однако умение в любой момент проверить систему при возникновении сомнений или просто недоверии к финансовой организации, помогут отстоять свои права и не потерять средства.

1 – сверху вниз указываются месяцы от 1 до 36;

2 – (В4) вписывается в строку сумма вклада – 50 000 руб.;

3 – (С4) указывается % – 8;

4 – (D4) вставляется формула для расчета ежемесячных %: =B4*$C$4/12, в которой В4 – сумма вклада, С4 -% (нужно проставлять значок $, чтобы формула выбирала данное поле, или путем выделения графы С4 курсором с нажатием клавиши F4 на клавиатуре), 12 – месяцы (% высчитывается в годовых);

5 – (Е4) считается новая сумма вклада, которая будет использована для начисления процента. Нужно написать формулу =B4 D4, в которой В4 – сумма вклада, D4 – сумма %, которые были начислены. Это будет новая сумма вклада, исходя из которой начисляются %.

Далее нужно скопировать формулы:

- подвести курсор к углу ячейки В5, он изменится с белого плюса на черный;

- потянуть его вниз, произойдет автоматическое копирование формулы из этой ячейки в другие;

- эту же операцию нужно выполнить с формулами, вписанными в ячейки D4, E4.

- В итоге, если все выполнено правильно, должен получиться ответ 63 512 руб.

Шаги

Метод 1

Метод 1 из 1:

Вычисление процента по вкладу

1

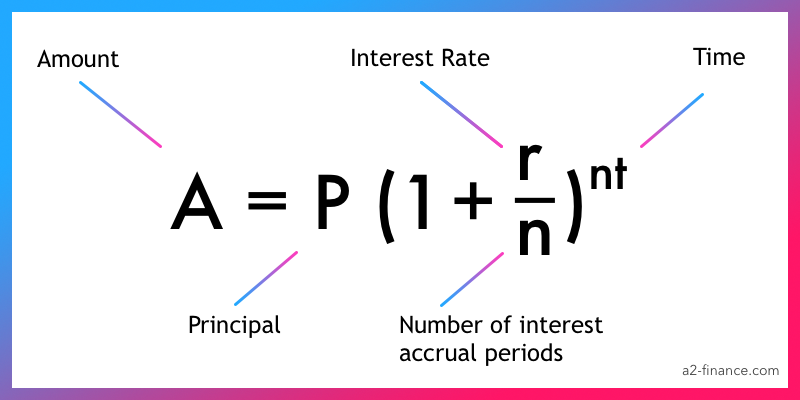

Для вычисления того, какую сумму вы получите процентами по вкладу, воспользуйтесь формулой для вычисления сложных процентов. С ее помощью вы сможете узнать, сколько вы получите процентами через год, если у вас будет всего один вклад. Формула составных процентов хороша тем, что дает более точные результаты, когда вклад открывается с капитализацией процентов.

- Давайте рассмотрим переменные, используемые в стандартной формуле. Кстати, достаньте ваш договор на открытие вклада, он вам понадобится. Итак, формула состоит из следующих переменных: первоначальный взнос (P), процентная ставка (r), количество лет (t), количество начисления процентов (n). Проценты по вкладу (A) – это решение уравнения, а значение (n) должно быть равным 365 при ежедневной капитализации процентов, 12 при ежемесячной и 4 при ежеквартальной капитализации соответственно.

- Далее просто воспользуйтесь стандартной формулой, подставляя на место тех или иных переменных ваши данные. Собственно говоря, формула имеет следующий вид: A = P(1 + r/n)^(nt).

- Вам нужно правильно определить значения каждой из переменных. Воспользуйтесь договором на открытие вклада в банке, свяжитесь с его представителем. Вам нужно узнать следующие значения: первоначальный взнос (P), процентная ставка (r), количество лет (t), количество начисления процентов (n). Проценты по вкладу (A) – это решение уравнения, а значение (n) должно быть равным 365 при ежедневной капитализации процента, 12 при ежемесячной и 4 при ежеквартальной капитализации соответственно.

2

Воспользуйтесь формулой вычисления значения накопленных сбережений, чтобы определить ЭПС.

Итак, если вы регулярно пополняете вклад, то вам нужно использовать следующую формулу: A = P (1 + r/n)nt/ (r/n) -1. Переменные остаются теми же самыми, так что просто подставьте нужные значения в соответствующие части уравнения. Результатом будет ЭПС.

ЭПС, она же – эффективная процентная ставка, покажет, сколько вы получите процентами при регулярных пополнениях вклада и той или иной капитализации.

3

Воспользуйтесь электронной таблицей, чтобы производить вычисления в том случае, если срок вклада превышает год. Возможно, там будет даже проще.

- В клетке A1 укажите процентную ставку, а значение капитализации (365/12/4 и так далее) – в клетке B1.

- В клетке C1 или любой соседней введите следующую формулу для подсчета сложных процентов “=POWER((1+(A1/B1)),B1)-1.” Кавычки не нужны. В той клетке, куда вы ввели формулу, отобразится сумма, полученная процентами по вкладу за год.

Как можно рассчитать проценты по вкладу

Согласно требованию Центрального банка РФ, все кредитные организации, работающие на территории России, обязаны ежедневно начислять проценты по вкладам. Формально так и происходит, однако по факту клиент получает проценты по условиям договора.

В первом случае проценты не прибавляются к телу депозита (вкладываемой сумме), а перечисляются на другой счет вкладчика в соответствии с условиями договора. Как правило, начисление дохода происходит ежемесячно, ежеквартально, раз в 6 месяцев, раз в год или в конце срока действия депозита.

Во втором случае начисленный доход присоединяется к телу депозита в предусмотренные договором сроки (чаще ежемесячно или ежеквартально). Поскольку основная сумма вклада периодически увеличивается, то и начисляемые на него проценты растут. В конечном итоге общая доходность по депозиту возрастает, причем, вполне ощутимо.

Получается, что при одинаковой номинальной процентной ставке, идентичной сумме вклада и сроке действия депозит с капитализацией приносит большую доходность. Это нужно учитывать при выборе оптимального предложения.

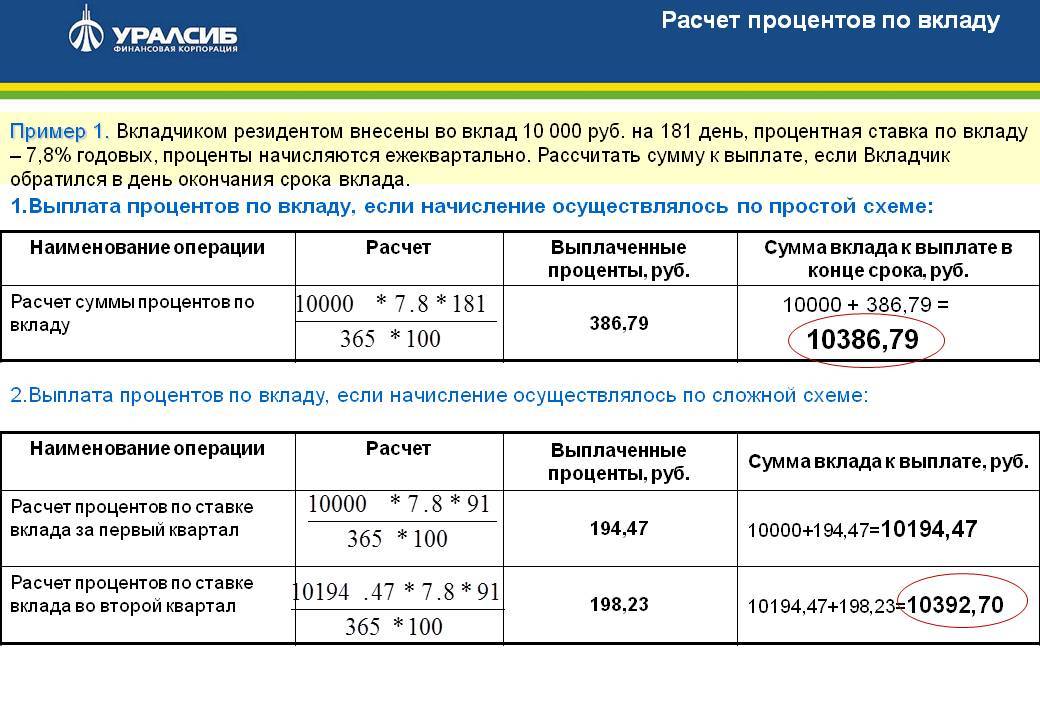

Расчет процентов по вкладу с простым начислением

Как рассчитать проценты по депозиту с простым начислением? Достаточно просто, вот по этой формуле:

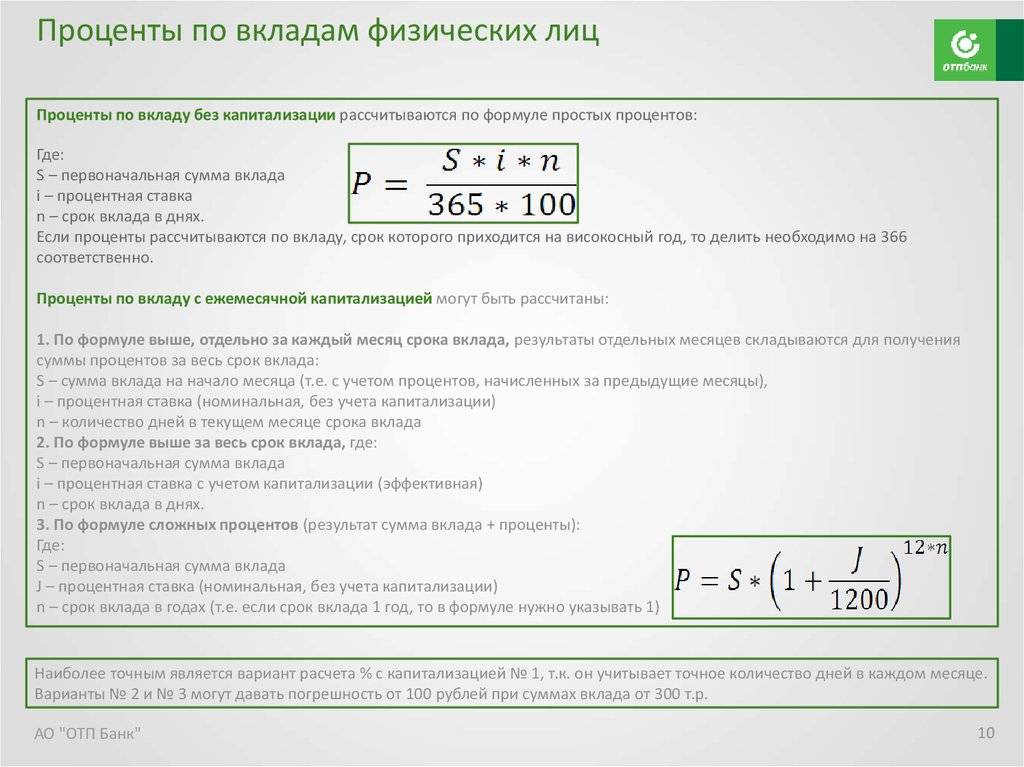

S = (P x I x t / K) / 100, где:

S — сумма начисленных процентов

Р — вносимая сумма

I — годовая процентная ставка по вкладу

t — период за который будут насчитаны проценты, в днях

K — количество дней в году (год бывает и високосный)

Пример расчета: Предположим, что клиент оформил вклад с простым начислением на сумму 100 тысяч рублей на 1 год под 11,5% годовых. Получается, что при закрытии депозита вкладчик получит доход в размере: (100 000 х 11,5 х 365/365)/100 = 11500 рублей.

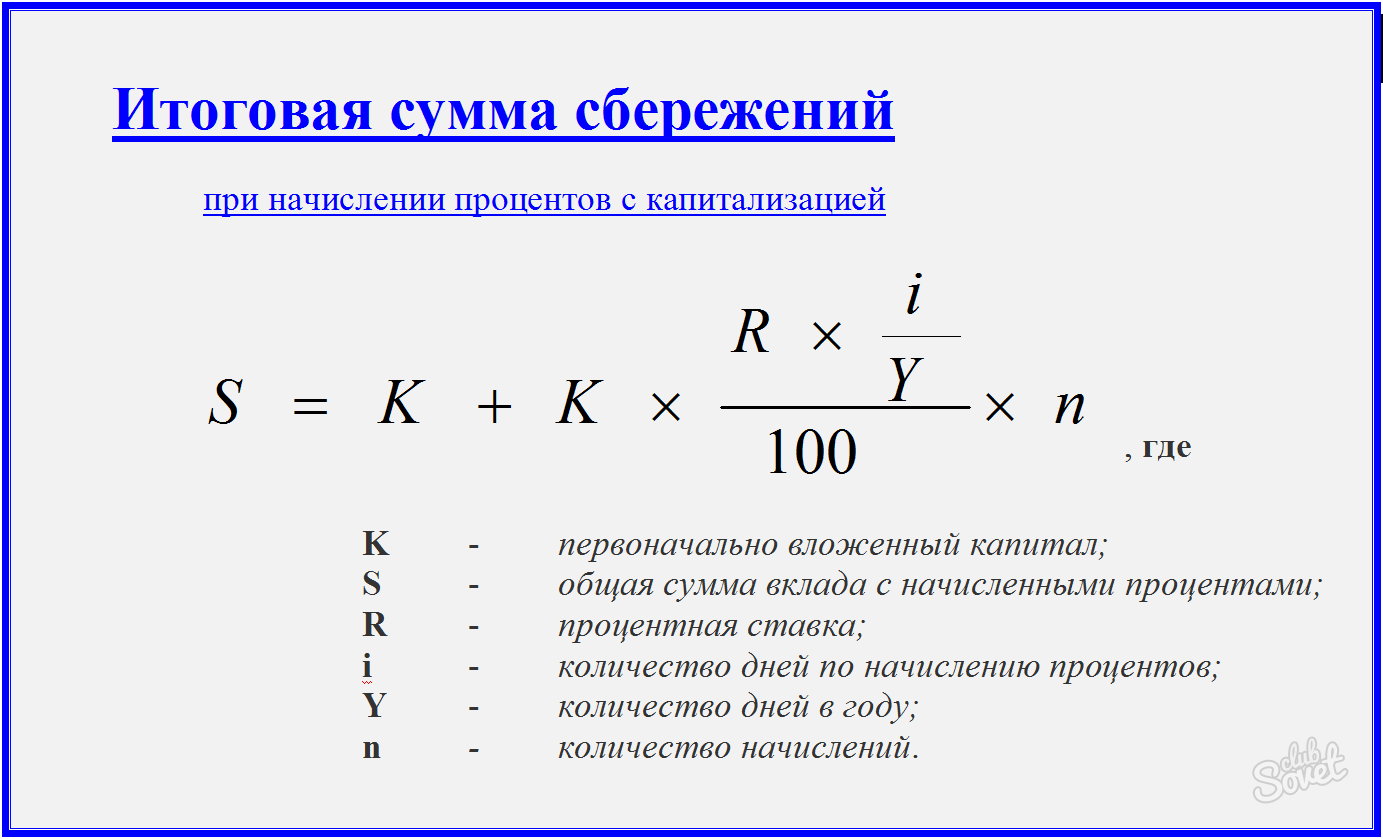

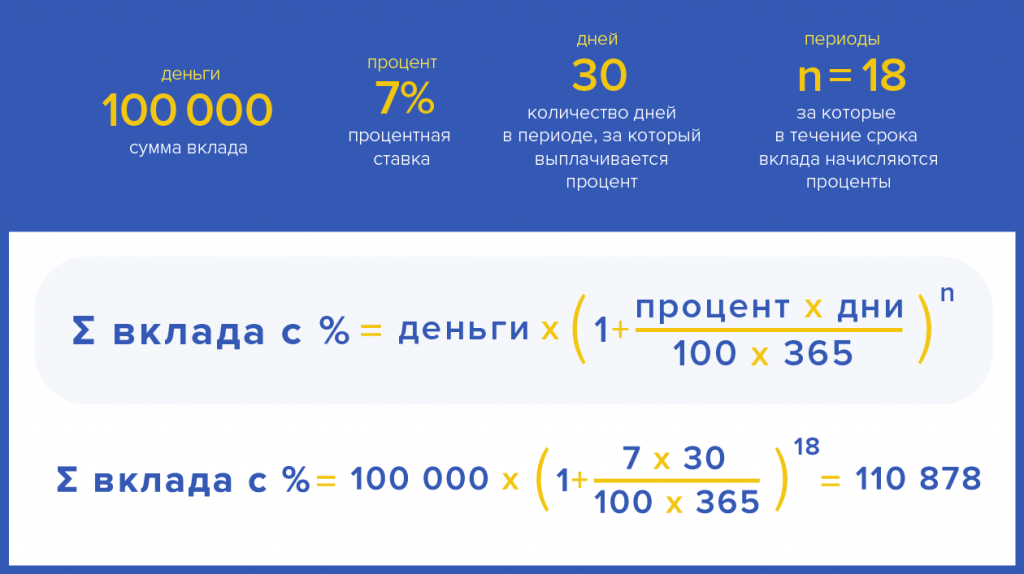

Расчет процентов по вкладу с капитализацией

Как рассчитать проценты по вкладу с капитализацией? Для этого существует другая формула:

S = (P x I x j / K) / 100, где: S — сумма начисленных процентов

Р — вносимая сумма, а также все последующие суммы, увеличенные в результате капитализации I — годовой процент по депозиту

j — количество дней в периоде, за который производится капитализация,

K — количество дней в году

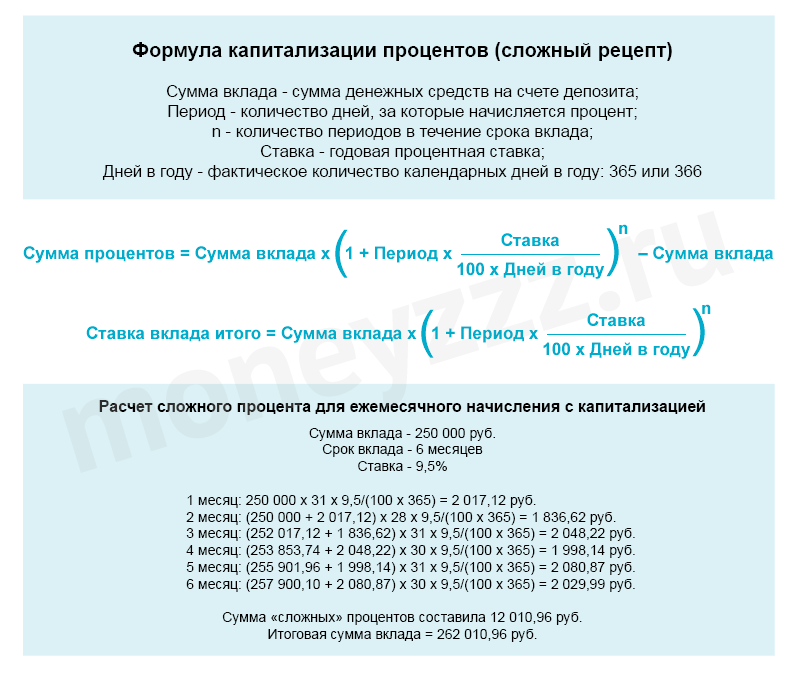

Пример расчета: Предположим, что клиент оформил вклад с капитализацией на сумму 100 тысяч рублей на 3 месяца (июнь, июль, август) под 11,5% годовых.Доход за июнь составит: (100 000 х 11,5 х 30 / 365) / 100 = 945 рублей.

Прибавляем эту сумму к 100 000 рублей тела депозита, чтобы рассчитать начисленные проценты за июль: (100945 х 11,5 х 31 / 365) / 100 = 985 рублей. Аналогично рассчитываем доход за август: (101930 х 11,5 х 31 / 365) / 100 = 995,5 рублей.

Как видно из расчета, в августе доходность по вкладу выше, чем в июле, хотя, в каждом месяце 31 день. Это происходит благодаря капитализации процентов.

По данным с http://open-deposit.ru/notes/kak_rasschitat_procenty_po_vkladu/

Как вычислить доход по вкладу с учетом эффективной ставки

Часто при оценке выгодности сбережений люди обращают внимание всего на один параметр – на разрекламированную процентную ставку, написанную огромным шрифтом. В лучшем случае у некоторых граждан есть понимание, что %-ты могут добавляться к остатку и создавать более эффективное накопление, чем при начислении по итогам всего срока

Это поверхностное понимание, которое ведет к недооценке своих выгод.

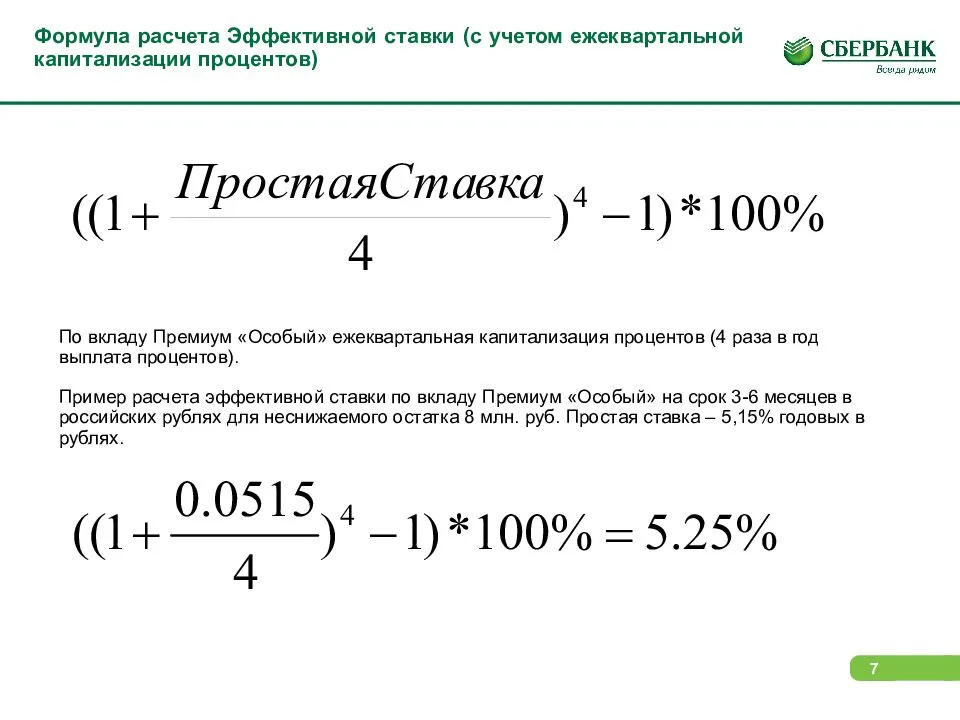

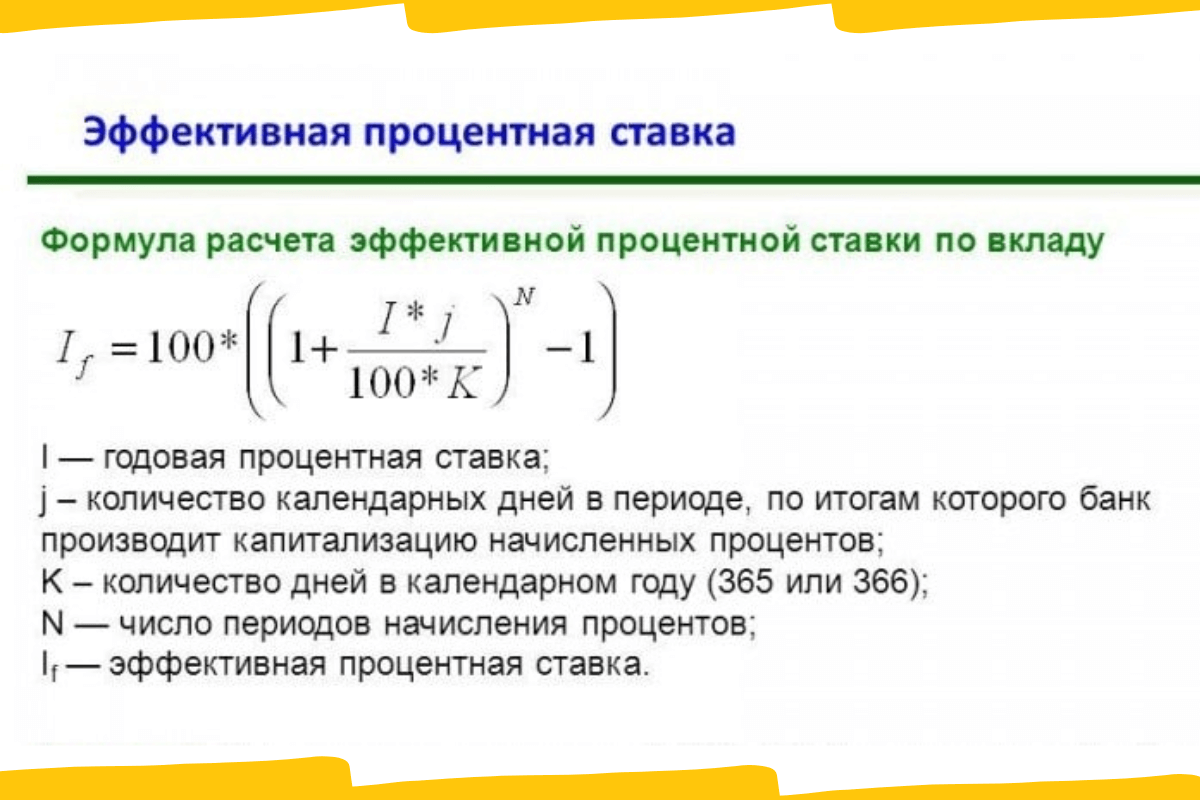

Что такое эффективная ставка по вкладам

Этим термином оперируют профессионалы финансового рынка, которые понимают, что банк привлекает клиента не только одной цифрой номинальной процентной ставки, но и возможностью капитализации %-тов, а также бонусами за исполнение условий. Совокупный высокий процентный доход с учетом всех нюансов называется эффективной ставкой. Данный параметр отличается от номинальной ставки, прописанной в договоре. При обычном вложении %-ты можно механически рассчитать, начислить и забрать в конце срока действия договора.

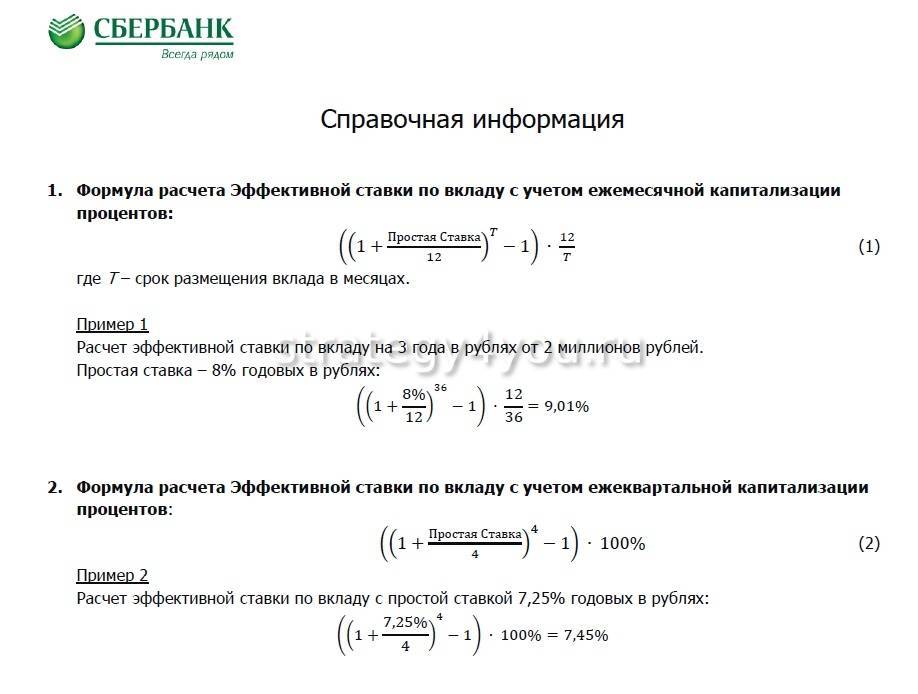

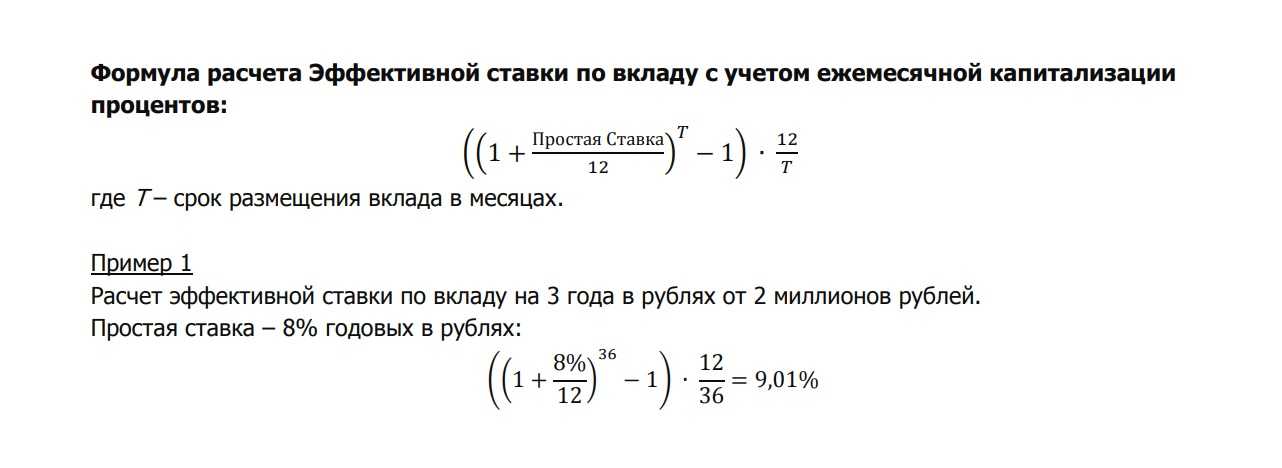

Формула расчета

Хорошее общее представление о том, как рассчитать эффективную процентную ставку, можно получить, проанализировав следующую формулу расчета с учетом капитализации:

- рассчитать эффективную ставку = ((1+(номинальная ставка/12) T-1)*12 / T;

- Т – количество месяцев вложения;

- например, гражданин желает разместить инвестицию сроком на два года с условием ежемесячной капитализации, при номинальной ставке 9%;

- эффективная ставка составляет: ((1+9%/12)24-1)*12/24)*100 = 9,82%.

Как рассчитать прибыль по депозиту?

Итак, мы рассмотрели основные разновидности банковских депозитных программ – теперь вы без труда сориентируетесь в предложениях любого финансового учреждения. Насколько вы поняли, наибольшим спросом пользуются срочные депозиты, которые открывают на определенный период времени с целью накопления.

Как говорится, деньгам не следует лежать просто так – они должны работать на хозяина. Именно поэтому люди, которые имеют возможность откладывать часть дохода, рано или поздно задумываются о том, чтобы открыть депозит.

Давайте попробуем рассчитать доходность вклада, в зависимости от способа начисления вознаграждения и срока договора.

Дополнительно: что такое пролонгация вклада в банке, стоит ли его продлевать.

2 способа начисления процентов

Если вы не знаете, как посчитать годовой банковский процент по вкладу, первым делом выясните, по какой схеме вам начисляется вознаграждение – по простой или сложной.

- Простой способ предполагает перечисление процентов на иной счет через равные промежутки времени – раз в месяц, квартал, ежегодно и т.д. Другими словами, тело депозита (внесенная сумма) не будет меняться, а значит, проценты расти не будут. Рассчитать прибыль по такой программе проще всего.

- Сложный способ предполагает капитализацию процентов, то есть, они каждый раз прибавляются к телу вклада и последующий расчет вознаграждения происходит от увеличившейся суммы. Таким образом растет и размер депозита, и величина процентов. Как видите, второй вариант гораздо выгоднее первого, особенно, если положить на счет солидную сумму.

Итак, как рассчитать банковские проценты по вкладу за месяц, 3 месяца, полгода или год, – давайте сделаем наглядные расчеты. Обязательно для вас: депозит – что это такое простыми словами объясним в статье.

Как рассчитать вознаграждение: 2 основные формулы

Чтобы рассчитать прибыль по простой схеме, возьмите такую формулу:

N – сумма процентов (вознаграждения);

P – тело депозита (внесенные на счет средства);

I – годовая процентная ставка (указана в договоре);

t – временной интервал (срок депозита в днях);

D – количество дней в году (365 или 366).

Рассчитать процентную ставку по вкладу с капитализацией вознаграждения поможет другая формула:

N – сумма процентов (вознаграждения);

P – тело депозита, в том числе, ежемесячно увеличивающееся;

I – годовой процент по вкладу (указан в договоре);

Y – количество суток, за которые осуществляется капитализация;

D – количество дней в году (365 или 366)

Попробуем рассчитать наглядно

Ну что же, вы внесли в банк деньги под проценты, ждете прибыль и хотите узнать, каков будет ее размер за год. Вот пример расчета суммы с процентами по срочному вкладу на 3 месяца, с капитализацией вознаграждения.

Внесено 100 000 рублей с процентной ставкой 12%. Доход за первый месяц следует рассчитать так:

(100 000*12*31/365)/100 = 1019 рублей. Эти деньги прибавляются к телу депозита и на вашем счету теперь 101 019 рублей. Доход за второй месяц рассчитывают также, но, как видите, сумма вклада выросла

Обратите внимание, в следующем месяце всего 30 дней:

101 019*12*30/365/100 = 996 рублей. Снова приплюсовываем проценты к телу = 102 015 рублей

Доход за третий месяц считаем аналогично, количество дней = 31:

102 015*12*31/365/100 = 1039 рублей. Таким образом, за три месяца ваш депозитный счет увеличился на 3054 рубля.

А теперь, для сравнения, попробуем рассчитать, каким будет доход, по простой формуле расчета годовых процентов по вкладу:

Условия те же самые – 100 000 тысяч, 12% годовых, срок 3 месяца:

(100 000*12*92)/365/100 = 3 024 рубля.

Сравните с вычислениями по вкладу с капитализацией – разница составляет 30 рублей в пользу сложной схемы. Кто-то скажет – мало, но, представьте себе, что на счету не 100 000 рублей, а миллион, и депозит открыт не на 3 месяца, а на 5 лет. К концу срока счет вырастет в геометрических масштабах.

Итак, теперь вы знаете, как самому рассчитать проценты по вкладу, теперь, вам даже не потребуется банковский консультант. Мы рекомендуем тщательно изучить все доступные депозитные программы в ваших региональных банках и выбрать наиболее оптимальный вариант

Всегда читайте договор от корки до корки, особенно уделяя внимание сноскам, отпечатанным мелким шрифтом. Так вы убережете себя от неприятных сюрпризов

Процветания вам и обогащения! О том, как заработать на валютной бирже здесь.

Как рассчитать проценты по вкладу?

Перед тем, как делать расчет необходимо уточнить срок начисления процентов и размер ставки. Информацию можно узнать у специалиста банка по телефону или лично посетив офис.

Как рассчитать проценты по простой ставке?

Чтобы рассчитать проценты используют формулу:

Вместо обозначений следует подставить:

- S – сумму;

- Р – годовую ставку (в процентах);

- t – срок, на который открывается договор;

- Т – количество дней в году.

К примеру, вы желаете открыть вклад на полгода и разместить на нем 100 000 р. Банк предлагает 3,4% годовых в 2021 году.

Итого, получаем расчет: (100 000 * 3,4%) * (180 / 365) / 100 = 1 676,71 р.

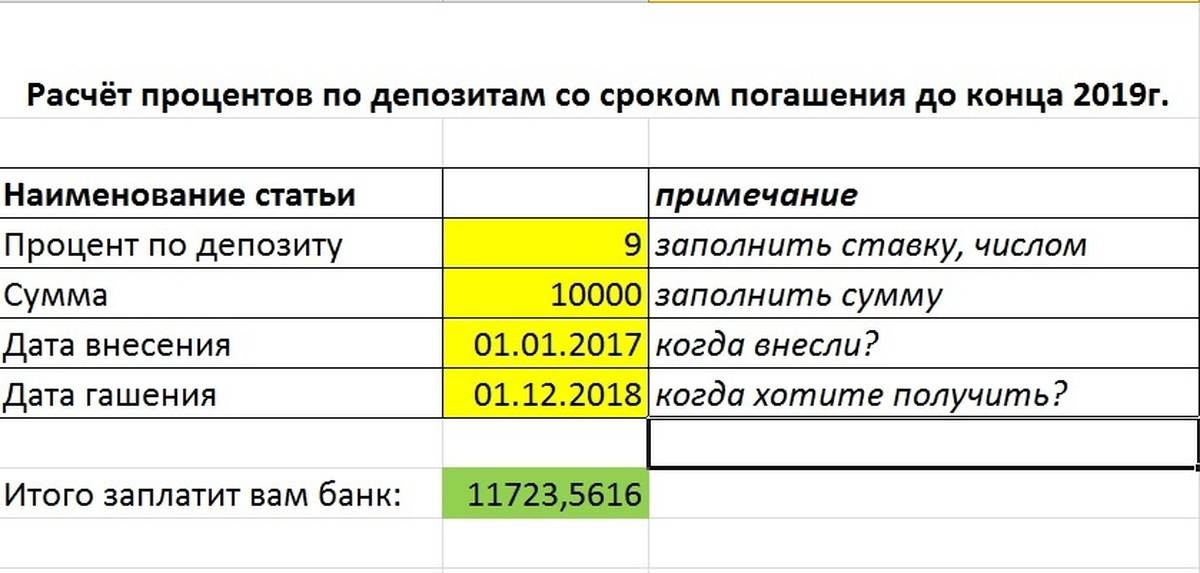

Как рассчитать проценты по вкладу с пополнением?

Эта формула в основном используется, если ежемесячно начисляются проценты на сумму вклада или происходит пополнение. В этом случае расчет будет производиться по сложной формуле:

Все что вам остается – это подставить в формулу значения:

- P – сумма вклада (P1 – c учетом пополнения);

- I – процентная ставка;

- t – количество дней действия договора (t1 – после пополнения);

- K – сколько дней в году.

Допустим, вы решили открыть пополняемый вклад на сумму 100 000 р. под 3,4% годовых, на срок 180 дней. После 60 дней действия договора счет пополнен на 20 000 р. Итого получаем:

- 100 000 * 3,4 * (59 / 365) / 100 = 549,58 р.

- 120 000 * 3,4 * (180 / 365) / 100 = 2 012,05 р.

- Складываем полученные значения и получаем процент: 549,58 + 2 012,05 = 2 561,63 р.

Как рассчитать проценты с капитализацией

Чтобы сформировать расчет ставки, по договору вклада с капитализаций используют формулу:

Все обозначения аналогичные первой (простой) формуле. Единственное отличие, это j – количество дней, в течение которых банк будет производить капитализацию.

К примеру, открывается вклада в 2021 году на 3 месяца: февраль, март и апрель. Сумма по договору – 100 000 р., ставка – 3,4%.

Получаем:

- 100 000 *3,4 * 28 / 365 / 100 = 260,82 р. (эту сумму прибавляем к сумме вклада) – февраль

- 100 260,82 * 3,4 * 31 / 365 / 100 = 289,52 р. – март

- 100 650,34 * 3,4 * 30 / 365 / 100 = 281,26 р. – апрель

Итого, по итогам месяца на руки банк выплатит 100 931,60 р. Получается, за три месяца проценты по договору банковского вклада с капитализацией составят 931,60 р.

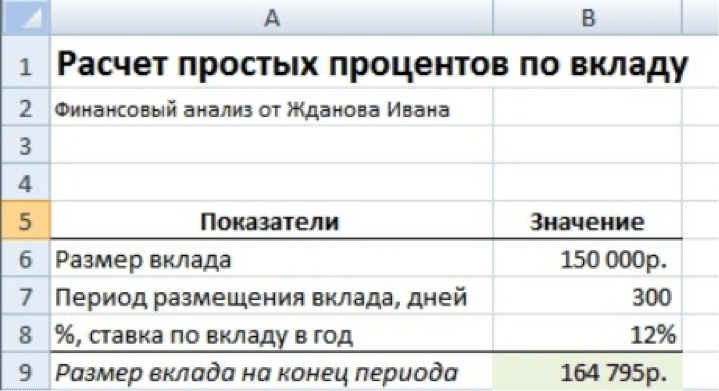

Как посчитать проценты по вкладу по простой формуле

Если у вас есть насущная необходимость распорядиться своими средствами, открыв вложение под простой %, то лучше всего самим рассчитать доходность согласно формуле расчета простого процента. На практике вы можете столкнуться с двумя видами банковских сбережений по пополняемости: пополняемые и не пополняемые по остатку. Как рассчитать цифры по каждому виду, описано далее.

С выплатой простых процентов в конце срока договора

Посчитать %-ты от размера вложения, в котором за основу взят определенный период (например, месяц или год) и при этом не предполагается пополнение, можно по следующей несложной формуле:

- S = (P x I x (T / K))/100;

- S – размер прибыли;

- P – размер вложения;

- показатель I – годовая ставка;

- T – срок размещения (высчитать в днях);

- K – количество дней в текущем году;

- предположим, гражданин принял решение вложить деньги на 180 дней под годовые 12%, размер сбережения – 100 000 рублей, согласно приведенной формуле доходность можно рассчитать так: (100 000*12* (180/365))/100 = 5 916 рублей.

Расчет вклада с капитализацией

Иногда обстоятельства позволяют получить дополнительные деньги, которые хотелось бы сохранить и преумножить на банковском депозите. При этом не требуется открывать новый отдельный счет. При наличии соответствующего пункта в договоре можно добавить деньги к существующему депозиту. Чтобы проконтролировать правильность начисления с пополнением, воспользуйтесь формулой, которая поможет рассчитать сумму вклада с капитализацией:

- S = ((P x I x (T / K))/100) + ((P 1 x I x (T 1 / K))/100);

- где первая и каждая последующая составляющая отличаются друг от друга переменными Р и Т (размером и сроком размещения основного тела счета).

Предположим, гражданин вложил деньги на 60 дней под 12% годовых с возможностью пополнения. Начальная сумма равна 50 000 рублей. На 20-й день гражданин пополняет счет на 10 000 рублей. Получается, что 50 000 рублей пролежало на депозите 19 дней (Т). Начиная с 20-го и по 60-й день (20 дней, Т1), тело счета составило 60 000 рублей. Считать проценты по вкладу необходимо так: ((50 000*12*(19/365))/100+((60 000*12*(20/365))/100 = 312,33+394,52=706,85 рублей.

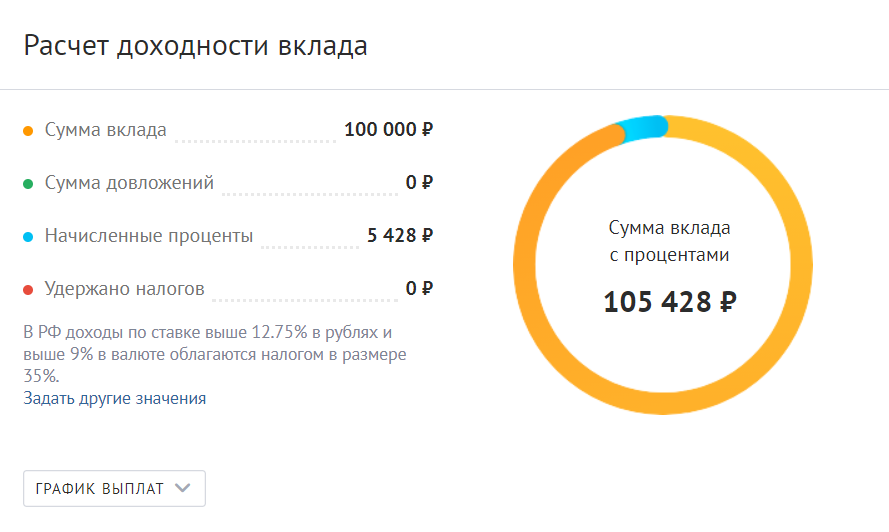

Методы расчета доходности вкладов

Выбирая вклад, мы хотим заранее знать сумму возможной прибыли. Сделать это под силу каждому, достаточно лишь знать методы, применяемые при расчёте доходности.

Как и все прочие финансовые расчеты, доход по банковским продуктам просчитывается 2 способами:

- вручную;

- с помощью онлайн калькуляторов.

Ручной метод — это вычисления, производимые с помощью специальных формул. Однако такие исчисления могут вызвать некоторые сложности, когда речь идёт о депозитах с капитализацией.

Если хотите просчитать свою прибыль вручную, вооружитесь формулами и калькулятором

Если хотите просчитать свою прибыль вручную, вооружитесь формулами и калькулятором

Облегчит ситуацию использование специальных калькуляторов, которых сейчас предостаточно на просторах интернета. Чтобы получить результат, необходимо ввести запрашиваемые данные в предназначенные для этого строки.

Как правило, в форму расчетчика необходимо ввести:

- Планируемую сумму вложения.

- Выбрать валюту, в которой предполагается открывать счёт.

- Срок размещения средств во вкладе.

- Способ начисления % (с капитализацией или без).

- Предлагаемую процентную ставку.

После того, как все параметры разнесены, запускаем процесс расчёта. Через пару секунд на экране появится нужная информация. Просто, быстро, точно!

Часто задаваемые вопросы по калькулятору вкладов

Мы постарались сделать калькулятор максимально универсальным, но всё же многообразие условий вкладов не позволяет отобразить все возможные варианты ни в одной, даже самой совершенной программе.

Однако, как арифметический калькулятор с помощью базовых операций позволяет произвести довольно сложные вычисления, так и предлагаемый калькулятор способен рассчитать доход по большинству предлагаемых банками вкладов путём комбинирования нескольких расчётов.

Основная идея — разделить «сложный» вклад на несколько «простых» и произвести несколько вычислений с помощью калькулятора вклада. Примеры комбинированных расчётов в наиболее распространённых ситуациях показаны далее.

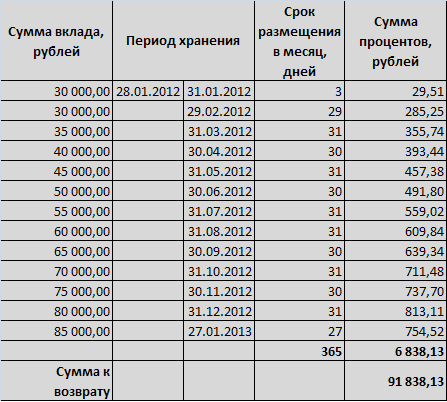

Как посчитать доход по вкладу при нерегулярных или неравных довложениях?

При нерегулярных довложениях можно рассматривать вклад как серию последовательно размещаемых вкладов, каждый из которых больше предыдущего на сумму начисленных процентов и на сумму очередного довложения. Или можно рассчитать довложения как отдельные вклады.

Пример:

Вклад в сумме 150 000 руб. размещается 05.12.2008 на 12 месяцев, под 10% годовых; выплата процентов к конце срока вклада; доход по вкладу налогом не облагается. Через 2 месяца после размещения к сумме вклада будут добавлены 100 000 руб. (закончился вклад в другом банке), а ещё через 3 месяца — 50 000 руб. (премия по итогам квартала).

Доход по вкладу можно рассчитать 2 способами:

Первый вариант: разделить срок вклада на 3 периода. Первые 2 месяца размещаются 150 000 руб. (до 5.02.2009). Затем в течение 3 месяцев — 250 000 руб. (с 05.02.2009 по 5.05.2009) и последние 7 месяцев — 300 000 руб. (с 05.05.2009 по 05.12.2009). Воспользуемся калькулятором: доход по вкладу составит 26 230 руб. (2 545 руб. + 6 096 руб. + 17 589 руб.).

Второй вариант: рассматривать довложения как отдельные вклады,т.е. как 3 вклада: 150 000 руб. на 12 мес., 100 000 руб. на 10 мес. и 50 000 руб. на 7 мес. Доход по вкладу составит так же 26 230 руб. (14 997 руб. + 8 301 руб. + 2 932 руб.)

А если процентная ставка изменяется в течение срока вклада?

Действительно, по некоторым вкладам ставка может измениться в течение срока размещения. Например, по вкладу с возможностью довложения ставка увеличивается после достижения суммой вклада некоторого уровня, или ставка по вкладу зависит от уровня ставки рефинансирования Банка России. Рассчитать доход по таким вкладам можно разбив срок вклада на несколько периодов и рассчитав их последовательно.

Пример:

250 000 руб. размещаются 05.12.2008 на 9 месяцев; выплата дохода в конце срока. Первоначальная ставка составляет 10% годовых и каждый квартал увеличивается на 0.25% годовых.

Разделим вклад на 3 вклада со сроком 3 месяца и ставками 10%, 10.25% (с 05.03.2009) и 10.5% годовых (с 05.06.2009). Доход по вкладу составит 19 231 руб. (6 159 руб. + 6 456 руб. + 6 616 руб.)

В этом случае тоже можно использовать наш калькулятор. Фактически, нужно рассматривать первоначальную сумму вклада и довложения как отдельные вклады, с разными сроками и ставками размещения, рассчитать их по отдельности и суммировать результат.

Пример:

Вклад в сумме 400 000 руб. размещается 05.12.2008 на 12 месяцев под 10% годовых с выплатой дохода в конце срока вклада. По вкладу возможны довложения; ставка на довложения, размещённые менее чем за 6 месяцев до окончания срока вклада меньше основной ставки по вкладу на 0.5% годовых. Предполагается, что по вкладу будет довложение в размере 50 000 руб. через 8 месяцев.

Рассчитаем отдельно доход по основной сумме вклада за 12 месяцев по ставке 10% годовых и отдельно — доход, начисленный на дополнительную сумму за 4 месяца (12 месяцев — 8 месяцев) по ставке 9.5% годовых (с 05.08.2009). Доход составит 41 580 руб. (39 992 руб. — доход по основному вкладу и 1 588 руб. — доход по довложению).

Как посчитать доход если в течение срока вклада изменились условия налогообложения вкладов?

Для расчёта дохода при изменении условий налогообложения вклад можно разделить на несколько периодов, в течение которых условия налогообложения были неизменными и провести последовательные расчёты.

Пример:

Вклад в размере 500 000 руб. был размещён 15.01.2009 на 3 месяца под 14% годовых с выплатой дохода в конце срока. В момент совершения вклада ставка рефинансирования Банка России составляла 13% годовых. С 01.02.2009 ставка рефинансирования повысилась и составила 13.5% годовых.

Для расчёта дохода период размещения вклада нужно разделить на два временных отрезка — 17 дней с 15.01.2009 по 01.02.2009 (дата изменения ставки рефинансирования) и 73 дня — с 01.02.2008 по 15.04.2008 (окончание срока вклада).

Какие вклады бывают

Постольку, поскольку предложений по депозиту довольно много, не все могут сразу распознать, какой именно вклад будет самым выгодным. А прибыль вкладчика напрямую зависит от условий договора, с этим и попробуем разобраться.

Условия по вкладу:

- Вклад до востребования – это самый дешевый и невыгодный вид депозита, проценты по нему минимальны, вплоть до 0,1% в год, снимать средства можно в любое время независимо от срока без штрафных санкций.

- Вклад с пополнением – выгодное предложение для тех, кто готов ежемесячно пополнять свой счет. Некоторые банки устанавливают нижний предел ежемесячного пополнения – 1 тысячу рублей.

- Вклад с капитализацией процентов – это самый выгодный для клиента вид депозита, даже при пониженной процентной ставке. В зависимости от условий договора проценты могут начисляться ежемесячно, раз в квартал, в полгода или год, капитализация процентов означает, что поле начисления процентов на тело депозита следующие проценты будут начисляться на тело кредита с начисленными за предыдущий период.

- Вклад с ежемесячной выплатой процентов – это вид депозита, по которому клиент может получать начисленные проценты каждый месяц, но ни о каких накоплениях здесь речи не идет, по окончании срока вклада можно получить обратно только тело вклада.

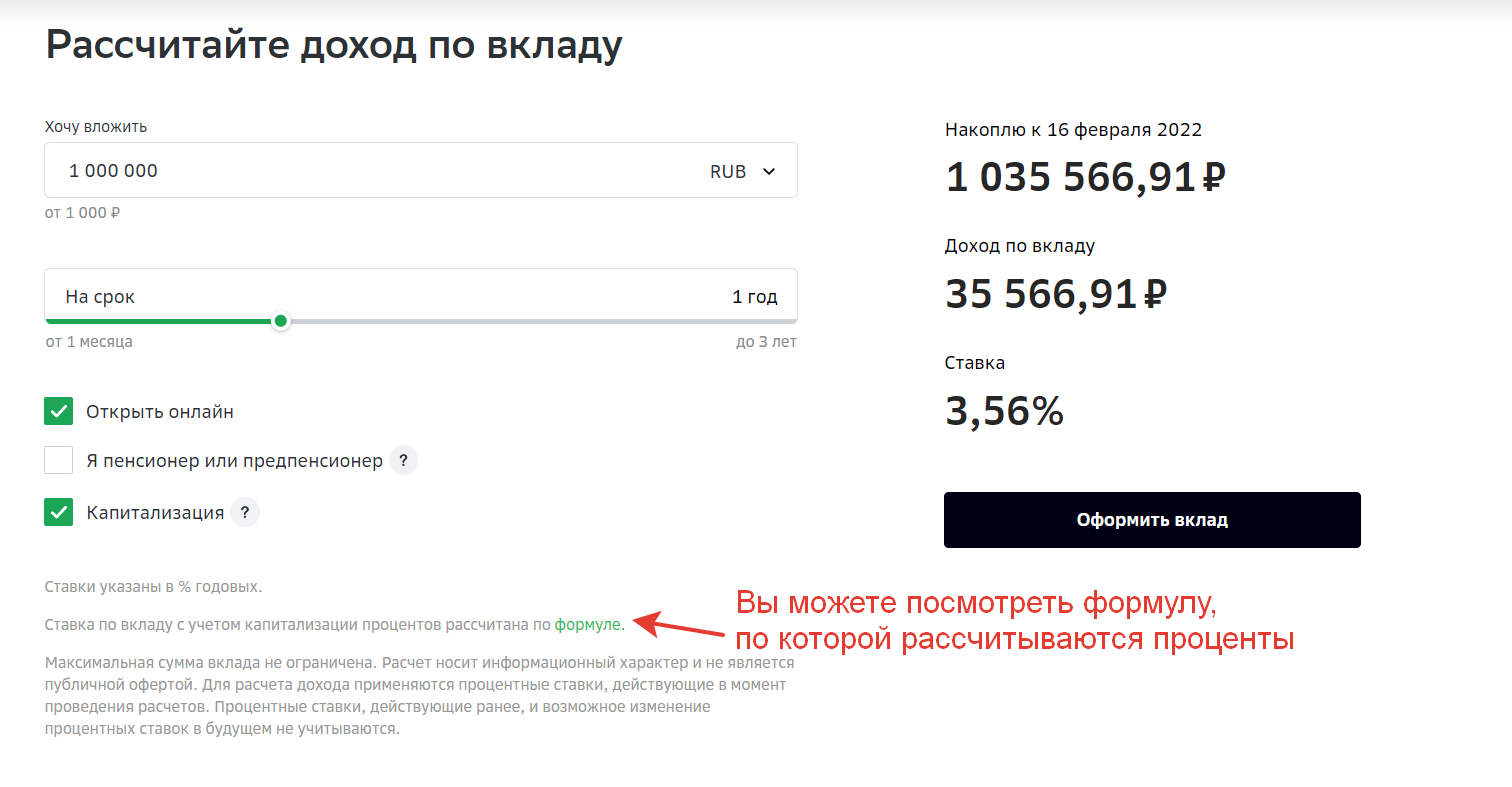

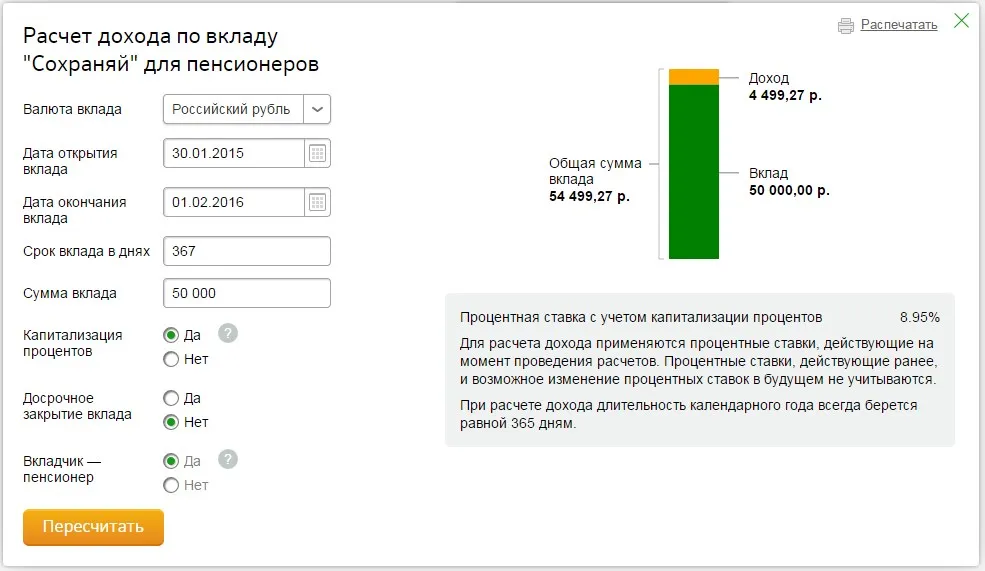

Как рассчитать проценты по вкладу онлайн?

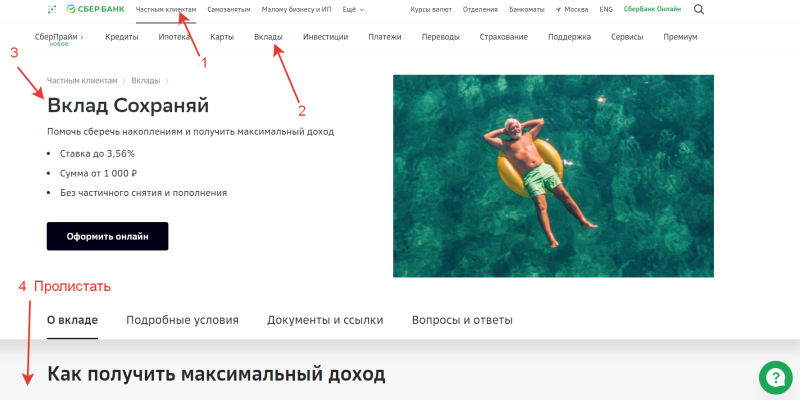

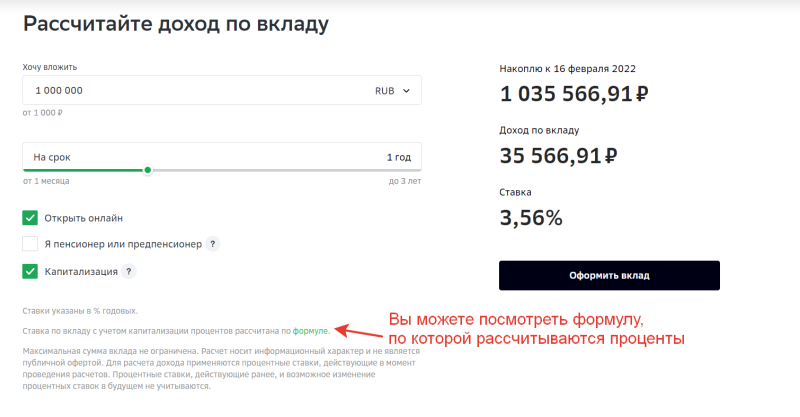

Если вы боитесь допустить ошибку в расчете или не обладаете специальными знаниями, то можно пойти по простому пути. Многие крупные банки позаботились о своих клиентах и разработали онлайн-калькулятор. Рассмотрим, как сделать расчет на примере Сбербанка.

В открывшемся окне будет вся информация по вкладу. Ваша задача – немного пролистать страницу и найти калькулятор. В калькуляторе можно выбрать/указать:

- сумму;

- срок;

- способ оформления: онлайн или через офис (при выборе второго варианта снять галочку);

- статус клиента: пенсионер или нет;

- с капитализацией или нет.

Моментально справа рассчитается доход по вкладу, с учетом процентной ставки по договору.

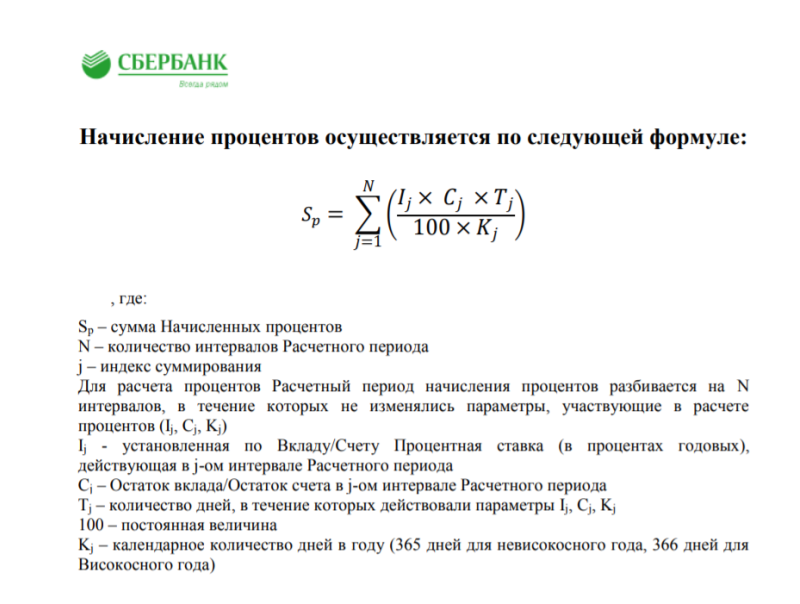

Стоит отметить преимущества СБЕРа, которое есть не у всех. Банк предлагает посмотреть формулу, по которой делается расчет.

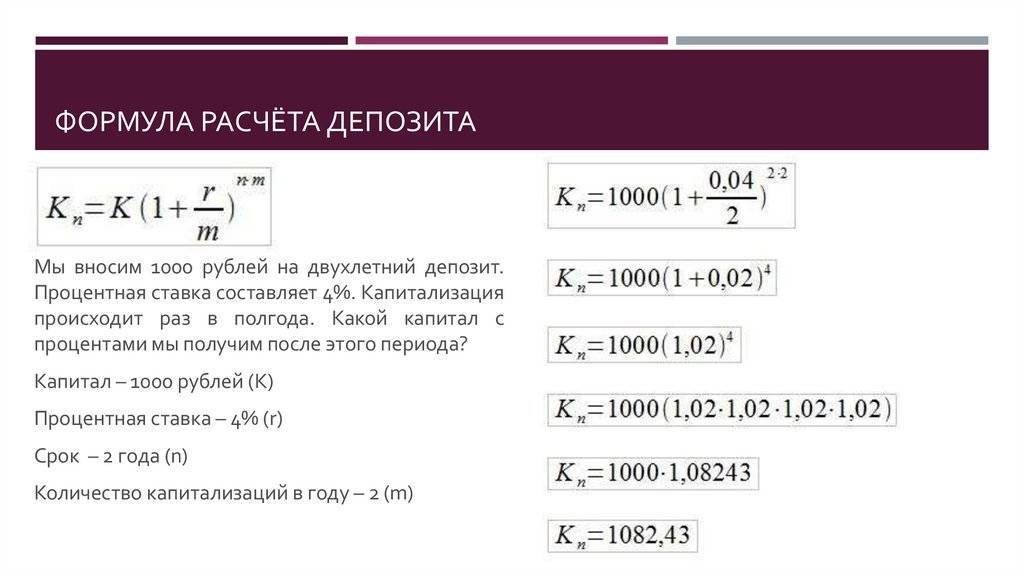

Как работает сложный процент?

Сложный процент подразумевает использование начальной суммы и дохода, полученного во время предыдущих периодов. Таким примером может являться вклад в банке, в условиях которого указана капитализация полученной прибыли. Сумма процентов по вкладу, начисленная за первый месяц, добавляется к основному счёту, и во второй год процентная ставка применяется уже к увеличенной сумме, что обеспечивает рост итоговой прибыли.

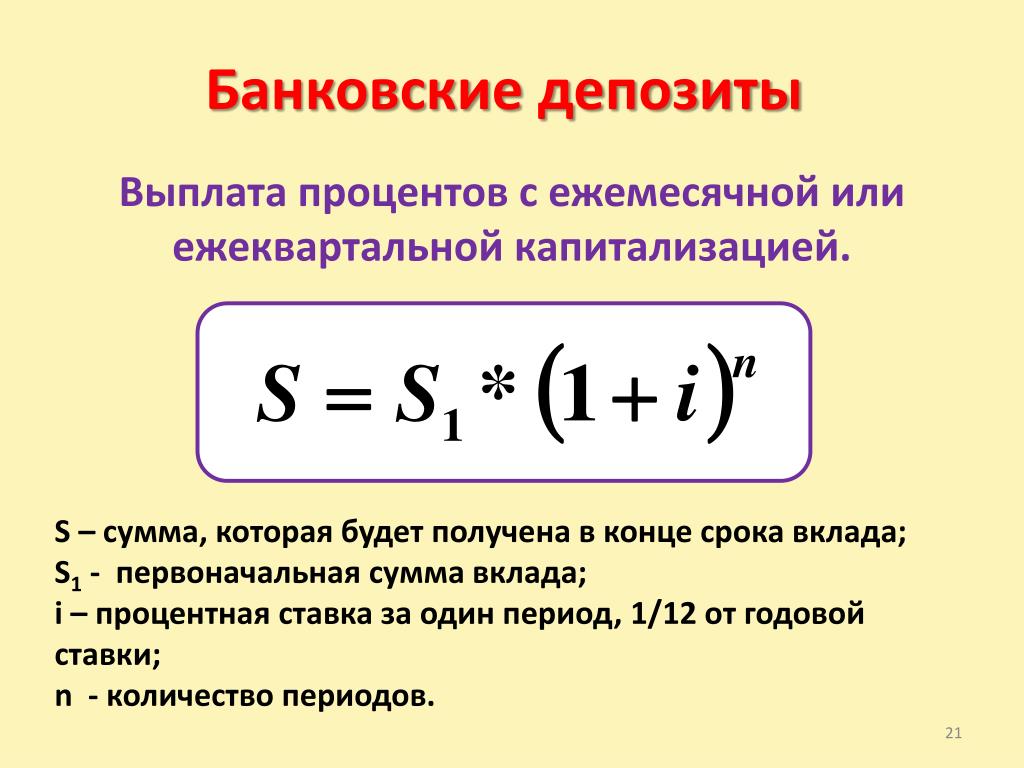

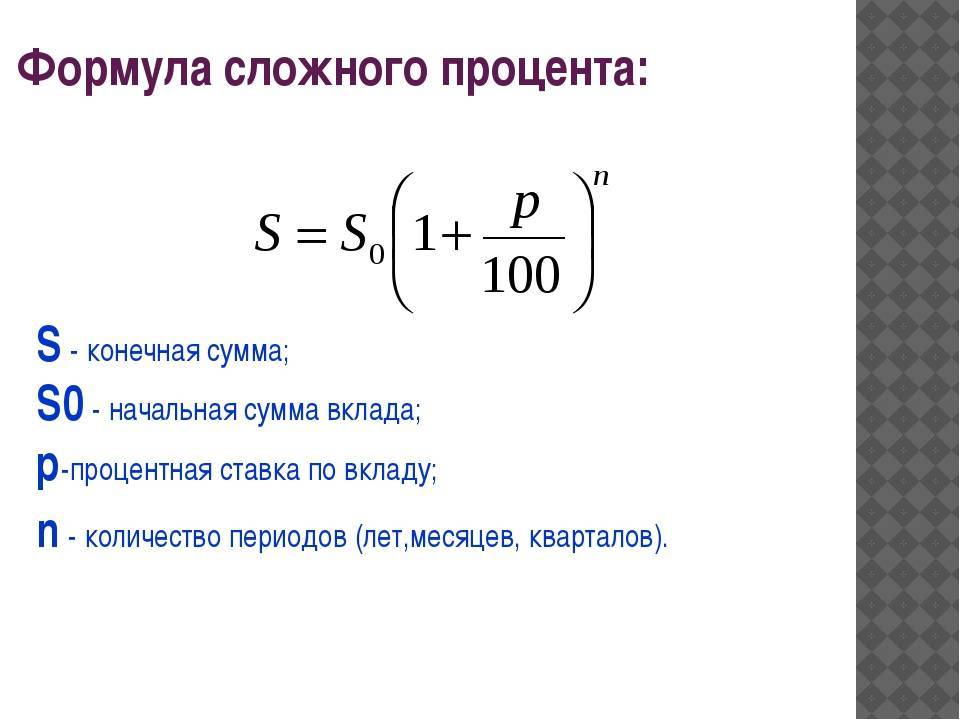

Формула сложного процента

Расчёт будущей прибыли при использовании сложного процента производится по формуле:

, где:

– сумма, которую вы получите в конце периода;

– сумма первоначальных инвестиций, т.е. то, что вы вкладываете;

– годовая ставка;

– количество периодов начисления ставки (ежемесячно, ежеквартально, ежегодно и т.д.);

– общий срок вклада в годах.

Пример сложных процентов

Как мы выяснили выше, при использовании сложных процентов, прибыль по вкладу постоянно увеличивается. Сейчас посмотрим на примере, как это происходит.

Предположим, что у нас открыт вклад на сумму в 1000$ на 1 год со ставкой 5%. В этом случае, доход в конце года будет: 1000$ + 1000$ * (5 / 100) = 1050$. То есть мы просто посчитали простой процент для вклада на один год. Затем мы решили, что хотим снова открыть вклад ещё на 1 год. Тогда мы возьмём полученные ранее 1050$ и снова добавим их на вклад под 5% годовых. Тогда получится: 1050$ + 1050$ * (5 / 100) = 1102.5$.

Как видите, в первый год мы получили 1050$, а на второй год 1102$. Это и есть пример работы сложного процента, т.е. когда результат первого года (те самые 1050$), мы использовали для процента второго года и тем самым получили 1102$.

Если бы во второй год мы использовали простой процент, то мы брали не результат прошлого года (1050$), а взяли снова 1000$. И получилось бы:

- 1 год: 1050$

- 2 год: 1050$

- 3 год: 1050$

- 4 год: 1050$

- 5 год: 1050$

Спустя 5 лет, на вашем депозите будет 5250$. А вот как меняется ваш депозит, если используется сложный процент:

- 1 год: 1050$

- 2 год: 1102$

- 3 год: 1157$

- 4 год: 1215$

- 5 год: 1276$

То есть, спустя 5 лет, на вашем депозите будет 5800$. Как вы видите, разница существенна и именно в этом магия сложного процента. Чем дольше вы вкладываете деньги, используя прибыль, накопленную за предыдущие года – тем выше будет доход в конце.

Разница между простым и сложным процентами

Основная разница между двумя типами процента в том, на что именно начисляется процент. Когда используется простой, то за основу вычислений всегда берётся первоначальная сумма

Неважно, делаете вы расчёт для первого года или третьего – сумма всегда одна. Для сложного же процента – основа вычислений, это результат предыдущих вычислений

То есть то, что вы рассчитывали для прошлого года, берётся за основу расчётов для текущего года. Кратко: простой процент – основа всегда одинакова, сложный процент – основа всегда разная.

| Простой процент | Сложный процент |

| Доход начисляется один раз – в конце срока | Доход начисляется каждый год |

| При расчёте учитывается только начальная сумма | При расчёте учитывается начальная сумма плюс доход каждого года |

| Прибыль каждый год будет одинаковая. | Прибыль каждый год будет увеличиваться, то есть она всегда разная. |

Что такое сложный процент в инвестициях простыми словами

Знание механизма расчета по депозиту позволяет вкладчикам составить прогноз дохода. Этот расчет доступен при заключении соглашений, выполнении транзакций, перед начислением вознаграждения и капитализацией прибыли.

Банки пользуются простыми и сложными формулами.

При этом применяется фиксированная ставка, которая закрепляется договором при размещении депозита, может регулироваться в случаях:

- автоматической пролонгации договора;

- досрочного закрытия.

Плавающий тип может меняться на протяжении действия соглашения.

Изменение ставок в этом случае привязано к таким факторам:

- курсу валют;

- переводу депозита в другую категорию.

При расчете дохода учитывается ряд показателей:

- инвестиционная сумма;

- процентная ставка, ее тип;

- периодичность начислений;

- срок договора.

При использовании простой схемы расчета итог получается в результате таких математических действий. Начальная сумма умножается на годовую ставку и количество дней начисления вознаграждения и делится на количество дней по календарю и на 100.

Зачем инвестировать под сложный процент

При инвестировании денег рекомендуется выбрать оптимальный вариант, который позволит использовать преимущества сложных ставок. Вложению денег всегда предшествует планирование, анализ поставленной задачи. Капитализация прибыли от инвестирования на счет позволяет получить дополнительный доход.

Простой расчет

Эффективной ставкой считается номинальный процент, который начисляется на сумму с капитализацией. Рассчитать доход можно в программе Excel. Для этого следует ввести исходные данные, формулы на базовый депозит, сумму с капитализацией. Действия выполняются автоматически, поэтому для получения корректного результата рекомендуется внимательно ввести информацию.

Формула

Плата за пользование средствами финансовым учреждением начисляется ежемесячно. Если вкладчик не будет снимать эти средства со счета, то они дополнят сумму основного депозита.

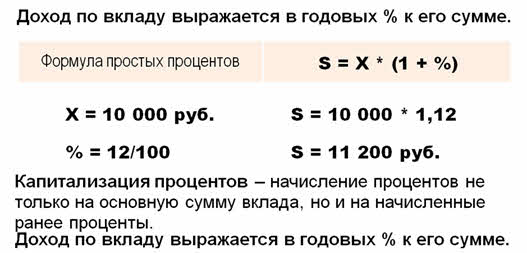

Формула сложного процента записывается: S=X*(1+%)n, где

- S — конечная сумма;

- X — начальный вклад;

- % — годовая ставка;

- n — количество периодов.

В результате прибыль добавляется к сумме и дает доход. Сложный расчет может действовать при открытии срочного депозита.

Выбирая программное предложение банка, нужно ориентироваться на итоговый доход в денежном выражении, который получится при размещении средств.

FAQ — ответы на часто задаваемые вопросы

Какими бы полными и подробными не были условия предлагаемых депозитных программ, всегда есть моменты, требующие дополнительного разъяснения.

Я промониторила сайты более 25 российских банков и отобрала 3 наиболее часто встречающихся вопроса по депозитным программам. Свои ответы на них предлагаю вам для ознакомления.

Вопрос 1. Какие банковские вклады дают максимальную доходность?

Несведущие, начинающие инвесторы ошибочно полагают, что максимальную прибыль от вложений в банковские депозиты дают программы с наиболее высокой процентной ставкой.

На самом деле на доходность, кроме процентов, влияет множество факторов. Например, наличие/отсутствие капитализации, валюта вклада, срок размещения денежных средств, периодичность начисления %.

Продукт, имеющий оптимальный набор этих параметров, даст наилучший результат.

Вопрос 2. Должен ли я платить налоги с процентов по вкладам?

По налоговому законодательству РФ все доходы, независимо от источников их получения, облагаются налогом. Однако НДФЛ с процентов вкладчику-физлицу придётся платить лишь в случае, когда годовая процентная ставка по рублевому вкладу превышает ключевую ставку, устанавливаемую Банком России на 5 пунктов, а по валютным вложениям на 9%.

На момент написания статьи она составляет 7,5%. Следовательно, чтобы возникла обязанность по уплате налога, процент по вкладу в рублях должен быть не менее 12,5%. годовых, по валютным депозитам не менее 16,5%. Таких ставок сейчас на банковском рынке не наблюдается, а значит, платить ничего не придётся.