Счет-фактура: назначение, какие виды существуют и применяются на практике

Счет-фактура применяется для подтверждения вычета входящего НДС по приобретаемым объектам материальных ценностей. Это один из наиболее существенных для организаций первичных документов. Однако его оформляют только те категории юридических лиц, которые являются плательщиками налога на добавленную стоимость. В основном они представлены акционерными обществами, а также обществами с ограниченной ответственностью, которые работают на общей системе налогообложения.

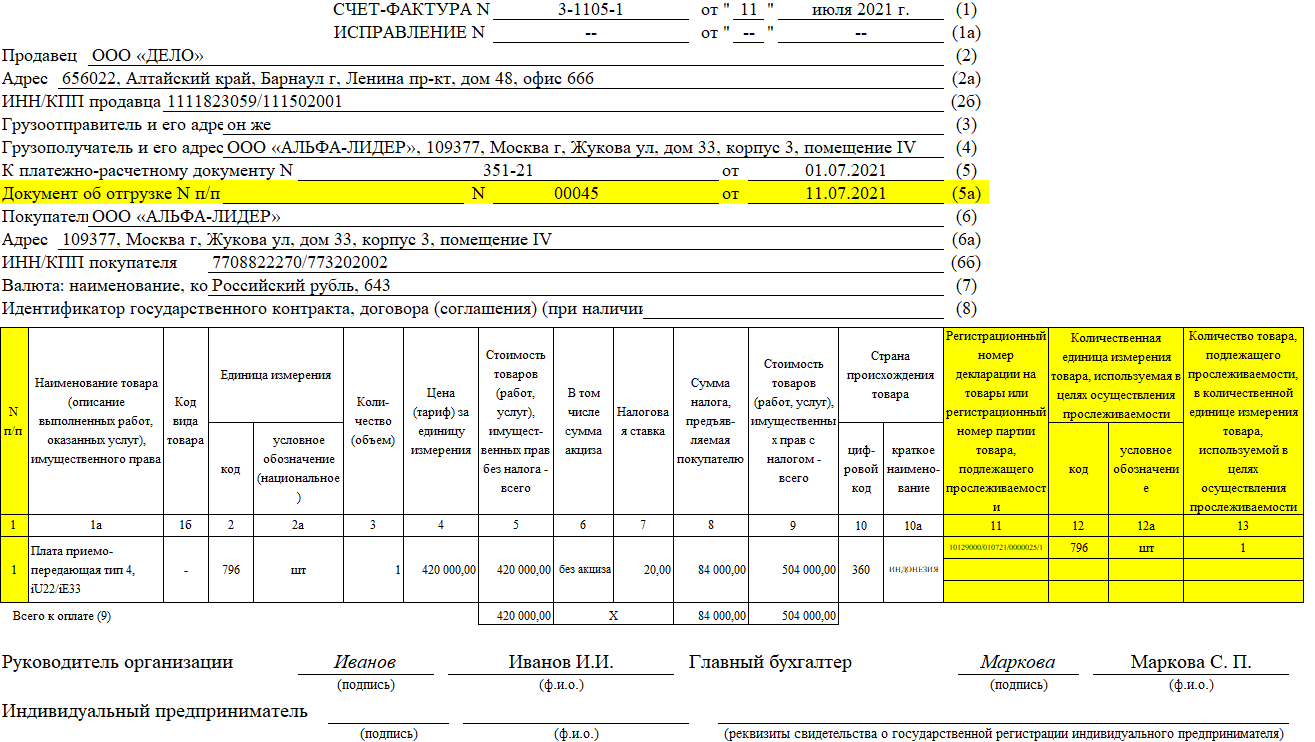

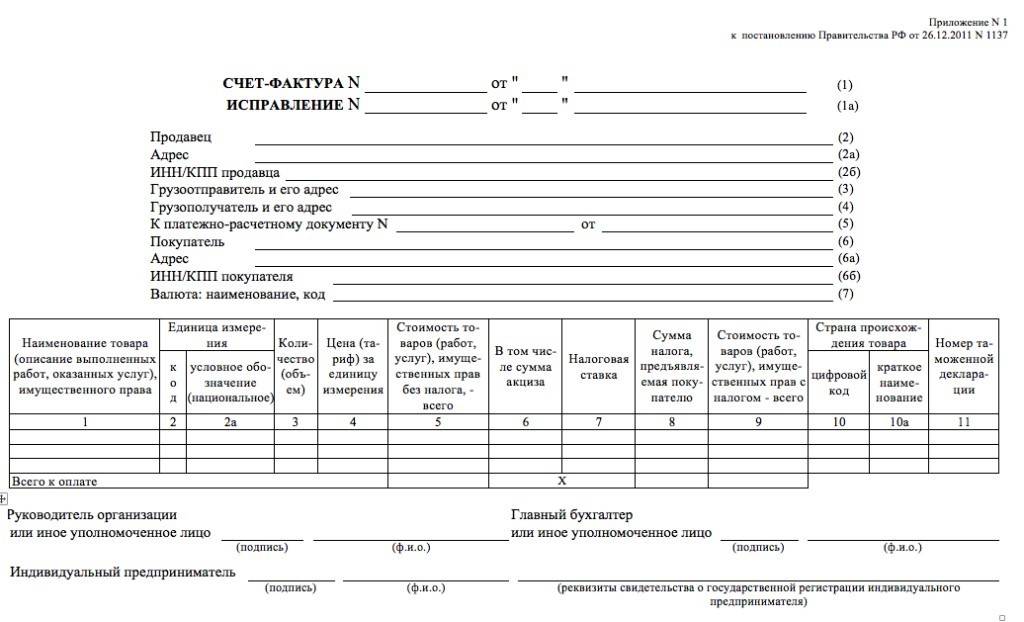

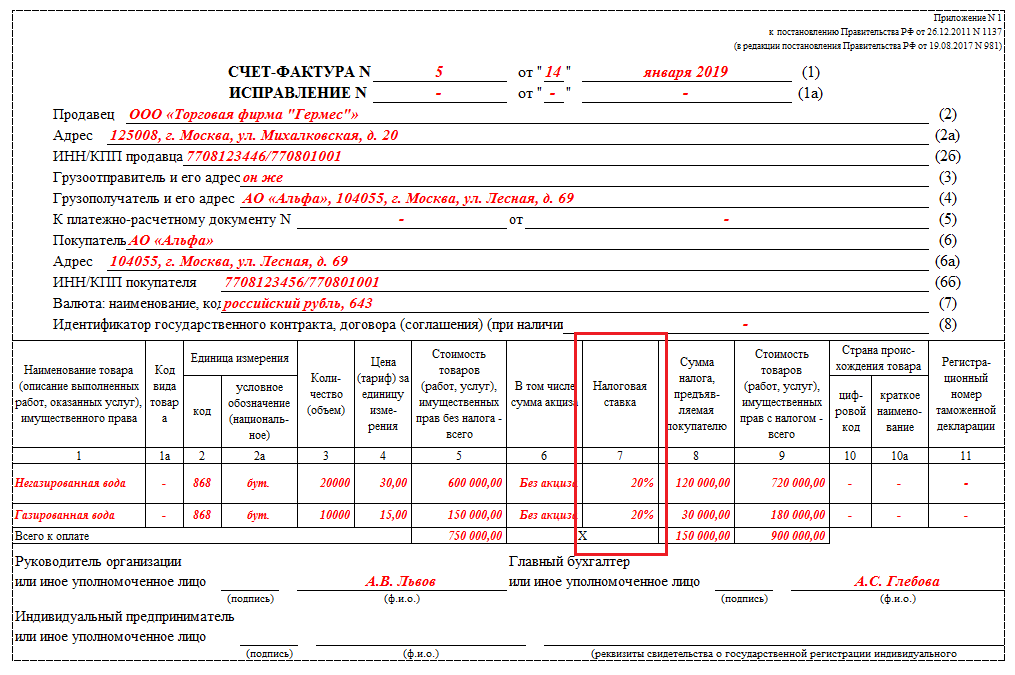

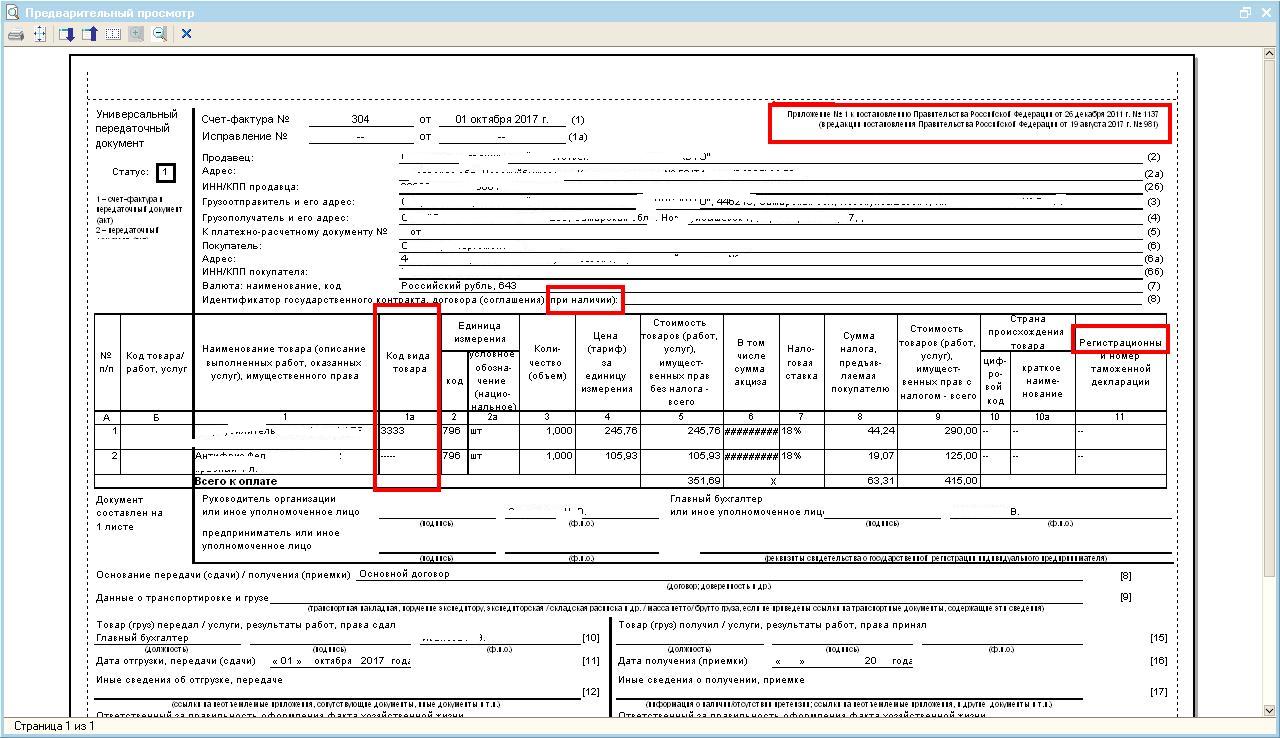

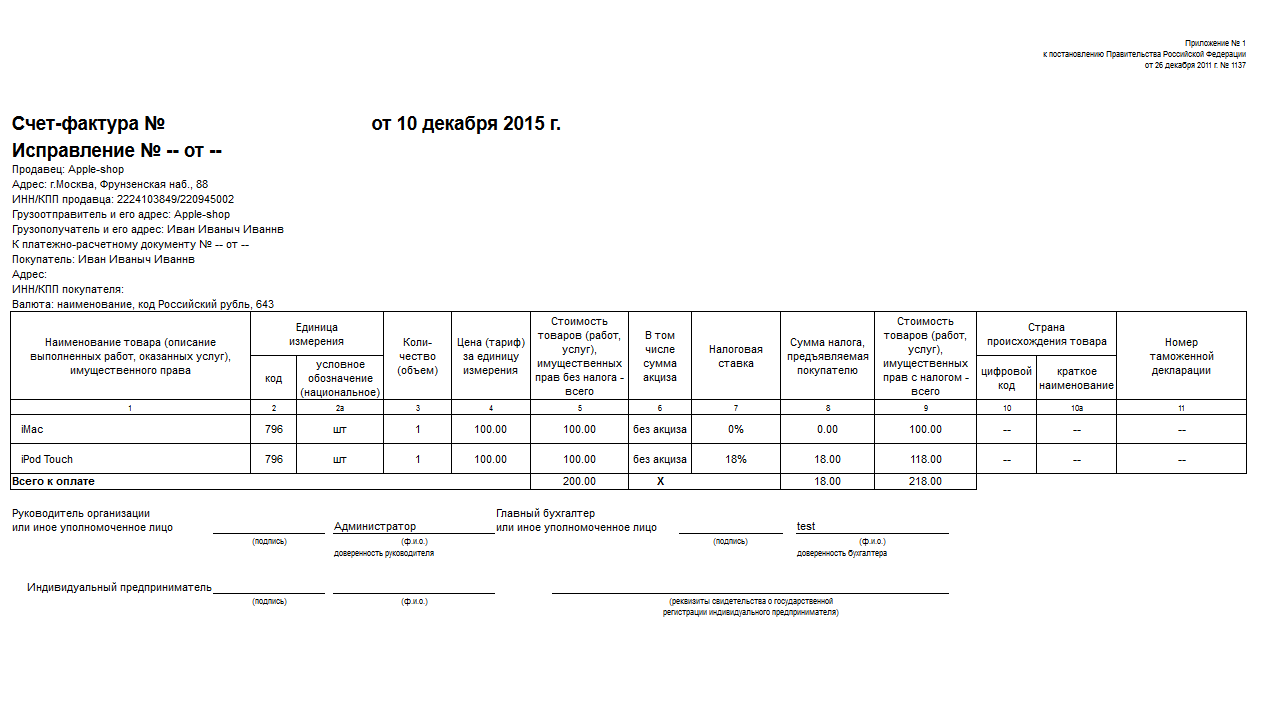

При формировании счет-фактуры организации должны руководствоваться постановлением Правительства РФ от 26.12.2011 № 1137, в содержании которого приведены требования к структуре и формату представления документа.

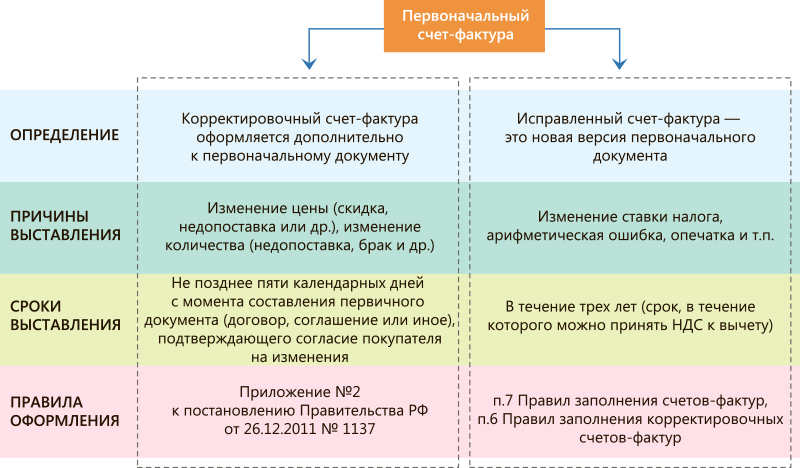

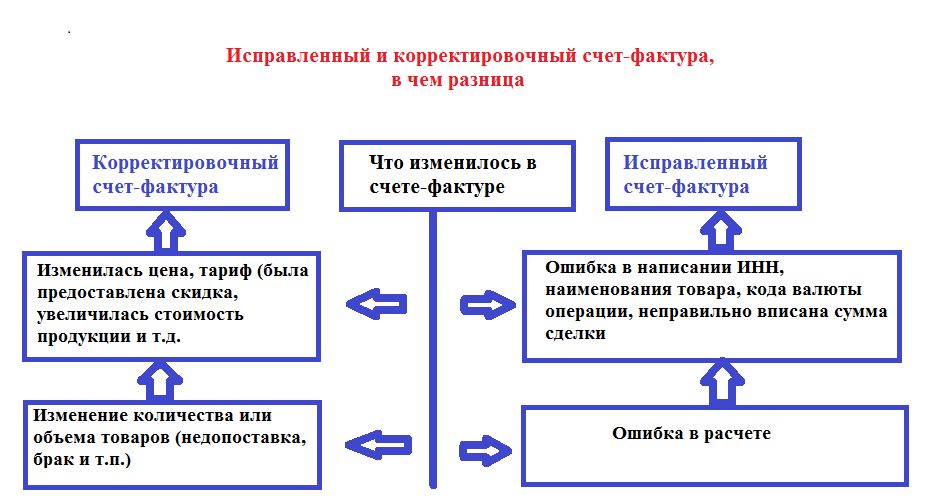

На практике организации используют три вида счет-фактуры:

- на реализацию – оформляется при продаже товаров, работ или услуг, а также при передаче имущественных прав;

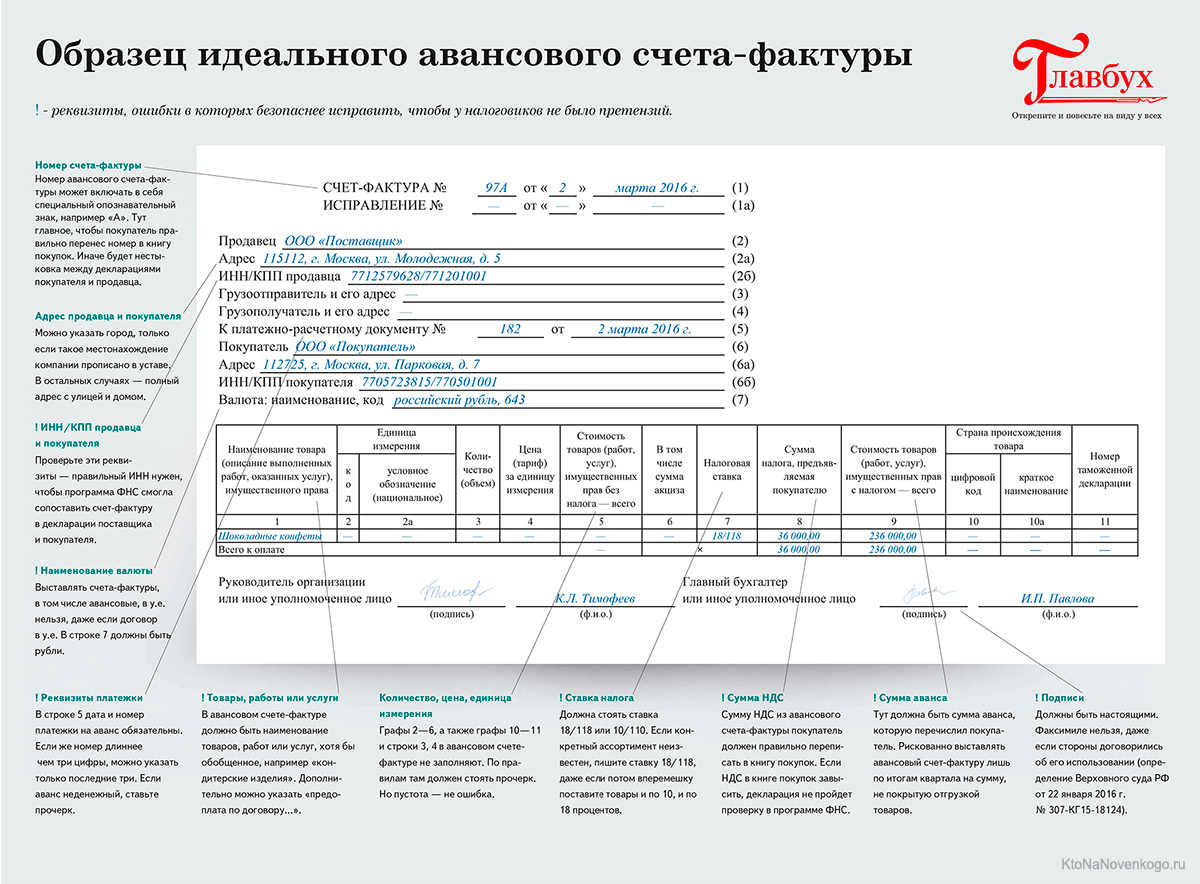

- по авансам полученным – оформляется в случае получения предоплаты от покупателей;

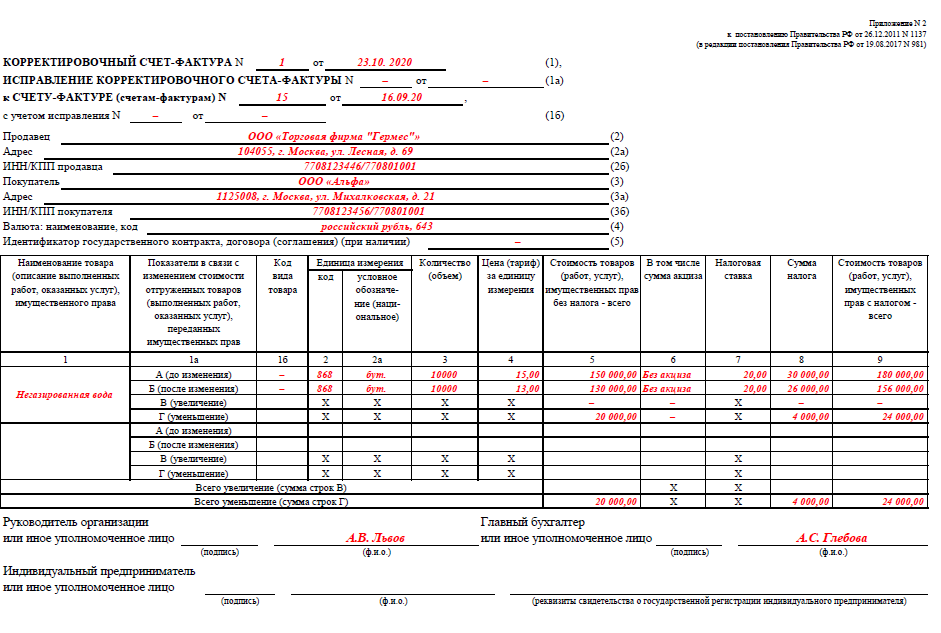

- корректировочная – формируется при изменении условий сделки, например, в случае корректировке объема реализации или стоимости контракта.

Чем отличается счет-фактура от чека?

Подробнее

Отсутствие или некорректное оформление счет-фактуры лишает организацию права на получение вычета по входящему НДС, что впоследствии ухудшает ее финансовое положение.

Счет-фактура распространена в обороте, поэтому ее часто используют в судебных спорах, чтобы доказать отпуск товара покупателю. Однако суды считают, что одной счет-фактуры недостаточно для этого – нужны и другие первичные документы.

Часто задаваемые вопросы

Можно ли оплачивать товар или услугу без счёта?

Можно, без проблем. Есть договор? При перечислении денег можно сделать ссылку на него. Есть накладная или акт? Ссылайтесь в платёжке на них. Более того, можно вообще платить без документа-основания. В назначении платежа вы можете просто указать товар или услугу, и этого будет достаточно.

Для чего он нужен журнал счетов?

Чтобы не запутаться во всех документах, выставленных контрагентам, полезно вести журнал их учёта. Это делать не обязательно, но желательно, т.к. систематизация выставленных документов удобна прежде всего вам самим.

Имея под рукой информацию, когда, кому и на какую сумму были выписаны документы, продавец без труда отследит любой платёж, а ещё вовремя напомнит о долге нерадивому покупателю.

Инструкция по заполнению

Для того чтобы правильно заполнить счёт нужно:

- В строке «Получатель» указать название продавца или подрядчика.

- В строке «Банк получателя» вписываются реквизиты банка организации, которая реализует ТМЦ или оказывает услуги.

- В пустой строке указывается номер счёта и дата его составления.

- В строке «Товары (работы, услуги)» вписывается название этих видов.

- В строках «Количество», «Единица измерения», «Цена» и «Сумма» указывается количество товаров или услуг, их цена и общая стоимость.

- Под общей стоимостью указывается НДС, если он есть, а также итоговая стоимость.

- В конце документа помещаются данные о руководителе и главном бухгалтере.

- Скачать бланк счета на оплату

- Скачать образец счета с НДС

- Скачать образец счета от ИП без НДС

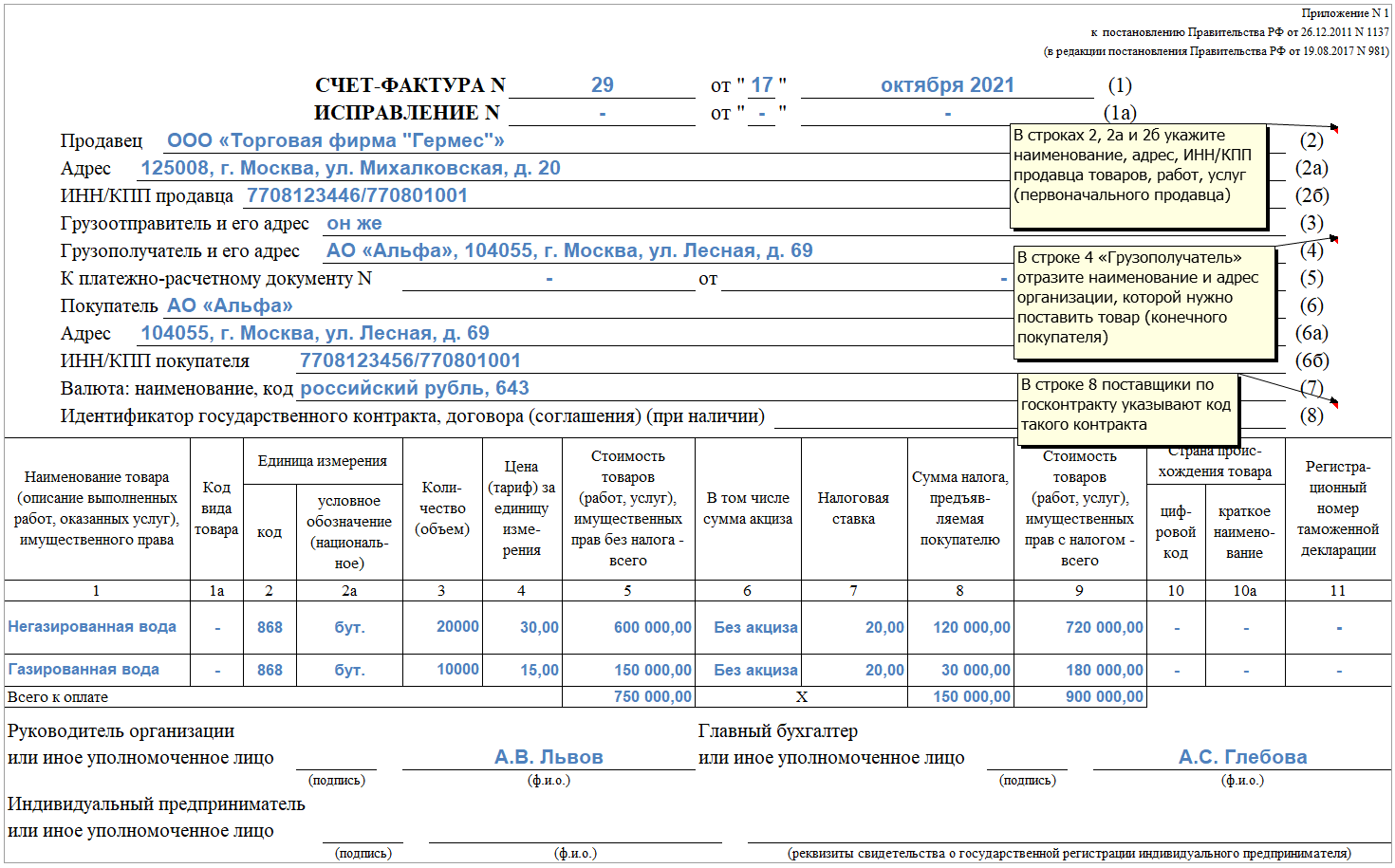

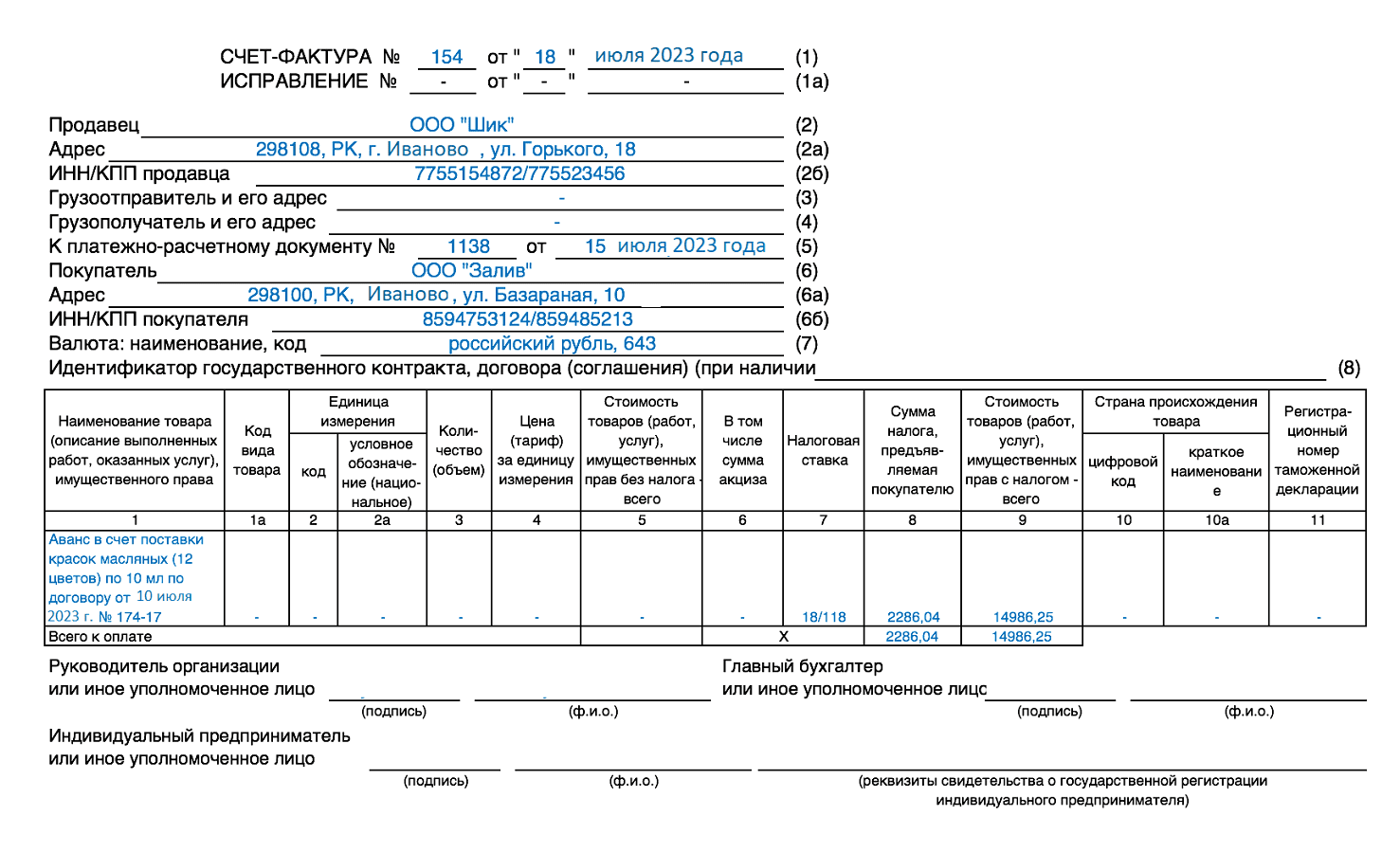

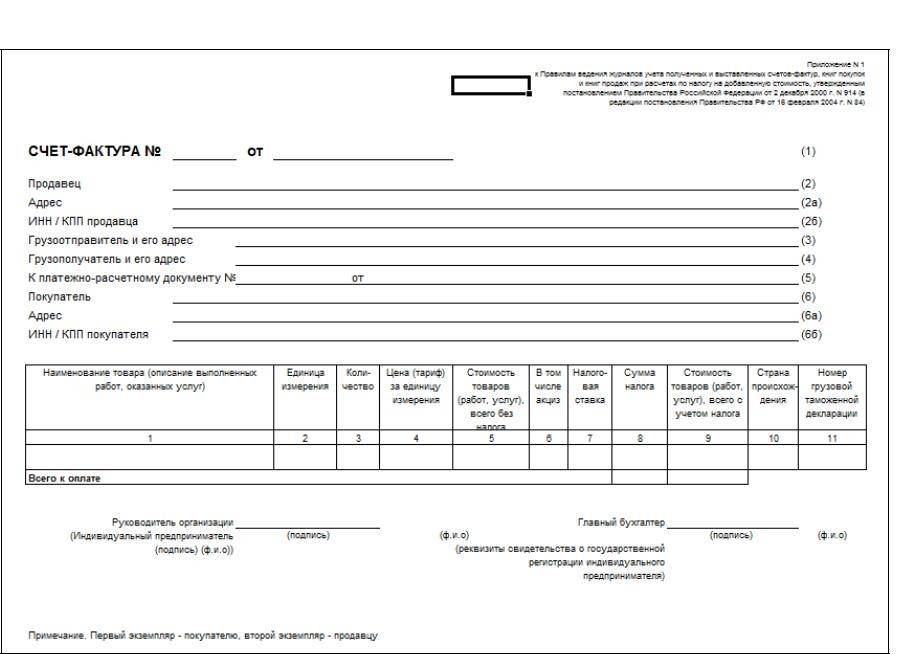

Чтобы заполнить счет-фактуру нужно:

- В первой строке указать дату составления документа и его порядковый номер.

- В строках 2,3,4 и 6 указать реквизиты продавца, покупателя, грузополучателя или грузоотправителя.

- В строке 5 – номер платёжного документа, согласно которому был получен аванс.

- В строке 7 указывают наименование валюты платежа.

Табличную часть этого документа заполняют следующим образом:

- В первой графе указывают наименование товаров.

- В гр. 2,3,4 указывают единицу измерения, количество и цену.

- В гр. 6 проставляются сведения об акцизе. 4. В гр. 7 и 8 указывается налоговая ставка и сам налог в рублях и копейках без округления.

- В гр. 5 и 9 – общая стоимость с НДС и без НДС.

- В гр. 10 и 11 заносят сведения об импортных товарах.

- Счёт-фактура подписывается директором и главным бухгалтером, или другими должностными лицами, уполномоченными составлять этот документ. Выполняется документ либо от руки, либо с помощью компьютера. Но можно частично заполнить его в компьютерной программе, а частично дописать от руки.

Важно!

Кроме того, все выписанные или полученные счет-фактуры фиксируются в специальных журналах учёта. Если операции облагаются НДС, документы отображаются в книгах продаж и покупок.

Чтобы заполнить товарную накладную необходимо:

- В строке «Грузоотправитель» необходимо указать название, местонахождение, а также банковские реквизиты самой организации, которая занимается отгрузкой товаров самим покупателям.

- В строках «ОКПО» или «Вид деятельности по ОКДП» записывается информация о продавце ТМЦ.

- В строке «Грузополучатель» необходимо указать все реквизиты покупателя, включая его название, местонахождение, а также банковские данные.

- В строках бланка ТН «Поставщик» или «Покупатель» записывается информация, аналогичная той, что указана в строках «Грузоотправитель» или «Грузополучатель».

- В строке «Основание» вписывается номер подписанного договора и дата его составления.

- Если сам поставщик доставку своих же товаров совершает не самостоятельно, а привлекает стороннюю организацию, то заполняется строка «Транспортная накладная».

- В строке «Товар» подробно даётся характеристика товара.

- В строке «Единица измерения» должна указываться наименование самой единицы измерения.

- В строке «Количество» вписывается количество продаваемого товара.

- В строках «Цена», «Сумма без НДС», «НДС», «Сумма с НДС» соответственно указываются необходимые суммы.

- В конце указываются данные тех должностных лиц, которые совершили отпуск товаров, а также тех, что согласно доверенности приняли ТМЦ.

- Все записи в конце скрепляются подписями и печатями продавца и покупателя ТМЦ.

- Скачать бланк товарной накладной

- Скачать образец товарной накладной

Налоговый инструмент

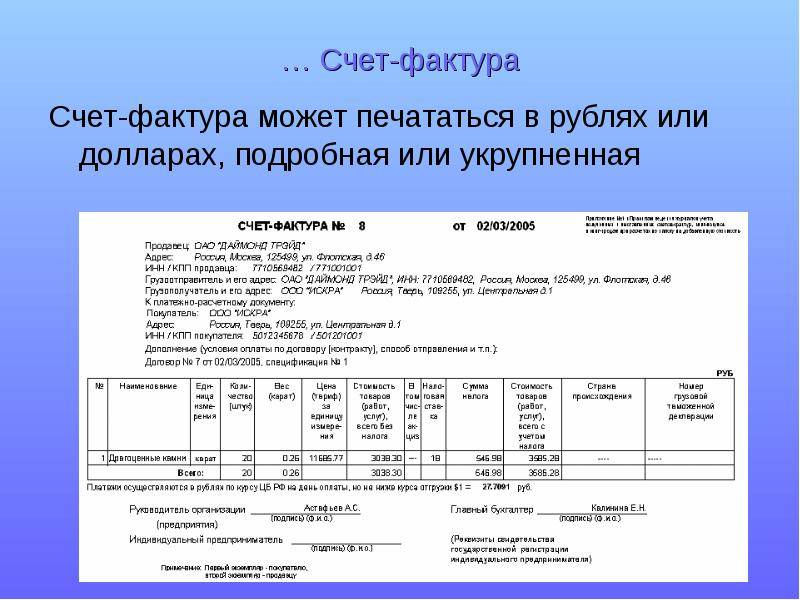

Счет с налогом на добавленную стоимость не имеет унифицированный формы

Счет с налогом на добавленную стоимость не имеет унифицированный формы

. Бланки данных счетов разрабатываются каждой организацией самостоятельно. Никаких особых тонкостей нет. Содержание реквизитов идентично любому другому счету на оплату.

Составление счета на оплату без налога на добавленную стоимость происходит в интересах поставщика. В практике часто возникает следующая ситуация: покупатель, оплачивая услугу или товар по договору без предоставленного счета, вносит оплату с учетом НДС. При наличии же счета, в котором четко прописано «не облагается НДС», возможность допустить ошибку при оплате сводится к минимуму.

Таблица образца счета на оплату без НДС заканчивается внесением в строку «Итого» общей суммы

.

Под таблицей прописывается (прописью) общая сумма с добавлением выражения «Без НДС»

.

Для чего необходим счёт-фактура?

В соответствии со счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Форма предоставления счёт-фактуры может быть:

- в бумажном виде;

- в электронной форме (по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур).

В случае допущения ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать:

- продавца;

- покупателя товаров (работ, услуг);

- имущественных прав;

- наименование товаров (работ, услуг);

- стоимость;

- налоговую ставку;

- сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны:

- порядковый номер и дата составления счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика (налогового агента) и покупателя;

- наименование и адрес грузоотправителя и грузополучателя;

- номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

- наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

- количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии);

- цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

- стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо иным лицом, уполномоченным доверенностью от имени индивидуального предпринимателя, с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

Счет-фактура, составленный в электронной форме, подписывается усиленной квалифицированной электронной подписью руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, индивидуального предпринимателя.

Согласно при реализации товаров (работ, услуг) налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, счета-фактуры составляются без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп “Без налога (НДС)”.

При оформлении счёта-фактуры продавец осуществляет следующую бухгалтерскую проводку:

| Дебет | Кредит | Разъяснение |

| 90.3 | 68/НДС | Начисление НДС |

Покупатель, осуществляющий уплату НДС, на основании полученного счёта-фактуры оформляет следующие бухгалтерские проводки:

| Дебет | Кредит | Разъяснение |

| 19 | 60.1 | Входящий НДС |

| 68/НДС | 19 | Заявление налога к вычету |

Почувствуйте разницу

Несмотря на то, что оформление того и другого счета делается по поводу одной хозяйственной операции, они принципиально отличаются по смыслу.

- Предназначенный для оплаты покупателем счет — это документ, дающий последнему основание для перевода денег продавцу. Для этого в нем содержатся необходимые реквизиты и указываются товары (услуги) за которые производится оплата. Бухгалтер согласовывает счет с руководителем предприятия-покупателя, который дает разрешение на оплату.

- Функция счета-фактуры — отражение в налоговом учете НДС по операции, связанной с куплей-продажей товаров или услуг по договору. Он должен оформляться, когда на основании договора поставлен товар, что должно подтверждаться товарной накладной. При оказании услуг или выполнении работ подтверждением является акт их выполнения. На основании этого счета к зачету принимается сумма НДС. Ошибки при оформлении счета-фактуры чреваты санкциями налоговой.

- Счет на оплату выписывается в форме, устраивающей деловых партнеров. Какой-либо нормативно установленной отчетности его использования нет.

- Требования к счету-фактуре зафиксированы законодательно. Он является документом строгой отчетности, представляемым в налоговые органы.

- Традиции делового оборота требуют печати продавца на оформляемом им счете на оплату.

- Наличие печати на счете-фактуре нормативными актами не предусмотрено.

Счет и счет-фактура – одни из многочисленных документов, с которыми имеет дело бухгалтер. Для каких целей они используются, напомним в нашей консультации.

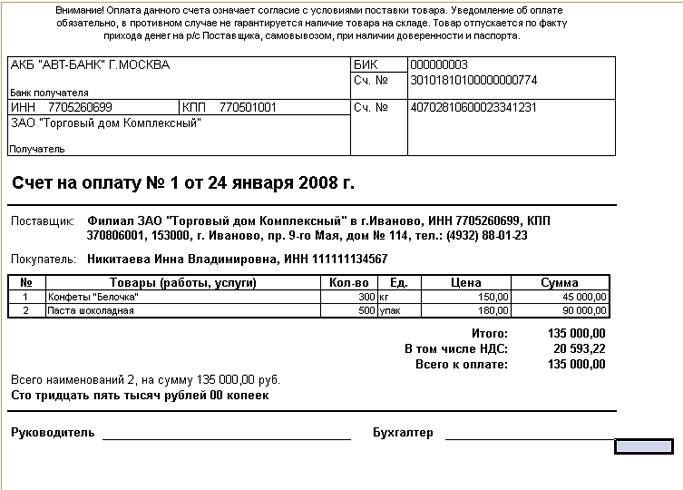

Как работает счет на оплату

Выписка такого счета стало традицией в отношениях купли-продажи между предприятиями и предпринимателями. Централизованно его форма не утверждалась. Поэтому предприятие, оформляющее такой документ, может исполнить его на своем фирменном бланке. В нем должны содержаться платежные реквизиты компании, продающей товар или услуги. Объем этих реквизитов продавец устанавливает на свое усмотрение.

Пример счета на оплату

- Полное наименование продавца, его налоговые и банковские реквизиты.

- Почтовый индекс, адрес и фактическое местонахождение продавца.

- Телефоны, факс, электронную почту.

- Номер счета и дата его выписки.

- Срок, назначение и условия оплаты счета.

- Подписи директора и бухгалтера и печать фирмы.

Такой счет позволяет покупателю (плательщику) перевести указанные в счете денежные средства на оплату перечисленных в счете товаров (услуг). Он также используется для проведения авансовых платежей. Счет на оплату обязательным документом для перечисления средств не является. В нем обычно указывается срок, в течение которого оплата может быть произведена. Его выписывают преимущественно, чтобы получить предоплату, и в книге продаж не фиксируют.

Однако подобный счет обладает важной функцией, влияющей на установление полноценных деловых взаимоотношений партнеров. Он выступает предложением о заключении сделки в том случае, когда договора как отдельного документа, определяющего права и обязанности сторон хозяйственной операции еще не существует

Если в нем перечислены все существенные условия, обозначенные гражданским законодательством, то этот документ может считаться офертой. Разумеется, в нем должны содержаться номера счетов и другие банковские реквизиты продавца, а также перечень подлежащих оплате товаров и услуг, их стоимость и количество.

Оплата счета означает принятие предложения продавца

. Такой оплаченный счет с признаками оферты означает, что сделка между сторонами заключена, несмотря на отсутствие отдельного договора об этом. Счет может быть сформирован для проведения оплаты в любой удобной сторонам валюте. При этом следует соблюдать требования налогового законодательства. Они обязывают плательщика налогов обязательно начислять НДС к стоимости товаров, услуг или работ. К оплате покупателю предъявляется счет с начисленным налогом, сумма которого указывается отдельной строкой. При этом должно быть помечено, что сумма к перечислению включает НДС. Если продавец не обязан уплачивать этот налог, в счете необходимо сделать пометку, что сумма НДС не включается.

Налоговый инструмент

Для того, чтобы подтвердить, что товар фактически отгружен или услуга оказана, оформляется другой документ, именуемый счетом-фактурой. Он с указаним стоимости отгруженных товаров или предоставленных услуг, выполненных работ направляется их покупателю после того, как тот в установленном порядке принял приобретенное.

В Российской Федерации понятие такого счета и режим его применения установлены налоговым законодательством. Оно определяет, что счет-фактура предназначается исключительно для учета НДС. Установлено, что он должен быть документом строго определенного образца и оформляется хозяйствующим субъектом, который обязан уплачивать налог в бюджет. Именно этот счет выступает документальным основанием, согласно которому покупатель принимает к вычету предъявленную продавцом сумму этого налога. Российское законодательство допускает возможность оформления электронного счета-фактуры по специальной процедуре.

Независимо от вида счета в нем обязательно должны быть:

- Наименование и реквизиты поставщика и приобретателя.

- Перечень отгруженного товаров, услуг (работ).

- Цены и стоимость товаров (услуг).

- Ставка налога и сумма НДС.

- Другие необходимые сведения.

Продавец обязан выписать такой счет покупателю, уплачивающему НДС. Ведь этот документ дает основание осуществить соответствующий налоговый вычет. Сам подобный документ не может использоваться как подтверждение передачи товара от продавца покупателю. Она может быть подтверждена только оформленной установленным образом товарной накладной. Подтверждением принятых услуг, работ или имущественных прав является соответствующий акт их приема-передачи.

Продавец и покупатель должны заносить информацию о выписанных и принятых счетах-фактурах в специальные журналы. Выданные документы регистрируются в книге продаж, принятые — в книге покупок. Продавец вправе не оформлять такой счет контрагенту, который не является плательщиком НДС. Предварительно стороны должны согласовать это в письменном виде. Оформляя первичные документы с таким партнером, продавец в них должен указать сумму налога, а покупатель делает это при заполнении платежного поручения. Также не выписываются такие счета в случаях реализации гражданам товаров или услуг.

Субъекты хозяйствования, которые освобождены от уплаты НДС, выписывают счета-фактуры, когда они являются налоговыми агентами или посредниками. В подобных вариантах они подают декларации по налогу и сами уплачивают его сумму в бюджет. В выставляемых ими счетах-фактурах сумма налога не выделяется. На документах должна быть сделана пометка «Без НДС». Что бы не допустить ошибку при учете расходов и доходов может использоваться другой документ с выделенной суммой этого налога. Например, выписка банка или товарный чек.

Счёт на оплату, счет-договор, счет-фактура — в чем разница?

Счёт-договор — это, по сути, тот же самый документ на оплату, но дополнительно включающий в себя реквизиты договора. В нём прописываются условия доставки, сроки перечисления денег, порядок возврата, обмена, хранения и всё то, что продавец считает нужным сообщить о товаре или услуге.

Этот документ обычно заменяет договор, если сумма сделки небольшая. Факт оплаты счёта-договора подтверждает согласие покупателя с указанными условиями.

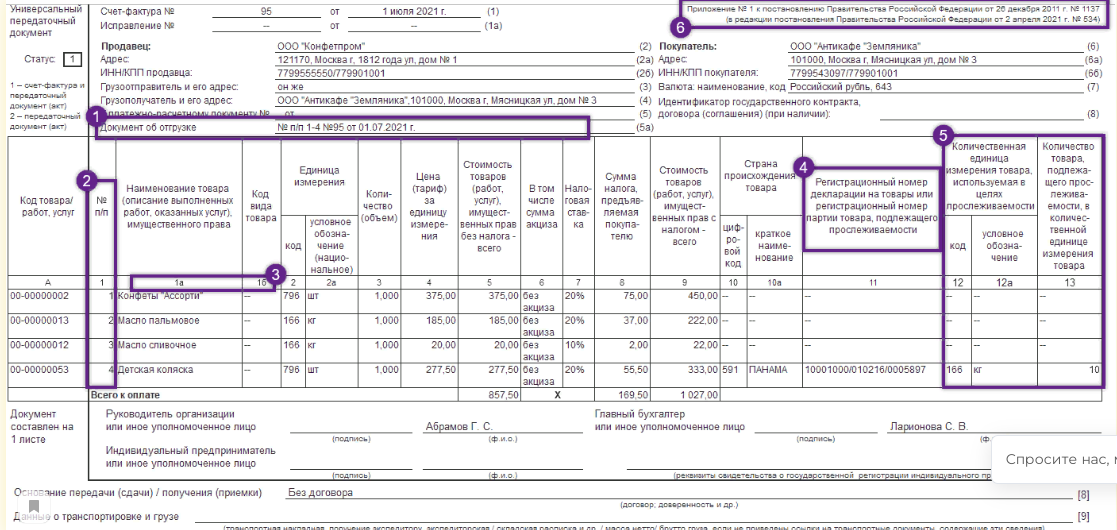

У счёта-фактуры совсем другая функция — подтвердить факт поставки товара (выполнения работ или услуг) и указать на наличие НДС в сделке. Применяется индивидуальными предпринимателями и компаниями, работающими на ОСНО. Выдается вместе с накладной или актом выполненных работ.

Счёт на предоплату и постоплату: в чем разница?

Только в сроках платежа. Участники сделки могут зафиксировать в договоре внесение предоплаты сразу после его подписания. Тогда продавец выставляет счёт на аванс, а на остаток документ выставляется после подписания накладных покупателем. Это уже постоплата, так как она производится после получения товара.

Счет-фактура

Документ, тесно связанный с применением ОСНО и расчетами по НДС. На основании счета-фактуры принимается НДС к вычету в сумме, предъявленной продавцом (НК РФ ст. 169-1). Покупатель не имеет права заявить налог к вычету при отсутствии этого документа. Счет-фактура должен быть оформлен строго в рамках, установленных законом, иначе налоговые органы могут посчитать сумму НДС к вычету неправомерной.

Может иметь как бумажную, так и электронную форму.

Внимание! Электронный вариант документа действителен, только если передается по электронным каналам связи с использованием квалифицированной цифровой подписи. Счет-фактура содержит следующие реквизиты:. Счет-фактура содержит следующие реквизиты:

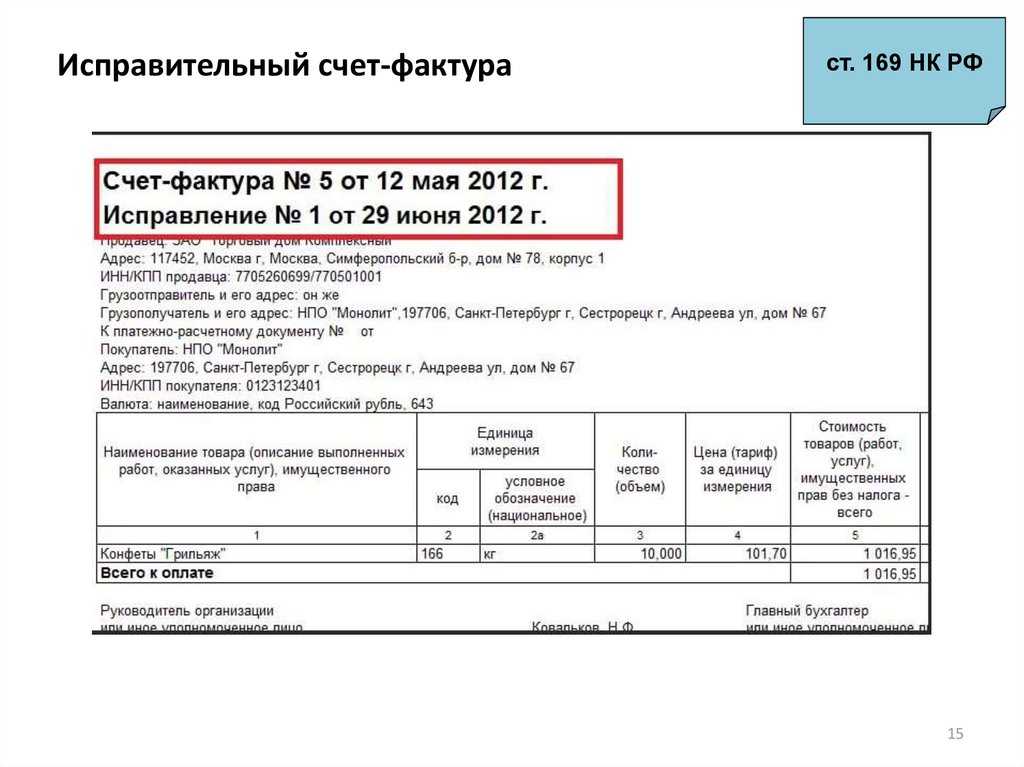

Счет-фактура содержит следующие реквизиты:

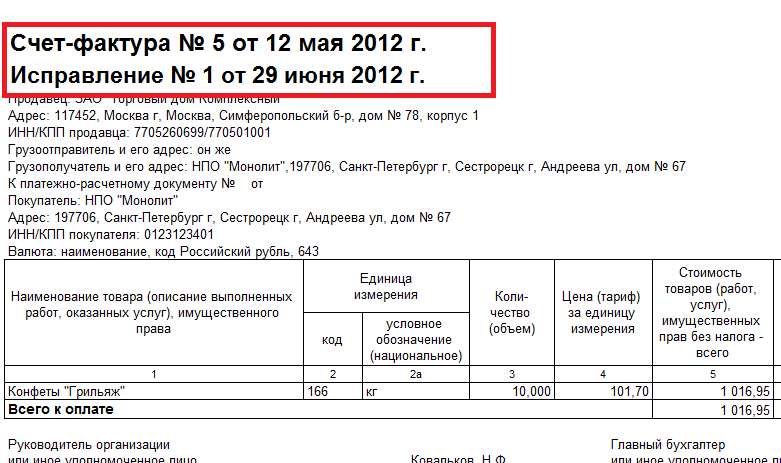

- дату и номер счета;

- исправления (если вносились, указываются реквизиты внесения исправлений, если нет — прочерк);

- ИНН и адреса контрагентов;

- грузоотправителя и грузополучателя (если данные совпадают с данными покупателя и продавца, указывают «он же»);

- платежного документа, если имела место сделка с предоплатой;

- государственного контракта, если он имел место;

- валюту документа с кодировкой;

- наименование товара, работ, услуг, имущественных прав, являющихся предметом расчетов;

- единицы измерения, объемы;

- цену без налога;

- сумму без налога;

- акцизы, если речь идет о подакцизном товаре;

- ставку налога на добавленную стоимость;

- стоимостный расчет предъявленного покупателю НДС;

- сумму по счету-фактуре суммарно с налогом;

- код вида товара – для продукции, вывозимой в страны Евразийского союза (ЕАЭС).

Внимание! Страны ЕАЭС – Белоруссия, Казахстан, Киргизия, Армения. При отсутствии контрактов с этими странами в графе 1а счета-фактуры ставится прочерк (см. Постановление Правительства от 19-08-17 №981.)

Постановление Правительства от 19-08-17 №981.).

Группа реквизитов, характеризующая товар, произведенный за пределами России и прошедший таможню для использования в экономической зоне Калининградской области:

- код иностранного государства;

- его наименование;

- регистрационный номер ТД.

Внимание! Если товар произведен в России, в графах 10 и 10а следует ставить прочерки. В то же время не запрещается ставить код России (643) и наименование страны (см. письмо Минфина от 10-01-13 №03-07-13/01-01). Если товар произведен не в России, но впоследствии разделен для продажи так, что страну происхождения отдельных его партий установить невозможно, то страну происхождения и таможенную декларацию в счете-фактуре не заполняют (см

письмо Минфина от 27-11-17 №03-07-09/78220)

письмо Минфина от 10-01-13 №03-07-13/01-01). Если товар произведен не в России, но впоследствии разделен для продажи так, что страну происхождения отдельных его партий установить невозможно, то страну происхождения и таможенную декларацию в счете-фактуре не заполняют (см. письмо Минфина от 27-11-17 №03-07-09/78220).

При работе со счетами–фактурами следует учитывать ряд моментов:

- Если в документе фигурируют услуги, в сведениях об отправителе и получателе груза ставится прочерк.

- При заполнении документа на услуги в графе «Сумма акциза» пишут «без акциза», аналогично – если товар не является подакцизным.

- Наименования товаров, работ и т.д. в договоре и в счете-фактуре должны совпадать.

- Документ выписывается в день поставки либо не позднее 5 дней после.

- Адреса контрагентов вписываются точно так же, как они зафиксированы ЕГРЮЛ (ЕГРИП). Если в договоре указан иной адрес, его записывают в дополнительных строках (письмо Минфина 21-12-17 №03-07-09/85517).

- Все счета-фактуры, независимо от их вида (в т.ч. авансовые, корректировочные), учитываются хронологически, а не раздельно. Для удобства можно вводить буквенные символы в номер счета.

- Документ подписывается руководителем организации, индивидуальным предпринимателем, главным бухгалтером или их уполномоченными.

Внимание! Права уполномоченных лиц и законность их подписей должны быть оформлены доверенностью или приказом, если речь идет об организации и единственной доверенностью, если уполномоченный представляет ИП

Счет: характерные особенности первичного документа, для каких целей он предназначен

Счет в отличие от предыдущего документа не является обязателен для оформления. В основном он применяется организациями, которые осуществляют поставку продукции или оказание услуг после получения аванса, то есть, предоплаты.

Как уже отмечалось ранее, основных требований к оформлению счета не предусмотрено, а это значит, что каждая организация может разработать и применять впоследствии свою форму – эту информацию следует указывать в учетной политике.

При оформлении счета организации в большинстве случаев отражают следующую информацию:

- реквизиты, необходимые для получения денежных средств;

- данные покупателя, позволяющие идентифицировать денежные потоки;

- сведения о предмете сделки, повышающие аналитические возможности учета.

В целом, счет служит инструментом для контроля расчетов с покупателями и увеличения аналитических возможностей системы бухгалтерского учета. Ведь помимо основных сведений в его структуре можно указать сроки оплаты и условия отгрузки товаров.