Дивиденды

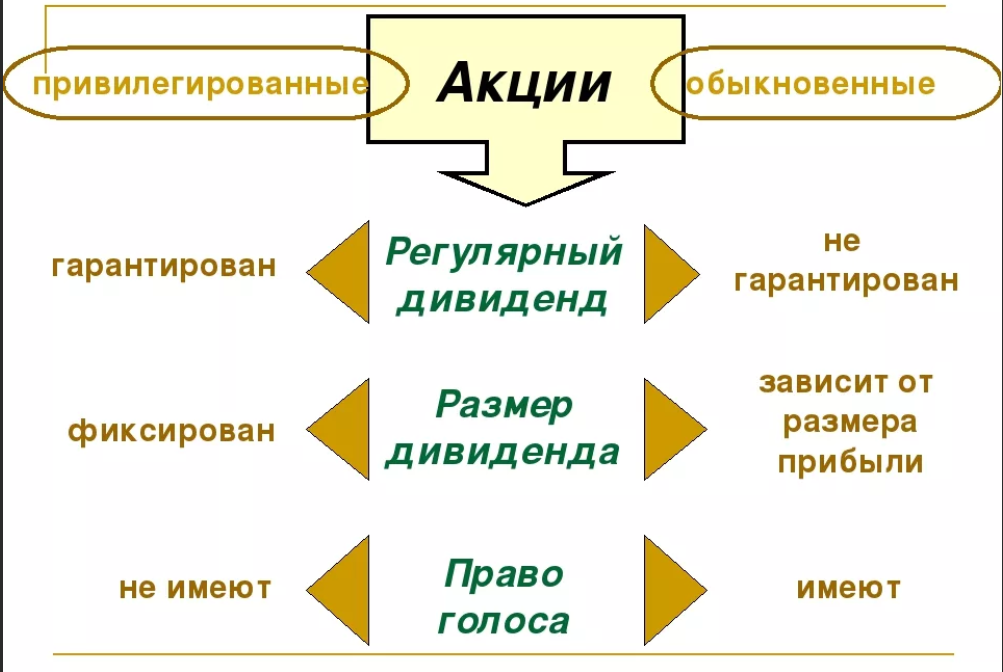

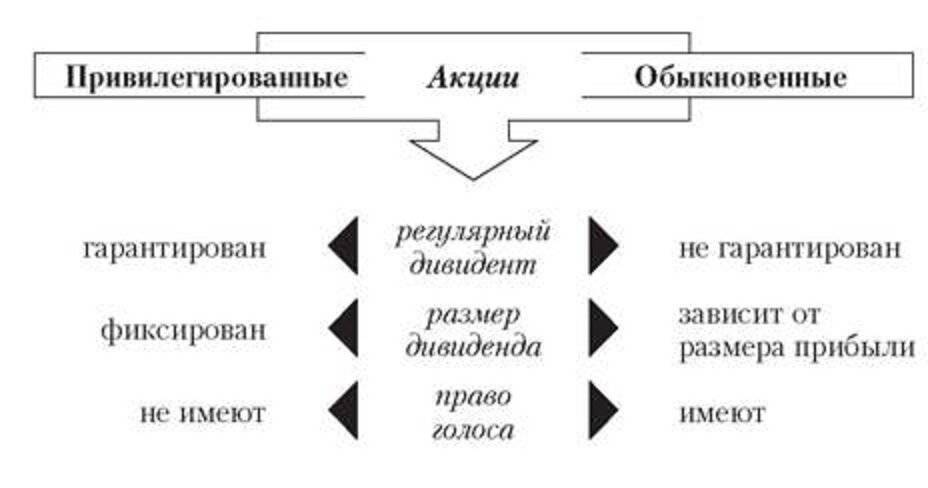

Один из критериев классификации ценных бумаг, о которых идет речь, – способ начисления дивидендов. Есть акции, где соответствующие выплаты фиксированные, а есть те, что допускают дополнительные начисления. В первом случае размер дивиденда по привилегированным акциям, таким образом, остается постоянным в течение всего периода контракта. Величина доходности методологически определяется либо в денежном выражении, либо в процентах от текущей стоимости ценной бумаги.

Общепризнанная в среде экспертов характеристика акций, о которых идет речь, – фиксированная доходность. То есть случай, когда дивиденды начисляются по плавающим ставкам, скорее, исключение. По меньшей мере, первый вариант появился исторически раньше. На фондовых рынках развитых стран как только соответствующие финансовые институты появились, привилегированные ценные бумаги выпускались только с постоянным размером дивидендов. Так же и сейчас: во многих странах законодательство требует от эмитентов выпуска акций данного типа с фиксированной доходностью.

В некоторых случаях возможен вариант, при котором ценные бумаги будут иметь корректируемую величину дивиденда, исходя из соразмерности с доходностью акций, эмитированных государством. Например, если соответствующие выплаты предполагают квартальную периодичность, то их размер привязывается к соответствующей волатильности по гособлигациям. Данный механизм используется компаниями, главным образом, с целью снижения рисков.

Есть типы привилегированных акций, в которых ставка дивидента определяется по аукционному принципу. На практике этот механизм выглядит так. Компания-брокер (или банк), которая осуществляет размещение акций, проводит с заданной периодичностью аукционы по купле-продаже ценных бумаг соответствующего типа. Те, кто желает купить активы, подают заявки, в которых указывают необходимое количество единиц акций, а также ожидаемый размер дивидендов.

Собрав все заявки, брокер вычисляет оптимальную величину доходности ценных бумаг. Добро на продажу акций дается только тем заявителям, которые установили ставки дивидендов ниже, чем определено брокером. При этом все победители аукциона получают акции с одним и тем же уровнем доходности.

Некоторые эксперты считают, что данный тип ценных бумаг – один из самых привлекательных для российских инвесторов. Однако, как полагают аналитики, есть в такой схеме и некоторый недостаток – не всегда на акции находится достаточное количество покупателей, вследствие чего вычисленный брокером уровень доходности по заявкам может быть слишком большим для эмитента или самого посредника.

В то же время в России также популярен вариант эмиссий, при которых выплата дивидендов по привилегированным акциям осуществляется по плавающим ставкам, как правило, привязанным к чистой прибыли компании.

Что такое акция?

Я с детства ненавижу заумные определения из учебников. Помню, как по десять раз перечитывал «научное» объяснение какого-нибудь термина. Все слова по отдельности понимаю, а в общую картинку сложить не могу! Обычно все заканчивались тем, что непонятный набор слов я заучивал наизусть, как стишок. Поэтому и мучить Вас сложной терминологией не буду, обещаю.

У любой компании есть уставной капитал – та сумма, с которой она начинает свою деятельность. Грубо говоря, именно на деньги уставного капитала покупаются станки, мебель и компьютеры, заказывается реклама и снимается офис, а на компьютеры устанавливается лицензионный Касперский. В ОАО и ЗАО (открытые и закрытые акционерные общества) уставной капитал формируют акционеры.

Скажем, ОАО «Столы и стулья» поделила свой уставной капитал в 10 000 000 рублей на 100 000 кусочков-акций и выбросила ценные бумаги на рынок. Теперь любой желающий может приобрести одну бумагу этой компании за 100 рублей (по номинальной стоимости). Покупая ценную бумагу, акционер становится владельцем малюсенького кусочка ОАО «Столы и стулья», равную ста рублям.

К слову, сейчас таких акций, как на картинке сверху уже практически нет. Сегодня они полностью электронные.

Владея частью компании, акционер получает право и на долю прибыли от ее деятельности – дивиденды. Кроме того, стоимость самой бумаги может со временем серьезно вырасти (и ее можно продать с «плюсом»). Или сильно упасть (и тогда ее придется продавать с «минусом» или держать у себя в надежде, что ситуация изменится в лучшую сторону). Доход от инвестиций в акции складывается из двух составляющих:

- дивидендов

- прибыли от операций с самой бумагой (купил дешевле – продал дороже)

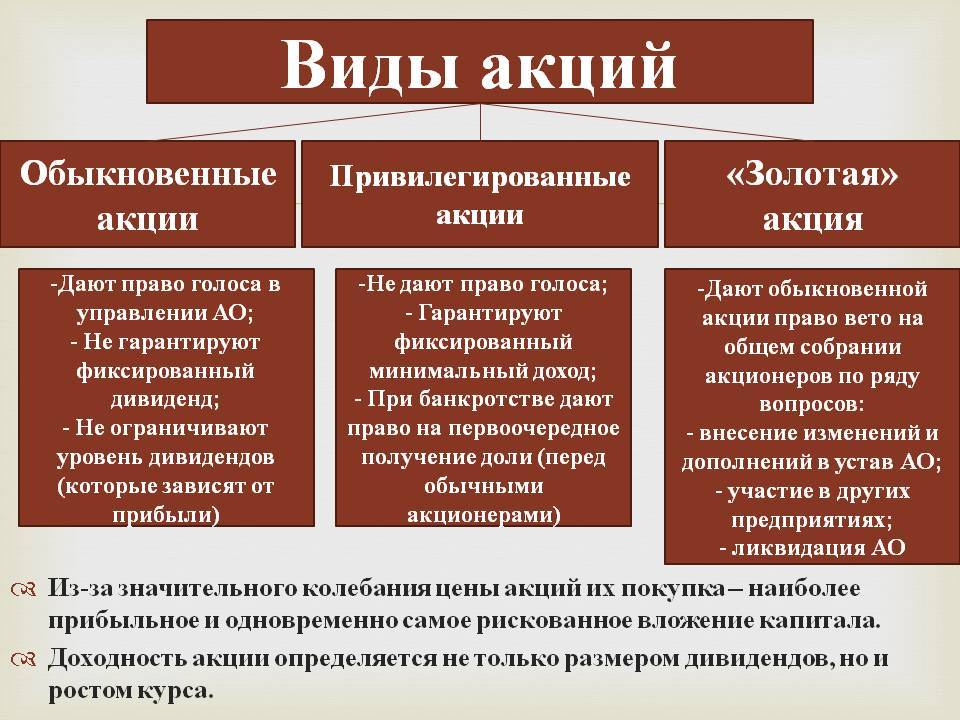

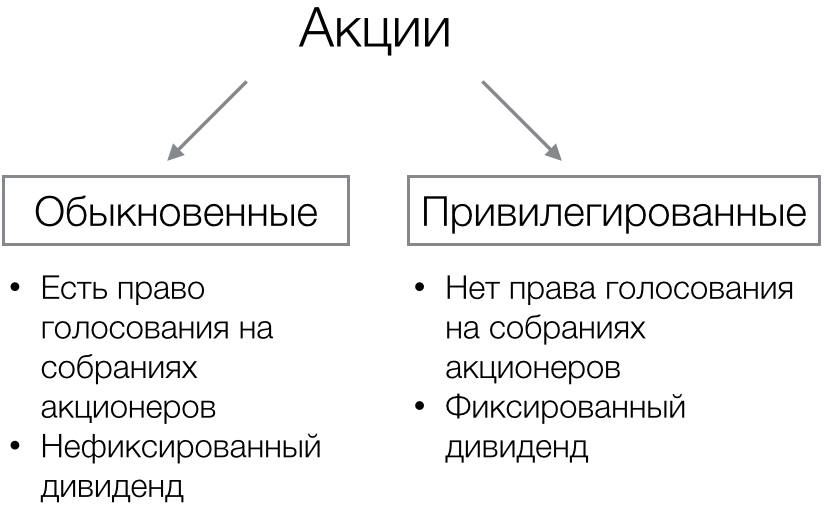

Разновидности акций

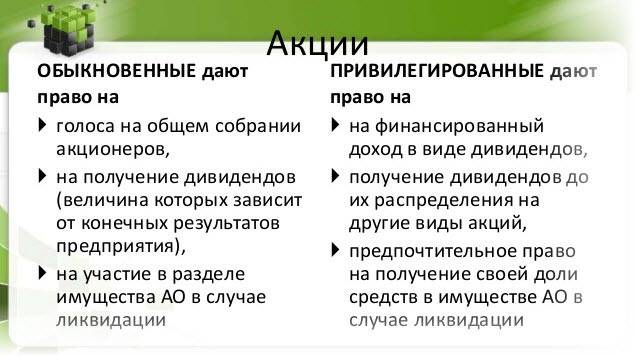

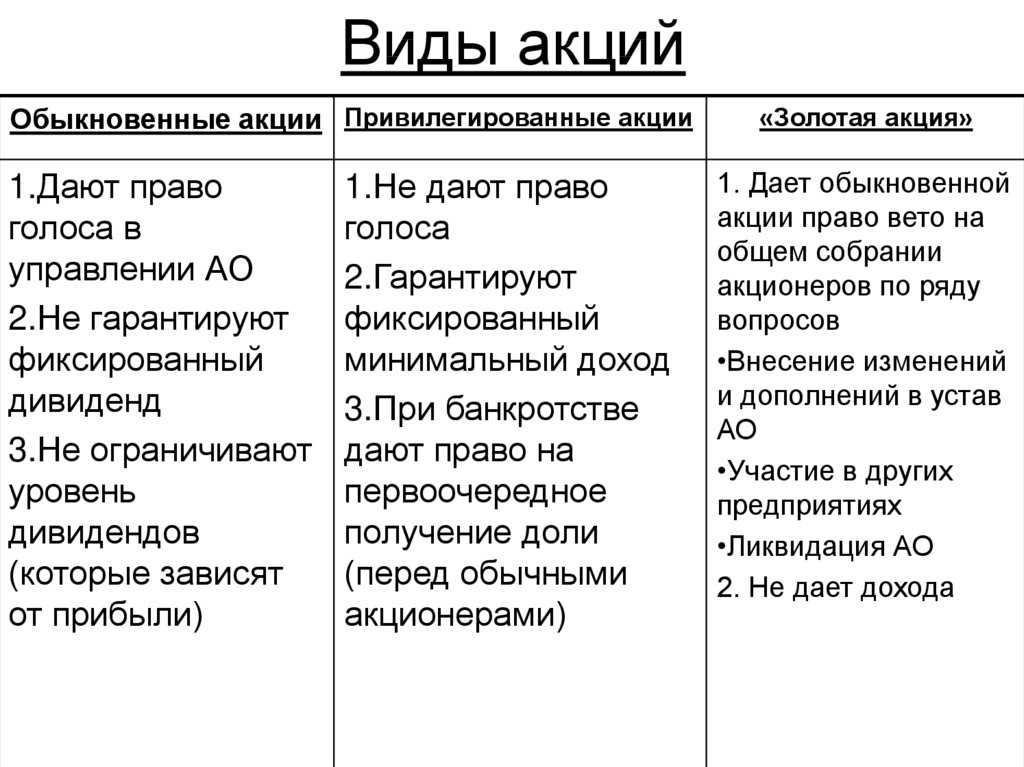

Долевые бумаги открытых акционерных обществ (АО) делятся на две категории: обыкновенные и привилегированные акции. И те, и другие активы доступны для приобретения:

- непосредственно у эмитента;

- на фондовых биржах – как отдельно, так и в составе фондовых индексов;

- в ПИФах (паевых инвестиционных фондах).

В зависимости от отрасли, в которой эмитент осуществляет свою деятельность, а также от цели инвестирования, держатель акций может получать доход двумя способами:

- на разнице котировок (купил подешевле, продал подороже);

- в форме дивидендов.

Дивиденды – это доход акционера в виде процента от прибыли, начисляемый по итогам финансового года. Размер процента назначается советом директоров АО, далее выносится для рассмотрения на собрание акционеров.

Выплаты дохода в форме дивидендов бывают не обязательно раз в год – иногда это происходит ежеквартально, раз в полгода или девять месяцев. Вся информация о размере выплат и их периодичности находится в открытом доступе на сайте эмитента.

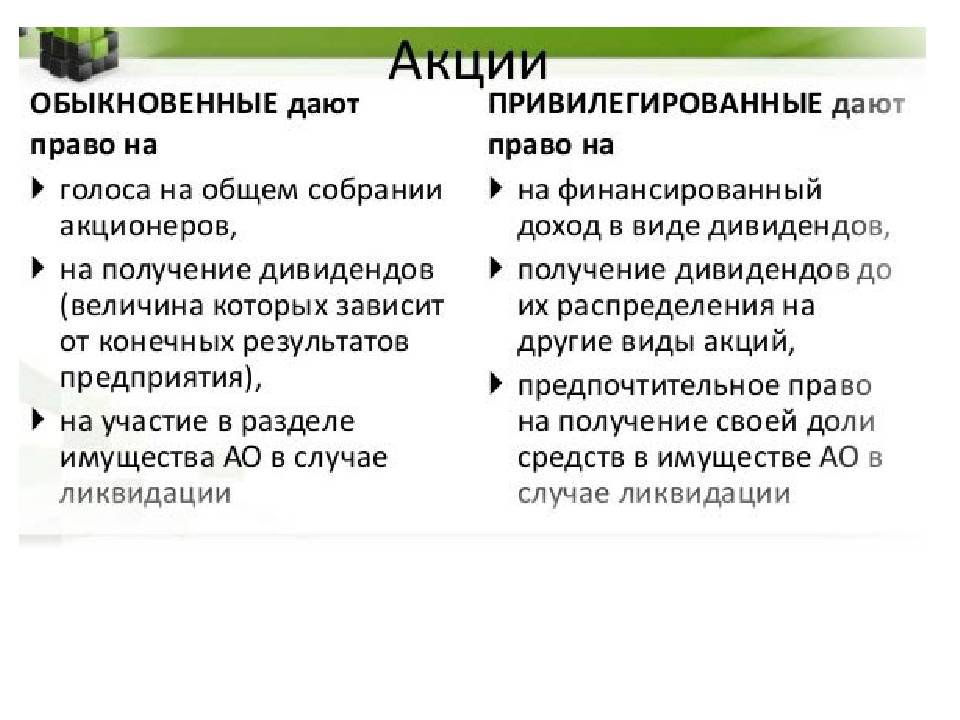

Обыкновенные

Фондовые биржи предоставляют широкий выбор ценных бумаг крупных российских и зарубежных компаний, большинство из которых составляют обыкновенные акции. Эти бумаги выпускаются эмитентами – открытыми и закрытыми акционерными обществами. В первом случае бумаги свободно продаются на фондовом рынке, во втором – распределяются среди определенного круга лиц. Обыкновенные акции предоставляют их держателю возможность участвовать в принятии решений по деятельности компании посредством голосования на собраниях акционеров. Доход акционера выражен в форме дивидендов, размер которых определяется как процент от чистой прибыли общества за год.

Привилегированные (префы)

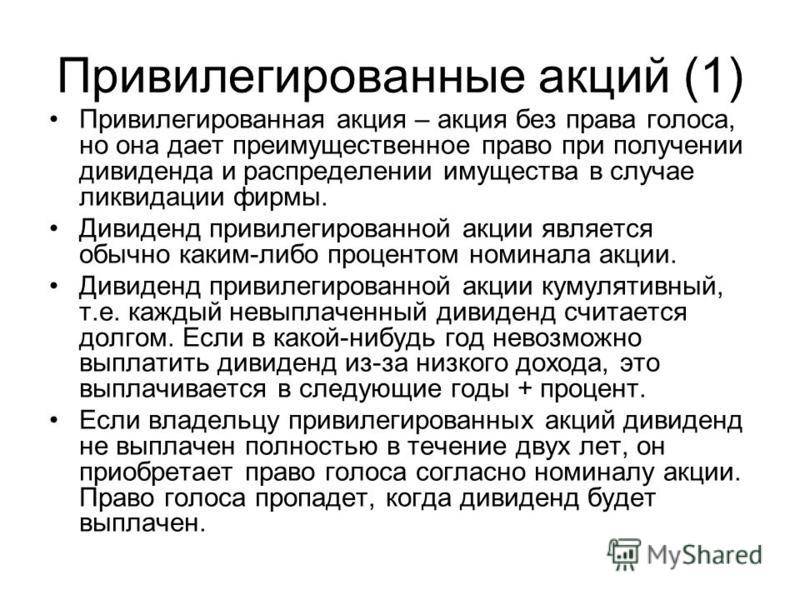

Итак, что значит «привилегированные акции», и какие основные привилегии имеют эти ценные бумаги?

Выпуск привилегированных акций ограничен законодательством – их количество не должно быть больше 25 % от общего числа ценных бумаг компании. Размер дивидендов по префакциям может выражаться в фиксированной или, реже, плавающей сумме и не зависит от результатов работы эмитента. Если деятельность компании по итогам года оказалась убыточной, дивиденды по префам их владелец все равно должен получить. Таким образом, для выплаты дохода используются другие источники. Кроме того, при реорганизации и ликвидации АО владельцы префов имеют право на получение определенной доли имущества.

Это основное, что нужно знать про обычные акции и привилегированные. Далее рассмотрим их различия более детально.

Привилегии акций

Ценные бумаги рассматриваемого типа отличаются следующими привилегиями:

- Стабильная выплата дивидендов.

- Право на часть собственности организации при ее ликвидации.

- Вероятность конвертации в стандартные акции.

- Право голоса при реорганизации предприятия, реструктуризации, ликвидации, внесения корректировок в устав.

- Получение полноценного права голоса в случае, если компания больше не может совершать выплаты.

Основным преимуществом акций считается постоянное получение дивидендов.

Как производится расчет средневзвешенного количества обыкновенных акций, находящихся в обращении?

Что такое привилегированные акции

Привилегированные акции — это особый тип ценных бумаг. Говоря простыми словами, они дают своим обладателям право на получение дивиденда, то есть части дохода акционерного общества (АО), и части имущества в денежном выражении при его ликвидации.

Ст. 25 208-ФЗ оговаривает, что АО выпускают привилегированные и простые (обыкновенные) акции, которые в профессиональной среде также называют «префами» (от англ. preferred stock) и «обычкой» соответственно. В отношении каждого из этих типов акций законодательство и уставы АО устанавливают набор определённых прав и ограничений.

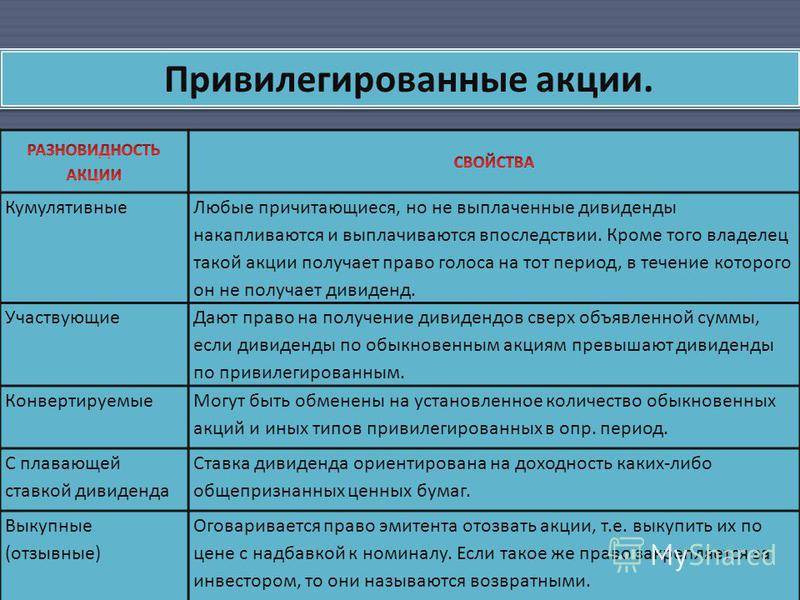

Какие существуют виды

В ч. 1 ст. 25 208-ФЗ предусмотрено, что акционерное общество вправе размещать один или несколько видов привилегированных акций. Их сравнительные характеристики приведены в таблице.

Виды привилегированных акций | Характеристика привилегированных акций |

Кумулятивные привилегированные акции | Невыплаченный (не полностью выплаченный) дивиденд, размер которого определен уставом, накапливается и выплачивается в срок, прописанный в устав АО. |

Преимущественные акции | Дивиденды выплачиваются раньше, чем владельцам акций другого типа. |

Конвертируемые акции | Могут быть конвертированы в обыкновенные акции. |

Привилегированные акции с неопределенным размером дивиденда | Если уставом не утвержден размер дивидендов, обладатели таких акций получают их наравне с владельцами обыкновенных акций в такой же сумме. |

О начислении дивидендов

В уставе АО должны быть определены размеры дивидендов, которые выплачиваются по привилегированным акциям каждого типа. Размер дивидендов определяется в абсолютных величинах или в процентах от номинальной стоимости акций. Также размер дивидендов считается определённым, если уставом установлен порядок их определения или минимальный размер, в том числе в процентах от чистой прибыли общества. Если в уставе указан только максимальный размер, размер дивидендов не считается определенным (ч. 2 ст. 32 208-ФЗ).

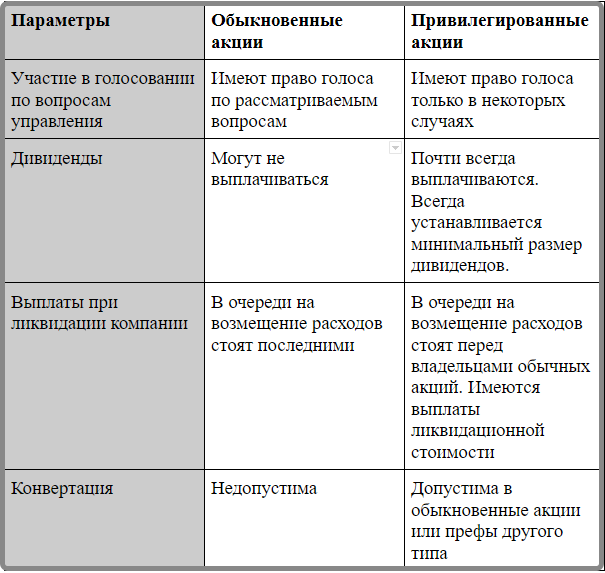

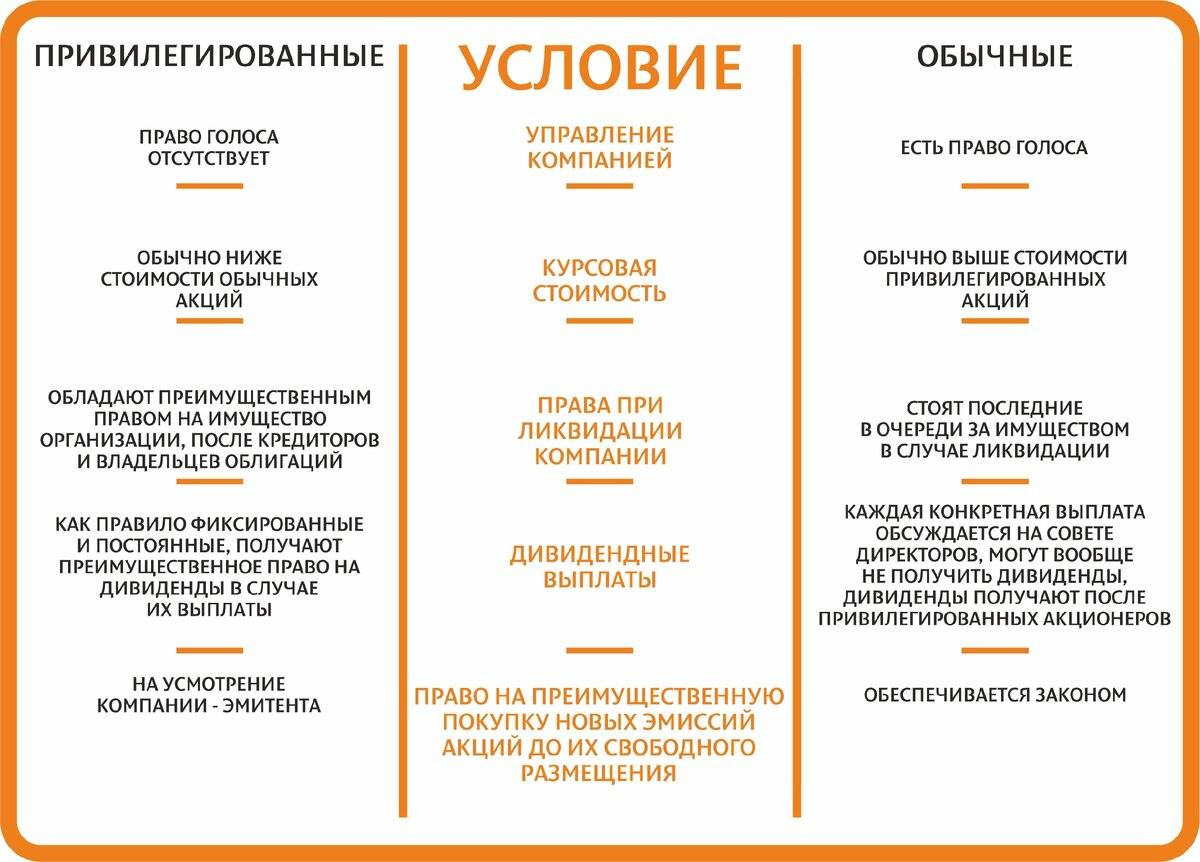

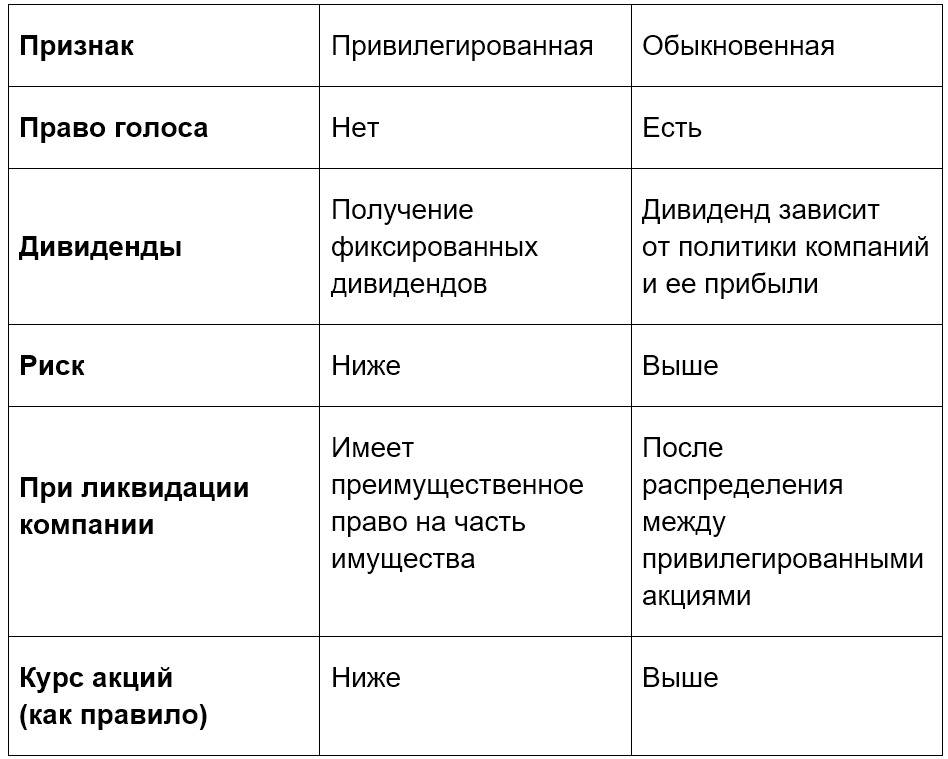

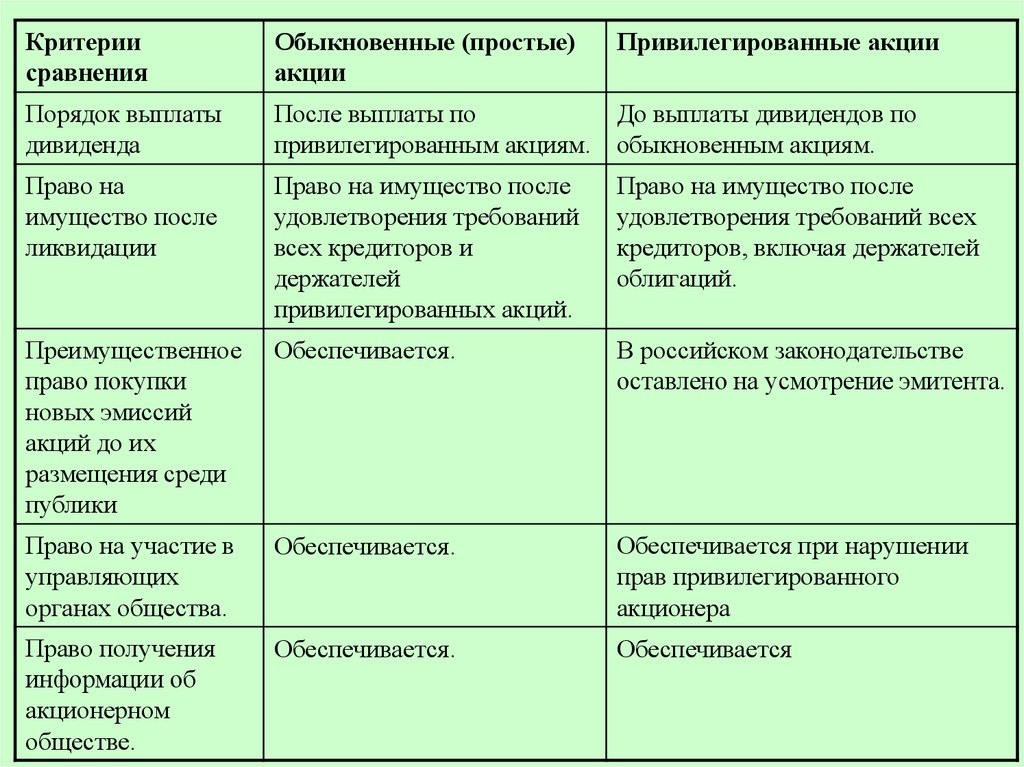

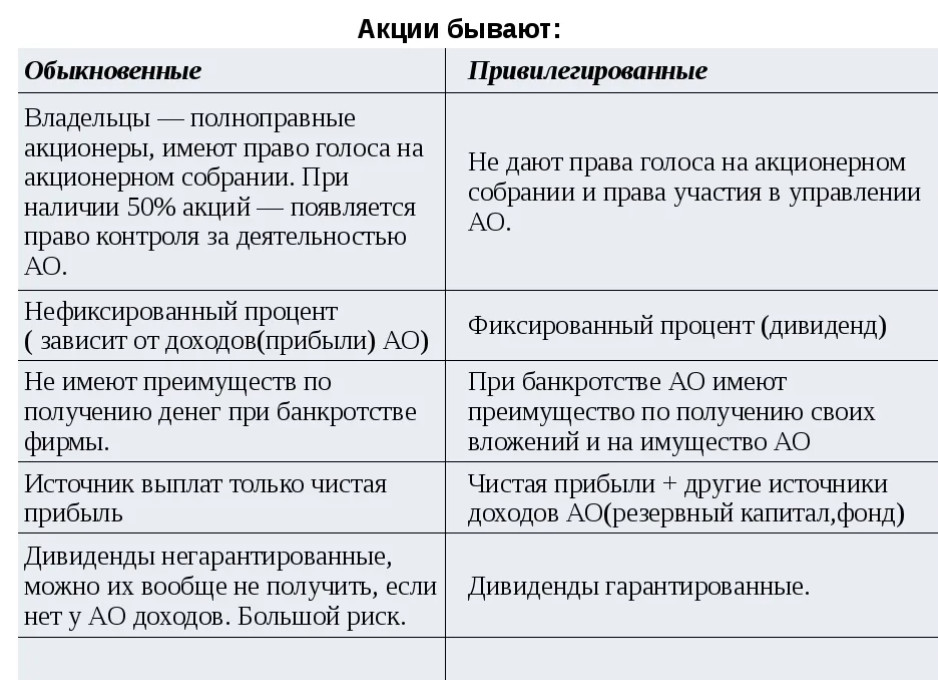

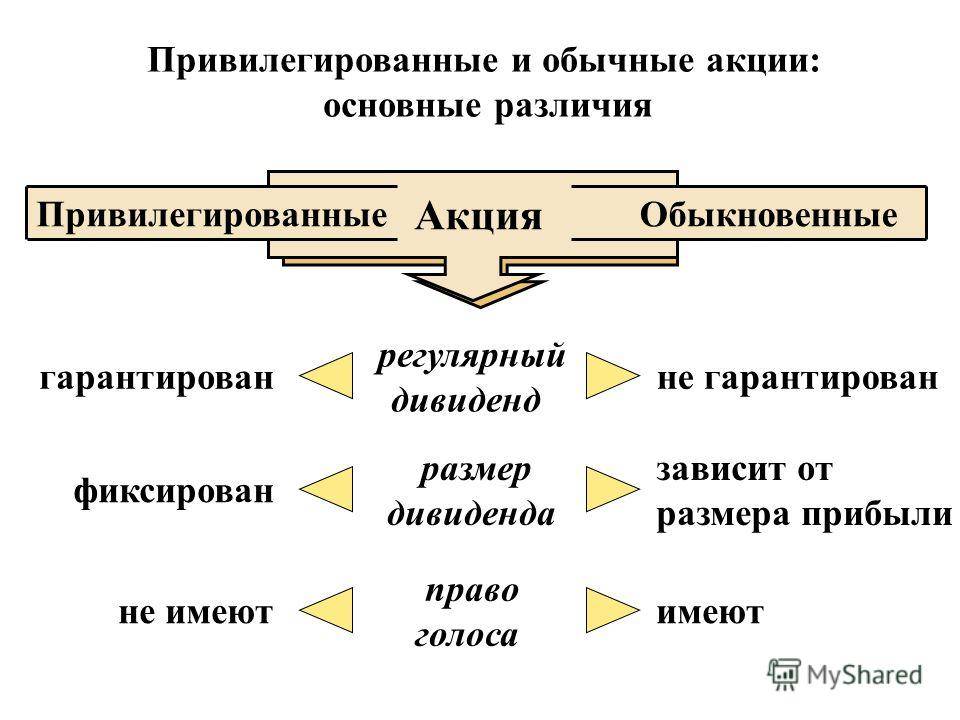

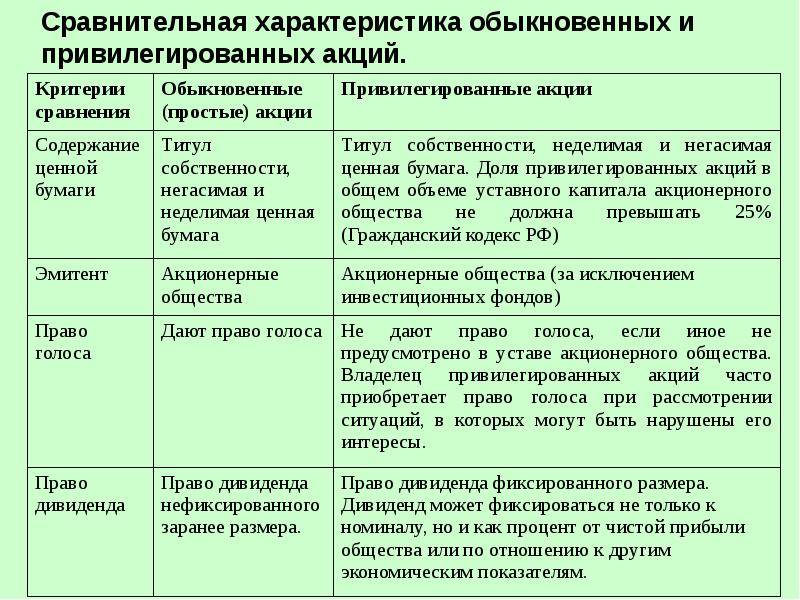

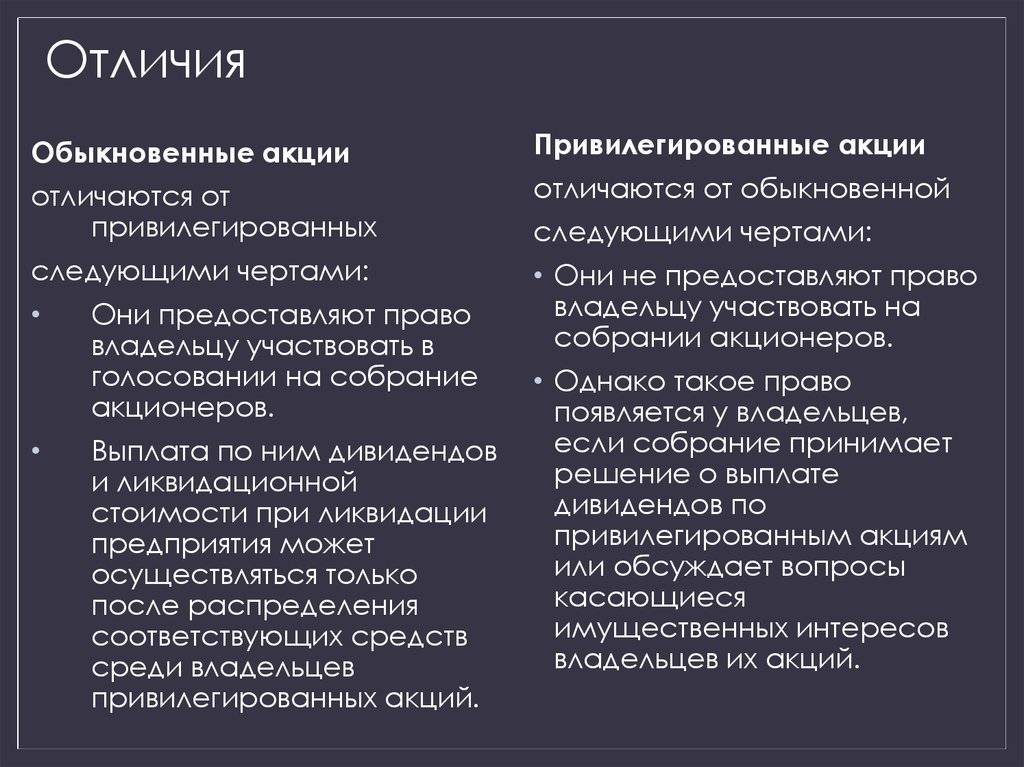

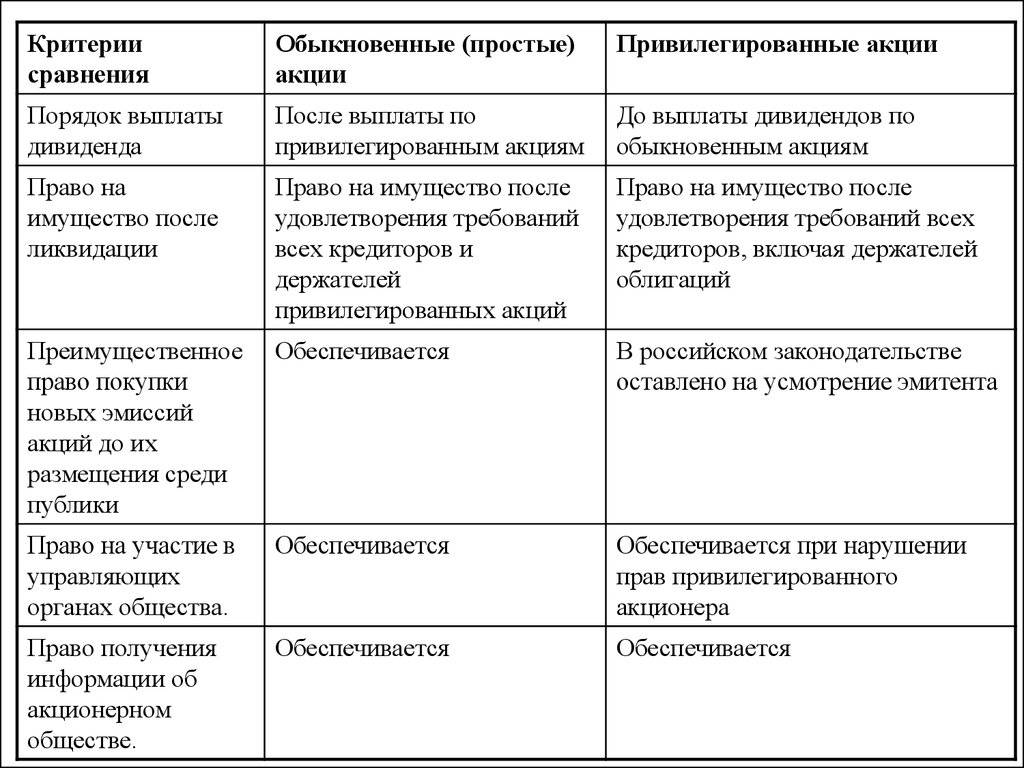

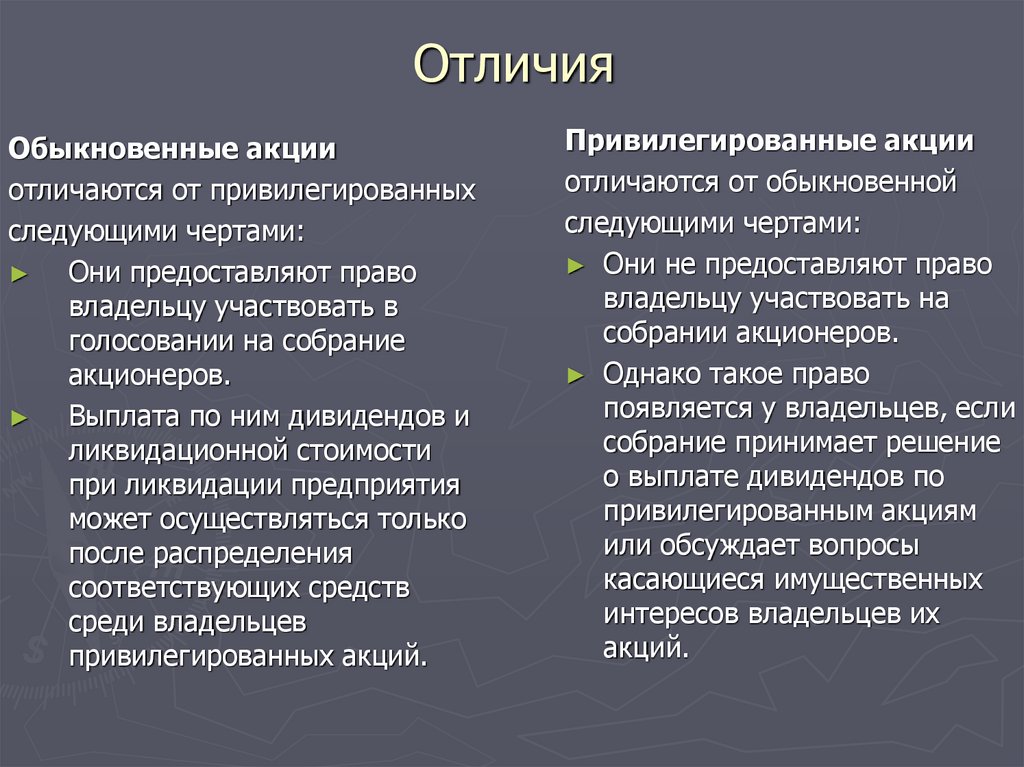

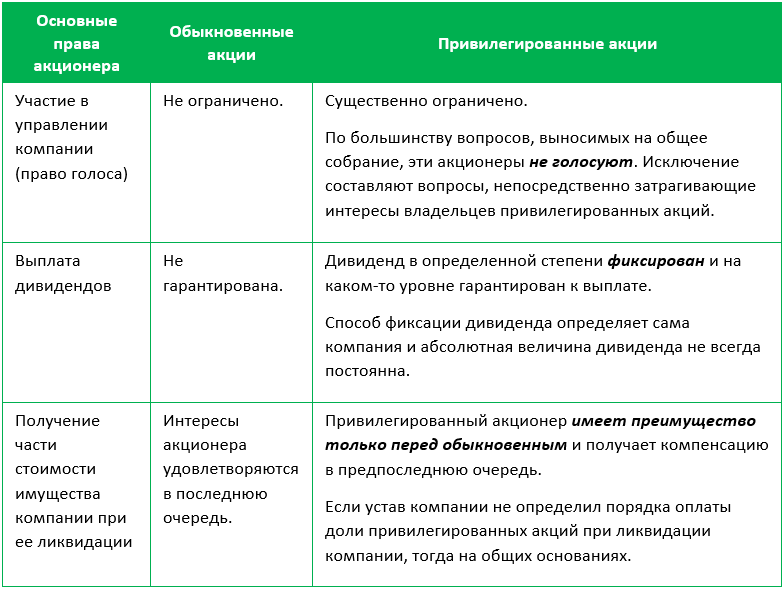

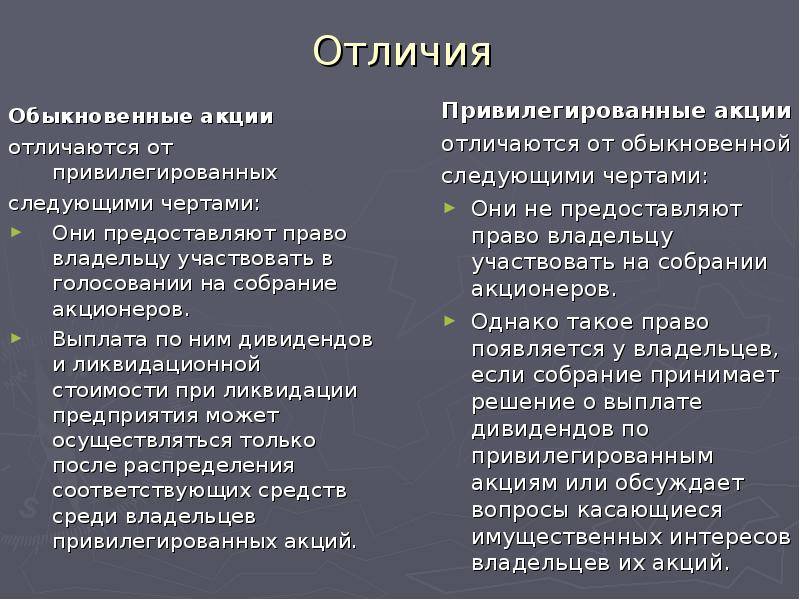

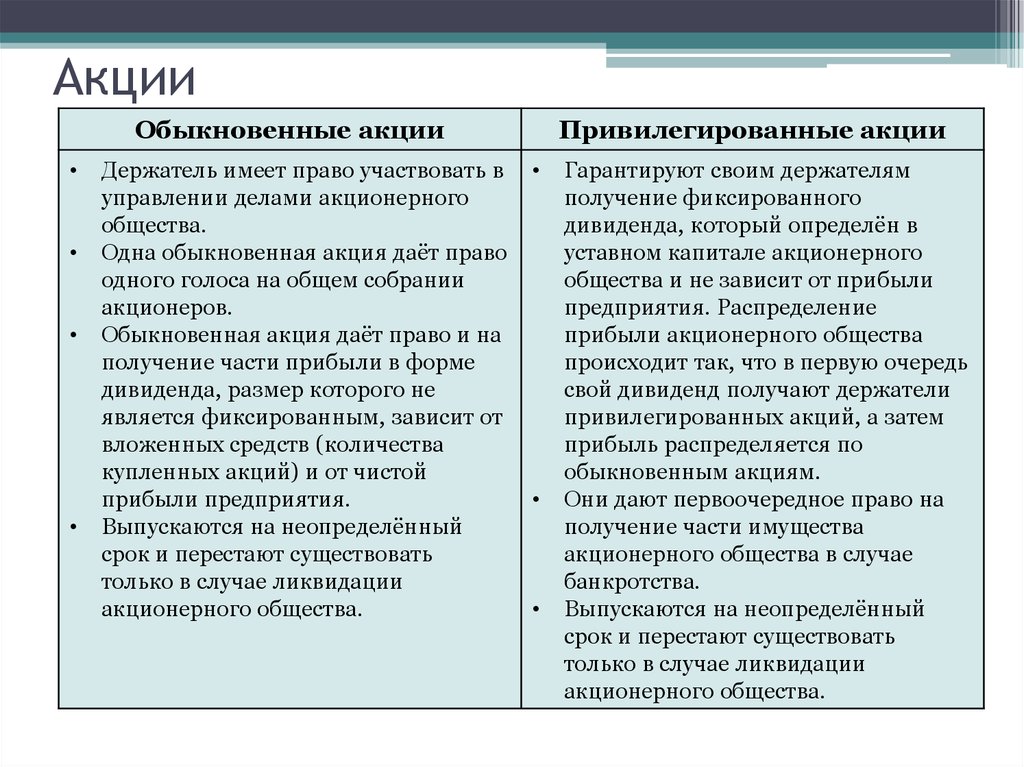

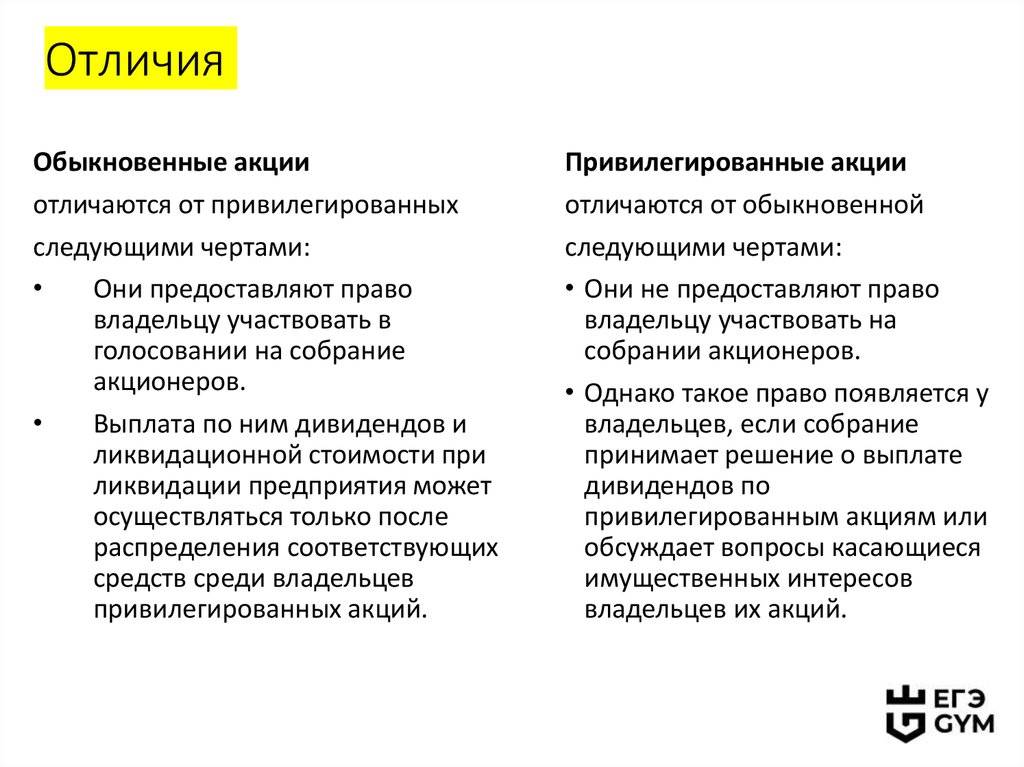

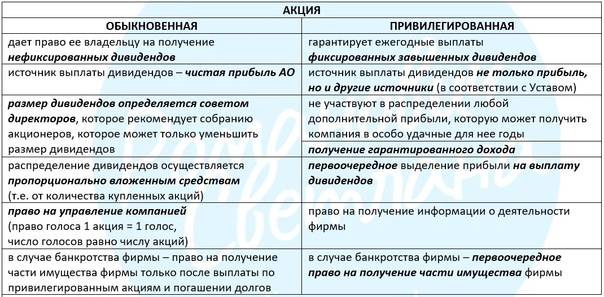

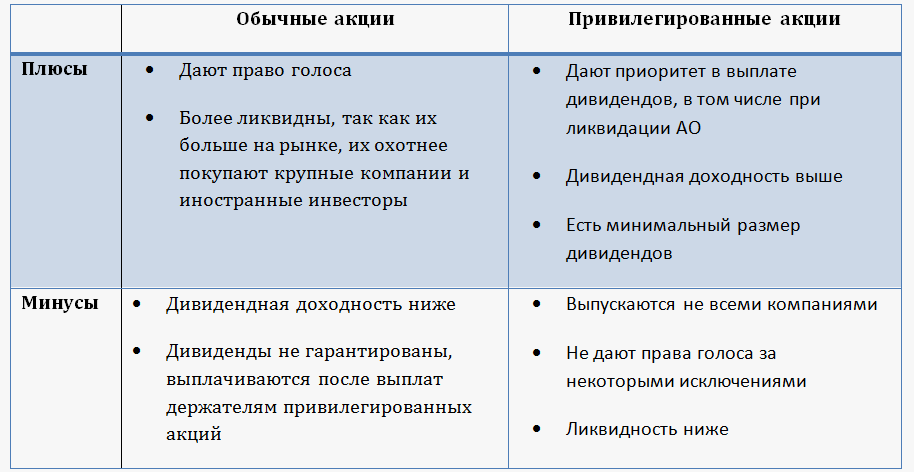

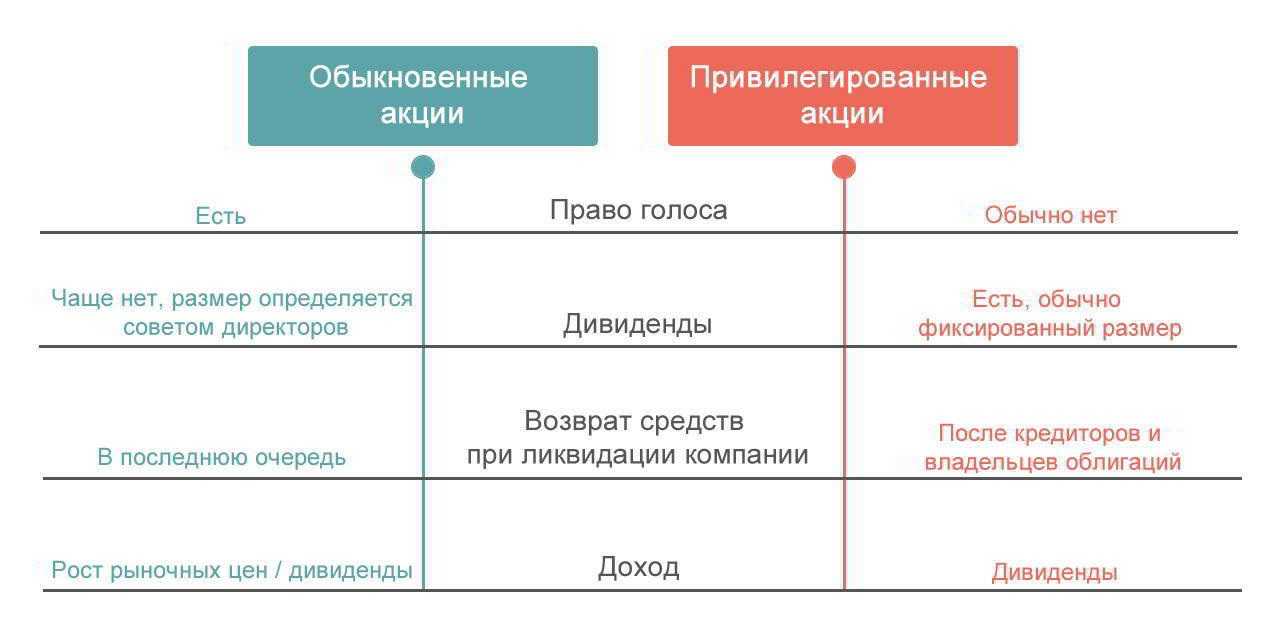

Чем отличаются обыкновенные и привилегированные акции

Различия акций

Перед приобретением ценных бумаг инвестор должен определить, какие цели он преследует в момент заключения сделки. Некоторые предприниматели регулярно вкладывают средства в приобретение акций для их последующей перепродажи на пике роста. Это позволяет им получать активную прибыль, однако предполагает то, что они должны ежедневно следить за ситуацией на фондовом рынке.

В любом случае инвесторам рекомендуется обращать внимание на общепринятые признаки, которые позволят отличить обыкновенные акции от привилегированных

- номинальная стоимость;

- наличие право голоса;

- размер доли в уставном капитале;

- сумма дивидендных выплат.

- получение компенсации в случае ликвидации корпорации.

Отличия акций

- Обыкновенные акции предлагаются по одинаковой для всех ценных бумаг, выпускаемых одной компанией, цене. Зачастую их стоимость выше той, по которой предлагаются привилегированные ценные бумаги. Акции привилегированного типа могут предлагаться по разной цене, которая зависит от обстоятельств, индивидуально рассматриваемых компанией.

- Владельцы обыкновенных акций могут иметь право голоса и косвенно оказывать влияние на судьбу корпорации. В случае с привилегированными ценными бумагами их владельцы не имеют право голоса.

- Что касается размера доли в уставном капитале компании, владельцы обыкновенных акций могут иметь абсолютно любую долю без ограничений. Держатели привилегированных акций могут иметь не более 25 % от общего размера уставного капитала.

- Сумма дивидендных выплат для держателей обыкновенных акций напрямую зависит от размера прибыли, которую получает организация. Определяется на собрании акционеров путем голосования. Что касается размера дивидендных выплат для владельцев привилегированных акций, то его определяют на момент написания устава.

- В случае если корпорация была ликвидирована, владельцы привилегированных акций гарантированно получают доход, размер которого определен в уставе. Держатели обыкновенных акций получают доход только после выплаты его владельцам привилегированных ценных бумаг. При этом если у компании не будет финансовых средств или имущества для осуществления выплат владельцам обыкновенных акций они их не получат на законных основаниях.

По всей вероятности, это обусловлено тем, что их владельцы имеют право голоса на собрании акционеров, а потому могут влиять на деятельность компании – причем, как показывает практика, не только в положительном ключе.

По этой причине обыкновенные ценные бумаги чаще всего купить сложнее. В то же время привилегированные акции часто продаются с уже уплаченной брокерской комиссией, что является дополнительным инструментом для привлечения внимания со стороны потенциальных инвесторов.

Другие особенности привилегированных акций

Именная привилегированная акция ММК

- Главными особенностями привилегированных ценных бумаг является то, что их держатели гарантированно получают фиксированную прибыль, которая выплачивается в приоритете над владельцами обыкновенных акций.

- Также именно они в первую очередь претендуют на получение компенсации, в случае если компания становится банкротом или ликвидируется по другой причине.

- Благодаря тому, что привилегированные ценные бумаги отличаются низким уровнем волатильности, они являются оптимальным выбором для трейдеров, которые рассчитывают осуществлять долгосрочные инвестиции. Благодаря тому, что их стоимость напрямую связана с процентными ставками, на них практически не оказывает влияние уровень спроса на фондовом рынке.

К примеру, если компания в определенный момент покажет интенсивный финансовый рост, более высокую прибыль получат владельцы обыкновенных ценных бумаг.

Какими преимуществами обладает владелец обыкновенных акций

Акционер получает от АО доход, называемый дивидендами. Их размер вместе с порядком выплат, в соответствии с законоположением «Об акционерных обществах» решает общий Советом директоров и, руководствуясь тем же законом, их выплата не всегда гарантирована.

Держатель обычных акций имеет право голоса на собрании акционеров, в отдельных случаях участвует непосредственно в собрании Совета директоров. Получается, что обыкновенные акции для их владельца не только доход, а инструмент влияния на решения АО.

Стоимость акций должна составлять одну треть от всего уставного капитала. У акций существует выгодное для акционерного общества преимущество, потому как их собственник не имеет возможности требовать от компании возврата вложенных средств.

Акции имеют статус бессрочных ценных бумаг и теряется он только в результате банкротства компании, ликвидации или ее поглощении другой компанией.

В некоторых странах предприятие вправе выпускать обыкновенные акции, обладающие ограниченным правом голосов, такая практика проводится для того, чтобы контролировать риски приобретения контрольного пакета. Кроме этого существуют еще не голосующие акции и подчиненные, они также являются подвидом обыкновенных акций, но дают их владельцу меньшие права. В Российской Федерации эмиссия подобный акций запрещена, так как любой из акционеров, без разницы держателем какого вида он является, должен в равной мере реализовать свои возможности.

Привилегированные акции

Привилегированные акции

Привилегированные акции

акции, с одной стороны, обладающие специальными правами, первостепенными правами на получение дивидендов, и с другой, на ряд прав которых наложены специальные ограничения, ограничение на управление Компанией.

Понятие привилегированной акции

Привилегированные акции — это ценные бумаги, схожие по своей структуре облигациями тем, что, по сути, является долговым документом с плавающим или фиксированным доходом. Привилегированные акции это один из видов инвестиций, который входит в группу «старших» бумаг Компании, т.е. стоит в приоритете при возмещении убытков в случае банкротства Компании и начислении дивидендов с прибыли Компании, но, она не дает Вам право голоса при принятии решения в Компании, а также она не является бумагой предоставляющей Ваше право на долю в Компании. Таким образом привилегированные акции можно рассматривать не как акции, а больше как облигации Компании, в следствии чего цены на привилегированные акции, как правило ниже цен, на обычные акции.

Плюсы инвестирования в привилегированные акции:

Несомненным плюсом привилегированной акции является ее приоритет перед другими акциями в распределении прибыли через выплату дивидендов. Если говорить простым языком, то при наличии прибыли, Компания обязана начислить в первую очередь дивиденды по привилегированным акциям, в то время как обязанности начисления дивидендов по обыкновенным акциям у Компании нет. Размеры дивидендов по привилегированным акциям Компания определяет в Уставе. Также прописываются условия по выплатам данных дивидендов. Например: Компания может установить, что размер обязательных к выплате дивидендов по привилегированным акциям может составлять фиксированную, незначительную сумму, но данный размер не может быть ниже суммы дивидендов, выплачиваемых по обыкновенным акциям. При наличии таких условий привилегированные акции становятся довольно привлекательным видом инвестиции, т.к. в большинстве случаев привилегированные акции торгуются значительно дешевле обыкновенных. Вторым плюсом Привилегированных акций является приоритетность данных бумаг при возмещении убытков при банкротстве Компании. Как я уже писал Привилегированные акции рассматриваются как заем Компании и по этому при прохождении процедуры банкротства входят в реестр задолженностей подлежащих возмещению, тогда как обыкновенные акции являются документами удостоверяющими право на собственность в Компании, оставшуюся после удовлетворения всех долгов, если такая останется. Третьим плюсом Привилегированных акций является соотношение цены привилегированной акции к обыкновенной. Если Вы разрабатываете стратегию инвестирования на дивидендные акции, и у эмитента, акции которого Вы хотите приобрести, имеются привилегированные акции, а в уставе Компании имеется указание о выплате дивидендов по привилегированным акциям не менее чем по обыкновенным, то в данной случае прибыль от владения привилегированными акциями будет больше, т.к. сами эти акции стоят значительно дешевле обыкновенных.

Минусы инвестирования в привилегированные акции:

Несомненным минусом привилегированной акции является тот факт, что данная акция не устанавливает Вас как владельца Компании, она не дает возможности управлять бизнесом, принимать решения и участвовать в голосовании по важным вопросам деятельности фирмы. Таким образом, если Вы собираетесь, стать собственником бизнеса или иметь в нем долю, данный вид акций такого права Вам не даст. Привилегированные акции в отдельных случаях могут предоставлять право голоса, а также иметь возможность обмена на обыкновенные акции, эти случаи прописываются в уставных документах Компании. Компания может принимать решения о минимальных выплатах по привилегированным акциям, на достаточно длительных сроках, а по обыкновенным акциям не проводить выплаты вовсе, инвестируя полученные прибыли в развитие Компании. В данном случае произойдет прирост стоимости Компании, что в свою очередь вызовет рост обыкновенных акций и падение привилегированных. Учитывая данные особенности, необходимо более тщательно подходить к подбору привилегированных акций, анализируя не только финансовые результаты Компании, но и дивидендную историю не менее чем за пять лет.

Подбор привилегированных акций необходимо производить по аналогии, с обыкновенными акциями, учитывая вышеуказанные особенности. Более подробно про привилегированные акции я расскажу в следующих статьях.

Сходства и отличия привилегированных и обыкновенных акций

Для удобства сравнительная характеристика приведена в таблице.

| Обыкновенные | Преференциальные |

| Чем отличаются | |

| Выпуск может быть в размере уставного фонда | Максимальная доля – не больше 25 % от уставного фонда |

| Дивиденды не гарантированы | В большинстве случаев размер выплаты определен |

| Что дают | |

| Дают право голоса | Предоставляют возможность голосовать с оговорками: в случаях, затрагивающих интересы держателей этого вида акций |

| Сейчас это бездокументарные бумаги. Обязательные реквизиты одинаковы, для привилегированных дополнительно указывается тип. Данные можно посмотреть у регистратора. |

Результаты сравнения склоняют как опытного, так и неопытного инвестора в сторону АП.

Что выбрать инвестору

Если же хочется активно спекулировать на бирже, купить дешевле – продать дороже, выбирайте обыкновенные (стоимость покупки часто ниже).

Сбербанк: префы или обычка?

Введение

Мне кажется, трудно найти трейдера, который торговал бы на фондовом рынке, и который хотя бы однажды не купил акции Сбербанка. Сбербанк является не только лидером банковского сектора России, но и много лет остается самой ликвидной бумагой нашего фондового рынка. Отличные фундаментальные показатели, максимальная ликвидность и одна из самых больших волатильностей среди всех бумаг – неудивительно, что у Сбербанка так много поклонников не только среди инвесторов, но и среди спекулянтов.

Помимо обыкновенных (обычка) акций Сбербанка (SBER) на МосБирже торгуются также привилегированные (префы) акции этой компании (SBERP). В данной статье я хочу проанализировать, когда и почему стоит предпочесть покупку привилегированных акций Сбербанка, а когда стоит поступить наоборот и выбрать обычку.

Дивиденды, волатильность, объем и изменение курсовой стоимости

В таблице 1 я проанализировал данные по торговле акций Сбербанка на МосБирже с 01.01.2008 и по 29.12.2018, т.е. за 11 полных лет.

Таблица 1. Статистика для обычки и префов сбера с 01.01.2008 и по 29.12.2018.

Замечания и комментарии к таблице 1:

Плюсы и минусы префов и обычки

В среде трейдеров распространено мнение, что акции Сбербанка являются одними из наиболее волатильных на нашем фондовом рынке. Это действительно так. Но лично для меня стало некоторой неожиданностью, что префы сбера оказались даже волатильнее обычки. Как вы можете увидеть в таблице 1, по итогам 11 лет акции SBER показали среднюю дневную волатильность равной 3.38%, а акции SBERP продемонстрировали среднюю волатильность аж 3.44%

Преимущества обычки перед префами:

Преимущества префов перед обычкой:

Обратите внимание, что за 11 лет курсовая стоимость префов сбера выросла на 137.53%, в то время, как обычка выросла всего на 82.64%. Если же учесть дивиденды, то преимущество префов будет еще более заметно: SBERP выросли за 11 лет с учетом дивов на 412.04%, а SBER всего на 158.53%

Как говорится, почувствуйте разницу!

Заключение

Не забывайте, что привилегированные акции и обыкновенные акции Сбербанка – это акции одной и той же компании. Соответственно все фундаментальные факторы действуют на эти акции абсолютно одинаково.

Учитывая данные, полученные по результатам проведенного тестирования, можно сделать следующие выводы:

Что касается меня, я не торгую внутри дня и, к сожалению, не оперирую в своей торговле суммами в несколько десятков миллионов рублей, так что, когда передо мной стоит выбор, что купить: префы или обычку, я всегда выбираю префы.

Надеюсь, эта статья поможет и вам сделать правильный, наиболее оптимальный для вас выбор.

Как работают акции

Акция — это ценная бумага, соответствующая доле в акционерном капитале компании. Уставный капитал любого акционерного общества разделен на определенное количество акций, которое прописано в уставе компании.

Акции имеют номинальную и действительную (реальную) стоимость. Номинальная стоимость акции соответствует стоимости одной доли в уставном капитале и определяется как размер уставного капитала, деленный на количество акций.

Номинальная цена акции = уставной фонд / количество акций.

Действительная стоимость — это фактическая цена соответствующей ценной бумаги на рынке. Общую стоимость акций называют капитализацией компании.

Если инвесторы верят в компанию, а она демонстрирует хорошие финансовые результаты, то стоимость акций, как правило, растет. В обратном случае стоимость снижается. На котировки акций также влияют важные события, связанные с деятельностью компании, общая рыночная конъюнктура и другие факторы.

Акция дает ее владельцу право на управление компанией пропорционально его доле в акционерном капитале, то есть:

- владелец одной ценной бумаги получает один голос на собрании акционеров,

- владелец десяти акций — десять голосов,

- владелец большей части акций (50% + одной акции и больше, например, 51%) получает контроль над компанией.

Собрание акционеров избирает состав совета директоров, который, в свою очередь, определяет правление компании — ее ключевых менеджеров. Также акционеры на годовом или внеочередном собрании принимают важнейшие решения, касающиеся деятельности компании: утверждают ее гендиректора, изменения в уставе, размер дивидендов и т. д. Рекомендации по этим решением дает совет директоров, акционеры вправе их одобрить или проголосовать против.

В зависимости от доли акционера могут меняться его права в принятии решений по управлению компанией.

- 1% — право запроса перечня всех акционеров компании.

- 2% — право внесения кандидата в совет директоров и ревизионную комиссию компания, внесения вопросов в повестку дня собрания акционеров.

- 10% — право требования проведения аудита компании и созыва внеочередного собрания акционеров.

- 25% + одна акция — право блокировки решений собрания акционеров по реорганизации или ликвидации компании.

- 50% + одна акция — право принимать самостоятельные решения по вопросам, не требующих одобрения абсолютного большинства акционеров.

- 75% + одна акция — право принятия самостоятельных решений по любым вопросам.