1.Введение

Данная статья представляет собой краткий сравнительный анализ различных методов и способов подготовки международной отчетности (МСФО) на предприятиях в Российской Федерации. Статья не предполагает отдельного вывода по результатам анализа, все основные преимущества и недостатки каждого метода будут рассмотрены в таблице, а выводы пусть каждый делает самостоятельно.

Какие организации в России ведут отчетность по МСФО?

Прежде всего, это кредитные, страховые организации и акционерные общества, которые по закону обязаны предоставлять и публиковать отчетность по МСФО. Предоставлять такую отчетность также обязаны российские организации, у которых это установлено в учредительных документах, включая представительства иностранных компаний или их дочерние организации. Нередко такая отчетность требуется в случаях привлечения выгодных кредитных ресурсов. Таким образом, в настоящее время сформировался достаточно большой слой российских компаний, которым постоянно требуется финансовая отчетность по МСФО.

Какие способы и методы существуют для подготовки отчетности по МСФО?

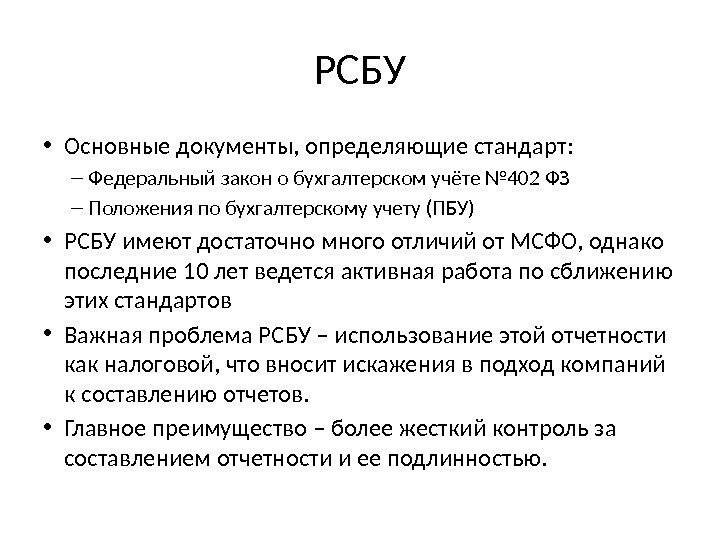

Основным и обязательным стандартом учета в России, кроме организаций, подконтрольных ЦБ РФ, и иностранных компаний, является российский стандарт бухгалтерского учета (РСБУ). Как правило, учет по РСБУ используется в качестве базового для формирования данных по МСФО. Все существующие способы подготовки отчетности по МСФО можно свести к трем основным:

- Табличная модель трансформации данных из РСБУ;

- Транзакционная модель трансляции данных из РСБУ;

- Независимый учет по МСФО;

В реальной практике применяется множество различных вариантов, сочетающих в себе эти три способа, в той или иной степени. Такое разнообразие связано со множеством факторов и обстоятельств, зависящих от культуры и опыта бухгалтеров, от корпоративной, организационной и отраслевой специфики. Определенный вклад в выбор будущей модели также вносят специалисты, внедряющие информационные системы (СИС). Нередки случаи, когда СИС просто идут на поводу у заказчиков, опираясь на их устаревшие навыки привычки, или предлагают программные продукты, с которыми привыкли работать сами.

СИС, как врачи, должны действовать беспристрастно и профессионально, уметь классифицировать задачу и предложить оптимальный вариант её решения, исходя из возможностей современных ИТ технологий, и при этом должны сочетать качества новатора и разумного консерватора, чтобы не навредить. Надеюсь, что эта статья будет полезной для тех, кто стоит перед выбором, как автоматизировать МСФО. В дальнейшем надеюсь продолжить цикл подобных публикаций.

Ниже дана (исходя из личного опыта) классификация предприятий, использующих ту или иную модель для подготовки финансовой отчетности МСФО:

1. Крупные транснациональные корпорации (не являются предметом рассмотрения в рамках данной статьи) – применяют табличную модель, обычно для этого используют системы типа Oracle Hyperion. Такая модель оправдана из-за различий национальных учетных систем множества государств, где работают представительства транснациональных корпораций. Как правило, они требуют составление отчетности в виде таблиц Microsoft Excel.

2. Крупные российские холдинги и акционерные общества, активно поглощающие в себя множество предприятий из различных отраслей и территорий (включая постсоветское пространство). В этом случае применятется табличная трансформация, возможны комбинации с применением частичной трансляции проводок. Табличная модель оправдана в случае постоянного изменения состава периметров консолидации холдинга – проще установить корпоративный стандарт финансовой отчетности, которую должно предоставить новое предприятие. Такой подход позволяет ускорить процессы формирования консолидированной отчетности и выработки единой культуры бухгалтеров холдинга.

3. Небольшие или сильно интегрированные группы, у которых есть единая ИТ система и единые стандарты учета – всё диктуется и нормируется из центра. В этом случае можно смело применять модель частичной трансляции проводок.

4. Небольшие компании, у которых нет консолидации или они сами предоставляют свою отчетность для консолидации в материнские компании (например, представительства транснациональных корпораций). В этом случае чаще всего используется модель частичной трансляции проводок, возможны варианты ведение обособленного учета по МСФО.

Перед сравнением методов дадим их краткое описание, позволяющее понимать, о чем ведется речь.

Кто должен сдавать отчётность МСФО

Формировать консолидированную финансовую отчётность по правилам МСФО обязана организация, если она одновременно:

- контролирует одну или несколько компаний. Такая организация называется материнской, а подконтрольные ей — дочерними. При этом есть исключения, когда материнская компания не обязана составлять консолидированную отчётность по группе;

- попадает под действие Закона 208-ФЗ.

По закону формировать отчётность по правилам МСФО должны:

- кредитные организации;

- страховые организации;

- негосударственные пенсионные фонды и управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов;

- клиринговые организации;

- иные организации-эмитенты, ценные бумаги которых допущены к организованным торгам путём их включения в котировальный список.

Требования 208-ФЗ обязаны соблюдать не только материнские компании, но и организации, которые не образуют группу. Они сдают не консолидированную, а индивидуальную финансовую отчётность по правилам МСФО. И в наименовании такой отчётности слово «консолидированная» не используют.

От отчётности МСФО освобождены некоторые категории налогоплательщиков. В первую очередь это организации государственного сектора.

Не сдаёт отчётность МСФО материнская компания, которая удовлетворяет всем следующим условиям:

- она сама является дочерней организацией, находится в полной или частичной собственности другой организации. Все собственники, включая тех, кто в иных случаях не имеет права голоса, были проинформированы о том, что материнская организация не будет представлять консолидированную финансовую отчётность, и не возражают против этого;

- долговые и долевые инструменты материнской организации не обращаются на открытом рынке (на внутренней либо зарубежной фондовой бирже или на внебиржевом рынке, включая местные и региональные рынки);

- материнская организация не представляла и не находится в процессе представления своей финансовой отчётности комиссии по ценным бумагам или иному регулирующему органу в целях выпуска инструментов любого класса на открытый рынок;

- конечная или любая промежуточная материнская организация указанной материнской организации подготавливает финансовую отчётность в соответствии с МСФО. Отчётность доступна для открытого пользования. В этой отчётности дочерние организации консолидируются или оцениваются по справедливой стоимости через прибыль и убыток в соответствии с МСФО (IFRS) 10.

- Материнская компания, которая является инвестиционной организацией. Но только если она должна оценивать все свои дочерние организации по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 9, МСФО (IFRS) 39.

Материнская организация также может не консолидировать финансовую отчётность, если одновременно отвечает двум условиям:

- дочерние организации несущественны для отчётности;

- решение не консолидировать по ним отчётность принято не для того, чтобы исказить показатели финансового положения.

Бухгалтерский баланс

Согласно МСФО 1, при составлении баланса обособленно нужно показать:

- основные средства;

- нематериальные активы;

- финансовые активы;

- инвестиции, учтенные по методу долевого участия;

- запасы;

- торговую и прочую дебиторскую задолженность;

- денежные средства и их эквиваленты;

- налоговые обязательства;

- резервы;

- долгосрочные процентные обязательства;

- торговую и прочую кредиторскую задолженность;

- собственный капитал и т. д.

Решение о выделении в балансе того или иного показателя должно принимать руководство предприятия, основываясь на существенности статьи, целесообразности обособленного ее отражения и интересах пользователей отчетности. В соответствии с МСФО в балансе можно не разделять активы и обязательства на долгосрочные и краткосрочные, однако в отчетности должно раскрываться, какие активы или обязательства будут погашены (реализованы или использованы) в течение 12 месяцев после отчетной даты. Российская форма баланса заведомо предусматривает разделение активов и обязательств на долгосрочные и краткосрочные. Чаще всего предприятия не отступают от установленной формы, не добавляют строки в баланс и не удаляют лишние. В балансе по МСФО, как правило, нет пустых строк, они просто удаляются.

Различные стандарты МСФО

Многочисленные стандарты МСФО определяют уникальные нормативы и методы учета для различных аспектов финансовой отчетности. Среди этих стандартов одним из самых широко распространенных и узнаваемых является IFRS (International Financial Reporting Standards), который внедрен в более чем 100 странах, включая все члены Европейского союза и многие другие страны. IFRS определяет методики оценки активов, пассивов, доходов и расходов, а также устанавливает требования к финансовой отчетности и разделам, содержащим предупреждения о возможных ограничениях и оговорках.

Кроме того, существуют специальные стандарты МСФО, разработанные для конкретных секторов и отраслей. Примерами таких стандартов являются «МСФО для некоммерческого сектора» и «МСФО для страховых компаний». Они учитывают специфические особенности деятельности этих организаций и предоставляют соответствующие нормы и правила учета, чтобы обеспечить надежную и согласованную финансовую отчетность в соответствующих сферах.

Важно отметить, что МСФО имеют существенное значение для мировой экономики, поскольку облегчают международную коммерцию и инвестирование, обеспечивая стандартизацию и прозрачность в финансовой отчетности компаний по всему миру. Для организаций, не подлежащих обязательному применению Международных стандартов финансовой отчетности (МСФО), но проявляющих интерес к этим стандартам, существуют упрощенные варианты, такие как «МСФО для малых и средних предприятий»

Эти альтернативы ориентированы на снижение объема отчетности и упрощение правил учета

Для организаций, не подлежащих обязательному применению Международных стандартов финансовой отчетности (МСФО), но проявляющих интерес к этим стандартам, существуют упрощенные варианты, такие как «МСФО для малых и средних предприятий». Эти альтернативы ориентированы на снижение объема отчетности и упрощение правил учета.

IFRS (International Financial Reporting Standards). Этот стандарт является одним из самых широко используемых и признанных на мировом уровне. IFRS устанавливает общие принципы и правила для составления финансовой отчетности компаний, делая ее более сопоставимой и доступной для инвесторов и аналитиков в разных странах.

МСФО для некоммерческого сектора (IFRS for Not-for-Profit Entities). Эти стандарты были разработаны с учетом особенностей финансовой отчетности некоммерческих организаций, таких как благотворительные фонды, образовательные учреждения и другие. Они учитывают специфические аспекты учета и отчетности в данной сфере.

МСФО для страховых компаний (IFRS for Insurance Contracts). Эти стандарты определяют специфические правила для страховых компаний при составлении финансовой отчетности

Они уделяют особое внимание оценке рисков и обязательств, характерным для страховой деятельности.

МСФО для малых и средних предприятий (IFRS for SMEs). Это упрощенные стандарты, предназначенные для малых и средних предприятий (МСП), которые не обладают масштабом и сложностью, сравнимыми с крупными корпорациями

Они облегчают процесс отчетности для МСП и ориентированы на более простые правила оценки активов и пассивов.

Каждый из этих стандартов разработан для учета особенностей определенных сфер деятельности и размеров компаний, что делает МСФО гибкими и адаптируемыми к различным контекстам. Таким образом, компании могут выбирать наиболее подходящий стандарт в соответствии с их потребностями и характером деятельности.

Касательно отдельных составляющих и интерпретаций, текущий список состоит из более 30 пунктов и постоянно добавляется:

- IFRS 1 – Первоначальное применение МСФО.

- IFRS 2 – Вознаграждение сотрудникам.

- IFRS 3 – Слияния и поглощения.

- IFRS 4 – Договоры страхования.

- IFRS 5 – Активы, предназначенные для продажи и прекращенная деятельность.

- IFRS 6 – Добыча минеральных ресурсов.

- IFRS 7 – Финансовые инструменты: раскрытие.

- IFRS 8 – Отраслевая информация.

- IFRS 9 – Финансовые инструменты.

- IFRS 10 – Консолидированная финансовая отчетность.

- IFRS 11 – Совместные предприятия.

- IFRS 12 – Информация о долях в других предприятиях.

- IFRS 13 – Оценка стоимости.

- IFRS 15 – Доходы от сделок с клиентами.

- IFRS 16 – Аренда.

- IFRS 17 – Страхование.

Это лишь небольшой перечень стандартов, которые входят в систему МСФО. Следует отметить, что в течение времени стандарты могут изменяться и дополняться новыми рекомендациями и правилами, поэтому всегда рекомендуется обращаться к самой актуальной версии МСФО при подготовке финансовой отчетности или анализе финансовой информации компании.

Преимущества МСФО перед РСБУ в рыночных условиях

Сходств между системами мало, а отличительных особенностей много. Отчетность о финансах в России является формальным процессом, который основан на большом количестве правил и инструкций.

Эти нормы не позволяют бухгалтеру быть гибким, оценивая текущее состояние организации. Документы об итоговом финансовом положении и движении денег готовят, минимально сопоставляя друг с другом.

Баланс, характеризующий движение денежных средств, отражается отдельно от них. Этот документ формируют в первую очередь, т. к. бухгалтерия мало изменилась в сравнении с прошлой системой, базирующейся на плановой экономике, государственной монополии.

В МСФО все важные отчетные формы составляют поэтапно, тщательно проверяя все значения. Они взаимосвязаны между собой.

К этим документам относят:

- баланс;

- отчетность о движении денежных средств;

- финансовый результат.

Сначала бухгалтер формирует документы об итоговых показателях, отражая в них прибыль и расходы от каждого вида деятельности учреждения. После этого приступают к составлению отчета о движении финансов.

Документ необходим для распределения выручки на все неденежные статьи. Для составления баланса необходимы 2 этих отчета. С помощью данного способа получают полную и достоверную информацию о финансовом состоянии учреждения.

Эти сведения важны для инвесторов и кредиторов, с которыми организация намерена продолжать сотрудничество.

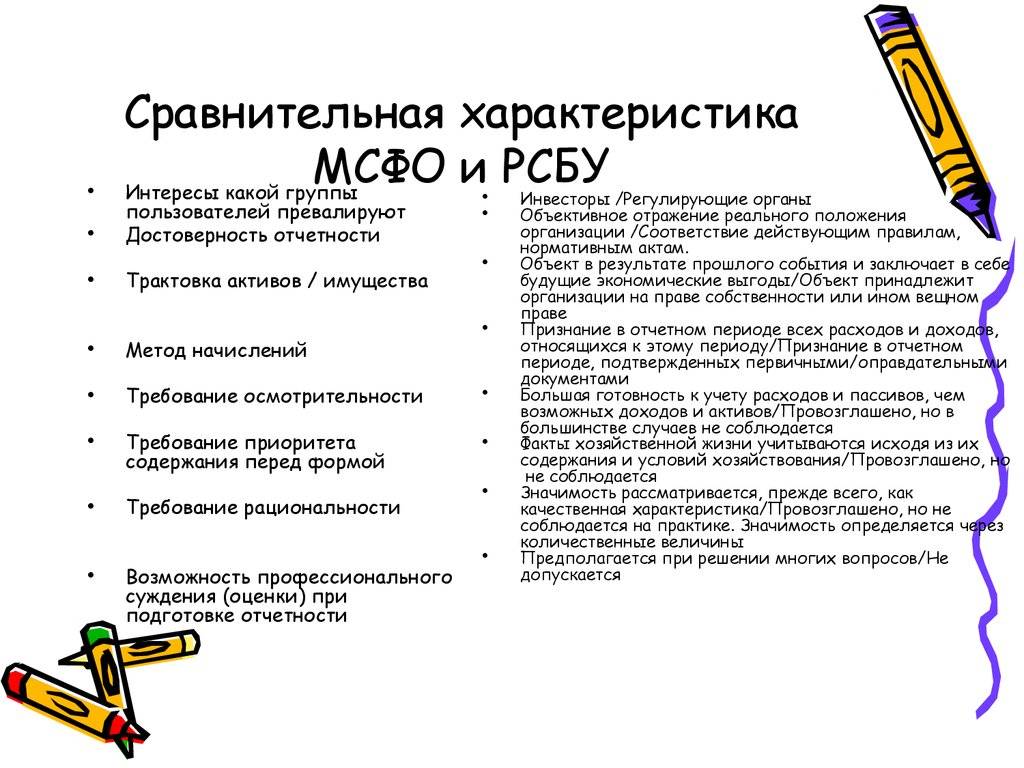

Сравнение международных и российских стандартов

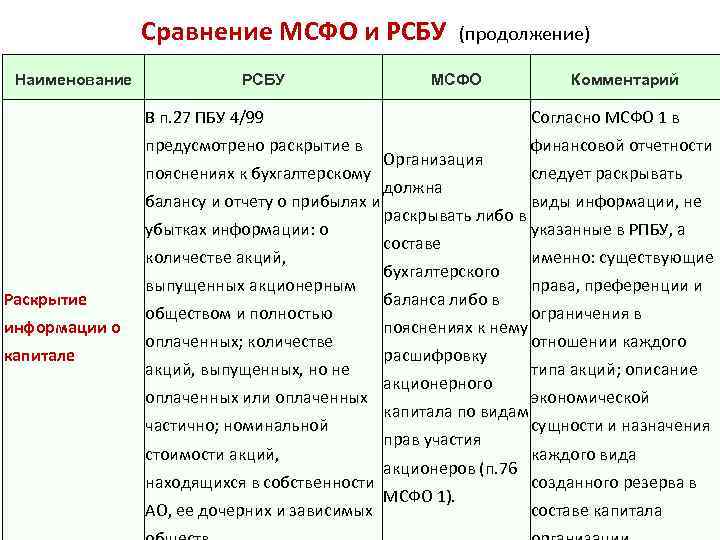

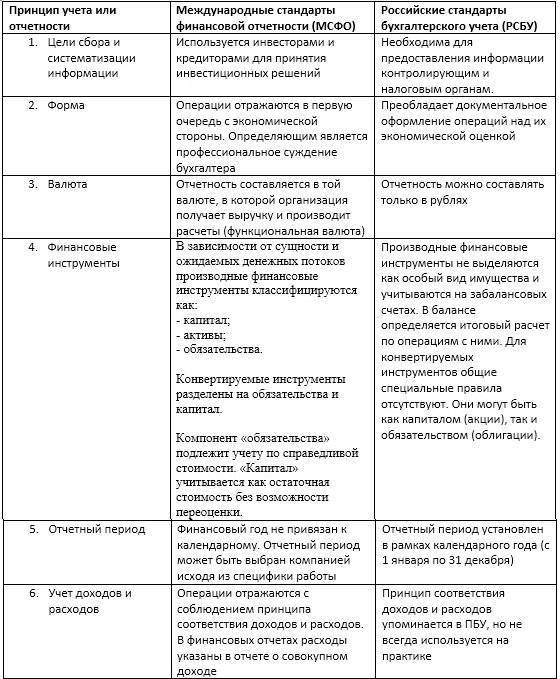

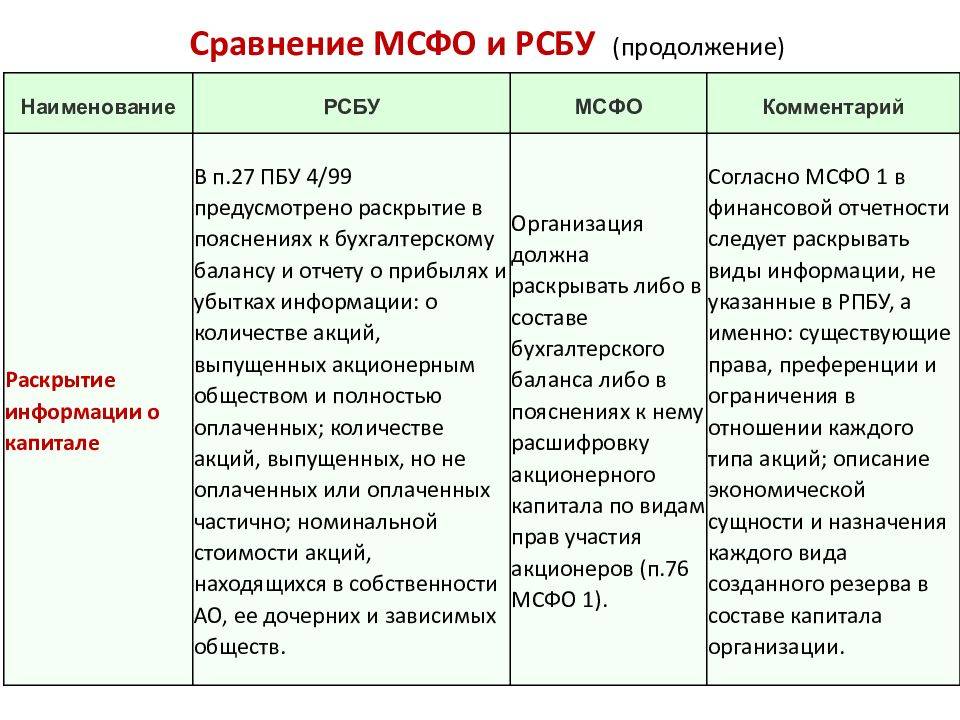

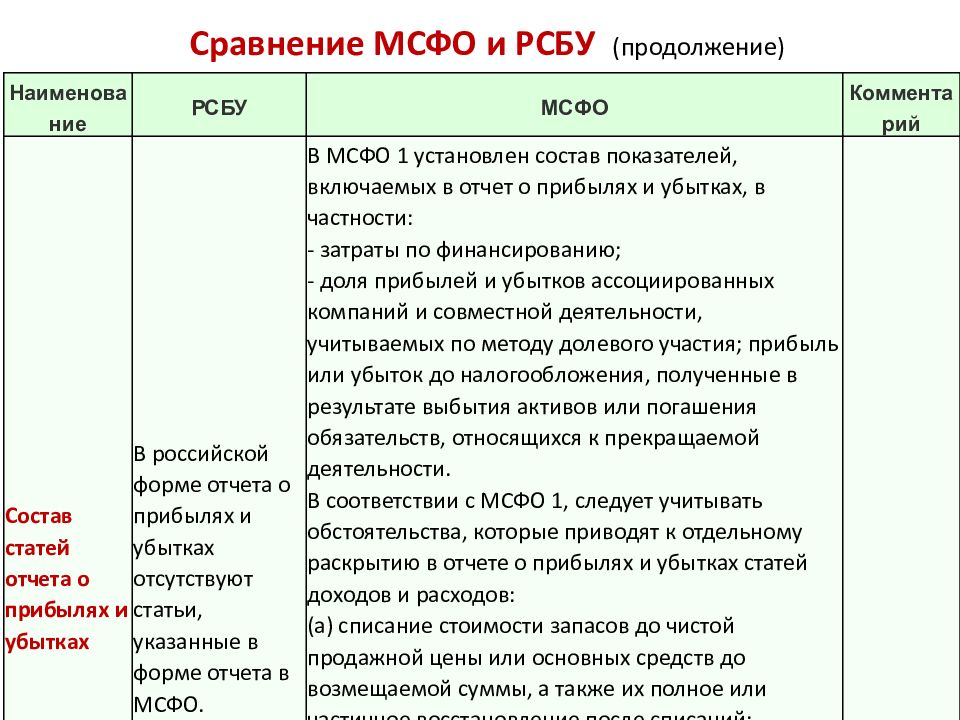

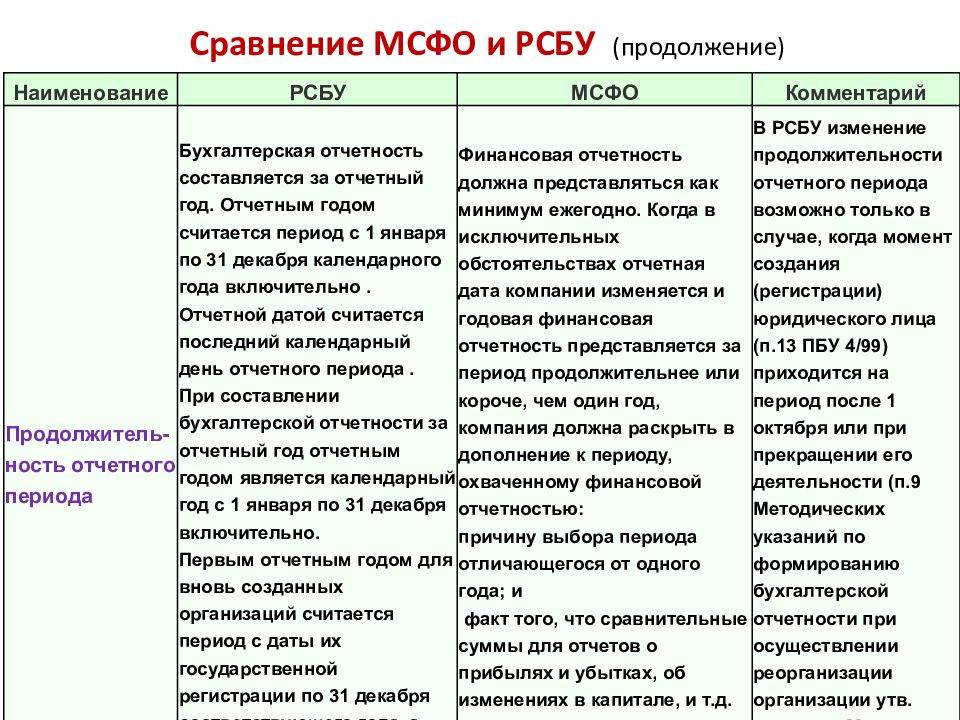

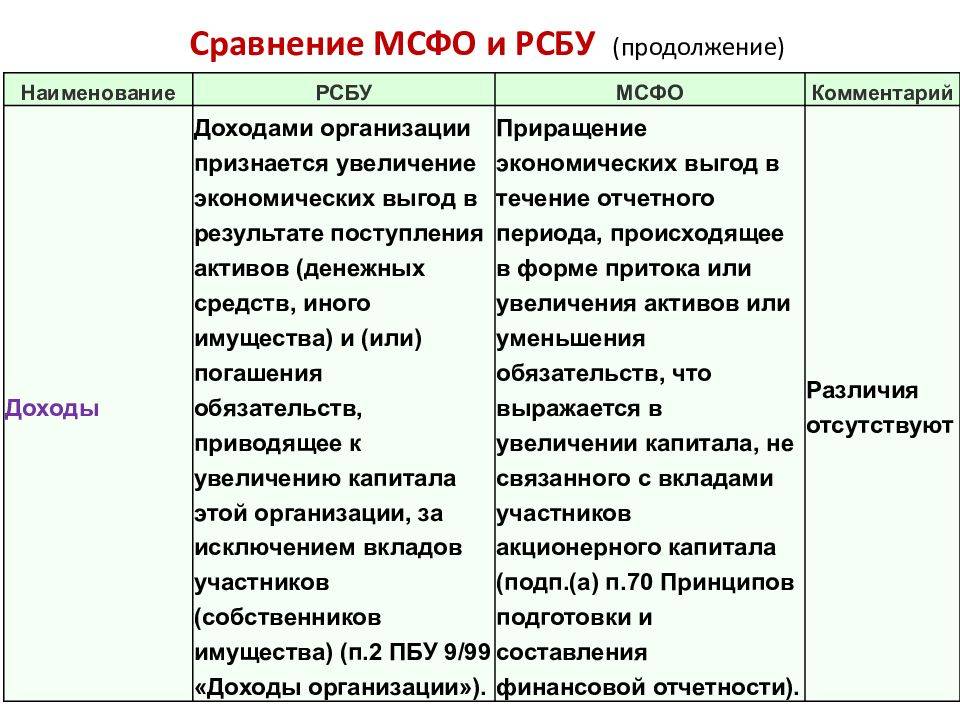

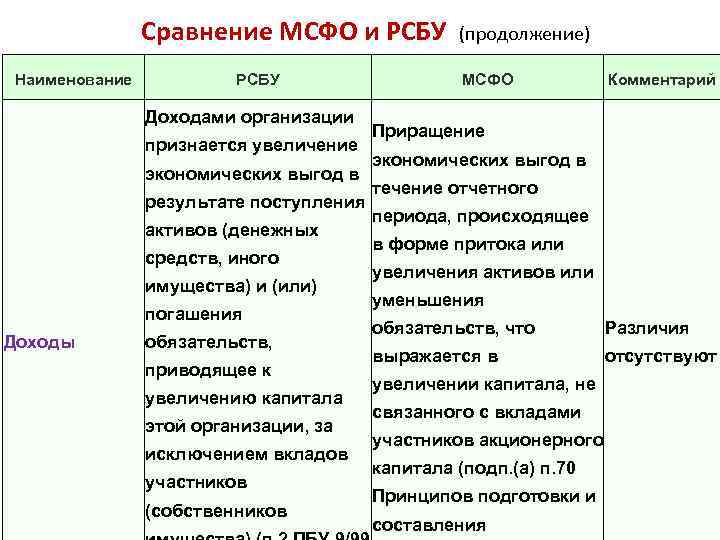

Более детальное сравнение МСФО и РСБУ (таблица) выглядит так:

| Принцип учета или отчетности | Международные стандарты финансовой отчетности (МСФО) | Российские стандарты бухгалтерского учета (РСБУ) |

| Цели сбора и систематизации информации | Отчетность используется инвесторами и кредиторами для принятия инвестиционных решений. | Отчетность необходима для предоставления информации контролирующим и налоговым органам. |

| Форма | Операции отражаются в первую очередь с экономической стороны. Профессиональное суждение бухгалтера является определяющим. | В РСБУ преобладает документальное оформление операций над их экономической оценкой. |

| Учет доходов и расходов | В бухгалтерском учете по МСФО операции отражаются с соблюдением принципа соответствия доходов и расходов. В финансовых отчетах расходы указаны в отчете о совокупном доходе. | Принцип соответствия доходов и расходов упоминается в ПБУ, но не используется на практике или нарушается. Также между этими принципами в РСБУ и международных стандартах есть существенные различия. |

| Отчетный период | Финансовый год не привязан к календарному. Отчетный период может быть выбран компанией исходя из специфики работы и предпочтений инвесторов. | Отчетный период установлен в рамках календарного года (с 1 января по 31 декабря). |

| Консолидация отчетности | Доходы, расходы, имущество и обязательства учитываются как одно целое благодаря тому, что отчетность формируется по всей группе взаимозависимых компаний: по материнской и дочерним организациям вместе. | Понятие консолидации отчетности в РСБУ размыто, каждая организация составляет свой баланс. |

| Определение налоговой базы | Зависит от способа погашения балансовой стоимости активов, выбранного руководством компании. | Налоговая база — это сумма дохода или расхода, облагаемая налогом на прибыль (НДФЛ и т. п.). |

| Валюта | Отчетность составляется в той валюте, в которой организация получает выручку и производит расчеты (функциональная валюта). | Отчетность можно составлять только в рублях. |

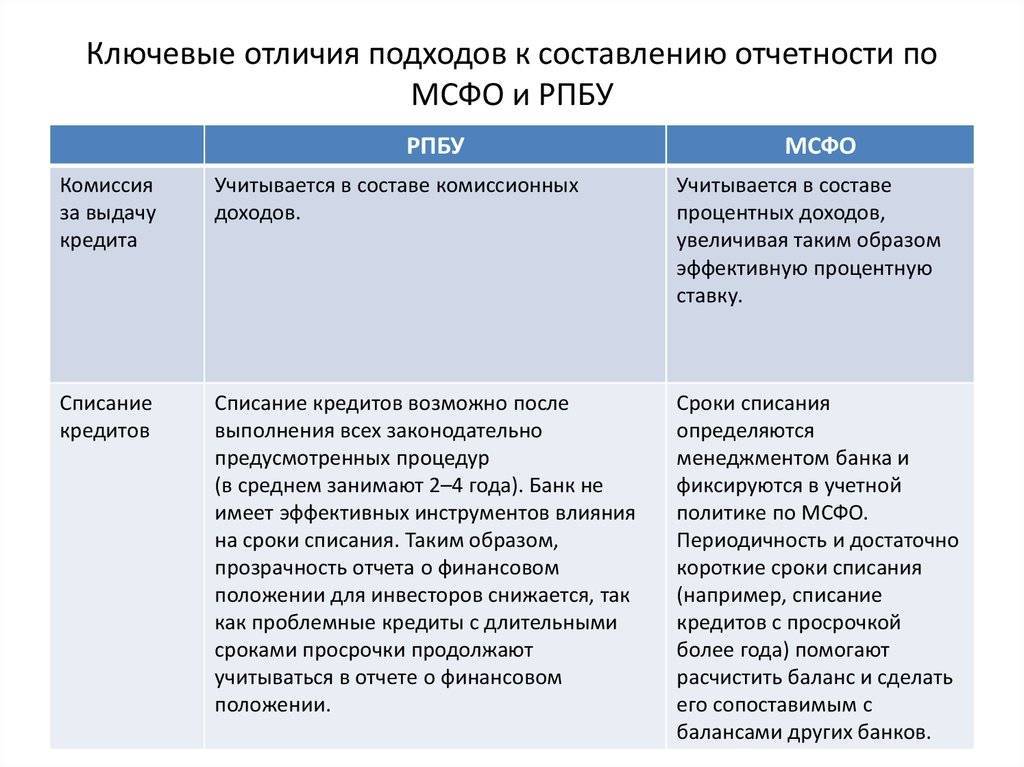

| Определение процентного дохода | Применяется метод эффективной ставки процента. Ее расчет основан на денежных потоках, которые получит организация на протяжении периода действия договора. Если прогнозы меняются, то возможен ее перерасчет. | Ставка процента устанавливается по договору. Понятие эффективной процентной ставки отсутствует. |

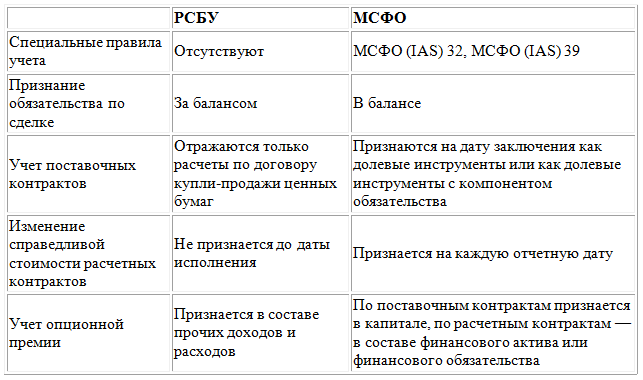

| Многокомпонентные соглашения | В МСФО широко применяется принцип многокомпонентности. Ведь некоторые операции возможно верно оценить экономически, только разделив на компоненты. А другие операции можно учитывать только в блоке, если достичь нужного экономического эффекта можно только при их взаимодействии. | В РСБУ нет специальных норм, регулирующих многокомпонентные соглашения. Для каждой конкретной операции определяются критерии признания выручки. |

| Финансовые инструменты | В зависимости от сущности и ожидаемых денежных потоков производные финансовые инструменты классифицируются как:

Все конвертируемые инструменты разделены на два компонента:

Компонент «обязательства» подлежит учету по справедливой стоимости. Компонент «капитал» учитывается как остаточная стоимость без возможности переоценки. | Производные финансовые инструменты не выделяются как особый вид имущества и учитываются на забалансовых счетах. В балансе определяется итоговый расчет по операциям с ними. Для конвертируемых инструментов общие специальные правила отсутствуют. Они могут быть как капиталом (акции), так и и обязательством (облигации). |

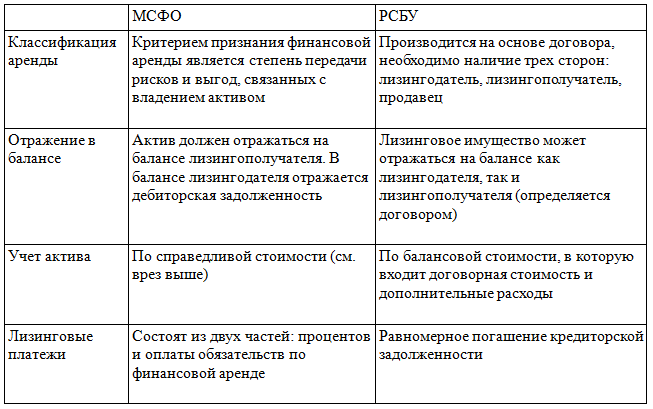

| Классификация аренды | Аренду в МСФО классифицируют по тому, как распределяются между арендатором и арендодателем риски и вознаграждения от владения активом. | В РБСУ аренду классифицируют не как взаимоотношение сторон сделки, а как форму договора. |

| Справедливая стоимость активов | Понятие «справедливая стоимость» часто применяется в МСФО при оценке стоимости активов. Это связано с тем, что главные пользователи финансовой отчетности хотят иметь информацию о текущей стоимости активов, обязательств и самой компании. При этом балансовая стоимость активов не может быть выше той суммы, которую возможно получить в текущий период времени от их продажи или использования. Это позволяет инвесторам делать объективные выводы о состоянии дел и принимать оперативные инвестиционные решения. | Основные средства в процессе работы оценивают по исторической стоимости. Поэтому в отчетах РСБУ нередко происходит завышение балансовой стоимости основных средств и другого имущества в текущей экономической ситуации. Справочно в некоторых ПБУ используется понятие «текущая рыночная стоимость» активов организации. |

Кто применяет МСФО

В России с 2010 года действует закон «О консолидированной финансовой отчетности». По нему применять международные стандарты должны:

банки и страховые компании;

управляющие компании инвестиционных и негосударственных пенсионных фондов;

клиринговые организации;

государственные унитарные предприятия — но не все, а из специального перечня;

акционерные общества, акции которых находятся в федеральной собственности;

компании, которые представлены на бирже.

Финансовая отчетность этих компаний обычно публикуется на официальных сайтах и доступна каждому человеку. Это нужно, чтобы инвесторам, особенно из других стран, было понятно, как работает российская компания.

Читать в Газете Нескучных

Элементы стандартов с принципиальными различиями

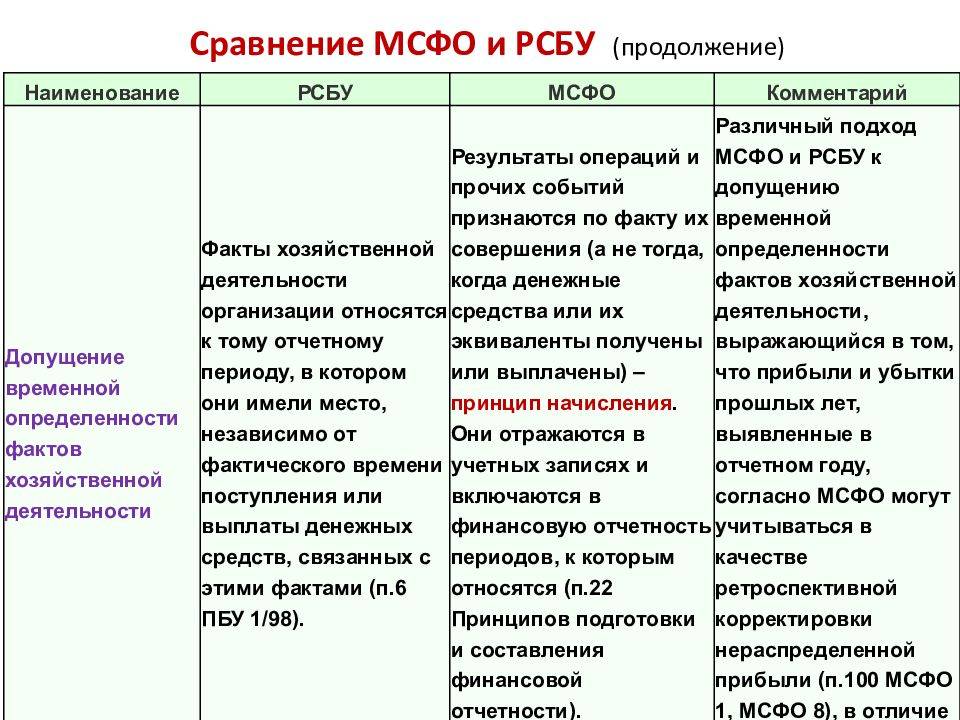

Приоритет экономического содержания над юридической формой

Данное отличие является ключевым в международных стандартах. Каждая хозяйственная операция должна иметь, прежде всего, экономический смысл, а не юридическое подтверждение.

К примеру, отгрузка продукции покупателю, является экономически обоснованной операцией, а содержание первичных документов, сопровождающих факт отгрузки – является юридическим подтверждением. В российской практике, именно правильное оформление первичных документов является первостепенным значением и отсутствие в таком документе какого-либо обязательного реквизита, является основанием для непризнания операции. Однако если продавец отгрузил товар, соответственно получил доход и заплатил с него налог, не логично у покупателя «снимать с расходов» данную накладную. Именно так и регламентировано в международных стандартах.

Профессиональное суждение или первичный документ

Данное различие вытекает из предыдущего. В РСБУ первостепенное значение отдается первичному документу, а по МСФО – первостепенным является профессиональное суждение бухгалтера. Это касается, прежде всего, таких операций, для которых первичный документ не предусмотрен. Например:

- оценка движения денежных средств для расчета справедливой стоимости актива или обязательства;

- расчет ставки дисконтирования для расчета стоимости;

- классификация объектов аренды или финансовых инструментов;

- установление срока полезного использования;

- и т.д.

В приведенных случаях, профессиональное суждение, позволит объективней оценить какой-либо объект более надежной оценкой, чем первичные документы, которые с данным объектом связаны.

Временная стоимость денег

По международным стандартам, дисконтирование при оценке довольно широко применяется, что создает такое понятие как временная стоимость денег. Данный факт предоставляет инвесторам реальную стоимость активов предприятия. В российской практике, хотя и предусмотрено дисконтирование долговых ценных бумаг, в бухгалтерском учете перерасчет стоимости не производится.

Например, по международным стандартам, финансовые инструменты оцениваются по справедливой или амортизируемой стоимости. В РСБУ, оценка таких активов осуществляется по первоначальной стоимости, а доходы на премии или дисконт по финансовым инструментам относят на доходы периода обращения таких инструментов.

Справедливая стоимость

По международным стандартам все шире применяется метод оценки по справедливой стоимости, которая отражает наиболее реальную, текущую стоимость какого-либо актива. В российской практике наиболее широкое распространение имеет оценка по фактической (исторической) стоимости.

Замечание 2

Таким образом, данные финансовой отчетности, составленной по международным стандартам, являются боле информативными для инвесторов.

Что такое МСФО: суть и понятие

Правила бухгалтерского, налогового и финансового учета в разных странах и правовых системах могут существенно отличаться. Это усложняет взаимодействие контрагентов из разных стран, создает препятствия для расширения бизнеса на международный уровень. Чтобы устранить такие проблемы, с 1973 года началась разработка единых правил и стандартов для работы бухгалтеров, аудиторов и финансистов, подготовки отчетности.

МСФО включает комплекс стандартов и интерпретаций. Также применяются приложения, которые не являются частью стандартов. Утверждены рекомендации по внедрению и использованию международных правил.

Отчетность, оформленная в соответствии с МСФО, нужна:

- контрагентам компании, которые могут оценить финансовые показатели до принятия экономических решений;

- инвесторам, которые принимают решение о вложении средств в действующие проекты;

- государственным структурам, которые контролируют определенные сферы деятельности.

Если оформлять документы без соблюдения международных стандартов, указанная информация может быть неполной, необъективной. недостоверной. Использование стандартов, напротив, предусматривает оформление документации по единым требованиям. Также стандарты и интерпретации содержат правила ведения финансового учета, документы с рекомендациями об отражении хозяйственных операций.