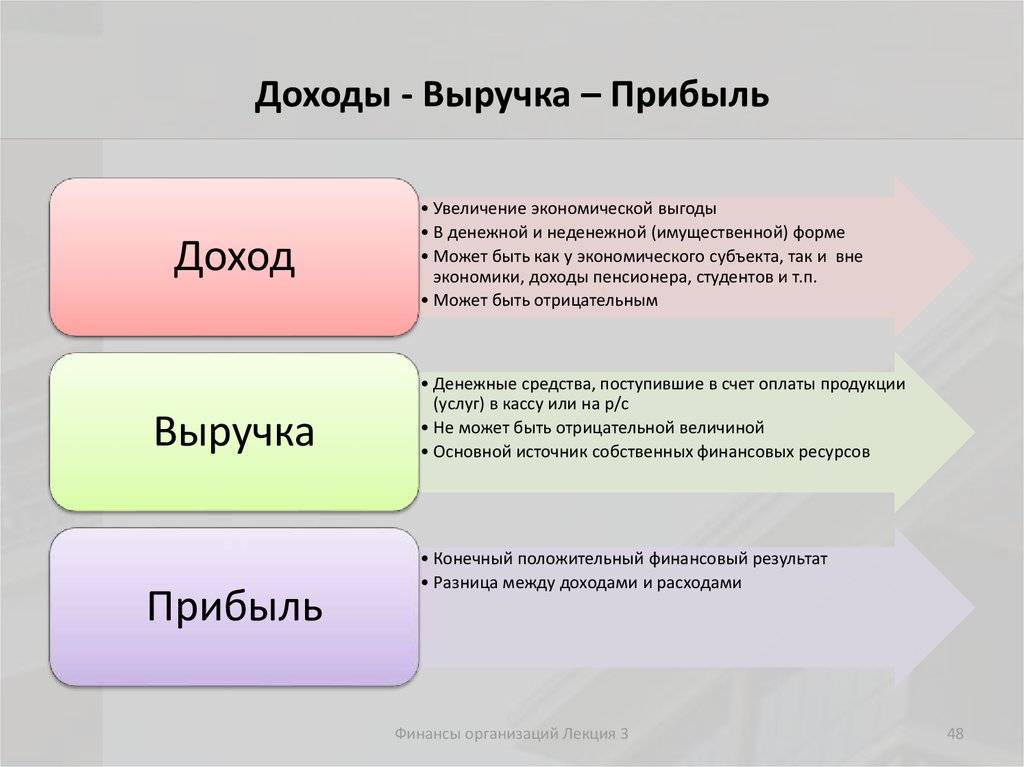

Из чего складывается доход

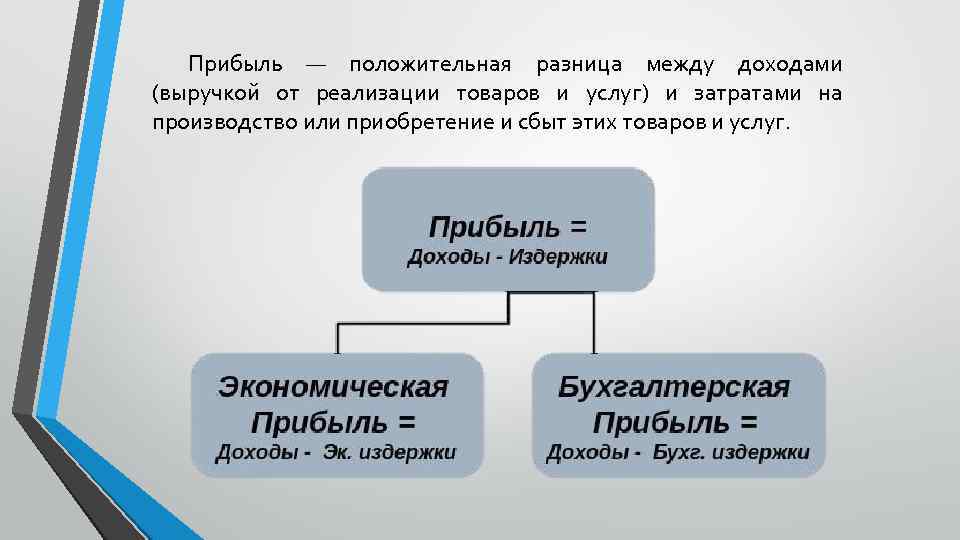

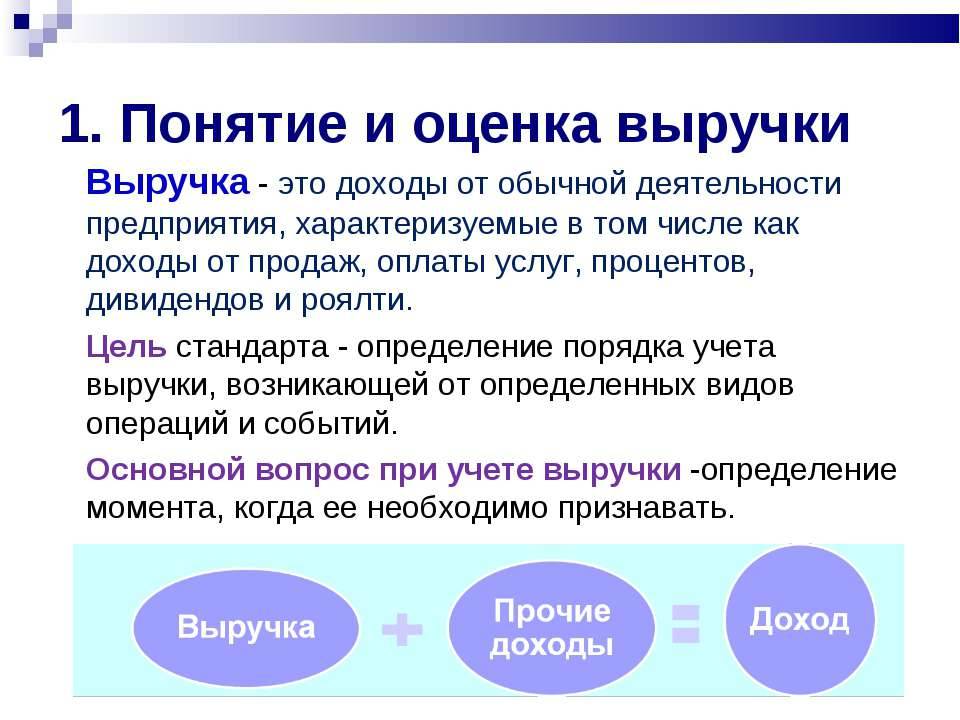

Под доходом понимают увеличение капитала компании в результате поступления денег, имущества или уменьшения ее обязательств. Он складывается из двух частей:

- из дохода от обычной деятельности – это выручка. К ней мы вернемся позже;

- из побочного или дополнительного дохода, его еще называют внереализационным.

В нашем примере поступление от продажи продукции – это доход в сумме 5 млн рублей от обычной деятельности компании, то есть от производства и реализации упаковки из пластика. Также к доходам относятся арендная плата в сумме 500 тыс. рублей и полученный штраф в сумме 20 000 рублей, но они не связаны с реализацией и составляют внереализационные доходы.

Вот из чего сложился общий доход ООО «Одуванчик» за 2022 год:

5 000 000 + 500 000 + 20 000 = 5 520 000 рублей.

Возникает вопрос: можно ли считать доходом все деньги, поступившие в компанию? Нет, это не так. С позиции Налогового кодекса доходом является то, что подлежит обложению налогом на прибыль. Например, в доход не включают налоги, поступившие в составе платы за товары и услуги (НДС, акцизы), поскольку они компании не принадлежат – их нужно перечислить в бюджет. Также в доход не включают возращенные компании займы, ведь их поступление не увеличивает ее активы, а лишь восстанавливает их. А вот проценты, полученные по таким займам, включаются в доход. Полный список того, что не считается доходом, есть в статье 251 НК РФ.

Рост дохода – позитивное изменение

Однако важно рассматривать и их структуру. Так, в нашем примере на одноразовые операции, не связанные с выпуском и продажей продукции, пришлось (520 000 / 5 520 000) х 100% = 9,4% годового дохода

Это немало. В следующем году доход может снизиться, если только компания не планирует ежегодно распродавать свое имущество.

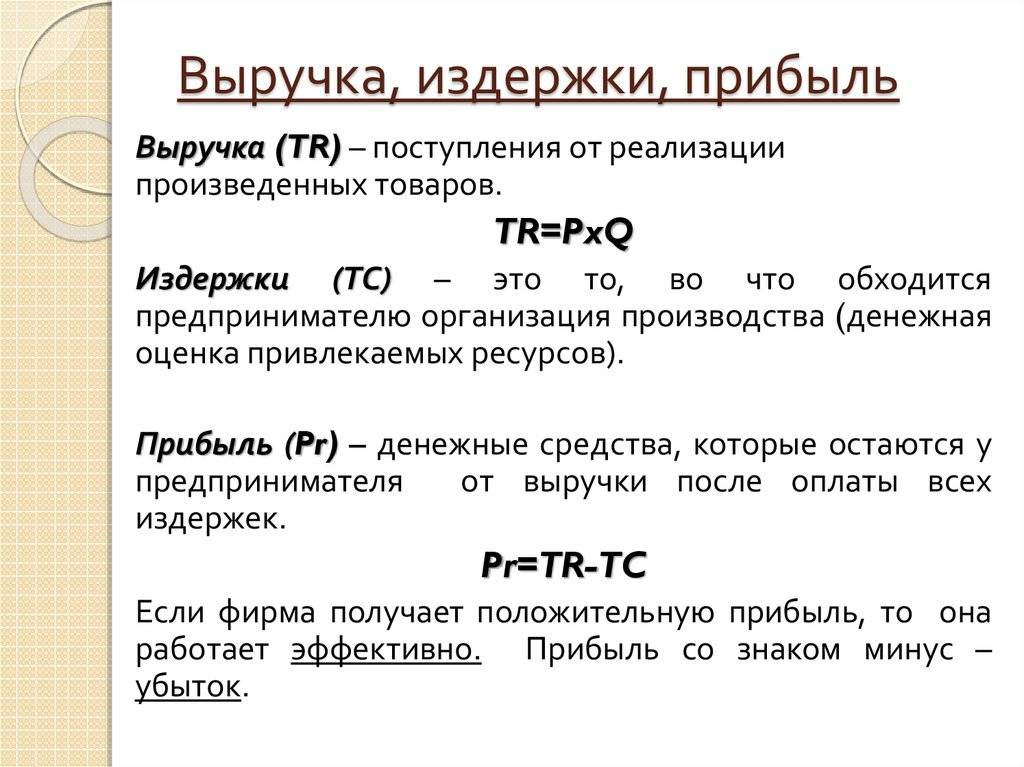

Что такое выручка простыми словами

В экономике выручка это – денежные средства, которые получает предприятие в качестве вознаграждения за предоставленные услуги или проданные товары в рамках своего основного вида деятельности, определенного руководством. Выручка является частью дохода, а в некоторых случаях полностью соответствует его размеру. Этот термин иногда путают с прибылью, которая имеет другое значение и отличается в расчете. Подробнее об их разнице читайте здесь.

Существует несколько разновидностей выручки:

- от основной деятельности – ее получают любые компании при продаже товаров, предоставлении услуг или выполнении работ;

- от инвестиционной деятельности – если основным направлением деятельности компании является инвестирование;

- финансовая – аналогично, ее получают компании, которые специализируются на вложениях в ценные бумаги, выдаче займов и других краткосрочных вложениях.

Простыми словами, выручка – это средства, которые смогла получить компания от своей главной деятельности. На основе этого показателя можно говорить об успехе предприятия, его благополучии. Выручка может быть либо положительной, либо равной нулю, и рассчитывается она за определенный период (в отличие от балансовых показателей, рассчитываемых на момент времени).

Понятие и сущность дохода

Доход является более широким понятием.

Государственные доходы включают в себя все источники средств, получаемых в государственный бюджет согласно установленных кодексов, законов, прочих нормативных актов, например:

- налоги, сборы, пошлины, акцизы, штрафы

- поступление от предоставления государственных услуг

- от внешнеэкономической деятельности

- от ранее предоставленных рассрочек, ссуд

Доходы семьи, гражданина включают получаемые ими блага в виде оплаты за труд, пенсий, пособий, стипендий от продажи выращенного на подворье, дачном участке или от реализации автомобиля, домостроения, квартиры и поступления из других источников.

Для целей бухгалтерского и статистического учета, экономического планирования доход принято распределять по видам:

- От реализации заказчикам по основной деятельности.

От финансовой деятельности. Например, на расчетный счет поступили установленные договором займа проценты за прошедший календарный квартал.

- Инвестиционный (по акциям, ценным бумагам, долям в других субъектах). Например, поступили на текущий счет фирмы “Альфа” дивиденды по доле в уставном капитале компании “Бета”, и средства от продажи акций банка “Капитал”.

- От реализации основных средств и нематериальных активов.

- Внереализационные доходы (от списания кредиторской задолженности, полученные средства целевого назначения, штрафы, неустойки, проценты, предусмотренные договорами с другими субъектами хозяйственной деятельности или по решениям суда, благотворительные поступления).

- Выявленные в результате проведенной проверки, инвентаризации излишки товарно-материальных ценностей.

- Возникающие в результате чрезвычайных, форс-мажорных ситуаций (пожары, затопления, разрушения). Пример. В результате пожара сгорел столярный цех. Балансовая стоимость цеха списана на убытки, а пригодный для дальнейшей эксплуатации или реализации кирпич, оставшийся после разборки цеха, оприходован на склад. Его стоимость отнесена в состав доходов от чрезвычайных событий.

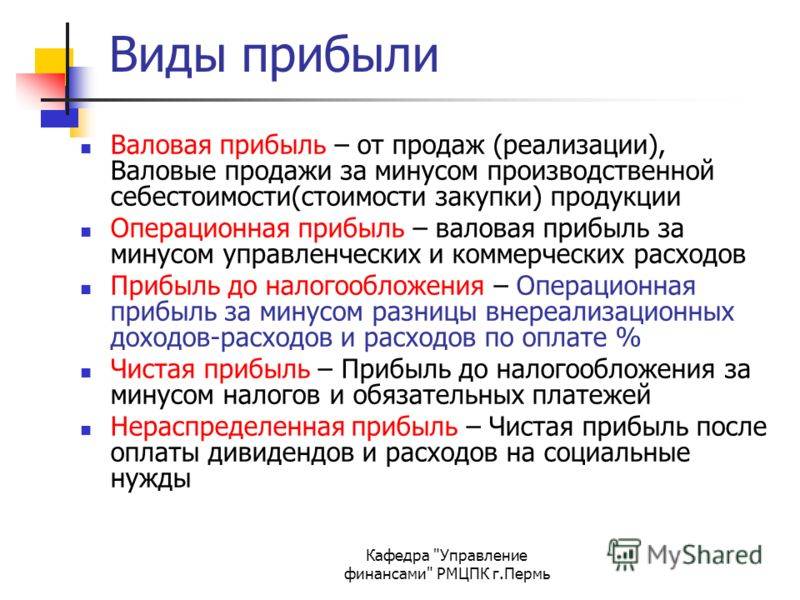

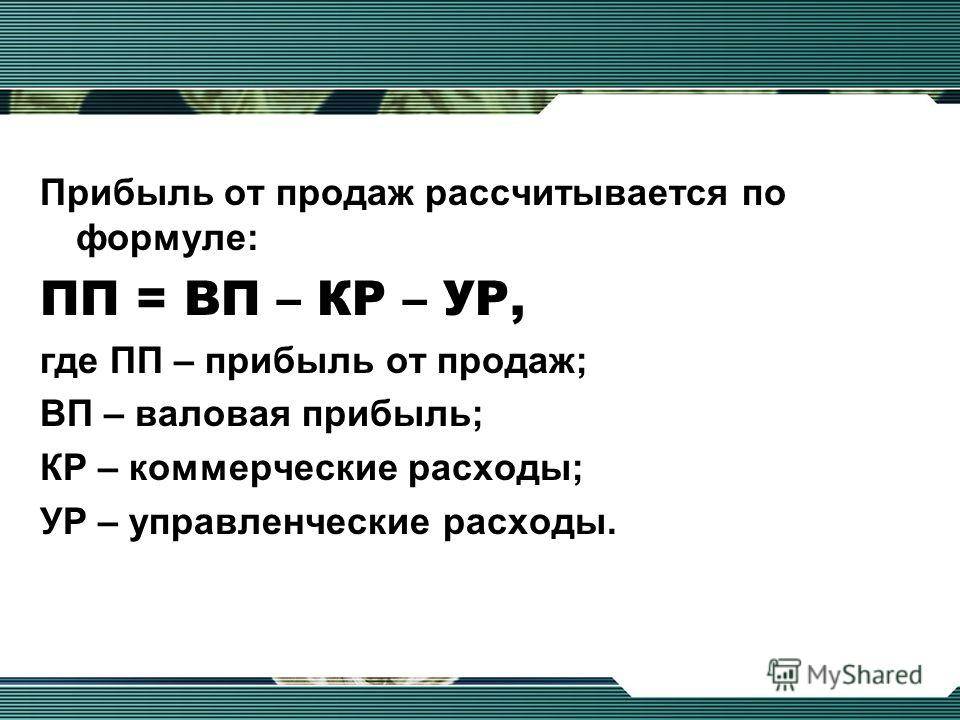

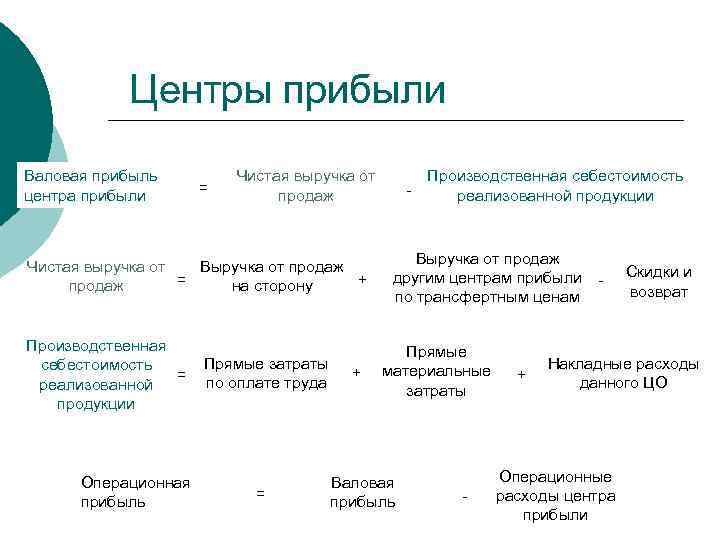

Расчет валовой прибыли

Валовая прибыль представляет разновидность промежуточного типа прибыли, который отображается при подаче отчетов о финансовой деятельности любого предприятия. Ее принято вычислять в конце месяца/квартала/года, что регулируется целями компании.

Если кратко, что валовую прибыль можно получить в результате вычитания показателей выручки (при продаже продукта) и затрат (использованных для из подготовки). Выручка включает каждую сумму, которая получена при продажах основного продукта (без НДС). Показатель себестоимости состоит из каждой копейки, потраченной в процессе производства/покупки.

Рассчитывая уровень валовой прибыли при указании себестоимости не учитывают:

- коммерческие и управленческие издержки;

- неосновные виды расходов.

Формула расчета валовой прибыли (несколько вариантов):

ПРвал= Выр – С,

ПРвал — размер валовой прибыли

Выр — объем выручки от продаж

С — показатель себестоимости проданного продукта

по показателям среднего процента:

ПРвал= Вдох – С

ПРвал — объем валовой прибыли

Вдох — размер валового дохода

С — уровень себестоимости проданного продукта

по показателям товарооборота:

ПРвал= Т × Рнадб /100 – С

ПРвал — объем валовой прибыли

Т — показатели товарооборота

С — размер себестоимости проданного продукта (товар, услуги)

Рнадб — показатель расчетной надбавки при определении валовой прибыли (Рнадб = Тнадб /100 +Тнадб,)

Тнадб — размер торговой надбавки в %.

Что такое продажи?

Продажи – это процесс обмена товаров или услуг на деньги между продавцом и покупателем. Главная цель продаж – удовлетворение потребностей покупателя и получение прибыли продавцом.

Продажи – это не просто процесс продажи товара или услуги, это еще и процесс убеждения покупателя в необходимости приобретения товара и создания доверия к продавцу и бренду.

| Преимущества продажи: | Недостатки продажи: |

| Получение прибыли продавцом | Временные затраты на процесс продажи |

| Удовлетворение потребностей покупателя | Необходимость убедительных навыков продавца |

| Развитие доверия к бренду | Риск недовольных покупателей |

Определение показателей от сбыта

Товаров

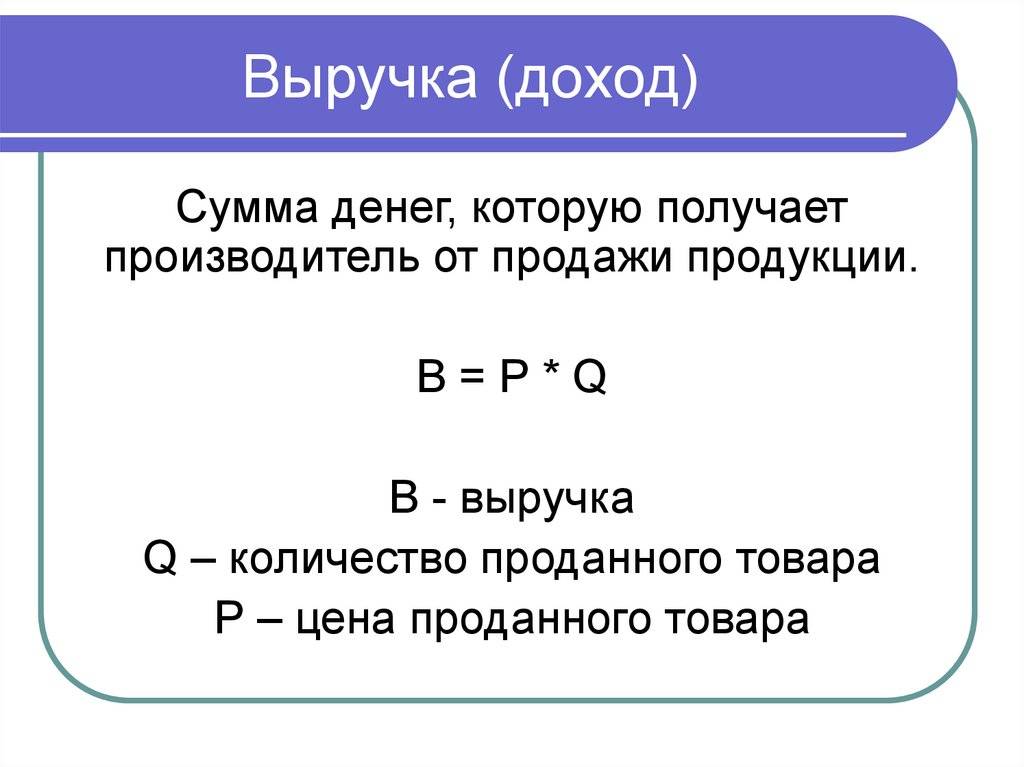

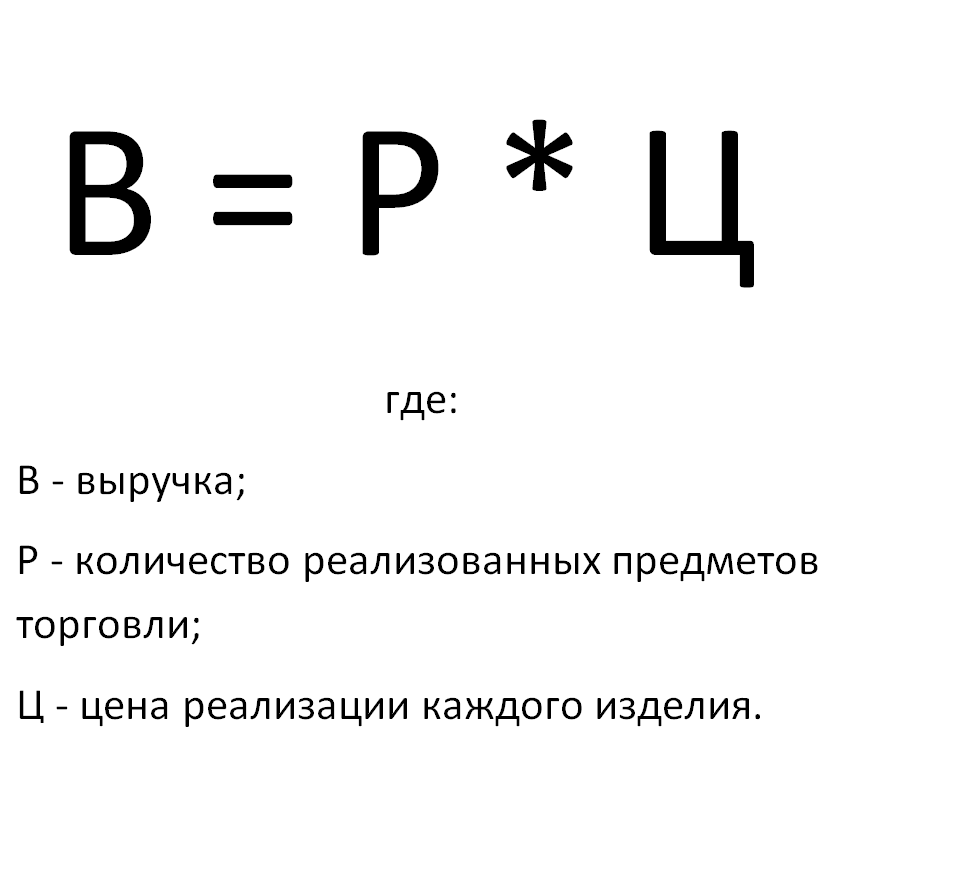

Выручка – объем денежных средств, полученных от продажи товаров, как собственного производства, так и приобретаемых для перепродажи.

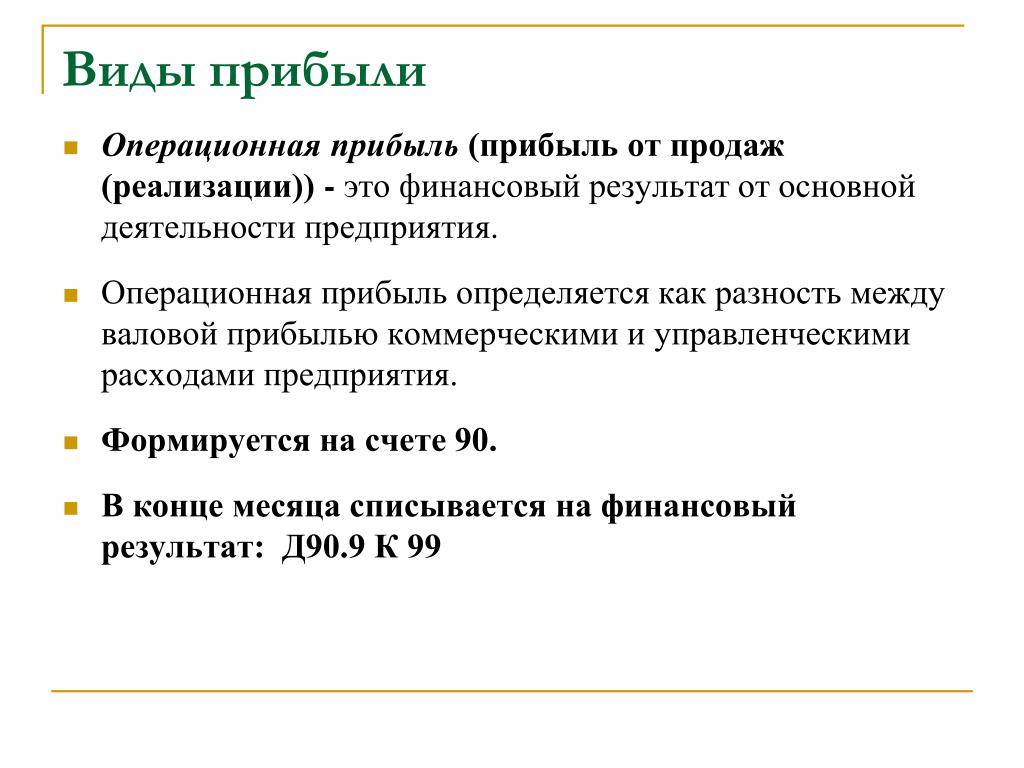

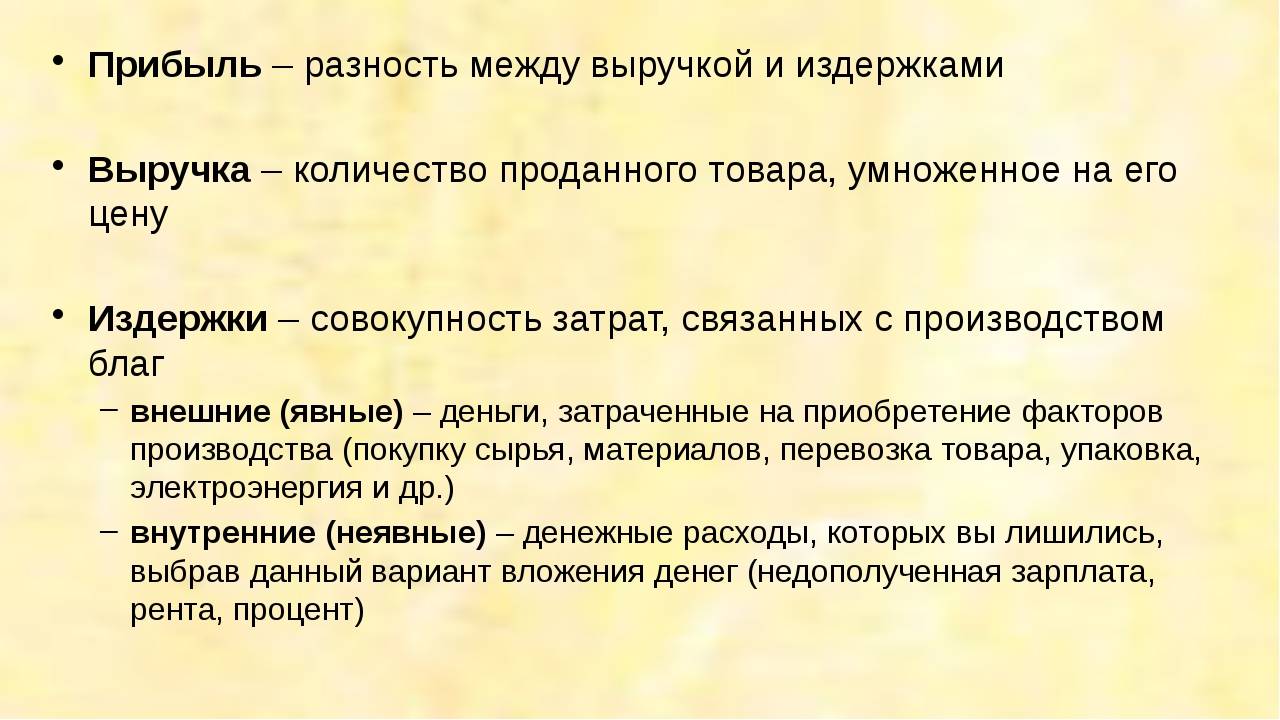

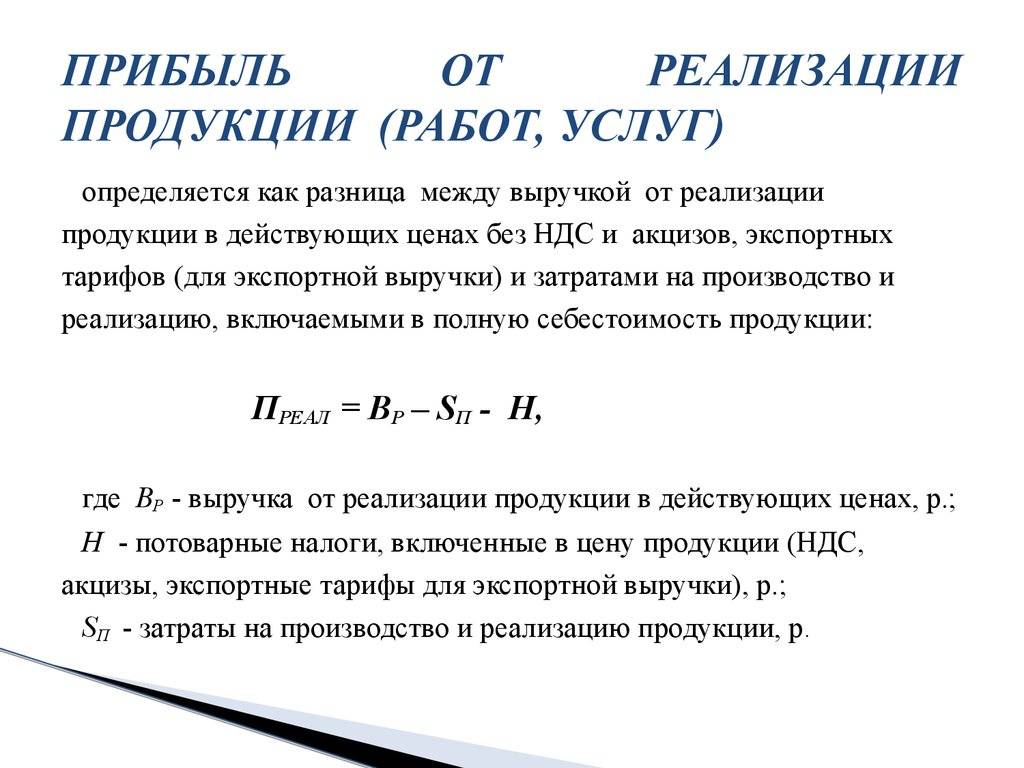

Прибыль от реализации – это величина, представляющая собой разницу между выручкой, полученной от реализации основной деятельности, и себестоимости реализованных товаров, коммерческих и управленческих расходов.

Работ

Выручка – объем денежных средств, полученный от выполнения организацией работ, представляет собой объем выполненных работ умноженный на тариф.

Прибыль от реализации– сумма денежных средств, полученных от выполнения работ, за вычетом полной себестоимости работ.

Услуг

Выручка – объем денежных средств, полученных организацией от выполнения услуг, представляет собой объем выполненных организацией услуг умноженный на тариф.

Прибыль от реализации – сумма денежных средств, полученных от оказания услуг, за вычетом полной себестоимости оказанных услуг.

Основных средств

Выручка – сумма денежных средств, полученных при продаже объектов основных средств.

Прибыль – это сумма полученных денежных средств от продажи основных средств за вычетом расходов на продажу этих средств и их остаточной стоимостью.

Основными средствами могут быть здания, сооружения, оборудование, машины, транспортные средства, инструменты, приборы, то есть все то имущество, которое используется предприятием в процессе реализации продукции или услуг.

Данные для примера

ООО «Одуванчик» занимается производством полиэтиленовой упаковки, пакетов и продуктовых сумок. В 2022 году на счет компании поступило в совокупности 5 млн рублей от реализации продукции. При этом расходы на ее производство, то есть себестоимость, составила 1,7 млн рублей. Еще 300 тыс. рублей было потрачено на расходы, связанные с реализацией – хранение, транспортировку, зарплату офисным сотрудникам и прочее. Это коммерческие и управленческие расходы.

В последние годы спрос на полиэтиленовые изделия снижается – все больше потребителей отказываются от них в пользу более экологичных материалов. Компания решила сократить производство и сдать часть своих помещений в аренду. В 2022 году ее доход от этого составил 500 тыс. рублей.

Кроме того, в том же 2022 один из контрагентов заплатил компании штраф за нарушение условий договора – 20 тыс. рублей. Сведем данные в таблицу:

| Показатель («+» – доход, «—» – расход) | Значение, в рублях |

|---|---|

| + Поступило от продажи продукции | 5 000 000 |

| — Себестоимость проданной продукции | 1 700 000 |

| — Коммерческие и управленческие расходы бизнеса | 300 000 |

| + Доход от сдачи помещения в аренду | 500 000 |

| + Доход в виде полученного штрафа от контрагента | 20 000 |

Как рассчитать чистую прибыль

Найти чистую прибыль организации можно с помощью специальных методик. Могут применяться разные формулы, но итог должен быть одинаковым. Бухгалтер рассчитывает показатель, поэтапно внося сведения в отчет о финансовых результатах и выводя чистую прибыль в итоговой строчке.

Формула чистой прибыли

Законодательство не содержит официально утвержденных методик расчета показателя, но сама схема есть в форме отчета о финансовых результатах. Классическая формула чистой прибыли такая:

Посчитать чистую прибыль можно и по другой схеме:

В данном случае переменные затраты – это затраты на производство, постоянные – на управление и увеличение объема продаж, а внереализационные – это остальные расходы (например, на оплату кредитов, судебные издержки, и т. д.).

Также чистую прибыль можно рассчитать и по другим формулам:

Дальше на примерах выясним, как посчитать чистую прибыль правильно.

Примеры расчета чистой прибыли

Чистая прибыль, как сказано выше, может рассчитываться разными способами. И главное – при любом подходе результат должен быть один и тот же.

Пример 1. Организация изготавливает мебель, за 2022 год общая выручка 900 000 руб. При этом себестоимость изделий была 600 000 руб. Невостребованного оборудования было реализовано на 40 000 руб., расходы составили 80 000 руб.

Подсчет будет такой:

- общий доход равен 900000 + 40 000 = 940 000 рублей;

- общие расходы равны 600 000 + 80 000 = 680 000 рублей;

- прибыль до налогообложения равна разнице 940 000 – 680 000 = 260 000 рублей;

- ставка налога на прибыль составляет 20%, следовательно, налог равен 260 000 * 0,2 = 52 000 рублей;

- и в итоге чистая прибыль будет равна 260 000 – 52 000 = 208 000 рублей.

Пример 2. Ателье реализовало за месяц продукцию на 11 млн руб., также был получен доход в 500 тыс. от продажи складского помещения. При этом была проведена акция для постоянных покупателей, которая обошлась в 400 тыс. руб. Себестоимость продаж составила 5 млн руб. На оплату налогов, управленческие расходы и другие обязательные платежи ушло 3,5 млн руб.

Расчет чистой прибыли:

- суммируем доходы: 11 000 000 + 500 000 = 11 500 000 рублей;

- суммируем расходы: 5 000 000 + 400 000 + 3 500 000 = 8 900 000 рублей;

- считаем чистую прибыль: 11 500 000 – 8 900 000 = 2 600 000 рублей.

Пример 3. Точка фастфуда в месяц имеет выручку 535 тыс. руб., постоянные расходы определены на уровне 120 тыс. руб., переменные равны 170 тыс. руб. Было выплачено 65 тыс. налогов, платеж по кредиту составил 15 тыс. руб. Амортизация составила 7 тыс. руб.

Расчет:

- посчитаем все расходы: 120 000 + 170 000 + 65 000 + 15 000 + 7 000 = 377 000 рублей

- посчитаем чистую прибыль: 535 000 – 377 000 = 158 000 рублей

Однако стоит учитывать, что чистая прибыль должна отображаться в отчетности, поэтому ее стоит рассчитывать согласно требованиям стандартов бухучета.

Расчет по бухгалтерскому балансу

Приказом Минфина утверждена форма отчета о финансовых результатах деятельности юрлица. В ней чистая прибыль рассчитывается по строкам отчета:

Пример расчета. По фирме имеется следующая информация:

| Показатель | Значение, руб. | Строка |

|---|---|---|

| Выручка | 650 000 | 2110 |

| Себестоимость продаж | 300 000 | 2120 |

| Коммерческие расходы | 40 000 | 2210 |

| Управленческие расходы | 80 000 | 2220 |

| Иные доходы | 5 700 | 2340 |

| Иные расходы | 7 000 | 2350 |

| Налог на прибыль (20%) | 45 740 | 2410 |

Следовательно, расчет будет такой:

- прибыль до налогообложения равна: 650 000 – 300 000 + 5 700 – 40 000 – 80 000 – 7 000 = 228 700 рублей

- чистая прибыль равна: 228 700 – 45 740 = 182 960 рублей

При этом важно понимать, что в балансе чистая прибыль не отображается

Расчет рентабельности по чистой прибыли

Рентабельность – это относительный (процентный) показатель того, насколько эффективно предприятие использует свои ресурсы. А благодаря расчету рентабельности чистой прибыли можно выяснить долю прибыли в выручке организации:

К примеру, выручка фирмы в прошлом году составила 800 тыс. руб., в том числе 200 тыс. руб. чистой прибыли.

Рентабельность будет рассчитываться так: 200 000 / 800 000 * 100% = 25%.

Это означает, что каждый рубль выручки приносит 25 копеек чистой прибыли.

Какие еще показатели можно рассчитать на основе ЧП

Для оценки прибыльности используют не только чистую прибыль. Зная ее, можно установить:

- размер чистых активов – это собственный капитал, которым располагает юрлицо, по его размеру определяют надежность и устойчивость компании;

- выручку без НДС, показывающую результативность деятельности по изготовлению и продаже продукции.

В анализе финансово-хозяйственной деятельности изучается взаимосвязь всех показателей.

Что такое выручка?

Выручка – это совокупный объем требований предприятия к контрагентам за реализованные товары или выполненные работы. Если более простыми словами, то выручка это деньги, полученные от продажи своей продукции или услуг. Показатель рассчитывается за определенный период – месяц, квартал, год.

В соответствии с ПБУ 9/99, выручка считается частью общего дохода предприятия. Но ей признаются не все поступления, а только деньги, полученные от основного вида деятельности. Основная деятельность – это выпуск продукции или оказание услуг, ради которых создавалась компания и которая прописана в учредительной документации организации. Если компания получила средства от финансовой или инвестиционной деятельности, то это признается прочими доходами.

Существуют следующие виды выручки: общая, валовая и чистая. Общая выручка – это первоисточник средств компании для стабильной работы и развития, так что ее длительное отсутствие может привести к банкротству организации. Является синонимом валовой, термин более распространен в разговорной речи.

На предприятиях выделяют брутто (валовую) и нетто (чистую) выручку.

- Валовая выручка – это все деньги или активы, которые предприятие получило за реализованную продукцию.

- Чистая выручка – это валовая за минусом НДС, акцизов и иных налоговых выплат.

В бухгалтерской отчетности отражается чистая выручка.

За 2019 год среди Российских ПАО крупнейшая выручка зафиксирована у «Лукойл» в размере 986,4 млрд. руб. Эта компания держит лидерские позиции по объему выручки уже более 5 лет. На втором месте находится нефтяная компания «Сургутнефтегаз» с выручкой 763,5 млрд. руб.

Доход

Доход — это все деньги, которые были заработаны в ходе предпринимательской деятельности. Также доходом можно считать: повышение стоимости имущества, положительная разница между валютными курсами и снижение обязательств компании.

Делят доход на два вида:

- Реализационный — от основной деятельности.

- Внереализационный — не связан с основной деятельностью и поступает периодически (прочие доходы).

Пример. Организация «Моё Дело» предоставляет услуги по бухгалтерскому обслуживанию и внедрению управленческого учёта. Доход с этих направлений будет считаться реализационным.

Если, например, у компании вырастет стоимость имущества к 2024 году, то это уже будет внереализационный доход.

Также если организация решит взять кредит и получит на счёт 1 млн ₽, то это не будет считаться доходом. Его можно будет признать, если кредитор решит списать долг, и такой доход будет внереализационным.

Роль понимания разницы между выручкой и продажами в бизнесе

В сфере бизнеса выручка и продажи имеют разные значения и необходимы для анализа различных бизнес-показателей. Выручка является суммой денежных средств, полученных компанией от продажи товаров или услуг. Продажи же характеризуют количество проданных товаров или услуг, а не полученную выручку.

Понимание разницы между выручкой и продажами необходимо для анализа финансовых результатов компании. Например, если продажи увеличиваются, но выручка сохраняет свой уровень, это может говорить о том, что цены на товары и услуги снизились или компания начала продавать менее дорогие товары, что влияет на прибыль.

Однако, повышение цен на продукцию, при сохранении количества продаж, может привести к увеличению выручки компании. Поэтому, анализ данных показателей помогает определить стратегию развития для бизнеса. Кроме того, эффективность маркетинговых кампаний и расходов на рекламу может оцениваться на основе продаж и выручки, что помогает компании более точно определять свои потребности в привлечении клиентов и увеличении прибыли.

Таким образом, разница между выручкой и продажами играет важную роль при анализе финансовых результатов компании и планировании ее развития. Понимание этой разницы позволяет бизнесу оптимизировать свою стратегию, повышать прибыль и рационально расходовать свои ресурсы.

Продажи: понятие и значение в бизнесе

Что такое продажи?

Продажи – это процесс обмена товаров или услуг на деньги. Они являются ключевой функцией любого бизнеса и необходимы для сохранения его конкурентоспособности на рынке. Продажи включают в себя взаимодействие с потенциальными клиентами, предоставление им информации о продукте или услуге, убеждение их в его качестве и правильности выбора, а также заключение сделки и последующую поддержку.

Неправильное понимание продаж может привести к тому, что бизнес не будет получать необходимую выручку и потеряет свои позиции на рынке

Поэтому важно понимать, что продажи — это не только просто передача товара покупателю, но и взаимодействие с клиентом, установление доверительных отношений и постоянного контакта со своей аудиторией

Значение продаж для бизнеса

- Выручка – продажи являются главным источником доходов для любого бизнеса. Они позволяют получать деньги за товар или услугу и обеспечивать финансовую устойчивость компании.

- Клиентская база – через продажи бизнес пополняет свою клиентскую базу. Каждый новый клиент может стать постоянным покупателем и привести еще одного нового клиента.

- Конкурентоспособность – грамотно организованный процесс продаж помогает усилить конкурентоспособность бизнеса на рынке. Постоянное пополнение базы клиентов и доверие покупателей к продукту позволяют достичь успеха на рынке.

В итоге, продажи являются неотъемлемой частью любого бизнеса. Они помогают обеспечить выручку и сохранить конкурентоспособность, поэтому стоит уделить им достаточно внимания и усилий.

Выручка на предприятии: чем отличается от дохода и прибыли

Предпринимательская деятельность неизбежно связана с оттоком и притоком капитала. Получение прибыли — цель такой деятельности. Однако не каждый может разграничить понятия выручки, дохода и прибыли. Чтобы лучше понять, что такое выручка, ее нужно рассматривать на фоне двух других понятий.

Выручка — один из источников дохода. Доход — деньги (наличные и безналичные), поступающие на счет фирмы, индивидуального предпринимателя. Выручка — деньги, поступающие от реализации основной деятельности: проданных товаров, выполненных услуг, сделанных работ. Наряду с выручкой, источниками дохода может быть, например, получение процентов по кредитам, выданным работникам и внешним лицам.

Есть мнение, что выручка должна рассматриваться в узком и широком смысле. В узком смысле это то, что мы описали выше, а в широком — общая выручка предпринимателя складывается из денежных поступлений от основной деятельности и инвестиционной выручки — продажи ценных бумаг (акций и других).

Также есть несколько нюансов касательно ее признания налоговой. Правила учета доходов изложены в статье 271 Налогового кодекса

К моментам, на которые стоит обратить внимание при расчете и занесении в документацию показателя вырученных средств, относятся следующие:

- организация должна иметь законное разрешение на получение такой выручки;

- сумму можно определить конкретно;

- дату получения денежных средств можно с точностью определить (как это сделать, описано в указанной статье НК).

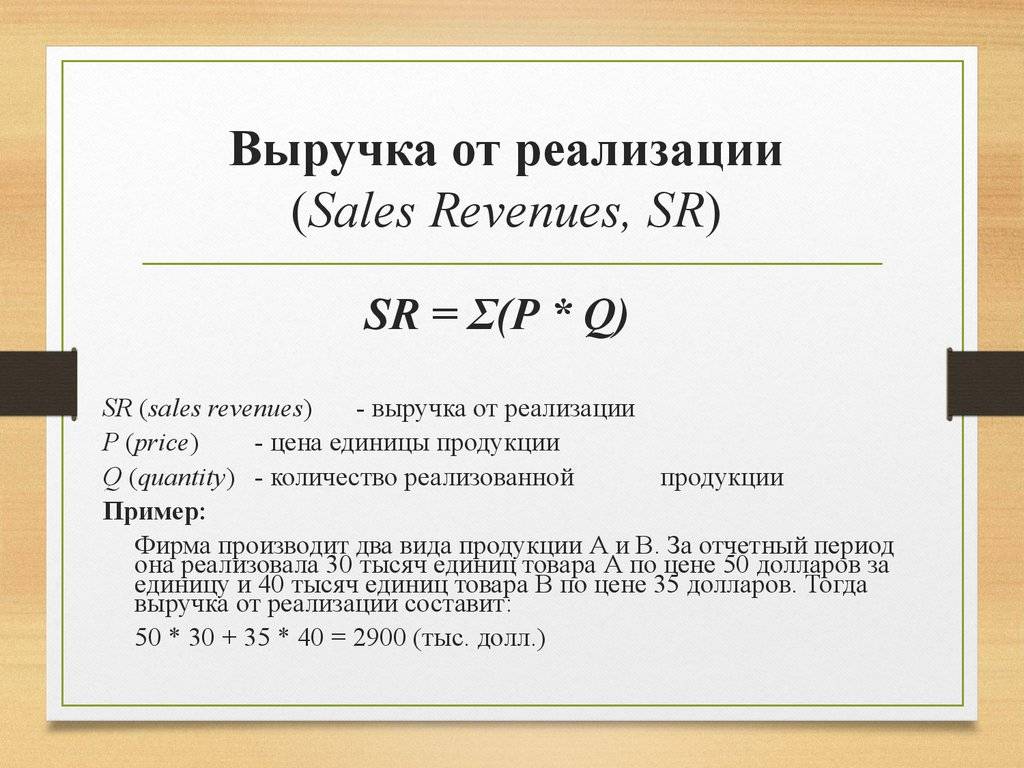

Формула расчета этого показателя предельно проста. Если это сфера торговли, то выручка соответствует произведению стоимости одной единицы товара и количества реализованных единиц: чем выше цена и больше продано, тем выше выручка.

Виды выручки

Выручка на примере проданного товара: себестоимость реализованной продукции + добавленная стоимость. На последнюю, как мы знаем, начисляется налог — НДС.

Зная это, мы можем говорить о том, что выручка бывает валовой и чистой. Валовая — все, что получено от осуществления основной деятельности. Чистая — за вычетом того же НДС, других налогов, акцизов. Второй вид выручки используется при ведении бухгалтерского учета. На фоне этого валовый доход — валовая выручка за вычетом себестоимости товара.

А вот прибыль — это все имеющиеся денежные поступления за вычетом себестоимости, налогов, акцизов, фонда оплаты труда (если есть наемные работники), прочих расходов на обслуживание деятельности. С нее в акционерных и обществах с ограниченной ответственностью можно распределять дивиденды.

Выручка

Выручкой являются поступления денежных средств и имущества и (или) дебиторская задолженность, полученные при осуществлении предприятием своего основного вида деятельности.

Многие под выручкой ошибочно понимают все, что поступило в кассу. На практике оплата может быть не произведена в полном объеме в момент предоставления работ, услуг или в момент продажи товаров. В таком случае появляется дебиторская задолженность, которая также может включаться в состав выручки, принимаемой к бухгалтерскому учету.

При использовании предприятием кассового метода учета в состав выручки включаются все денежные поступления в кассу и на счета, а также полученное в качестве оплаты имущество. При методе начисления выручка отражается в момент, когда у потребителей появляются обязательства оплатить отгруженный товар или предоставленную услугу.

В порядке образования выручки и прибыли имеется разница. Тогда как часть выручки может приниматься к учету до фактического поступления средств в случае предоставления отсрочки платежа, прибыль подсчитывается только после фактического проведения расчетов.

Функции выручки

Главная функция выручки – компенсация расходов, средств, которые были затрачены на закупку товаров или на их производство. Финансовые средства, полученные от деятельности предприятия, поступают на счета. Своевременные переводы обеспечивают:

- стабильность деятельности компании;

- непрерывность оборота товаров.

Обычно выручка тратится на следующие цели:

- оплата услуг поставщиков;

- приобретение продукции или материалов для ее производства;

- выплата зарплаты сотрудникам;

- оплата налоговых сборов;

- расширение предприятия.

То есть, средства обычно вкладываются в развитие бизнеса и поддержание его жизнеспособности.

Поступление выручки с задержками ведет к негативным эффектам:

- убытки предприятия;

- уменьшение показателей прибыли;

- выплаты штрафов, начисленных за срыв сроков по кредитным выплатам;

- нарушение договорных обязательств перед деловыми партнерами;

- невозможность оплатить все счета.

Руководитель организации должен обеспечить бесперебойное получение выручки. Без регулярного и своевременного поступления средств бизнес не может существовать.

Как отражаются в учете расходы по оплате услуг по инкассации выручки инкассаторской службой банка?

Где брать данные

Мы разобрались, что такое прибыль, доход, выручка и в чем отличия одного показателя от другого

Отслеживать их динамику критически важно любому руководителю и владельцу бизнеса

Но где же их взять? В отчете о финансовых результатах, если компания подает бухгалтерскую отчетность в полной, а не в упрощенной форме. Выручка и все виды прибыли уже рассчитаны. Общий доход можно вычислить, если к выручке прибавить прочие виды доходов, которые есть в отчете.

Тем же, кто бухотчетность не сдает (а это все ИП) или применяет упрощенный вариант отчета о финансовых результатах, не будет лишним посчитать эти показатели по данным внутреннего учета.