Что такое рассрочка

Рассрочка – это предоставление товаров, услуг с отсроченной оплатой. Обычно стоимость распределяется на несколько платежей, периодичность – неделя или месяц. Главное условие – отсутствие денежного вознаграждения в любом виде. Отсрочку могут предоставлять юридические и физические лица. Основание – статья 488 и 489 Гражданского кодекса РФ.

Есть бесплатная доставка курьером

Есть бесплатная доставка курьером

Карта рассрочки Совесть

Qiwi

| Кредитный лимит | до 300 000 руб. |

| Льготный период | до 365 дней |

| Ставка | от 10% |

| Выпуск | Бесплатно |

| Обслуживание | Бесплатно |

| Система |

Есть бесплатная доставка курьером

Подать заявку

Решение за 5 минут

Признаки рассрочки:

- Предмет договора – только товар или услуга. По рассрочке денежные средства не выдаются.

- Нет явной выгоды – комиссии, процентной ставки.

- Минимальные требования к покупателю.

- Быстрое оформление.

- Большой первоначальный взнос.

Иногда торговые сети заменяют понятия «рассрочка», выдавая за нее товарные кредиты. Это происходит для привлечения потенциальных покупателей.

Важно: перед подписанием договора рассрочки убедитесь, что вторая сторона соглашения магазин, а не банк. Документ может отличаться условиями предоставления услуги

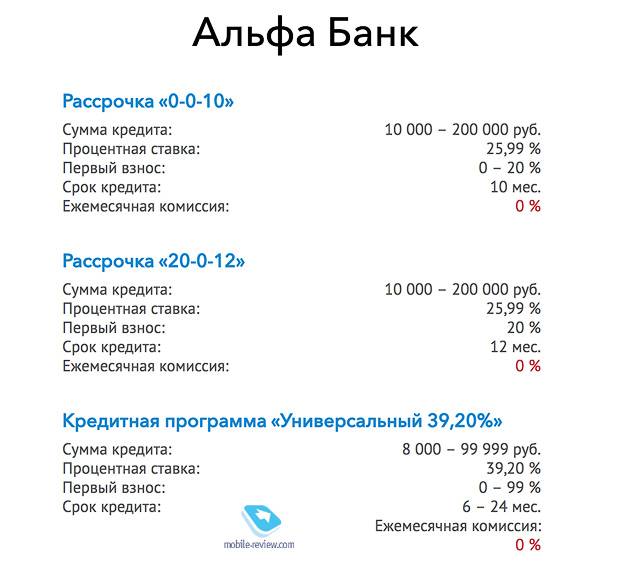

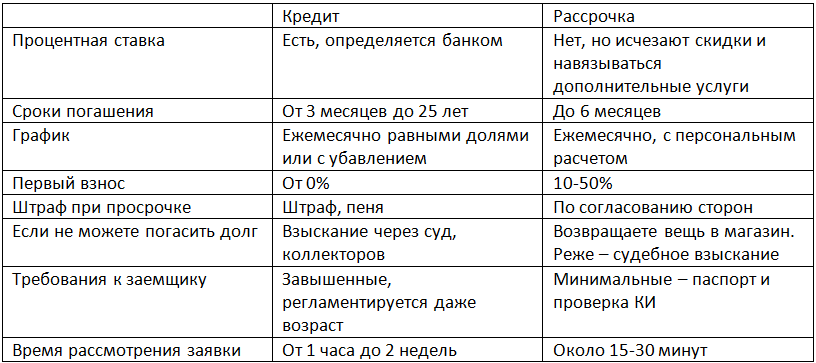

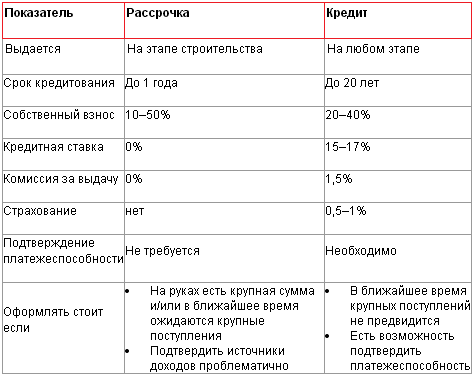

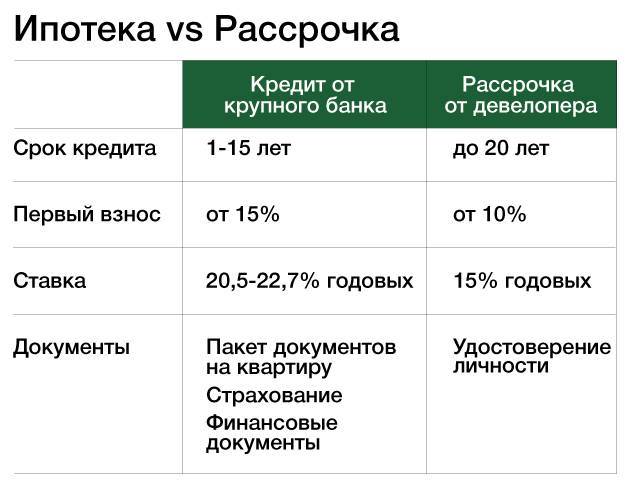

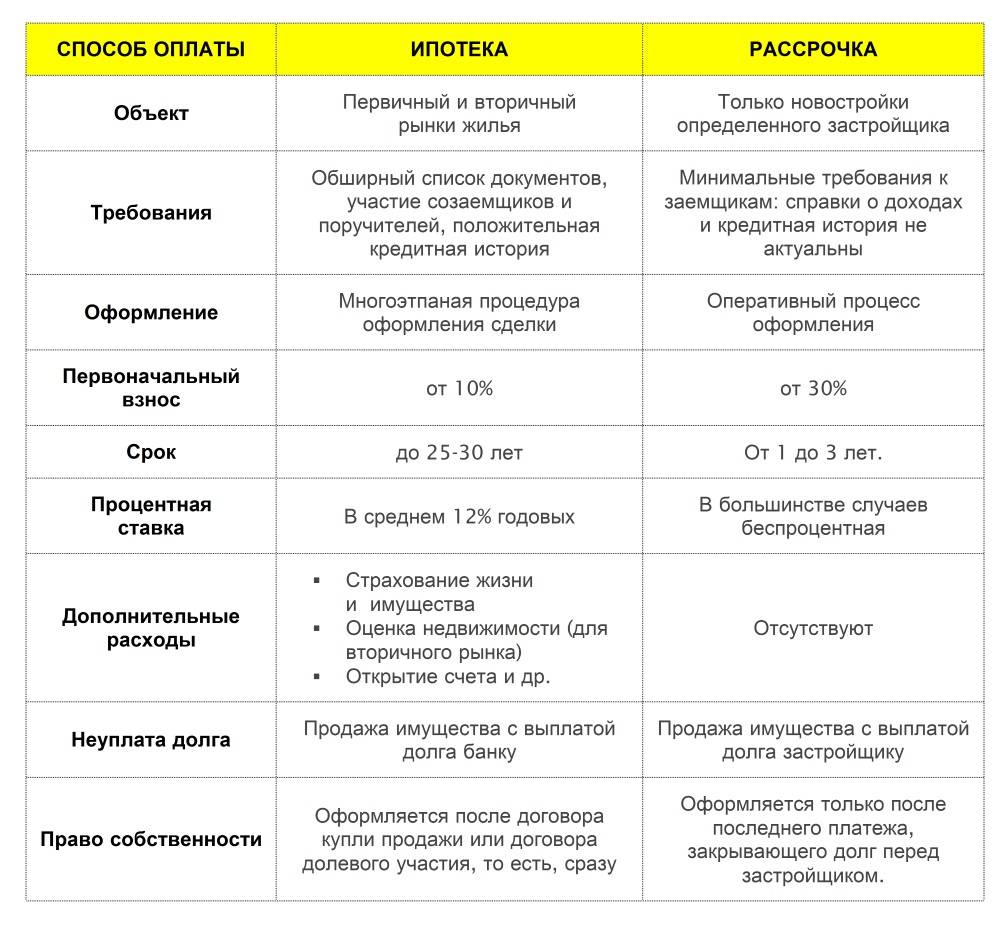

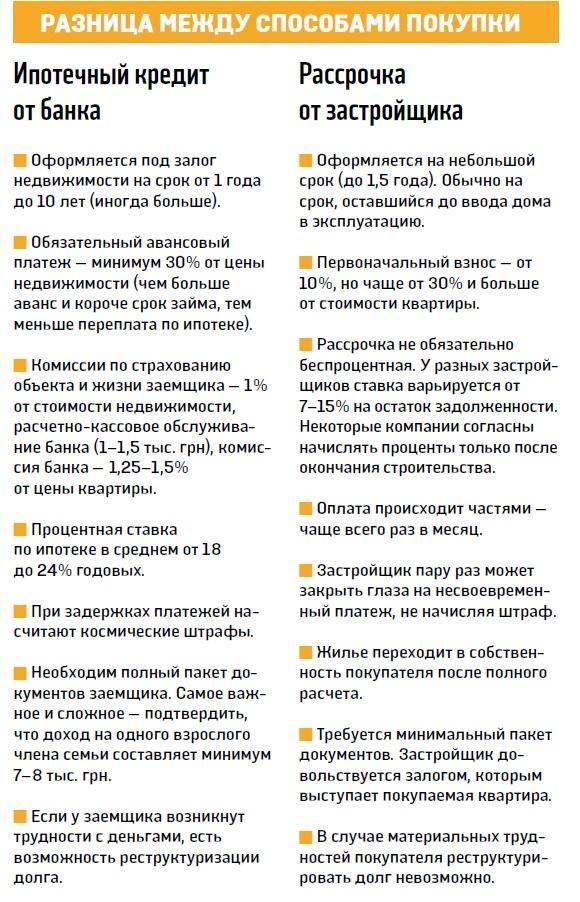

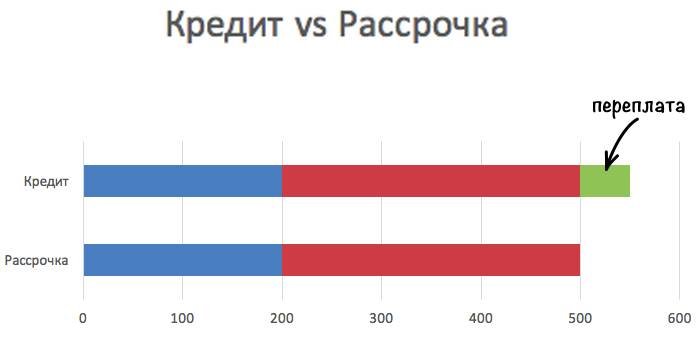

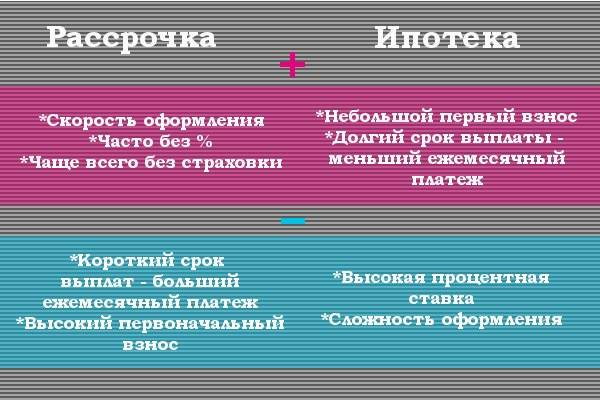

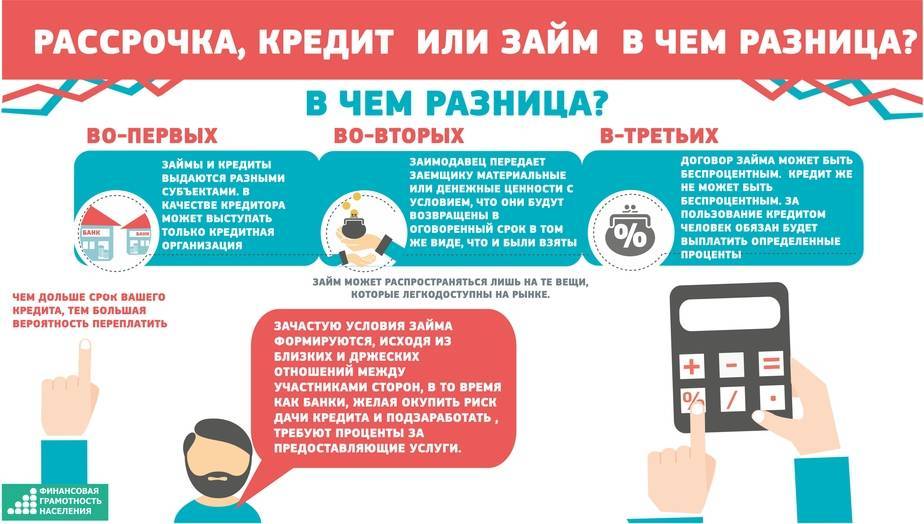

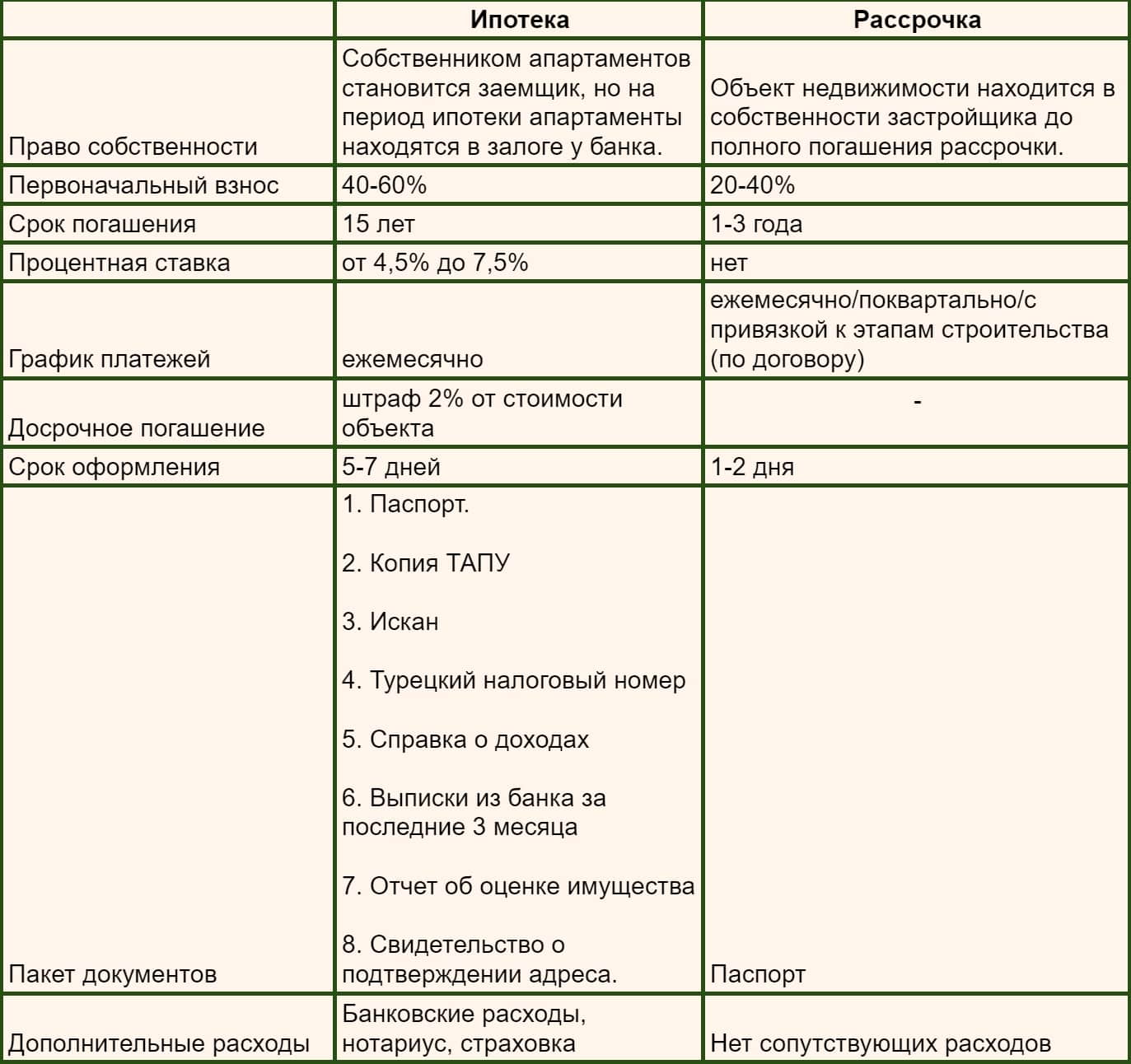

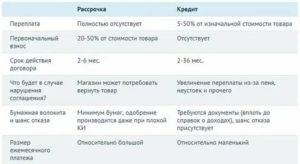

Разница между рассрочкой и кредитом

Для того чтобы наглядно показать в чём отличие рассрочки и кредита, мы составили для вас таблицу. В ней отражены основные характеристики и различия, которые помогут вам сравнить два вида кредитования и выбрать наилучший для себя вариант.

| Рассрочка | Потребительский кредит | |

| Кто оформляет договор | Сделка оформляется между покупателем и продавцом | Сделка заключается между покупателем, продавцом и банком |

| Цель займа | На покупку товара | В документах указывается любой повод (P.S. если не указывать причину займа, то его стоимость увеличивается) |

| Первоначальный взнос | Составляет от 0 до 30% от стоимости товара | Отсутствует |

| Процентная ставка | Такой вид платежа предполагает отсутствие процентов | Достигает 30-40% процентов в зависимости от суммы кредита, условий банка и проч. |

| Сроки действия договора | Краткосрочный договор: от 3 месяцев до двух лет | Долгосрочный договор: от 6 месяцев до пяти лет |

| Как продавец получает деньги | В несколько приёмов равными частями | Единоразовый платёж |

Пользуясь данным приложением, вы без труда сможете отличить рассрочку от кредита в магазине.

Возможно это видео окажется полезным:

Главные отличия

Рассрочка оформляется только между продавцом и покупателем, в качестве подтверждения выступает договор купли-продажи. В этом документе указаны условия передачи товара в пользование, точная стоимость, сроки погашения задолженности. Обычно от покупателя требуется предоставить только паспорт.

Если магазин предоставляет товар в рассрочку, он имеет право устанавливать штрафные санкции, а также увеличивать сумму платежей, если на товар повысилась цена. Если вдруг прекращаются выплаты ежемесячных взносов, продавец имеет право изъять товар, то есть он фактически является залогом. В соответствии с условиями предоставления рассрочки, пока покупатель не выплатит всю стоимость покупки, он считается не собственником, а пользователем.

Зачастую рассрочка является выгодной, поскольку она предполагает приобретение товара без переплаты в виде процентов по кредиту. Например, за товар нужно будет выплатить 10 000 рублей. Если рассрочка оформлена на 5 месяцев, то достаточно будет вносить равные платежи в размере 2000 рублей. Эта сумма увеличится только в случае подорожания или начисления штрафов за просрочку.

При оформлении рассрочки магазин может попросить оплатить расходы на оформление документов. Зачастую эта сумма не превышает 300 – 800 рублей, а иногда она уже включена в стоимость приобретаемого товара. Продавец также может потребовать внести первоначальный взнос в размере 30 – 40% от стоимости покупки.

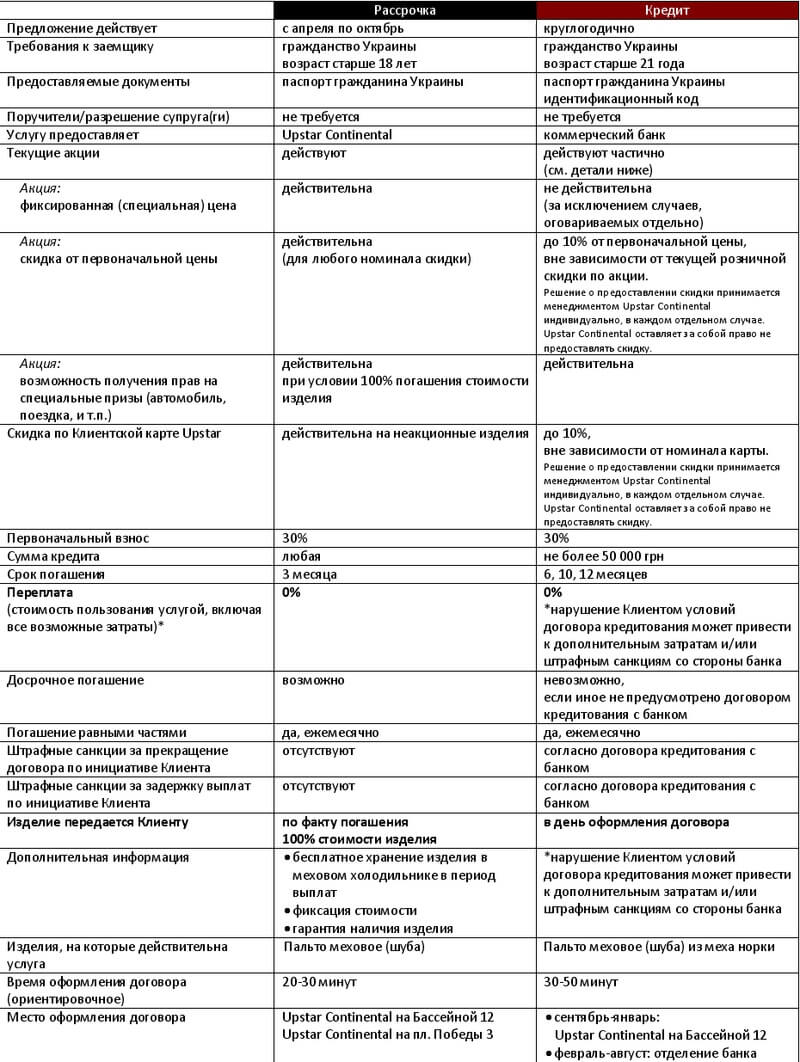

Обычно в рассрочку продают товары высокой ценовой категории, например, бытовую технику, электронику, ювелирные, меховые изделия, мебель. Причем срок сделки составляет в среднем до 12 месяцев.

В случае с кредитом банк выступает посредником между магазином и клиентом, поскольку именно он предоставляет деньги на покупку товара. Разница для покупателя состоит в том, что он должен будет выплатить в конечном итоге сумму, значительно превышающую цену товара, поскольку любой кредит выдается под определенный процент. Оформляется кредитный договор, в котором указана процентная ставка по кредиту, сроки погашения, штрафные санкции, права и обязанности сторон, то есть банка-кредитора и покупателя, который становится заемщиком.

Клиент получает статус кредитного заемщика, а вся информация о сделке попадает в Бюро кредитных историй. Невыплаченный кредит может стать серьезным препятствием для получения другого кредита в случае, если клиент будет признан неплатежеспособным. Когда человек берет кредит, он должен быть готов к тому, что банк устанавливает свои правила вплоть до увеличения процентной ставки в процессе погашения долга. После погашения задолженности необходимо будет закрывать кредит, чтобы избежать проблем с банком.

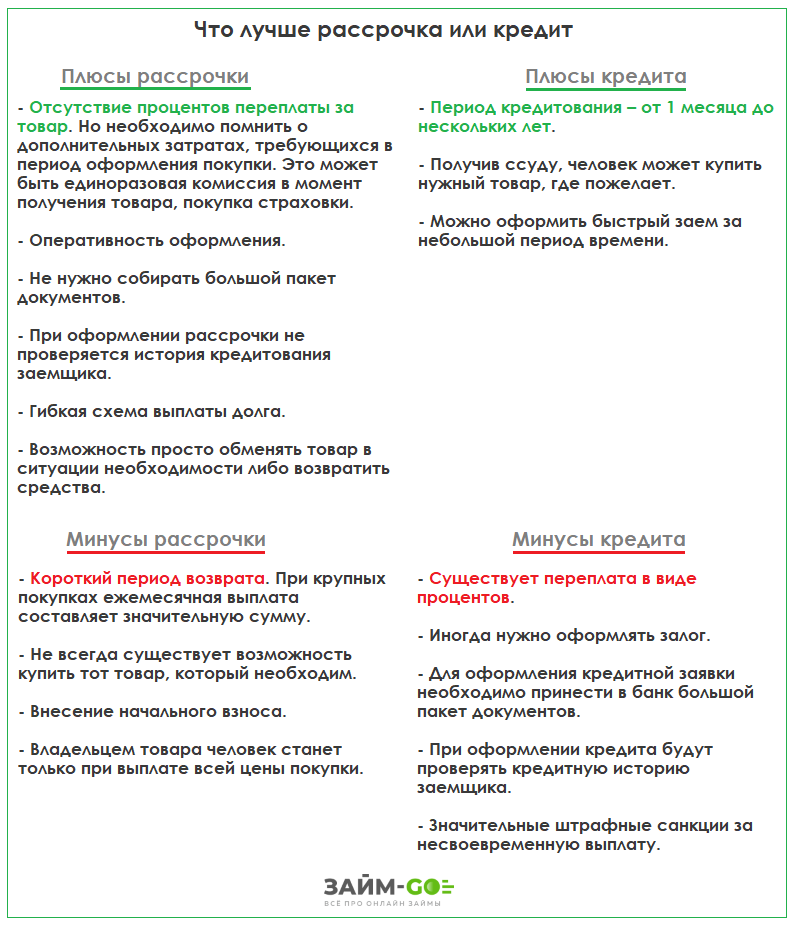

Что лучше?

Из предложенных данных ясно, чем рассрочка отличается от кредита в магазине: главное отличие двух видов кредитования заключается в наличии процентной ставке. Однако не стоит тут же бежать и оформлять рассрочку на товар, а внимательно проанализировать сложившуюся ситуацию.

Во-первых, трезво оцените своё финансовое положение.

- Готовы ежемесячно выплачивать большие суммы?

- Потянете кратковременный, но затратный способ оплаты?

- Готовы переплачивать приличную сумму за ненужные опции, вписанные в соглашение о покупке?

Если данный вариант после перечисления видимых минусов остается приоритетным и выгодным – то воспользуйтесь рассрочкой.

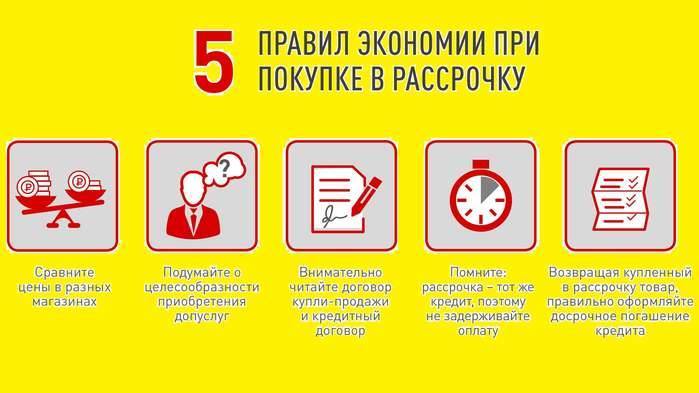

Обратите внимание! Иногда аналогичные товары в других торговых компаниях при оформлении потребительского кредита будут выгоднее, нежели рассрочка + гарантийные начисления. Те, кто выбрал оформление покупки с помощью кредита, работает по следующей схеме:

Те, кто выбрал оформление покупки с помощью кредита, работает по следующей схеме:

- Вся сумма выплачивается магазину сразу, дальнейший расчет происходит с банком.

- Оформление займа на более продолжительный срок (до 5 лет включительно).

- Досрочное погашение кредита позволит сократить итоговые расходы. Но будьте внимательны! По закону банки обязаны предоставить эту функцию. Однако лишаться доходов в виде процентов они не хотят, поэтому вводят различные ограничения на досрочное погашение.

Обратите внимание! Банки, с которыми сотрудничает ваша рабочая организация, предоставляет льготные варианты кредитования для сотрудников. Проверьте, выгоден ли вариант оформления займа здесь

И общие рекомендации: внимательно рассматривайте все пункты оформляемого договора, помеченные знаком «*». Обычно они имеют расшифровку мелким подчерком внизу каждой страницы или в конце документа. Последствия недосмотра могут привести к неожиданным переплатам, которые точно вам не понравится. Подписав бумаги, вы автоматически соглашаетесь со ВСЕМИ пунктами договора.

Когда выгодно использовать систему рассрочки, а когда лучше обратиться за кредитом?

При выборе варианта оплаты, важно учесть обстоятельства сделки.

Рассмотрим рассрочку, если:

Вам важно вернуть стоимость покупки без дополнительных процентов. Вы планируете обменять или вернуть товар – рассрочка обычно предоставляет большую гибкость по сравнению с кредитом

У вас есть сомнения относительно доходов и кредитной истории – требования к рассрочке могут быть менее строгими.

С другой стороны, кредит будет подходящим вариантом, если:

- Вам требуется более длительный срок погашения – кредит предоставляет возможность расплатиться за товар в течение более длительного периода, чем рассрочка.

- Вы хотите приобрести интересующий вас товар по более выгодной цене – в случае рассрочки, продавец часто включает проценты в общую сумму покупки.

- Вам хотелось бы воспользоваться предложением от банка, с которым уже имеете отношения – в таком случае, можно сначала получить кредит и затем оплатить товар.

- Вы планируете досрочно погасить долг или его часть – кредит обычно предоставляет большую гибкость для досрочного погашения по сравнению с рассрочкой.

Рассрочка беспроцентный кредит, который следует брать для приобретения товаров. Можно гасить его досрочно. Она предлагается клиентам в торговых центрах, магазинах, маркетплейсах, заключивших партнерское соглашение с банковской организацией. Поэтому проще ей пользоваться, если вы хотите сделать крупную покупку. Например, смартфон или ноутбук, на который не хватает денежных средств. Таким образом вы приобретаете вещь, не переплачивая за нее проценты.

Кредит выдается деньгами, которые заемщик может тратить на свое личное усмотрение. Кредитный договор нужно оформлять, когда вам нужны деньги на ремонт, отдых, покупку машины, своего жилья и т.п.

Еще одним вариантом является использование карты рассрочки. Это кредитная карта, позволяющая оплачивать покупки в рассрочку в различных магазинах.

| Не все магазины принимают такие карты, и условия предоставления рассрочки могут различаться. |

Примеры

Чтобы понять, как на практике действует алгоритм, давайте рассмотрим несколько ярких примеров.

Прежде всего, стоит сказать о том, что условия рассрочки могут существенно отличаться в двух разных организациях. Первая может потребовать начальный взнос, порой достигающий 50% от всей стоимости товара. Вторая предлагает раздробить всю сумму на несколько небольших платежей, но без первоначального взноса. Кроме того, количество месяцев, предоставленных на погашение, будет варьировать от стоимости товара и уровня дохода покупателя.

Итак, представьте себе, что у вас в самый неподходящий момент вышел из строя холодильник. Вы отправляетесь в ближайший супермаркет бытовой техники, и вам предлагают приобрести новый холодильник в рассрочку.

Модель, которую вы присмотрели, стоит 50 тысяч рублей, но полной суммы в данный момент вы не имеете. Она оказывается единственным верным решением, которое спасёт вас в этом месяце.

Продукт выбран, осталось ознакомиться с условиями:

- Первый взнос составляет 20% от всей суммы и равен 10 000 рублей;

- Сумма разбивается на четыре части, то есть необходимо погасить займ в течение четырёх месяцев;

- Сумма обязательного ежемесячного платежа составляет 10 000 рублей, так как остаток задолженности после первого взноса составляет 40 000 рублей (40 000/4 = 10 000).

Данный пример демонстрирует беспроцентную выплату по

займу, то есть вы выплачиваете исключительно полную стоимость товара, не

переплачивая никакие проценты.

Наряду с беспроцентной рассрочкой существует и второй тип, подразумевающий рассрочку с процентами. Такой тип сотрудничества с клиентами предлагают большинство банков, выдвигая особые условия использования. Обычно потребителю предлагают карту рассрочки.

Вы используете по назначению заёмные средства,

приобретая товары, или оплачиваете услуги исключительно у партнёров банка,

предоставившего ссуду. Когда все условия соблюдены, вы не имеете дело с лишними

процентами, просто внося ежемесячные платежи, согласно договору. Чтобы было

более понятно, о чём мы говорим, давайте рассмотрим последнее актуальное

предложение от АЗС «Газпромнефть», реализуемое в тандеме с «БКС Банком».

«Газпромнефть» стала инициатором уникального

эксперимента: на заправках в скором времени можно будет приобретать бензин в

рассрочку. Первыми «подопытными» станут водители такси, которые смогут оформить

через специальное приложение карту рассрочки с лимитом до 15 000 рублей на

покупку бензина. Продукт даёт возможность приобретать бензин в рассрочку в

течение месяца, при своевременном погашении суммы, выделяемой на покупку сырья,

процент начисляться не будет.

В том случае, если обязательный платёж будет просрочен, рассрочка автоматически перерастёт в кредит с 59% годовых. Это отличный пример того, насколько сегодня существует тонкая грань между рассрочкой и кредитом, и как игнорирование обязательств приводит к переплатам. Если заёмщик к концу месяца выплачивает сумму в полном объёме (все 15 000), то он сможет обезопасить себя от кредитных обязательств и высокой ставки по новоиспечённому кредиту.

Сходства и отличия

Кредиты и возможность купить что-то в рассрочку очень выручают в различных ситуациях – в этом их сходство, а в чем же разница?

Основное отличие рассрочки от кредита в том, что первый вариант не бывает с переплатой. Также ее нельзя получить в банке, так как это будет идти в разрез с правилами банка.

Если договор на куплю-продажу заключается с участием банка, то это может быть только кредитный договор. Рассрочка, в отличие от кредита может предоставляться на относительно небольшой промежуток времени – от 3 месяцев до года, реже – 2 года.

Какие еще есть отличия между ними? При оформлении рассрочки договор составляется с продавцом товара и в случае возникновения претензий обращаться нужно будет именно к нему. Стоимость купленного товара каждый месяц равными частями надо погашать, часто в договоре предусматривается выплата какой-то стоимость товара сразу в виде начального взноса (как правило, не меньше 30%).

Что надо знать о кредите

Они бывают:

- потребительскими;

- коммерческими;

- автокредитами.

В роли заемщиков могут быть юридические и физические лица. Саму ссуду можно взять в банке или в торговой точке (на покупку товара). Ссуда всегда выдается под определенные проценты и на различные сроки — выплачивать денежные средства можно довольно долго — 3-5 лет. Кредит не может быть целевым (исключение — автокредит), это потребительский кредит на неотложные нужды, ипотеку и т.д. Получение средств (денег) может осуществляться как наличными, так и на карту, но получить их в любом случае удаться не сразу, а только через несколько дней, после рассмотрения вашего финансового «досье» и принятия решения о выдаче. Всем ли его дают? Если ваша финансовая история оставляет желать лучшего, значит, мечты взять кредит лучше оставить сразу.

Подробнее о рассрочке

Есть два вида рассрочки. В первом случае, услуга представляет собой своеобразный кредит. При таком варианте договор купли-продажи заключается с магазином (торговой точкой), а договор подписывается с банком. Заключая такой вид сделки, продавец получает деньги за товар от банка, покупатель получает товар и обязанность рассчитаться за этот товар с банком в течение определенного времени, каждый месяц внося оговоренную договором сумму. Напоминает кредит, но суть такого трехстороннего договора в том, что вы не переплачиваете за товар. Как такое возможно?

Дело в том, что в сумму ежемесячного платежа банку уже включены эти самые его проценты. Но почему же не растет цена на товар, и где выгода банка? Для того чтобы клиенту предоставить 0 % годовых, магазин дает скидку на товар, а кредитная организация своими процентами ее накручивает. По сути, вы покупаете товар без скидки, но и не переплачиваете за него.

Второй вариант более привычен – когда рассрочку дает непосредственно магазин, где вы покупаете товар. Это «истинная» рассрочка, когда договор заключается непосредственно сами продавцом. Следовательно, никакие переплаты, дополнительные проценты и комиссионные сборы здесь не предусмотрены. Единственными доплатами здесь могут быть сами расходы на оформление бумаг, но часто эта сумма включается в сумму рассрочки.

Что такое кредит?

Кредит – это предоставление банком денег в долг на условиях возврата финансов с определенным процентом. Его функция заключается в перераспределении средств, поддержке благосостояния семьи, развитии организации.

Кредит бывает таких видов:

- целевой. То, на что будут потрачены одолженные деньги, оговаривается с банком. Такой займ может быть земельным, ипотечным, автомобильным, образовательным, потребительским, брокерским;

- нецелевой. Это займ, который можно потратить по своему усмотрению.

Деньги могут быть предоставлены банком в наличном виде, путем перевода на карточку либо с использованием кредитной линии.

Преимущества займа финансовых средств для физических лиц приведены ниже:

- нет необходимости долго копить деньги для совершения дорогостоящей покупки;

- возможность получить финансовую поддержку в критических ситуациях (например, на лечение);

- некоторые виды кредитов можно оформить в режиме онлайн.

Недостатки получения денег в долг в банковской организации:

- финансовые средства приходится отдавать в течение оговоренного периода с процентом, который может быть достаточно высоким;

- дополнительные деньги тратятся на оплату комиссии банка;

- есть риск потери недвижимого залогового имущества в случае, если кредит не будет погашен по истечении определенного периода;

- наложение обременений на недвижимость, если займ берется с залогом.

Кредит выступает юридически оформленным экономическим обязательством.

Что такое кредит?

Кредит — это заем, при котором одна сторона (кредитор) предоставляет деньги в долг другой стороне (заемщику) и выплачивает проценты. Заемщик должен погасить всю сумму и расходы к установленному сроку. Процентная ставка по кредиту зависит от срока кредитования и размера кредита. На процентную ставку также может повлиять залог или участие гаранта.

Обеспечение — это гарантия для банка и хедж от финансовых потерь. Даже если заемщик не сможет погасить кредит, банк вернет сумму и проценты за счет продажи залога. Чаще всего залог стоит дороже, чем сумма кредита. В результате заемщик не выигрывает от потери своего имущества и сам предпочитает вовремя расплатиться с кредитором.

Однако не все клиенты смогут получить кредит. Сотрудники банка всегда проверяют кредитную историю и рейтинг потенциальных заемщиков. Этот рейтинг формируется на основе прошлых кредитов. Если нет долгов и просрочек, банк, скорее всего, одобрит кредит.

Однако если у вас плохая кредитная история и ваши долги не погашены, в выдаче кредита будет отказано. Высоколиквидный залог или участие в программе восстановления кредитной истории может улучшить ситуацию. В любом случае, даже если кредит будет одобрен, он будет выдан под высокий процент и потребует дополнительного обеспечения для кредитора.

Что такое рассрочка

Рассрочку может предоставлять как магазин, в котором приобретается товар, так и банк. При этом покупателю чаще всего предлагают сделать первоначальный взнос, а оставшуюся сумму выплачивать частями.

Деньги в размере первоначального взноса вносятся непосредственно в кассу магазина. Если рассрочка была оформлена силами торговой точки, то все последующие платежи также будут вноситься в кассу магазина. В ситуации, когда процедурой оформления занимался банк, ежемесячные платежи необходимо будет выплачивать данной кредитной организации способами, указанными в договоре.

Если необходимая сумма не поступает в оговоренные сроки, продавец может потребовать вернуть товар обратно, в случае если процедурой выдачи денег занимался магазин.

Среди основных характеристик рассрочки можно выделить следующие:

- Процентная ставка для клиента как таковая отсутствует, что предполагает отсутствие переплаты. Вернуть частями необходимо будет лишь стоимость товара.

- Предоставляется на короткий срок, как правило, на год или два.

- Если договор заключается между продавцом и покупателем без участия третьих лиц, приобретаемый товар остается в залоге до тех пор, пока задолженность полностью не будет погашена.

- Досрочное погашение возможно только в том случае, если это прописано в договоре.

При оформлении рассрочки внимательно прочитайте договор перед тем, как ставить на бумаге свою подпись. Многие продавцы вписывают в него плату за страховку. После подписания документа оспорить этот пункт будет крайне сложно.

Если рассрочка оформляется банком, то в договоре этот займ отражен как кредит с установленной процентной ставкой. В то же время покупатель не выплачивает ничего сверх той стоимости товара, которая была указана на ценнике в магазине. То есть для клиента нет никакой разницы, приобретал бы он товар за наличные по этой цене или в кредит.

Откуда же берется процентная ставка, и какая выгода для банка от участия в этой сделке? Дело в том, что проценты банку в этом случае платит не клиент, а сам магазин.

Например, если товар стоит 10 000 рублей при покупке за наличные, то, оформляя рассрочку, клиент 9 000 из них выплачивает магазину за стоимость товара, а оставшаяся 1000 рублей идут банку в качестве оплаты за услуги. Таким образом, на практике для клиента никакой переплаты нет. Он выплачивает ровно ту же сумму, что отдал бы при покупке товара за наличный расчет.

Особенности банковского кредита

Обычно банки заинтересованы в выдаче займов, поскольку именно эта услуга приносит им основную прибыль. В зависимости от целевого назначения выделяют наиболее востребованные виды кредитов:

- для приобретения автомобиля;

- на развитие бизнеса;

- ипотечные;

- потребительские.

Если речь идет о крупных суммах, финансовое учреждение требует от заемщика залог в виде недвижимости, автомобиля или других ценных предметов. Такой шаг минимизирует риски банковской организации. При оформлении потребительского кредита банк становится связующим звеном между продавцом и покупателем, предоставляя деньги на совершение покупки. Такая операция интересна для всех троих участников сделки: покупатель получает желаемый товар, продавец — деньги за продажу, а банк — комиссию за пользование кредитом.

Единственный недостаток для клиента — необходимость выплачивать ежемесячные проценты, в результате чего конечная стоимость покупки будет значительно превышать сумму, заявленную в магазине. Однако в этом случае сделка остается прозрачной, и все расчеты можно прочесть в кредитном договоре.

Особенности заключения договора с банком

Для получения займа клиенту необходимо предоставить в банк перечень документов, которые проверяются несколько дней, прежде чем кредитор вынесет окончательное решение. Суммы ежемесячных взносов строго фиксированы и привязаны к конкретному числу месяца, до которого необходимо вносить оплату. Если одно из этих условий нарушено, то с заемщика взимаются штрафные санкции.

В договоре с банком указывается процентная ставка, сроки возвращения денежных средств, штрафные санкции за невыполнение условий соглашения, права и обязанности сторон, участвующих в сделке. Согласно договору, клиенту присваивается статус заемщика, а информация о его благонадежности попадает в Бюро кредитных историй. Если клиент не вносит платежи в оговоренные сроки, это отражается на его кредитной истории, и в будущем ему могут отказать в выдаче нового кредита.

В чем разница для покупателя?

Не все граждане понимают, чем рассрочка отличается от кредита в магазине. Это приводит к тому, что человек выбирает неподходящий вариант покупки и сталкивается с рядом проблем. Отличие рассрочки от кредита на товар приведены ниже в таблице.

| Критерий сравнения | Кредит | Рассрочка |

| Стороны соглашения | Банковская организация и заемщик. | Покупатель и продавец. |

| Форма, цель выдачи денег | Человеку выдаются наличные деньги, которые он может тратить по своему усмотрению. | Не выражается в наличных средствах. Предоставляется на покупку конкретного товара. |

| Отношение к кредитной истории. | Влияет на возможность получения в долг денег. | Кредитная история не анализируется магазином при оформлении рассрочки. |

| Предоплата | Отсутствует. | Есть. Как правило, варьируется в пределах от 10 до 50%. |

| Комиссия за оказание услуги | Взимается. Составляет около 1,5%. | Не предусмотрена. |

| Срок погашения долга | Может быть достаточно долгим, от 5 до 20 лет. | Срок погашения относительно короткий. Обычно не превышает года. |

| Когда купленный товар становится собственностью клиента | Сразу после приобретения. | Полные права на товар человек получает после погашения задолженности. |

| Предмет залога | Это может быть уже имеющееся движимое и недвижимое имущество заемщика. | Залогом выступает приобретаемый товар. |

| Необходимость уплаты процента | Взятые деньги в долг возвращаются банку с процентом. Как правило, переплата составляет 5-50% от первоначальной стоимости товара. | Процент не предусмотрен. После первоначального взноса оставшаяся сумма денег возвращается в течение определенного периода равными долями, но цена приобретенного товара, как правило, значительно превышает рыночную. |

| Наказание в случае нарушения сроков погашения задолженности | За неустойку предусмотрена пеня. Это увеличивает сумму переплаты. | Магазин может потребовать клиента вернуть товар. |

| Вероятность отказа | Достаточно высокая при неплатежеспособности и плохой кредитной истории. | Минимальная. |

| Бумажная волокита при оформлении договора | Требуется немалый пакет документов, среди которых справка о доходах, копия трудовой книжки. | Для оформления рассрочки нужен минимальный комплект документов. |

| Периодичность внесения платежей | Каждый месяц. | Ежемесячно. |

| Величина ежемесячного платежа | Относительно маленькая. | Большая. |

Мнение эксперта

Мария Локшина

Эксперт по семейному праву с 2010 года

Некоторые моменты, которые невыгодны для заемщика, могут быть не оглашены второй стороной (банком либо магазином). Выявить их можно лишь путем внимательного изучения договора.

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!