Главные отличия девальвации от инфляции

Эти два понятия тесно взаимосвязаны, но по своей экономической сути они совершенно разные. Чтобы понять, чем инфляция отличается от девальвации, стоит подробнее рассмотреть их суть и понять основные особенности.

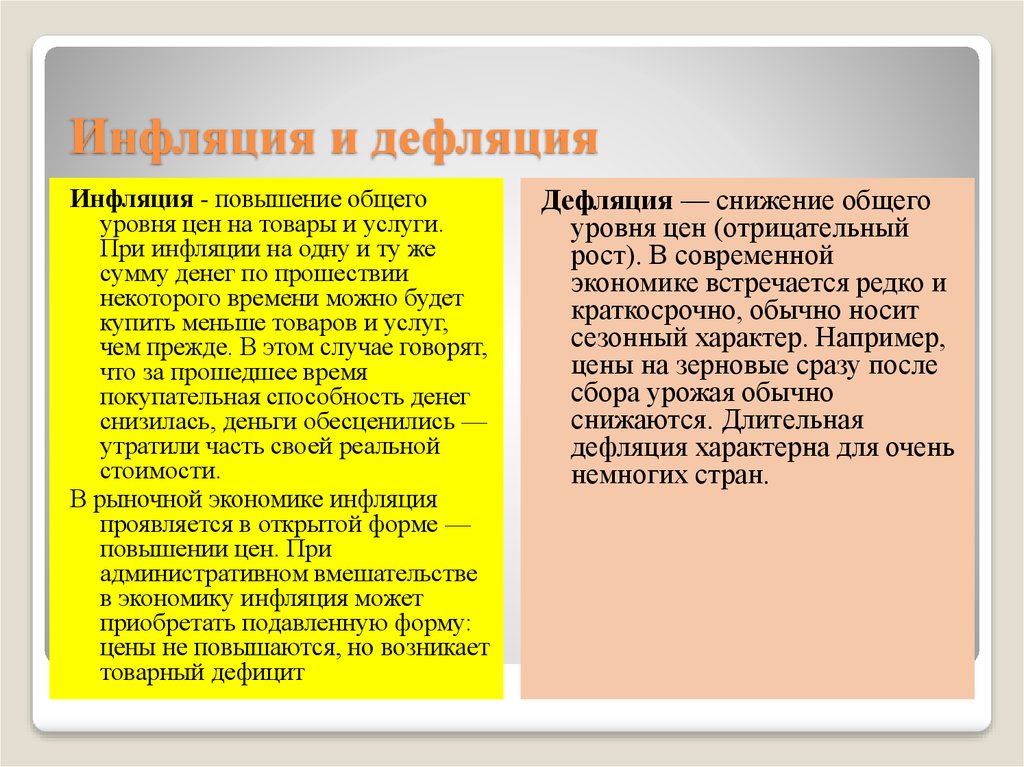

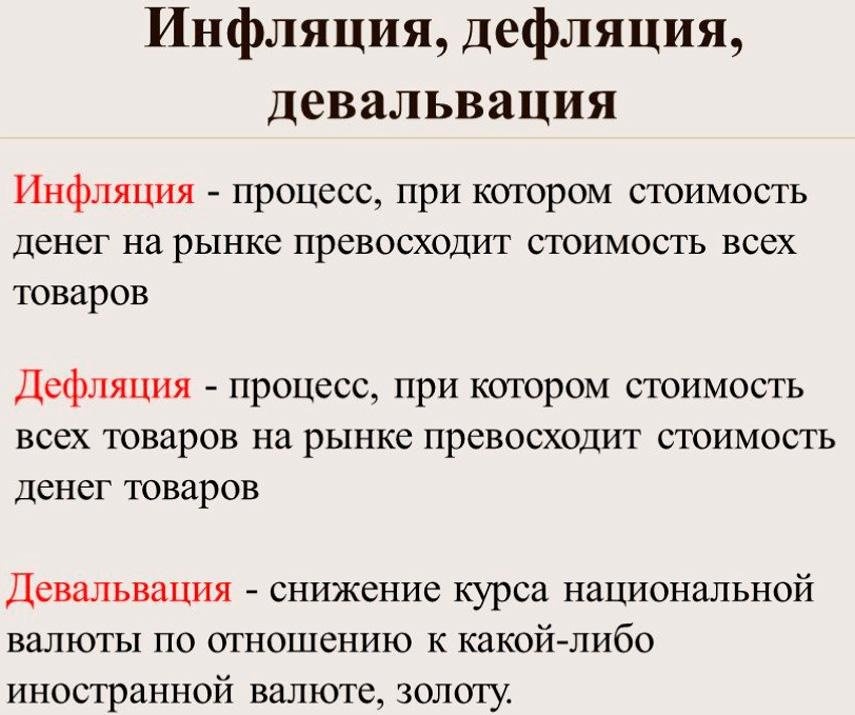

Инфляция

Финансовые аналитики относят инфляционные процессы к естественным, который так или иначе, но присутствует в экономическом развитии любой страны. На фоне инфляции постепенно падает ценность сбережений граждан, происходит обесценивание национальной валюты. На уровень данного показателя оказывают непосредственное влияние экономические процессы, протекающие в мире.

Что это такое

Специалисты подразумевают под инфляцией падение покупательной стоимости нацвалюты по отношению к различным услугам и товарам/продуктам, реализуемым внутри страны. Например, если в начале годового периода стоимость яблок была 120 руб./кг, а к концу года — 170, то уровень «яблочного кризиса» составил 50,00%. Но если иные фрукты подешевели либо возросли в цене по минимуму, то общая «фруктовая» инфляция оказывается в пределах нормы.

Суть инфляции

Суть инфляции

Главные причины развития

Аналитики выявляют множество разнообразных катализаторов инфляционных процессов. К наиболее существенным относятся следующие нюансы:

- Уменьшение совокупного ВВП на фоне сохранения прежних объемов нацвалюты.

- Происходящая эмиссия (дополнительный выпуск) ценных активов и бумаг, которые приводят к увеличению государственных расходов-издержек.

- Высокий уровень имеющихся займов у населения (частных и юрлиц).

- Монополизация отдельных структур экономики.

Главными показателями начинающихся в государстве инфляционных процессов считается уровень потребительского ценообразования, индекс ценовой политики производителей и показатели покупательской способности

Для осуществления необходимого контроля над кризисными процессами следует уделять должное внимание данным нюансам

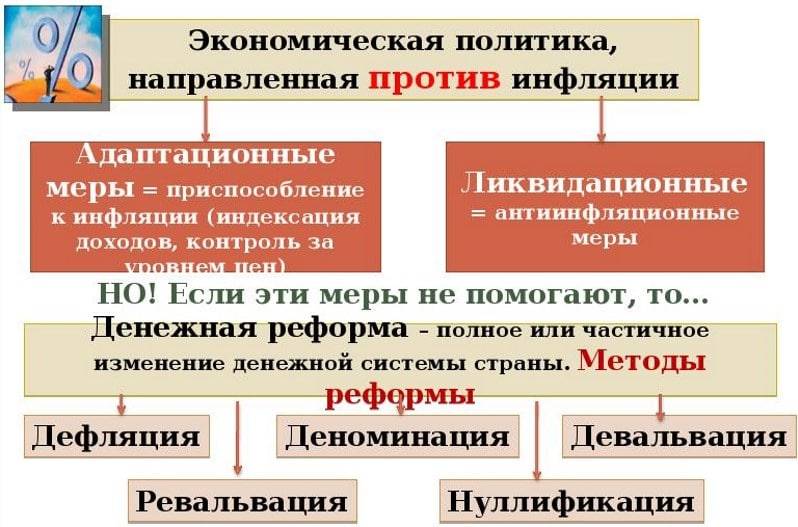

Важной задачей контролирующих финансовых органов становится недопущение роста данного показателя. Наиболее эффективным инструментарием для контроля инфляционного показателя является ставка по рефинансированию

Разрабатывает ее и принимает решение по корректировке Центробанк РФ. Инфляция относится к процессам, поддающимся корректировке, но достаточно сложно предугадать, как в конкретной, отдельно взятой ситуации поведет себя рынок.

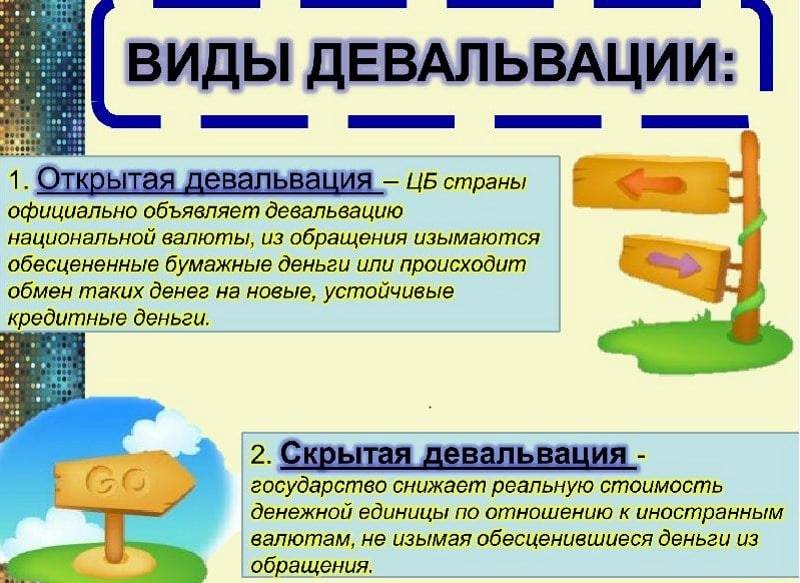

Девальвация

Сравнивая понятия, можно сказать, что девальвация по своему определению и сути процесс более легкий для понимания. Простыми словами, это падение денежной стоимости. То есть когда гражданин спустя некоторое количество времени уже не сможет купить товары/услуги в том же объеме, в котором приобретал их некоторое время назад. Девальвация определяет процент повышения потребительских цен.

Понятие девальвации

Понятие девальвации

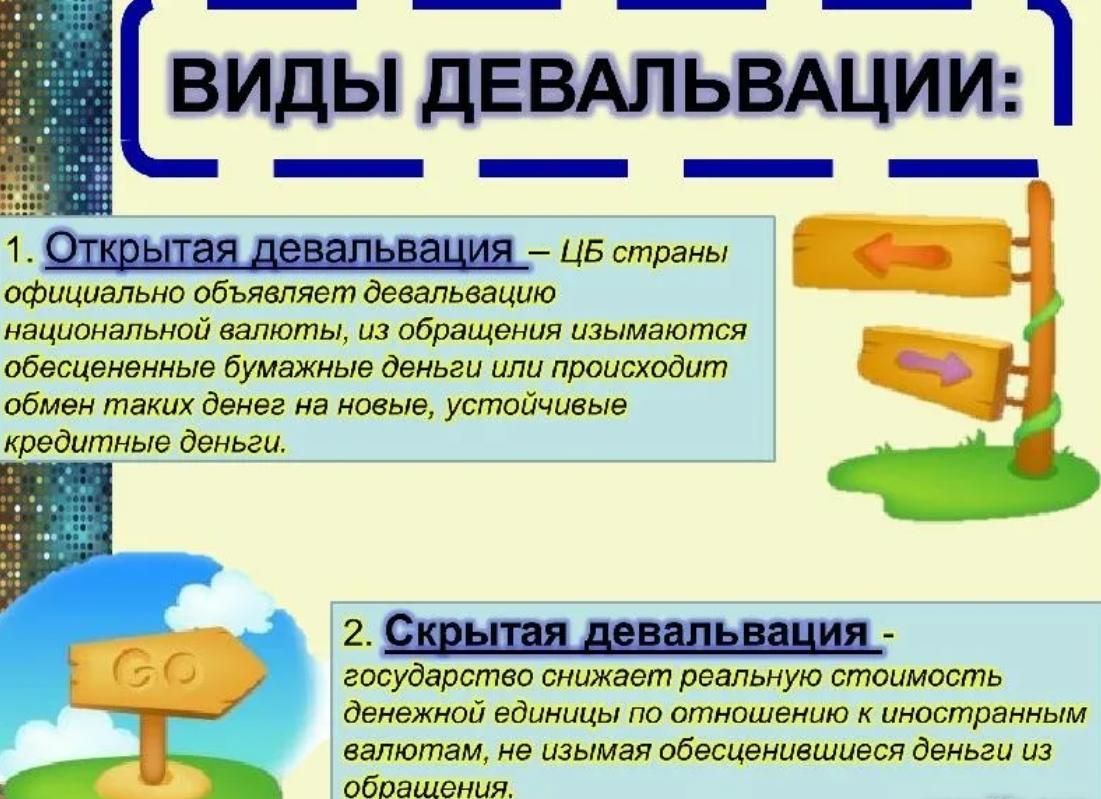

Суть понятия

Девальвация относится, прежде всего, к деньгам и показывает уровень падения курса национальной валюты по отношению к другой валютной единице. Но стоит понимать, что некоторая курсовая разница (небольшие колебания в плюс-минус) вполне нормальное явление и не имеет отношения к рассматриваемому процессу. Например, если рубль к доллару колебался в разнице 0,2-0,9, речь не может идти о происходящей девальвации.

Когда используют принципы девальвации

Стоит осознавать, что данный процесс становится одним из главных виновников ухода с рынков определенных импортируемых товаров. Девальвация провоцирует повышения внутренних цен и приводит к падению ценовой стоимости нацвалюты. Такие явления довольно быстро подводят население к дефициту наличности. Центробанк может использовать с выгодой такие процессы. Снижая искусственным путем стоимость валютной единицы, достигает следующих целей:

- избежание дальнейшего дефолта;

- преодоление развивающегося кризиса;

- стимуляция экспорта;

- общее оздоровление родной экономики.

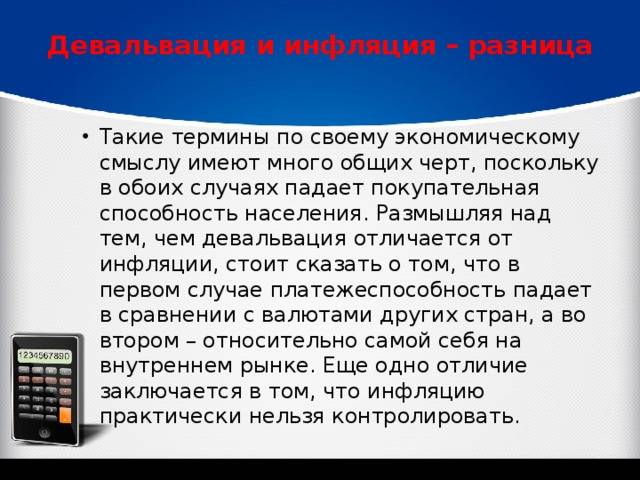

В перспективе процессы девальвации помогают разрешить некоторые существенные экономические проблемы, что дает определенную выгоду не только простым гражданам, но и самой экономике страны. Главное отличие девальвации от инфляции заключается в том, что девальвационные процессы подчиняются контролю ЦБ. А вот инфляция может существовать и стремительно развиваться (если не были предприняты меры) без ведома и желания экономических экспертов.

Девальвация является одной из мер борьбы с инфляцией

Девальвация является одной из мер борьбы с инфляцией

Сходства и отличия между инфляцией и девальвацией

Инфляция и девальвация являются двумя экономическими явлениями, которые могут иметь серьезные последствия для экономики страны. Несмотря на то, что они имеют некоторые сходства, есть и существенные отличия между ними.

Сходства:

- Инфляция и девальвация оба являются формами потери стоимости денежных средств. В обоих случаях номинальная стоимость денег падает, и цены на товары и услуги поднимаются.

- Оба явления могут возникать в результате макроэкономических факторов, таких как рост денежной массы или недостаточное уровень предложения товаров и услуг.

- Инфляция и девальвация могут снижать покупательную способность населения и уменьшать стоимость заработной платы.

Отличия:

| Инфляция | Девальвация |

|---|---|

| Увеличение общего уровня цен на товары и услуги | Потеря стоимости национальной валюты по отношению к валютам других стран |

| Проявляется как устойчивое повышение цен на протяжении длительного периода времени | Происходит обычно непредсказуемо и связана с международными финансовыми рынками |

| Может быть вызвана внутренними факторами, такими как рост спроса на товары и услуги | Обычно вызвана внешними факторами, такими как изменение курса валюты или экономическая нестабильность в мировой экономике |

В целом, инфляция и девальвация представляют собой различные явления, хотя в некоторых случаях они могут взаимодействовать между собой. Оба они могут иметь серьезные последствия для экономики страны и требуют соответствующих мер, чтобы минимизировать их отрицательное воздействие.

Разумная тактика для российского частного инвестора

Девальвация и инфляция воспринимаются инвесторами как однозначно отрицательные явления, однако при грамотном подходе их негативный эффект можно не только нивелировать, но даже обратить в свою пользу. Подробнее писал об этом в статье “Как заработать на инфляции?”.

Разумный подход:

- Отказаться от инвестиций в компании с чисто рублевой выручкой, например $MTSS. Хотя есть исключения, например $TCSG и $SBER – это качественные эффективные компании, темпы роста выручки которых могут опережать темпы девальвации рубля. Но это не точно.

- Держать в портфеле комфортную долю российских эффективных экспортеров, например $NVTK, $LKOH, $CHMF

- Основную часть капитала инвестировать в валютные активы из разных стран, как минимум это США, ЕС и Китай.

- Не покупать валюту в моменты всплеска девальвации. В такие неприятные времена наоборот выгоднее продавать резко подорожавший доллар и покупать резко подешевевшие качественные российские компании, делая упор на экспортеров.

За счет выручки в валюте, со временем, такие компании отыграют девальвационные потери в стоимости акций, а за счет увеличившейся рентабельности дадут прибыль акционерам.

Конкретные пропорции распределения долей портфеля по разным валютам каждому инвестору предстоит определить самостоятельно, ибо тут все зависит от индивидуальных особенностей определенного человека.

Одно можно сказать точно: не стоит зацикливаться на активах только одной страны, будь это родная Россия или мощные США. Диверсификация – наше всё.

Девальвация российского рубля: примеры из истории

В Российской

империи проводилась как открытая, так

и скрытая девальвация рубля. Примером

открытой девальвации является обмен

старых денег на новые в 1839-1843 годах.

Тогда обмен происходил по курсу 3,5 рубля

старыми, на один рубль — новыми. В

результате этой реформы каждая вновь

выпущенная ассигнация номиналом в один

рубль была полностью обеспечена

драгметаллом и могла быть свободно

обменена на серебряную монету того же

номинала.

Скрытая

девальвация российского рубля была

проведена в 1897 году. Тогда золотое

содержание российской валюты было

снижено на треть (с 26,1 до 17,4 доли чистого

золота на один рубль), хотя официально

ассигнации подлежали обмену на золотые

монеты по номиналу — рубль за рубль.

В период

существования Советского союза, примером

скрытой девальвации является денежная

реформа 1961 года. Тогда старые рубли

обменивали на новые, в соотношении 10 к

1 (десять старых рублей за один новый).

А вот реальное обеспечение рубля золотом

увеличили не в 10 раз, а всего в 4,44 раза.

Курс доллара, кстати, тогда изменили

тоже в строгом соответствии с золотым

обеспечением, в те же 4,44 раза.

В современной

России открытая девальвация проводилась

два раза: в 1998 году и в 2008 году. В девяносто

восьмом её проводили на фоне кризиса

связанного с крахом ГКО, а в две тысячи

восьмом году, целью проведения девальвации

рубля было улучшение торгового и

платёжного баланса страны, а также

стимулирование притока иностранного

капитала в российскую экономику.

Третья по

счёту девальвация рубля произошла в

2014 году на фоне санкций наших западных

«друзей» вкупе с падением цен на нефть

(тоже случившегося, надо полагать, не

без их участия). Тогда российский рубль

потерял 58% своей стоимости по отношению

к американскому доллару и по итогам

года занял первое место в рейтинге

худших валют в мире по версии Bloomberg.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Что такое ревальвация?

Ревальвация это рост курса национальной валюты: как по отношению к другим валютам, так и к золоту. Если взять пример в числах, то при стоимости 1 доллара в 75 рублей ревальвацией рубля можно считать укрепление до 65 р. за доллар. Четкой границы нет, но рост должен составлять не менее нескольких процентов, чтобы исключить обычные рыночные колебания цены. В случае золота при стоимости унции 150 тысяч рублей мы также получим меньшую цифру – например, 130 тысяч.

Ревальвация валюты означает укрепление национальной валюты к валютам других стран

Под ревальвацией как правило имеется в виду искусственный процесс, связанный с валютными интервенциями. В случае рубля это будет покупка рублей на рынке за счет валютных резервов Центробанка. Увеличение спроса закономерно вызовет повышение курса рубля – и процесс можно инициировать до тех пор, пока у банка России не кончится валюта.

Однако ревальвация бывает и спонтанной. Яркий пример наблюдался в январе 2015 года, когда ЦБ Швейцарии неожиданно принял решение не удерживать курс франка в определенном коридоре. После этого франк укрепился к евро и доллару примерно на треть за считанные минуты, вызвав серьезные потрясения на мировых рынках:

Кроме того, спонтанная ревальвация может возникнуть и после сильного падения валюты, усугубляемого паникой, в результате чего через какое-то время цена возвращается к более справедливому значению. Это тоже видно на картинке выше – после 13 часов к концу дня курс доллара и евро несколько укрепился, частично отыграв позиции.

Несмотря на то, что США является мировым экономическим лидером, доллар в отдельные годы дешевеет по отношению к валютам развивающихся стран

Связь ревальвации с девальвацией

Девальвация – искусственное или спонтанное снижение курса национальной валюты. В первом случае Центральный Банк принимает решение увеличить фактический уровень инфляции в стране и за счет этого повысить поступления в бюджет. Такое решение как правило принимается в случаях, когда финансовый баланс страны долгое время находится в дефиците. Внеплановое ослабление курса (на примере рубля) обычно происходит на фоне падения нефтяных цен, к которым привязан бюджет России.

Ревальвация это аналогичный, но обратный процесс. Искусственным путем Центральный Банк укрепляет национальную валюту. Фактически идет прямой обмен: профицит бюджета меняют на повышение курса. Понятно, что для такого обмена сначала требуются ″лишние″ деньги – например, в США бюджет остается дефицитным уже много лет.

Девальвация используется значительно чаще. Ревальвация в 21 веке применялась всего 2 раза: Китай в 2005 и 2007 годах искусственно увеличивал курс юаня к доллару на 2% и 20%. Сейчас КНР держит валюту в своем коридоре, что позволяет правительству балансировать уровень инфляции, поступления в бюджет и реальные доходы населения.

До этого ревальвацию проводила Япония, когда правительству было выгодно повысить курс иены. За счет валютных интервенций 1998 года всего за несколько дней за один доллар стали давать не 136 иен, а 111. В конце 1960-ых ревальвацию проводили Нидерланды, Швейцария и Австрия.

Связь с дефляцией

Ревальвацию иногда путают с дефляцией – поскольку и в том, и в другом случае наблюдается укрепление валюты. Но если в случае ревальвации укрепляется курс национальной валюты на внешнем рынке, то в результате дефляции она укрепляется внутри страны. Причем до такой степени, что товары начинают стоить дешевле, чем раньше.

Есть ли разница для экономики? Есть, и большая. Дефляция в масштабах страны серьезная проблема, сопоставимая с сильной инфляцией: излишне сильная валюта удерживает граждан от ее траты на товары, в результате чего страдает производство. Ревальвация же имеет свои положительные стороны, о которых поговорим ниже.

Кто проводит ревальвацию?

Решение о ревальвации принимается Центральным Банком. Большинство ЦБ мира тесно сотрудничают с министерством финансов своих стран. Юридически ответственность за операцию ложится на Центральный Банк, но фактически – на правительство.

Кстати, курс обмена на золото можно было увидеть на царских деньгах России предреволюционного периода – его печатали, например, на 10-рублевых банкнотах. Сейчас цена золота определяется на рынке и Центробанк может обеспечивать приемлемый курс национальной валюты только за счет валютных интервенций.

Немного истории

Исторически, данным

термином называли уменьшение золотого

содержания национальной валюты. Золотое

содержание или золотое обеспечение,

это гарантия того, что каждая единица

данной валюты может быть обменена на

определённое, соответствующее ей

количество золота. То есть, по факту,

страна должна иметь запасы золота, как

минимум покрывающие весь объём выпущенной

ей валюты.

Если размер этих запасов

не будет соответствовать тому количеству

золота, которое официально объявлено

в качестве обеспечения одной единицы

национальной валюты помноженному на

весь её объём, то это может грозить

дефолтом. Ведь чисто технически, страна

будет не в состоянии ответить по тем

обязательствам, которые она взяла на

себя при выпуске своей валюты и оплатить

каждую её единицу соответствующим

количеством золота.

В древности и в средние

века такая проблема решалась довольно

просто, деньги сразу выпускались в виде

монет отчеканенных из чистого золота.

То есть, золотое содержание денег, в

самом что ни на есть прямом смысле

соответствовало их номинальной стоимости.

Впоследствии, в состав монеты стали

включать меньшее количество золота, а

затем и вовсе появились привычные нам

всем купюры.

Купюра, по сути своей,

является ни чем иным, как долговой

распиской банка страны, гарантирующей

её погашение (тем же золотом) в момент

предъявления. Вот только количество

золота, которое можно получить за неё

раньше, до отмены золотого стандарта,

было строго фиксированным, а сейчас

зависит от текущего курса национальной

валюты, который, с 1976 года ** стал плавающим.

Раньше курсы валют,

относительно друг друга, определялись

простым соотношением их золотого

обеспечения. Например, золотое обеспечение

одной единицы валюты у страны А составляло

0.1 грамма золота, а у страны Б — 0.2 грамма.

В этом случае, обменный курс был строго

фиксирован и составлял 2 единицы валюты

А за одну единицу валюты Б (0.2/0.1=2). В

настоящее время, валютные курсы

регулируются исключительно рыночными

механизмами.

** В 1976 году Бреттон-Вудскую

валютную систему сменила Ямайская.

Бреттон-Вудская система устанавливала

фиксированные валютные курсы, когда

доллар США привязывался к золоту, а все

основные мировые валюты котировались

относительно доллара. В результате

внедрения Ямайской валютной системы

был отменён золотой стандарт и валютные

курсы стали устанавливаться самостоятельно,

посредством рыночных механизмов (стали

плавающими).

Депозит

Некоторые до сих пор считают, что вклад и депозит — это разные вещи. Мол, между ними есть определенные нюансы. На самом деле это одно и то же. Слова-синонимы. Примерно такие же, как «мобильный» и «сотовый». Депозит — это способ размещения денег в банке. Обычно у него есть срок, процентная ставка и некоторые дополнительные условия. Например, возможность или невозможность частичного снятия и пополнения. На время действия депозита (или вклада) условия фиксируются и не могут быть изменены в одностороннем порядке. А средства, лежащие на депозите, гарантированы на сумму до 1,4 млн рублей системой страхования вкладов.

Последствия девальвации

Однозначной оценки последствий девальвации для страны, в отличие от рядовых граждан, нет и не может быть. Все зависит от того, какие причины лежали в основе; масштабы процесса; как протекала: вяло или ураганным темпом, когда НБ не успевает реагировать (запаздывает), как это происходило в Иране и Венесуэле; какой инструментарий использовало правительство для сдерживания курса.

Однако, общие моменты все же можно выделить.

Для страны

Важное значение для страны имеет то, как управлялся процесс. Если во главе Минфина и ЦБ стоят профессионалы, то народное хозяйство получает:

- рост продаж продукции собственного производства на внутреннем рынке, что, в свою очередь, стимулирует отечественный бизнес;

- увеличение экспорта, а с ним рост валютных поступлений;

- не только сохранение, но и увеличение, за счет покупки на внутреннем рынке, золотого запаса;

- рост ВВП и ВНП;

- вывод валютных операций из тени.

Неконтролируемая девальвация порождает:

- утрату доверия к рублю;

- удешевление товаров, произведенных внутри страны;

- снижение предпринимательской активности;

- рост безработицы;

- увеличение количества банкротств во всех сферах экономики. Кстати, банки не исключение. Без государственной поддержки более половины из них прошли бы через процедуру банкротства;

- инфляцию;

- ограничение импорта — люди не в состоянии покупать резко подорожавшие товары зарубежных производителей со своей старой зарплатой;

- рост рисков для банковской сферы при выдаче кредитов;

- отток капиталов, провоцирующий дефолт;

- снижение уровня жизни населения, в результате чего возрастает недовольство текущей политикой правительства и президента.

Для населения

Более остро и болезненно сказывается девальвация на средних и бедных слоях населения. Их ожидают:

- массовые увольнения;

- снижение уровня жизни;

- потеря сбережений в национальной валюте;

- снижение заработных плат, пенсий;

- повышение трудовой иммиграции (для России не характерно, а вот Украина и Беларусь с проблемой столкнулись вплотную).

Примеры девальвации рубля

Современная экономическая история России помнит четыре заметные волны девальвации рубля:

- август 1998 года;

- 2008 год;

- 2014–2016 гг.;

- 2021–2022 гг.

Основная причина ослабления рубля в последние два десятилетия — ситуация на внешних рынках. Подстройка экономики к ценам на нефть и их последующее снижение, сопровождавшееся дополнительными негативными факторами, оказывала существенное давление на национальную валюту. При этом по силе ослабления самым негативным стал период кризиса 1998 года, когда рост доллара относительно рубля превысил 300% менее чем за год. Следующим по значимости стала волна 2014–2016 годов. На базе этого снижения были сделаны выводы — введена покупка валюты по бюджетному правилу, что позволило рублю более мягко отреагировать на коронавирусный кризис и падение цен на нефть до минимумов с 1999 года. При этом стабильная ситуация на внешних рынках, даже в случае активизации других факторов, таких как геополитические риски, поддерживает рубль, что обеспечивается положительным сальдо торгового баланса.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

Что будет с кредитами и ипотекой, если случится девальвация

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Вопрос недели: Чем инфляция разнится от девальвации?

Экономика России переживает сложный период. Люди вспомнили кризисы 1998 и 2008 года, что побудило их активно обменивать рубли на доллары.

Из-за паники национальная валюта девальвировалась, а инфляция резко пошла вверх. О том, что значат эти два понятия Сравни.ру рассказал начальник аналитического департамента компании «Управление сбережениями» Александр Потавин:

Нацбанк на распутье инфляция и девальвация

– Девальвация – это снижение курса валюты одной страны в отношении к валютам других государств. Если просто: то девальвация это процесс, при котором стоимость (ценность) денег в экономике падает, другими словами кол-во денег на руках у населения остаётся прежним, а кол-во того, что на них можно приобрести – уменьшается.

К примеру, Российская Федерация продает нефть (ключевой экспортный товар РФ) за доллары. Если цена нефти падает на 20%, то курс рубля к доллару обосновано должен быть ниже на те же 20%.

Инфляция – это увеличение ценового уровня на услуги и товары в результате обесценивания и снижения покупальной способности денег либо же когда интерес со стороны потребительский превосходит текущее предложение (на товары или услуги).

Аналогичным образом, инфляция в государстве, в основном, считается следствием девальвации национальной валюты.

На примере России: скачек курса доллара к рублю (девальвация) обязательно вызовет увеличение цен в экономике и в точках продажи (инфляционный уровень вырастет).

Чем девальвация отличается от дефолта

Хотя термины и похожи по звучанию, путать их — большая ошибка. Дефолт — это отказ государства платить по своим долгам. Причина проста: в бюджете нет денег, чтобы обслуживать займы.

Если девальвация вышла из-под контроля и экономика страны ушла в свободное плавание, то после обесценивания валюты на внутреннем и внешнем рынке может наступить дефолт. Получается, что дефолту, как правило, всегда предшествует девальвация. К примеру, Аргентина сейчас переживает последствия уже девятого дефолта в своей истории, и перед каждым отказом платить по долгам аргентинское песо подало в цене по отношению к доллару США и другим твердым валютам.

Однако стоит отметить, что если в экономике наступила девальвация, то это не значит, что обязательно последует дефолт. Прямой зависимости у двух процессов нет.

⚡ Влияние на жизнь и планы

Девальвация прямо влияет на жизнь и планы населения. Разберемся, что в таком случае обычно происходит с гражданами, их средствами и кредитными обязательствами.

Значимость для населения

Для населения девальвация не приносит ничего хорошего. Доходы граждан начинают снижаться, а накопления обесцениваться, причем в первую очередь это ударяет по среднему классу, малоимущим, пенсионерам.

В результате стоимость рублевых сбережений падет и те, кто имеют какие-то накопления, начинают покупать валюту – поскольку ее курс растет, она кажется более выгодной для вложений, а при некотором опыте можно даже заработать на перепродажах и колебаниях курса. Уход в иностранную валюту негативно отражается на национальной, девальвация раскручивается с новой силой, что дополнительно бьет по карманам населения.

Что происходит с кредитами и ипотекой

Многое зависит от того, в какой валюте был взят кредит. Если это был рублевый кредит, то особых негативных последствий для заемщика не предвидится. С одной стороны, можно усмотреть дополнительную выгоду в цене, по которой кредитный товар был приобретен до его фактического подорожания при девальвации.

С другой стороны, доходы населения уменьшаются, причем на практике их падение сильнее, чем падение курса рубля. Основной риск – изменение банком процентной ставки в сторону повышения. На самом деле банк не имеет права менять ставку в одностороннем порядке, но такие случаи встречаются. Поэтому при подписании любых кредитных договоров нужно внимательно читать все пункты документа на предмет «подводных камней». Если же банк в обход договора все-таки повысил процентную ставку по кредиту, необходимо сразу обращаться в суд.

Если же были оформлены валютный кредит или ипотека, то последствия для заемщика намного серьезнее. Особенно это касается тех, кто взял кредит в иностранной валюте, получая зарплату в рублях. В этом случае возникает огромная переплата (ведь иностранный курс растет, как на дрожжах), кредитное бремя в пересчете на рубли увеличивается и может стать непосильной ношей. Поэтому рекомендуется оформлять кредит именно в той валюте, в какой человек получает основной доход.

Основные причины инфляции и девальвации

Инфляция и девальвация – это экономические явления, которые вызывают рост цен и потерю стоимости национальной валюты. Несмотря на то, что оба явления связаны с ростом цен, их причины и механизмы отличаются.

Основные причины инфляции:

- Рост спроса: Если спрос на товары и услуги превышает их предложение, происходит рост цен. Это может происходить из-за увеличения населения, увеличения уровня доходов, изменения потребительских предпочтений и других факторов.

- Увеличение затрат производства: Если стоимость сырья, энергии, транспорта или других факторов производства растет, компании могут вынуждены повышать цены, чтобы компенсировать увеличение затрат.

- Увеличение денежной массы: Если центральный банк выпускает больше денег, чем требуется для поддержания стабильности цен, увеличивается денежная масса в обращении. Избыточное предложение денег приводит к росту цен.

- Периодические факторы: Некоторые виды инфляции могут быть вызваны единовременными событиями, такими как урожайные неудачи или природные катастрофы, которые приводят к сокращению предложения продуктов и повышению цен.

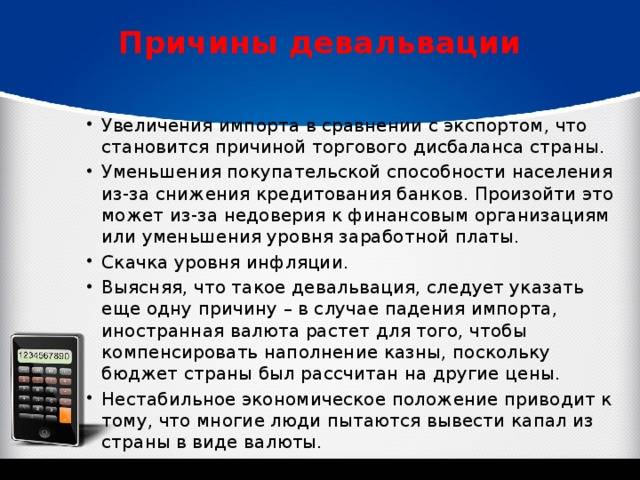

Основные причины девальвации:

- Неравновесие платежного баланса: Если экспорт товаров и услуг не хватает, чтобы покрыть импорт, возникает дефицит платежного баланса. Для покрытия дефицита государство может дефицировать валюту или снижать ставки обмена, что приводит к девальвации.

- Инфляция: Если уровень инфляции в стране выше, чем у ее торговых партнеров, стоимость товаров и услуг в данной стране возрастает, что приводит к снижению конкурентоспособности и девальвации национальной валюты.

- Финансовые кризисы: Нестабильность финансового сектора и финансовые кризисы могут привести к панике и оттоку капитала из страны. В результате, валюта страны может снизиться в цене и девальвироваться.

В целом, инфляция и девальвация – это сложные явления, которые зависят от множества факторов. Наблюдая за основными причинами этих явлений, государство и центральные банки могут принимать меры для снижения их негативных последствий и стабилизации экономики.