Понятие и методы бухгалтерского учета

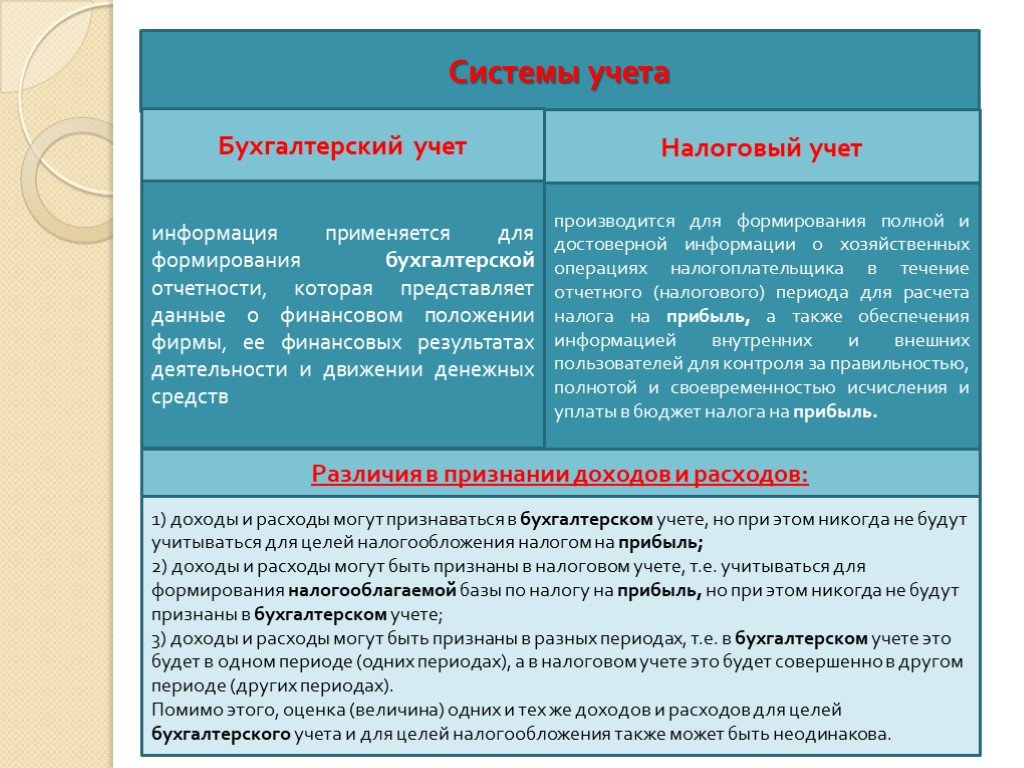

Явное отличие бухгалтерского от налогового учета состоит в том, что последний вид считается подвидом первого. При этом под бухгалтерской отчетностью понимается полная и достоверная информация об имущественном положении организации, ее доходах и расходах. Основные методы ведения бухучета:

- Документационное сопровождение. Каждую операцию должен подтверждать документ.

- Группировка по дебетовым и кредитовым счетам. Двойная запись одной и той же финансово-хозяйственной операции на дебете одного и кредите другого счета.

- Инвентаризация. Проверка (сверка) имущества, находящегося на балансе предприятия.

- Расчет себестоимости, калькулирование.

- Оценка.

- Составление бухгалтерского баланса. При заполнении баланса учитывается актив (недвижимость, транспорт, дебиторская задолженность) и пассив (обязательства, собственный капитал). Если баланс заполнен без ошибок, то данные «на итоге» совпадают.

- Формирование бухгалтерской отчетности.

Бухгалтерская отчетность – основополагающий документ, необходимый для наглядности финансово-экономических показателей деятельности предприятия. Это «айсберг» управленческого учета на предприятии.

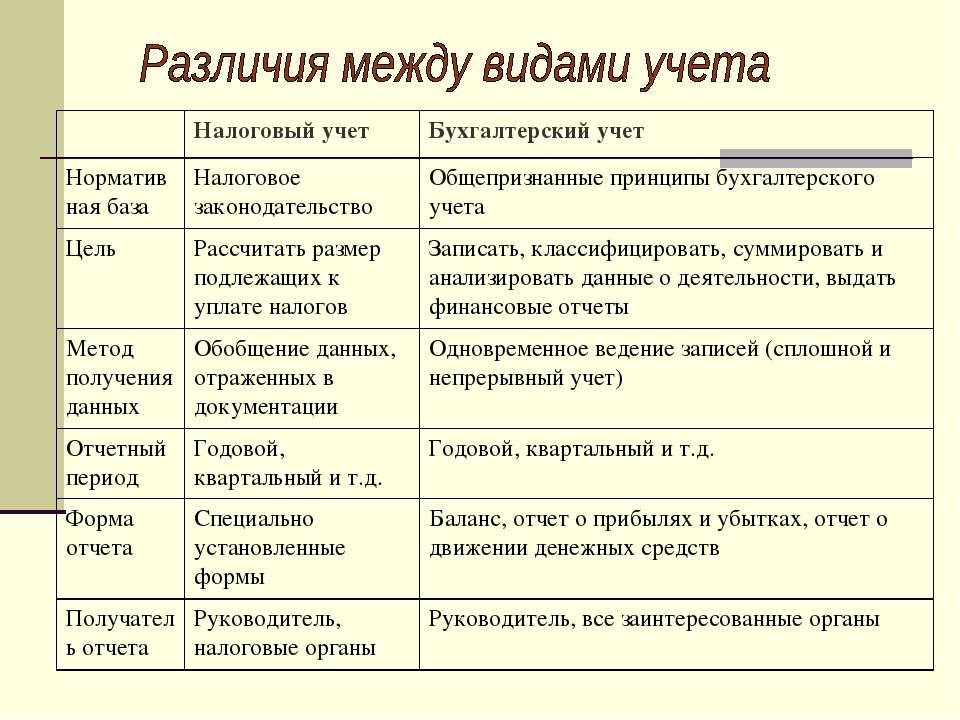

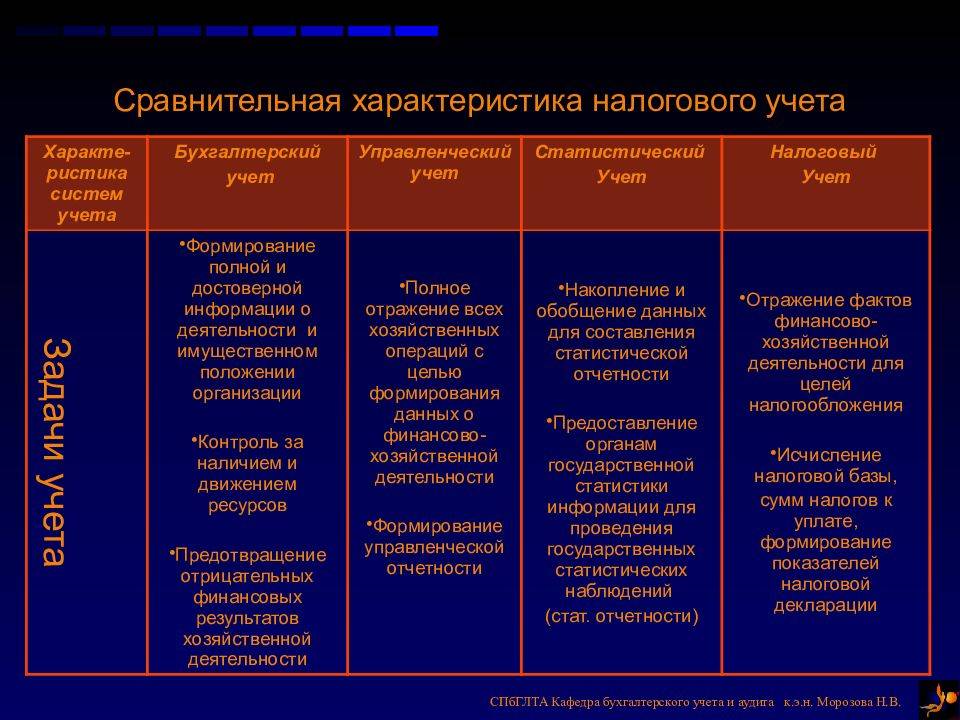

Основные характеристики учетов

Временные рамки

Налоговый учет обычно охватывает более короткий период времени, поскольку он связан с отчетным периодом для подачи деклараций

Принципы и методы

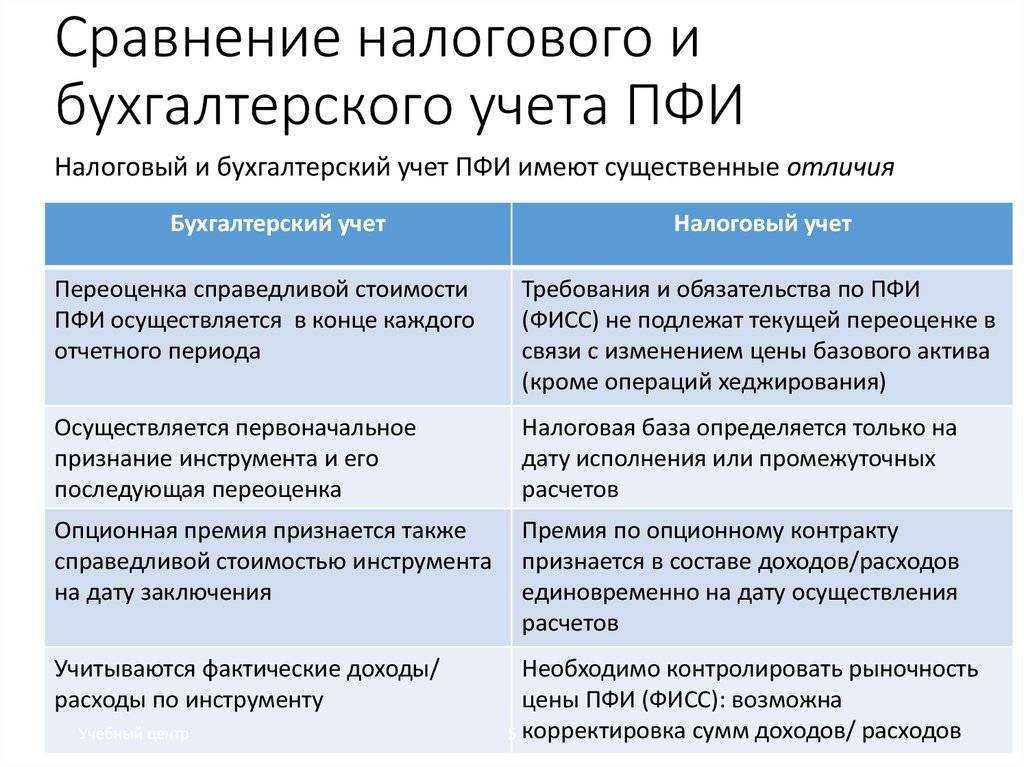

Эти два вида учета используют разные методы оценки активов и обязательств, иногда это приводит к различиям в финансовых показателях.

Отчетность

Налоговый учет требует подготовки деклараций, которые могут отличаться от финансовой отчетности, подготовленной в рамках бухгалтерского учета.

Доходы

В налоговом учете существуют реализационные и внереализационные поступления.

Пример:

- Когда организация продает сметану со своей фермы — это реализационные доходы.

- Если предприятие получает дивиденды от доли на соседней фабрики — это внереализационные доходы.

В бухучете мы учитываем доходы от продажи товаров и услуг, обращаем внимание на инвестиции в уставный капитал, а также на штрафы и компенсации, которые компания получает в процессе работы.

Расходы

В налоговом отчете выделяют следующие признаки расхода:

- Траты обоснованы.

- Зафиксированы и подтверждены.

- Необходимы для дальнейшего заключения прибыли.

Пример:

У предприятия сгорел склад → материальное положение ухудшилось → вносим это в статью расходов. В бухучете учитывается не столько непосредственная трата денег, сколько ухудшение финансового состояния компании. В налоговом учете некоторые расходы могут не фиксироваться, например, расходы на рекламу или на обучение сотрудников. В бухгалтерском учете они обычно учитываются.

Что такое бухгалтерский учет?

Определение бухучета дано в главном бухгалтерском нормативном документе — в п. 2 ст. 1 закона № 402-ФЗ о «О бухгалтерском учете». Согласно указанной норме бухучет заключается в систематическом формировании документированных сведений о хозяйственной деятельности субъектов и составлении на основе этих сведений бухгалтерской отчетности.

Таким образом, основная цель бухучета — формирование отчетных источников, отражающих финансовое состояние хозсубъекта (организации или ИП) и позволяющих внутренним и внешним пользователям судить о результатах его деятельности.

Именно на основании бухотчетности кредитор принимает решение о предоставлении потенциальному заемщику кредита или займа. Удовлетворительные данные бухотчетности позволят организации принять участие в аукционе или конкурсе, а инвесторы на ее основании смогут оценить, есть ли смысл вкладывать в компанию средства.

Не менее интересна информация, зафиксированная в бухотчетности, и внутренним пользователям: на ее основании учредители и руководство принимают взвешенные управленческие решения.

А теперь посмотрим, кто должен вести бухучет — об этом расскажет ст. 6 закона 402-ФЗ. В данном случае исключение сделано только для двух категорий субъектов: ИП (а также частных лиц) и иностранных представительств, если они ведут учет объектов налогообложения в соответствии с установленным законодательным порядком. Кроме того, предусмотрена возможность ведения бухучета в упрощенном варианте для некоторых субъектов:

- малых предприятий,

- некоммерческих организаций,

- участников проекта «Сколково».

Все остальные лица обязаны вести бухучет в общем порядке, руководствуясь специальными правилами, закрепленными в плане счетов и положениях бухгалтерского учета (ПБУ), нормы которых регламентируют те или иные направления бухгалтерской учетной деятельности. По состоянию на 2016 год действует 24 ПБУ.

Чем отличаются положения российского и международного финансового учета — читайте в статье «В чем основные отличия ПБУ от МСФО?».

Существует еще одна особенность бухгалтерского учета — практически всегда он ведется только методом начисления (п. 5 ПБУ 1/2008): хозоперации отражаются в том периоде, в котором они совершались, независимо от того, в каком периоде по ним были произведены денежные расчеты. Исключение сделано только для представителей малого предпринимательства (п. 5 информации Минфина РФ № ПЗ-3/2012), которым разрешено вести бухучет кассовым методом. Однако на практике кассовый метод в бухучете возможно применять только в случае «ручного» ведения бухгалтерии: ни в одной из профессиональных бухгалтерских программ такая возможность не реализована.

И еще один нюанс. В бухгалтерском учете очень четко просматриваются особенности, определяющие различия в его ведении предприятиями разных отраслей и форм собственности. Так, например, план счетов для коммерческих организаций утвержден приказом Минфина от 31.10.2004 № 94н, а план счетов для бюджетников — приказом Минфина от 01.12.2010 № 157н.

Составить план счетов бюджетного учета вам поможет статья «Составляем план счетов бюджетного учета — образец 2018».

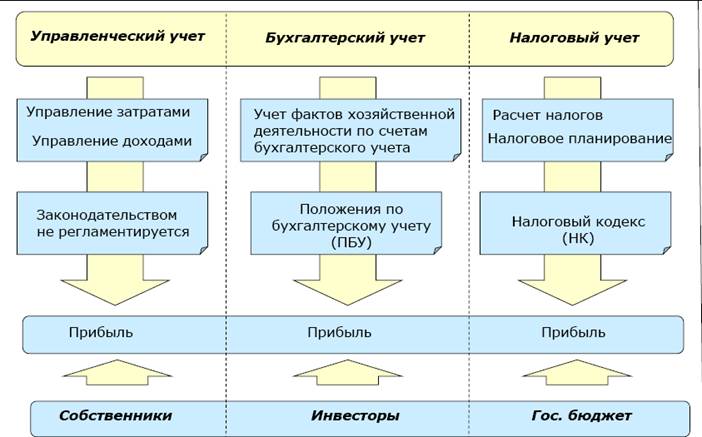

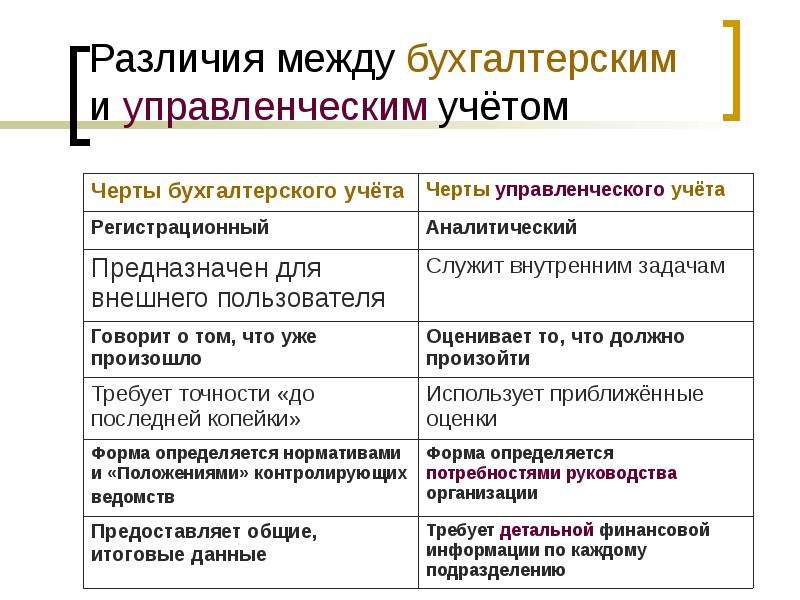

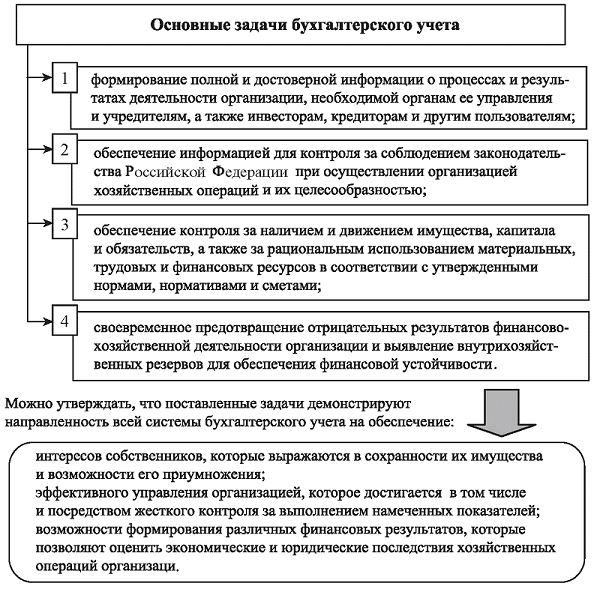

Основные задачи

Чтобы еще лучше понять, чем отличается бухгалтерский учет от налогового учета, давайте узнаем, для каких целей они используются. Эта информация позволит вам перестать путать данные понятия.

Итак, сначала перечислим основные задачи бухгалтерского учета:

- Прежде всего он позволяет сформировать полную и достоверную информацию о финансовой деятельности предприятия, а также о состоянии его имущества.

- Составление информации, которая может потребоваться внутренним или внешним пользователям для контроля соблюдения действующего российского законодательства.

- Предотвращение убытков на предприятии и поиск финансовых резервов, позволяющих обеспечить его устойчивость.

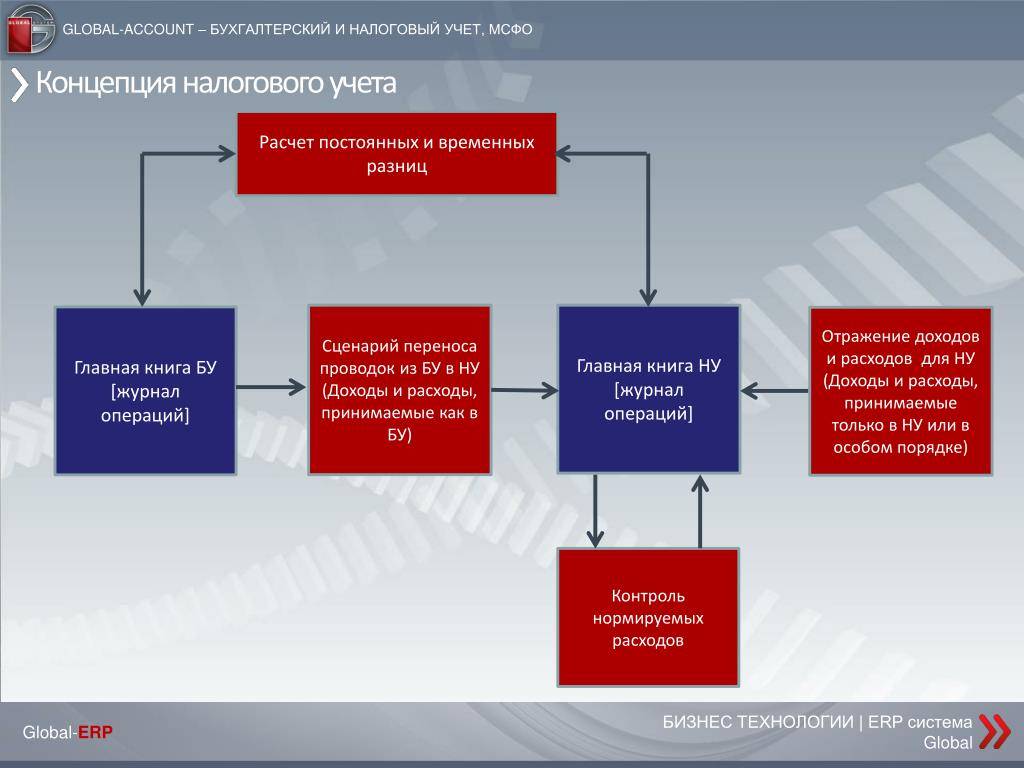

Сущность налогового учета

Налоговая отчетность имеет объектом своей отчетности, обобщенно говоря, ту же деятельность хозяйственного плана организации. Но использует её (систематизировано собирает, анализирует, обобщает) в целях подтверждения корректности своих действий (хозяйственных операций) относительно законодательства, и в целях выполнения норм государственного налогообложения.

Порядок (структура специальных налоговых регистров и система обработки первичной информации) налогового учета также предопределяется законодательными нормами (Налоговым кодексом). Подразумевается два вида/способа ведения налоговой отчетности:

- Опираясь (беря за основу первичные данные) на бухучет.

- Независимо – отдельно от бухгалтерского учета.

Цели же данного учета взаимоподчинены интересам будущих пользователей налоговой отчетности, кои есть внешние и внутренние. Первые – государственное органы контроля правомерности хоз. деятельности организации и соблюдения ею норм налогообложения (то есть всевозможные налоговые службы). Вторые представлены администрацией/руководством организации. В этом случае цель налогового учета оптимизации и контролирование расходов организации (в т.ч. непроизводственных – вознаграждения, материальная помощь сотрудникам). Кроме прочего, это оптимизирует и собственно налоги, налоговые риски.

Принципы НУ – кратко

Несмотря на тот факт, что налоговый кодекс позволяет каждой компании самостоятельно выбрать налоговый режим, не регламентирует порядок создания и ведения регистров НУ и вообще предоставляет достаточно большую свободу действий, компании обязаны придерживаться нескольких основных принципов ведения налогового учета в России:

- Денежное выражение. Все операции отражаются в рублях. Если операции осуществлялись в иностранной валюте – пересчитайте их по текущему курсу на дату совершения.

- Обособленный учет имущества. Компания обязана отдельно учитывать имущество в собственности других юрлиц (и физлиц в том числе).

- Непрерывность деятельности означает, что налоговый учет ведется в организации без перерывов с момента ее создания и до самой ликвидации (либо реорганизации).

- Принцип последовательного учетеа означает соблюдение хронологического порядка при учете хозяйственных операций.

- И самый важный и определяющий принцип – временная определенность всех операций. На практике это означает, что все доходы следуют признавать своевременно, даже если деньги по таким операциям придут в следующем периоде. По учету расходов придерживайтесь такого же принципа – признавайте всегда в том налоговом периоде, в котором понесли. Даже если и оплатили их позже.

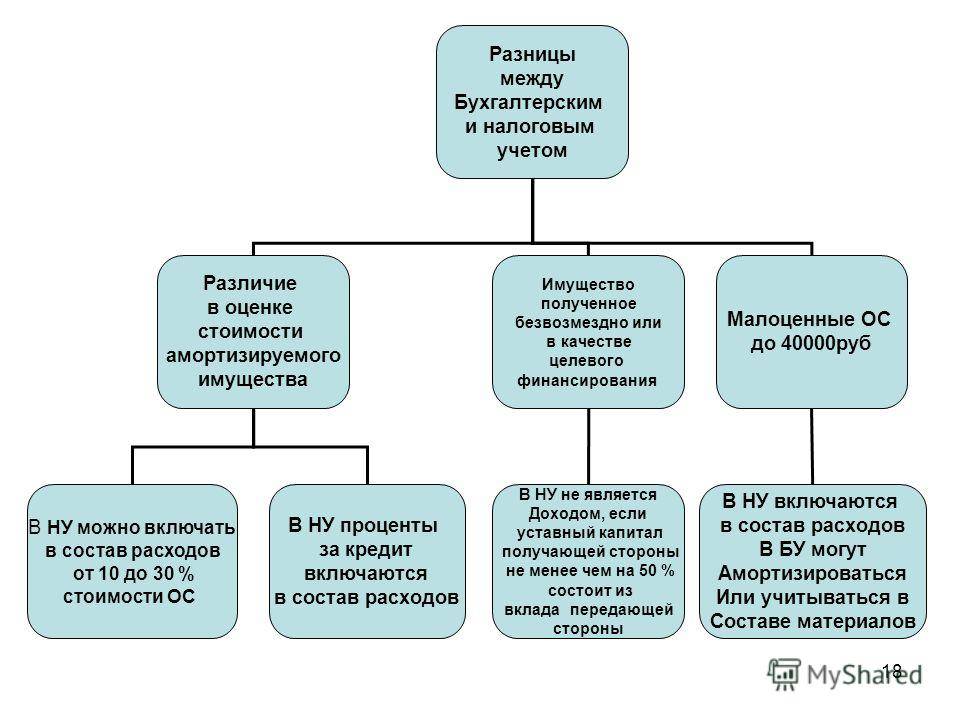

Возникновение разницы между видами учёта

По ходу деятельности у организаций в БУ и НУ, например, могут не совпадать порядки:

| Признания доходов и расходов | Классификации доходов и расходов |

|---|---|

| Оценки материально-производственных запасов | Создания резервов |

| Признания прямых и косвенных расходов | Отражения амортизационного имущества |

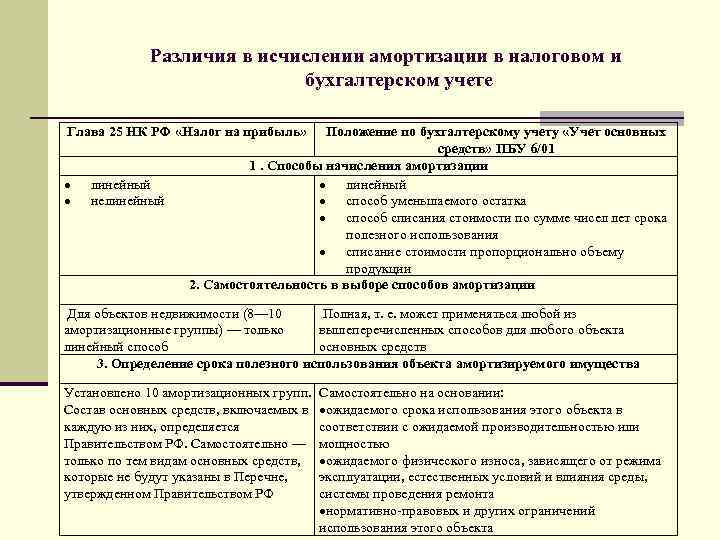

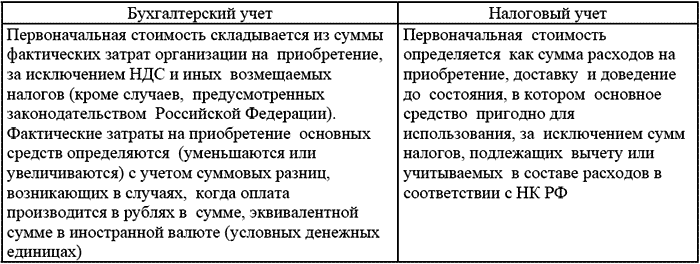

Одно из самых популярных различий — порядок учёта основных средств и порядок начисления амортизации.

| В бухгалтерском учёте | В налоговом учёте |

|---|---|

В пункте 4 ФСБУ 6/2020 прописано, что объектом ОС считается актив:

Данный стандарт не распространяется на капитальные вложения и долгосрочные активы к продаже | В статьях и НК РФ указано, что под основными средствами понимается имущество:

Не учитывают в ОС активы, находящиеся на реконструкции или модернизации более года, на консервации — более трёх месяцев, объекты внешнего благоустройства и другие, перечисленные в пункте 2 статьи 256 НК РФ |

Амортизация может начисляться одним из способов (пункт 34, 35, 36 в ФСБУ 6/2020):

| Амортизация может начисляться одним из способов (статья 259 НК РФ):

|

Итогом отличий в порядке учёта, прежде всего, является расхождение в размере налога на прибыль. Из-за этого появляются временные и постоянные разницы в БУ и НУ. Расхождения в налогооблагаемой прибыли Для этого был введён ПБУ 18/02. Его главная задача — проинформировать пользователя бухгалтерской отчётности, что из-за прошедших событий задолженность по налогу на прибыль будет больше или меньше.

Иными словами, ПБУ 18/02 предупреждает пользователя о том, что у организации есть активы и обязательства, которые в будущем повлияют на размер налогообложения.

Выделяют два вида разниц:

- Постоянные.

- Временные.

Постоянные разницы.

Появляются, когда из-за разной оценки доходов-расходов в видах учёта размер прибыли разный, но на следующие периоды не влияют. Так появляются постоянные налоговые обязательства (ПНО) или постоянные налоговые активы (ПНА).

Их отражают в отчёте о финансовых результатах в строке 2421. Для их учёта используют счета 68 и 99.

Временные разницы.

Появляются, когда доходы-расходы в видах учёта отражают в разных отчётных периодах. Есть два вида таких разниц:

Виды временных разниц

Из-за ОНА или ОНО в будущих отчётных периодах соответственно уменьшится или увеличится размер налога на прибыль.

В бухбалансе ОНА прописывается в строке 1180, ОНО — в строке 1420. Отражают ОНА на счёте 09, ОНО — на счёте 77. Вместе — на счёте 68.

В отчёте о финрезультатах ОНО отражают в строке 2430, а ОНА — в строке 2450.

Понятие бухгалтерского учета

Чтобы разобраться, в чем разница между бухгалтерским и налоговым учетом, изучим каждое понятие по-отдельности. Начнем с первого.

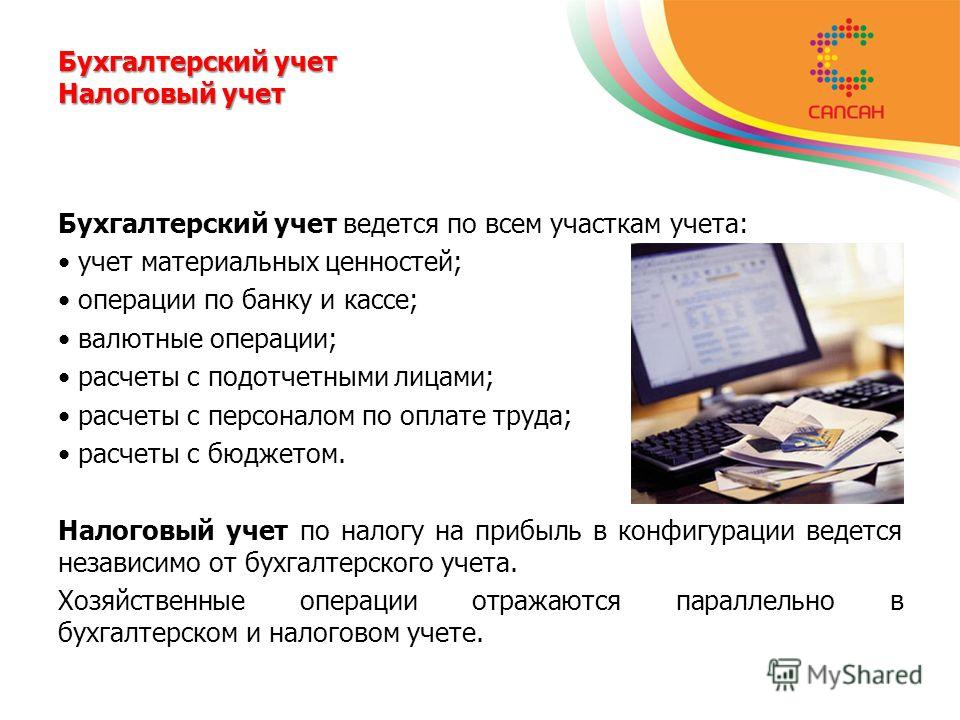

Бухгалтерский учет (БУ) — регулярное документирование всех операций хозяйственной деятельности субъекта и составление на основание этой информации финансового отчета. Иными словами, это отражение деятельности предприятия, полная картина его финансового положения.

Здесь учитывается не только чистая прибыль, но и имущество, принадлежащее компании, кредиторские и дебиторские задолженности, дивиденды. Главная цель БУ — составление отчета, по показателям которого можно судить о рентабельности деятельности того или иного предприятия. Эта информация важна как для самого руководителя, так и для сторонних лиц — кредиторов, инвесторов.

Помимо составления полной картины о бюджете организации, в задачи бухучета входит поиск резервов, контроль выполнения и соответствия нормам законодательства, минимизация рисков выхода компании «в минус».

От обязанности ведения бухучета освобождаются ИП и малые предприятия. Крупные же компании должны вести БУ в обязательном порядке. По закону заниматься составлением отчета о финансовом положении может:

- главный бухгалтер, официально трудоустроенный в этой компании;

- директор предприятия;

- сторонние организации, специализирующиеся на ведении БУ (необходимо соответствующее соглашение).

Выделяют два типа ведения БУ:

- стандартный — осуществляется полностью в соответствии с законом, ведется ООО и АО;

- упрощенный — позволяет учитывать финансовую деятельность в упрощенном режиме, применяется на малых или некоммерческих предприятиях.

Независимо от типа, бухучет базируется на двух принципах — периодичности, то есть составление отчета проходит ежемесячно, ежеквартально и ежегодно; денежном измерении любой деятельности компании.

Принципы ведения налогового учёта

Как мы уже заметили, каждый бизнес самостоятельно определяет порядок налогового учёта. Но существуют установленные законом принципы, которыми необходимо руководствоваться:

- Отражать все операции нужно в одном денежном выражении — рублях. Если какие-то операции совершались в иностранной валюте, стоимость нужно пересчитать по актуальному курсу.

- Имущество других лиц отделяется от имущества компании и учитывается обособленно.

- Ведение налогового учёта — это непрерывный процесс. Налоговые операции фиксируют регулярно и своевременно с момента регистрации бизнеса до его ликвидации или реорганизации.

- Формы налогового учёта заполняют последовательно, в хронологическом порядке совершенных операций, от одного отчётного периода к другому.

- Расходы, которые учитываются при определении налоговой базы, должны быть понесены в рамках деятельности, направленной на получение дохода. При этом сама деятельность не обязательно должна принести доход в том же периоде.

Ещё один стандарт ведения учёта — принцип временной определённости фактов деятельности фирмы. Он подразумевает работу по методу начисления, когда доходы признаются в том периоде, в котором подразумевались. Вне зависимости от того, когда средства по факту поступили на счёт. С признанием затрат аналогично — их отражают за тот период, в котором их понесли, даже когда оплату произвели позже.

При методе начисления операции отражаются в налоговом учёте на основании различной первичной документации — актов, счетов-фактур, УПД, товарно-транспортных накладных и т.д.

Но есть и кассовый метод. Малые и средние предприятия могут применять его, не руководствуясь принципом временной определённости фактов деятельности. В этом случае доходы и расходы отражаются по факту поступления или уплаты средств.

При кассовом методе операции отражаются в налоговом учёте на основании различной документации по расчётному счёту или кассе — платёжные поручения, приходные и расходные кассовые ордера, а также на основании документации о поступлении или выбытии имущества (при натуральном обмене).

Разница между налоговым и бухгалтерским учетом

При этом за физлиц, не занимающихся бизнесом, отчетность в ФНС могут подавать работодатели, которые в этом случае выполняют функцию налоговых агентов. Юрисдикция положений НК РФ распространяется на все типы организаций — бюджетные, коммерческие.

В налоговом учете, в отличие от бухгалтерского, предполагается классификация расходов предприятия на прямые и косвенные. Это нужно для определения права фирмы зачесть издержки в счет уменьшения налогооблагаемой базы. Для прямых и косвенных расходов моменты данного зачтения установлены разные. Как правило, организации заинтересованы зачесть издержки в том же учетном периоде, в котором был получен доход, — это позволяет уменьшить налогооблагаемую базу.

Законы и нормативные документы бухгалтерского и налогового учета

Бухгалтерский учет ведется на основании Федерального закона N 402-ФЗ «О бухгалтерском учете» от 6 декабря 2011 года.

В законе сказано, что бухгалтерский учет следует вести основываясь на Положения по бухгалтескому учету (ПБУ).

Положения по бухгалтерском учету (ПБУ) — это правила ведения бухгалтерского учета. В них описаны правила ведения учета на каждом участке учета и при различных событиях при учете.

Налоговый учет на предпритии ведется на основании Налогового Кодекса РФ, Федеральных законов, Писем ФНС и Минфина.

Порядок признания доходов и расходов

Третье, последнее отличие между бухгалтерским и налоговым учетом — это порядок призания доходов и расходов.

По правилам бухгалтерского учета при определении прибыли учитываются все движения денежных средств.

В налоговом учете учитываются не все приходы и расходы при определении прибыли, с которой нужно заплатить налог. Для предприятий и индивидуальных предпринимателей, применяющих УСН, в главах 25 и 26.2 Налогового кодекса РФ перечислены поступления, которые можно считать доходами (ст. 246, 250, 346.15) и расходы, которые можно считать расходами (ст. 254, 346.16).

Ниже все три отличия представлены в виде таблицы:

| Основные отличия | Бухгалтерский учет | Налоговый учет |

| Задача | Создание достоверных сведений для:— хозяина предприятия, полезной для принятия управленческих решений;— внешних пользователей (инвесторы, банки, поставщики, органы власти) | Определить налог на прибыль для уплаты его в бюджет. |

| Законы, нормативные документы | Федерального закона N 402-ФЗ “О бухгалтерском учете” от 6 декабря 2011 годаПоложения по бухгалтерскому учету (ПБУ) – правила ведения бухгалтерского учета | Налоговый кодекс,Федеральные законы,Письма ФНС и Минфина |

| Порядок признания доходов и расходов | По правилам бухгалтерского учета при определении прибыли учитываются все движения денежных средств. | При налоговом учете учитываются не все приходы и расходы при определении прибыли, с которой нужно заплатить налог. Для предприятий и индивидуальных предпринимателей, применяющих УСН, в главах 25 и 26.2 Налогового кодекса РФ перечислены поступления, которые можно считать доходами (ст. 246, 250, 346.15) и расходы, которые можно считать расходами (ст. 254, 346.16). |

Для Хозяина предприятия важно знать, как идут дела на предприятии. Налоговый учет представления о результатах деятельности предприятия не дает и может ввести в заблуждение при попытке увидеть настоящий результат

Такая разница получается из-за разницы в признании доходов и расходов при бухгалтерском и налоговом учете.

Рассмотрим это утверждение на примере.

Пример

Исходные данные:

Предприятие применяет УСН с объектом налогообложения доходы минус расходы.

В 1 квартале у предприятие были следующие движения денег:

- Поступление денежных средств за оказанные услуги 50000 рублей.

- Выплата заработной платы 25000 рублей.

- Уплачен НДФЛ 3000 рублей.

- Уплачены взносы в фонды 5000 рублей.

- Оплачены консультационные услуги по исследованию рынка 3000 руб.

Необходимо определить размер прибыли по бухгалтерскому учету и по налоговому учету.

Прибыль по бухгалтерскому учету

Согласно положениям по бухгалтерскому учету для определения прибыли учитываются все движения денег

Сумма прихода: 50000 рублей

Сумма расхода: 25000+3000+5000+3000=36000 рублей

Сумма прибыли по бухгалтерскому учету расчитывается по формуле:

приход — расход = прибыль

50000 — 36000 = 14000 рублей

Прибыль по налоговому учету (налогооблагаемая прибыль)

При налоговом учете учитываются не все приходы и расходы при определении прибыли, с которой нужно заплатить налог.

В нашем примере консультационные услуги по исследованию рынка не признается расходом. На основании того, что прочие (не бухгалтерские) консультационные услуги не признаются в составе расходов организаций, применяющих УСН — такие затраты не поименованы в п. 1 ст. 346.16 НК РФ.

Сумма прихода: 50000 рублей

Сумма расхода: 25000+3000+5000=33000 рублей

Сумма прибыли по налоговому учету расчитывается по формуле:

приход — расход = прибыль

50000 — 33000 = 17000 рублей

В нашем примере по итогам 1 квартала при ведении только налогового учета Хозяин предприятия увидит прибыль 17000 рублей. Хотя на самом деле она меньше на сумму оплаченных консультационных услуг 3000 рублей, но не учтенных как расход в целях налогообложения. На самом деле прибыль предприятия 14000 рублей.

Так зачем же Упрощенцам бухучет?

Бухучет помогает Хозяину ориентироваться в том, как на самом деле идут дела предпрития и принимать верные управленческие решения, не зависимо от того, какую систему налогообложения применяет предпритие.

Какие проводки создать в случае постоянной разницы

Прежде всего, необходимо определить, является постоянная разница положительной или отрицательной. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой постоянной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то постоянная разница является положительной. В этом случае в учете следует отразить постоянное налоговое обязательство (ПНО). Его величина равна положительной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 99 КРЕДИТ 68 — отражено постоянное налоговое обязательство (ПНО).

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то постоянная разница является отрицательной. В этом случае в учете следует отразить постоянный налоговый актив (ПНА). Его величина равна отрицательной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 68 КРЕДИТ 99 — отражен постоянный налоговый актив (ПНА).

Что такое налоговый учет и чем он отличается от бухгалтерского?

Чтобы разобраться с этим вопросом, обратимся к главному налоговому нормативному акту — Налоговому кодексу РФ. Определение налогового учета дано в ст. 313 НК РФ: это система обобщения сведений для исчисления налогов на основании первичной документации в соответствии с правилами, предусмотренными НК РФ.

На основании данных налогового учета составляется налоговая отчетность, основными пользователями которой являются налоговые органы, через них государство осуществляет контроль над полнотой и своевременностью уплаты налогов.

Таким образом, если конечная цель бухучета — представление информации об экономическом состоянии субъекта заинтересованным лицам, то для налогового учета этой целью будет фискальная, надзорная функция государства, заинтересованного в максимальном пополнении бюджета.

Налоговый учет, в отличие от бухгалтерского, в части обязанности его ведения не делает никаких уступок и не освобождает никакие субъекты: вести налоговые регистры обязаны и ИП, и частнопрактикующие лица, и крупные корпорации.

Не делает различий налоговое законодательство ни по отраслевой специфике, ни по организационной: субъекты всех форм собственности и сфер деятельности применяют положения одного и того же НК РФ.

Следующий момент. Если бухучет, как мы выяснили ранее, фактически использует только метод начисления, то в НК РФ для определения доходов и расходов закреплены два учетных метода: и кассовый (ст. 271), и начисления (ст. 272–273).

Круг лиц, для которых важно понимание терминологии

Бухгалтерский учет производится только юридическими лицами. У индивидуальных предпринимателей и частных лиц нет обязанности в ведении финансовой отчетности. Между тем, налоговый учет ведут не только собственники предприятия, но и физические лица (например, ИП)

В данном случае им важно вовремя отчитаться по налогам, не допустить просрочек, точно рассчитать проценты по доходам (расходам), на которые исчисляется налог. Эта обязанность (право) закреплена за следующими категориями налогоплательщиков:

- физическими лицами, занимающими бизнесом;

- физическими лицами, которые желают получить возврат излишне уплаченного налога в бюджет (за приобретенную квартиру, частично компенсировать расходы на квартиру, лечение, обучение детей);

- фработодателями, выступающими в качестве налоговых агентов и т. д.

Когда сравнивают бухгалтерский и налоговый учет, разница становится очевидна даже для непрофессионала. Обе формы ведения финансовой отчетности считаются сбором обобщающих сведений по итогам работы за отчетный период. Но они ведутся по различным правилам в зависимости от системы налогообложения, нормативных актов и изменений в них. Справедливо ли, что данные так различаются? У законодателей были попытки «сгладить» противоречивую информацию, но этот проект не привел к положительному результату. Итогом было бы нарушение прав налогоплательщиков на льготы и преференции.

Налоговые льготы созданы для поддержки предпринимателей и малого бизнеса. А что касается «истинного положения вещей», то реальную картину кредитоспособности, доходности и платежеспособности можно посмотреть из бухгалтерской отчетности. Не зря ее называют управленческой документацией.

https://youtube.com/watch?v=RlsqiB4Jjsc

Как их отличить

Несмотря на очевидные сходства, рассматриваемые виды учета характеризуются и рядом отличий. Главная разница заключается в цели обобщения информации и ее пользователях. В налоговом учете данные формируются для того, чтобы определить налоговую базу. Их используют контролирующие органы и налоговые консультанты.

Также отличия затрагивают документацию, которая используется в качестве базы. Налоговый учет ведется на основе Налогового кодекса РФ. Также применяются положения к нему. Бухучет регламентируется законом «О бухгалтерском учете», положениями и прочими законодательными актами. Однако на этом список отличий не заканчивается.

Признание расходов

Различия между рассматриваемыми понятиями заключаются в признании расходов. Они сведены в таблицу:

| Бухгалтерский | Налоговый |

| Выбытие активов, появление обязательств, которые уменьшают размер капитала компании. | Экономически обоснованные и документально оправданные расходы организации. |

Чтобы отобразить затраты в налоговой отчетности, они должны отвечать таким требованиям:

- подтверждение документальным способом;

- обоснованность;

- формирование вследствие деятельности, которая направлена на получение дохода.

Признание доходов

Разница между рассматриваемыми понятиями заключается в классификации доходов. Она отображена в таблице:

| Бухгалтерский | Налоговый |

| Доходы от основной деятельности – выручка от продажи или оплата за оказанные услуги и выполненные работы | Доходы от продажи продукции или оказания услуг |

| Прочие доходы, которые регламентируются ПБУ 9/99 | Внереализационные доходы, которые регламентируются НК РФ. |

Важным отличием считается дата признания доходов. Она зависит от метода ведения отчетности. Бухучет обычно ведется путем начисления. Ведение налогового учета проводится кассовым способом или методом начисления.

Оценка МПЗ

В настоящее время методы оценки МПЗ в каждом случае совпадают. Сегодня организация может выбрать любой из методов, представленных в таблице:

Прочие различия

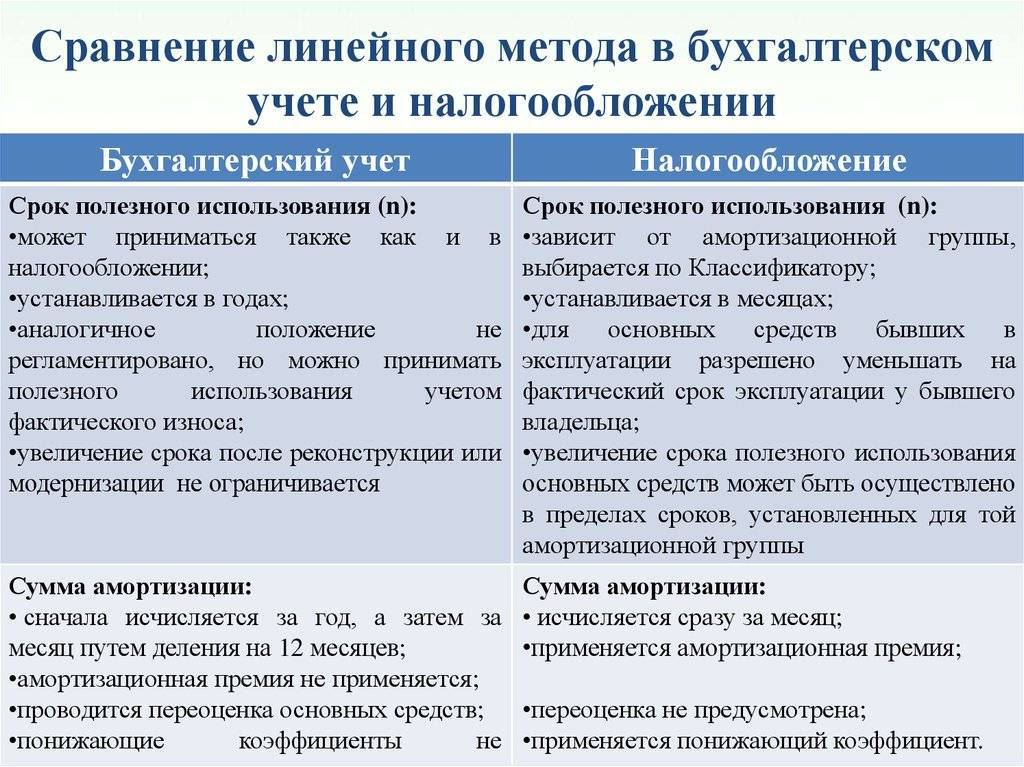

Важным отличием между понятиями, которые рассматриваются, считается начисление амортизации. В бухучете применяются такие способы:

- линейный;

- уменьшаемого остатка;

- списания стоимости пропорционально объему товаров или услуг;

- списания стоимости по сумме количества лет период полезного использования.

В налоговом учете применяется только 2 метода – линейный и нелинейный. Если руководитель предприятия выбирает разные методы расчета сумм, появляются отличия в итоговых значениях.

Также разница затрагивает определение периода полезного использования основных средств. В бухучете он рассчитывается самостоятельно. При этом стоит учитывать особенности основного средства.

В налоговом учете период полезного использования определяется на основании Классификации основных средств. В данном случае этот срок регламентируется законодательным путем. Также в этой ситуации могут применяться повышающие или понижающие коэффициенты. Они ускоряют выбытие объекта или сокращают расходы текущего периода.

Такие поправки могут использоваться для расчета амортизации на лизинговое имущество. Амортизационная премия, которая представляет собой затраты на капитальные вложения, используется только в условиях налогового учета. Она помогает уменьшить налогооблагаемую прибыль.

Бухгалтерский и налоговый виды учета применяются практически всеми предприятиями. При этом они характеризуются целым рядом важных отличий. Разница касается целей ведения, пользователей информации, используемой документации. Также отличия затрагивают особенности признания доходов и расходов компании.

Временные разницы в бухгалтерском и налоговом учете

Если вы относите на различные отчетные периоды доходы и расходы, которые образуют фактическую прибыль и формируют базу по налогу на прибыль, — появляются временные разницы. Они по-разному влияют на налогооблагаемую прибыль, поэтому их разделяют на две группы.

- Если доходы в налоговом учете признаются раньше, а в бухучете — позже, появляются вычитаемые временные разницы. Это приводит к появлению отложенного налогового актива (ОНА).

- В обратной ситуации появляются налогооблагаемая временная разница, и возникает отложенное налоговое обязательство (ОНО).

Образование ОНА или ОНО приводит к тому, что в последующих отчетных периодах сократится или возрастет сумма налога на прибыль. В балансе ОНА учитывается в строке 1180, ОНО — в строке 1420. ОНА и ОНО отражаются на счете 68, однако для них предусмотрены и специальные счета — 09 и 77 соответственно.

Начислен ОНА: Дт 09 Кт 68 Начислено ОНО: Дт 68 Кт 77

В отчете о финрезультатах ОНО находит свое отражение в строке 2430, а ОНА — в строке 2450. Из-за сложности формирования и отражения постоянных и временных разниц, регулирующие органы стараются создать единый подход к формированию прибыли. Но пока бухгалтеру приходится учитывать все тонкости систем бухгалтерского и налогового учета.

Как их отличить

Несмотря на очевидные сходства, рассматриваемые виды учета характеризуются и рядом отличий. Главная разница заключается в цели обобщения информации и ее пользователях. В налоговом учете данные формируются для того, чтобы определить налоговую базу. Их используют контролирующие органы и налоговые консультанты.

Также отличия затрагивают документацию, которая используется в качестве базы. Налоговый учет ведется на основе Налогового кодекса РФ. Также применяются положения к нему. Бухучет регламентируется законом «О бухгалтерском учете», положениями и прочими законодательными актами. Однако на этом список отличий не заканчивается.

Признание расходов

Различия между рассматриваемыми понятиями заключаются в признании расходов. Они сведены в таблицу:

| Бухгалтерский | Налоговый |

| Выбытие активов, появление обязательств, которые уменьшают размер капитала компании. | Экономически обоснованные и документально оправданные расходы организации. |

Чтобы отобразить затраты в налоговой отчетности, они должны отвечать таким требованиям:

- подтверждение документальным способом;

- обоснованность;

- формирование вследствие деятельности, которая направлена на получение дохода.

Признание доходов

Разница между рассматриваемыми понятиями заключается в классификации доходов. Она отображена в таблице:

| Бухгалтерский | Налоговый |

| Доходы от основной деятельности – выручка от продажи или оплата за оказанные услуги и выполненные работы | Доходы от продажи продукции или оказания услуг |

| Прочие доходы, которые регламентируются ПБУ 9/99 | Внереализационные доходы, которые регламентируются НК РФ. |

Важным отличием считается дата признания доходов. Она зависит от метода ведения отчетности. Бухучет обычно ведется путем начисления. Ведение налогового учета проводится кассовым способом или методом начисления.

Оценка МПЗ

В настоящее время методы оценки МПЗ в каждом случае совпадают. Сегодня организация может выбрать любой из методов, представленных в таблице:

Прочие различия

Важным отличием между понятиями, которые рассматриваются, считается начисление амортизации. В бухучете применяются такие способы:

- линейный;

- уменьшаемого остатка;

- списания стоимости пропорционально объему товаров или услуг;

- списания стоимости по сумме количества лет период полезного использования.

В налоговом учете применяется только 2 метода – линейный и нелинейный. Если руководитель предприятия выбирает разные методы расчета сумм, появляются отличия в итоговых значениях.

Также разница затрагивает определение периода полезного использования основных средств. В бухучете он рассчитывается самостоятельно. При этом стоит учитывать особенности основного средства.

В налоговом учете период полезного использования определяется на основании Классификации основных средств. В данном случае этот срок регламентируется законодательным путем. Также в этой ситуации могут применяться повышающие или понижающие коэффициенты. Они ускоряют выбытие объекта или сокращают расходы текущего периода.

Такие поправки могут использоваться для расчета амортизации на лизинговое имущество. Амортизационная премия, которая представляет собой затраты на капитальные вложения, используется только в условиях налогового учета. Она помогает уменьшить налогооблагаемую прибыль.

Бухгалтерский и налоговый виды учета применяются практически всеми предприятиями. При этом они характеризуются целым рядом важных отличий. Разница касается целей ведения, пользователей информации, используемой документации. Также отличия затрагивают особенности признания доходов и расходов компании.