Акции

Акции являются самых ходовым товаром в мире инвестиций. Интерес инвесторов заключается в колебаниях стоимости акций, за счет чего появляется возможность спекуляций: приобретения по низкой стоимости и продаже по высокой. Другой метод извлечения прибыли из акций заключается в дивидендных доходах – сумма, выделяемая из прибыли компании в пользу акционеров в соответствующих пропорциях.

Дополнительно у владельцев акций есть права на руководство компанией. Владелец акций осуществляет руководством через участие в собраниях акционеров. При ликвидации предприятия владелец имеет право на получение доли имущества компании.

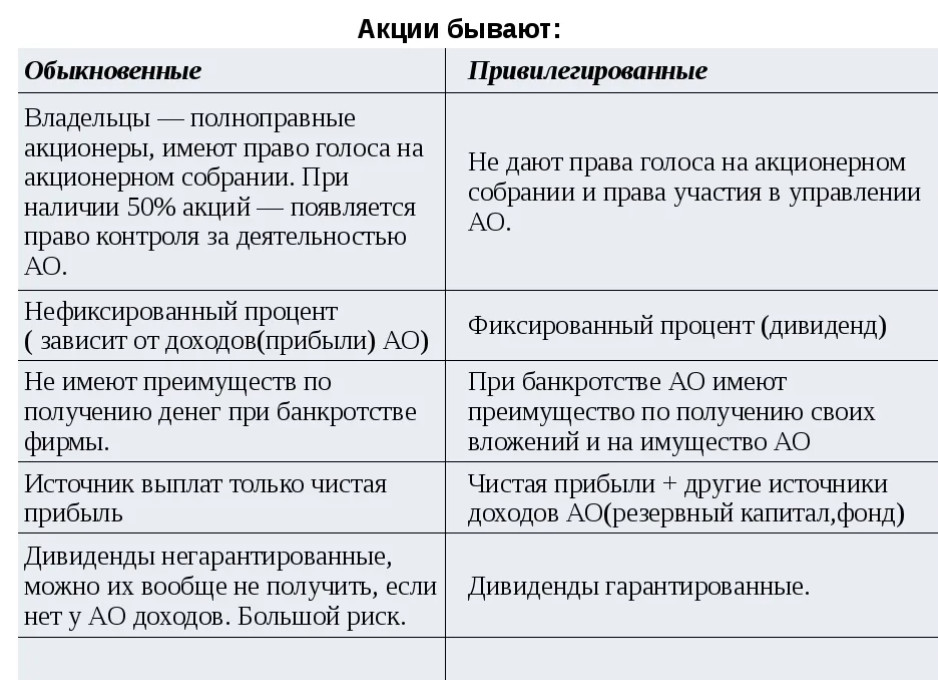

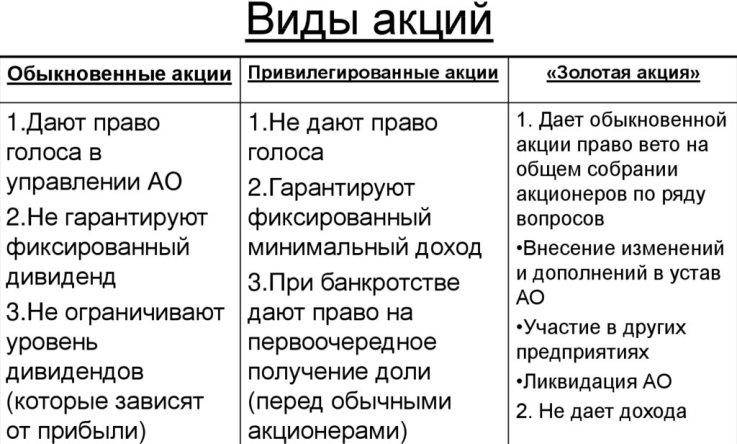

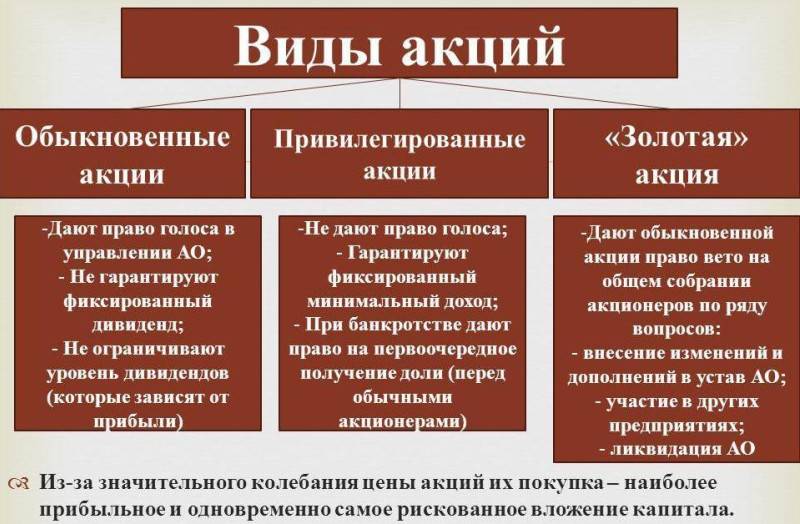

В общепринятой классификации выделяют два вида акций:

- Привилегированные.

- Обыкновенные.

Обыкновенные предоставляют возможность держателю принимать участие в руководстве предприятием, а привилегированные обеспечивают дивидендами и определяют приоритет при ликвидации компании. Привилегированные акции иногда можно конвертировать в обыкновенные в некотором соотношении. Это конвертируемые акции, но конвертация – не первостепенное качество, влекущее инвесторов.

В первую очередь инвесторы интересуются извлечением прибыли по акциям. Один из вариантов получения дохода – дивиденды, которые платит эмитент номинальным держателям акций. Это выплаты акционерам определенной доли прибыли, а для конкретного держателя акций выплата выйдет пропорциональной количеству удерживаемых акций.

Владельцам привилегированных акций дивидендные выплаты осуществляются по заранее установленным фиксированным значениям. Если говорить об обыкновенных акциях, то в данном случае объем выплат не определен и выплаты могут даже не осуществляться при соответствующем решении совета директоров, занимающегося распределением прибыли.

Наиболее ходовой метод оборота акций – торговля на бирже. Первоначально акции выпускаются компанией-эмитентом и размещаются для продажи – это первичный рынок, когда доходы получает компания напрямую. Затем уже происходит перепродажа имеющихся объемов среди других участников биржи – это вторичный рынок, где происходит основной оборот торгов. На вторичном рынке цена на акцию меняется в режиме реального времени, а величина изменения зависит от множества факторов:

- экономических;

- политических;

- отраслевых;

- показателей деятельности компании.

Именно волатильность цен на вторичном рынке объясняет высокие риски, которые несет трейдер. Цены могут пойти не только вверх, но и вниз, принеся инвестору значительные потери. Задача трейдера заключается в определении правильного момента для входа на рынок для получения прибыли как на росте акций (позиция «лонг»), так и на их падении (позиция «шорт»). Это же является положительным моментом инвестирования в акции, потому что верхний порог прибыли может быть сколь угодно большим.

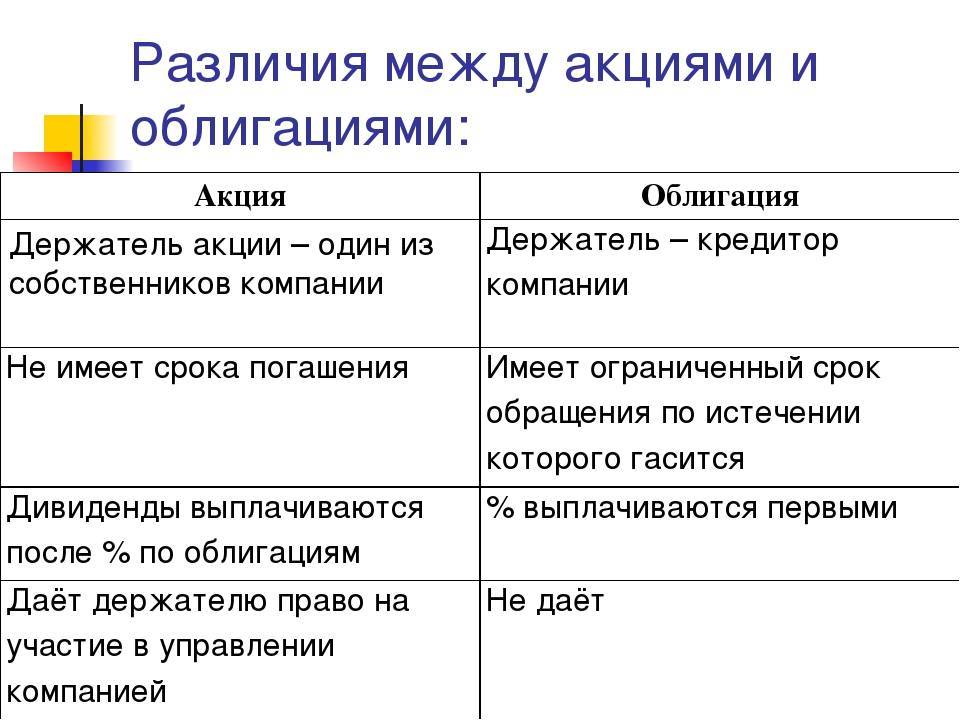

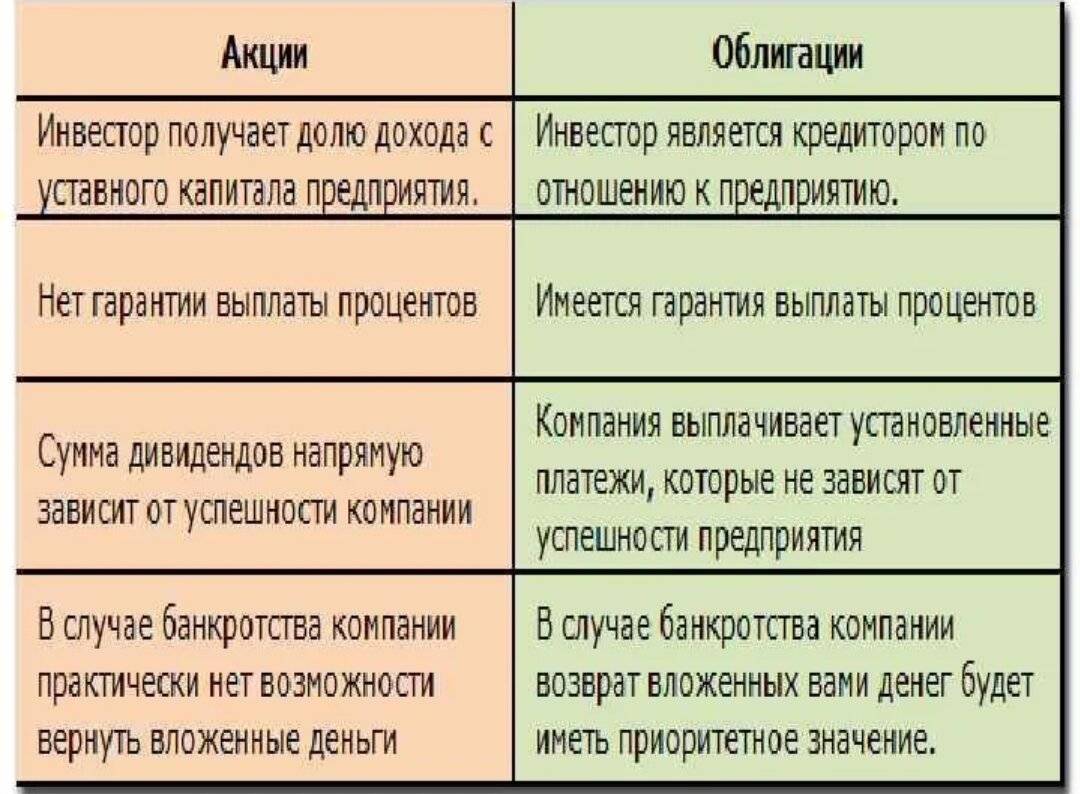

Акции и облигации: в чем разница

Эти ценные бумаги отличаются друг от друга характером получения прибыли. Это и формирует условия, на которых приобретается и используется ценная бумага.

Главное отличие акции от облигации простыми словами

Говоря простым языком, основное отличие одного вида бумаг от другого состоит в том, что акция – вариант для тех, кто может себе позволить рискнуть вложенными средствами в расчете на рост прибыли, так как доход от их покупки не фиксированный, зависит только от прибыли организации. Облигация по сравнению с акцией – это хороший вид инвестирования для тех, кто предпочитает надежность.

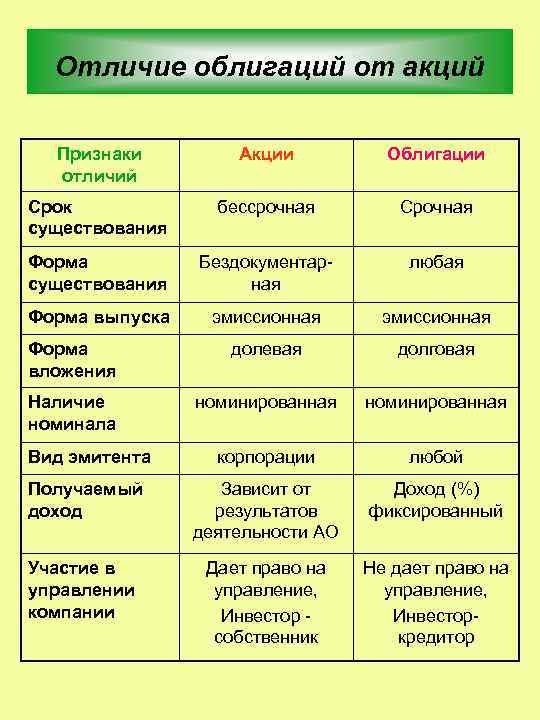

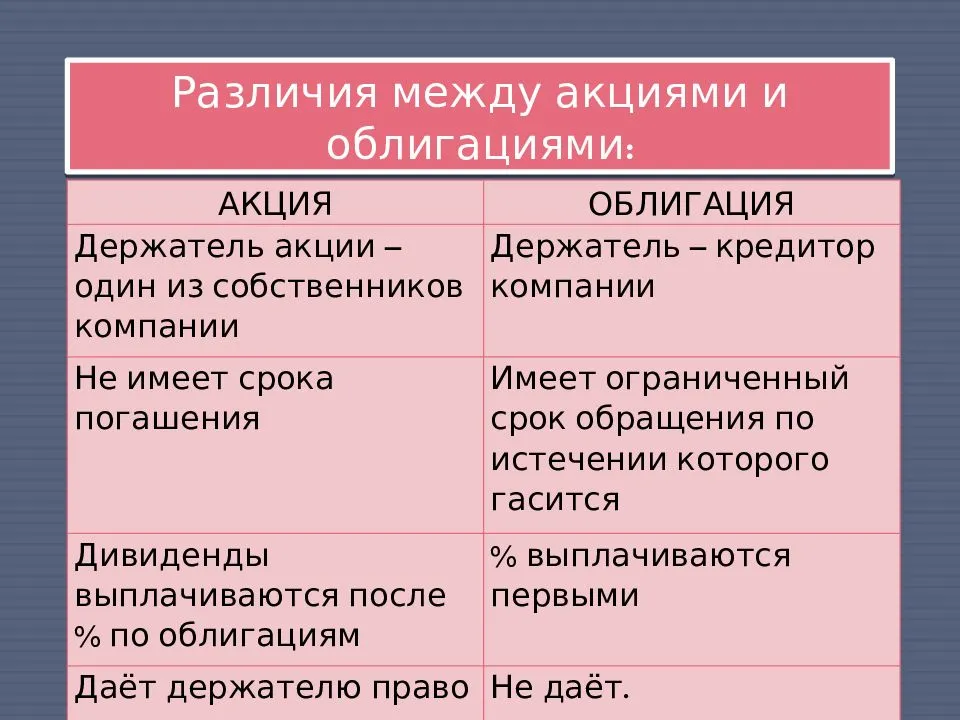

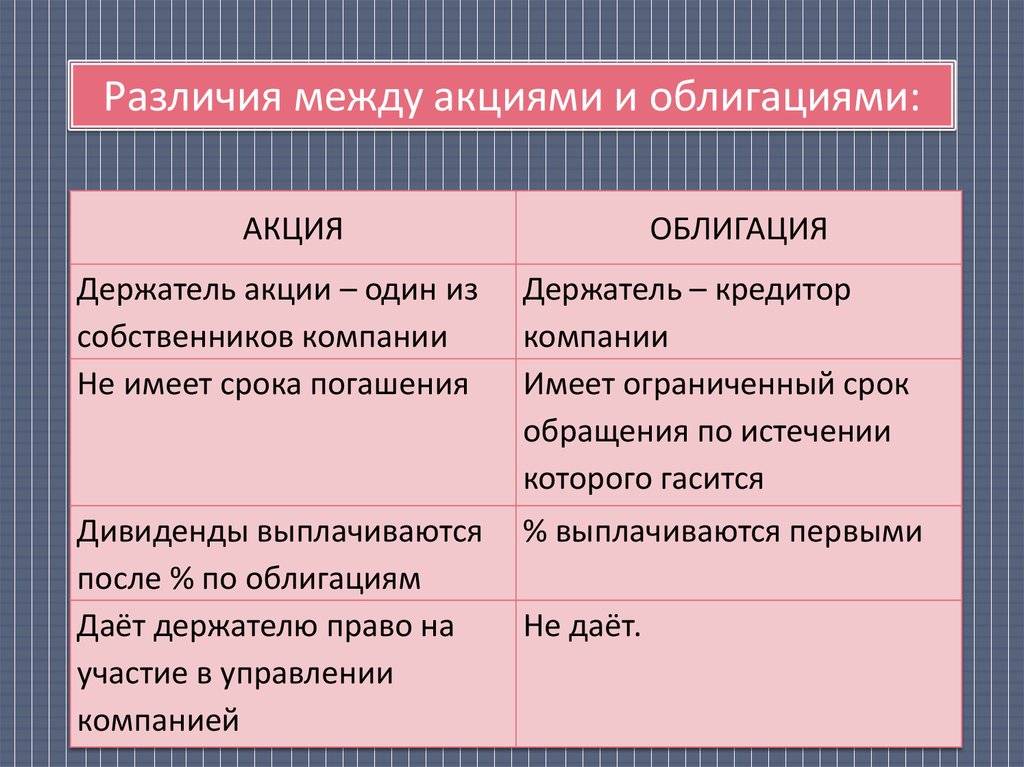

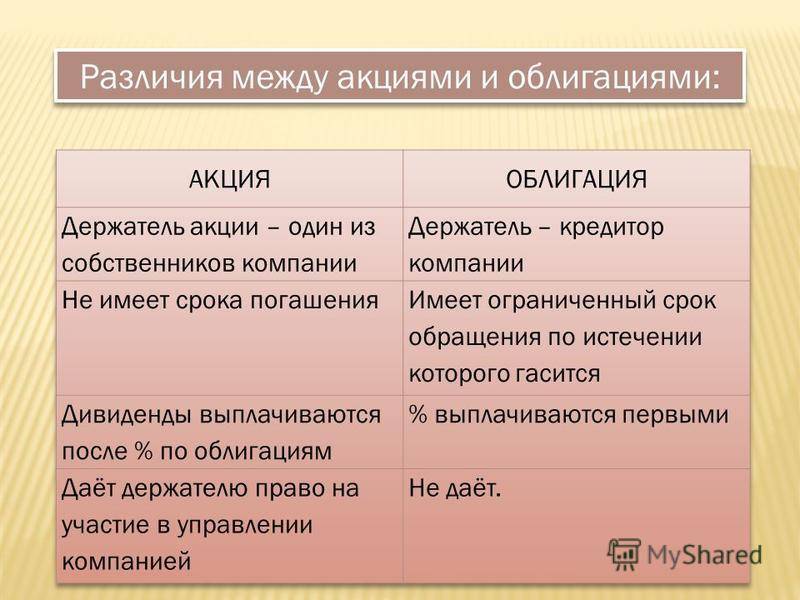

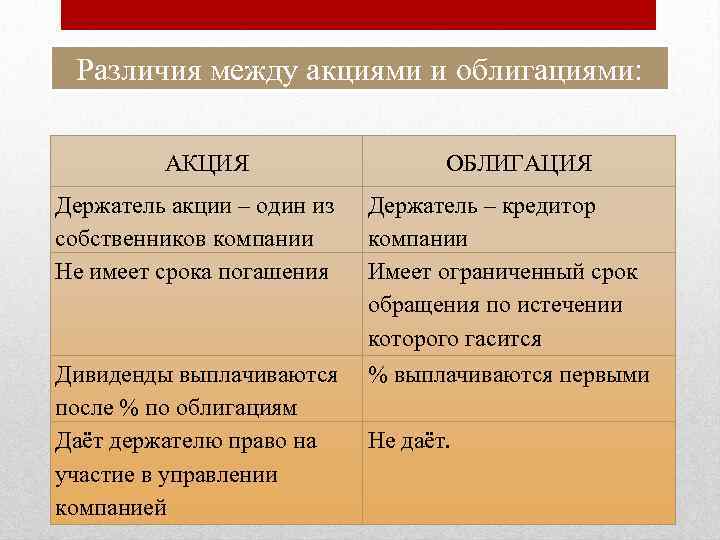

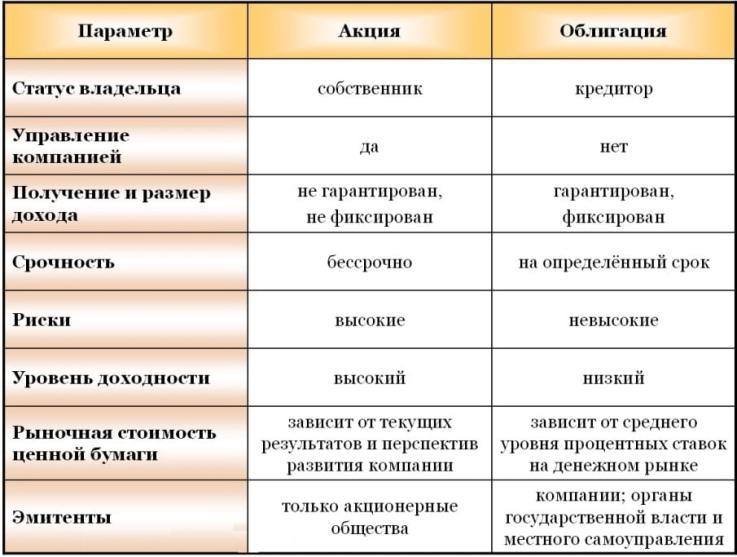

Таблица. Акции и облигации: отличия и сходства

Для более ясного понимания разницы между этими видами бумаг, необходимо изучить наглядную таблицу:

| Акции | Облигации | |

|---|---|---|

| Эмитент | Только АО | АО, ООО, государственные учреждения |

| Статус держателя | Совладелец АО – может влиять на деятельность предприятия | Кредитор – никак не влияет на деятельность компании |

| Срок действия | До тех пор, пока существует компания-эмитент | До указанного в ценной бумаге срока |

| Характер дохода | Плавающий | Фиксированный |

| Очередность выплат | После того, как будет погашена задолженность по займам | Приоритет |

Данные ценные бумаги имеют не только отличия, но и некоторые сходства.

Таковыми можно назвать:

- получение прибыли;

- возможность купить их как для организаций, так и для частных лиц;

- участие в торгах на рынке.

Принцип работы акций

Акции дают владельцу право на управление деятельностью предприятия и получение части от прибыли, соизмеримо его доле. Выпуск совершают только акционерные общества (АО), приобретателем может стать физическое или юридическое лицо, в том числе и профессиональные инвесторы.

Схема работы акций простыми словами выглядит так:

- Акционерное общество нуждается в дополнительном финансировании.

- Некоторая часть активов реализуется, как доли компании.

- Инвестор приобретает полный пакет или часть активов, становится полноправным владельцем компании или совладельцем.

- Полученные деньги АО использует для развития деятельности и извлечения дохода.

- Держатели акций получают процент от прибыли предприятия в виде дивидендов, равный доле приобретенных ценных бумаг (более точно – процент равен части предприятия, которой владеет инвестор).

У акционерного общества может быть неограниченное число участников. Одна акция представляет собой долю предприятия, например, 1% или 0,0001%.

В аналогичной пропорции распределяется и прибыль. Участие в управлении АО формально дается всем держателям акций.

На практике владелец 0,0001% едва ли изменит вектор направления деятельности, но вынужден участвовать в жизни компании. Минимальный объем контрольного пакета равен 50% +1 акция.

Принцип работы акции

Акции являются ценными бумагами, которые выпускаются при создании акционерных обществ. Они имеют определённую стоимость и подтверждают, что инвестор владеет долей уставного капитала АО, которая зависит от их суммарной стоимости. Акционер получает дивиденды – часть дохода предприятия или часть имущества при ликвидации АО. Если говорить простым языком, приобретая акцию, инвестор становится владельцем доли имущества компании.

Акции бывают двух видов:

- Простые.

- Привилегированные.

Обыкновенные (простые) акции дают право владельцу участвовать в управлении АО и право получать дивиденды при распределении чистого дохода компании. Причём выплата дивидендов и их сумма не гарантирована. Решение о распределении прибыли принимается советом учредителей и зависит от финансового положения предприятия.

Фактически частные инвесторы не интересуются правом голоса, да и чтобы влиять на политику компании, нужно быть владельцем крупного пакета акций, что для большинства инвесторов не по карману. Получение дивидендов также не играет для многих основополагающей роли. Большая часть инвесторов предпочитает вкладывать деньги в обыкновенные акции с целью спекуляции: чтобы в дальнейшем перепродать их по более высокой стоимости. Чаще всего, прибыль от подобной сделки гораздо выше, чем дивиденды, распределяемые участникам акционерного общества.

Привилегированные акции предполагают первоочередные права на дивиденды или выплаты доли имущества при ликвидации АО, при этом владелец не имеет права участвовать в управлении компанией. Если сумма дивидендов по простым акциям не регламентирована и не гарантирована, дивиденды с привилегированных ценных бумаг фиксируются в абсолютном выражении или долей от прибыли. Кроме того, выплата дивидендов по ним производится как из прибыли, так и из других источников, то есть владельцу могут выплатить дивиденды, даже если компания сработала убыточно.

При сравнении можно сказать, что простые акции – более рисковые финансовые инструменты, однако, они могут быть намного доходнее (высокими дивидендами и спекулятивным доходом). Привилегированные же несут меньше рисков, но и меньше доходности. Вероятность получить дивиденды по привилегированным акциям больше, чем по простым, но по простым они могут быть выше.

Кроме этого, акции классифицируются по персонификации и бывают:

- именными. В настоящее время, в соответствии с законодательством, все акции в России выпускаются именными;

- на предъявителя. Являются по сути «отмирающим» видом ценных бумаг в мире и отличаются тем, что их можно перепродать на вторичном рынке без перерегистрации владельца в реестре акционеров.

У каждой акции может быть несколько видов стоимости:

| Вид стоимости | Описание |

| Номинальная | Называется ещё «номиналом» и является стоимостью, которая обозначается на ценной бумаге. Из номинала всех эмитированных акций составляется уставный фонд АО |

| Эмиссионная | Это стоимость, по которой акция впервые поступила в обращение. Эмиссионная стоимость может быть равна номинальной или быть выше неё |

| Рыночная | Эта характеристика в первую очередь интересует инвесторов и является стоимостью, формируемой при торгах на фондовых биржах в соответствии с рыночным спросом и предложением конкретных активов |

Плюсы и минусы ценных бумаг

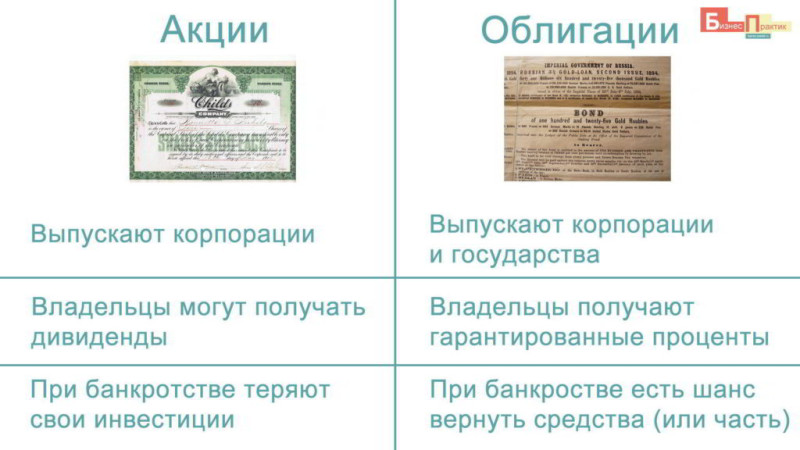

Акции и облигации — два основных типа финансовых инструментов с различными характеристиками, плюсами и минусами. Плюсы акций:

- Вложение в акции может принести высокую прибыль в случае успешного роста компании. Помимо дивидендов, инвесторы могут получить прирост стоимости акций.

- Владельцы акций становятся частичными собственниками компании и имеют право участвовать в принятии решений на общем собрании акционеров.

- Вложения в акции различных компаний и отраслей могут помочь диверсифицировать портфель и снизить риски.

Однако не все так хорошо. Есть и очевидные минусы акций:

- Акции подвержены волатильности, и их стоимость может колебаться в зависимости от ряда факторов, включая экономическую ситуацию, новости и т.д.

- Дивиденды не гарантированы, и компания может решить не выплачивать их в случае ухудшения финансовой ситуации.

- В случае банкротства инвесторы могут потерять часть или все свои инвестиции.

Если сравнивать с облигациями, то разница очевидна. Плюсы облигаций:

- Облигации предоставляют стабильные процентные выплаты (купоны) в течение срока обращения.

- В случае банкротства компании держатели облигаций имеют более высокий приоритет в получении выплат.

- Условия облигации, включая купонные выплаты и срок обращения, почти всегда определены заранее.

Конечно, за все приходится платить. В прямом смысле, деньгами тоже. Минусы облигаций:

- В отличие от акций, облигации обычно не обеспечивают такой высокий потенциал для капитального прироста.

- Купоны выплачиваются независимо от финансовой успешности компании, что может означать, что инвесторы не могут принимать участие в развитии компании.

- Если уровень процентных ставок повышается, стоимость существующих облигаций может снизиться.

Каждый из этих инструментов имеет свои характеристики и подходит разным инвесторам в зависимости от их финансовых целей, рисковой толерантности и инвестиционных стратегий.

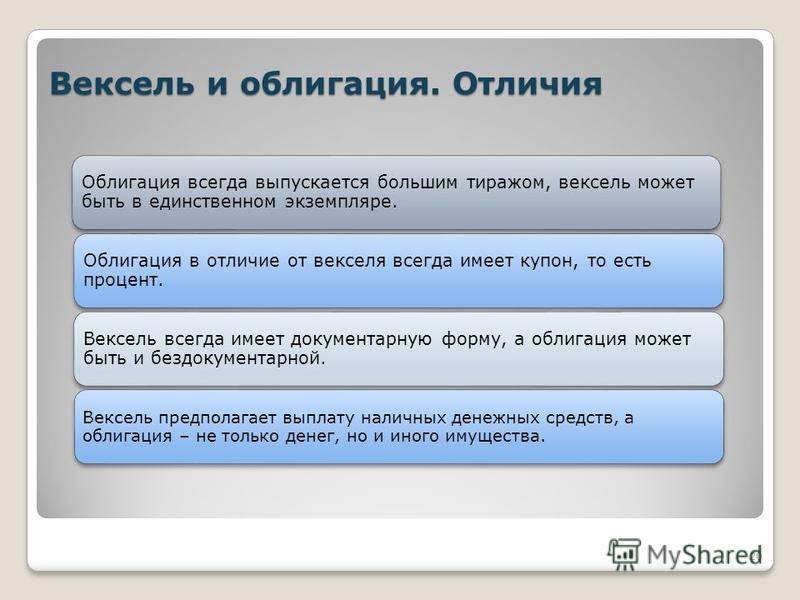

Понятие облигации

Облигация – долговая расписка, выпущенная организацией или государством. Покупатель получает право на её номинальную стоимость и оговорённые проценты.

Когда учреждению (государству) требуются денежные средства, оно прибегает к распространению облигаций. По окончании срока действий (до 30 лет) эмитент обязуется вернуть стоимость покупателям (кредиторам) и начислять весь срок проценты.

Доход определяется двумя критериями:

- Купонный процент – кредитная ставка, выплачиваемая весь период.

- Торговля облигациями на фондовом рынке.

То есть можно извлекать прибыль через проценты либо спекулировать купле-продажей на рынке.

https://youtube.com/watch?v=RoJqxMtmFrE

Что надежнее акции или облигации?

С точки зрения уровня риска облигации намного безопаснее, особенно государственные. Также акции стабильных компаний, доказавших свою надежность десятилетиями, могут похвастаться защищенностью.

Облигации, как правило, безопаснее, но акции, как правило, более прибыльны. С точки зрения инвестора, наиболее важные различия между акциями и облигациями связаны с риском и прибылью. Большинство инвесторов хотят получить как можно больше прибыли при минимизации рисков. Облигации обычно считаются гораздо более безопасными, чем акции, но акции исторически обеспечивали гораздо лучшую долгосрочную доходность.

Что такое акции

Акция — это ценная бумага, которая предоставляют долю владения в компании. Владелец может претендовать на долю выплаты в компании, участвовать в собрании акционеров, принимать решения по управлению.

Инвестировать средства можно на фондовом рынке, покупая акции по текущей цене. Бумаги не только покупают, их еще продают, занимая у брокеров. Это называется торговля «вниз», кода прибыль приносит не рост цены, но ее падение. Приобретя бумаги в долг, можно их выкупить подешевле, взятое вернуть владельцу, разницу в цене оставить себе.

Как они работают

По каждой акции начисляются дивиденды, владельцы получают деньги пропорционально своему пакету ценных бумаг. Но это необязательная опция, так как собрание акционеров может решить пустить долю прибыли на развитие компании.

Акции — ликвидный инструмент, это значит, их можно покупать и продавать на фондовой бирже, получая прибыль из-за колебания курсовой стоимости. Таким образом, деньги можно извлекать двумя способами: покупая или продавая, получая дивиденды.

Виды акций

Акции делятся на:

- обыкновенные;

- привилегированные.

Чаще именно привилегированные ценные бумаги дают право участвовать в голосовании по вопросам, вынесенными на собрание акционеров, получать строго определенную сумму дивидендов, позволяют принимать больше участия в жизни компании. Простыми словами, название «привилегированная» говорит об особом положении ее владельца.

Оба вида обращаются на фондовых биржах.

Вложение в акции. На чём зарабатывают?

Основная цель, которая стоит перед инвестором, — извлечь прибыль. Существует два способа: получить дивиденды и/или получить доход от разницы между ценой покупки и продажи акций.

Начнём с дивидендов.

На величину выплат влияют многие экономические показатели компании. Если предприятие убыточное, то эмитент не может выплачивать дивиденды. Однако если прибыль положительна по итогам финансового периода, то тогда компания решает, какую часть прибыли направить на выплату её акционерам. Если рассматривать дивидендную политику крупнейших российских компаний, то можно заметить, что Сбербанк, Газпром, Лукойл и МТС ежегодно выплачивают дивиденды своим акционерам со средней доходностью выше ставок по банковским вкладам.

Дивидендная доходность обыкновенных акций, %

Компания / год | 2018 | 2019 | 2020 |

Сбербанк | 8,6 | 7,3 | 6,9 |

Газпром | 10,8 | 6 | 6,1 |

Лукойл | 5,2 | 8,8 | 5,1 |

МТС | 9,5 | 13,3 | 10,7 |

Ещё один способ заработать на акциях — курсовая разница.

Простыми словами, инвестор покупает акцию, чтобы впоследствии продать её дороже. В 2021 году отличным примером выгодной покупки могли стать акции Сбербанка. За 11 месяцев курс акций вырос более чем на 27%.

Основные характеристики акций и облигаций

Рассмотрим, чем отличаются акции от облигаций простыми словами.

Акция представляет собой ценную бумагу, которая даёт право владельцу получать часть прибыли в виде дивидендов и право на участие в управлении компанией.

Акции могут быть обыкновенными и привилегированными.

Обыкновенная акция даёт право голоса на собрании акционеров, но не гарантирует выплату дивидендов. Владельцы привилегированных акций ограничены в праве управления компанией, но находятся в приоритете при получении выплат в случае ликвидации фирмы, а также стоимость такого типа акций благодаря более низкой своей волатильности меньше подвержена отрицательным тенденциям на фондовой бирже.

Что касается облигации, то это тоже ценная бумага, но принцип её работы отличен от акций. По сути, облигация выпускается для предоставления займа, когда в лице кредитора может выступать частное лицо, банк или другая компания. Покупая облигацию, инвестор даёт деньги взаймы на определённое время, периодически получая проценты. В экономике это называется купонным доходом. Однако стоит отметить, что на фондовом рынке имеются и дисконтные облигации. По ним не выплачивается купон, но такие облигации продаются дешевле своей номинальной стоимости (сумма, которая будет выплачена заёмщику после погашения облигации). В конце срока действия ценной бумаги инвестор получит сумму, заявленную как номинал облигации. Эта курсовая разница и будет считаться в данном случае доходом.

Облигации бывают трёх видов:

- государственные. Например, облигации федерального займа, выпущенные Министерством финансов РФ.

- муниципальные, выпущенные органами местного самоуправления. Например, облигации администрации города Томск.

- корпоративные, выпущенные акционерными компаниями. Например, облигации МТС.

Что такое акции

Акцией именуется ценная бумага, заполучив которую инвестор обретает право на дивиденды и управление акционерным обществом. Приобретатель получает долю в уставном капитале, право части прибыли и имущества организации при банкротстве.

Выпускаются два вида:

- Обычная – даёт право на получение дивидендов от прибыли организации.

- Привилегированная – позволяет получать стабильный дивиденд (первого в списке акционеров), который не зависит от прибыли компании.

Существуют три категории по стоимости:

- Номинальная – указана на ценной бумаге. Общая сумма всех номиналов составляет размер уставного фонда.

- Эмиссионная – стоимость при первичной продаже. Может отличаться от номинальной.

- Рыночная – цена на фондовом рынке. Формируется через спрос и предложение.

Однако на практике держателя мало интересуют озвученные бонусы, так как влиять на голосование общего собрания акционеров могут только крупные инвесторы. Депозитный банковский вклад более выгоден, чем покупка акций.

Акции приносят выгоду при их купле-продаже. Заработать на разнице приобретения и последующей реализации возможно при биржевых торгах.

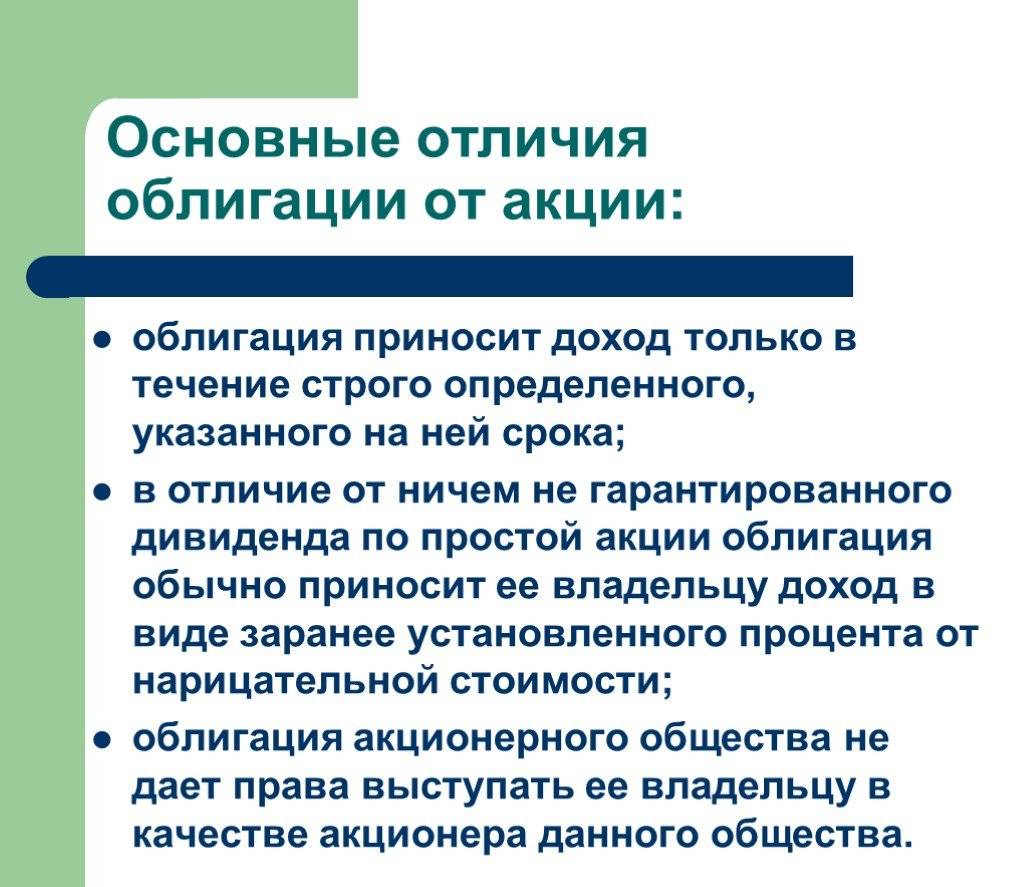

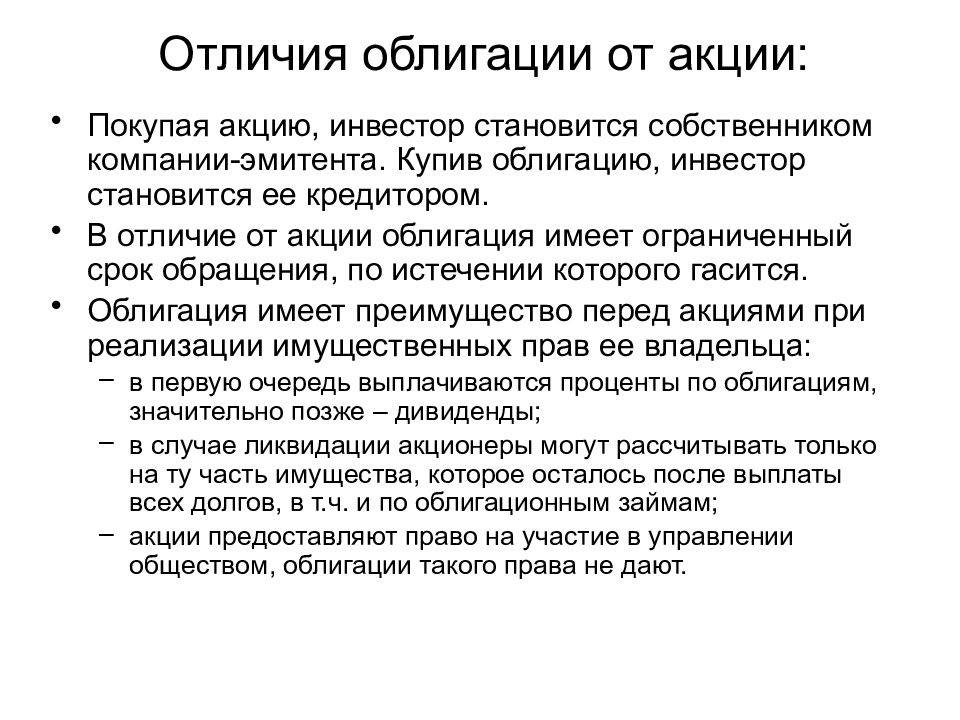

Отличия

Разница между акциями и облигациями в основном связана со своими рисками и доходностью. Первые имеют большой риск, но хорошую долгосрочную прибыль. Вторые являются более безопасными, но дают маленький доход.

Принципиальная разница между двумя финансовыми инструментами представлена в таблице:

| Показатель | Акция | Облигация |

| Инвестор | Владелец | Кредитор |

| Прибыль | Не стабильна | Стабильна |

| Уровень доходности | Высокая | Низкая |

| Степень рискованности | Высокая | Низкая |

| Срочность | Бессрочная | Определенный срок |

| Рыночная стоимость | Связана с работой предприятия | Задается процентной ставкой |

Рассмотрим, чем отличается акция от облигации. Обладатели первых бумаг могут участвовать в управлении предприятием, а владельцы вторых не могут. Размер дивидендов меняется, при этом выплаты по купонам остаются фиксированными. Акция отличается от облигации тем, что при убытках компании дивиденды могут не выплачивать.

Какой смысл покупать акции мировых компаний?

Обычно в растущих компаниях прибыль увеличивается на 10-20% квартал в сравнении с годом ранее. К примеру, за последние 10 лет акции Apple выросли в 10+ раз, а в целом их стоимость с 2000-х увеличилась почти в 60 раз.

Из-за кризиса, вызванного коронавирусом, акции многих компании просели. Например, акции той же Apple в январе 2020 года стоили примерно $79,5, а в марте — $57,3.

Apple

1h

4h

1d

1w

Изменение за день

173.42

Мин.: 173.02

Макс.: 173.64

Сильнее пострадали авиакомпании и другие отрасли, на которые пандемия оказала особое влияние. Например, «Аэрофлот» в январе торговался по $107,4, а в марте — , $55,79. Так как большинство ограничений, связанных с локдауном, остается, цены на акции этой компании пока ниже доковидного уровня — они торгуются примерно по $67,8.

AEROFLOT PJSC

1h

4h

1d

1w

Изменение за день

78.66

Мин.: 26.88

Макс.: 27.18

Но есть компании, чьи акции во время пандемии коронавируса не только не упали, но и выросли. Поэтому можно сказать, что ценные бумаги — это хороший источник пассивного дохода.

Что такое акции

Акция – ценная бумага, позволяющая владельцу принимать определенное участие в управленческих процессах организации, а также получать часть ее прибыли (дивиденды).

Кроме этого, держатель акций имеет право на определенную долю в имуществе организации в случае ее ликвидации после удовлетворения требований кредиторов. Это имущество может быть выражено как в вещественной, так и в монетизированной форме.

Как они работают

Акции – это, прежде всего, инструмент привлечения инвесторов. Организация имеет необходимость в получении дополнительных средств. Она выпускает ценные бумаги.

Простыми словами, инвестор получает право на часть имущества предприятия и участие в принятии управленческих решений. Организация же получает необходимый объем финансирования.

Принцип действия состоит в том, что при создании акционерного общества формируется пакет акций, которые подлежат реализации. Стоимость этого пакета соответствует размеру уставного фонда общества.

Номинальная цена одной акции рассчитывается как частное от величины уставного капитала к общему количеству выпущенных акций. Цена, по которой организация выпускает акции, носит название эмиссионной. Она может немного превышать номинальную или быть равной ей. Превышение называют эмиссионным доходом.

Существует понятие рыночной стоимости. Эта стоимость формируется в процессе обращения акций на рынке ценных бумаг.

Виды

Акции бывают обыкновенными и привилегированными. Большинство компаний главным образом выпускают обыкновенных акций.

Преимущества держателей обыкновенных акций:

- Право голоса на общих собраниях акционеров.

- Быстрота и простота реализации акций на бирже.

- Увеличение дохода за счет повышения рыночной цены.

- Получение дивидендов.

Недостатком таких акций являются высокие финансовые риски при ликвидации предприятия. Требования их владельцев будут удовлетворены только после погашения задолженности перед кредиторами и держателями привилегированных акций.

Акционеры, являющиеся владельцами привилегированных акций, могут рассчитывать на фиксированную величину дивидендов. То есть они обязательно получат часть прибыли организации. Это определенная, заранее оговоренная сумма, или процент.

Привилегированные акции позволяют рассчитывать на получение имущества в процессе ликвидации организации в одну из первых очередей. Эта особенность не позволяет владельцам таких акций вносить свой голос на собрании акционеров при согласовании решений об изменениях в уставе, реорганизации или ликвидации организации.

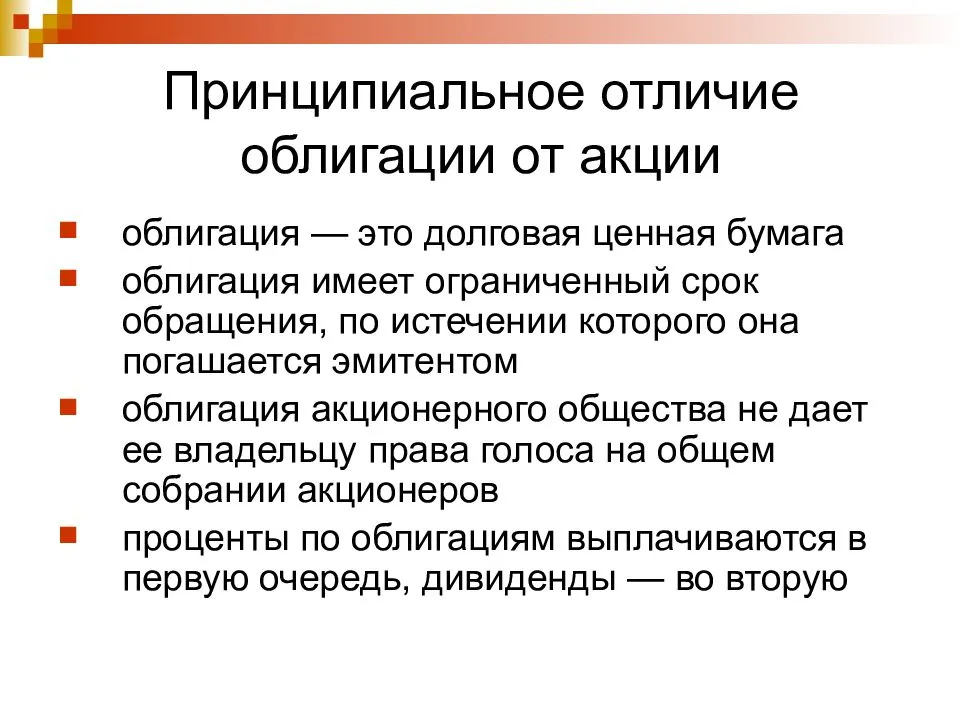

СРОКИ ОБРАЩЕНИЯ

Акция является бессрочной ценной бумагой, то есть существует до ликвидации акционерного общества.

Облигации выпускаются на срок, определяемый эмиссионными документами.

В результате, при принятии инвестиционного решения в части инструмента инвестиции, взвешиваются все плюсы и минусы акций и облигаций в приложении к частной ситуации каждого инвестора

Единого, “правильного”, решения нет, и во внимание нужно принимать множество индивидуальных факторов. После определения вида инвестиционного инструмента нужно сделать выбор среди множества доступных на рынке ценных бумаг

Несколько рекомендаций полезных при выборе конкретного выпуска облигаций для инвестиции предлагается здесь.

Получить дополнительную информацию можно на сайте компанииwww.avangard.by, воспользовавшись онлайн-чатом и по телефонам:

+375 17 371 00 00 (городской), +375 44 555 40 20 (А1), +375 29 516 40 20 (МТС).

Основополагающие признаки различия облигаций от акций

Облигационная цена уменьшиться по определению не может, лишь возрасти либо оставаться на прежней отметке. Акции подобных гарантий не дают, здесь ценовой диапазон варьирует, зачастую исходя непосредственно из колебаний рынка, что существенно повышает инвестиционные риски.

В случае везения, держатели акций конкретно приумножат вложенный капитал. Доход облигаций завсегда известен и весьма умерен, однако и всегда гарантирован.

Обладателям акций обеспечено право голоса и участие в управленческом процессе компании, владельцы облигаций таких привилегий лишены.

Акции склонны к частым ценовым колебаниям, облигации предлагают относительную стабильность и прогнозируемость.

Вне зависимости от выбора, начинающий инвестор нуждается в определенной собственной стратегии. Изначально необходимо произвести анализ рынка, трезво оценить познания в инвестируемой нише и определиться с суммой. Лишь по совокупности данных критериев планировать инвестиционную стратегию. Сила и степень воздействия определенных рыночных факторов не постоянна, поэтому надлежит пристально следить за корпоративным фоном и уделять время аналитике инвестиционных компаний, чтобы объективно принимать решения.

Если прогнозируется экономический рост компании, то естественно разумнее вложиться в акции. При явной тенденции спада либо экономической нестабильности, возрастает вероятность понижения котировок и прагматичным действием будет инвестировать в облигации. В идеале желательно формировать инвестиционный портфель, с включением в оборот разнообразного ассортимента ценных бумаг, чтобы обладать возможностью снизить диверсификацию рисков. В заключении, отмечу, что даже руководствуясь этими правилами, можно уверенно рассчитывать на прибыльные инвестиции.

Сравнение инвестиций в акции и облигации

Оба класса инструментов используются для привлечения компанией денег, однако они по-разному реагируют на экономическую ситуацию в самой фирме и в стране. Если у компании увеличивается чистая прибыль, и бизнес показывает хорошие результаты, то инвесторы покупают акции, и их стоимость увеличивается. В этом случае не очень выгодно держать деньги в облигациях, потому что выплаты по ним никак не привязаны к чистой прибыли предприятия. Если компания имеет стабильные денежные потоки и низкий уровень долга, но перспективы увеличения бизнеса непонятны, то стоит выбрать облигации, т. к. долг по ним будет погашен, а инвестор станет меньше рисковать.

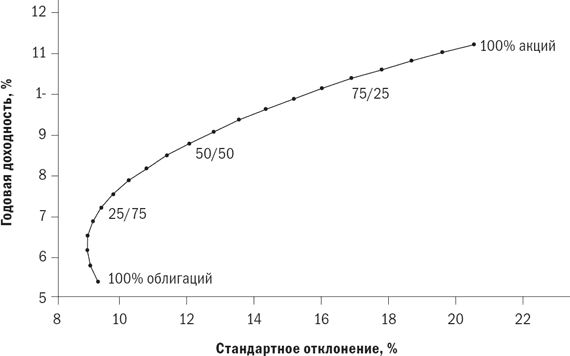

Акции имеют потенциально большую доходность, однако они более волатильны. У облигаций имеют меньше доходность и более низкий риск. Рекомендуется в портфеле иметь оба класса активов, чтобы правильно сбалансировать его между риском и прибылью. На рисунке ниже изображено, как распределение между этими классами активов влияет на доходность портфеля.

Представим сравнение условий инвестирования в акции и облигации в виде сводной таблицы.

| Акции | Облигации | |

| Что представляет собой | Доля компании | Долг компании/государства |

| Условия изменения доходности | Прямая зависимость от прибыли и перспектив компании. Текущая и потенциальная прибыль растет – возможный доход увеличивается. | Обратная зависимость от прибыли и перспектив компании Чем хуже результаты, тем более высокий риск дефолта. Как следствие, стоимость облигации падает, а доходность растёт. |

| Способы получения дохода | Прибыль от роста курсовой стоимости акций и/или дивидендные выплаты | Купоны, премия к номиналу |

| Периодичность выплаты | Обычно 1–4 раза в год (зависит от дивидендной политики компании) | Обычно 2 раза в год |

| Срок обращения | Неограничен – до момента ликвидации компании или делистинга | от 1 до 30 лет |

| Приоритет выплаты средств при ликвидации компании | Привилегированные: второй приоритет; обыкновенные: третий приоритет | Первый приоритет (кроме субординированных) |

| Налоги | Налог с продажи: 13% Налог на дивиденды: 13% (есть опции не платить налог с прибыли, например, 3 года владения) | Государственные, муниципальные и некоторые корпоративные облигации не облагаются налогом. |

Как работают акции

Когда компании нужны деньги на развитие, она может взять кредит в банке или выпустить акции. Чем больше денег нужно, тем больше будет переплата за кредит. Поэтому компания может решить, что ей выгоднее выпустить акции.

Выход на биржу называется IPO — это первая публичная продажа акций компании неограниченному кругу лиц. Любой желающий инвестор или инвестиционный фонд может купить бумаги.

При IPO цена акции формируется из уставного фонда компании — в него входят оборудование, склады, офисы, сырьё, деньги и другое. Стоимость этих активов делится на количество акций, выпущенных в обращение.

Цена акции = Уставной фонд компании / Количество акций

Дальше цена меняется в зависимости от интереса инвесторов.

Если в компанию верят, акции пользуются спросом, а цена бумаг растёт. Если не верят — цена падает. Поэтому акции считаются рискованным инструментом: можно строить гипотезы и прогнозы, но точно предсказать, будет компания расти или нет, не получится.

На стоимость акций может повлиять что угодно: новость в СМИ, новый закон, приход или уход конкурента, ожидания инвесторов, отчёты компании, политика и даже слухи.

Например, в 2020 году после новостей о локдауне в Москве акции «Абрау-Дюрсо» выросли на 53,59%.

Акции «Абрау-Дюрсо» выросли на 53,59% после новости о введении локдаунаСкриншот: Investing.com / Skillbox Media

А акции «Алросы» упали на 5,81% из-за новости о повышении налога на добычу полезных ископаемых.

Акции «Алросы» упали на 5,81% из-за плохих новостей о повышении налога на добычу полезных ископаемыхСкриншот: Investing.com / Skillbox Media

Обычно инвесторы не обращают внимания на незначительные просадки после новостей и слухов. Если с бизнесом всё в порядке, а инвесторы отреагировали негативно, даже после самых сильных падений стоимость акций возвращается к прежней или превышает её.

Например, акции «Сбера» в течение всего времени падали и поднимались, но даже после сильного падения в 2022 году снова начинается рост.

Исторический график «Сбера»Скриншот: Investing.com / Skillbox Media

Но может получиться наоборот: компания не получит прогнозируемого дохода или проект вообще не оправдает надежд. Тогда стоимость акций упадёт — инвесторы не получат прибыли и могут потерять вложенные деньги.

Например, акции компании «Обувь России» с момента выхода на биржу упали на 91,52% и ни разу не отыграли свою первоначальную стоимость. Инвесторы, которые вложились в самом начале, потеряли деньги.

ИИС – получи от государства 52 000 рублей

Государство стимулирует инвестиционную активность граждан и приготовило подарок для всех инвесторов. Подарок этот называется Индивидуальный Инвестиционный Счет – ИИС.

Индивидуальный инвестиционный счет позволяет получить налоговый вычет

Это разновидность брокерского счета, только с налоговыми льготами. Действуют такие счета с января 2015 года.

Владельцы этого счета имеют право получить налоговый вычет в размере до 52 тыс. руб. Эта сумма либо повысит существующую доходность, либо сама по себе станет фиксированным доходом от инвестиций.

Как это работает:

- Вы открываете у брокера ИИС. Не все площадки предлагают такую опцию, поэтому заранее изучайте список предложений.

- Помещаете на счет сумму до 1 млн. рублей и покупаете на эти деньги ценные бумаги.

- Не снимаете вложенные деньги минимум три года. При этом проводить операции с ценными бумагами не воспрещается.

Выполнив все три условия, вы получаете право на налоговый вычет. Для ИИС выбирают, как правило, низкорисковые инвестиции – например, облигации и акции «голубых фишек».

У физического лица может быть только один ИИС. Предусмотрено два варианта налоговых вычетов:

- Тип А – возврат 13% от вложений в год. Максимум 52 000 рублей.

- Тип Б – доход по ценным бумагам не облагается подоходным налогом. Выгоден для тех, кто планирует заниматься инвестиционной деятельностью долго и получать высокий доход.

Большинство инвесторов предпочитает тип А – вы вкладываете деньги, а через год имеете право на законные 13%.

Будьте внимательны – некоторые брокеры вместо государственного ИИС могут «подсунуть» вам обычный счет с похожим названием. Так что внимательно читайте договор. А лучше сотрудничайте с брокерами из ТОПа – они мошенничеством не занимаются, поскольку репутация дороже.